动态履约保函额度下售电公司中长期交易模型

吴静斌, 杨洪明, 盛谊, 项胜, 孟科

(1.长沙理工大学经济与管理学院,长沙市 410114;2. 教育部“基于分布式光储的能源互联网运行与规划”国际合作联合实验室(长沙理工大学电气与信息工程学院),长沙市 410114;3.国网经济技术研究院有限公司,北京市 102209)

0 引 言

为有效防范售电公司因为经营不善出现拖欠发电公司费用,以及其破产退市时签约用户因为必须以保底售电惩罚性电价购电而遭受损失的情况发生,借鉴工程招投标、商品贸易、房屋/设备租赁等领域履约保函的实施经验[1-4],国家发展改革委员会在出台的《售电公司管理办法》文件中引入了售电公司入市交易需提供履约保函的要求,各省市也相继出台了配套实施细则。围绕引入履约保函要求后售电公司如何进行交易决策以优化自身利润的问题,国内外学者开展了一定研究。

文献[5-8]针对售电公司提交履约保函的要求,梳理了其使用的情形和时机,以及其保障范围和实施机制。文献[9-12]在分析发电公司操纵电能交易价格制定的市场力成因及其对售电公司购电量、价的不利影响基础上,提出了一种能降低购电成本的售电公司间合作策略,建立了固定履约保函额度下计及策略报价的售电公司中长期合作博弈交易优化决策模型。另外,文献[13-20]通过刻画电价与用户需求响应程度的函数关系,构建了浮动电价下计及用户满意度和固定履约保函额度的售电公司现货交易优化决策模型。进一步,文献[21-25]在分析有限理性用户的决策受不同场景下裕度电量价值、从众心理等因素的影响程度基础上,提出了考虑用户有限理性和峰、谷组合零售电价套餐方案的固定履约保函额度模式下售电公司中长期交易优化决策模型。在此基础上,文献[26-32]考虑用户需求波动产生的交易量价风险,通过构建价格配额曲线,并基于用户效用理论,建立了计及固定、实时电价和固定履约保函额度的售电公司中长期及现货市场交易优化决策模型。

上述研究对计及履约保函额度的售电公司市场交易开展优化决策,提升了其交易收入和利润。但现行交易中心给定固定履约保函额度的模式,尽管简化了售电公司市场交易优化决策过程的计算量,但其人为主观给定履约保函额度的模式使得任何环境条件下售电公司支出的履约保函成本相同,导致其产生可投入市场交易金额减少、交易利润降低的问题。履约保函额度测算方式与售电公司内外部环境条件脱节、测算结果缺乏客观性的严重缺陷,影响了固定额度模式的公信力,以及售电公司交易决策和利润计算结果的合理性。

为此,本文从售电公司自身、市场、国家三个维度出发,采用各维度代表性指标,即信用透支程度、市场流失程度和国家政策倾向刻画售电公司所处环境。设计了一种考虑售电公司信用透支程度、市场流失程度和国家政策倾向的动态额度调整系数,并构建了动态履约保函额度模型。在此基础上,以售电公司利润最大化为目标,提出了一种计及动态履约保函额度的售电公司中长期交易优化决策模型。并通过算例比对,验证了所提出的计及动态履约保函额度的售电公司中长期交易优化决策模型的合理性、有效性。

1 现行售电公司履约保函概述

1.1 现行售电公司履约保函额度模型

现行售电公司履约保函管理办法规定,由交易中心制定售电公司履约保函额度,并以交易度电需要缴纳的金额表示。其中,对于新申请入市的售电公司,考虑其尚未开展电能交易,办法规定所有售电公司在新进入市场时直接缴纳统一数额标准的履约保函金额;对于非新入市交易的售电公司,则执行固定的履约保函额度。现行售电公司履约保函额度模型为:

vF,t=V

(1)

式中:下标t=1,2,…,12为月份;vF,t为月度t售电公司的固定履约保函额度;V为交易中心制定的售电公司履约保函额度,为固定值。该值由交易中心根据售电公司入市交易资格放开后,历年市场内所有售电公司违约总金额占其交易总金额的比重计算得到,并经过与发电公司、售电公司、电网公司和用户等市场主体共同协商后确定。

1.2 现行售电公司履约保函成本模型

售电公司的月度履约保函成本由其履约保函额度和交易电量共同决定。特别说明:当月度交易电量相同而所面临的场景不同时,现行月度履约保函成本不会随着售电公司信用透支程度、市场流失程度和国家政策的变动而变化,其数值始终相同,即场景的变化无法影响履约保函成本。现行售电公司履约保函成本模型为:

(2)

2 售电公司动态履约保函额度模型

2.1 动态履约保函额度建模必要性及思路

因为售电公司的月度交易利润由交易收入和包括履约保函成本在内的多项成本共同决定,固定履约保函额度模式下,其数值与环境条件无关,即不受到售电公司信用透支程度的高或低、市场流失程度的大与小和国家政策倾向的支持与限制的影响。固定履约保函额度的上述特点造成以下问题:

第一,影响了售电公司月度履约保函成本、交易利润计算结果的准确性,而且,履约保函成本的高估情形还会直接影响售电公司的经营积极性。

第二,由于固定履约保函额度模式带来的间接鼓励售电公司对合同利润过低的交易项目采取主观违约等行为以节省成本的效果,而破坏了市场的公平性、交易的稳定性。并在电力系统本身因为发、用电两侧的发、用电量不确定性而存在发用电不平衡风险的基础上,售电公司主观违约现象进一步加剧了整个电力系统发用电不平衡的风险。

因此,有必要设计一种能根据售电公司所处场景的变化状况而主动调整额度的履约保函。

为此,本文提出了一种额度动态调整的售电公司履约保函新模式,通过引入与环境条件动态关联的额度调整系数对现行固定履约保函额度进行修正以实现额度的动态调整。履约保函额度调整系数是一个由分别隶属于公司自身、市场、国家三个不同维度坐标的评价因素集合及评价因素权重共同组成的系数。与现行固定额度模式相比,动态履约保函额度模式能有效刻画售电公司所处环境对其履约保函额度及成本的影响,帮助售电公司在进行月度交易优化决策时做出更精准的判断,得到更合理的月度交易利润结果。

2.2 售电公司动态履约保函额度建模

售电公司动态履约保函额度模型为:

vA,t=αtV

(3)

式中:vA,t为月度t售电公司的动态履约保函额度;αt为月度t售电公司的履约保函额度调整系数。特别说明:当为新入市的售电公司时,此时,与固定额度模式相同,交易中心不计算其履约保函额度,直接给定统一数额标准的履约保函留存金额。

2.3 售电公司履约保函额度调整系数模型

2.3.1 履约保函额度调整系数的评价因素选择

进一步将售电公司所处环境划分为售电公司内在微观、外在中观、外在宏观三种环境。与三种环境相对应,履约保函额度调整系数是一个由分别隶属于三个不同维度坐标的评价因素集合及评价因素权重共同组成的系数。其中,三个维度坐标分别为公司自身、市场、国家维度,其分别表征内在微观、外在中观、外在宏观环境。

结合专家意见对三个维度下各自评价因素对履约保函成本的历史贡献度进行排名,公司自身维度的评价因素选择售电公司信用透支程度因素、市场维度的评价因素选择市场流失程度因素、国家维度的评价因素选择国家政策倾向因素(上述评价因素均在各自维度下的历史贡献度排名第一)。在此基础上,构建计及售电公司信用透支程度、市场流失程度、国家政策倾向评价因素及其权重的履约保函额度调整系数模型。

2.3.2 售电公司履约保函额度调整系数建模

售电公司月度t履约保函额度调整系数数值由售电公司信用透支程度、市场流失程度、国家政策倾向三个评价因素及其权重共同决定:

αt=ωC,tαC,t+ωS,tαS,t+ωP,tαP,t

(4)

式中:ωC,t、ωS,t、ωP,t分别为售电公司信用透支程度、市场流失程度和国家政策倾向评价因素的权重。

售电公司的月度信用透支程度由其当月信用评价分数(假设交易中心每月底公布各售电公司信用评价分数)决定:

(5)

式中:aC,t为月度t售电公司的信用评价分数,分数取值范围为[0,100]。按照现行模式,各售电公司的信用评价分数由交易中心按照《电力市场主体信用评价指标体系》文件的评分细则标准,组织人员评价并公布。

售电公司的月度市场流失程度由其和市场所有售电公司的月度交易电量共同决定,且其月度市场流失程度与两交易电量比值之间为线性关系[33]:

(6)

国家政策倾向由现行、标准国家政策(即中立型国家政策,此时国家既不提高、也不降低标准,仅按照法定标准向售电公司收缴度电税金)下售电公司月度市场交易度电所需缴纳税金比率共同决定(其中,法定度电税金标准的确定和调整,由全国人大制订并通过《中华人民共和国企业所得税法》文件颁布执行;现行度电税金标准则由税务机关在该文件基础上,结合企业所在地域、行业发展规划、企业自身技术特点等确定和调整[34])。当国家政策倾向着力于限制售电公司发展时,则提高其(现行国家政策)月度市场交易度电所需缴纳税金金额;反之,则降低其税金金额。通过以上售电公司税收政策的实时调整,实现国家政策倾向与现行国家政策的动态衔接:

(7)

式中:bD,t、bE,t分别为标准、当前(扶持/中立/限制)国家政策下月度t售电公司的市场交易度电税金比率。其中,国家扶持/限制政策下,政府在法定度电税金基础上按照一定比例减低/提高税率。

2.3.3 基于组合赋权方法的履约保函额度系数评价因素权重设计

组合赋权法是一种通过将主观赋权方法、客观赋权方法组合后用于被评价对象评分的赋权方法,其兼顾了被评价对象的评价指标作用和数据价值,并弥补了主观或客观单一类型赋权方法因仅考虑评价指标或数据因素导致评分偏颇的不足。因此,组合赋权方法近年来被广泛应用于经济、管理、交通等领域对象的权重赋值[35-37]。

由于模糊层次综合评价(fuzzy analytic hierarchy process,FAHP)法兼具计算过程简单、调整与检验方便等特点[38-39];熵权法则具有计算过程简便、计算结果客观等特点[40],本文的主观赋权方法采用FAHP法,客观赋权方法则采用熵权法。考虑两种方法均为成熟理论及论文篇幅限制,本节省略其建模过程和作业步骤(建模及作业步骤可参考相关文献[40-41]实施)。仅列出售电公司履约保函额度调整系数的组合赋权法综合权重计算模型,并在算例仿真部分,给出两方法及其组合下其各评价因素权重结果。

(8)

2.4 动态履约保函额度相比现行固定履约保函额度的区别与优势

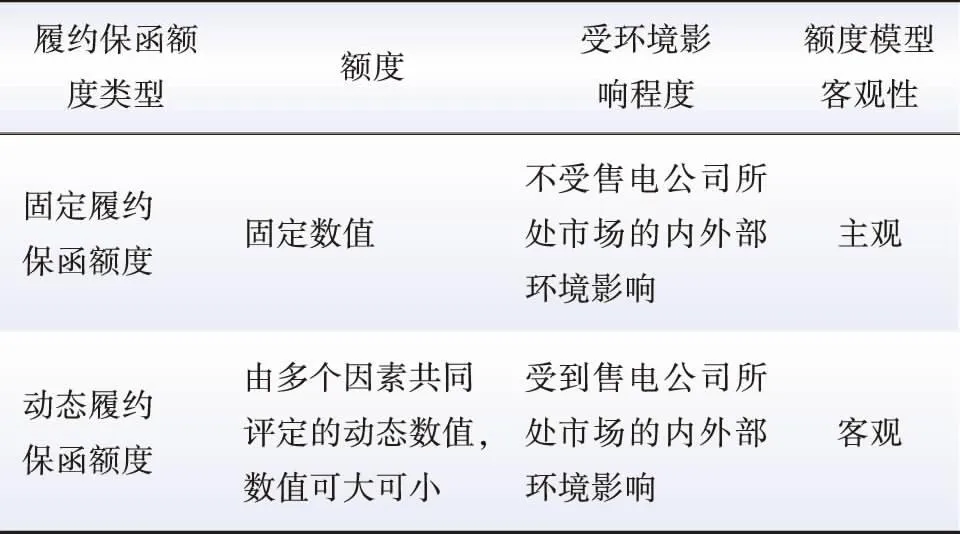

动态调整型履约保函额度与现行固定型履约保函额度之间的区别如表1所示。

表1 固定、动态履约保函额度的区别Table 1 Difference between fixed and dynamically adjusted performance guarantee quota

与固定履约保函额度相比,动态履约保函额度设计通过引入包含售电公司信用透支程度、市场流失程度和国家政策倾向等因素的额度调整系数及时、客观和动态向上或向下修正现行履约保函额度数值,有效反映了场景的变动对售电公司履约保函额度取值的影响。同时,本文的动态履约保函额度设计考虑了环境较优条件下售电公司的履约保函缴交额度应小于固定履约保函模式下其缴交额度的要求,缓解了其成本压力,降低了固定履约保函额度模式下售电公司合同主观违约行为的发生几率,进而减少了因为售电公司主观违约而加剧整个电力系统发用电不平衡风险的现象。

3 计及动态履约保函额度的售电公司中长期交易优化决策模型

在前面两节从交易中心角度对售电公司动态履约保函额度模式进行设计的基础上,从本节开始,将进一步分析动态履约保函额度与售电公司中长期交易决策及利润的关系,以全面、客观评价其可行性与有效性。因此,接下来将从售电公司角度,开展计及动态履约保函额度的售电公司中长期交易研究,并通过售电公司中长期交易算例仿真,验证其可行性、有效性。

由于售电公司的月度履约保函成本来自于其缴交的履约保函金额,而履约保函金额的计算又受到动态调整型额度取值的影响,因此,固定额度模式下履约保函成本归入售电公司经营管理成本的方式不再适用,本文后续构建的售电公司中长期交易模型将单独计算并列出额度动态调整模式下的履约保函成本。

3.1 额度动态调整的售电公司履约保函金额缴交流程

本文提出的基于额度动态调整的售电公司月度履约保函金额缴交流程如图1所示。

图1 额度动态调整的售电公司月度履约保函金额缴交流程Fig.1 Dynamic adjustment quota-based performance guarantee monthly amount payment process for power selling company

第一步,每月初,根据自身现行经营情况、市场和国家政策等环境状况,售电公司决策是否退市(退市情景下,售电公司决策退市的当月及退出手续办理完毕前的后续所有月度将不能进行电能交易,即其决策交易电量均为0)。如果决策结果为“否”,转入第二步;否则,转入第五步。

第二步,月底时,交易中心根据本月售电公司面临的内外环境情况、批发市场交易电量等信息计算其本月动态履约保函额度、需留存金额(新入市售电公司在入市时缴纳交易中心制定的初始履约保函金额,该金额数值为定值),并通知该售电公司和银行。

(9)

第三步,基于交易中心反馈的售电公司本月动态履约保函额度、需留存金额结果,以及其上月留存金额使用情况,银行计算售电公司本月需缴交的履约保函金额,并通知该售电公司。

(10)

第四步,售电公司向银行继续缴存本月的履约保函金额。

第五步,售电公司向交易中心提出退市申请。收到申请后,交易中心计算售电公司需补交金额,并通知银行和售电公司。

第六步,银行向售电公司收取(当售电公司的累计缴存金额结余数目不足时)或在售电公司结余金额中扣除(当售电公司的累计缴存金额结余数目足够时)其需要补缴的履约保函金额,并与售电公司进行剩余金额结算。

第七步,售电公司与银行完成结算手续并退出市场。

以上步骤完成后,售电公司该月度履约保函金额缴交流程执行完毕。

3.2 计及动态履约保函额度的售电公司中长期交易模型建模

由2.1节可知,不同内外部环境下,售电公司获得的月度履约保函动态调整型额度不同。本文通过构建计及动态履约保函额度的售电公司中长期交易模型,建立额度动态调整要求与交易利润的有效关联。

假定售电公司依次通过年度双边协商、月度双边协商和集中竞价方式与发电公司进行中长期交易,并假定售电公司的中长期交易购电量与市场提供的发电量可平衡(即不考虑售电公司的现货市场购电问题)。售电公司以月度自身收益最大化为目标,优化决策各品种交易电量。市场交易优化决策模型如下详述。

1)目标函数:

(11)

在现行售电公司的月度履约保函成本仅考虑其按照交易中心监管要求在银行留存的履约保证本金损失基础上,本文根据实际发生的成本,加入因银行收取手续费产生的损失,及其本金如果存入银行生息产生的利息收入机会成本损失。由公式(9)可知,当月度中长期交易市场环境确定后,售电公司的动态履约保函额度变为已知数,履约保函成本将仅由其在批发市场的月度t交易电量(该交易电量数值确定)决定:

(12)

式中:ct、dt分别为月度t售电公司的单位活期存款利息、银行单位存款金额手续费费率。

2)约束条件。

售电公司在交易决策过程中需要遵循相关约束,包括电量平衡约束、交易价格约束。

(1)电量平衡约束。

(13)

(2)交易价格约束。

售电公司的交易价格需要分别满足政府给定的双边协商/集中竞价交易电价上下限值,以防止售电公司报低价获取超额利润,进而垄断市场:

(14)

3.3 计及动态履约保函额度的售电公司中长期交易模型求解

与粒子群算法(particle swarm optimization, PSO)、细菌觅食算法(bacterial foraging optimization,BFO)等算法相比,细菌觅食-粒子群混合算法(particle swarm optimization-bacterial foraging optimization,BFO-PSO)具有收敛速度较快、收敛精度高的特点,适用于多变量多约束条件模型的求解[43]。考虑计及动态履约保函额度的售电公司中长期交易模型求解为基于多变量的随机优化问题,本文采用BFO-PSO混合算法进行优化求解,具体求解流程如图2所示。

图2 售电公司交易结果的BFO-PSO混合算法求解流程Fig.2 BFO-PSO hybrid algorithm solving process for transaction results of power selling companies

4 算例分析

4.1 基础数据

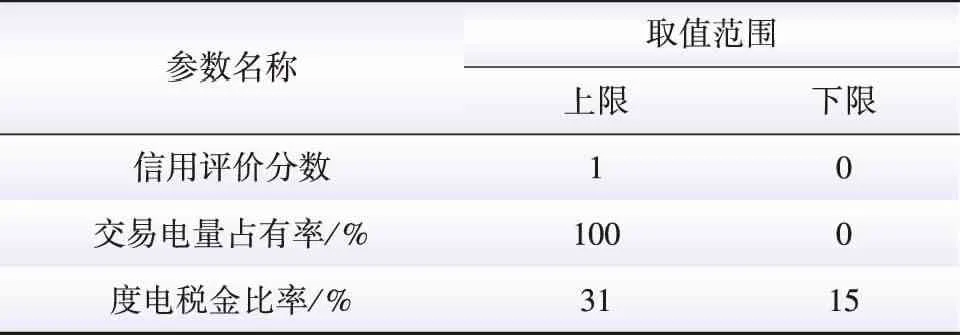

以湖南省中长期电力市场交易为例,开展MATLAB仿真分析。交易中心制定的售电公司履约保函固定额度为0.008元/kWh;银行活期年存款利率为0.35%,每月手续费费率为当月履约保函留存金额的0.1%;标准国家政策下售电公司的市场交易度电税金比率为25%。基于售电公司月度信用评价分数、交易电量占有率理论可取值范围与国家现行度电税金比率标准(国家标准、现行度电税金比率标准由文献[34]得到),履约保函额度调整系数所辖评价因素对应的基础数据设置如表2所示。

表2 额度调整系数评价因素的基础数据设置Table 2 Basic data settings of quota adjustment coefficient evaluation factors

4.2 各因素权重的确定

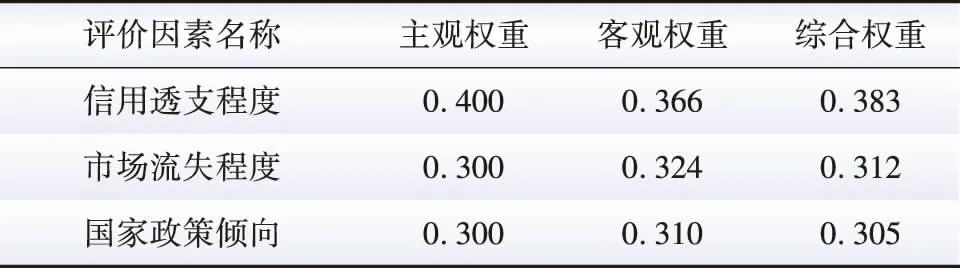

分别计算FAHP法、熵权法下售电公司履约保函额度调整系数各评价因素的主观、客观权重,并进一步计算得到其综合权重。各评价因素主观、客观、综合权重分别如表3所示。

表3 各评价因素权重Table 3 Weight of each evaluation factor

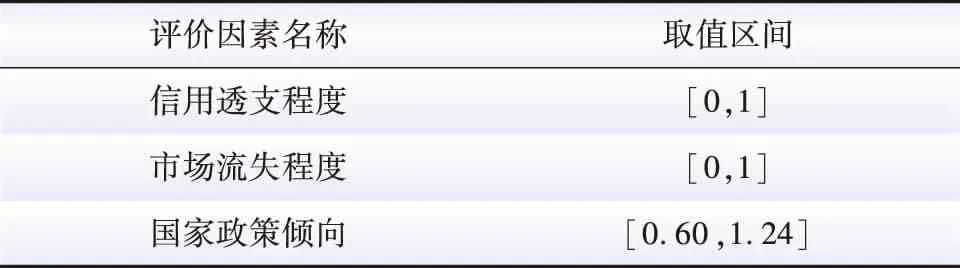

4.3 履约保函额度调整系数的取值范围确定

首先,将表2额度调整系数各评价因素的基础数据上下限数值分别代入公式(5)、(6)、(7),计算得到售电公司的信用透支程度、市场流失程度和国家政策倾向因素取值区间(其中,国家政策倾向因素的取值区间上限1.24、下限0.60为基于4.1节表2国家现行售电公司市场交易度电税金比率上限31%、下限15%,及该节标准国家政策下售电公司的市场交易度电税金比率为25%的给定基础数据计算(即分别用31%、15%除以25%)得到)。具体各评价因素数值取值区间如表4所示。

表4 额度调整系数各评价因素取值区间Table 4 Value range of various evaluation factors for quota adjustment coefficient

在表3、4数据基础上,对履约保函额度调整系数的取值范围开展仿真分析。基于仿真结果,得到售电公司的履约保函额度动态调整系数取值范围为[0.180,1.072]。

4.4 额度调整系数与售电公司实际支付、动态设计前后理论履约保函额度关系

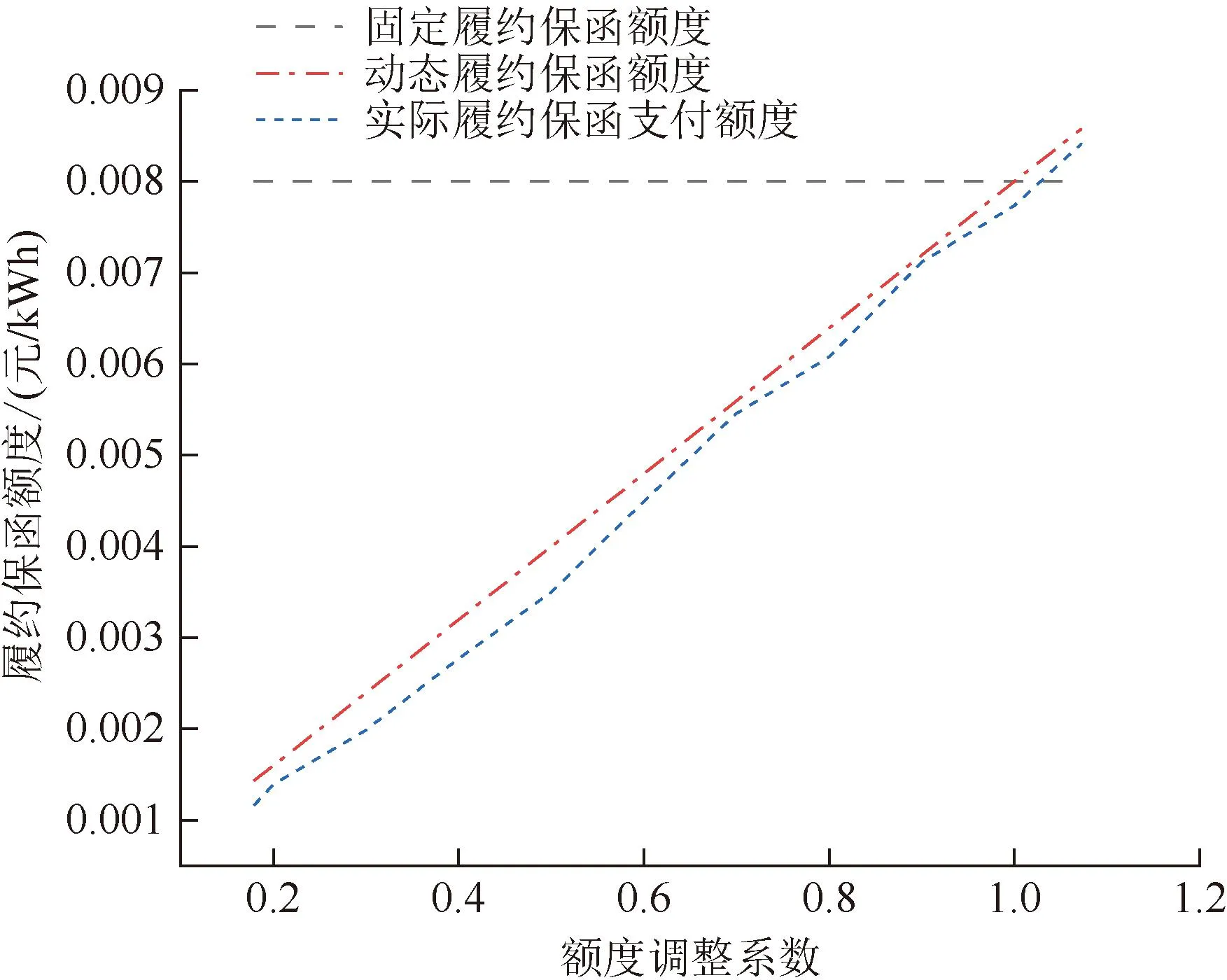

额度调整系数与售电公司实际支付(考虑研究对象的典型性、普适性要求,这里实际支付履约保函额度设置为统计时段内不同环境条件下市场所有售电公司各自实际支付额度的平均值)、动态设计前后理论履约保函额度关系如图3所示。

图3 动态设计前后额度调整系数与售电公司实际支付、理论履约保函额度关系Fig.3 Relationship between the quota adjustment coefficient and the actual payment and theoretical performance guarantee quota of power selling company before and after dynamic design

从图3可知:首先,动态履约保函额度与额度调整系数成线性关系,随着额度调整系数的增加而增加(其取值范围为[0.001 440,0.008 576]);固定履约保函额度则始终为水平直线(其数值固定为0.008),不随着额度调整系数的增加而变化。其次,分别统计不同环境条件下售电公司违约情况历史数据后绘制的各环境条件(即额度调整系数)下实际履约保函支付额度曲线线形与动态履约保函额度曲线的斜线线形相似(而非固定履约保函额度曲线的水平直线),并始终位于动态履约保函额度曲线下方,且位置接近。特别说明:根据本节给定的统计规则,这里不同环境条件下售电公司实际履约保函支付额度为该环境条件类别下交易中心因各售电公司历史违约情况而实际动用的各售电公司履约保函总金额与其总交易电量比值的平均值。该平均值的来源为湖南省电力交易中心,统计周期为2022年10月(此时间点为湖南省正式启动履约保函额度缴交时间)-2023年7月,统计对象为参与湖南省电力交易中心组织的中长期交易的所有售电公司。

由以上分析可知,与固定履约保函额度模式相比,动态履约保函额度模式通过引入履约保函额度调整系数,有效反映了售电公司所处环境对其履约保函额度的影响,其曲线形态及位置更接近于售电公司实际履约保函支付额度曲线。因此,额度调整系数的设计使得动态履约保函额度比固定履约保函额度更合理。

4.5 售电公司的月度量价优化决策结果

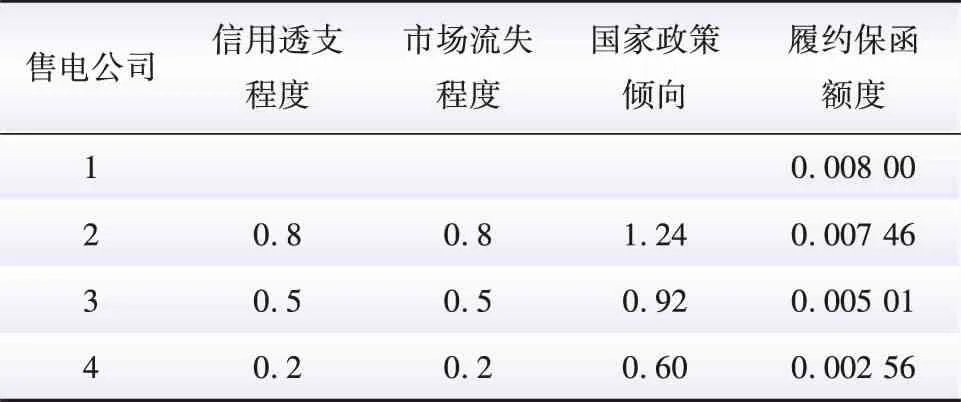

为找出动态履约保函额度下售电公司的月度交易量价优化决策结果与固定履约保函额度下数值的差异及其动态变化规律,算例设定四个售电公司进行月度量价优化决策结果比较(假定四个公司的其他条件均相同,仅其所面临的内外部环境,即其信用透支程度、市场流失程度、国家政策倾向存在差别)。其中,售电公司1采用固定履约保函额度,售电公司2、3、4均采用动态履约保函额度。以不同典型内外部环境下履约保函额度系数对应的评价因素的取值为基础数据,分别计算1月份售电公司1、2、3、4的履约保函额度(这里以1月份为例,其他月份量价优化决策结果类似,故省略)。各售电公司具体参数设置如表5所示。

表5 售电公司履约保函额度参数设置Table 5 Parameter settings for performance guarantee quota of power selling companies

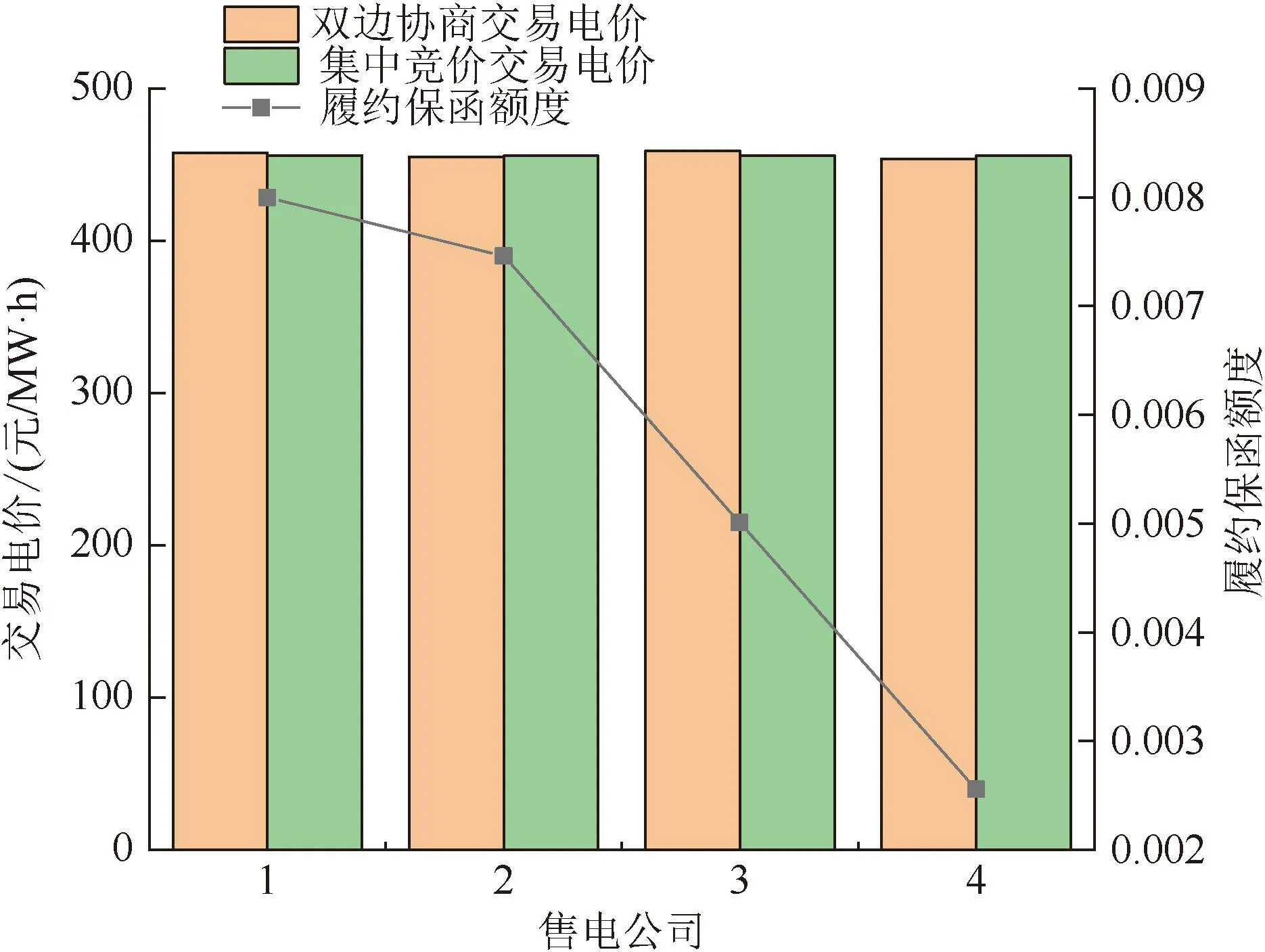

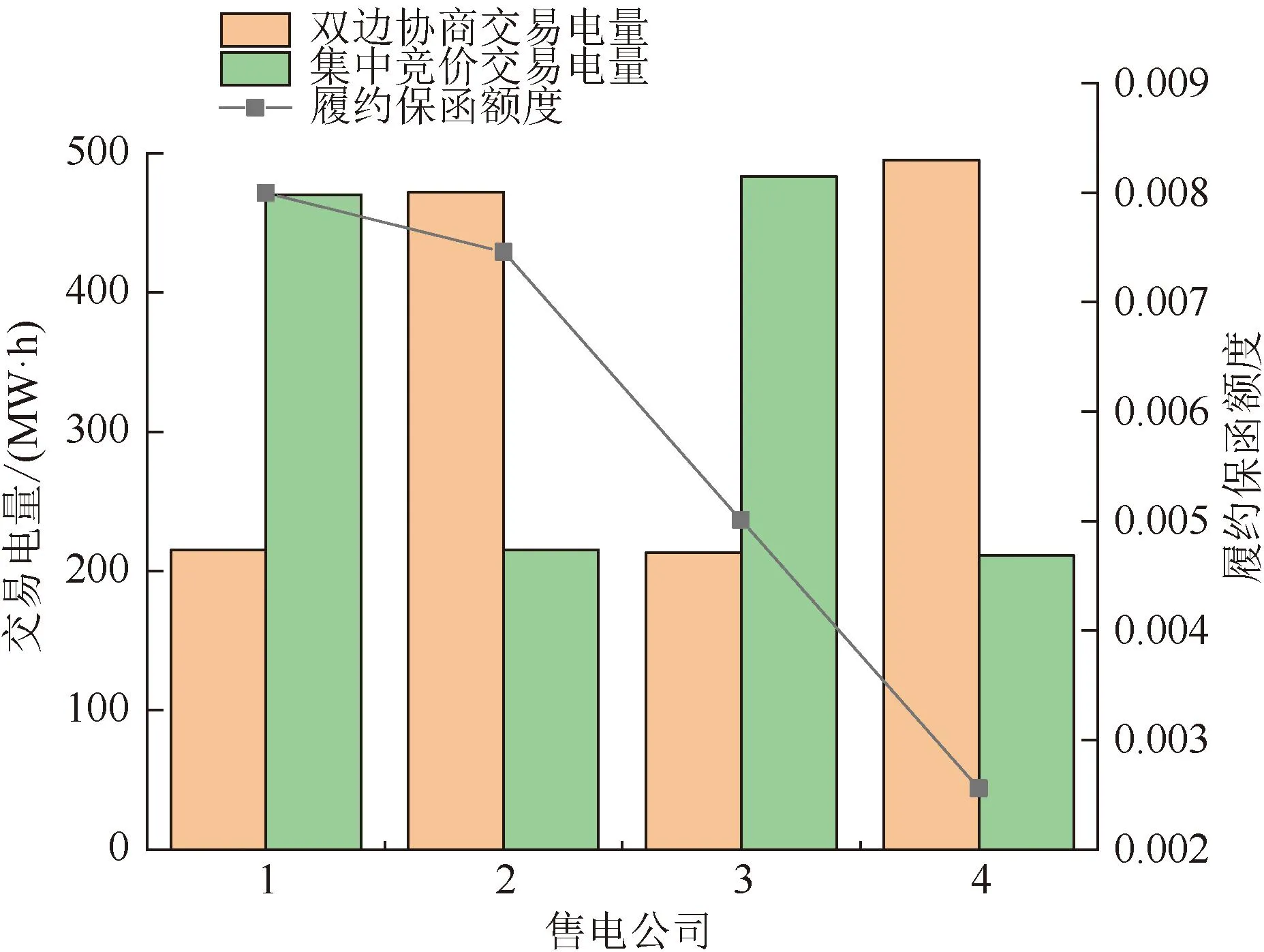

各售电公司1月份价、量优化决策结果如图4、5所示。

图4 售电公司月度交易电价优化决策结果Fig.4 Optimization decision result of monthly transaction price of power selling company

由图4可知,以采用固定履约保函额度模式的售电公司1为基准,采用动态履约保函额度模式的售电公司2、3、4的履约保函额度分别减少了6.75%、37.38%、68.00%。但售电公司2、3、4无论双边协商还是集中竞价交易电价优化决策结果并未随着履约保函额度数值的变动出现明显的同向或反向变化,而是呈现微小的上下随机变化状态,总体基本稳定。这是因为售电公司的月度交易报价由市场供需状况、出清机制决定,同一市场同一时期这些要素相同,而且同一市场中各售电公司会选择相近报价以避免价格竞争。因此,售电公司1、2、3、4的双边协商、集中竞价月度交易电价优化决策结果处于各自品种同一稳定水平,其与履约保函额度类型及大小无关。

由图5可知,以采用固定履约保函额度模式的售电公司1为基准,采用动态履约保函额度模式的售电公司2、3、4的月度总交易电量(双边协商和集中竞价电量优化决策结果之和)分别随着动态履约保函额度的下降而增加,但其增加幅度显著小于履约保函额度的变动程度。其中,与售电公司1相比,售电公司2、3、4的履约保函额度分别减少了6.75%、37.38%、68%,月度总交易电量分别增加0.29%、1.61%、3.07%。这是由于在售电公司的月度既有资金量一定的前提下,履约保函额度越小,则售电公司可以将节约的更多履约保函成本转为电量交易成本,增加与发电公司交易电量;反之,则减少与发电公司交易电量。但因为履约保函成本仅占售电公司既有资金量比例的较少部分(电能交易的资金占其月度既有资金使用量的主要部分),因此,增加或减少交易的电量幅度小。综合以上分析可知,售电公司的月度电量优化决策结果变化趋势证明了动态履约保函额度的设计模式有效反映了售电公司信用透支程度、市场流失程度和国家政策倾向等评价因素的变化通过影响售电公司履约保函额度数值的变动,进而实现了对其月度电量优化决策结果的影响。

图5 售电公司月度交易电量优化决策结果Fig.5 Optimization decision result of monthly transaction quantity of power selling company

当图4中售电公司2、4的双边协商交易电价低于集中竞价电价时,图5中该售电公司的双边协商电量则高于集中竞价电量;反之,则其集中竞价电量高于双边协商电量,如售电公司1、3。这是由于售电公司与终端用户合同交易电量既定,售电公司出于自身交易利润最大化考虑,会优先选择电价报价较低的品种交易,如该品种可交易电量全部交易完后售电公司交易量仍有剩余,再选择次优品种交易。由于仅是交易剩余电量,因此,次优品种仅交易部分电量。进而表现为优先、次优交易品种的交易电量分配差异较大(这个特点与履约保函额度类型及大小无关)。

进一步分析,当售电公司的其他条件均相同,仅其所面临的某一个维度坐标变化(即其信用透支程度、市场流失程度、国家政策倾向三个评价因素中仅某一个因素变动)时,(由于篇幅限制,这里不再给出分析过程,仅给出分析结果)售电公司的量价优化决策结果与三个评价因素同时变动场景下的结果类似:月度电价交易结果均呈上下随机微小变化状态,且总体基本稳定;月度电量交易结果均分别随着动态履约保函额度的下降而增加,但其增加幅度显著小于履约保函额度的变动幅度。

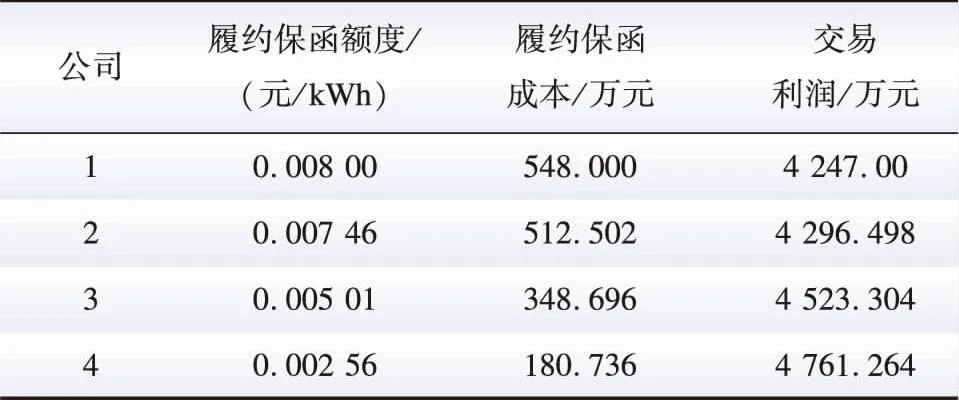

4.6 售电公司的月度履约保函额度、成本及交易利润比较

在4.5节的基础上,继续对1月份售电公司1、2、3、4的成本、交易利润情况进行比较分析(其他月份的比较结果类似,故省略),以验证动态履约保函额度设计的有效性。各售电公司1月份履约保函成本、交易利润数值如表6所示。

表6 调整前后售电公司月度履约保函额度、成本及交易利润Table 6 Monthly performance guarantee quota, cost and transaction profit of power selling company before and after adjustment

从表6数据可知,与售电公司1相比,售电公司2的履约保函额度下降了6.75%,履约保函成本下降了6.48%,交易利润则上升了1.17%;售电公司3的履约保函额度下降了37.38%,履约保函成本下降了36.37%,交易利润则上升了6.51%;售电公司4的履约保函额度下降了68%,履约保函成本下降了67.02%,交易利润则上升了12.11%。

从以上数据可知,售电公司的月度履约保函成本、交易利润与其履约保函额度之间具有如下特点:以售电公司1为基准,售电公司2、3、4的履约保函成本与履约保函额度的变化比例基本一致,而交易利润的变化比例则明显小于履约保函额度的变化比例。

这是由于售电公司的单位活期存款利息和银行单位存款金额手续费费率确定后,其履约保函成本仅受到交易电量和履约保函额度影响。又由4.5节可知,当履约保函额度出现较大幅度变动时,售电公司月度交易电量增减幅度小。因此,月度交易电量的增减对履约保函成本的影响可以忽略,履约保函成本与履约保函额度之间可视为近似线性关系,即两者之间的变动比例基本一致。而售电公司的月度交易利润除与履约保函成本有关外,还与电能交易活动有关(电能交易的资金占其月度既有资金使用量的主要部分)。因此,在月度既有资金量一定的前提下,通过将节约的履约保函成本转为电量交易成本,可与发电公司多交易电量,能获得一定程度的交易利润增长。但由于履约保函成本仅占月度既有资金量的较少部分,转化的资金量仅可新购少量电量。因此,交易利润的增长速度小于履约保函额度下降速度。

进一步分析,当信用透支程度、市场流失程度、国家政策倾向三个评价因素中仅单个评价因素变化(假定此时包括剩下两个评价因素在内的其余条件均相同)时,(由于篇幅限制,这里不再给出分析过程,仅给出分析结果)任意评价因素单独变化下的售电公司月度履约保函成本变动比例与履约保函额度变动比例基本一致,而交易利润的变动比例则显著小于履约保函额度变动比例。该结果与本节前面所有评价因素同时变化下的变动趋势相似。

通过以上分析可知:动态履约保函额度的设计模式准确反映了售电公司信用透支程度、市场流失程度和国家政策倾向等评价因素的变化对其月度履约保函成本及交易利润的影响;单个、多个评价因素的变化对售电公司的影响趋势具有相似性;提出的计及动态履约保函额度的售电公司中长期交易优化决策模型合理、有效。

5 结 论

本文设计了一种考虑售电公司信用透支程度、市场流失程度和国家政策倾向的动态额度调整系数,并建立了动态履约保函额度模型。在此基础上,构建了计及动态履约保函额度的售电公司中长期交易优化决策模型。通过算例仿真,验证了计及动态履约保函额度的售电公司中长期交易优化决策模型的合理性、有效性。动态履约保函额度模式的提出,给予了售电公司改善其经营环境的动力,为交易中心后续进行履约保函额度设计的改革提供了有益参考。但本文未涉及市场其他主体的行为对计及动态履约保函额度的售电公司中长期交易利润的影响,针对此不足,后续将开展相关研究。