国有企业混合所有制改革防范化解经营风险研究

许春霞 黄晓珊 马新啸

[摘要]防范化解经营风险是微观企业乃至宏观经济平稳运行的关键,文章系统考察了混合所有制改革对国有建筑类企业经营风险的影响及作用机制后发现:非国有股东参与国有建筑类企业治理能缓解政府干预、减少过度负债以及加强内部控制,从而降低国有建筑类企业的经营风险,且在地方控制和管理层权力较小的国有建筑类企业中更为突出。鉴于此,提出应进一步推进国有建筑类企业混合所有制改革、切实保障非国有股东参与国企治理权利的建议。

[关键词]国有建筑类企业;经营风险;混合所有制改革;非国有股东治理

[中图分类号]F271;F276.1;F425[文献标识码]A[文章编号]1008—0694(2023)06 0108 13

[作者]许春霞副高级工程师山东省济宁市建设工程管理服务中心济宁 272100

黄晓珊(通讯作者)中级经济师广州南方学院会计学院广州 510970

马新啸副教授中国海洋大学管理学院、中国企业营运资金管理研究中心青岛 266100

一、引言

较低的经营风险是微观企业可持续经营的重要前提,也是推动宏观经济高质量发展的关键保障。近年来,随着国际市场不确定性攀升,我国企业不仅要应对萎缩的市场需求,而且面临着回款放慢等经营困境。在此背景下,企业应收款项和存货(以下简称“两金”)占比持续增大的现象日益普遍。“两金”高位运行无疑增加了企业资金链断裂的可能性②,导致企业经营风险剧增。特别地,资金需求量大、周转期长等特征使得建筑类企业普遍存在较大的资金周转压力(3—0,进而放大了其面临的运营风险。

理论上,建筑业的健康发展是国民经济稳中求进的关键保证,因此如何有效降低国有建筑类企业的经营风险,是学术研究和改革实践中的重要话题。然而,既有研究主要基于非金融企业影子银行化、董事高管责任保险、内部控制和外部监管、银行关联8、产品市场竞争、货币政策1等内外部利益相关者和制度环境的视角对企业经营风险的影响因素展开探讨,鲜有关注产权异质下的董事会制衡机制的治理作用,亦未对委托代理问题严重的国有建筑类企业展开细致分析。

事实上,我国国有建筑类企业长期存在着双重委托代理问题D,过高的经营风险已成为制约其发展的瓶颈。首先,政府干预下国有建筑类企业垫资建设等行为增加了资金压力。其次,国资产权的先天优势使得国有建筑类企业更容易获得银行贷款122,进一步加剧过度负债的风险。最后,内部管理不到位、工程竣工决算和收尾不及时等行为也增大了国有建筑类企业的经营风险。

2020年10月,《中共中央关于制定国民经济和社会发展第十四个五年规划和二O三五年远景目标的建议》强调:“深化国资国企改革,做强做优做大国有资本和国有企业”“深化国有企业混合所有制改革”。混合所有制改革的关键在于引入非国有股东来完善国有企业的治理结构,从而推动其高质量发展(3)。本文以2008—2019年沪深两市A股国有建筑类上市公司为研究对象,考察非国有股东治理对其经营风险的影响机理,研究发现:非国有股东治理能缓解政府干预、减少过度负债以及加强内部控制,从而降低国有建筑类企业的经营风险,且这一现象在地方控制和管理层权力较小的国企中更突出。

本文的贡献体现在两方面。一是拓展了国有企业混合所有制改革的学术研究。新时代全面深化国有企业混合所有制改革更强调非国有股东委派董事参与国企治理的权利保障。本文以国有建筑类企业的经营风险为切入点,对非国有股东治理的经济效应进行了有益拓展。二是基于混合所有制改革的视角,丰富了国有建筑类企业经营风险影响因素及治理方式的学术研究。

二、文献回顾与理论分析

1.国有企业双重委托代理问题与经营风险

建筑业本身固有的行业特性,一定程度上决定其经营风险相对较高的现象。一方面,资金需求量大、周转期长等使得建筑类企业长期面临着巨大的资金压力。尽管短贷长投能在短期内缓解建筑类企业面临的财务困境(15),但增大了资金链断裂的可能性,更加剧了经营风险[16]。另一方面,在建筑业市场饱和的背景下,为维持并扩大市场份额,垫资建设成为绝大多数建筑企业的应对策略,这也加剧了经营风险。此外,内部管控不到位、工程竣工决算和收尾不及时等也会提高建筑类企业应收款项的占比,放大运营风险(17)。

特别地,国有建筑类企业长期存在着比较严重的双重委托代理问题(18],过高的经营风险已成为制约其发展的瓶颈。具体而言,基于第二类代理问题,为完成政策性目标,地方政府通常会要求辖区内国有企业承担经济增长、就业稳定等任务(19),而扩大投资规模成为其中的重要方式(20—21)。加之“分税制”改革后财权上收、事权下放格局下地方政府财政压力较大222,垫资建设成为国有建筑类企业的普遍现象[23—25]。此外,国资产权的先天特征使得国有建筑类企业更容易获得银行贷款[26,进一步加剧过度负债的风险。

基于第一类代理问题,产权虚置使得国有大股东难以对国企经理人进行有效的监督和激励27]。在此情况下,国企经理人通常有较强的动机和能力改变经营决策以实现自身利益[28)。一方面,国企经理人通常由政府委任[29—30],为完成考核目标和实现晋升,国企经理人有较强的动机驱使企业进行大量投资活动,包括重复建设等短期行为31,这也增大了国有建筑类企业的经营风险。另一方面,国企经理人加强内部控制建设的积极性较低(32—332,同样加剧了企业的经营风险。

2.混合所有制改革与国有建筑类企业经营风险

如何在不失去国资控制權的前提下,有效降低国有建筑类企业的经营风险,成为当前深化国企改革的关键环节。理论上,非国有股东委派董事参与国有建筑类企业的治理,能有效缓解后者的双重委托代理问题31,在降低其经营风险的同时实现自身利益,符合效率观的现代产权理论。

首先,非国有股东参与治理后,有较强的动机加强对国有大股东的监督与制衡,从而降低国有建筑类企业的经营风险。与国有大股东不同,非国有股东与生俱来的“逐利天性”使得其更加关注国企的运营效率和盈利性3536]。因此,引入非国有股东后,地方政府要求国有建筑类企业过度投资的难度和成本等会上升。

其次,非国有股东还有较强的积极性改善国企经理人的监督和激励机制,譬如完善内部控制体系(37、改进高管薪酬设计等38—43,从而降低国有建筑类企业的经营风险。具体而言,一方面,有效的内部控制能够督促国企经理人勤勉尽职,有助于后者做出更加合理的资源配置决策2,化解经营风险。另一方面,完善的薪酬激励机制还可以约束国企经理人的机会主义行为,促使其审慎投资并尽可能承揽净现值高的工程项目,从而提升盈利能力。

最后,非国有股东还能缓解国有建筑类企业的过度负债问题(43),从而降低其经营风险。为实现自身利益最大化,非国有股东会积极主动地优化国有建筑类企业的资本结构44,在抑制过度负债的过程中避免经营风险积累。值得注意的是,新时代全面深化国有企业混合所有制改革更加强调对非国有股东派出董事的权利保障(45—46],这有助于非国有股东获得更为充分的话语权和决策权,进而对国有建筑类企业的各项决策产生实质性影响。

因此,非国有股东参与治理后,既有动机又有能力通过缓解政府干预、降低过度负债以及加强内部控制等方式,降低国有建筑类企业经营风险,如在保持国有股东拥有控制权的前提下,百度、阿里巴巴等非国有股东通过委派董事的方式,切实110 参与中国联通各项重大经营决策,就发挥了良好的治理效果(47)。

结合上述分析,提出假设:在其他条件不变的情况下,非国有股东参与国企治理的程度越高,越有利于降低国有建筑类企业的经营风险。

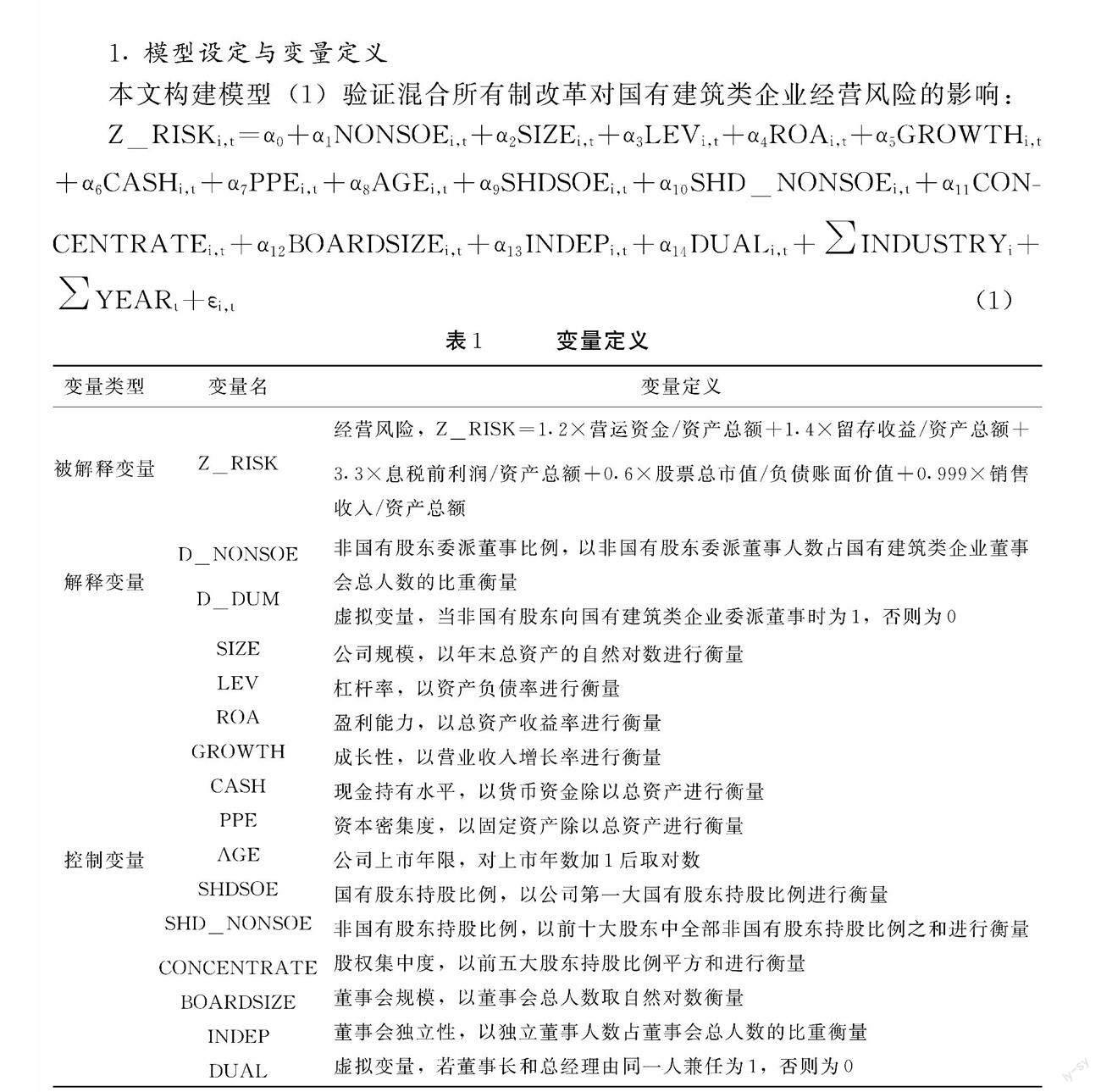

三、研究设计与实证分析1.模型设定与变量定义

本文构建模型(1)验证混合所有制改革对国有建筑类企业经营风险的影响:

模型(1)中,被解释变量Z_RISK为经营风险。借鉴李建军等(2019)[48]、翟胜宝等(2014)19的做法,以Atlman提出的Z指数衡量国有建筑类企业的经营风险水平。该指数越小,表示经营风险越高。解释变量NONSOE衡量的是非国有股东参与治理的程度。借鉴马新啸等(2021)的研究(50),以非国有股东委派董事的人数占国有建筑类企业董事会总人数的比重和非国有股东是否委派董事的虚拟变量来衡量。此外,借鉴现有文献的做法[51—53),本文选取了一系列企业特征作为控制变量。为减少其他不可观测因素的影响,还在模型(1)中加入了时间和行业固定效应,变量具体定义详见表1。

2.样本选取与数据来源

为验证混合所有制改革对国有建筑类企业经营风险的影响,本文以2008—2019年沪深两市A股国有建筑类上市公司为研究对象,剔除关键变量缺失的样本,最终获得373个样本观测值。为减少异常值对研究结论的影响,本文对所有连续型变量进行1%水平的缩尾处理。

3.实证分析

(1)描述性统计。表2汇报了本文主要变量描述性统计结果,国有建筑类企业经营风险(Z_RISK)的均值为2.459,标准差为1.581,最大值为8.749,最小值为0.668,

表明这一群体中的经营风险水平存在较大差异。值得关注的是,样本期间内,非国有股东委派董事比例(D_NONSOE)的均值为2.3%,远低于非国有股东持股比例(SHD_NONSOE)的均值(8.1%),表明非国有股东委派董事的权利没有充分实现。尽管如此,D_NONSOE的标准差约为均值的3倍,表明不同国有建筑类上市公司中的非国有股东治理程度存在明显差异。

此外,在控制变量方面,资产负债率(LEV)的均值为0.727,最大值达到0.937,说明样本国有建筑类企业的债务融资水平较高;成长性(GROWTH)的均值为0.217,最小值为—0.537,最大值为3.038,表明样本国有建筑类企业的营业收入增长率存在显著差异;资本密集度(PPE)的均值为0.103,最大值为0.671,表明样本国有建筑类企业的有形资产占总资产的比重较高。

(2)基本回归结果。表3汇报了基本回归结果。列(1)和(3)是仅控制年份和行业但不加入其他控制变量的回归结果,可以发现,D_NONSOE 和D_DUM的回归系数均在1%水平上显著为正。列(2)和(4)是加入其他控制变量的回归结果,可以发现,D_NONSOE和D_DUM的回归系数均在5%水平上显著为正,表明非国有股东参与治理确实能有效降低国有建筑类企业的经营风险。由此,本文研究假设得到验证。

此外,从控制变量的回归结果来看,公司规模(SIZE)的系数为不显著负向,在一定程度上表明经营规模的扩张可能会加剧国有建筑类企业的经营风险;资产负债率(LEV)的系数在1%的水平上显著为负,表明债务融资水平越高,经营风险会明显增大;而盈利能力(ROA)的系数为不显著正向,在一定程度上表明良好的公司绩效可能有助于缓解经营风险;非国有股东持股比例(SHD_NONSOE)的系数为不显著正向,在一定程度上表明随着非国有股东持股比例的增大,国有建筑类企业经营风险随之降低;其余控制变量的系数符号基本与预期一致。

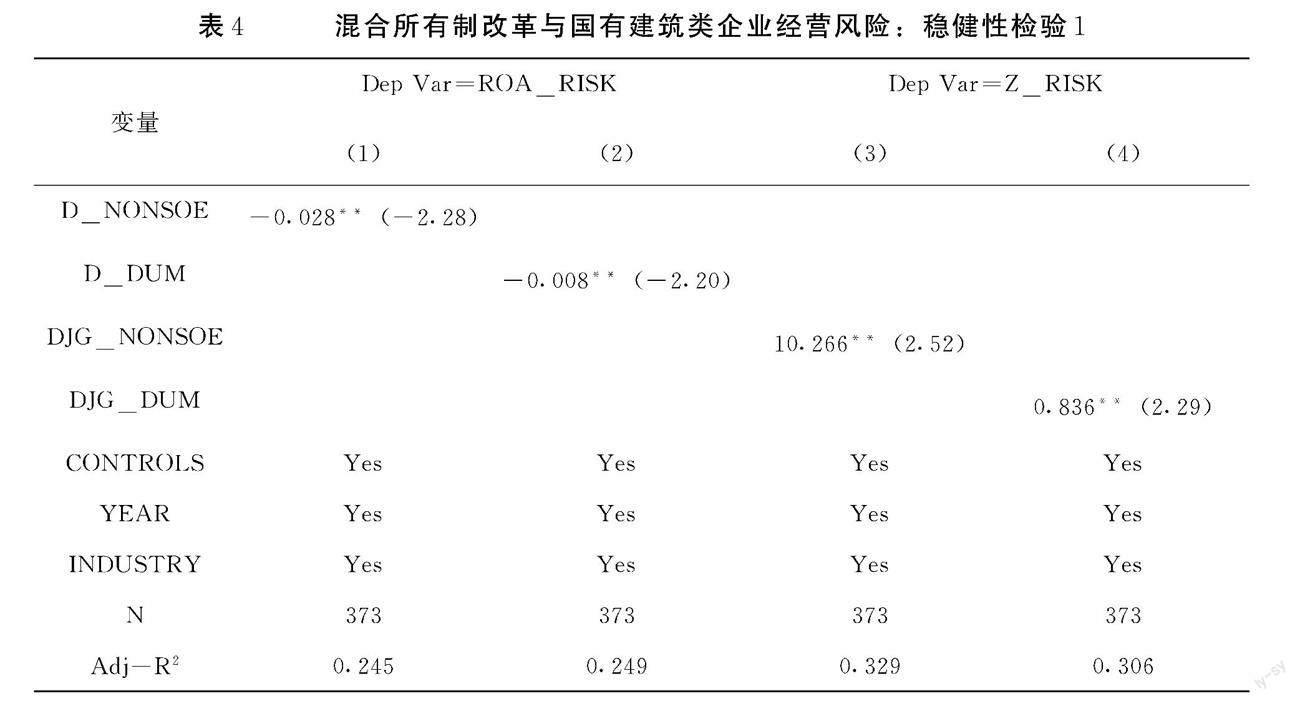

(3)稳健性检验。为保证研究结论的可靠性,本文进行如下三方面的稳健性检验。第一,为缓解变量度量偏误对结果的影响,借鉴李建军等(2019)的研究51,以行业和年度均值调整的总资产收益率(ROA)三年滚动标准差作为国有建筑类企业经营风险的代理变量(ROA_RISK),并重新对模型(1)进行回归。ROA_RISK越大,表示經营风险越高。回归结果如表4的列(1)和(2)所示,可以发现,DNONSOE和D_DUM的回归系数均在5%的水平上显著为负,结果不变。本文还借鉴蔡贵龙等(2018)的做法(5,以非国有股东是否委派董监高的虚拟变量(DJGDUM)以及非国有股东委派董监高的人数占国有建筑类企业董监高总数的比例(DJG_NONSOE)来衡量非国有股东治理。回归结果如表4的列(3)和(4)所示,与前文结论保持一致。表4的回归结果表明,在缓解了被解释变量和解释变量的测量偏误后,本文的研究结果仍保持稳健。

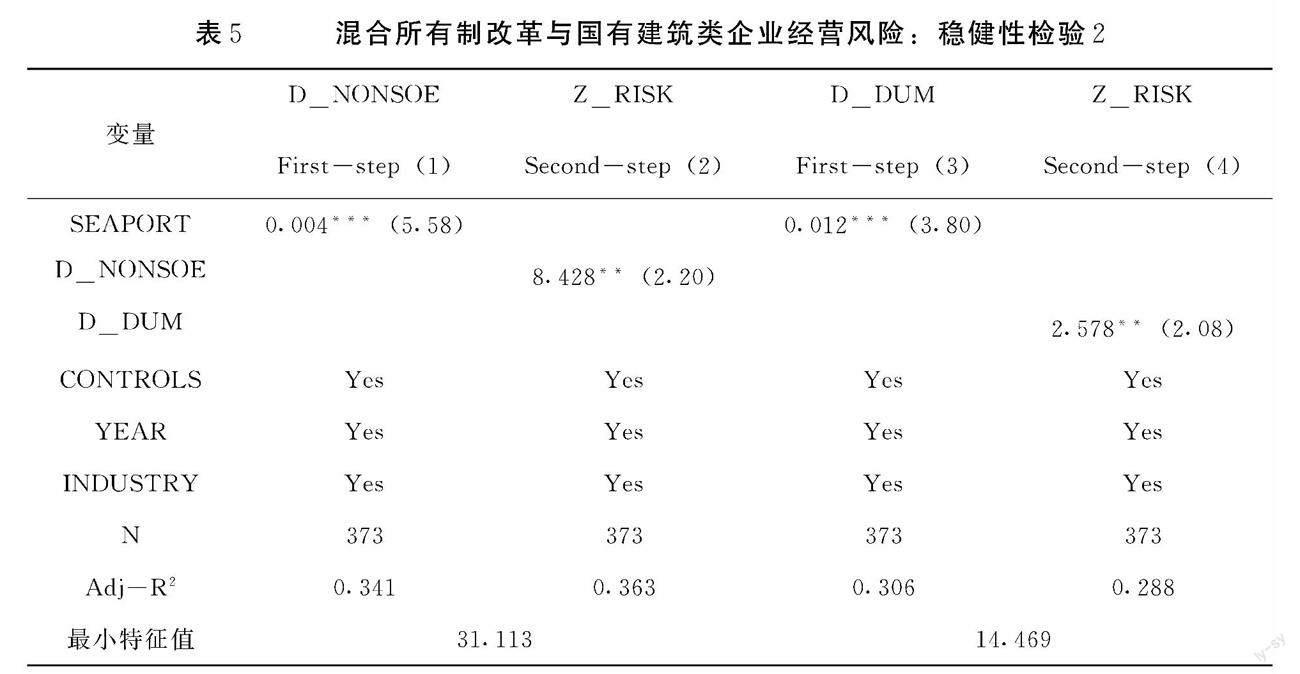

第二,为缓解可能存在的内生性问题,借鉴蔡贵龙等(2018)的研究563,以地区沿海港口数量(SEAPORT)作为工具变量进行两阶段回归。表5的回归结果表明在缓解了内生性问题后,本文研究结果仍保持稳健。

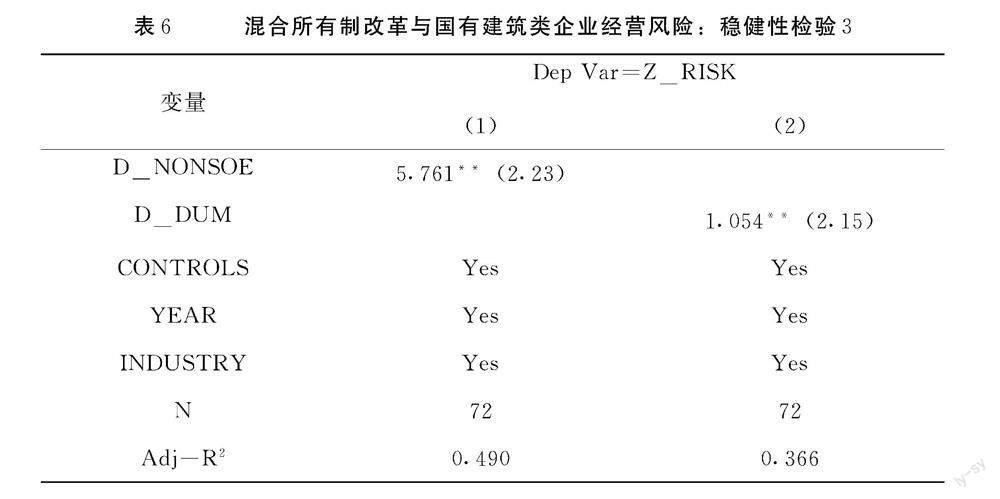

第三,为缓解样本选择偏误问题,采用倾向性得分匹配(PSM)进行稳健性检验。具体地,对非国有股东是否向样本国有建筑类企业委派董事,采用卡尺为0.05的近邻匹配方法进行1:1匹配,进而对匹配后的样本重新按模型(1)进行回归。结果如表6所示,可以发现结果不变。

检验

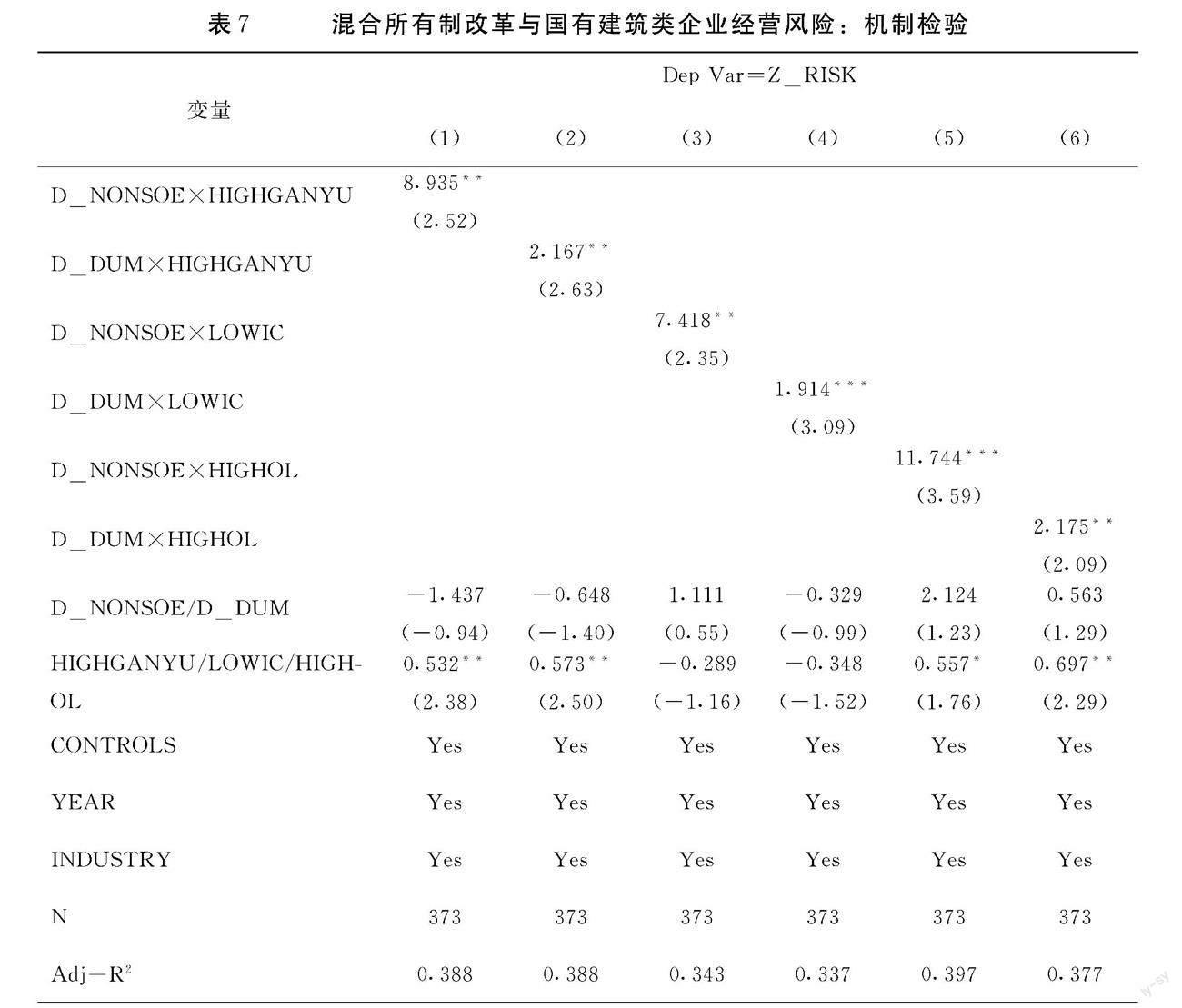

如前文分析,非国有股东参与治理能有效缓解政府干预、减少过度负债以及加强内部控制,从而降低国有建筑类企业的经营风险,本文由此进行机制检验。

首先,使用王小鲁等(2019)提出的“减少政府对企业的干预”指数对政府干预水平进行衡量57,并按照其相较于分年度中位数高低设置较高政府干预水平的虚拟变量(HIGHGANYU)。其次,以迪博内控指数对内部控制水平进行衡量,并按其相较于分年度分行业中位数高低设置较低内部控制水平的虚拟变量(LOWIC)。最后,参照张会丽等(2013)的做法58,以企业的实际资产负债率减去行业的资产负债率中位数的差额对过度负债水平进行衡量,并按其相较于分年度分行业中位数高低设置较高过度负债水平的虚拟变量(HIGHOL)。

进一步地,本文分别设置非国有股东治理与上述三个虚拟变量的交互项作为解释变量,从而进行机制检验。理论上,若非国有股东治理能夠通过缓解政府干预、减少过度负债以及加强内部控制,来抑制国有建筑类企业的经营风险,那么在原先政府干预水平较高、国企内部控制水平较低、过度负债水平较高的情况下,前述作用的现实空间更大,应当更为明显。

回归结果如表7所示,可以发现,交互项的回归系数均至少在5%的水平上显著为正,符合前述分析。因此,非国有股东治理确实能通过缓解政府干预、减少过度负债以及加强内部控制的机理来降低国有建筑类企业的经营风险。

2.国企行政层级和管理层权力的调节作用

非国有股东对国有建筑类企业经营风险的治理效应还受到诸多因素影响,其中较为重要的是国企行政层级和管理层权力。一方面,在行政层级上,由于地方政府直接承担着促进经济发展等政策性任务,其通过影响国有建筑类企业的经营决策以完成前述任务的动机相对更强。其次,由于中央企业掌握着大量的社会经济资源591,非国有股东参股央企的目的可能主要在于寻求合作资源,而非通过发挥治理作用来实现自身利益[60]。最后,中央企业通常位居重要的国家战略地位,非国有股东的话语权和决策权可能相对有限(61)。因此,本文认为,相对于中央建筑类企业,非国有股东对经营风险的积极影响在地方控制的国有建筑类企业中应当更为明显。

在此基础上,本文按照实际控制人性质将样本划分为中央企业和地方国有企业,重新对模型(1)进行分组检验。回归结果如表8所示,可以发现,非国有股东治理对经营风险的影响在地方控制的国有建筑类企业中明显存在,而在中央控制的国有建筑类企业中则相应缺失。

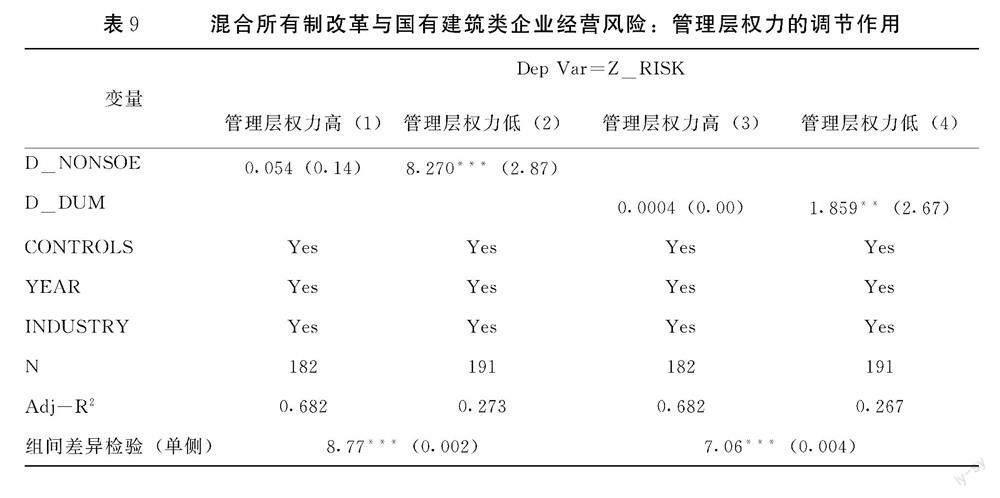

另一方面,如果国有建筑类企业管理层的决策权过大,非国有股东委派董事参与治理的话语权和决策权便可能受限,从而难以实质性地发挥作用。在此基础上,借鉴马新啸等(2021)(622和权小锋等(2010)63的研究思路,本文选取管理者个人权力、组织结构权力和所有制权力三个层次,采用主成分分析法构建综合管理层权力指标[64—651,并分年度根据其相较于中位数大小将样本分为管理层权力高组和低组,从而对模型(1)进行分组检验。

表9的回归结果显示,在管理层权力较高组中,D_NONSOE和D_DUM的回归系数均不显著,而在管理层权力较低组中,D_NONSOE和D_DUM的回归系数至少在5%的水平上显著为正,表明较大的管理层权力削弱了非国有股东的治理作用,不利于降低国有建筑类企业的经营风险。

五、结论与启示

如何有效降低国有建筑类企业的经营风险构成新时代全面深化国企改革的重要内容。本文以2008 2019年沪深两市A股国有建筑类上市公司为样本,实证分析非国有股东派出董事参与治理对国有建筑类企业经营风险的影响。研究发现:非国有股东治理能缓解政府干预、减少过度负债以及加强内部控制,从而降低国有建筑类企业的经营风险,且在地方控制和管理层权力较小的国有建筑类企业中更为突出。为提高国有企业防范化解经营风险的能力,第一,应坚定不移地推进国有企业混合所有制改革,引入非国有股东来改善国有建筑类企业的治理结构,进而降低其经营风险水平。第二,新时代全面深化国有企业混合所有制改革的政策设计,应更多关注中央国有建筑类企业的经营风险。第三,在推进混合所有制改革进程中,应切实保障非国有股东委派董事参与国企治理的权利。

参考文献:

[1][7][42]高明华,杜雯翠.外部监管、内部控制与企业经营风险—来自中国上市公司的经验证据[J].南方经济,2013,(12).

[2][3][15][23]房小兵.行为金融与企业短期借款—来自我国建筑业上市公司的经验证据[J].财经科学,2015,(11).

[4][16]DOUGLAS W D. Debt maturity structure and liquidity risk [J].The Quarterly Journal of Economics,1991,(03).

[5][48][51][54]李建军,韩珣.非金融企业影子银行化与经营风险[J].经济研究,2019,(08).

[6]赖黎,唐芸茜,夏晓兰,等,董事高管责任保险降低了企业风险吗?—基于短贷长投和信贷获取的视角[J].管理世界,2019,(10).

[8][49]翟胜宝,张胜,谢露,等,银行关联与企业风险—基于我国上市公司的经验证据[J].管理世界,2014,(04).

[9]王诗雨,陈志斌.产品市场竞争、政府作用与企业财务风险[J].现代财经(天津财经大学学报),2017,(03).

[10]钟凯,程小可,张伟华,货币政策适度水平与企业“短贷长投”之谜[J],管理世界,2016,(03).

[11]卢锐,柳建林,许宁,内部控制、产权与高管薪酬业绩敏感性[J].会计研究,2011,(10).

[12][26]陆正飞,何捷,窦欢.谁更过度负债:国有还是非国有企业?[J].经济研究,2015,(12).

[13]柳學信,曹晓芳.混合所有制改革态势及其取向观察[J].改革,2019,(01).

[14][18][27][38][55][56][60]蔡贵龙,柳建华,马新啸.非国有股东治理与国企高管薪酬激励[J].管理世界,2018,(05).

[17][33]戴国华,关于建筑企业集团“两金”占用的现状及成因分析[J].财务与会计,2015,(22).

[19]LIN JY,LI Z.Policy burden, privatization and soft budget constraint [J]. Journal of Comparative Economics,2008,(01).

[20]程仲鸣,夏新平,余明桂.政府干预、金字塔结构与地方国有上市公司投资[J].管理世界,2008,(09).

[21]周业安,赵晓男,地方政府竞争模式研究—构建地方政府间良性竞争秩序的理论和政策分析[J].管理世界,2002,(12).

[22]周飞舟,分税制十年:制度及其影响[J].中国社会科学,2006,(06).

[24]周守华,房小兵.羊群效应与应收账款质量来自我国建筑业上市公司的经验证据[J].当代财经,2016,(03).

[25]房小兵,胡思玥,行为财务与建筑企业营运资金管理:影响机理分析「J].会计研究,2016,(03).

[28]刘行,李小荣.金字塔结构、税收负担与企业价值:基于地方国有企业的证据[J].管理世界,2012,(08).

[29]FAN JPH,WONG J T,ZHANG T.Politically connected CEOs,corporate governance and post-IPO performance of China's newly partially privatized firms [J].Journal of Financial Economics,2007,(02).

[30]杨瑞龙,王元,聂辉华。“准官员”的晋升机制:来自中国央企的证据[J].管理世界,2013,(03).

[31]郑志刚,李东旭,许荣,等,国企高管的政治晋升与形象工程—基于N省A公司的案例研究[J].管理世界,2012,(10).

[32]逯东,王运陈,付鹏,CEO激励提高了内部控制有效性吗?—来自国有上市公司的经验证据[J].会计研究,2014,(06).

[34] LU Z,ZHU J. Tracing back to the source: Understandig the corporate governance of boards of directors in Chinese SOEs [J]. China Joural of Accounting Research, 2020, (02).

[35][39][45][50][52]马新啸,汤泰劼,郑国坚。非国有股东治理与国有企业的税收规避和纳税贡献—基于混合所有制改革的视角[J].管理世界,2021,(06).

[36]马连福,王丽丽,张琦,混合所有制的优序选择:市场的逻辑[J].中国工业经济,2015,(07).

[37]刘运国,郑巧,蔡贵龙。非国有股东提高了国有企业的内部控制质量吗?—来自国有上市公司的经验证据[J].会计研究,2016,(11).

[40][41]黄速建.中国国有企业混合所有制改革研究[J].经济管理,2014,(07).

[43]吴秋生,独正元,混合所有制改革程度、政府隐性担保与国企过度负债[J].经济管理,2019,(08).

[44]郑曼妮,黎文靖,柳建华,利率市场化与过度负债企业降杠杆:资本结构动态调整视角[J],世界经济,2018,(08).

[46][47]张继德,刘素含,从中国联通混合所有制改革看战略投资者的选择[J].会计研究,2018,(07).

[53]余明桂,李文贵,潘红波.管理者过度自信与企业风险承担[J].金融研究,2013,(01).

[57]王小鲁,樊纲,胡李鹏.中国分省份市场化指数报告(2018)|M|.北京:社会科学文献出版社,2019:60 215.

[58]张会丽,陆正飞.控股水平、负债主体与资本结构适度性[J].南开管理评论,2013,(05).

[59]魏明海,蔡贵龙,柳建华,中国国有上市公司分类治理研究[J].中山大学学报(社会科学版),2017,(04).

[61]马勇,王满,马影,等,非国有大股东影响国企审计师选择吗?[J].审计与经济研究,2019,(02).

[62][65]马新啸,汤泰劼,蔡贵龙.非国有股东治理与国有企业去僵尸化—来自国有上市公司董事会“混合”的经验证据[J].金融研究,2021,(03).

[63]权小锋,吴世农,文芳.管理层权力、私有收益与薪酬操纵[J].经济研究,2010,(11).

[64]FAN JPH,WONG T J, ZHANG T. Institutions and organizational structure:The case of state-owned corporate pyramids [J]. Journal of Law Economics & Organization,2013, (06).

(责任编辑肖华堂)