人民币国际化发展进程的再评估

——基于亚洲市场影响力的视角

吴宛珊 刘海靖 张旭亮

一、引言

20世纪末的亚洲金融危机使人们对美元(USD)的主导地位以及美元作为全球参考货币所赋予的相关“过高特权”产生了广泛关注。(1)Gourinchas, P.O. and Rey, H., “International Financial Adjustment”,Journal of Political Economy,115(4),2007,pp.665-703.(2)Curcuru, S.E., Dvorak, T. and Warnock, F. “Cross-border Returns Differentials”,Quarterly Journal of Economics,123(4),2008,pp.1495-1530.(3)陈卫东、熊启跃、赵雪情:《全球储备资产:历史趋势、形成机制和中国启示》,《国际金融研究》2023年第4期。在以美元为核心的国际货币体系中,美联储的不当货币政策引发了全球范围内的流动性过剩,并由于金融监管滞后,导致了2007年的美国次贷危机。这一事件引发了国际上学者们对如何构建一个公正高效的国际货币体系进行了深入的探讨。此外,自布雷顿森林体系崩溃以来,新兴经济体对美元储备的需求日益增加,但这也可能进一步加剧全球经济的失衡。中美贸易不平衡引发了贸易争端,使全球经济一体化进程蒙上阴影。目前以美元为核心的国际货币体系存在难以调节或避免国际收支失衡的问题,同时美元的供求经常处于失衡状态,这导致了现行国际货币体系的不稳定性和不可持续性。

为确保未来全球经济金融的稳定发展,有必要对现行国际货币体系进行根本性的改革。近年来,主要新兴国家,尤其是金砖四国(巴西、俄罗斯、印度和中国),致力于构建一个摆脱美国主导的货币体系的多极国际货币体系。与此同时,欧洲高度的经济凝聚力也在影响国际货币体系的演变。金砖四国和欧洲国家都将在塑造国际货币体系方面作出贡献,使美国不再是决定世界货币体系发展的唯一国家。

此外,美元霸权使得美国有能力对新兴经济体实施金融制裁,进而间接增加了中国企业对外贸易的汇率风险。为了减少对美元的过度依赖,提升人民币的国际地位,人民币国际化战略应运而生。1997年亚洲金融危机之后,中国、日本和韩国通过《清迈倡议》加强双边货币互换,以解决东亚流动性问题。中国加入世贸组织后,国际贸易快速增长,但持续顺差导致人民币升值压力。为稳定经济和开放金融市场,中国推出一篮子货币浮动汇率制度。随后,中国加强人民币国际地位,设立离岸市场,并逐步增强汇率形成机制的独立性。自2016年10月1日起,国际货币基金组织决定将人民币纳入特别提款权(SDR),这标志着人民币在国际地位上取得了重大突破。在SDR的货币篮子中,美元占总权重的41.73%,而人民币的权重为10.92%。人民币的权重在新兴亚洲国家中最大,甚至超过了东亚地区的参考货币日元。随着中国经济的崛起,中国成为亚洲最大经济体,其他亚洲国家对其经济依赖加深。

毫无疑问,人民币汇率机制改革对亚洲其他国家产生了重要影响。然而,人民币在亚洲国家的影响力是否已超越美元,仍需深入研究。本文探讨了人民币是否已成为亚洲新兴市场的主要参考货币,以及人民币汇率变动对亚洲新兴市场的实际影响。

二、背景文献

现有研究通常从国际货币职能出发,通过分析人民币在国际贸易和金融交易中的使用情况,如支付结算、计价和储备货币等角度来衡量其国际影响力。在相关研究中,常见的方法是通过考察一国货币在国际贸易结算、国际债券计价、全球外汇交易以及央行外汇储备等方面的占比来衡量其货币国际化的程度。吴舒钰和李稻葵(4)吴舒钰、李稻葵:《货币国际化的新测度——基于国际金融投资视角的分析》,《经济学动态》2018年第2期。通过测算非本国投资者持有的主权货币资产总量,发现在2013年非本国投资者持有的人民币资产总量已超过日元资产,使人民币成为全球前五大国际货币。彭红枫和谭小玉(5)彭红枫、谭小玉:《人民币国际化研究:程度测算与影响因素分析》,《经济研究》2017年第2期。通过对上述指标进行加权整合,构造人民币国际影响力综合指数,以衡量人民币国际化总体水平,发现人民币在全球市场份额较低但逐渐上升。

另一类文献则根据Frankel &Wei的货币锚理论,通过测算人民币在其他国家货币篮子中的比重来衡量了人民币国际化水平。有学者使用修正的 Frankel-Wei 回归模型检验了人民币 (RMB) 是否已经取代美元并成为新兴亚洲的主要参考货币。(6)Kawai, M. and Pontines, V., “Is there Really a RMB Bloc in Asia? A Modified Frankel-Wei Approach”,Journal of International Money and Finance,62(4),2016,pp.72-97.实证结果表明,近年来,人民币在韩国、印度尼西亚、马来西亚、菲律宾、新加坡、泰国、越南、印度等多个亚洲国家的货币篮子中发挥着比日元更重要的作用。李婧和解祥优(7)李婧、解祥优:《人民币是否已经成为东亚地区的锚货币?》,《四川大学学报(哲学社会科学版)》2016年第1期。的实证分析表明,2005年7月至2008年8月,人民币已经成为林吉特和新加坡元的锚货币。杨荣海和李亚波(8)杨荣海、李亚波:《资本账户开放对人民币国际化“货币锚”地位的影响分析》,《经济研究》2017年第1期。基于2001年至2015年的季度数据,证明人民币已经成为全球大多数国家,特别是与中国有密切经济往来国家的隐性“货币锚”。冯永琦等(9)冯永琦、代佳航、瞿亢:《人民币在东亚区域货币“锚”效应及其影响因素研究》,《国际金融研究》2020年第2期。发现2010年以来人民币在东亚区域的货币“锚”效应显著提升。此外,在推动人民币在东亚区域内的货币“锚”效应提升方面,主要因素包括东亚其他国家和地区与中国大陆经济周期的同步性、这些国家和地区对中国产品市场的依赖程度,以及人民币的国际化程度。还有学者构建了美元、欧元、英镑、日元和人民币的货币“隐性锚”指数并发现人民币“隐性锚”份额超过日元和英镑,成为仅次于美元和欧元的第三大“隐性锚”货币。(10)张冲、叶茜茜、丁剑平:《全球货币“隐性锚”指数研究》,《国际金融研究》2023年第1期。同时,陶士贵和胡静怡(11)陶士贵、胡静怡:《人民币何以成为货币锚?——基于汇改视角的直接形成渠道分析》,《国际金融研究》2021年第1期。对我国汇率改革进行了分阶段的结构性断点分析,研究发现人民币总体上对44种货币存在显著的“锚”效应。

综上所述,尽管现有文献中人民币在国际货币体系中的角色和影响为理解人民币国际化的发展和影响提供了有益的视角,但仍然存在一些不足之处。首先,由于未考虑一国货币对其他货币的市场影响力,人民币国际化指数的测量方法存在局限,并且多数方法是从全球角度评估货币的国际影响力,忽略了货币在不同区域的影响力差异。其次,关于人民币锚效应是否存在以及其程度尚未达成一致的结论。修正的 Frankel-Wei 回归模型假设特别提款权(SDR)篮子内的货币(美元、欧元、日元、英镑、人民币)的总权重等于1。实际上,这一假设并不成立,因为主要货币的权重可能会在某种程度上被高估。再次,人民币国际化的推进是由国内多方面的结构性因素与外部国际环境的相互作用所驱动,然而,现有的研究主要依赖于通用的货币国际化理论,未充分考察适用于人民币特定情境的国际化路径。

本文探讨了人民币作为锚定货币的作用,以及人民币的变动对亚洲新兴市场产生的真正影响。本文的边际贡献如下:第一,本文使用了一个新的数据库,包括中华人民共和国总理和中国人民银行行长等重要公开讲话、采访和公开证词,旨在跟踪其他亚洲国家的反应。第二,本文实证检验了自2005年中国开始汇率改革以来,区域因子在亚洲新兴市场极为重要。实证结果表明,人民币是亚洲其他国家货币的主要驱动力。此外,区域外汇因子对亚洲国家比对其他样本国家组的影响更为明显。

三、数据

(一) 主要数据集

考虑到本文主要研究亚洲金融危机之后人民币的影响地位,本文样本区间始于1997年。此外,由于中美贸易战的影响,本文样本截至2018年。同时,考虑到中国官方声明新闻稿的数据限制,最后本文样本包括47个发达国家和新兴市场(完整国家和地区列表见表1)从1997年1月1日至2018年7月13日的每日汇率数据。本文数据来源为彭博社和国际货币基金组织数据库。

表1 样本国家和地区列表

其中,有关特别提款权计价汇率的完整样本数据来自彭博终端和国际货币基金组织特别提款权特定数据库。该数据集包含了每日汇率价格的265,149个观测值。从原始数据集中去除异常值和其他异常后,取每日收益的对数值用于进一步计算。此外,联合国商品贸易统计数据库报告了2006年1月1日至2018年7月13日的双边贸易数据,包括中国与其他的47个样本国家之间的货物和服务进出口。此外,本文还包含一些关于宏观经济因子的控制变量,例如油价变化、以国库券和欧元美元(TED)为代表的流动性风险以及以芝加哥期权交易所为代表的风险厌恶程度等。交易所市场波动率指数(VIX),这些控制变量也是从彭博终端获得的。最后,欧元利率的每日数据来自欧洲央行,联邦利率来自彭博终端。中国Chibor、Shibor DR007银行间回购利率来源于中国人民银行数据库。

根据以往文献(12)Fuertes, A.M., Phylaktis, K. and Yan, C., “Hot Money in Bank Credit Flows to Emerging Markets During the Banking Globalization Era”,Journal of International Money and Finance,60,2016,pp.29-52.(13)Yan, C., Phylaktis, K. and Fuertes, A.M., “On Cross-border Bank Credit and the U.S. Financial Crisis Transmission to Equity Markets”,Journal of International Money and Finance,69,2016,pp.108-134.,本文以收入(国际货币基金组织 2012 年 4 月的国家分类)为主要标准形成了六个国家组——发达经济体、新兴亚洲、拉丁美洲、海湾合作委员会、新兴欧洲以及中东、北欧和非洲。实行美元钉住汇率制度的国家和一些能源大宗商品出口国均被排除在国家名单之外。

(二) 中国官方声明数据

本文获取了有关中国官方声明的数据。中国人民银行行长、国家主席、总理以及包括国家外汇管理局局长在内的中国人民银行其他官员是主要考虑对象。公开官方声明一般有三个来源:演讲、采访和公开证言。为了确保每个参与者都能获得这些声明,本文选择了路透新闻,因为它的及时性和众多的用户。本文摘录了1997 年1月1日至2018年7月13 日期间的新闻稿,以反映全球市场参与者的可用信息。与以往文献(14)Fratzscher, M. and Mehl, A., “China’s Dominance Hypothesis and the Emergence of a Tri-polar Gobal Currency System”,Economic Journal,124(581),2014,pp.1343-1370.不同,本文作者的母语是中文,因此本文仔细检查了原始来源,排除重复和不相关的发布。

IO(中国官方声明)分为三种类型,涉及外汇制度和储备政策。主张放松与美元挂钩的汇率(1);美元挂钩将维持(0);人民币兑美元将贬值(-1)(具体分类见表2)。

表2 中国官方声明虚拟变量分类

此外,在世界论坛或货币政策会议当天发布的新闻必须被排除在新闻数据库之外。1997年1月1日至2018年7月13日期间,中国发表的声明总数约为344份,其中涉及汇率制度的声明总共有290份。根据表3, 约58.6%的声明宣称汇率制度将保持稳定,预期值为零, 约31.4% 的消息表示将放宽对美元的参考使人民币升值,约10%的消息表示将放宽对美元的参考使人民币贬值。关于储备政策的官方声明大约有54个,其中超过一半宣称将逐步建立浮动汇率制度,并使人民币多元化,与美元脱钩。约46%的声明由中国人民银行 (PBC) 行长发布,约21%由中国总理确认。

表3 中国官方声明的描述性统计

四、方法论

本节详细说明了用于检验亚洲市场中国主导地位假说的主要方法和构建的模型。为了解决这一问题,本文采用了无条件分析和条件分析两种互补的方法进行估计。首先,无条件分析针对全球47个国家货币运用了三因子模型(美元因子、欧元因子和区域货币因子),目的在于探讨区域外汇因子是否对一国,特别是亚洲新兴国家的汇率具有重要的影响。接下来,通过采用格兰杰因果检验,研究考察了人民币与亚洲区域因子之间的关系。其次,将中国官方公布的关于汇率制度和储备政策的重要消息作为新的变量纳入了条件分析中,以进一步深入探究影响因素。

(一)无条件汇率模型

Frankel &Wei首先提出了由美元因子、欧元因子和区域货币因子组成的三因子汇率模型。区域锚定货币的一个标准是该地区其他国家货币与锚定货币同步波动。因此,研究亚洲货币是否会追随美元或人民币而变化可以检验人民币是否成为亚洲市场的锚定货币。本文采用三因子汇率模型,检验区域货币与美元因子、欧元因子之间的关联性以及区域货币因子对于汇率的解释力度。模型如下:

(1)

其中si,t是i国汇率除以t时刻SDR的对数;αi表示固定效应;Xt代表控制变量,石油价格、国债和TED利差代表了世界流动性状况(Liquidity risk)以及以芝加哥期权交易所市场波动指数 (VIX) 为代表的风险厌恶程度(Risk aversion);SDR汇率跳水代表美元对当地国家的冲击。

根据之前文献(15)Fratzscher, M. and Mehl, A., “China’s Dominance Hypothesis and the Emergence of a Tri-polar Gobal Currency System”,Economic Journal,124(581),2014,pp.1343-1370.的做法,本文使用相关地区一篮子货币的 GDP 加权来计算区域因子,但需要排除国家i本身。此外,根据国际货币基金组织的世界经济展望(WEO)数据库将国家分为六组:发达经济体、新兴亚洲、拉丁美洲、海湾合作委员会(GCC)、新兴欧洲以及中东和北非(MENA)。

由于美元在国际上具有主导地位,本文假设仅有美元是外生的。然后对欧元因子和美元因子进行正交化处理,并将区域因子与欧元因子以及美元因子进行正交化处理。为了简化,本文有sEURt⊥sUSDt,以及sREGt⊥sUSDt,sEURt。 为了正交化欧元因子,本文将欧元因子与美元因子进行回归,并将残差用作欧元因子。本文用同样的方法对区域因子进行正交化。

图 1 描绘了整个样本中美元因子 (USD/SDR) 和欧元因子 (EUR/SDR) 的时间序列演变。上升趋势意味着该货币相对于特别提款权篮子(美元、欧元、日元和英镑)贬值。在2002年之前,由于全球最大债权国的优势,美元兑特别提款权(SDR)保持着相对较高的汇率。然而,从2002年到2009年,美元逐渐贬值至较低水平。具体来说,2009年全球金融危机期间,美元汇率出现了广泛波动,之后经历了大约6年的复苏期,直到2015年1月,美元在国际货币体系中的主导地位有所恢复。然而,随着全球新兴国家的崛起,多极化汇率制度逐渐显现,导致美元的影响力近年来有所下降。就欧元因子而言,从2000年到2009年,由于经济稳定,欧元逐渐呈现温和升值趋势。随后,从2009年到2013年,欧元因子面临下行风险。目前,欧元因子虽然已升值至较高水平,但仍低于过去二十年的历史表现水平。

图1 美元和欧元因子

无条件分析下有两个零假设需要检验:

(2)

然后对人民币变动与新兴亚洲区域外汇因子之间的因果关系进行条件检验。

VAR模型可写为:

其中 n 是滞后阶数,需要进行 F 检验:

(3)

(二)条件汇率模型

使用三因子模型的无条件分析可以验证区域货币与选定因子之间的关联性,但并不直接检验中国主导地位假说。为了更准确地验证这一假说,有必要将重大事件的新闻视为对亚洲其他国家造成的冲击。通过这种方法,可以明确证明中国官方声明对其他国家产生的直接影响。这样的分析有助于更全面地理解中国在区域货币体系中的影响和作用。

本文还运用了事件研究方法来评估新兴国家对中国汇率制度和储备政策变化的反应。通过这种方法,可以研究特定事件对这些国家汇率市场和金融市场的影响,从而更好地理解他们对中国政策变化的敏感性和反应。这有助于深入探讨中国在国际金融体系中的地位和影响。

如果一个国家认为该声明可信,则其兑美元将会升值。此外,中国的声明表明,中国将在货币政策上采取渐进措施,以脱离美国主导的体系。从而在亚洲国家密切合作的条件下,鼓励亚洲其他新兴国家兑美元升值。

细化后的条件模型可写为:

(4)

IO表示中国声明的虚拟变量。IO=-1表示美元参考放宽贬值,IO=0表示美元参考维持不变,IO=1表示美元参考放宽升值。中国主导假说是为了检验亚洲新兴国家的货币是否会与人民币联动。 前提是这些国家有能力保持汇率稳定。

(5)

该模型的理论基础是宏观政策公告对外汇市场影响的研究。例如,以往文献提供了对汇率变动与基本面消息之间关系的理解。(16)Andersen, T.G., Bollerslev, T., Diebold, F.X. and Vega, C., “Micro Effects of Macro Announcements: Real-time Price Discovery in Foreign Exchange”,American Economic Review,93(1),2003,pp.38-62.也有学者(17)Veronesi, P., “Stock Market Overreactions to Bad News in Good Times: A Rational Expectations Equilibrium Model”,Review of Financial Studies,12(5),1999,pp.975-1007.阐释了高频新闻效应的机制,并得出结论:适时的坏消息会放大国家的不确定性。进一步研究利空消息对汇率的影响具有很大的价值。此外,汇率制度如何应对宏观经济基本面的“头条新闻”也是另一个值得关注的问题。更重要的是,市场有可能改变对汇率制度新闻解读的看法。在一定情况下,美元贬值和美元升值的迹象可能是相同的。因此,新闻数据库的结构稳定性对于本文的研究尤为重要。

五、实证结果

(一)无条件模型的结果

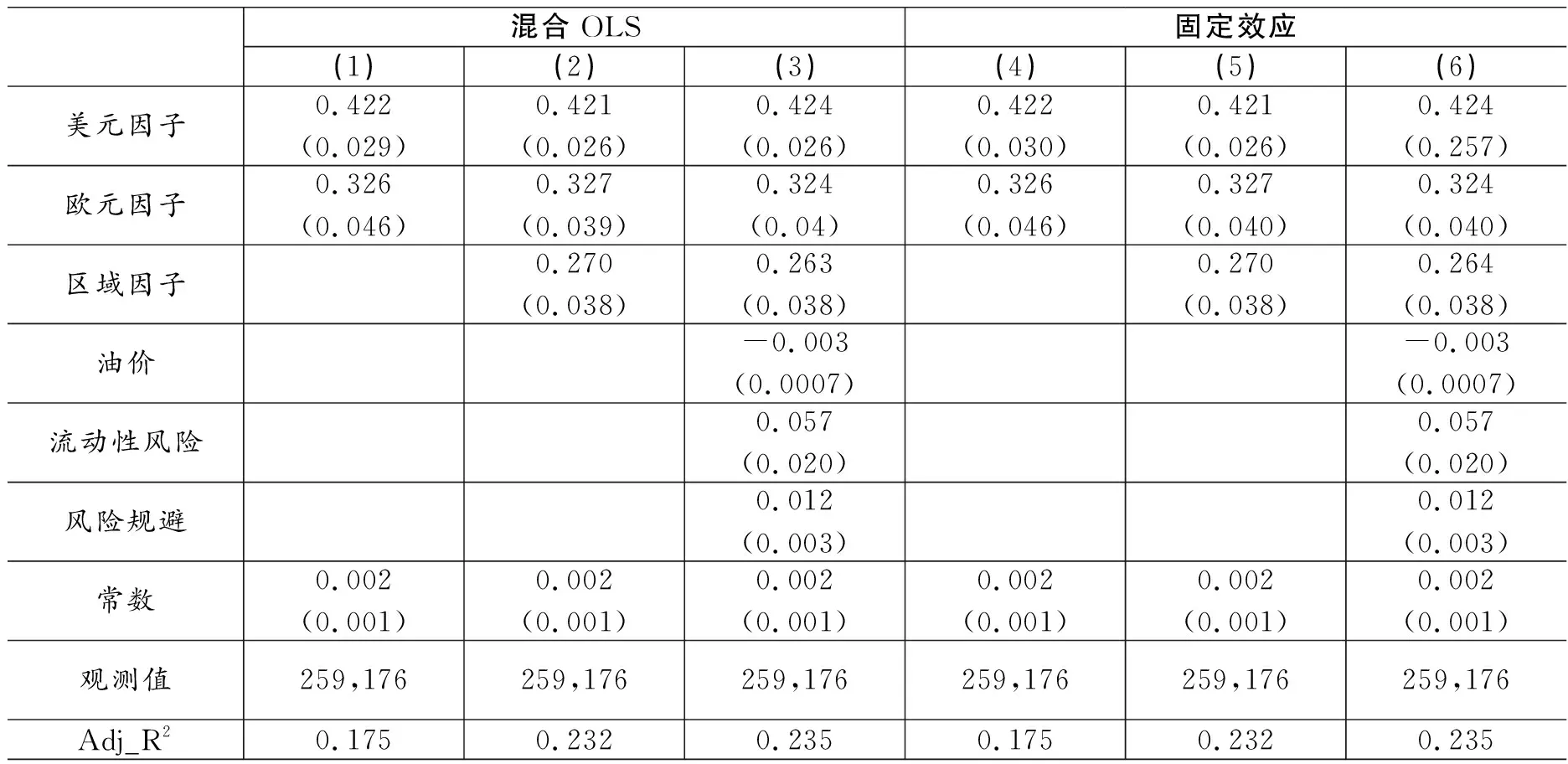

根据表4的分析,前三列采用混合普通最小二乘(OLS)方法,而后三列则应用固定效应模型。从表4的数据可以看出,美元因子在这三个因子中的系数为最高,达到0.42,显示出美元在全球范围内的显著影响力。这反映了一些国家严重依赖于美元或特别提款权进行国际交易。欧元因子的系数达到0.32,这表明近年来欧元在国际上的作用进入了一个新的阶段。此外,在这一时期,区域因子的系数只有0.26—0.27。模型的R2值在17%到23.5%之间,显示出了一个合理的拟合程度。

表4 三因子模型—全样本估计

表5呈现了根据地区和国家组划分的七种不同估计情形。对于包括澳大利亚、加拿大、欧元区、日本、新西兰、挪威、瑞典、瑞士、英国、美国、丹麦和冰岛在内的发达经济体,欧元因子显示为最主要的影响因子(估计值为0.553),这是因为这些国家中的七个属于欧盟或严重依赖欧元。在新兴经济体方面,美元因子的系数大约为0.46。此外,美元因子在新兴市场、拉丁美洲以及中东和北非地区的系数最为显著,分别为0.448、0.561和0.463。这些地区的国家曾经或目前仍在实施以美元为锚的货币政策。此外,欧元因子在新兴欧洲地区的影响最大,系数为0.559。与实际相符,新兴欧洲国家之间确实存在着较高的经济合作水平和密切的地缘关系。

表5 三因子模型—按地区划分的全样本估计

研究结果显示,区域因子已经成为亚洲新兴市场的主要影响因素,这可以视为支持亚洲市场中国主导假设存在的首要证据。因此,在这种情况下,可以拒绝原假设H0:βREGi=0。与表5中所有估计的区域因子相比,新兴亚洲地区的系数相对较高,为0.583,模型拟合度R2约为27.7%。此外,海湾合作委员会国家的R2非常高,这是因为它们在相当长的时间内采取了以美元为锚的货币政策。

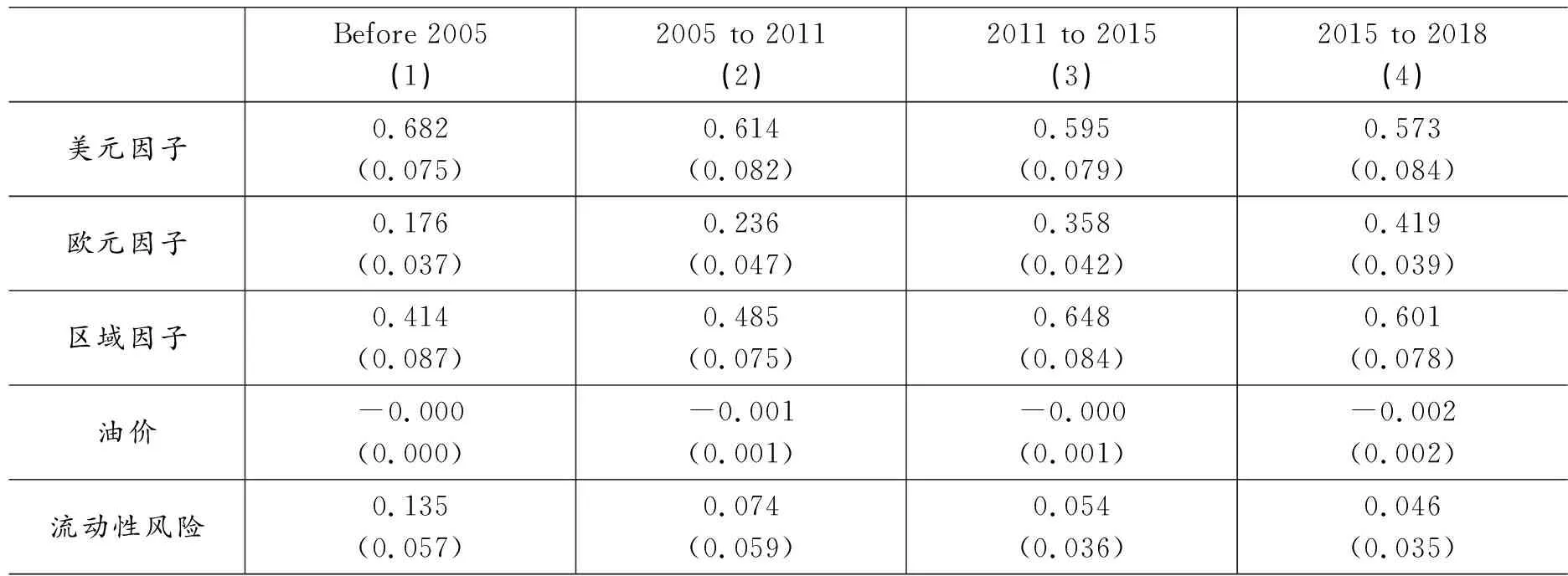

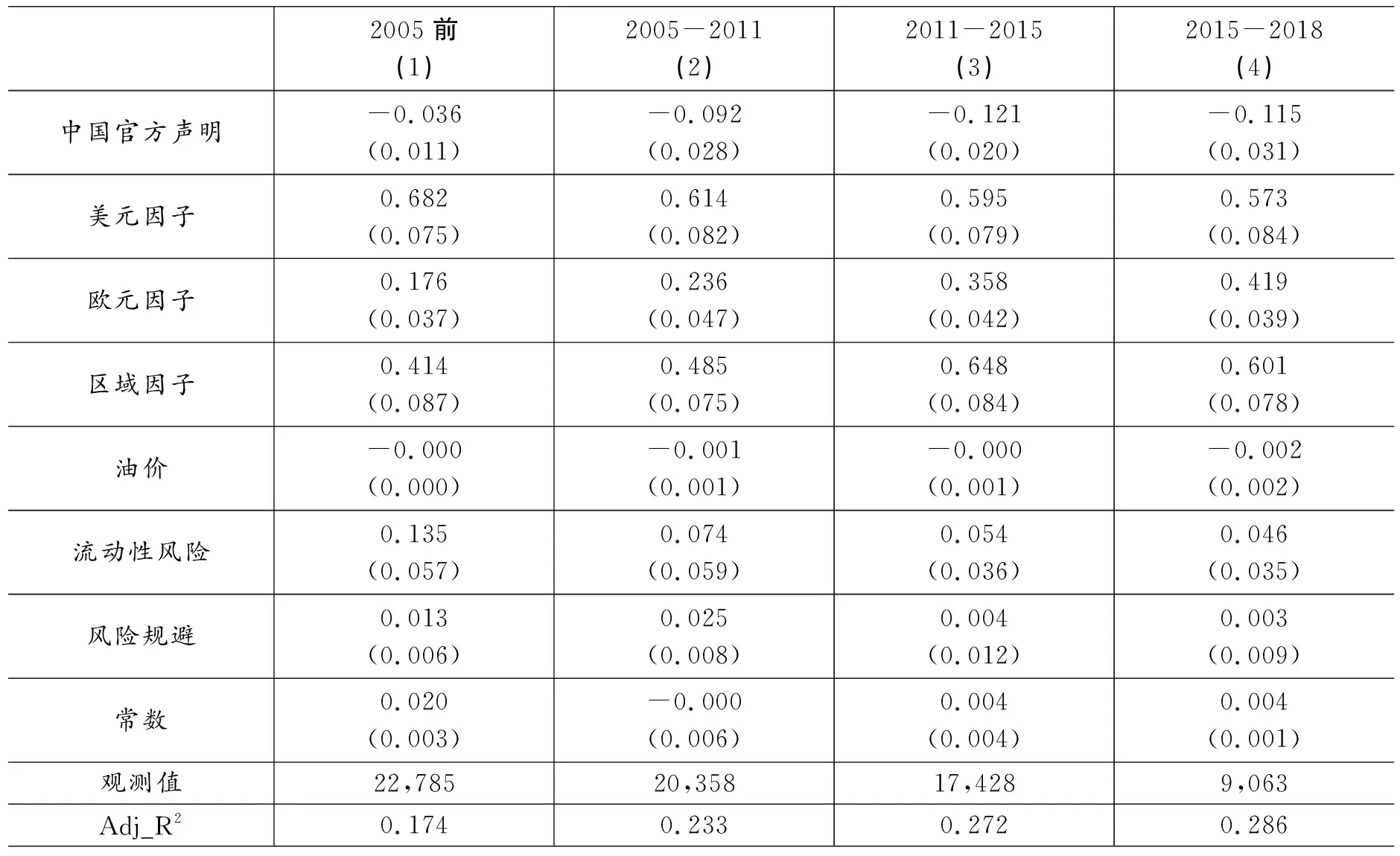

为了进一步研究人民币在亚洲新兴市场的影响力。本文将时间分为四个子时期,即2005年以前、2005—2011年、2011—2015年(第二次汇率形成机制改革开始)、2015—2018年。表6显示了这四个子时期的回归结果。可见,自2005年以后,随着中国首次汇率改革的成功,区域因子的重要性逐渐上升。估计的区域因子从2005年之前的0.414增加到2011年之前的0.485。这表明新兴亚洲地区的区域因子在全球汇率体系中逐渐显著增强。然而,在2011年之前,新兴亚洲地区的区域因子仍未超越美元因子。随后,本研究延长研究时间并更新样本数据,发现2011年至2015年期间人民币的系数为0.648,显著大于美元的0.595。这一发现拒绝了原假设,证明了中国在亚洲市场主导地位假说的实质性证据,而不仅仅是一个相对概念。这一重要发现也标志着人民币区域影响力首次超越美元,这是二十年来人民币的区域影响力首次超越美元。在随后的年份,由于中国经济增速放缓,东亚地区的区域因子略微下降至0.601,但人民币对美元因子的影响继续占据主导地位,达到0.573。综上所述,这些主要研究结果与中国政府推动浮动汇率制度、摆脱美元主导地位的国际金融格局的举措是一致的。此外,亚洲其他国家的领导人将因与中国密切的贸易联系而增强信心,为未来在东亚地区建立人民币集团奠定了坚实基础。

表6 三因子模型—对亚洲新兴市场四个子时期的估计

(续表)

区域因子在亚洲新兴市场的重要性已在前面的分析中详细阐述过。在中国于2005年和2015年分别正式启动汇率形成机制改革和着力提升人民币国际地位之后,区域因子的重要性急剧增加。前述研究已经发现,亚洲新兴市场内部的区域因子能够解释汇率的变动,然而却不能反向解释。因此,下一步的研究重点在于通过格兰杰因果检验来考察人民币是否是驱动区域因子变化的主要因素,并进一步绘制人民币与区域因子之间的关联关系。

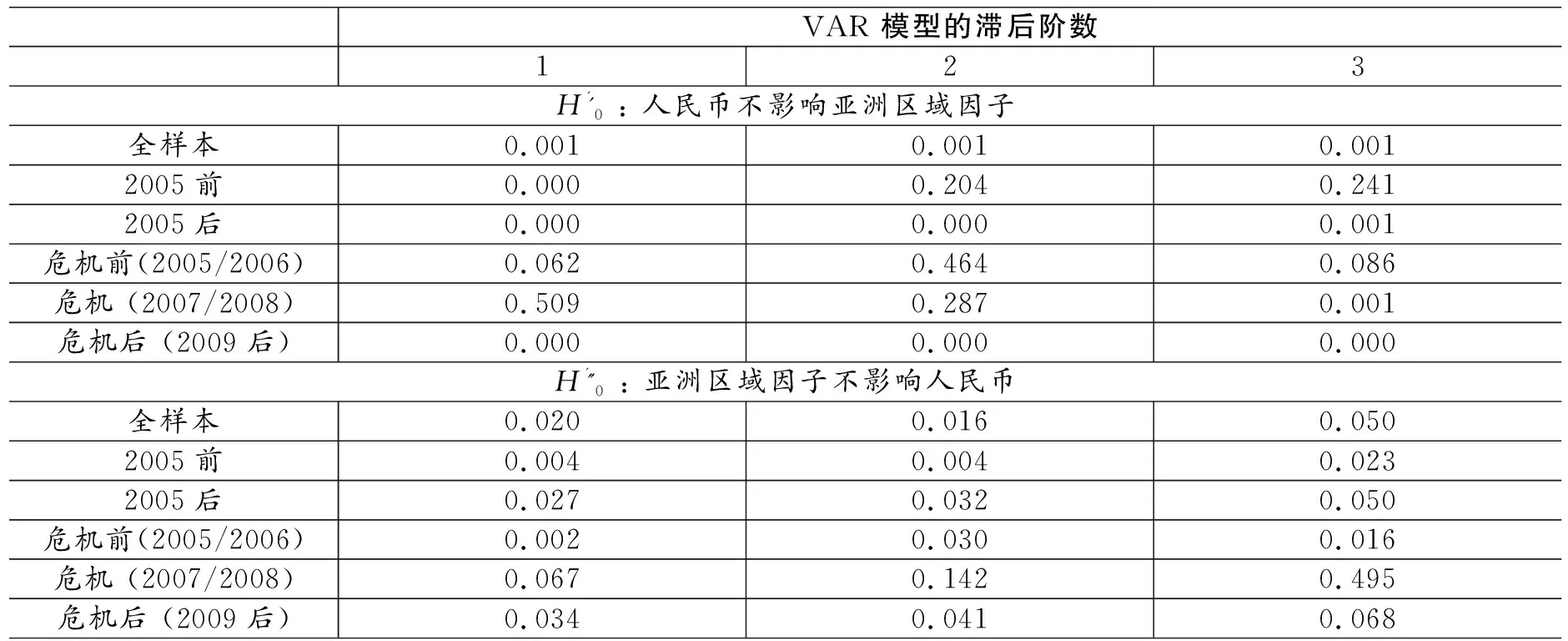

总体而言,人民币在一定程度上引发了东亚区域因子的变动,这与自2005年中国首次汇改以来的中国主导假说相吻合。表7中展示了基于VAR模型进行的格兰杰因果检验结果。该VAR模型由人民币对特别提款权(SDR)的对数收益以及滞后1、2、3期的区域因子构成。

表7 格兰杰因果检验结果

一方面,从F检验下的p值来看,人民币在亚洲新兴市场变化中起到了重要作用。2005年后可以强烈拒绝零假设(H''0:人民币不会造成亚洲的区域因子)。这意味着人民币改革对亚洲新兴市场产生了预期的影响。然而,在2005年之前,不能因为p值大于0.05而拒绝原假设。2005年至2011年间,有大量证据表明,人民币确实引起了亚洲新兴市场区域因子的变动。此前的研究发现,人民币在2009年金融危机期间表现出乎意料的强劲,并在地区危机后大幅提升其国际地位。在2007—2008年全球金融危机中,不能拒绝原假设,因为p值远远超过0.05。尽管人民币在金融危机中受到的影响小于其他亚洲货币,但在这种极端情况下,中国不得不通过调整国内策略来寻求汇率制度的稳定,暂时将人民币重新盯住美元。

另一方面,有证据表明中国与其他亚洲国家之间的非正式关系是双向的。表7的实证结果表明,2005年之前亚洲新兴市场的区域因子对人民币的影响更为重要,但反之则不然。2009年金融危机期间,亚洲其他国家也致力于寻找自己的对冲风险、稳定国内经济的方法,使原假设不能被拒绝,东亚地区因子不引起人民币波动。从2011年到2015年,零假设可以被强烈拒绝,反映出亚洲新兴市场内部的区域因子也导致了人民币的波动。原因可能是这一时期亚洲国家之间的贸易联系更加紧密。总体而言,根据表7格兰杰因果检验的实证结果,中国对亚洲新兴国家的汇率制度发挥着至关重要的作用。不可忽视的是,亚洲其他国家也在一定程度上影响着中国的汇率政策。

人民币是亚洲其他国家货币的主要驱动力。此外,区域外汇因子的影响在亚洲市场比在其他样本国家组中更为重要。可以看出,中国与亚洲其他国家之间的因果关系是双向的,这意味着亚洲新兴国家内部的区域因子也会对人民币产生影响。通过汇率因子模型,可以直接证明中国主导假说,亚洲其他国家的区域因子在一定程度上驱动人民币的走势。

(二)条件模型的结果

无条件分析的实证结果验证了中国在亚洲市场的主导假说。条件模型主要关注中国对新兴亚洲外汇市场所产生的影响。假设某国将中国发布的声明视为重要决策,那么这个国家很可能会采取类似的政策,如对美元和其他主要参考货币进行贬值等措施。通过这种方法,可以更深入地了解中国政策的国际传导效应,以及其在亚洲地区引发的影响。

加入中国官方声明,表8呈现了条件模型在完整样本上的估计结果,包括第1列到第3列的混合OLS估计和第4列到第6列的固定效应估计。美元的储备政策可能会引起亚洲新兴国家汇率的升值。总体而言,加入中国官方声明的冲击后并未改变无条件分析的结论。美国因子、欧元因子、地区因子、油价变动、流动性风险和避险情绪的估计结果保持不变。美元依然保持全球最有影响力的货币地位,系数为0.424。此外,与已有文献的研究结果相比,人民币特有的冲击在国际汇率市场中的重要性不断增加。

表8 条件分析—全样本估计

表 9 报告了不同子时期条件模型的结果。总体而言,本研究的结果显示,在中国分别于2005年和2015年进行两次汇率制度改革后,人民币对亚洲国家区域因子的冲击变得极为重要。根据表9中的估计系数,2005年至2011年的估计为-0.092,2011年至2015年的估计为-0.121,远高于2005年之前的估计值-0.036。特别是在2011年至2015年期间,中国官方声明的影响显著突出,表明亚洲其他国家的汇率制度严重依赖中国的政策。与此同时,这一时期中国经济总量也达到了相对较高的水平。此外,中国官方声明对于衡量新兴亚洲区域因子的无条件模型和条件模型之间的联系具有重要意义。这些研究结果与亚洲其他国家对人民币走势的看法相一致,特别是在2009年全球金融危机之后。中国官方明确宣布人民币兑美元升值,将会为其他亚洲国家兑美元升值提供更大信心。总体而言,实证证据表明中国主导假说是存在的,这意味着国际货币体系正处于多极化的转折点。

表9 条件分析—对亚洲新兴市场四个子时期的估计

六、研究结论和政策建议

本研究的主要目的在于通过将样本时间从2011年1月28日延长至2018年7月13日,重新审视中国主导地位假说。在当今国际货币政策的背景下,人民币的国际货币功能不断增强。人民币成功被国际货币基金组织批准为特别提款权(SDR)的参考货币,这标志着一个重要的突破。具体来说,研究结果显示,自2005年中国改革开放以来,中国的汇率制度和储备政策对其他亚洲新兴国家产生了显著影响。在2007—2008年全球金融危机期间,人民币的表现相较于其他新兴市场国家,包括美元在内的货币,更加稳定。然而,值得注意的是,中国的汇率制度与新兴亚洲区域外汇市场之间的关系并非单一方向。亚洲其他国家的政策也在一定程度上影响着人民币。然而,直至2018年7月13日,人民币对亚洲新兴市场的冲击已超越美元对该地区的影响,这标志着全球汇率制度的重要转变。这不仅是国际货币体系多极化的明确信号,同时也鼓励着亚洲内外新兴经济体放弃过度依赖美元、寻求在全球主要主导货币竞争中的优势地位。对于亚洲国家来说,通过加强区域经济合作、延伸产业链等方式,将能够迎来更多机遇。

对于未来的研究,仍然有一些主题值得进一步探讨。例如,本文并没有过多强调人民币的国际作用。原因之一是世界银行或国际货币基金组织数据库中没有足够的数据,例如贷款和贸易支付记录,其中很大一部分是在中国人民银行和其他央行之间直接结算。尽管自2005年以来,中国的金融市场改革取得了令人瞩目的成绩,但由于中国严重依赖人民银行的行政监管,未来的路还很长。今后,必要的金融市场改革策略,例如通过资本项目自由化吸引更多外国投资者使用人民币,将促进人民币国际地位的增强。