企业所得税优惠:两全其美还是二择其一?

王岳聪

浙江金融职业学院会计学院

2021 年12 月31 日,国家税务总局发布了2021 年第34 号公告《国家税务总局关于企业所得税年度汇算清缴有关事项的公告》(以下称为34 号公告),及34 号公告解读。在解读中明确了《减免所得税优惠明细表》(A107040)第29 行“项目所得额按法定税率减半征收企业所得税叠加享受减免税优惠”的填报口径。即项目所得额按法定税率减半征收企业所得税叠加享受减免税优惠的计算。主要内容简化如下:

企业所得额应按法定税率25%减半征收,同时享受优惠税率政策,对于按优惠税率减半叠加享受减免税优惠部分,进行调整。叠加享受减免税优惠金额的计算公式如下:

A=需要进行叠加调整的减免所得税优惠金额

B=A×[(减半项目所得×50%)÷(纳税调整后所得-所得减免)]

叠加享受减免税优惠金额=A 和B 的孰小值。

一、税收优惠:自有一套

企业所得税计算公式,按税收法律制度规定,整理如下:

应纳所得税额=(收入总额-不征税收入-免税收入-各项扣除-允许弥补的以前年度亏损)×税率-减免税额-抵免税额

按上述计算公式,把已公布的在实施的税收优惠整理,总结如下。税法规定的企业所得税税收优惠方式包括减计收入、加计扣除、加速折旧、免税、减税、优惠税率、税额抵免等。

按一般来说,享受应纳税所得额减免,那么就不能再享受税收优惠。若所得金额享受了所得减免后,还有剩余金额,那么剩余金额就不再享受税率优惠。34 号公告解读就是基于上述展开的,明确了填报口径。《减免所得税优惠明细表》(A107040)第29 行“项目所得额按法定税率减半征收企业所得税叠加享受减免税优惠”的填报口径。

二、再过一遍:举例说明

34 号公告解读一共有3 个例子。由于小型微利企业的优惠税率是超额累进税率,分段式,非单一税率。本着举例需要简洁明了,易懂。先看下面例子。便于与34号公告解读中的3 个例子区分,直接使用例4,举例说明。

例4:高新技术企业适用优惠税率15%,会计利润1000 万元,其中符合条件的技术转让所得700 万元,经营所得300 万元。假定无其他调整事项。

按照常规来说,符合条件的技术转让享受了500 万元以下免税,超过500 万元的,减半征收。这一条税收优惠,其实指的就是所得额减免。

方法一:700 万元享受了所得额减免税收优惠,还剩余100 万元。该100 万元所得适用25%税率,不能再享受15%优惠税率。对应的应纳税额=((700-500)*(1-50%))*25%=25 万元。

方法二:700 万所得,也可以放弃上述所得额减免优惠,直接享受15%优惠税率。应纳税额=700*15%=105万元。

由于二者税负差异明显,方法一优先,即享受所得额减免优惠。

经营所得300 万元,由于未享受其他税收优惠,那么享受15%优惠税率。应纳税额=300*15%=45 万元。

合计应纳税额=25 万元+45 万元=70 万元。

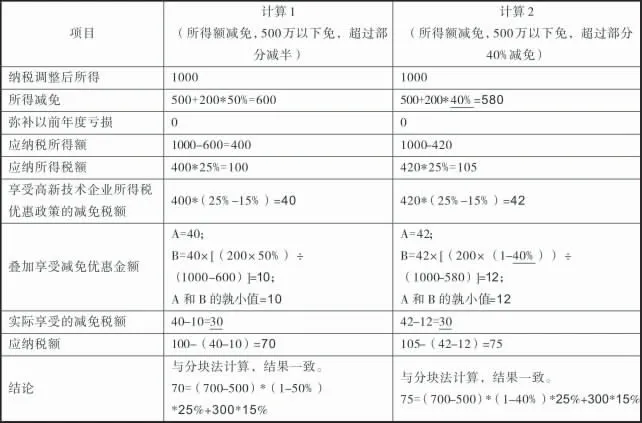

倘若按照34 号公告解读中给定的公式进行计算,选择700 万元享受所得额减免优惠与300 万元享受税率优惠。那么其计算如下表1:

表1:高新技术企业

表1 第三栏计算2 是怎么来的呢?在此处做了一个大胆的假定,是为了总结所得税税收优惠逻辑。假定按符合条件的技术转让所得,500 万以下是全免,500 万以上减免40%,按60%计算所得额。那么技术转让所得额(所得减免后)=(700-500)*(1-40%)=120 万元。

小结:无论是之前的常规认知和基本逻辑,还是按34 号公告解读中的计算公式计算应纳税额,二者都一致。34 号公告解读中对于叠加享受减免优惠金额的计算,其本质上还是按组成部分的金额,采用比例法。比例的计算,分子是100,分母是400=300+100。在计算2 中,分子是120,分母为420=300+120。特别需要注意的是,在计算B 时,分子的计算为按比例减免优惠的项目所得*(1-减免比例)。例4 中,技术转让所得700 万元。其中500 万元是定额减免,500 万元以上部分按比例减免。倘若分子按700 万为基数进行计算那么则为错了。

建议:符合条件的技术转让所得享受所得额减免有两种。一是比例减免如按50%减免,按40%减免。二是定额减免。如500 万元以下全免。对于叠加享受减免税优惠金额B 的计算公式需要修正,分子不应为项目所得(700 万元)。而是享受比例减免优惠的所得额*(1-减免比例),如例4,200*(1-50%),200*(1-40%)。

三、分段累进税率是否可用

在例4 中,采用单一税率,分别从常识(比例法),和34 号公告解读的计算公式来计算叠加享受的所得税优惠税额,应纳税额,两者结果一致。

若优惠税率是多个的?可行么?

在34 号公告解读中,例1 是分段税率,超额累进税率。对小型微利企业年应纳税所得额不超过100 万元的部分,减按12.5%计入应纳税所得额,按20%的税率缴纳企业所得税;对年应纳税所得额超过100 万元但不超过300 万元的部分,减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。

事实上,对于特定的应纳税所得额,按上述的多个分段税率来进行计算,也是单一税率。其计算的方法是加权平均法。如例1 中,会计利润400,计算所得应纳税额是250=300-300*50%+(400-300)。由于小型微利企业是分段税率加权平均税率为(100*12.5%*20%+(250-100)*50%*20%)/250=7%。

按常规认知分块计算,会计利润400(300+100)。其中300 享受所得减半,但不享受税率优惠。100,享受税率优惠,即上述的加权平均优惠税率(7%)。应纳税额=(300-300*50%)*25%+100*7%=37.5+7=42.5,与34 号公告解读中计算出的是一致的。

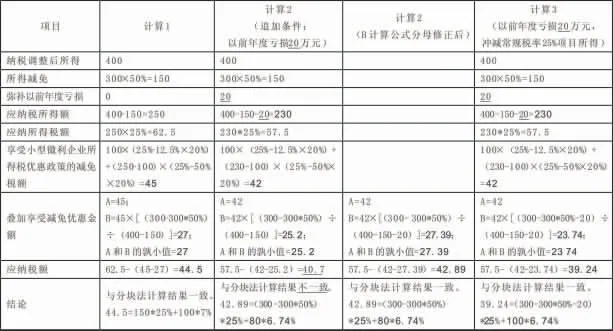

如表2,B 的计算中,分子150=300*50%,表示的是300 已享受所得额减半措施,150(300-300*50%)表示的留下来部分。分母是400-150(150 为按比例减免部分),也等于100+150(按比例减免后留下部分)。在不考虑弥补以前年度亏损、免税项目、定额减免情况下,纳税调整后所得(会计利润)-所得减免=会计利润-符合比例减免项目所得* 减免比例=400-300*50%=100+300*(1-50%),100 为可享受小微企业优惠税率的所得额。300*(1-50%)是符合条件项目所得*(1-减免比例)。

表2:34号公告解读例1

小结:从例1 中可知,若是像小微企业类似的分段税率(超额累进税率),在计算叠加享受的优惠税率时,和单一税率情形相同,是比例法的应用,符合常规认知。

四、以前年度亏损,何去何从

在34 号公告解读例1 中,追加一个条件以前年度可弥补亏损为20 万元,其他给定条件保持不变。

从常规认知与企业所得税优惠逻辑出发,会计利润400,其中300 可享受所得减半,余下部分150 不再享受小微企业税率优惠。80(400-300-20)可享受小微企业税率优惠。按应纳税所得额230,分段税率进行计算加权平均税率(100*12.5%*20%+(230-100)*50%*20%)/230=6.74%。

按常规认知分块计算应纳税额(300-300*50%)*25%+80*6.74%=42.89,显而易见,与表2 计算2 列中应纳税额40.7 不一致?

五、差异何来:要看分母

按比例法来一遍,叠加享受减免优惠金额27.39=42*(150/230),其中230=150(同分子)+80(=100-20)。应纳税额42.89=57.5-(42-27.39),与按34 号公告解读中的计算方法得出的结果一致,应纳税额相同。

小结:34 号公告解读中,考虑以前年度可弥补的亏损后,关于B 的计算公式B=A×[(减半项目所得×50%)÷(纳税调整后所得-所得减免)],需要修正。主要在分母(纳税调整后所得-所得减免),应修改为(纳税调整后所得-所得减免-以前年度亏损),这样保持逻辑一致。

简单明了的指导是一种良性的制度。从常规认知与基本逻辑出发,享受全免的所得额,在后续计算中,所得额为0,那么所得税肯定为0。数学的角度看,0 乘以任何数都等于零。同样的逻辑也适用于定额减免的部分,定额500 减免,500 经减免后为0。以前年度亏损等于定额减免,原因在于会选择冲减高税率部分,而非低税率部分。只有按比例减免政策,比例减免后所得不会是0。原因在于一个不等于零的数乘以另一个不等于零的数,其结果不等于零。如100 按比例减免40%,那么会有所得60 剩余。34 号公告解读明确的就是剩余60 所得不再继续享受低税率政策的填报口径。

六、以前年度亏损可冲减的所得选择问题

按例1 计算2 情形中,可以明显断定以前年度亏损冲减的是低税率的所得,非常规税率(25%)项目所得。在应纳税所得额的计算公式中,以前年度亏损是冲减所得,但冲哪一部分并未明确指出。其选择的权利留给纳税人。毫无疑问纳税人会选择冲减高税率部分的所得,即例1 中150(300-300*50%),而不是100。按比例法重新计算得出计算3。

小结:基于纳税人的视角,以前年度亏损弥补,毫无疑问,确定无疑会选择高税率的所得部分。这样的选择,会导致企业所得税应纳税额减少,纳税人税负降低。