基于可转债奇异期权的公司资本结构调整模型

李竟成,李徽琳

(南京工程学院经济与管理学院,江苏 南京,211167)

可转债(convertible bond)作为一种兼具债性和股性的混合证券,自20世纪80年代在国际资本市场兴起以来,到目前已经成为上市公司和投资者最青睐的投融资工具之一。可转债是一种在约定触发条件下,自动触发债转股的混合资本证券。可转债的自动触发条款,使发行公司能够在特定条件下,自动实施资本结构调整,进而减轻其偿债压力[1],因此Brigham[2]和Hoffmeister[3]称之为“变甜”的债务(sweeten debt)。对投资者而言,它是一种“进可攻退可守”“上不封顶下可保底”的灵活性投资工具,被认为是“后门”的权益(backdoor equity)[4]。然而,由于中国可转债市场缺乏做空机制,可转债市场长期呈现“单边市”状态。虽然发行公司可以通过强赎条款而间接做空可转债,但强制赎回有违投资者的主观信心,而且在现行制度下强制赎回需要可转债发行结束一段时间之后并对正股价格有一定的涨幅要求才能施行。这种状态强化了可转债盘面小易被炒作或者操纵的固有缺点,不利于金融改革助力企业“去杠杆”的战略选择,也不利于发挥可转债的公司治理功能。2020年12月30日,证监会虽然发布了《可转换公司债券管理办法》,针对可转债被过分炒作、制度规则与产品属性不完全匹配等问题进行了系统规制,但实践中可转债的债性和股性至今依然表现出明显的非对称特征,导致公司资本结构呈现显著的“负债粘性”(debt stickiness)现象。以“无锡转债”为例,2018年1月30日,公司发行30亿元人民币可转债,截至2021年6月30日,累计只有7 862.30万元“无锡转债”转换成公司股票,实际转股率不足3%。本来计划可转债转股后能够补充其资本充足率,由于转股数量上不去,调整银行资本结构的目的也就无法实现。事实上,“无锡转债”并非个案。据东方财富Choice数据显示,截至2021年12月20日,尚在交易的369只可转债中,转股溢价率超过10%的有302支,占比81.84%;介于5%~10%之间的有28支,占比7.59%;小于0的仅有10支,占比2.71%。其中,最高转股溢价率和最低转股溢价率分别为271.44%和-7.12%,相差近40倍。一般认为,出现这一问题的原因主要有正股表现、大盘走势、条款博弈、转债估值及T+0交易机制等,但是从交易制度层面看,可转债缺乏有效做空机制无疑是一个非常重要的因素。

Diamond和Verrecchia[5]研究指出,做空机制为投资者提供了通过挖掘公司负面信息盈利的途径,有助于股价较快地吸收负面信息。Fang等[6]认为,在做空机制反向盈利动机的驭使下,做空者的关注重点更多地放在公司管理层的不当决策上,这导致管理者的道德风险行为更易被市场发现,从而约束了管理者的不当行为。张璇等[7]研究发现,相比于不可做空的公司证券,可做空公司证券会更多地引起分析师的关注,而分析师关注的增加会有效降低信息不对称程度,提高公司的信息披露质量。问题是,既然理论界认为做空机制会改善信息环境,降低投资者和管理层之间的代理成本,为什么我国可转债市场缺乏有效的做空机制?可转债的奇异期权(exotic options)属性,能否解决我国上市公司资本结构负债粘性问题?与常规期权(标准的欧式或美式期权)相比,奇异期权是一种更加复杂的衍生证券,本文假设投资者与公司管理者之间存在不对称信息,公司管理者知道投资项目的未来价值,但投资者不知道,投资者知道自己的风险偏好而公司管理者又不知晓,于是公司管理者根据投资项目的未来值和投资者的不同期望值设计不同的期权组合供投资者选择,每个投资者根据自己的风险偏好和对投资项目的信心选择正向盈利或者反向盈利路径,这样既满足了公司的融资需求,又给予了投资者更多的选择通道。

本文的研究贡献有:第一,基于可转债奇异期权提出了一种公司资本结构动态调整模型。Fang[6]、Bris[8]等没有提及可转债奇异期权对公司资本结构的影响,本文试图打开这一黑箱,从数理逻辑上论证可转债奇异期权在解决资本结构负债粘性问题的作用机理。第二,首次考察了可转债的奇异期权组合超额收益计算方法,既丰富了可转债奇异期权价值效应的研究,也拓展了资本结构动态调整理论的相关文献。第三,在深化供给侧结构性改革、推动实体经济稳中去杠杆的背景下,本文基于杠杆率与资本结构之间的密切关系[9],以我国可转债奇异期权这一金融创新变革作为切入点,探索揭示可转债与杠杆率之间的变动规律,为金融改革助力国家“去杠杆”战略提供经验证据,这对当前我国可转债市场的制度建设也具有重要的理论启示。

一、研究假设与模型构建

1.研究假设

本文讨论如何利用可转债的债性和股性而将公司的资本结构从自然状态调整到目标状态的机制设计问题。鉴于公正性和可行性的考虑,公司资本结构调整机制必须满足下列假设条件:

假设1:可转债是公司调整资本结构的唯一手段。当市场处于均衡状态时,公司价值最大化策略与可转债投资者权益的效用最大化策略是一致的。

假设2:提供的可转债能够使低估正股价格的可转债投资者愿意放弃他们的可转换机会,而高估正股价格的可转债投资者愿意将他们的可转债按转换条件转换为公司的正股,这两种行为都不发生净现金支付,只与他们各自对公司的信心相关。

假设3:对现有的可转债投资者来说,在同一时间内公司的出价应一视同仁,且能使所有的可转债投资者显露保留价格(reservation prices)。

假设4:事前对任何一个可转债投资者都没有抵押,也就是在转换之前每一个可转债投资者的处境至少是好的。

假设5:假设转股前公司的资本结构处于均衡状态,任何人没有激励购买或售卖公司可转债,因为这一机制要求所有可转债投资者没有初始现金支出,而且在以后的交易中也要求所有可转债投资者没有现金交易。

为了满足上述条件,本文设计的机制就是事先免费向所有的可转债投资者按比例提供由正股的看跌期权和看涨期权组成的期权组合。这种期权组合必须设计成一些可转债投资者把正股估价高一些,而另一些可转债投资者把正股估价低一些。低估价的可转债投资者在转换期内能够选择做空机制反向盈利,而高估价的可转债投资者能够选择做多机制正向盈利。这样既能满足零现金支出条件,又有利于实现公司资本结构调整目标。

2.模型构建

资本结构动态调整领域的文献通常使用标准的部分调整模型[10-14],该模型包含主动调整和机械调整两个组成部分[15-16]。本文主要利用可转债调整资本结构属于主动调整行为,因此需要剔除机械调整部分。借鉴Faulkender[15]和黄继承[16]等的做法,本文采用的部分调整模型如下:

(1)

根据假设1,公司资本结构调整速度取决于可转债投资者在转股期内的转股决策,它主要依赖于可转债投资者对正股的主观信心或者对公司的未来预期。假设可转债投资者的主观信心由f(Vi,t)表示,Vi,t为可转债投资者i在t时点的期望转股价值,Vi,t=Pi,tR,R为转股比例(可转债面值/转股价格),Pi,t为t时点可转债投资者i对正股的期望每股市场价格。公司管理者对f(Vi,t)具有信息优势,不同可转债投资者的期望转股价值Vi,t是按照超过可转债面值V0后的条件期望值大小排序,如模型(2)所示:

V0≤V1,t≤V2,t≤…≤Vc,t…≤Vn-1,t≤Vn,t

(i=1,2, …,n)

(2)

为了考察资本结构主动调整速度,本文将所有可转债投资者分为3类:一类是对可转债的转股价值评价低的可转债投资者被指定为LCB;一类是对可转债的转股价值评价高的可转债投资者被指定为HCB。还有一类就是把LCB和HCB分开的可转债投资者被称为“分离投资者”,假设其在t时点对可转债转股价值的期望值为Vc,t。如果Vi,t≥Vc,t,则第i个可转债投资者就是HCB;如果Vi,t≤Vc,t,则第i个可转债投资者就是LCB。Vc,t是公司管理者选择的某种参数值,体现了公司资本结构调整的目标特征。公司管理者不必知道每个可转债投资者的具体评价,但必须知道分离投资者的评价。假设还有一部分投资者,对可转债的期望转股价值与市场评价完全一致,把这部分投资者定义为“边际投资者(市场)”,并假定边际投资者不持有公司可转债。

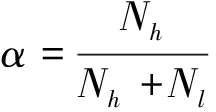

公司管理者把所有可转债投资者分成Nh个HCB、Nl个LCB和1个分离投资者C,Nh+Nl+1=N。为简化起见,假设每人持有一个单位可转债。公司管理者为了实现资本结构调整目标,希望总转股率α不小于资本结构主动调整速度α*,如模型(3)所示:

(3)

(4)

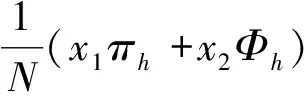

在模型(4)中,π(P,K)和Φ(P,K)分别代表看涨期权和看跌期权的内在价值。

(5)

(6)

在模型(5)(6)中,g(P)是期权到期日正股价格的概率密度函数,q1和q2是相应的贴现率,为简化起见,假设HCB和LCB的贴现率相同。期满时间为t1,时间长度T(即t1-t)取决于公司管理者和可转债投资者解决信息不对称所需要的时间。可见,由于信息不对称,HCB和LCB之间的主观概率密度函数不同,期权的主观价值也不同:

πh(·)>πc(·)>πl(·)且Φl(·)>Φc(·)>Φh(·)

(7)

在模型(7)中,πc(·)、πh(·)和πl(·)分别表示分离投资者、HCB和LCB对看涨期权的主观评价;Φc(·)、Φl(·)和Φh(·)分别表示分离投资者、LCB和HCB对看跌期权的主观评价。

期权到期日,如果出现P>K,所有的看涨期权将会理性地行使转股权。此时,总的转股率会上升,因为:

(8)

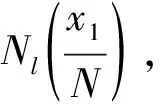

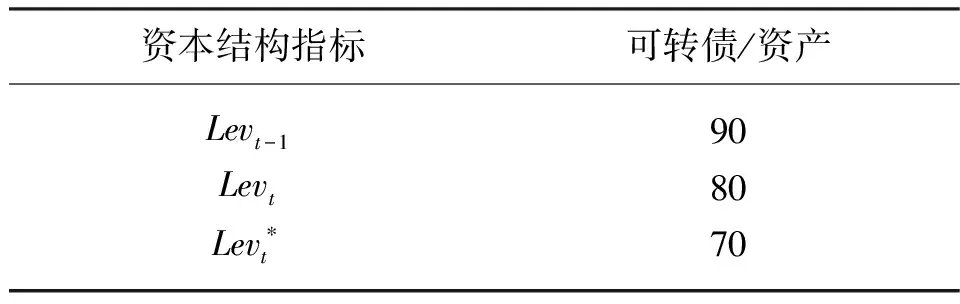

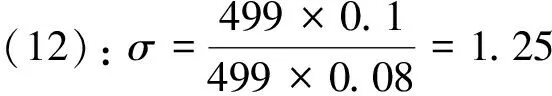

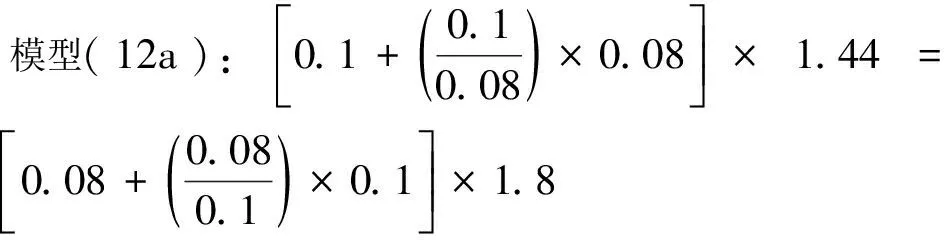

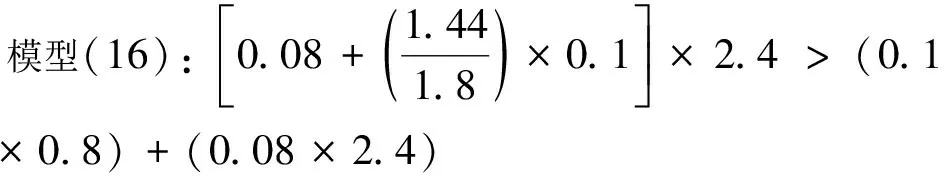

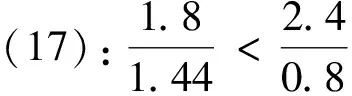

反之,如果出现P (9) 如果P=K,当两种期权到期,则无价值,HCB和LCB的比例不会改变。 上述结果隐含着:(1)如果看涨期权的行权价格设定较低(高),做多机制将使总的转股率提高(降低),公司向下(上)调整资本结构的速度加快,实际负债率将会下降(上升);(2)如果看跌期权的行权价格设定较高(低),做空机制将使总的转股率提高(降低),公司向下(上)调整资本结构的速度加快,实际负债率将会下降(上升)。 由于在当前的做多机制和低迷的股市行情下,可转债投资者并不愿债转股。为了引导可转债投资者采取行动,公司管理者的策略是:一旦公司出价,每个可转债投资者的处境将会变坏,而投资者改进他们福利的最好策略就是选择与他们信心相一致的期权组合来进行做多或做空。 公司出价后,现有可转债投资者就有一个期权组合,其中HCB和LCB的期权组合价值如模型(10)所示: (10) 由模型(4)可知,给定N,x1,x2,若预期Pi,t下降,π(P,K)和Φ(P,K)将会上升,而Vi,t保持不变。拥有可转债而不作为的情况将使可转债投资者丧失非零价值期权。在这种情况下,理性的可转债投资者有两种策略:一是选择部分或全部看涨期权,二是选择部分或全部看跌期权。预期每一个参加者都会极大化投资组合,使其与主观价值一致,为此推导出下列结论: (11) 在模型(11)中,πc和Φc分别表示分离投资者对看涨期权和看跌期权的主观价值,则:(1)所有的LCB用转股权交换回售权;(2)所有的HCB用回售权交换转股权;(3)公司发行的期权数量和可转债投资者选择的转股权和回售权数量相等。 (12) (12a) 模型(12a)可以写为: σ=Φc/πc (13) 将模型(12)代入模型(13),得: (14) 这就是模型(11)。 假设每个LCB可以:(a)用回售权交换转股权;(b)用转股权交换回售权;(c)放弃任何行动。可以证明每个LCB在选择(b)的情况下,其投资组合价值被极大化。 因为: 所以: 不等式(16)可以写为: σπl<Φl (16a) 令σ=Φc/πc,得: (17) 可见命题1是正确的。同样可以证明每个HCB在选择(a)的情况下,其投资组合价值被极大化。 由模型(9)可知,如果出现P 命题2:若公司管理者向可转债投资者提供的看涨期权和看跌期权的行权价格相同,则所有LCB实现事后超额收益的充分条件为:P 证明:设V,Vl,t分别为边际投资者、LCB在t时点的转股价值,R为转股比例。公司出价前,LCB的总资本收益为: Nl(V-Vl,t) (18) 公司出价后,持有全部回售权的LCB的总收益为: (Nl+x2)(RK-Vl,t)-Nl(RK-V) (19) 用模型(19)减去模型(18),整理得: y=x2(RK-Vl,t) =x2R(K-P) (20) 在模型(20)中,如果期权期满日,P 命题3:放松行权价格相同的假设,公司管理者向可转债投资者分别提出行权价格为K1的看涨期权x1和行权价格为K2的看跌期权x2的报价,并按照命题1设定x2/x1,如果: P<(K2-K1) (21) 则HCB和LCB将分别执行所有的转股权和回售权。LCB获得的收益将比出价前预期的收益更多。 证明:公司出价前,LCB的总收益为: Nl(V-Vl,t) (22) 公司出价后,LCB的总收益为: (Nl+x2)(RK2-RK1-Vl,t)-Nl(RK2-RK1-V) (23) 用模型(23)减去模型(22)得到LCB增加的收益,它是一个大于零的产出: y′=x2(RK2-RK1-Vl,t) =x2R(K2-K1-P) (24) 在模型(24)中,y′>0的充分条件是P<(K2-K1),这就是模型(21)。 可见,在做空机制下,公司若想通过提高总转股率来实现资本结构调整目标,必须以模型(11)和模型(21)为条件。 最后,分析零现金支出条件,这个条件要求: x1K1-x2K2=0 (25) 把模型(25)的条件与模型(11)的结果结合起来得出可行解: (26) 为了检验模型的有效性,首先对上述模型中的参数赋值。假设某公司的全部资本由可转债和普通股构成,其中,可转债每张面值100元,按面值发行1 000张,由1 000人持有,初始转股价格10元,转股比例10股。公司资本结构相关数据如表1所示: 表1 公司资本结构实际值和目标值 % 公司管理者根据可转债投资者对转股价值的主观评价,将他们分成499个HCB、499个LCB和2个分离投资者,Nh=499,Nl=499,C=2,N=1 000。为简化起见,假设所有HCB和LCB具有相同的信心。还有一部分边际投资者,对转股价值的期望值与目前的市场评价一致,假设他们不持有可转债。其他的参数如表2所示。 表2 参数的初始值 其次,对主要条件模型进行数值验证。 模型(21):45+0.1×13.6>0.08×17 模型(25):(10×13.6)-(8×17)=0 再次,计算对象模型的值。 根据模型(1),且令εt=0,得: 由模型(9)得: 可见,当所有的看跌期权行使回售权后,总转股率从50%提高到54.24%,满足了资本结构调整要求。 为了验证命题3,下列算式列示了LCB实现的事后超额收益: y′=1 000×0.08×10×(17-13.6-3)=320(元) 在本例中,所有的LCB都实现了超额收益(不是主观收益)。 本文探讨的是如何利用可转债奇异期权属性提高公司资本结构调整速度问题。研究发现,通过适当的机制设计,比如选择适当的期权交换率和行权价格,下列结果是可以实现的:(1)所有高(低)估价的可转债投资者选择转股权(回售权);(2)在(1)的前提下,公司资产负债率也将相应地降低。 本文的研究具有很重要的政策含义:首先,“推动经济去杠杆”是我国防范金融风险,促进经济高质量发展的既定经济政策。当前我国宏观经济仍面临较大的下行压力,特别在钢铁、煤炭、房地产等行业,去杠杆又与去产能、去库存、补短板等任务相交织,加上全球新冠疫情未止及欧美一些国家“逆全球化”思潮的影响,更进一步加大了企业去杠杆的阻力,导致我国企业去杠杆效率显著低于预期。例如,近年恒大、雨润、永城煤电等发生的债务爆雷事件就是一个明显例证。本文通过公平的机制设计使可转债投资者自愿显示自己真实评价的方式来提高可转债的转股率,这无疑降低了公司的负债水平,从而有利于我国实体经济去杠杆和公司价值的发现。其次,由于可转债是一种逆周期金融工具而被认为是预防金融危机的“秘密武器”。但由于我国可转债“股性”不足,发行条款同质化,尤其缺乏做空机制,扭曲了发行人与投资者之间的风险与收益配置,动摇了资本市场对发行人的价值预期[17]。本文认为要摆脱当前所面临的困境,亟须一只像可转债奇异期权这样的“看得见的手”来强力推动,给予市场明确的预期和足够的信心。最后,当前政策层面的去杠杆一般有3种方式:利率(加息)、减少基础货币及降低乘数效应,这无疑为去杠杆过程中经济软着陆提供了良好的基础。但从市场层面看,按照公平价格促成债转股更有利于激励公司去杠杆和保护投资者利益。因此,研究可转债奇异期权下资本结构调整问题是市场和企业层面的一个有意义的新课题。二、公司管理者与可转债投资者的博弈策略

三、公司资本结构调整的可行解

四、模型验证

五、结论及可能的政策含义