超预期盈利与企业外部融资

漆婉霞 詹孟于

【摘 要】外部融资是影响企业发展的重要因素,论文以2010-2018年沪深A股主板进行盈利预告的公司为样本,实证检验了超预期盈利对企业外部融资的影响。实证结果表明,超预期盈利与债务融资增长率显著正相关,超预期盈利越大,公司债务融资增长越多,这种影响在国有企业与非国有企业之间存在显著的差异,论文的研究结论说明投资者在进行债权投资时,超预期盈利是其重要的影响因素,有益于缓解企业与投资者之间的信息不对称,对解决企业融资难问题具有重要的启示作用。

【关键词】超预期盈利;债务融资;股权融资

【中图分类号】F832.5 【文献標志码】A 【文章编号】1673-1069(2023)07-0050-03

1 引言

良好的盈利既是企业经营的成果,也是管理层能力的综合体现,达到或者超过分析师的盈利预测更是公司未来盈利的一个重要指标。我国证监会自2002年起要求公司预计全年盈利为负或扭亏为盈或盈利变化幅度超过50%,需要在会计年度结束之后,正式财务报告披露以前进行盈利预告。盈利预告的信息可以分为定性预告信息和定量预告信息,定量预告信息会在企业财务报告披露之后得到验证,从而产生超预期盈利。而基于我国的制度要求,企业在进行盈利预告时多对盈利的增长率作出定量预测,因此,本文将超预期盈利确定为公司实际盈利的增长率与管理层盈利预告的增长率之差,研究了超预期盈利对公司债务融资和股权融资行为的影响。

本文的研究揭示了超预期盈利对企业融资活动的积极影响,具有以下两个方面的重要意义:①已有研究较多集中于超预期盈利对股价和市场回报[1,2]的影响,以及融资的外部影响因素方面,鲜有研究关注企业超预期盈利对企业财务活动的作用,本文的研究能够在一定程度上拓展相关领域的研究视角,丰富研究文献;②本文的研究结论表明超预期盈利能够为企业带来更高的债务融资增长,这说明投资者在进行债权投资时,超预期盈利是其重要的影响因素,有益于缓解企业与投资者之间的信息不对称,为解决企业融资难问题提供了新的思路。

2 研究假设的提出

企业的发展历程中,如何有效地融资是关系企业可持续发展的重要问题,尤其是外部融资是影响企业发展的重要因素,在我国金融资本市场尚处于发展阶段的背景下,企业尤其是中小企业融资难问题更是亟待解决,其关键就在于探究影响企业融资行为的主要因素。尽管国内外学者从政治关联、公司治理、管理者行为等方面进行了广泛的探讨,形成了有益的结论,但却忽略了企业获得融资的基础和前提,即公司盈利,尤其是非预期的盈利(超预期盈利)。良好的盈利既是企业经营的成果,也是管理层能力的综合体现,达到或者超过分析师的盈利预测更是公司未来盈利的一个重要指标[3]。研究表明,当企业出现超预期盈利时,会有显著为正的股价上涨和市场回报,这说明超预期盈利是投资者重要的决策信息。

作为企业经营成果的直接信息,企业盈利能够反映出过去的成果,同时也是未来盈利的参照,更是投资者作出决策的财务参考信息。尤其是当出现投资者非预期的盈利时,意味着企业超出预期的盈利,对债权投资者而言,其收益来源于企业定期支付的利息,因此更加看重企业的盈利,非预期的盈利对于债权投资者而言其收益将得到更加有效的保证,从而这些企业更容易得到债权投资者的青睐,获得更多的债务融资。但是对股权投资者而言,因为没有定期的收益,也很难从公司盈利中得到分红,因此更看重公司股票的买卖价差带来的收益,对企业盈利发布以后,股权投资者对超预期盈利的反映为对股价和公司市场回报的上升或下降,而非其对其股权投资决策的影响。据此,我们提出假设1a和假设1b。

假设1a:企业超预期盈利对债务融资具有显著的正向影响,超预期盈利越大,企业的外部债务融资增长越多。

假设1b:企业超预期盈利对股权融资没有显著的影响。

3 研究设计

3.1 模型设定与相关变量

本文设置了以下模型:Yi=?茁0+?茁1Surprise+?茁2Controls+YearDummy+IndustryDummy+ε

被解释变量Yi表示公司的对外融资增长额,参照吴超鹏等[4]的研究,本文确定了该变量的4种形式分别为:①有息债务融资增加额(ΔIBDebt):等于企业当年短期借款、一年内到期的非流动负债、长期借款、应付债券和长期应付款的增加值之和除以年初总资产。②短期有息债务融资额(ΔSIBDebt):短期借款和一年内到期的非流动负债除以年初总资产。③长期有息债务融资额(ΔLIBDebt):长期借款、应付债券和长期应付款的增加值除以年初总资产。④外部权益融资额(ΔEquity):外部权益净增加值除以年初总资产,外部权益净增加值等于账面权益的净增加减去留存收益的净增加值。

盈利预告的增长率(Forecasts)为企业在盈利预告中披露的增长率,预告增长率分为点估计和区间估计分别进行计算,当盈利预告为点估计时,即增长率等于点估计值;当盈利预告为区间估计时,取值为增长上限与增长下限的平均值,若为开区间预测(即只有增长率上限或者只有增长率下限),则视为点估计处理,盈利预告增长率等于预告的上限或下限。净利润的实际增长率(IProfit)等于当年实际净利润与上年同期净利润之差除以年初总资产。

解释变量为超预期盈利(Surprise),即净利润的实际增长率与预告增长率之差,该值越大表明企业的超预期盈利越多。

参照已有的文献,本文选取了如下的控制变量(Controls):企业资产规模(Size)、盈利能力(Roa)、成长性(Tobin's Q)、企业杠杆(Leverage)、流动性(Liquidity)、是否盈利(Loss)、产权性质(Soe)、董事长总经理两职合一(Dual)、第一大股东比例(Top1)、独立董事比例(Indirector)。

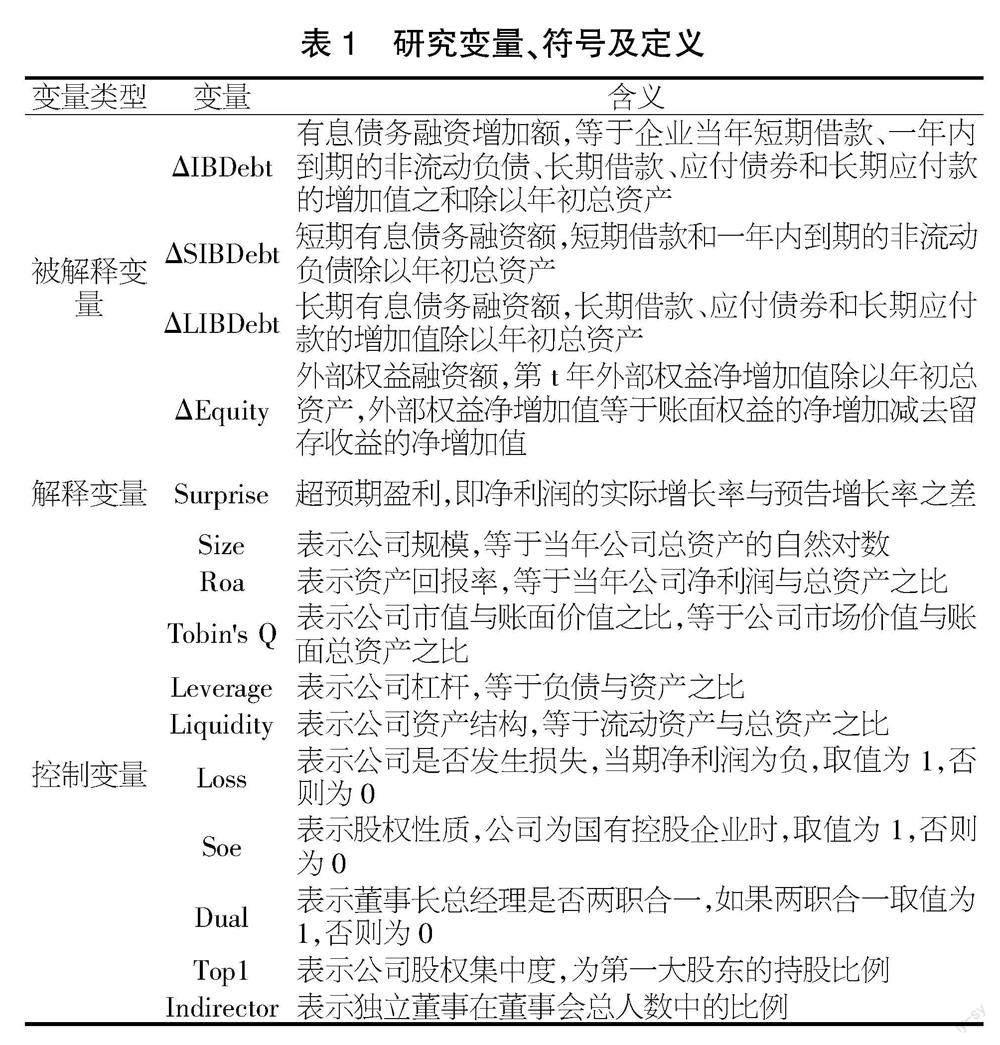

各变量的含义及计算如表1所示。

3.2 样本选择与数据来源

本文所需的盈利预告数据来源于WIND数据库,其他财务与公司治理数据来源于CSMAR数据库。本文首先选取2010-2018年沪深A股主板上市公司为初始样本,并按照下述标准进行筛选:①由于本文研究关注盈利预告质量对企业融资行为的影响,因此剔除未进行盈利预告的上市公司;②剔除ST公司,这类公司财务数据较为异常;③剔除金融行业公司,这类公司与其他行业经营存在较大差异;④剔除相关财务数据缺失的公司。最后得到3 765个样本观测值。为避免极端值的影响,我们对所有的连续变量进行了1%的Winsorize处理。

4 实证回归结果

4.1 相关系数表

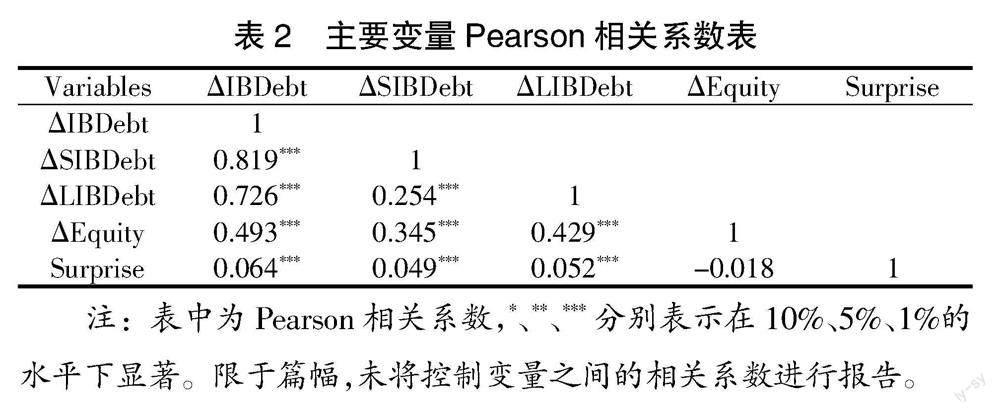

表2为主要变量之间的Pearson相关系数表。根据相关系数表中数据可以看出,超预期盈利(Surprise)与债务融资增长率显著正相关,其中与总债务融资增长率(ΔIBDebt)的相关系数为0.064,与短期债务融资增长率(ΔSIBDebt)的相关系数为0.049,与长期债务融资增长率(ΔLIBDebt)的相关系数为0.052,超预期盈利与权益融资无显著(ΔEquity)的单变量相关关系,初步验证了本文的假设,但仍需要进一步的实证检验。除各被解释变量相关系数较大外,其他的各变量之间相关系数多小于0.4,因此不存在变量之间的多重共线性问题。

4.2 模型回归结果

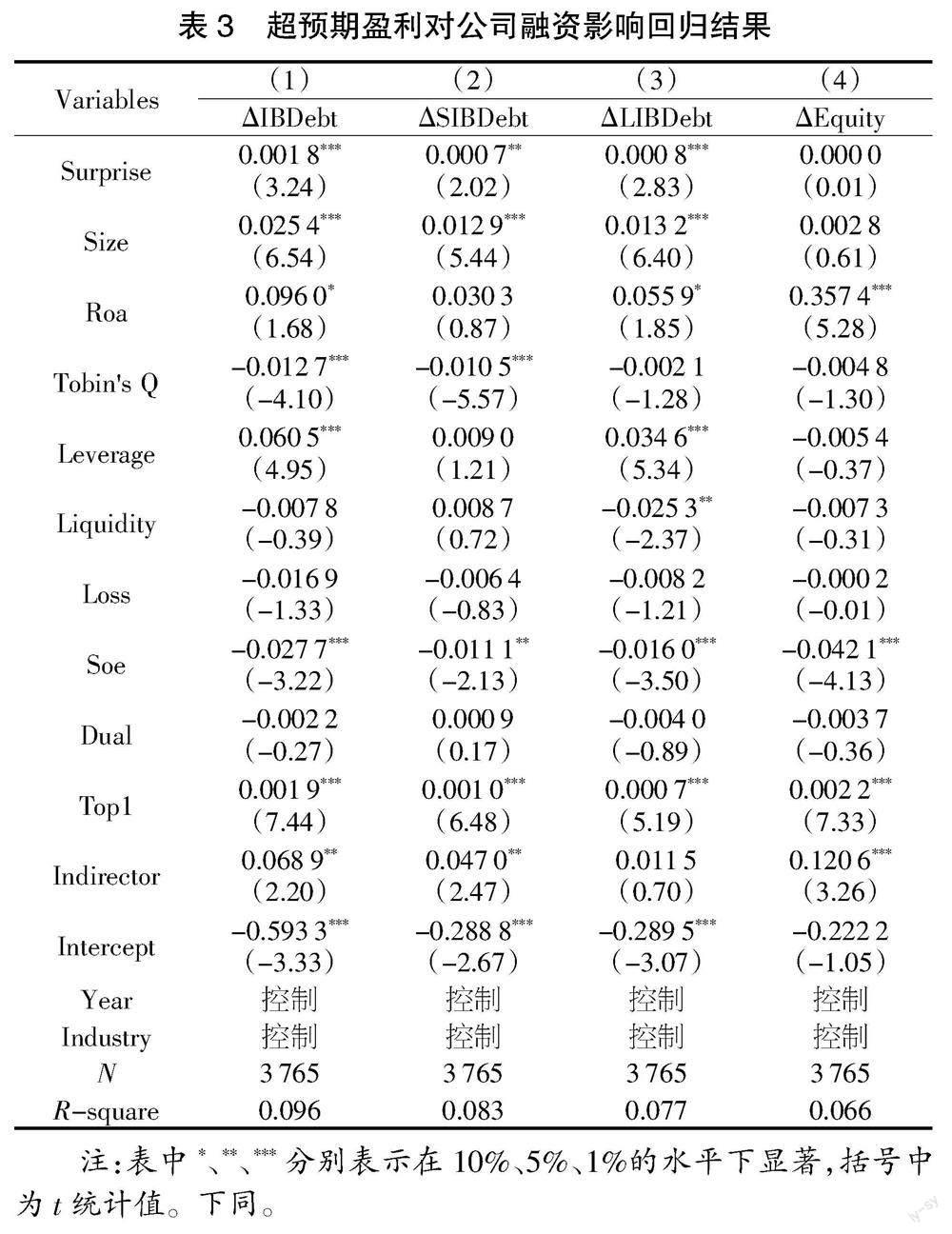

表3回归结果显示,超预期盈利与企业的债务融资增长率显著正相关,与股权融资不存在显著的相关关系。其中,超预期盈利与总债务和长期债务融资增长率回归系数分别为0.001 8和0.000 8,显著性水平为1%;超预期盈利与短期债务融资增长率相关系数为0.000 7,在5%的置信水平下显著,回归结果表明,企业的实际盈利增长率超过其预告的增长率越多,即预告超预期盈利越大,企业的外部债务融资增长越多,越容易从外部获得债务融资。假设1a得到验证。而列(4)的结果表明,超预期盈利对外部权益融资增长没有显著的影响。正如前文所述,债权投资者除了对本金的收回要求外,还有利息的要求,因此会特别关注企业的盈利,尤其是超出预期的盈利,因为这是投资者未来获利的基础;对于外部权益投资者而言,没有定期的收益要求,可能更为关注企业发展的稳定和资产资本的回报状况,因此超预期盈利对于股权投资者的决策没有显著的影响,同时我们从回归结果看到,资产回报率与股权融资的增长显著正相关,相关系数为0.357 4,显著性水平为1%,验证了我们的推断。据此,假设1b得到验证。

4.3 进一步分析:考虑股权性质的影响

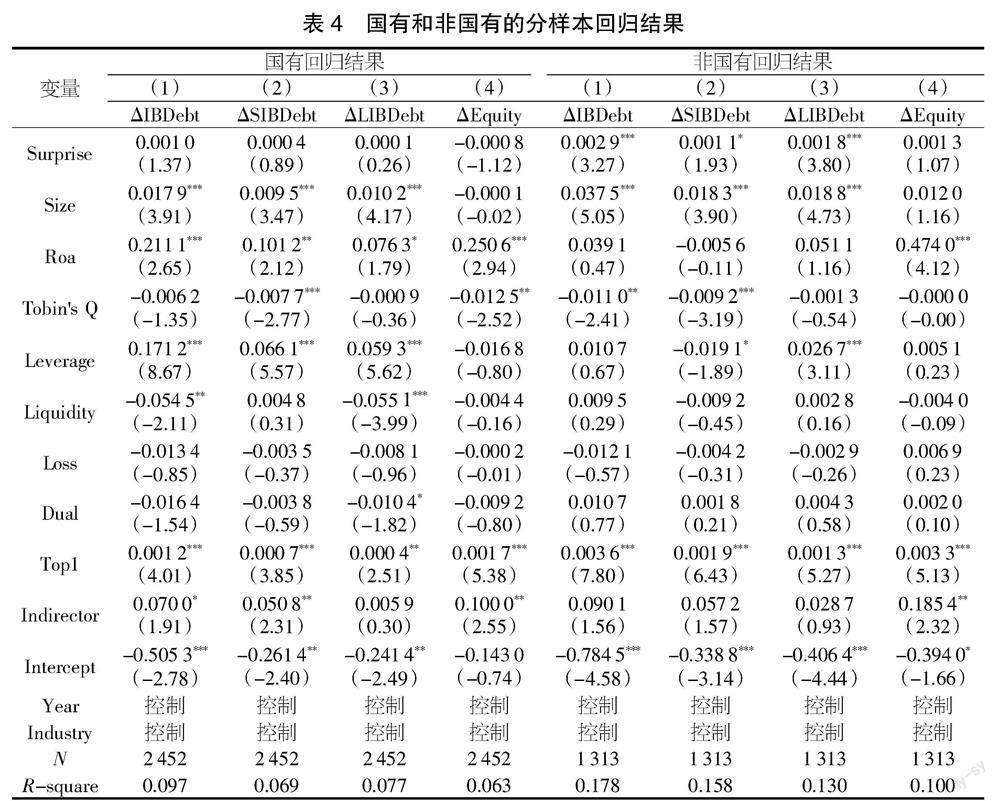

下文考察了不同股权性质企业中,超预期盈利的不同作用。表4为国有和非国有的分样本回归结果。结果显示,在国有企业中,超预期盈利对融资的增长不存在显著影响,说明国有企业融资的增长与超预期盈利的关联并不大。但是在非国有企业中,我们发现超预期盈利与企业债务融资的增长均存在显著正相关。即对于非国有企业而言,超预期盈利对债务融资的增长具有积极作用。具体而言,超预期盈利与总债务融资和长期债务融资的回归系数为0.002 9和0.001 8,分别在1%的水平下显著;超预期盈利与短期融资的回归系数为0.001 1,显著性水平为10%。同样,在非国有企业中,超预期盈利对股权融资也不存在显著的影响。正如前文所述,长期以来,国有企业和非国有企业在融资渠道方面都存在着较大的差异,尤其是债务融资方面,国有企业由于其拥有的先天优势,在获得债务融资时具有天然的信用担保,因此超预期盈利对其融资的影响并不显著。

5 研究结论

本文的研究结论显示,超预期盈利对于企业的债务融资行为具有重要的影响,并且这种影响在国企和非国企中存在显著的差异,具有重要的理论与现实意义。在理论方面,丰富超预期盈利和企业融资的相关领域的研究文献;在实践方面,本文的研究表明,超预期盈利是企业的债权投资者决策的重要参考信息,有益于缓解资金需求方和供给方信息不对称,对于企业尤其是非国有企业在实践中如何更好地解决融资难问题具有重要的启示作用。

【参考文献】

【1】Kasznik, R., and M. McNichols. Does meeting earnings expectations matter? Evidence from analyst forecast revisions and share prices[J].Journal of Accounting Research,2002(40):727-759.

【2】Myers, J. N., L. A. Myers, and D. J. Skinner. Earnings momentum and earnings management[J].Journal of Accounting, Auditing and Finance,2007(22):249-284.

【3】Bartov, E., Givoly, D. and Hayn, C. The rewards to meeting or beating earnings expectations[J].Journal of Accounting and Economics,2002(33):173-204.

【4】吳超鹏,吴世农,程静雅,等.风险投资对上市公司投融资行为影响的实证研究[J].经济研究,2012,47(01):105-119+160.