上市公司管理层持股与企业脱实向虚行为

郑丽雅 易宪容

摘要:本文结合我国非金融企业脱实向虚行为的形成机制及微观层面企业发展的特征事实,基于“管理层监督机制”和“信息质量”双重视角探究抑制企业脱实向虚行为的内在机制,并以2007-2019年我国沪深A股上市公司数据为样本,回归拟合出企业最优的金融化水平。研究发现:管理层持股比例的增加显著抑制企业脱实向虚行为,可能的内在机制是管理层持股比例增加通过弱化企业管理层与股东信息不对称及弱化管理层自利动机、强化信息质量等维度降低管理层自利动机,进而抑制企业脱实向虚的行为。因此,企业应当重视管理层监督及管理层激励机制,培育良好的公司内部治理环境抑制企业脱实向虚,以推进微观层面实体经济的发展。

关键词:脱实向虚行为; 金融化; 信息不对称; 激励机制

中图分类号:F271;F842.69文献标识码:A文章编号:1001-148X(2023)03-0146-07

收稿日期:2022-10-20

作者简介:郑丽雅(1990-),女,山东青岛人,讲师,博士,研究方向:数字经济、公司金融;易宪容(1958-),本文通讯作者,男,北京人,教授,博士,研究方向:中国金融、国际金融、金融科技;Safi Adnan(1989-),男,巴基斯坦人,特聘副教授,博士,研究方向:环境金融、公司金融。

一、引言

近几年,伴随着我国宏观经济下行,实体企业利润率下降,出现了大量非金融企业产业空心化的现象,企业脱实向虚日益凸显。二十大报告中针对我国经济“脱实向虚”现象明确指出,要坚持把发展经济的着力点放在实体经济上,推进新型工业化,加快建設制造强国、质量强国、航天强国、交通强国、网络强国、数字中国,助力中国实体经济扎扎实实攀登高峰。

理论上,随着金融市场的繁荣发展,非金融企业应该适当持有一定比例的金融资产,确实可以缓解企业的融资约束,为企业的研发及主业的发展提供更充足的现金流。因此,企业适度投资金融产品并非脱实向虚,是无需要过度担心的。然而,如果企业大量的资金涉足于金融行业或金融产品,那么必将会引起实体企业产业空心化,从而出现实体企业脱实向虚的行为[1]。那就意味着实体企业偏离生产,沦为“游资炒作”的融资平台,严重拖累实体经济的发展,甚至会引起微观层面股价崩盘风险的发生。此外,非金融企业脱实向虚的行为还会吹大金融市场的泡沫,使得虚拟经济过度膨胀,引发严重的经济危机甚至会影响金融系统的稳定。因此,探究如何抑制实体企业脱实向虚的行为具有重要理论价值和现实意义。

本文的边际贡献如下:第一,本文通过动态模型分离出企业是否存在脱实向虚的行为试图从根源上探讨企业脱实向虚行为产生的根本原因。同时,考虑到管理层在企业决策中的关键地位,试图从管理层的视角寻求可能抑制企业脱实向虚行为的因素。第二,本文基于Logit模型从动态角度考察管理层持股对企业脱实向虚行为选择的影响,并运用倾向得分匹配法实证分析了管理层持股较高的企业和管理层持股较低的企业对企业脱实向虚行为的差异,从动态角度实证分析了企业脱实向虚的现象,从微观角度进一步丰富了企业脱实向虚研究的相关理论。第三,本文在现有文献的基础上阐释了企业脱实向虚行为是管理层短视的结果,同时进一步研究指出管理层持股能够通过提升管理层监督机制、提升企业信息质量等渠道降低管理层短视行为,从而有效地降低企业脱实向虚的行为。

二、理论分析与研究假设

关于企业脱实向虚现有研究主要围绕其背后的动因和产生的经济后果两个方面。关于企业脱实向虚的动因,学术界基本一致认为实体经济的停滞及利润率的下降是引起企业脱实向虚行为的根本原因。一方面,传统产业利润率的下降导致企业寻求其他获得更高利润率的渠道,进而使得经济活动的中心从传统的生产活动转移到金融行业[2]。Orhangazi(2008)指出企业的脱实向虚行为会降低企业的投资效率,尤其是当企业投资不足时,企业脱实向虚行为的挤出效应尤其明显,从而使得企业的投资效率进一步偏离最优投资水平,从而增加企业的非效率投资[3]。Jiang et al.(2010)以中国市场为例从市场竞争的角度对其进行了进一步的阐释,指出近几年中国激烈的市场竞争降低了实体企业的利润率,恶化了企业对实体经济的投资意愿,为了追逐更高的利润,企业更倾向于投资周期短、回报高的金融产品[4]。另一方面,基于资本的逐利性及金融和房地产的暴利驱使,大量非金融企业涉足房地产和金融领域。尤其是近几年,房地产价格攀升及买涨不买跌的心理推升了资本市场的上涨预期,基于乐观的预期下资本市场显著增加对房地产的购买量和投入进而减少了实体企业的投资,从而对实体企业产生“挤出”效应。穆林娟以中国雅戈尔公司2013-2018年公司财务数据为基础对雅戈尔持有上市公司可供出售金融资产数据与雅戈尔主营业务利润关系进行研究发现伴随着企业投资金融资产收益的增加,其主营服装板块的利润率出现了下降的趋势,说明该公司金融资产投资挤占了其主营业务的发展,抑制了其实体经济的收益[5]。2011年后我国宏观经济下行,生产要素成本提高及过剩的产能都进一步压榨了实体企业的利润空间,进一步迫使实体企业投资于金融和房地产等行业,导致了实体企业产业空心化严重。此外,经济政策不确定性减弱会抑制企业投资金融资产配置,如果宏观经济上行,企业融资约束降低,这会使得企业更容易进行扩张和投资,增加企业的项目投资机会,从而一定程度减缓企业金融资产配置的程度[6]。

关于企业脱实向虚的经济后果,现有研究主要从蓄水池效应和金融稳定两个方面进行研究。一方面,在企业面临融资约束紧张时,配置金融资产的实体企业可以通过出售其金融资产缓解融资约束和财务困境,改善企业的现金流,进而有利于企业扩大经营及再投资[7-8]。邓超等以我国2007-2017年A股上市的非金融企业为研究对象,运用面板数据进行回归得出结论认为企业金融资产持有比例与主营业务利润率并非线性关系,在一定阈值之前企业持有金融资产会显著增加企业的主营业务利润率,而超过一定阈值以后企业过度持有金融资产反而会抑制企业主营业务利润率,二者呈U型关系且其金融化程度伴随着股东利益最大化的概念增强而加深。在市场需求低迷及外部环境不确定性较强时,企业更倾向于持有金融性资产作为风险对冲的工具。因为相比较于其他资产而言,金融资产本身具有周期短、回报高、流动性强等特点,持有一定比例的金融资产既可以增强企业的流动性,也可以为企业运营等提供一定的现金流,缓解其融资约束,短期内改善企业的盈利水平[9]。对于我国中小企业而言,中小企业规模相对较小,信息披露程度不完善,相比较于国有企业,中小企业普遍面临融资难及融资成本相对较高的问题。当宏观经济不确定性增加时,中小企业为了缓解融资约束更倾向于进行金融资产配置缓解公司的流动性、降低企业财务风险等问题[10]。吴军和陈丽萍(2018)基于我国2007-2015年上市公司平衡样本数据进行实证研究发现在风险可控的前提下,企业适度比例配置金融资产不仅可以改善企业的现金流,增加现金的利用率,还可以提升企业的利润率,对降低非金融企业的杠杆率也能够起到积极的作用[11]。当然,也有学者提出不同观点,刘景卿和李璐(2021)研究发现我国企业金融化具有显著的同族传染效应,进一步利用部门间投入产出关联检验发现实体企业金融化显著负向影响金融稳定[12]。彭俞超等(2018)基于股价崩盘风险角度研究也给予同样的结论,即非金融企业的金融投资每增加1个标准差,未来一期的股价崩盘风险约增加5.5%的标准差。进一步研究表明伴随企业较高的破产风险及较高的股价波动时,企业金融投资水平与股价崩盘风险之间关系更加显著,而有效的内部控制及较高的信息透明度可以抑制企业脱实向虚与股价崩盘风险之间的关系[13]。

综上所述,现有研究还存在以下拓展空间:第一,现有研究详尽地考察了企业脱实向虚行为的动因和经济后果,但是现有文献都将金融化视为同质行为,事实上,企业金融化应该可以划分为金融化不足、最优金融化及过度金融化,且三种不同情况对企业的影响存在差异,仅有过度金融化才会对企业投资产生挤出效应及对股价崩盘风险产生显著影响。因此,不能将企业金融化完全负面化,而应该从中将企业金融化不足与过度金融化分离出来进行分别探讨,才能够更有利于制定具有针对性地抑制企业脱实向虚的政策和方针。第二,现有研究着重探讨了外部政策的不确定性、分析师追踪人数、企业的融资约束与企业脱实向虚的关系,忽视了企业管理层的作用。管理层作为企业的核心,在企业扮演着至关重要的位置,本文试图基于管理层持股比例这一微观角度探索管理层持股比例高低是否会影响企业脱实向虚行为的选择。理论上讲,一方面管理层持股能够降低管理层自利的动机,有效地避免管理层通过配置较多的金融资产掩盖不良资产负债表获取短期利益的行为。另一方面,现有研究中证实管理层持股是一种较为有效的监督机制,可以有效地降低管理层与股东之间利益不一致的问题,从而缓解委托代理问题,优化企业的投资决策,从而有效地避免企业在管理过程中出现脱实向虚的行为。综上所述,本文提出如下假设:管理层持股比例的增加降低企業脱实向虚行为选择的概率。

三、样本选择与研究设计

(一)样本选取与数据来源

考虑到我国企业会计准则于2006年修订,因此本文的样本区间为2007-2019年。根据研究惯例,本文剔除了金融业的样本、主要变量存在缺失值的样本,以及处于特殊状态(ST、*ST、暂停上市、退市)的样本,并且为了排除极端值的影响对所有连续变量在前后1%的水平上进行了缩尾处理。最终,本文所使用的样本中包含12668个企业-年份观测值。

(二)变量定义

1.企业过度金融化

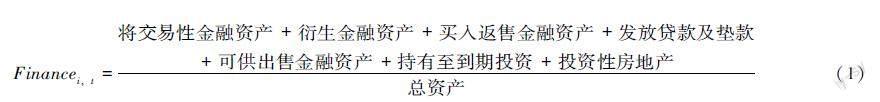

本文借鉴前人的研究[14],采用金融资产占总资产的比值来定义企业金融化。借鉴宋军等学者的做法,将交易性金融资产、可供出售金融资产、衍生金融资产、发放贷款及垫款、买入返售金融资产、持有至到期投资和投资性房地产七类资产界定为金融资产,由于房地产具有金融属性,因此本文将房地产投资化作金融资产,而由于货币资金大多用于企业生产运营及日常经营,因此本文将货币资金剔除。

综上,设定金融化程度(Finance)计算公式如下:

Financei,t=将交易性金融资产+衍生金融资产+买入返售金融资产+发放贷款及垫款+可供出售金融资产+持有至到期投资+投资性房地产总资产

(1)

在此基础上进一步构建金融化适度性甄别模型(2)并且对企业的目标金融化水平进行拟合得出企业实际金融化水平与目标金融化水平的差距。如果企业实际金融化水平大于模型预测的企业目标金融化水平时,说明企业存在脱实向虚行为,该指标偏离越多,说明企业脱实向虚行为的概率越高。

Financei,t=0+1Financei,t-1+2Growthi,t-1+3Levi,t-1+4CFOi,t-1+5Sizei,t-1+6Agei,t-1+7ROAi,t-1+φt+τt+ε(2)

其中Financei,t表示实体企业当期金融化程度,Financei,t-1表示实体企业上期金融化程度;ROAi,t-1表示企业资产报酬率,以上期营业收入增长率表示;Levi,t-1表示企业财务杠杆,以上期资产负债率表示;CFOi,t-1表示企业现金流状况,以上期经营现金净流量表示;Sizei,t-1表示企业规模,以上期资产总额取自然对数表示;ROEi,t-1表示企业上市年限,以ln[(上期年份-上市年份)+1]计算所得;Industry、Year分别表示行业和年度虚拟变量。本文对模型(2)采用最小二乘法回归拟合出实体企业最优金融化水平,然后以实际金融化水平减去最优金融化水平得到实体企业过度金融化程度指标,其值越大表明过度金融化的可能性越大;同时,借鉴Richardson(2006)构建的非效率投资模型的思想,设置实体企业过度金融化虚拟变量FRTV反映是否存在企业脱实向虚行为,当回归结果残差大于0时表示存在脱实向虚行为,FRTV取值为1,否则取值为0。

2.管理层持股比例

本文沿用前人的研究[15],本文使用管理层持股数量/股本衡量管理层持股情况。

(三)模型设定

基于上文的理论分析,本文认为管理层持股会通过强化管理层监督机制及增强企业信息质量渠道降低管理层自利动机,从而抑制企业出现脱实向虚的行为。为了验证本文的推论,本文以管理层持股比例作为本文的被解释变量,以企业是否存在脱实向虚行为作为核心的解释变量,构建基准模型如下:

FRTVi,t=β0+β1MSharei,t-1+∑CV+∑Industry+∑Year+εi,t(3)

其中,i,t代表企业i在t年的变量,MShare、FRTV为企业管理层持股的比例及企业是否存在脱实向虚的行为,CV为本文的控制变量。具体而言:控制变量层面参考了现有的研究,选取如下变量:(1)上一期企业金融化程度(L.Fin);(2)企业规模(Size);(3)企业资产收益率(ROE);(4)企业资产报酬率(ROA);(5)企业杠杆率(Lever);(6)独立董事比例(ID);(7)董事长与总经理二职合一(DUAL);(8)产权性质(SOE)机构投资者持股比例(IHold);(9)企业现金持有量(CASH)。模型中还控制了企业固定效应和年度固定效应,并对回归系数的标准误在企业层面进行了聚类处理。模型中为了尽量避免内生性,解释变量和控制变量全部采用滞后一期的数据。本文主要变量定义及描述性统计详见表1。

四、实证结果分析

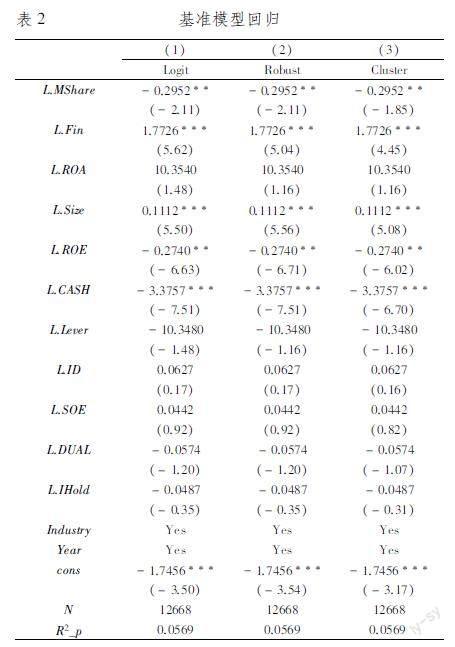

(一)基准模型

由于回归结果中被解释变量为企业是否存在脱实向虚行为是虚拟变量,因此本文采用Logit二分类变量回归模型,从表2第(1)列回归结果中可以看出,管理层持股比例与企业脱实向虚行为的回归系数为-0.2952,结果在5%水平上显著。模型中考虑到异方差所引起的研究偏误的影响,表2第(2)列回归中采用了稳健标准误对模型进行估计,表2第(3)列采用cluster聚类稳健的标准误进行估计,其中列(2)和列(3)结果与列(1)基本保持一致。这意味着管理层持股比例的增加可以抑制企业脱实向虚的行为的结果较为稳健。从经济学意义上讲,管理层持股比例每增加1单位的标准差,企业脱实向虚行为选择的概率降低相当于样本标准差的10.59%(0.2952×0.179/0.499)。假设得到验证。

(二)稳健性检验

为保证研究结论的可靠性和稳健性,本文选取以下四种方法:(1)替换变量,重新测度管理层持股对企业脱实向虚行为选择的影响;(2)为了避免模型的内生性问题,采用probit对模型进行重新回归;(3)运用倾向得分匹配法(PSM)检验是否存在处理效应。

1.替换关键变量

诚如上文所言,微观层面企业脱实向虚行为既包括企业过度金融化,同时也涵盖企业通过委托贷款、委托理财等形式出现的类金融化行为。基于此,本文借鉴前人研究,用委托贷款、委 托理财和民间借贷三者之和的自然对数作为企业是否存在脱实向虚行为的替代变量对结果进行重新检验。表3回归结果表明:经过替换核心解释变量后,管理层持股比例增加仍然显著抑制企业脱实向虚行为。与本文基准回归结果保持一致。

2.内生性问题

(1)Probit模型。考虑到模型中可能存在的内生性问题,表4采用probit模型、稳健性标准误及聚类标准误等方法对管理层持股比例与企业脱实向虚行为之间的关系进行重新估计。表4回归结果表明:替换核心估计方法后,本文的研究结论管理层持股比例的增加能够显著降低企业脱实向虚行为选择依然稳健。

(2)基于PSM法检验平均处理效应。为了更好地控制其他因素对管理层持股与企业脱实向虚行为之间的影响,本文检验了是否存在处理效应。本文参考王少华等(2020)的做法[16]将管理层持股比例进行动态化研究,具体做法如下:在考察期内如果当年管理层持股比例大于上一年企业管理层持股的比例,则MShare取值为1,作为实验组;否则,MShare取值为0,作为控制组。在满足平行性假设和共同支撑假设前提条件下,选择企业实体规模(Size)、资产收益率(ROE)、董事长与CEO是否二职合一(DUAL)、企业资产报酬率(ROA)及机构投资者持股比例(IHold)作为匹配指标进行Logit回归。表5汇报了Logit回归结果,董事长与CEO二职合一、企业业绩越好,企业管理层持股比例越高。根据Logit回归得到倾向得分,并按照倾向得分匹配法进行一对一邻近匹配,使得处理组和对照组特征基本一致。最后,根据匹配后的样本计算得出实体企业脱实向虚行为选择的平均处理效应(ATT值),从而进一步判断企业管理层持股比例上升能否有效抑制企业脱实向虚行为。

五、影响机制分析

(一)管理层监督机制检验

上文已经证实管理层持股比例的增加可以抑制企业脱实向虚的行为,但是其具体的影响机制尚不清晰。众所周知,金融资产的收益不是稳赚不赔的,风险与收益是成正比的,投资金融资产意味着企业的未来会面临更多的不确定性。而管理层持股比例可以有效地降低管理层与股东利益不一致的问题,随着持股比例的增加,管理层与股东利益实现捆绑,有效降低企业委托代理问题,从而作为一种有效的监督机制,降低管理层自利行为,从而降低管理层脱实向虚的行为选择的概率。因此,本文认为存在管理层持股—降低公司治理成本—降低企业脱实向虚的行为选择的机制。为了验证上述观点,本文用企业销售费用与管理费用之和与主营业务收入的比作为公司治理成本的代理变量,该数值越大,表明股东与管理层之间的代理成本越高,公司治理效率越低。表6报告了中介效应检验结果,该结果表明:管理层持股可以成为有效的监督机制,降低公司治理成本,且结果在1%水平上显著为负。在加入公司治理成本中介效应后,管理层持股对企业脱实向虚行为选择影响的解释力度变低,说明公司治理成本是管理层持股降低企业脱实向虚行为选择的重要路径之一。

为了佐证上述观点,本文进一步对管理层持股能否降低管理层隐藏资产负债表动机进行进一步检验。本文借鉴Khan et al.(2009)的计算方法采用会计稳健性指标Cscore和Gscore作为被解释变量。其中,Cscore指标越高,说明企业会计稳健性越强,借鉴彭俞超等学者的研究用Cscore表示企业处理负面消息的及时性,该指标数值越大,说明企业处理负面消息越及时。Gscore在前人研究中用作衡量企业会计盈余对好消息的灵敏度越高,该指标越大,说明企业披露好消息越及时。表7回归结果表明管理层持股对Cscore和Gscore的系数显著为正,说明数字经济发展使得企业在会计处理上既能够及时披露好消息,也能够及时披露负面消息,降低企业与外界的信息不对称。表7列(3)被解释变量为KV指数,该指标越高,说明企业信息披露质量越低。表7列(3)回归结果表明,管理层持股可以显著提升企业信息披露质量。也间接地证明了管理层持有一定比例的股份可以改善企业信息不对称程度,降低管理层隐藏负面消息的动机和管理层自利动机,从而降低企业脱实向虚行为的选择。

(二)信息质量机制

诚如上文所言,管理层过度投资金融产品会造成企业脱实向虚,从而挤出实体企业主业投资,从而造成其主营业务利润率的降低。那么为什么管理层还是要选择脱实向虚的行为呢?背后的原因和动机是什么呢?诚如上文所提到过的,本文认为这是管理层短视行为的结果。背后可能原因是由于管理層通过金融产品的投资粉饰企业业绩,进一步迎合短期投资者的利益,弱化企业之间潜在的利益冲突。为了验证本文逻辑的正确性,借鉴前人的研究,将投资者分为长期投资者和短期机会主义投资者。 表8第(1)、(2)列 可以发现,当现有股东为长期投资者时,管理层持股对企业脱实向虚行为的影响不显著,而在短期机会主义投资者的子样本中则显著。此外,当行业面临较为激烈的竞争时,经营绩效较差的企业管理层面对的压力相对较大,管理层掩盖主营业务利润下降的不良信息的动机更为强烈,且该效应高于竞争不激烈行业的样本,这一推断在表8第(3)、(4)列的估计结果中得到印证。 上述结果表明,管理层为了追求较高的利润,掩盖企业不良信息从而进行较多的金融投资,诱发了管理层自利的动机,出现了企业脱实向虚的行为。而实证研究结果表明:管理层持股比例的增加能够显著降低管理层自利动机,进而降低企业脱实向虚的行为。

六、结论与启示

本文从“管理层监督机制”和“企业信息质量”双重视角探究管理层持股对实体企业脱实向虚行为选择的影响。研究结论如下:(1)管理层持股比例的增加能够显著降低实体企业出现脱实向虚行为选择的概率,这说明充分发挥管理层激励机制能够对企业脱实向虚行为选择起到一定的遏制作用。就经济学意义而言,管理层持股比例每增加1单位的标准差,企业脱实向虚行为选择的概率降低相当于样本标准差的10.59%。(2)管理层持股比例降低企业脱实向虚行为选择的概率的作用机制主要表现在两个方面,即管理层持股比例能够通过强化管理层监督机制且改善企业信息不对称降低实体企业脱实向虚的行为选择,这说明企业的监督机制及信息质量的提高对于遏制实体企业脱实向虚至关重要。

本文的政策启示如下:首先,管理层持股比例的增加有利于提升企业的监督机制及改善信息质量,这对于引导经济发展回归实体经济具有重要的作用。因此,持续深化管理层激励机制,在促进发展实体经济的基础上关注企业的委托代理问题引发的利益冲突,完善企业管理层激励计划机制,优化管理层的投资决策,进而促进实体经济的发展。其次,由于管理层持股比例增加在弱化企业脱实向虚行为选择路径中另一个重要的隐含路径是降低企业之间的信息不对称性,由此可以降低管理层自利的动机来改善企业脱实向虚的行为选择。因此,政府和企业层面可以考虑提高信息披露质量,降低企业、投资者及利益相关者之间的信息不对称性。

参考文献:

[1]郑丽雅,易宪容.企业杠杆率偏离对金融稳定的影响研究——基于股价崩盘风险的视角[J].学习与实践,2022(2):64-72.

[2]韩珣,李建军.金融错配、非金融企业影子银行化与经济“脱实向虚”[J].金融研究,2020,482(8):93-111.

[3]Orhangazi O. Financialization and Capital Accumulation in the Non Financial Corporate Sector: A Theoretical and Empirical Investigation on the US Economy,1973-2004[J]. MPRA Paper, 2007, 32(6):863-886.

[4]Jiang G,Lee C,Yue H. Tunneling Through Inter Corporate Loans: The China Experience[J]. Journal of Financial Economics,2010,98(1):1-20.

[5]穆林娟,佟欣.实体企业金融化及其经济后果研究——以雅戈尔集团股份有限公司为例[J].财务管理研究,2020(1):51-58.

[6]邓江花,郭永芹.经济政策不确定性背景下实体企业金融资产配置动机研究——金融资产异质性视角[J].工业技术经济,2021(6):43-51.

[7]Stulz R., Johnson H. An Analysis of Secured Debt[J]. Journal of Financial Economics,1985,14(4):501-521.

[8]胡金焱,张晓帆.高管金融背景、外部监督与非金融企业影子银行化[J].济南大学学报(社会科学版),2022,32(1):101-116.

[9]邓超,夏文珂,陈升萌.非金融企业金融化:“股价稳定器”还是“崩盘助推器”[J].金融经济学研究,2019(3):120-136.

[10]朱冠平,熊家财,彭涛.企业金融化、风险承担水平与商业信用融资[J].商业研究,2022(6):125-133.

[11]吴军,陈丽萍.非金融企业金融化程度与杠杆率变动的关系——来自A股上市公司和发债非上市公司的证据[J].金融论坛,2018(1):3-15+51.

[12]刘景卿,李璐.实体企业金融化对金融稳定的影响研究[J].经济学家,2021(3):82-90.

[13]彭俞超,彭丹丹.金融业相对盈利性与经济增长——来自121个国家的国际经验[J].国际金融研究,2018(8):23-32.

[14]张成思,张步昙.中国实业投资率下降之谜:经济金融化视角[J].经济研究,2016(12):32-46.

[15]王化成,曹豐,叶康涛.监督还是掏空:大股东持股比例与股价崩盘风险[J].管理世界,2015(2):45-57,187.

[16]王少华,郭伟,黄贤环.中国实体企业金融化适度性的甄别模型构建与运用[J].江西财经大学学报,2020(4):3-14.

The Role of Management Shareholding in Driving the Shift from Real to

Virtual Business Models

ZHENG Li-ya1,YI Xian-rong2a,Safi Adnan2b

(1.School of International Economics and Trade, Ningbo University of Finance and Economics,

Ningbo 315175, China; 2.Qingdao University, a.Scohool of Wealth Management Institute;

b.School of Economics,Qingdao 266071, China)

Abstract: Abstract: The present study focuses on understanding the formation mechanism of Chinas non-financial enterprises, particularly their transition from the real to the virtual model, and the characteristics of firm development at the micro-level. To achieve this, the study investigates the behavior of enterprises considering management supervision mechanisms and information quality as key factors. Using data from Chinas Shanghai and ShenZhen A-share listed companies between 2007 and 2019, the study employs a fitted regression model to determine the optimal level of finalization for these enterprises. The results of the study indicate a significant constraint on enterprises shift from the real to the virtual model due to an increase in the management shareholding ratio. Furthermore, through empirical tests aimed at identifying possible internal mechanisms, the study reveals that an increase in management shareholding reduces self-interest motivation by minimizing information asymmetry between management and shareholders. As a result, this reduction in information asymmetry enhances the firms information quality and prevents deviation from the real to the virtual model. Therefore, enterprises should prioritize management supervision, incentive mechanisms, and foster an excellent internal governance environment to prevent the transition from real to virtual models and promote the development of the real economy at the micro-level.

Key words:from the real to the virtual model; financialization; information asymmetry; incentive mechanism

(責任编辑:周正)