家族企业超额商誉、信用关系与创新投入

李瑜 赵祎禧

【摘要】以2008 ~ 2021年我国A股上市家族企业为研究样本, 检验家族企业超额商誉与创新投入之间的关系及其机制路径、 不同所有权结构下超额商誉与创新投入之间机制路径的异质性以及超额商誉的前置动因。实证结果表明: 超额商誉抑制企业创新投入; 超额商誉抑制商业信用融资, 促进银行信贷融资; 银行信用具有财务刚性, 并非家族企业创新投入的最优融资来源; 商业信用与银行信用之间存在替代效应, 可以成为家族企业创新的融资来源渠道之一。基于所有权异质性视角发现, 非创始人家族控股以及低二代控股组超额商誉对创新投入的负向影响较弱。进一步探究超额商誉的前置动因发现, 自由现金流促进家族企业超额商誉的确认。最后, 基于企业内部治理水平与外部制度环境的异质性分析发现, 在低经营风险组以及低市场化组, 超额商誉对企业创新投入的抑制作用较强。

【关键词】家族企业;超额商誉;创新投入;信用关系

【中图分类号】F275 【文献标识码】A 【文章编号】1004-0994(2023)11-0053-8

一、 前言

党的十九大报告指出, 我国社会主要矛盾已经转化为人民日益增长的美好生活需要和不平衡不充分发展之间的矛盾。缓解该社会主要矛盾归根到底是要靠量质齐升的高质量发展, 这意味着民营经济过去“以量为先”的粗放式发展方式必须向“量质并重”的发展模式转型(任晓猛等,2022)。并购与创新是推动民营经济“量质并重”发展的关键要素。家族企业作为民营企业的主体, 是实现创新驱动发展战略目标必不可少的一环, 但家族企业普遍存在着创新投入不足的问题。同时, 在代际传承高峰期, 并购是家族企业追求股东价值最大化经济目标以及企业传承、 家族控制、 家族声誉等家族目标的重要公司战略, 但并购也伴随着高商誉的确认与后续商誉减值风险(刘白璐和吕长江,2018)。基于此, 有几个问题值得探讨: 首先, 家族企业高溢价并购后对其创新策略是否有重大影响?其次, 信用供给者(供应链主体、 银行主体)对家族企业超额商誉的反应如何, 又是如何作用于其创新策略的?不同的所有权类型在以上问题探讨中是否有显著差异?家族企业超额商誉确认的动因是什么?

本文以2008 ~ 2021年我国A股家族企业上市公司为研究对象, 实证检验了家族企业超额商誉如何作用于其创新投入。研究结果表明: 超额商誉抑制企业创新投入; 超额商誉主要通过减少商业信用融资规模、 增加银行信用融资规模抑制企业创新投入。在进行Heckman两阶段回归、 固定效应模型检验、 安慰剂检验等多项稳健性检验后, 本文的研究结论依然稳健。进一步地, 本文将二代家族控股与创始人家族控股作为关键情境变量, 试图厘清超额商誉对家族企业创新投入的作用边界与效果, 结果表明, 在非创始人控股的公司以及高二代控股的公司中, 不合理并购对创新的挤出效应更强。

本文可能的边际贡献如下: ①已有研究就家族企业并购商誉与创新投入之间的关系从风险承担水平机制路径给出解释, 而本文侧重于探讨并购商誉中不合理部分, 即超额商誉对家族企业创新投入的影响; 本文关注信用融资中介机制, 从商业信用融资与银行信用融资两条途径进行综合检验, 为厘清超额商誉对企业创新投入的影响机制提供了新的视角。②在代际传承高峰期, 家族企业所有权问题一直是学术界探讨的热点。本文就家族企业所有权特性对超额商誉与企业创新投入之间的作用机制展开异质性分析, 为家族企业完善公司治理提供理论支撑。③我国家族企业行为中有众多变异, 超额商誉是行为变异的后果之一。本文试图基于自由现金流代理成本假说探讨超额商誉的前置动因, 未来研究可以从产权的超经济性制度特征方面寻求进一步解释。

二、 理论分析与研究假设

(一)超额商誉对创新投入的作用效果

学者们对于并购商誉对企业创新投入的作用效果仍存在争议, 主要表现在以下两个方面。

1. 企业并购商誉可能会抑制企业创新投入。这一逆向效果主要表现在三个方面: 首先, 管理层代理成本理论。高并购商誉往往伴随着高业绩承诺, 管理层为实现高业绩承诺等短期经济利益目标, 会产生向上的应计盈余管理与真实盈余管理动机, 进而影响企业研发支出会计选择(研发支出资本化)以及抑制实际创新投入。其次, CEO认知与心理偏差理论。并购商誉否定了传统并购理论下的理性人基本假设, 即如果决策者是理性的, 那么并购商誉等反常现象就不会存在。CEO的个体认知与心理偏差会对企业决策产生重要影响。在并购过程中, CEO的个体认知与心理偏差体现在伪禀赋效应(所有权偏差), 即为避免损失标的物的未来所有权, 买方会以高于该标的物市场价格的支付价格完成交易, 并购商誉可体现CEO的“虚拟心理所有权”以及“损失厌恶”程度。创新项目投资具有高风险、 高收益的特性, 高损失厌恶的CEO不会选择投资于高风险项目。最后, 融资约束理论。商誉摊销改减值、 合理商誉确认会提高会计信息披露质量, 但不合理的商誉确认会加剧信息不对称, 提高投资者风险溢价补偿及股权融资成本, 企业融资约束程度进一步加深。融资约束已成为企业创新投入面临的一大阻碍(王晓颖等,2021)。

2. 并购商誉可能会促进企业创新投入。这一正向效果主要体现在两个方面: 首先, 研发活动的正外部性属性。并购使得技术外溢内部化, 引发额外的研发支出(Kamienmi和Mullere,1992)。研發活动本质上属于具有正外部性的经济活动, 并购方并购前通过外部性就能受益的研发红利, 并购后只能通过额外的研发支出受益。其次, 信号传递理论。李健等(2022)认为, 家族企业往往具有长期价值导向, 并购时不会盲目支付高溢价, 因此家族企业高溢价向市场传递利好信号, 为再融资提供更多可能性, 从而为创新投入提供更为充足的现金流。

以往学者在论证并购商誉与企业创新投入关系时产生冲突的焦点是以整个并购商誉为研究对象, 未将超额商誉进行剥离。商誉包括能发挥协同作用的合理商誉和侵蚀公司价值的超额商誉: 合理商誉能够发挥并购协同效应, 为企业带来价值增值; 而超额商誉则是企业并购活动无效率的结果, 无法发挥并购协同效应(严甜甜等,2022)。因此, 超额商誉的确认强化了管理层盈余管理动机与“损失厌恶”程度, 加剧了企业融资约束程度, 进而抑制了企业创新投入。基于以上理论分析, 本文提出假设1:

假设1: 超额商誉对我国家族企业的创新投入具有抑制作用。

(二)超额商誉对创新投入的作用机制

商业信用是指, 在商品交易中买卖双方所形成的借贷关系。随着我国社会信用体系的不断完善, 商业信用融资已经成为银行信用融资的替代性融资方式。孙建强和哈文静(2021)认为, 超额商誉占用企业经营资源、 损害企业未来经营业绩, 向市场传递高风险信号, 商业信用融资减少是供应商对负面市场信号的反应。王瑶和支晓强(2021)则认为, 超额商誉会降低会计信息质量, 削弱供应商与客户对企业的信任, 进而抑制企业商业信用融资。根据Banerjee等(1993)的“长期互动假说”和“共同监督假说”以及信息不对称理论, 银行与企业之间存在更高程度的信息不对称。事前信息不对称会导致逆向选择, 即银行信贷资源更容易流向高超额商誉、 低价值的企业。

金融促进实体经济发展, 推动技术进步与经济转型。但我国金融发展存在经济增长需求与资本存量供给错配的问题, 即金融资源供给难以合理匹配企业创新投入需求, 企业研发项目普遍存在融资难的问题。当前, 我国社会信用制度仍需完善, 信用制度缺陷使得企业融资结构仍以外源性债务融资为主。根据央行公布的《2021年社会融资规模存量统计数据报告》, 2021年末全国社会融资规模存量为314.13万亿元, 其中, 债务融资占主导, 股权融资次之。因此, 债务融资的创新效应成为研究焦点。在我国独特的信用背景下, 传统的财务理论分析框架下的债务同质性假说已然不适用, 债务异质性假说根据债务契约的特征将债务融资分为关系性债务融资与交易性债务融资。关系性债务融资包括上下游产业链伙伴所提供的商业信用以及银行所提供的信贷, 交易性债务融资包括债券融资。银行信用融资、 债券融资属于交易性债务契约, 而商业信用属于关系性债务契约。两种债务契约对企业创新投入的治理效应不同。庄芹芹和司登奎(2021)认为, 关系性债务契约建立在信息较透明的环境下, 相较于交易性债务契约, 其对创新项目的风险容忍度越高, 创新治理作用越强。参考以往学者的研究, 本文从四个维度对关系性债务契约以及交易性债务契约的创新治理效应展开分析。

1. 基于资产专用性维度。无形资产具有一定的资产专用性, 表现为无形资产用途改变具有较高的调整成本(温军等,2011)。交易性债务契约损害资产专用性, 而关系性债务契约保护资产专用性。在银企关系中, 当债务人陷入财务困境并在限定期限内无法偿还相关贷款时, 交易性债权人(银行)持有的不良贷款不易在银行间转移, 此时银行有权将无形资产质押物进行拍卖, 从而损害无形资产专用性, 带来较高的调整成本。而在供应链关系中, 由于应收票据贴现、 背书转让以及应收账款保理业务市场较为成熟, 在债务人陷入财务困境时, 关系性债权人(供应商)有权将应收票据背书转让或向银行寻求贴现、 将应收账款办理保理, 避免了无形资产因改变用途引致的高调整成本。基于债务人角度, 交易性债务契约相较于关系性债务契约具有更高的调整成本, 为避免无形资产高调整成本所带来的损失, 债务人在选择研发项目资金来源时更倾向于关系性债务契约而非交易性债务契约。

2. 基于债务融资契约刚性维度。银行信用具有一定的财务刚性, 商业信用则不然。O'Bien(2003)认为, 银行信贷不是企业创新投入的最优治理机制, 银行信贷到期还本付息的财务刚性与创新投入的收益不确定性相冲突, 而应收票据、 应收账款等为企业创新投入提供更强的债务柔性。

3. 基于债务契约收益维度。银行信用与商业信用债权人均能获取固定收益, 但由于供应商与企业较之银行与企业存在更多的利益和商业联系, 能够从企业研发投资中获取超额收益, 供应商更有意愿为企业创新项目提供资金供给; 而银行为获取保本收益, 会阻碍企业投资于高风险项目。

4. 基于创新投入的逆向选择和道德风险维度。Stiglitz和Weiss(1981)、 Hall(2022)认为, 信息不对称、 道德风险和逆向选择是导致外源债务融资无法成为企业创新投入重要融资来源的原因。银行与企业之间存在较高程度的信息不对称, 信贷资源无法得以有效配置; 而供应商与企业之间信息透明度较高, 商业信用能够二次配置银行信贷资源, 进而推动企业创新项目开展(王彦超,2014)。

基于以上分析, 本文提出以下假设2:

假设2: 商业信用融资与银行信用融资在超额商誉与企业创新投入之间发挥中介效应。

三、 研究设计

(一)样本选择与数据来源

本文以2008年为研究起点, 选取2008 ~ 2021年A股家族企业上市公司为样本, 并按以下标准剔除不适合本研究的样本: ①剔除ST、 ?ST、 PT类上市公司; ②剔除金融行业上市公司; ③剔除关键变量数据缺失的样本。为防止极端值对研究结论的影响, 本文对所有连续变量均进行了1%和99%分位上的缩尾处理; 为防止自相关, 对所有回归方程中标准误进行估计时均采用公司层面的聚类稳健标准误。主要数据来源于CSMAR数据库, 创始人家族控股数据采用手工搜集方式获取, 使用STATA与EXCEL进行数据处理。

(二)变量定义与度量

1. 解释变量。借鉴魏志华和朱彩云(2019)的做法, 利用并購特征指标(是否现金支付Cash、 买方支出价值Buyer)、 行业商誉水平指标(行业年度其他公司商誉均值Gwind)、 公司特征指标(公司规模Size、总资产报酬率Roa、营业收入增长率Growth、管理层持股比例Maho、是否两职合一Dual)、 行业与年度虚拟变量对商誉余额(Gw)进行回归, 以拟合出的回归残差作为超额商誉(Gwexcess)的衡量指标。具体估计模型如下:

其中: RDi,t表示i企业第t年的创新投入; Gwexcessi,t表示第t年超额商誉; Controlsi,t表示t年一系列控制变量。Yeart表示年度固定效应, 用来控制不随个体变化而变化的因素对企业创新投入的影响; Industryi表示行业固定效应, 用来控制不随时间变化但影响企业创新投入的行业特征。模型(1)用于检验家族企业超额商誉对企业创新投入的影响, 若α1显著为负, 则说明超额商誉可在一定程度上抑制企业创新投入。模型(2)用于检验超额商誉对商业信用融资以及银行信用融资的影响, 若β1显著为负, 说明超额商誉会缩减企业商业信用以及银行信用融资规模, 反之则扩大商业信用以及银行信用融资规模。如果模型(2)中的β1与模型(3)中的γ2乘积与模型(3)中的γ1符号一致, 则表明商业信用与银行信用融资在超额商誉与企业创新投入之间发挥中介效应。

四、 实证分析

(一)描述性统计

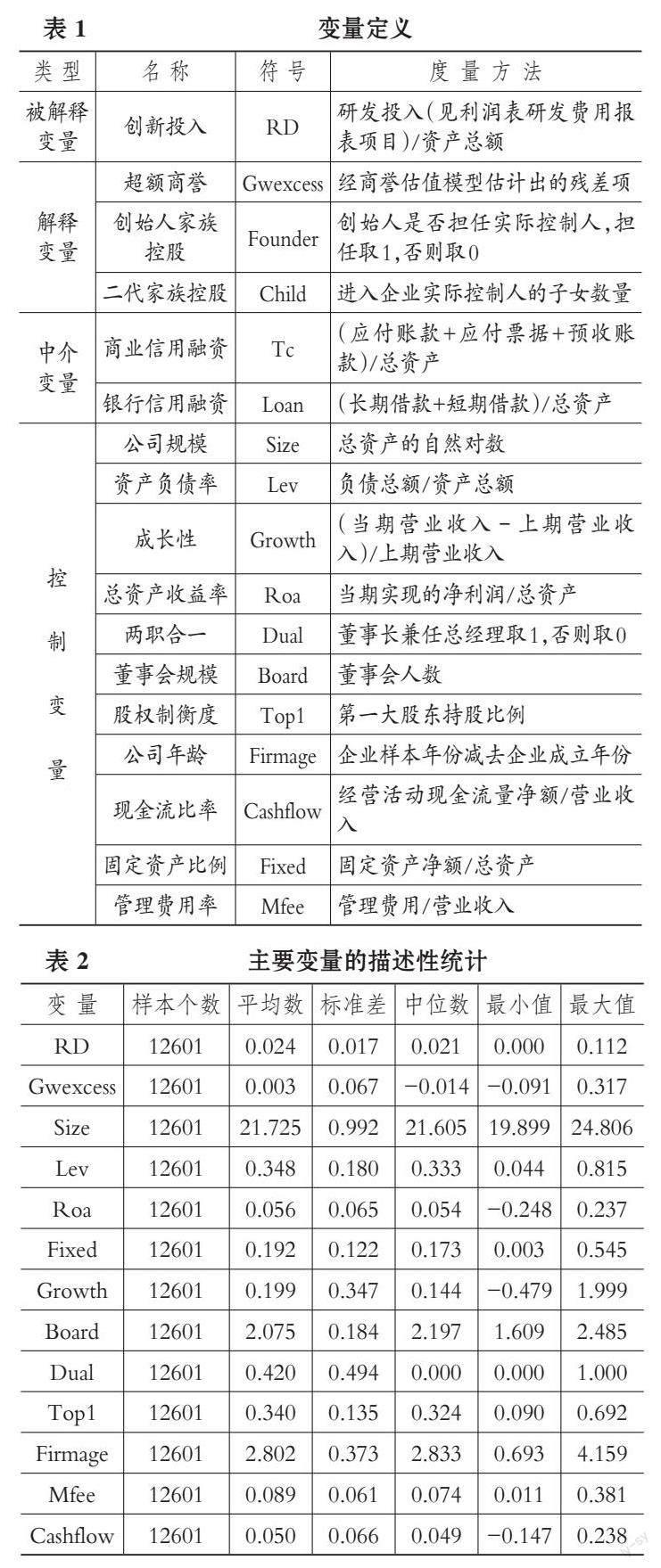

表 2报告了关键变量的描述性统计结果。由表 2可知, 样本企业创新投入基本呈正态分布, 多数企业创新投入占资产比重维持在2.4%的水平。Gwexcess的中位数为-0.014, 均值为0.003, 整体数据呈右偏分布, 说明部分企业商誉规模过大, 所选取样本企业规模相差不大; 大多数企业资产负债率维持在10% ~ 50%之间, 但依然存在高杠杆企业; 从固定资产占比来看, 样本企业既包括轻资产公司也包含重资产公司。此外, 企业在股权结构、 管理费率和现金流比率方面均存在差异。

(二)回归分析

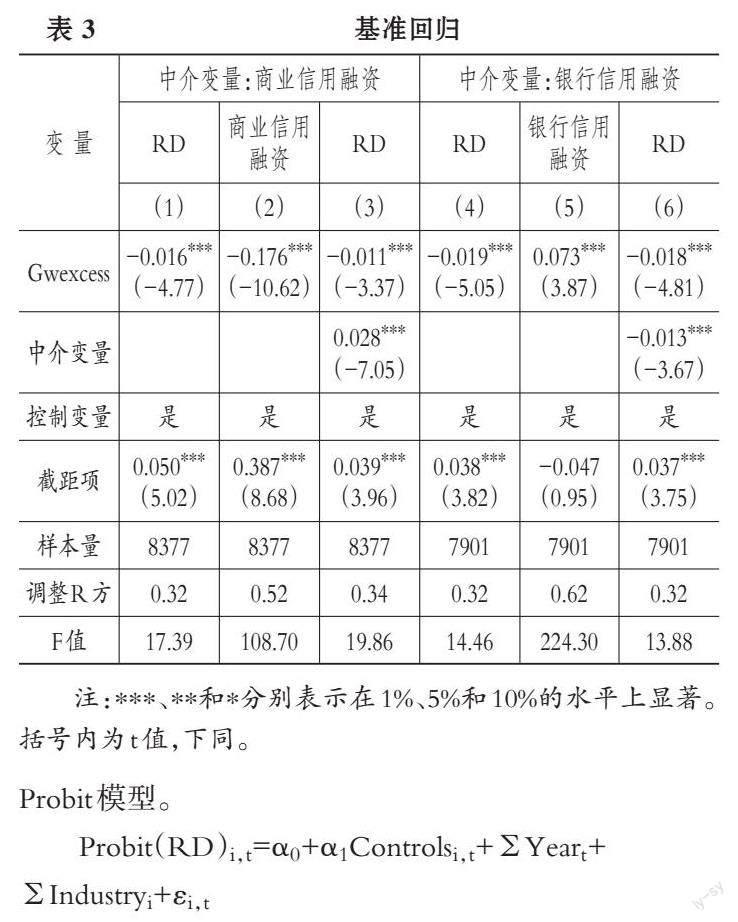

从表3中的回归结果可知, 列(1)、 (4)中Gwexcess的系数均显著为负, 表明超額商誉对企业创新投入有抑制作用, 假设1得到验证。列(2)中Gwexcess与列(3)中中介变量的系数乘积为负, 与列(3)Gwexcess的回归系数符号方向一致, 表明商业信用融资在超额商誉与企业创新投入之间发挥中介效应, 超额商誉通过抑制企业商业信用融资金额, 进而抑制企业创新投入。列(4)Gwexcess的系数显著为负, 列(5)中Gwexcess与列(6)中中介变量的系数乘积为负, 与列(6)Gwexcess的系数符号方向一致, 表明银行信用融资在超额商誉与企业创新投入之间发挥中介效应, 超额商誉促进银行信用融资增加, 进而抑制企业创新投入。由此, 假设2得到验证

本文进一步采用Bootstrap抽样法对商业信用融资以及银行信用融资的间接效应进行稳健性检验。结果显示, 商业信用融资以及银行信用融资间接效应系数均显著不为0, 并且经过偏差校正调整的置信区间也未包括0, 说明商业信用融资与银行信用融资的间接效应得到进一步支持。

(三)稳健性检验

1. Heckman两阶段回归。并非所有上市公司都会披露创新投入数据, 导致样本存在自选择性。本文利用Heckman两阶段回归来控制样本自选择性偏误问题, 估计模型步骤具体如下:

第一阶段: 建立企业是否披露创新投入金额的Probit模型。

其中: 被解释变量RD是该公司是否披露创新投入虚拟变量, 披露取1, 未披露取0; Controls代表一系列影响企业是否披露创新投入的变量。借鉴徐飞(2019)的研究, 选取企业规模、 企业年龄、 资产负债率、 总资产收益率、 营业收入增长率、 经营性现金流净额、 固定资产占比等作为控制变量。

第二阶段: 将第一阶段回归所得的逆米尔斯比率(IMR)代入第二阶段模型中, 得到Heckman第二阶段的回归结果。回归结果表明, 在控制是否披露创新投入所带来的样本自选择偏差问题之后, 本文的研究结论依旧成立。

2. 双向固定效应模型。为了克服潜在的遗漏变量问题, 本文采用双向固定效应模型对模型(1) ~ 模型(3)进行回归分析。回归结果显示, 商业信用融资与银行信用融资的部分中介效应依然成立。

3. 工具变量法。潜在的反向因果也可能成为本文中主要的内生性来源。具体来说: 首先, 超额商誉会抑制企业创新投入, 但反过来, 当企业将资金应用于研发时, 其战略导向很有可能是内涵式扩张而非外延式扩张。其次, 超额商誉会抑制商业信用融资, 反过来, 上下游的商业信用也有可能成为并购资金的一部分。最后, 超额商誉会促进银行信用融资, 反过来, 当企业面临较小的信贷约束时, 通常会选择进一步扩张。参考严甜甜等(2022)的研究, 选用同年份内除该公司外的其他上市公司的均值作为工具变量(IV), 采用两阶段最小二乘法(2SLS)进行检验。同年份内除该公司外的其他上市公司的超额商誉的均值与企业创新投入不存在明显相关性, 基本满足外生性要求。工具变量有效性检验显示, Wald F统计量均大于10%偏误设定下的临界值, 进一步说明模型不存在弱工具变量问题。回归结果表明, 商业信用融资与银行信用融资部分中介效应依旧成立。

4. 替换关键变量度量。为进一步验证实证结果的稳健性, 参考张新民(2018)的研究, 用经行业均值、 中位数调整的超额商誉替换超额商誉, 回归结果与主回归结果无显著差异, 说明本文结论较为稳健。

5. 安慰剂检验。本文借鉴Cantoni等(2017)的研究进行安慰剂检验, 判断超额商誉与企业创新投入之间的负向关系以及商业信用融资、 银行信用融资在二者之间发挥的中介效应是否由其他随机因素引起。在检验总效应时, 本文以超额商誉变量对随机挑选的企业进行冲击, 并重复1000次回归, 最后将企业超额商誉回归系数的核密度图进行展示。安慰剂检验结果显示, 超额商誉的回归系数集中在0附近, 说明本文并不存在随机因素导致严重偏误。在检验前半部分中介效应时, 重复上述步骤。在检验后半部分中介效应时, 以商业信用融资以及银行信用变量对随机挑选的企业进行冲击, 重复1000次回归, 结果显示, 仍没有因随机因素而导致的严重偏误。

限于篇幅, 稳健性检验结果未予列示, 留存备索。

(四)异质性分析

我国私营资本企业产权主体自带血缘性、 亲缘性与地缘性, 使得私营资本产权带有浓厚的宗法性色彩, 产权本身的宗法性与市场经济的法权性相冲突(刘伟,2000)。并购与创新是企业适应市场法则的助推剂, 由此引发的问题是: 不同的私有产权结构与市场的适配度如何?细分产权结构, 二代控股与创始人控股两种不同的制度安排是否会对超额商誉与创新投入之间的作用机制产生不同的影响?参照杨超和山立威(2018)的研究, 用Founder这一虚拟变量表示创始人家族控股。如果家族企业的创始人担任实际控制人, Founder取1, 否则取0。本文利用实际控制人中二代数量度量二代家族控股Child, 并以实际控制人中二代子女数量中位数分组, 高于中位数的取1, 低于中位数的取0。

1. 二代家族控股分组。如表 4所示, 在高二代控股组, 列(1)中Gwexcess的系数符号不显著, 以遮掩效应立论; 列(2)中Gwexcess系数与列(3)中商业信用融资系数均显著, 说明间接效应显著; 进一步地, 列(3)中Gwexcess系数不显著, 说明在高二代控股组, 商业信用融资起完全中介效应。在低二代控股组, 列(5)中Gwexcess的系数与列(6)中商业信用融资的系数均显著, 二者的乘积与列(6)中Gwexcess的系数符号相同, 说明存在部分中介效应。综上, 相较于低二代控股组, 高二代控股组超额商誉的负面经济后果更强。

为进一步验证基于二代家族控股分组回归结果的可靠性, 本文运用邹检验(chow-test)分别检验表4中列(1)和列(4)、 列(2)和列(5)、 列(3)和列(6)的回归系數是否存在显著差异, 列(1)和列(4)的F值为5.56, 列(2)和列(5)的F值为3.26, 列(3)和列(6)的F值为5.14, 均在1%的水平上显著, 表明模型(1) ~ (3)在高二代控股组与低二代控股组的回归结果存在显著差异。

如表 5所示, 在高二代控股组, 列(1)中Gwexcess的系数符号不显著, 以遮掩效应立论; 列(2)中Gwexcess系数与列(3)中商业信用融资系数均显著, 说明间接效应显著; 进一步地, 列(3)中Gwexcess系数不显著, 说明在高二代控股组, 银行信用融资起完全中介效应。在低二代控股组, 列(5)中Gwexcess的系数与列(6)中银行信用融资的系数均显著, 二者的乘积与列(6)中Gwexcess的系数符号相同, 说明存在部分中介效应。综上, 相较于低二代控股组, 高二代控股组超额商誉的负面经济后果更显著。

为进一步验证基于二代进入实际控制人数量分组回归的可靠性, 本文运用邹检验(chow-test)分别检验表5中列(1)和列(4)、 列(2)和列(5)、 列(3)和列(6)是否存在显著差异, 列(1)和列(4)的F值为4.78, 列(2)和列(5)的F值为4.03, 列(3)和列(6)的F值为4.82, 均在1%的水平上显著, 表明模型(1) ~ (3)在高二代控股组与低二代控股组的回归结果存在显著差异。

2. 创始人家族控股分组。如表6所示, 在创始人担任实际控制人组, 列(1)中Gwexcess的系数显著为负, 说明超额商誉抑制企业创新投入; 列(2)中Gwexcess的系数显著为负, 说明超额商誉抑制企业商业信用融资; 列(3)中Gwexcess的系数显著为负, 说明间接效应存在。进一步地, 列(2)中Gwexcess系数与列(3)中商业信用融资系数乘积为负, 与列(3)中Gwexcess的系数符号相同, 说明存在部分中介效应。在创始人不担任实际控制人组, 列(4)中Gwexcess的系数不显著, 以遮掩效应立论; 列(5)中Gwexcess的系数与列(6)中商业信用融资的系数均显著, 说明间接效应显著。进一步地, 列(6)中Gwexcess的系数不显著, 说明在创始人不担任实际控制人组中, 存在完全中介效应。

为进一步验证基于创始人是否担任实际控制人分组回归的可靠性, 本文运用邹检验(chow-test)分别检验表6中列(1)和列(4)、 列(2)和列(5)、 列(3)和列(6)是否存在显著差异, 列(1)和列(4)的F值为4.14 , 列(2)和列(5)F值为2.88, 列(3)和列(6)F值为4.41, 均在1%水平上显著, 表明模型(1) ~ (3)在创始人担任实际控制人组以及创始人不担任实际控制人组的回归结果存在显著差异。这说明当创始人担任实际控制人时, 超额商誉抑制企业商业信用融资进而抑制企业创新投入的负面经济效果更弱。

如表7所示, 在创始人担任实际控制人组, 列(1)中Gwexcess的系数显著为负, 说明超额商誉抑制企业创新投入; 列(2)中Gwexcess的系数显著为正, 说明超额商誉促进银行信用融资; 列(3)中Gwexcess的系数显著, 说明间接效应存在。进一步地, 列(2)中Gwexcess系数与列(3)中银行信用融资的系数乘积为负, 与列(3)中Gwexcess的系数符号相同, 说明存在部分中介效应。在创始人不担任实际控制人组, 列(4)中Gwexcess的系数不显著, 以遮掩效应立论; 列(5)中Gwexcess的系数与列(6)中银行信用融资的系数均显著, 说明间接效应显著; 进一步地, 列(6)中Gwexcess的系数不显著, 说明在创始人不担任实际控制人组中, 存在完全中介效应。

为进一步验证基于创始人是否担任实际控制人分组回归的可靠性, 本文运用邹检验(chow-test)分别检验表7中列(1)和列(4)、 列(2)和列(5)、 列(3)和列(6)是否存在显著差异, 列(1)和列(4)的F值为4.28 , 列(2)和列(5)的F值为5.26, 列(3)和列(6)的F值为4.50, 均在1%水平上显著, 表明模型(1) ~ (3)在创始人担任实际控制人组以及创始人不担任实际控制人组的回归结果存在显著差异。这说明当创始人担任实际控制人时, 超额商誉促进银行信用融资抑制企业创新投入的负面经济效果更弱。

(五)进一步分析

1. 家族企业超额商誉前置动因探讨。“管家理论”与“代理理论”是分析经理人行为决策的两大理论学派。两大学派冲突点在于分析经理人行为时的前提假设不同。“管家理论”相信“人性本善”, 而“代理理论”相信“人性本恶”。日本学者福山将文化分为低信任文化与高信任文化。低信任文化是指信任只存在于血缘关系中, 而高信任文化认为信任超越血缘关系。苏启林(2007)认为, 家族企业经理人行为倾向受不同文化背景的影响, 在高信任文化背景下, 经理人更容易产生“管家”行为倾向; 在低信任文化背景下, 经理人更容易萌生“代理人”行为倾向。显然, 低信任文化背景下的经理人的“理性人”假设更适用于本研究分析框架。在“代理理论”分析框架下, “自由现金流代理成本”假说认为自由现金流会引发代理问题: 当企业拥有的现金流超过了所有净现值为正的项目所需的现金流时, 经理人为实现自身价值最大化, 倾向于将这部分现金流留在企业, 通过非效率投资扩大公司规模而非向股东分红(王竹泉等,2017)。超额商誉本质是对企业稀缺资源的浪费, 是企业非效率投资的产物。根据以上论述, 本文假设自由现金流会促进企业超额商誉的确认。为验证这一假说, 本文以“息前税后利润+折旧与摊销-营运资本增加额-资本支出”衡量企业自由现金流, 验证其与当年、 后一年、 后两年与后三年超额商誉之间的关系。回归结果显示, 回归系数均在1%的水平上为正, 验证了自由现金流代理成本假说在家族企业的存在性以及家族企业经理人的“代理人”角色。

2. 公司内部治理水平差异分析。参考王竹泉等(2017)的研究, 使用盈利波动程度即息税前摊销前利润率滚动取值的标准差的累积分布概率来衡量经营风险(Risk), 并以经营风险中位数进行分组, 分别进行回归。回归结果显示, 高经营风险组超额商誉对企业创新投入的回归系数为-0.020, 低经营风险组为的回归系数-0.011, 费舍尔组合检验表明两组回归系数存在显著差异。这说明经营风险较低时, 并购后管理者利用研发支出会计政策选择以及实际创新投入进行盈余管理的动机更强。

3. 公司外部制度环境差异分析。制度环境(Institution)是影响公司战略决策的重要因素。本文以王小鲁等(2017)测算的“市场化指数总得分”中位数进行分组, 如果当年企业所在省份的市场化指数总得分高于中位数, 取值为1, 否则取值为0。回归结果显示, 高市场化组超额商誉对企业创新投入的回归系数为-0.024, 低市场化组为-0.012, 费舍尔组合检验表明两组回归系数存在显著差异。这说明市场化程度弱化了管理层利用研发支出会计政策选择以及实际创新投入进行盈余管理的动机。

限于篇幅, 上述回归结果未予列示, 留存备索。

五、 研究结论与对策

当前我国家族企业正处于代际传承的关键时期, 父辈出于“父爱主义”以及“深谋远虑”目的、 二代出于实现家族社会情感财富(建立权威)等非经济目标, 家族企业并购事件频发, 众多企业在并购期间形成巨额商誉。巨额商誉的前置动因是什么以及会带来什么样的后果都是值得深思的问题。代际传承过程中所有权转移问题为研究超额商誉的经济后果提供新视角, 即不同所有权性质下超额商誉的确认有何异质性后果?本文以2008 ~ 2021年我国A股上市家族企业为研究样本, 从创新投入视角分析了超额商誉的经济后果, 并检验了作用路径。研究结果表明: 家族企业上市公司并购超额商誉抑制其创新投入。基于信用融资视角发现, 超额商誉通过抑制商业信用融资进而抑制企业创新投入, 通过提高银行信用融资进而抑制企业创新投入。基于所有权异质性视角发现, 非创始人家族控股以及低二代控股组超额商誉对创新投入的负向影响较弱。进一步探究超额商誉的前置动因发现, 自由现金流促进家族企業对超额商誉的确认。最后, 基于企业内部治理水平与外部制度环境的异质性分析发现, 在低经营风险组以及低市场化组, 超额商誉对企业创新投入的抑制作用较强。

以上研究结果带来的启示如下: 其一, 超额商誉是自由现金流代理问题所引发的经济后果之一, 因此, 明确划分产权, 明确各自责权利, 完善家族企业内部治理结构, 才能实现企业价值最大化而非管理层利益最大化。其二, 供应商作为企业最密切的合作伙伴, 可以感知到超额商誉的风险, 但银行与企业之间存在着严重的信息不对称问题, 无法感知到这部分风险。在当前的市场制度建设中, 应完善并购商誉的相关信息披露制度, 引导金融机构合理配置资源, 以防范商誉减值所引发的系统性金融风险。其三, 银行信用具有财务刚性, 并非家族企业创新投入的最优融资来源; 商业信用与银行信用之间存在替代效应, 可以成为家族企业创新的融资渠道之一。其四, 创始人家族控股时, 并购行为对创新的挤出效应较弱; 而二代家族控股程度越深, 并购行为对创新的挤出效应越强。

【 主 要 参 考 文 献 】

李健,崔雪,陈传明.家族企业并购商誉、风险承担水平与创新投入 —— 基于信号传递理论的研究[ J].南开管理评论,2022(1):135 ~ 146.

刘白璐, 吕长江.基于长期价值导向的并购行为研究 —— 以我国家族企业为证据[ J].会计研究,2018(6):47 ~ 53.

刘伟.当代中国私营资本的产权特征[ J].经济科学,2000(2):5 ~ 14.

梅丹,程明.商业信用融资、客户集中度与企业创新投入[ J].经济与管理评论,2021(5):139 ~ 149.

任晓猛,钱滔,潘士远,蒋海威.新时代推进民营经济高质量发展:问题、思路与举措[ J].管理世界,2022(8):40 ~ 54.

苏启林.基于代理理论与管家理论视角的家族企业经理人行为选择[ J].外国经济与管理,2007(2):51 ~ 56.

孙建强,哈文静.合并商誉会影响商业信用供给和融资吗[ J].财会月刊,2021(16):76 ~ 84.

王小鲁,樊纲,胡李鹏.中国分省份市场化指数报告[M].北京:社会科学文献出版社,2019.

王晓颖,贾银华,马真真.避免“煮熟的鸭子飞走”:CEO家族属性、伪禀赋效应与并购溢价[ J].外国经济与管理,2021(6):74 ~ 89.

王彦超.金融抑制与商业信用二次配置功能[ J].经济研究,2014(6):86 ~ 99.

王瑶,支晓强.超额商誉与商业信用融资[ J].科学决策,2021(10):1 ~ 19.

王竹泉,王贞洁,李静.经营风险与营运资金融资决策[ J].会计研究,2017(5):60 ~ 67+97.

魏志华,朱彩云.超额商誉是否成为企业经营负担 —— 基于产品市场竞争能力视角的解释[ J].中国工业经济,2019(11):174 ~ 192.

温军,冯根福,刘志勇.异质债务、企业规模与R&D投入[ J].金融研究,2011(1):167 ~ 181.

温忠麟,叶宝娟.中介效应分析:方法和模型发展[ J].心理科学进展,2014(5):731 ~ 745.

徐飞.银行信用与企业创新困境[ J].中国工业经济,2019(1):119 ~ 136.

严甜甜,李婉丽,钟宇翔.超额商誉:“获利利器”还是“赢家诅咒”? —— 基于企业社会责任的视角[ J].经济管理,2022(10):111 ~ 128.

杨超,山立威.创始人家族控股、股权分置与现金股利之谜 —— 基于上市家族企业的实证研究[ J].經济评论,2018(2):147 ~ 160.

张新民,卿琛,杨道广.内部控制与商誉泡沫的抑制 —— 来自我国上市公司的经验证据[ J].厦门大学学报(哲学社会科学版),2018(3):55 ~ 65.

庄芹芹,司登奎.异质债务、金融配给与创新投入 —— 基于金融供给侧结构性改革视角[ J].当代经济科学,2021(1):91 ~ 104.

Banerjee A. V., Besley T., Guinnane T. W.. Thy Neighbor's Keeper: The Design of a Credit Cooperative with Theory and a Test[ J].New Haven Connecticut Yale University Economic Growth Center Sep,1993(2):491 ~ 515.

Cantoni D., Chen Y., Yang D. Y., et al.. Curriculum and Ideology[ J].Journal of Political Economy,2017(2):338 ~ 392.

Kamienmi, Mullere, Zangi. Research Joint Ventures and R&D Cartels[ J].American Economic Review,1992(5):1293 ~ 1306.

O'Brien J. P.. The capital Structure Implications of Pursuing a Strategy of Innovation[ J].Strategic Management Journal,2003(5):414 ~ 415.