房地产繁荣、金融发展与人民币实际汇率

范言慧, 席 丹, 贺丰果

(对外经济贸易大学 金融学院,北京 100029)

一、引 言

对于出口导向型经济体而言,本币实际升值是影响其产品竞争力的重要因素,但它又是经济在快速增长过程中不可避免的副产物,本国贸易部门生产率的提高、贸易条件改善、政府支出水平提高等因素都可能会引起本币实际升值。范言慧等[1]的理论分析曾指出:房地产业的繁荣可引发本币实际升值,由此出现类似于“荷兰病”的现象①传统意义上的荷兰病指的是资源部门的繁荣引发本币实际升值,进而对制造业出口产生不利影响,而范言慧等[6]发现房地产业的繁荣也会导致类似现象的发生。此外,资本流动、国外汇款所引起的本币实际升值也被称作“荷兰病”效应,参见Saborowski[2]、Acosta[3]等。但与其相比,本文中所指的房地产繁荣所引起的本币实际升值更接近于传统意义上“荷兰病”的含义,因它们反映的都是因特定部门繁荣引发国内要素在不同部门间流动所导致的部门消长问题。。尽管房地产行业并非贸易部门的一部分,但其投资扩张同样可引发劳动力、资本等要素资源流出制造业,并借助推动物价、工资上涨等渠道导致本币实际升值,由此抑制制造业产品出口。

尽管“荷兰病”会给当事国贸易部门带来不利影响,但一些研究发现,金融发展可抑制如资本流入、国际汇款等所引发的“荷兰病”。如Saborowski[2]发现,由于能够改善资源配置的效率,金融发展可降低资本流入对当地货币的升值影响,更大或更活跃的资本市场规模能够减弱资本流入对实际汇率的升值影响。这是因为更有效的金融市场和机构能够提供更广泛的投资机会,并将流入的资本引向其最佳用途,因而能够避免其被导入到会引起需求增加的部门(如建筑业和消费等);Acosta[3]等对1990—2003年间发展中和转型经济体的外来汇款的研究、Lamouchi 和Zouari[4]对38 个发达和发展中国家的FDI和净对外金融资产的研究、Heng[5]对78 个发展中国家非FDI 资本流入的研究都发现,金融发展能够抑制多种形式的资本流入对当地货币的实际升值影响,其中Lamouchi和Zouari[4]还发现,当金融发展达到一定程度后,资本流入甚至还会引起当地货币的实际贬值。Baudisch[6]在对66 个发达和发展中经济体的分行业FDI 流入对实际汇率影响的研究中也发现,金融发展可显著抑制制造业和服务业FDI 对实际汇率的影响。以上结论似乎均表明:金融发展是抑制“荷兰病”症状的“良药”。

若如此,那么该结论是否可复制到我国房地产业繁荣对人民币实际汇率的影响上来?或者说,近年来我国的金融发展究竟对房地产扩张引发的“荷兰病”起到什么作用?

不过,近些年金融部门与房地产业的发展似乎更多表现为协同共生而非抑制性的关系。伴随着房地产投资的扩大,金融部门也迎来大扩张。如从两个行业增加值来看,在最近的房地产行业的扩张期内,金融业增加值与GDP 的比值从2005 年的4%提高到2016 年的8.2%,而房地产业增加值与GDP 的比值同期也从4.5%提高到6.5%。因此,在房地产业扩张对实际汇率的影响中,金融发展可能与其在前述“荷兰病”例子中的作用有所不同。

本文将金融发展与房地产业的扩张结合起来考察其对实际汇率的影响,从而期望对金融发展所起的作用获得新认识,研究发现,金融发展在房地产投资对实际汇率的影响中的作用是动态、非单向的,其经历了一个先抑制后助长的过程,即在房地产业扩张的前半期,它能够抑制房地产投资扩张对实际汇率的升值影响,但在后期,它却与房地产投资一起推动了人民币的实际升值。对金融发展在房地产业繁荣引起人民币实际升值中发挥何种作用的回答,有助于我们重新审视金融部门、房地产行业与包括制造业在内的贸易部门之间的关系,从更多角度来观察金融部门发展对实体经济的影响。

二、文献综述和逻辑梳理

以下从三个角度来梳理金融发展、房地产扩张与实际汇率之间的关系和文献,首先是房地产扩张如何影响实际汇率?其次是金融发展是否对实际汇率存在影响?再次是金融发展在房地产扩张对实际汇率的影响中发挥着什么作用?

(一)房地产扩张对实际汇率的影响

中国经济增长与宏观稳定课题组[7]曾指出企业、房产的资本化可引发“另一种性质的荷兰病”,范言慧等[1]通过建立一个三部门模型,从理论上证明了房地产业扩张对实际汇率的影响,指出房地产业扩张可吸引劳动力从贸易部门流向不可贸易部门,引发该部门价格上涨,由此导致本币实际升值(陈勇兵等[8]进一步从实证角度佐证了范言慧等[1]的理论推断)。从影响渠道看,伴随着房价上涨而发生的房地产业投资扩张可从如下方面影响实际汇率:

首先是通过直接推动商品价格上涨,进而引起本币实际升值。无论是房价上涨(通过房租),还是房地产投资提高(通过投资需求),均可最终推动商品价格上涨,Zhang[9]关于中国的研究发现存在着从房价到通胀的单向因果关系,但反之却不然;张健华和常黎[10]也指出,随着房价的上涨,房价对通货膨胀预期的影响越来越显著。此外,段忠东[11]、余华义和黄燕芬[12]也发现房价对通货膨胀存在不同程度的正向影响。上述研究均是对这一渠道的支持性证据。

其次是通过房价上涨后产生的财富效应。房地产业繁荣所产生的财富效应可促进消费需求,从而推动消费品价格上涨和本币实际升值。关于房地产增值的财富效应,已有很多研究证实(Aoki, Campbell和Cocco, Aladangady, Li 和Zhang 等)[13-16]。张大永与曹红[17]、张浩等[18]、尹志超等[19]亦发现在我国住房的财富效应显著存在。不过由于房价上涨会导致购房者承担更多的贷款和月付,这也会挤出购房者的当期消费(挤出效应),这会抵消财富效应。故也有研究(如颜色和朱国钟[20],陈锋等[21],况伟大[22])认为住房财富效应在我国并不存在。

房价和房地产投资可通过上述两渠道直接作用于商品价格和总需求,此外,房地产扩张还可通过对金融机构信贷的带动而推动物价上涨和本币实际升值,这一点将在后文进行阐述。

(二)金融发展如何影响实际汇率

一国金融发展水平反映了金融体系跨时或跨空间调度资源、分担风险、将储蓄向投资转换的能力,其手段体现为庞杂的货币或金融资产组合形式,其运用也最终作用于总需求。根据货币理论,货币供给可通过丰富的渠道(包括利率、股票价格、名义汇率、资产价格、财富存量等等)影响价格。尽管名义汇率和价格同时都会受到货币因素的影响,但由于汇率向价格的传递存在时滞、存在价格粘性以及影响二者的因素的多样性等缘故,使得实际汇率会因名义汇率和价格的反应程度不一而发生实际升值或贬值。

因此金融部门发展对实际汇率的影响可来自于其对名义汇率和本国价格的影响,其影响渠道也较为复杂。首先,根据货币政策的传导机制,信贷资产变动可影响通货膨胀。Goodhart 和Hofmann[23]指出外生的信贷供给可降低贷款利率和刺激当前和未来的经济活动,从而刺激住房需求和推高房价,最终带动物价上涨。对此,Zhang[9]、戴国强和张建华[24]等均以中国案例予以佐证;其次,金融资产价格变动也会影响名义汇率。根据汇率决定理论,一国居民会将其财富分散投资于各类资产,均衡汇率则随各类资产供求平衡而形成。因此当本国资产价格上涨引起资产结构调整时,也会引起本币升值。Najang 和Seif⁃ert[25]、Phylaktis和Ravazzolo[26]、Tsagkanos和Siriopoulos[27]等均证实了这一关系,虽然吴丽华和傅广敏[28]、何诚颖等[29]针对我国的研究未证实该关系成立,但江春等[30]却发现中美股价差的正向波动短期内会助推人民币汇率升值。此外,金融资产价值的上涨同样也可通过财富效应影响消费物价和推动本币实际升值。对此,Cho[31]、Šonje等[32]、Chodorow-Reich[33]等均证实了金融资产财富效应的显著存在。

金融发展对实际汇率影响的另一渠道是通过对贸易部门生产率的影响进而导致非贸易部门价格水平提高和本币实际升值,即巴拉萨-萨缪尔森效应。Larrain[34]发现,在股票市场不发达的国家,股票市值与价格水平(工资)之间呈现正相关,而在股票市场发达的国家,二者则呈现负相关关系。他的解释是:一方面,股票市场的发展可刺激资本积累和增长,收入的上涨可通过类似于巴-萨效应的渠道推动价格水平上涨。另一方面,股票市场可促进贸易部门内资本密集型行业的发展,这会使该部门内产生越来越多的剩余劳动力,当贸易部门对劳动的需求越来越少,这些劳动力将转移到服务业(不可贸易部门),从而对价格和工资产生向下的作用,Larrain认为,在股票市场不发达的国家,前者的影响占主导地位,因而股票市场发展将伴随着价格上升,而股票市场发达的国家则相反。这实际也说明在股票市场不发达的国家,股票市场的发展对当地货币实际升值有潜在推动作用。

此外,研究发现,金融发展可促进出口增长。Beck[35]认为金融部门发展良好可提高制造业的比较优势,这可对出口和贸易顺差产生显著影响,原因是具有高规模经济的部门可从更高程度的金融发展中获得更大好处。此外,金融发展也决定着国际贸易中所需信贷的可获得程度,金融体系不发达将造成交易成本上升。Demir 和Dahi[36]发现,在南-南贸易中,南方国家的金融发展可显著提高其总出口和资本、技术密集型产品出口(占GDP的比重),而在南-北贸易中,南方国家的金融发展则不存在显著影响。此外,金融发展对技术和技能密集型产品出口的促进作用相对更显著。Nieminen[37]还发现,由于金融服务缓解了出口商的信贷限制,获得国内金融服务增加了小型出口商的数量,从而提高了出口多样化。

如金融发展可提高出口部门的比较优势并促进出口,那么其必然会给本国的名义汇率带来升值压力,即便货币当局能通过外汇干预减缓升值,也会增加基础货币投放并给物价带来压力,从而推动本币实际升值。

(三)金融发展在房地产扩张对实际汇率影响中的作用

以往认为金融发展可减弱资本流入对实际汇率的升值影响的研究,均强调金融发展的改善资源配置效率、便利储蓄向投资的转化、增加投资机会等作用,这可提高生产效率,降低对消费、进而价格的影响,从而削弱了对实际汇率的压力。这实际上是基于人们对金融发展对经济增长具有积极影响的认识。Levine[38]列举了金融发展的一系列好处:金融体系可便利交易、提供对冲和分散风险功能、分配资源、监督管理者、进行公司控制、动员储蓄等等。很多研究也证实了金融发展对经济增长的促进作用,如King和Levine[39],Levine、Loayza和Beck[40],Christopoulos和Tsionas[41],Durusu-Ciftci等[42],Lim[43]等等。

不过,人们在讨论金融发展的积极作用时,似乎并未区分金融所服务的对象,对于(非住房)一般商品(或服务)的生产而言,金融体系提供的融资服务有助于提高生产效率和扩大产品供给,但住房则可能有所不同,住房具有多重作用:作为耐用消费品提供直接的效用、作为资产提供资本回报或发生损失、当信贷市场不完美时便利跨期交易(He[44])。房屋的投资属性和抵押品功能使其能够带动融资活动的扩张或收缩,而房价的涨跌更会加速这一过程。因此在房地产市场的扩张期,其同时也会导致金融部门的资产与信用膨胀,从而与之发生共振。因此,房地产部门与信贷市场之间存在着一定的协同性。一方面信贷供给增加可推动房价上涨,也可促进经济增长,这也从需求方面促进房价上涨,另一方面,房价上涨也会推动信贷扩张。Bernanke 和Gertler[45]、Bernanke[46]认为在不完美的金融市场上,房产是重要的抵押物,房价上涨可带动信用扩张。Lim[43]指出房价上涨可提高抵押品价值,进而提高企业的借债能力和降低金融摩擦,在融资约束强的发展中国家,房地产业繁荣更能促进经济增长。Goodhart 和Hofmann[47]、Igan[48]、Cerutti[49]均揭示了房价与银行信贷之间的紧密联系。Xu 和Chen[50],谭政勋[51],荣昭等[52]都发现在中国存在信贷扩张对房价或房地产投资的推动作用。

同样,房地产部门与股票市场之间也存在密切联系。股票价格上涨带来的财富增加可能使人们增加房产投资或消费,反过来,房产的增值也可使存在融资约束的企业获得更多融资,融资成本降低又可提高企业的股票价格(信贷-价格效应,Ibrahim[53]);当然,它们之间在短期内也可能存在着另一种替代关系,即股票价格(房价)的上涨可能使人们减持房产(股票)。Okunev等[54]、Lin和Lin[55]等研究均发现股票市场与房地产市场之间存在密切联系。沈悦和卢文兵[56]、巴曙松[57]、Su[58]等研究均发现在长期中我国房价对股票价格存在着显著影响,印证了信贷-价格效应的存在。陈永伟等[59]还从家庭的角度证实了我国家庭住房财富的增加能显著提升家庭对金融市场的参与度和对风险资产的持有比例,这同样说明了房地产和金融市场之间的协同关系。

因此,金融发展很难在房地产业扩张对本币实际汇率的影响中保持中立。由于金融发展对于(非住房)一般商品产出的促进作用和因住房的特殊性而导致金融部门与房地产业之间的关联,金融发展在房地产业扩张对本币实际汇率的影响中或是一个动态的过程,即在房地产市场发展初期,金融部门受房地产投资扩张影响较小,大部分流向贸易部门的融资有助于缓解房地产投资扩张对实际汇率的升值影响,但该影响可能会因房地产投资的亢奋而逐渐减弱,因为金融部门越来越深地参与到房地产投资活动中,其对其他部门的价格抑制作用将逐渐被抵消,最终其对实际汇率的影响也将由抑制转向“推波助澜”。

三、变量选取和检验方法

以下将实证分析在中国房地产行业扩张对人民币实际汇率的影响中金融发展所发挥的作用。本文的样本区间自1999年1季度始,这是因为1999年财政部、国家税务总局出台了一系列措施鼓励住房分配的货币化,促使住宅业成为新的经济增长点。而自2018 年起,美国对中国发动了经贸摩擦,这在外汇市场上对人民币汇率和金融市场均造成新的冲击,2020年又发生了新冠疫情等,由于这些外生冲击处在一个完整样本区间的末端,而如将其加入又可能产生新的内生性问题,因此本文对2018—2020年间发生的冲击事件进行了回避,将样本截至2017 年第4 季度。在1999—2017 年这个区间内,尽管2008 年房地产业的扩张受次贷危机影响而短暂中断,但随后重拾升势,因此总体上依然是扩张的。我国金融业尽管略晚,但自2005年起也步入一个较长的上升周期。

在实证检验中,本文以IMF公布的人民币实际有效汇率指数表示人民币实际汇率(处理为以2000年为基期,取对数后表示为lreer)。该指数数值上升意味着人民币实际升值,下降则为实际贬值。此外,在稳健性检验中,本文还使用了杨盼盼等[60]测算的增加值人民币有效汇率指数(取对数后表示为lveer),如其所述,采用增加值有效汇率测算方法能更好地体现人民币的对外竞争力①该数据来自中国社会科学院世界经济与政治研究所的异质性有效汇率数据库(IWEP-HEER Database)。。在检验中我们控制了巴拉萨-萨缪尔森效应、贸易开放度、贸易条件、汇率灵活度等对人民币实际汇率的影响②本文也考虑了政府支出等变量,但该变量与人均实际GDP相关度极高,易发生多重共线性问题,故未将其作为控制变量纳入分析。。

巴-萨效应(取对数后以lbse表示)揭示了:贸易部门相对于不可贸易部门的生产率提高将引起不可贸易部门的价格上升并推动本币实际升值。本文以我国第二产业的劳均实际增加值与第三产业的劳均实际增加值之比来反映贸易部门与不可贸易部门之间的相对劳动生产率,第二产业增加值和第三产业增加值分别以工业产品出厂价格指数和CPI中的服务价格指数进行处理得到实际值。

贸易开放度(以季度商品进出口总额与GDP的比值来衡量,取对数后以lopen表示)是衡量贸易自由化程度的替代指标。当本国贸易趋于自由化(如下调进口关税),将导致进口品价格下降和贸易条件改善,这会进一步产生收入效应和替代效应。前者会使人们增加对所有商品的需求,导致不可贸易品价格上涨,引发本币升值。而后者则会使人们转向进口品等可贸易品,降低对不可贸易品的需求,由此促使本币发生实际贬值。Edwards 和Van Wijnbergen[61]认为收入效应不会超过替代效应,即贸易自由化将使本币发生实际贬值。

贸易条件(取对数后以ltot 表示)即本国出口商品价格与进口商品价格之比值。Jongwanich 和Kohpaiboon[62]指出,贸易条件改善可产生收入效应和替代效应,前者能提高国内需求,为恢复内外均衡,不可贸易品相对于贸易品的价格将上涨(以使需求从不可贸易品转向贸易品),从而引发本币实际升值;但替代效应则会使本国需求转向进口品,这又会促使本币发生实际贬值。因此贸易条件对实际汇率的影响不确定。

另外考虑到在样本区间内人民币汇率弹性经历了由缺乏弹性到增强的过程,而弹性的提高可减少基础货币的投放和对国内价格的压力,从而降低货币的实际升值程度。我们参考Combes等[63],将汇率灵活度(以emp表示)作为一个控制变量。

最后,本文也在控制变量中增加了人均实际GDP(取对数后以lprgdp 表示),这主要是为了避免因遗漏变量而产生内生性问题。因为人均实际GDP 既会影响人民币实际汇率(影响国内价格),又可影响房地产投资和金融发展(影响住房需求和金融需求)。

对于本文重点关注的房地产业扩张,我们以房地产开发投资来刻画。考虑到房地产投资的发生先于住房销售,其扩张程度也能反映房价上涨的预期,因此本文认为其比房价更能全面反映房地产业的快速发展。考虑到其他控制变量均以相对值体现,因此本文以房地产业的当季度投资与GDP 的比值来表示这一指标(取对数后以lhi表示)。

对于金融发展变量,Čihák 等[64]曾从金融深度、可获得性、效率和稳定性等四个维度建立衡量金融发展的指标体系。尽管如此,但前述探讨金融发展是否缓解资本流动和汇款等引起的“荷兰病”的文献(Sa⁃borowski[2],Acosta[3],Lamouchi and Zouari[4]、Baudisch[6])中,无一例外地都采用了金融深度指标来作为衡量金融发展的变量。为便于与上述文献比较,本文也采用反映金融深度的指标,但考虑到我国金融部门的发展情况,本文从三个方面刻画:首先是银行信贷,在我国社会融资总额中,金融机构的人民币贷款一直都占有过半的比重,因此本文将金融机构人民币贷款余额与GDP 的比值作为一个衡量我国金融发展程度的指标(取对数后表示为lfd1);其次,是银行贷款与股票市场流通市值之和与GDP 的比值(取对数后表示为lfd2)。我国股票市场在2000 年以来的长足发展极其重要的融资功能使之也成为反映金融发展程度不可忽视的一个方面;再次,是银行贷款、股票市场流通市值与债券市场流通市值之和与GDP 的比值(取对数后表示为lfd3)。近10年以来,我国债券市场也获得了快速发展,成为企业筹资的一个重要渠道。2017年底我国债券市场的流通市值已达到近50万亿人民币,甚至超过了股票市场的流通市值。因此将债券市场市值纳入将可对我国金融发展程度得到相对更为全面的衡量。

在实证方法上,由于是针对时间序列数据的检验,同时考虑到模型中存在潜在的内生性,本文采用Pesaran 等[65]提出的边限协整检验方法。该方法具有如下优势:首先,较传统的Johansen 或EG 两步法而言,边限协整检验方法能允许被检验变量可为非同阶的(平稳(I(0))或是一阶单整(I(1)),而本文中有部分变量与其他变量并非同阶单整;其次,其在解决内生性问题上也具有优势。从前文分析可见,人民币实际汇率与房地产投资及金融发展之间或存在一定的相互因果关系,而Pesaran和Shin[66]曾证明:对自回归分布滞后(ARDL)模型的滞后期进行适当设定可足以同时纠正残差的序列相关和变量的内生性问题。

在控制了巴-萨效应、贸易开放度、贸易条件、汇率灵活度等因素的情况下,本文重点考察房地产投资以及金融发展等因素对人民币实际汇率的影响。即针对如下模型:

式(1)中z 为控制变量,x 为我们关心的结构性因素。m 为控制变量的个数。本文将式(1)转换为如下自回归分布滞后形式:

式(2)是一个无约束的误差修正模型的表达式,α、β、γ、ρ、φ等表示各变量的长短期系数。l是滞后期数,但具体每个解释变量的最优滞后期数则根据AIC、SBC等准则确定。

在检验前,本文首先对样本区间内各变量进行了单位根检验,结果显示,各变量均为一阶单整,完全符合边限协整检验的要求。

四、实证结果与分析

本文首先对1999—2017 年的样本数据进行检验,考察在此期间房地产业投资扩张和金融发展是否是影响人民币实际汇率的重要因素,随后再进行稳健性检验。

(一)实证结果

“荷兰病”的一个重要现象是繁荣部门将引起本币实际升值,因此我们首先对房地产的投资扩张是否引起本币实际升值进行检验,随后再考虑加入金融发展变量后对于该影响所产生的调节作用(限于篇幅,仅列出长期协整关系)。

表1 中列出了未考虑金融发展(模型1)和考虑金融发展(模型2—4)的四组初步实证结果。可以看到如不考虑金融发展因素,房地产投资与人民币实际汇率之间的关系呈现显著为正,即房地产投资的扩大会引起人民币实际升值,这验证了前文的分析,即房地产投资可能通过推动物价上涨,以及伴随房价上涨而产生的财富效应等因素推动人民币实际升值。但考虑了金融发展后,则房地产投资的系数均变为显著为负,而金融发展及其与房地产投资交乘项的系数均显著为正。此时房地产投资对实际汇率的影响就分别为-0.915+0.884*lfd1、-0.955+0.744*lfd2、-0.849+0.705*lfd3;如果以lfd1、lfd2、lfd3等序列(在样本期内)的平均值代入,则上述影响系数分别为0.386、0.288和0.488,这说明,考虑了金融发展程度后,房地产投资对实际汇率的影响总体上依然为正,这表明房地产投资的确对人民币实际汇率存在着显著的升值影响,即便考虑了金融发展因素后,这一结果在总体上也未改变。那么金融发展对实际汇率的影响又如何呢?如同样以lhi 序列的平均值代入计算,我们发现金融发展对实际汇率的影响系数分别为:-0.345、-0.119、-0.097。

表1 边限协整检验结果

该结论似乎表明,与房地产投资的作用相反,金融发展对人民币实际汇率存在贬值影响,这与那些探讨金融发展在对资本流动与实际汇率之间关系的影响的文献是一致的,即金融发展水平的提高有助于缓解房地产投资扩张对实际汇率的升值影响。但是需注意的是,上述影响是在平均意义上得到的,如将lhi 的实际数值代入,则会发现金融发展在样本期内对实际汇率的影响系数并非完全都是负的,而是经历了一个由负转正的过程。

控制变量的显著程度表现不一。贸易开放度和汇率灵活度的表现较为显著,贸易开放度的提高可引起人民币实际贬值,而汇率灵活度的提高则并未能减轻人民币的实际升值程度。而其他变量,人均实际GDP和贸易条件则始终不显著。巴-萨效应尽管多数情况下显著,但与预期并不相符,这或是因受其他因素的干扰所致①就变量同期序列的相关系数来说,第二产业劳均增加值与第三产业劳均增加值的比值与人民币实际汇率的相关系数为0.42,远低于房地产投资与实际汇率的相关系数(0.72),同时也低于各金融发展程度指标与实际汇率的相关系数(它们均达到0.8以上)。,这或表明:巴-萨效应在本文样本期内并非影响人民币实际汇率的重要因素。

(二)稳健性检验

尽管本文采用的边限协整检验方法能在一定程度上克服模型中存在的潜在内生性,但为了确保结论可靠,我们再从以下方面进行稳健性检验:(1)为避免存在反向因果关系而对解释变量进行一定的滞后;(2)替换被解释变量观察解释变量的稳健程度。

首先,我们对模型所有控制变量和解释变量进行2 个季度和4 个季度的滞后,观察模型中各变量的系数符号是否发生改变,结果显示于表2。我们发现,尽管各模型中控制变量的结果表现各异,但我们所关心的房地产投资、金融发展以及二者的交乘项均十分显著。且与前文检验的符号方向均保持一致,这说明前文的结论还是比较稳健的。此外人均实际GDP在多数模型中也能呈现出较稳定的预期关系。从统计推断上,尽管模型RT2和RT3中F 值低于5%显著水平临界值的上限,但从其余统计推断结果来看,仍然是存在长期稳定关系的。

表2 稳健性检验1(对解释变量进行滞后)

其次,我们再将被解释变量替换为增加值有效汇率指数,同时仍将控制变量和解释变量滞后2 季度和4季度。结果显示,房地产投资、金融发展以及二者的交乘项依然十分显著且系数符合预期(见表3)。由于增加值有效汇率能够更真实地反映人民币对外竞争力,本文结论进一步说明了:房地产和金融部门的协同扩张对我国制造业产品的对外竞争力具有显著的不利影响。除模型RT11 的误差修正系数较低外,各统计推断指标均合理。这再次表明模型的结果是稳健的。

表3 稳健性检验2(替换被解释变量为增加值实际汇率)

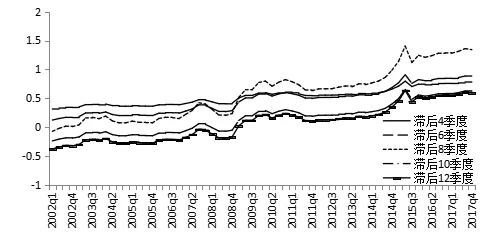

那么,房地产投资和金融发展对实际汇率的影响究竟如何?是否仍如前文表3 的结果那样,房地产投资对实际汇率存在正的影响,而金融发展的影响则由负转正?本文接下来以fd3(因其涵盖的金融部门最为全面)的情形为例,在稳健性检验1的基础上,对解释变量进行更多期的滞后,并以图形的方式将房地产投资和金融发展对人民币实际汇率的影响系数进行直观展示(即在认可该检验估计结果的前提下,将样本期内lfd3和lhi的实际数值代入实际汇率对房地产投资及金融发展的估计弹性系数,可看到随时间发展和lfd3和lhi的变动,该系数出现的变化),由此可使我们看出房地产投资(金融发展)对实际汇率的影响如何随着金融发展(房地产投资)规模的演变而变化,以及其在样本期内能够多大程度上保持为正。考虑到内生性(反向因果关系),下面列出的是将解释变量滞后4期到12期的情形。

图1显示了房地产投资对人民币实际汇率的影响系数。可以看到,尽管在2008年及之前,不同滞后期情况下房地产投资对实际汇率的影响存在一定的分化,但自2009年起,所有滞后期下的影响系数均跃至零轴以上,即转为一致推动人民币实际升值,且影响随金融发展的程度提高而逐步增大,但相对而言,金融发展对实际汇率的影响系数则在前期阶段(2010 年第二季度之前)基本上处于零轴以下,即相反于房地产投资对人民币实际汇率的升值影响,金融发展对该影响存在抑制作用(见图2)。而在此之后金融发展的作用在部分滞后期情况下的影响系数上升到零轴之上,即也推动了人民币的实际升值。而另一部分滞后期之下的系数则仍维持于零轴以下,但同时其抑制升值的作用也不断减弱,直至2013—2014年期间,金融发展对人民币实际汇率的升值影响达到最大,与房地产投资一道,共同推动人民币实际升值。不过,2015 年后,金融发展的影响开始下降,尽管如此,在滞后4、8 等季度的情况下,金融发展的影响系数仍保持为正①为避免曲线过多影响观看,本文略去了滞后5、7、9、11季度等的系数曲线,各期系数结果除滞后5季度时,房地产与金融发展等变量的系数不显著外,其余均在5%或1%显著水平下显著。即便将滞后5季度情况下不显著的系数忽略,本文对其余不同滞后期情况下的影响系数在各期权重一致的情况下进行简单加总也可保证数值为正。。

图1 房地产投资对人民币实际汇率的影响系数

图2 金融发展对人民币实际汇率的影响系数

为何金融发展对实际汇率的作用会从抑制升值逐渐转为促进升值?众所周知,房地产对金融部门的依赖是较高的,伴随房价上升,房地产投资的扩张对金融部门依赖程度必然加深。在房地产投资水平较低的情况下,金融部门能将更多的融资服务提供给制造业等贸易部门,产品供给的增加有助于减缓物价上涨,从而对人民币实际升值起到抑制作用,但随着房地产投资扩大和房价上升,其产生的融资需求(包括对银行信贷、股票或债券发行等的需求)也越来越大,从而形成对贸易部门融资需求的挤占,影响贸易部门的产出。此外,伴随着房价的上升和信贷投放规模的增大,由此推动了物价上涨。当这些影响伴随着房地产投资的扩大而超过对贸易部门产出的促进作用时,金融发展对实际汇率的影响也就由负(抑制人民币实际升值)转正(助长其升值)了。

五、总 结

范言慧等[8]从理论上证明了房地产业扩张可引起本币实际升值,并引发生产要素从其他部门流入房地产业,造成“荷兰病”问题。本文则将金融发展因素引入,考察金融发展程度提高究竟是抑制还是促进了房地产扩张对人民币实际汇率的升值影响。

本文的实证研究发现,即便将金融发展因素纳入模型,房地产投资仍对人民币实际汇率有升值性影响。而另一方面,伴随着房地产业投资的扩张,金融发展对实际汇率的影响存在着一个由负转正的过程,即由抑制人民币实际升值转向推动其升值。这表明,以往认为金融发展可缓解资本流入对实际汇率的升值影响的观点并非“放之四海而皆准”,其并非抑制所有“荷兰病”的“良方”。由于房地产业对于金融部门融资的依赖较大,在房地产业投资持续扩张的情况下,金融发展也无法有效抑制或减缓人民币的实际升值。

本文结论也表明,在房地产业扩张的背景下,金融部门与实体经济之间的关系将变得十分微妙。在房地产业高利润的诱惑下,金融部门可能不仅无法充分发挥对制造业“供血”的作用,反而可能还会助推人民币实际升值,妨碍制造业的产品出口。这一方面表明房地产业的扩张和房价上涨需要得到有效抑制,另外也应加快制造业技术创新和产品结构升级的步伐。