结构性改革背景下建筑业财务公司运营效率研究

郑帅奇

【摘 要】面对结构性改革背景下内外部环境的变化,建筑行业财务公司近年来快速增长态势显著放缓,运营效率有待提升。论文运用DEA等量化模型分析了当前建筑行业财务公司运营效率的影响因素,有针对性地提出了拓展投资业务范围、盘活存量金融资产、多渠道增加权益资本等建议方案。

【关键词】财务公司;运营效率;影响因素

【中图分类号】F275;F272 【文献标志码】A 【文章编号】1673-1069(2023)04-0119-03

1 引言

2016年至今,面对结构性改革背景下的内外部环境变化,财务公司尤其是建筑行业财务公司的快速增长态势显著放缓。部分建筑行业财务公司正面临盈利能力与资金使用效率下降、流动性管理难度加大、资产负债结构矛盾突出等诸多运营效率问题,建筑业财务公司的运营效率有待提升。

2 基于DEA模型的建筑业财务公司运营效率分析

2.1 模型构建

目前,DEA模型已被广泛应用于金融领域,是评价金融运营效率较理想的方法之一。由于在实际经济活动中,很多行业特别是金融机构是规模報酬可变的,所以本文采用DEA模型中规模报酬可变的BBC模型进行财务公司金融效率分析。

对于任一决策单元,投入导向下对偶形式的BCC模型可表示为:

式中,ê=(1,1,…,1)T∈Rm,e=(1,1,…,1)T∈Rs,i(i=1,2,…,n)表示决策单元;x、y分别表示投入和产出变量;θ表示效率值;λ表示输入或输出系数;S-和S+分别表示投入和产出松弛变量。若θ=1,S-和S+均为0,则决策单元DEA有效;若θ=1,S-≠0或S+≠0,则决策单元弱DEA有效;若θ<1,则决策单元非DEA有效。根据BCC模型计算得出的效率值为综合技术效率(TE),可以进一步分解为纯技术效率(PTE)和规模效率(SE),三者之间的关系为TE=PTE×SE。

2.2 方法选择

在选择投入变量时,张文[1]运用了资产、吸收存款、所有者权益,李书敏[2]运用了资本金、吸收存款和员工人数,本文参考借鉴以上两位研究学者的方法,综合选取了吸收存款、所有者权益和员工人数作为投入变量。吸收存款是财务公司向企业集团提供金融服务的基础;所有者权益与员工人数是财务公司的资本和劳动力投入要素。

在选取产出变量时,本文不以利润总额作为单一的产出变量研究对象,而是选择资金集中度、净资产收益率、利润总额等3项综合性指标作为产出变量。资金集中度反映了财务公司的资金集中管理能力,该指标是监管部门衡量财务公司服务实体经济功能发挥的非常重要的要素,同时也是内部资本市场功能的重要体现;净资产收益率和利润总额分别从不同层面反映了财务公司的盈利能力,由于财务公司间的规模差距较大,将净资产收益率指标作为一项产出要素更能充分反映财务公司的实际盈利能力,增强了实证分析数据的可对比性。

2.3 实证分析

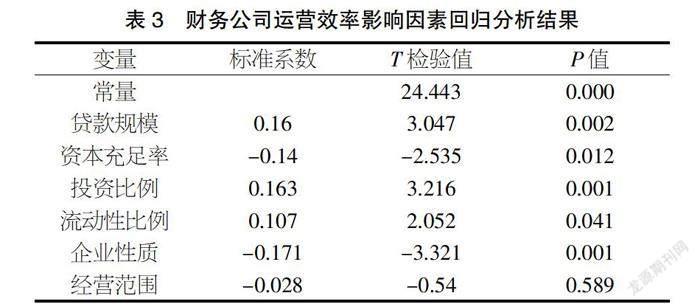

本文根据财务公司年鉴等相关资料,对2016-2020年我国持续运营的214家财务公司的共计6 420个面板数据进行汇总,通过DEAP 2.1软件和SPSS 19.0软件进行计算分析。针对投入及产出变量数据进行Pearson相关性检验的结果如表1所示,投入与产出变量呈正相关关系,并且在1%水平(双侧)上显著相关。因此,本文选取的用于实证分析的投入及产出变量具有合理性。

第一,财务公司整体运营效率状况。从综合技术效率(TE)均值看,我国财务公司的整体运营效率水平有待进一步提升。2017年是我国金融“严监管”大年,2017-2018年监管部门对资管行业、银行、公募、保险、财务公司等出台了一系列金融监管政策,财务公司等金融机构面临防范复杂严峻风险的巨大压力,部分业务范围及规模受到严格限制,加之经济步入结构性改革后面临的宏观经济下行压力加大,实体经济的压力最终也将传导至财务公司,对财务公司运营效率必然形成一定冲击。模型结果显示,财务公司运营效率在2017年后大幅下行,2020年有所回升但仍然未达到2016年和2017年的水平。

第二,建筑行业财务公司运营效率状况。模型结果显示,2020年我国财务公司中运营效率最高的3个行业依次为军工、石油化工和电力,运营效率最低的3个行业依次为建筑、电子电器、酒店旅游。建筑行业财务公司的运营效率在全国行业分类中处于较低水平,整体有待提升。这与建筑建材行业财务公司净资产收益率、资金集中度水平排名较为靠后的实际情况相一致。

3 建筑业财务公司运营效率的影响因素回归分析

3.1 研究假设

假设1:贷款规模与运营效率正相关。王文奎[3]通过研究商业银行运营效率的影响因素发现,贷款资产规模越小,商业银行的效率水平越低。财务公司与商业银行同属于具有存贷款资质的银行业金融机构,且建筑行业普遍存在存贷双高现象,建筑行业财务公司服务集团企业的主营业务就是贷款,对集团内部成员单位发放的贷款规模越大,财务公司的内部资本市场功能的发挥就越充分,获得的利润就越多。综合以上分析,本文作出贷款规模与运营效率正相关的假设。

假设2:资本充足率与运营效率负相关。吕欢[4]通过研究财务公司运营效率的影响因素发现,资本充足率与财务公司综合技术效率呈负相关关系,但未通过显著性检验。资本充足率是资本与风险加权资产的比例,一般而言,资本充足率越高,代表抵御风险的能力就越强,但在资本充足率合规达标的前提下,资本充足率越高则代表同样的权益资本所支撑的风险加权资产的规模越小。综合以上分析,本文作出资本充足率与运营效率负相关的假设。

假设3:投资比例与运营效率正相关。谭德彬[5]研究发现,财务公司投资收益是衡量财务公司资金运用效率非常重要的因素,投资的收益越高则运营效率越高。投资比例是指有价证券投资及金融机构股权投资规模与资本总额的比例,建筑行业财务公司投资比例越大,则代表其投资运作能力越强,资产管理工具种类越丰富,投资收益及运营效率就越高。综合以上分析,本文作出投资比例与运营效率正相关的假设。

假设4:流动性比例与运营效率正相關。流动性比例是流动性资产与流动性负债的比例,流动性比例越高代表偿债能力和流动性管理能力越强,资产负债结构配置越安全,指标受限越少,资金使用就越灵活,运营效率就越高。综合以上分析,本文作出流动性比例与运营效率正相关的假设。

假设5:企业性质(国有化程度)与运营效率负相关。建筑行业财务公司与成员单位一般同为集团总部下属的平级子公司,国有化程度越高,成员单位与外部金融机构的合作就越好,财务公司面临的竞争就越大,资金集中与内部往来业务就越困难。综合以上分析,本文作出企业性质(国有化程度)与运营效率负相关的假设。

假设6:经营范围与运营效率正相关。建筑行业财务公司除贷款等传统业务外,还可开展票据再贴现、即期结售汇、买方信贷、消费信贷、融资租赁等多元化金融业务,开展的金融业务种类越多,经营范围越广,财务公司的资产负债管理手段就越丰富,运营效率就越高。综合以上分析,本文作出经营范围与运营效率正相关的假设。

3.2 模型构建

多元线性回归模型是指含有多个解释变量的线性回归模型,用于解释被解释的变量与其他多个变量、解释变量之间的线性关系。其数学模型如式(2)所示。

y=β0+β1x1+β2x2+…+βpxp+ε (2)

式(2)表示一种p元线性回归模型,可以看出其中共有p个解释变量。被解释变量y的变化可以由两部分组成:第一部分是由p个解释变量x的变化引起的y的线性变化部分;第二部分是解释由随机变量引起y变化的部分,可以用ε部分代替,可以称为随机误差,式中的参数β0和βp均为方程的未知量,可以表示为偏回归常数和回归常数。

本文选取的自变量包括:贷款规模x1、资本充足率x2、投资比例x3、流动性比例x4、企业性质x5、经营范围x6(见表2)。

分析因变量(财务公司运营效率)的y影响因素的多重线性回归模型如式(3)所示。

y=β0+β1x1+β2x2+β3x3+β4x4+β5x5+β6x6+ε (3)

3.3 回归分析

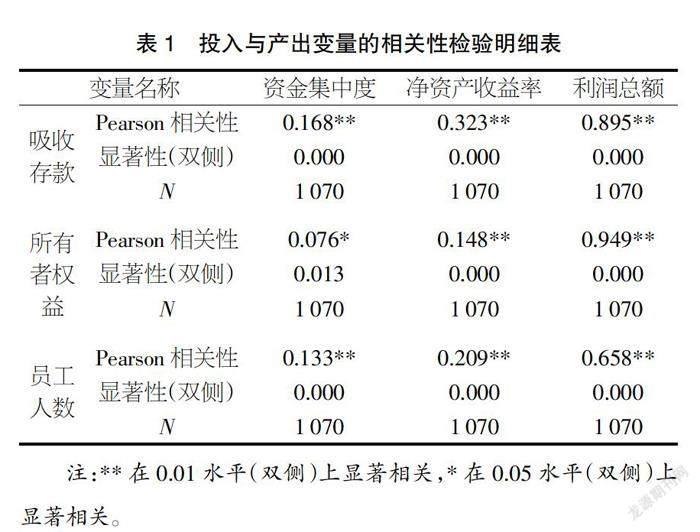

本文运用SPSS 19.0软件对影响建筑行业财务公司运营效率的因素进行多重线性回归分析,回归分析结果如表3所示。

研究结果表明,贷款规模与运营效率的回归系数为正数,且在1%的水平上显著,换言之,贷款规模越大,财务公司运营效率越高,这一结果有效地支持假设1。资本充足率与运营效率的回归系数为负数,且在5%的水平上显著,说明资本充足率越高,运营效率越低,这一结果有效地支持假设2。投资比例与运营效率的回归系数为正数,且在1%的水平上显著,说明投资比例越高,运营效率越高,这一结果有效地支持假设3。流动性比例与运营效率的回归系数为正数,且在5%的水平上显著,说明流动性比例越高,运营效率越高,这一结果有效地支持假设4。企业的所有制性质与运营效率的回归系数为负数,且在1%的水平上显著,说明地方国企财务公司运营效率要高于中央国企财务公司,这一结果有效地支持假设5。经营范围与运营效率的回归系数为负数,但未通过显著性检验,这说明建筑行业财务公司经营范围的大小对运营效率没有显著影响。经营范围越广,虽然可以扩展更多的利润来源,但同时也带来了更多的经营风险,挤占了贷款等主营业务的规模,影响财务公司服务集团主业的功能发挥。因此,经营范围并不能显著影响财务公司运营效率。

4 提升建筑业财务公司运营效率的建议

4.1 拓展投资业务范围,提高资金创效能力

投资比例与运营效率呈显著正相关关系,所以建议建筑行业财务公司积极拓展投资业务。第一,充分利用投资工具,提升投资比例,做大投资规模。通过运用公募基金、利率债、企业债等多样性投资工具,提升资金使用效率。第二,积极拓展投资范围,增加投资品种,做广投资渠道。建议财务公司积极开展同业存单、货币基金等流动性较好的低风险固定收益产品投资业务,在防范流动性风险的前提下提高资金使用效率。第三,灵活创新投资策略,提高投资收益,做优投资结构。建议财务公司加大金融研究力度,变“被动”为“主动”,提升市场走势研判能力,拓展债券波段交易的资本利得投资收益。

4.2 盘活存量金融资产,提升流动性管理水平

金融“活水”能够有效地服务实体经济,支持基建类实体企业的资金需求。建筑行业财务公司的流动性比例与运营效率呈显著正相关关系,所以建议财务公司积极盘活存量金融资产,提升流动性水平。第一,建议财务公司丰富流动性管理工具品种,通过开展信贷资产转让、信贷资产证券化、债券质押回购、同业存单质押回购、票据转贴现及再贴现、标准化票据等金融业务,盘活信贷、债券和票据等存量金融资产,有效补充资金头寸,提升流动性比例。第二,建议财务公司积极“走出去”寻找融资交易合作对手,进一步扩大金融市场“朋友圈”,掌握并拓展盘活金融资产的主要渠道和合作对手,获取金融市场上稳定的资金支持。

4.3 多渠道增加权益资本,促进业务可持续增长

权益资本是建筑行业财务公司重要的运营投入要素,随着财务公司业务的快速发展,信贷投放、票据承兑、保函等风险资产规模越来越大,权益资本的增长速度赶不上资产规模的增长速度,进而使得信贷等业务规模增长受限。因此,建议多渠道增加权益资本,实现持续健康发展。建议通过直接增加注册资本金、引入集团外部战略投资者、暂定不分红政策积累未分配利润等方式长期扩大权益资本。通过这类方式增加权益资本可长期优化财务公司资本结构,增强资本实力和风险抵御能力,释放信贷规模,有利于财务公司进一步发挥“产融结合”平台优势,提升服务实体企业的金融潜力。

【参考文献】

【1】张文.中国财务公司金融功能研究[D].武汉:武汉大学,2010.

【2】李书敏.集团财务公司资金使用效率及其影响因素研究——以YD集团为例[D].镇江:江苏科技大学,2019.

【3】王文奎.我国商业银行效率及影响因素研究[D].西安:西安电子科技大学,2020.

【4】吕欢.S集团财务公司效率影响因素研究[D].北京:对外经济贸易大学,2016.

【5】谭德彬.我国财务公司资金使用效率实证研究——基于2007-2010年面板数据[D].成都:西南财经大学,2013.