2022年世界船海市场评述与2023年展望

魏 梅 潘 放 汪颖异 周贻来

(中国船舶及海洋工程设计研究院 上海 200011)

1 2022年世界经济回顾与2023年展望

2022年,受货币政策收紧、地缘政治冲突、疫情持续传播等众多不利因素交织影响以及全球经济通胀压力持续,经济增长动能减弱。美国等发达经济体加速收紧货币政策,使发展中国家收入大幅减少,全球约90 多个发展中国家货币对美元贬值,引起全球金融市场较大波动。俄乌冲突等国际地缘政治复杂化、长期化,引起欧洲能源价格大幅波动,能源密集型产业受到严重冲击,供应链局部中断。受此影响,部分国家在第2 季度和第3 季度经济增长急剧放缓。2022年,新冠病毒重症率虽然下降但传染性增强,并且持续影响部分地区的供应链。中国在第4 季度放宽了疫情封控措施,为经济增长铺平道路,但总体增速仍较缓慢。在多种因素影响下,粮食和能源价格涨幅较高[1],全球通胀压力高企。国际货币基金组织(international monetary fund, IMF)估测2022年世界经济增长率从2021年的6.2%降至3.4%,并预计2023年世界经济增长率将下降至2.9%[2]。不同经济体差异较大,美国和欧元区发达经济体的经济增长率将继续下降,新兴市场经济则温和复苏。世界主要国家及经济体近4年增长率及前景预测如表1 所示[2]。

表1 世界主要国家及经济体近4年增长率及前景预测

2 航运市场

2.1 全球海运贸易量

在全球宏观经济环境的影响下,联合国贸易和发展会议(United Nations conference on trade and development,UNCTAD)估计2022年全球海运贸易增长率为1.4%,克拉克森统计数据预测海运贸易量将达120 亿t,低于过去30年3.3%的平均增长率[3]。世界经济增长率和全球海运贸易增长率趋势如图1 所示。

图1 世界经济增长率和全球海运贸易增长率趋势图

其中,2022年集运贸易量月度平均增速为 -3.5%,显著低于去年的7.3%;散货船贸易量达53.8 亿t,同比减少2.2%;而原油海运贸易量同比增速均值为4.8%[4]。与此同时,供应链危机引发全球海运贸易格局发生转变。新冠疫情引起物流和供应链危机、俄乌冲突触发全球能源供应链断裂和调整,以及极端天气触发粮食危机等因素,引发各国政府高度关切供应链安全。美国和欧洲一些国家的政治力量正加速推动“去东亚商品”和“去俄油气”,推动供应链基于本地化、近岸、友岸生产的全球产业链重组,导致全球贸易格局的重大调整[5],对全球海运贸易和细分航运市场产生较大影响。

2.2 世界商船队运力

据IHS 数据统计,截至2022年12月31日,全球商船队保有量(当前在运营船舶)为144 369艘,达225 675 万载重吨,运力同比增长4.9%,增长率呈现下降趋势。其中集装箱船和LNG 运输船运力分别达到2 556 万标准箱和5 405 万载重吨,增幅均超过6%;散货船运力增幅为4.6%,达93 687万载重吨;油船运力增幅为5.13%,达56 325 万载重吨;汽车滚装船运力增幅与2021年基本持平,达1 300 万载重吨。近4年商船队运力保有量增幅变化趋势如下页图2 所示。

图2 近4年商船队主要船型的运力保有量增幅

在船龄结构方面,LNG 运输船是最年轻的船型,5年以下新船占比为33.51%。集装箱船平均船龄为14.2年,处于上升趋势[6],在0 ~ 5年的集装箱船中,绿色燃料船的占比达10.15%。散货船的船龄主要在6 ~ 15年,占比超过60%,船龄结构较稳定。替代燃料在散货船上的应用较少,并且主要集中于近几年交付船只。海工装备20年以上的老船占比为40.19%,这些老旧船舶在作业效率、功能参数等方面,均远远落后于新式海工装备,有望在近年拆解退役。

世界商船队主要船型的船龄结构如下页图3 所示。

图3 世界商船队主要船型的船龄结构

2.3 世界航运市场

2.3.1 集运市场高位连续走低

2022年,集装箱航运市场运价自高位连续走低。根据德鲁里世界集装箱综合指数(world container index, WCI),2022年集装箱航运市场在年初小幅震荡后一路走低,到年末时,相对2021年9月的峰值水平已下降近80%。需求方面,因俄乌冲突、新冠疫情以及债务危机等引发海外主要消费市场消费能力减弱,如2022年12月,美国进口集装箱量同比下降19.3%[7]。供给方面,航线运力供给过剩,这是因为集装箱市场在疫情前长期处于运力供给过剩状态,当疫情早期的旺盛需求和港口拥堵问题得到改善之后,集运市场即由紧缺转变为大量闲置,从而促使集运公司大量削减运力。预计2023年将会大量增加老旧船舶的拆解,并为绿色燃料船舶的更新换代提供市场。近4年WCI 集装箱运价指数走势如下页图4 所示。

图4 近4年WCI 集装箱运价指数走势图

2.3.2 干散货运输市场需求走弱

2022年的干散货运输市场不同于2021年的狂热,市场需求萎缩,但仍优于新冠疫情前。如图5 所示,2022年波罗的海干散货指数(Baltic dry index,BDI)均值为1 935 点,较2021年的2 929点同比下跌34%,但仍较疫情前2019年的均值 1 353 点提高了40%。

图5 近4年波罗的海干散货指数BDI 走势图

2022年的国际干散货市场一反常态,在传统淡季需求旺盛,整体呈现前高后低的态势。由于当时中国春节假期已结束,且适逢印尼煤炭禁令解除、全球粮食和煤炭价格上涨以及高温天气持续影响而导致电力需求激增,进而需加速补充煤炭库存等原因[8],干散货市场在传统淡季却呈现强劲态势。然而从5月下旬开始,由于中国疫情反复以及美联储持续加息,市场需求便一路下滑。尽管第4 季度受欧洲对俄罗斯煤炭进口禁令生效以及黑海“粮食走廊”重新启动[9]影响,粮食货盘和远程煤炭运输需求释放、市场有所回暖,但支撑力度明显不足,市场总体形势不如前半年。

2.3.3 油运市场高位波动

近年全球油运市场经历大幅波动。近4年波罗的海原油运价指数(Baltic exchange dirty tanker index,BDTI)走势如图6 所示。2020年3月,各国政府采取的新冠疫情应对措施导致石油产品需求下降,全球原油库存大幅度增加。陆上储油库填满后,开始使用油轮作为浮动储油库,从而推高油轮的费率;同期,全球原油产量一直居高不下,沙特阿拉伯2020年4月份的原油产量上升至1 160 万桶/天。多重因素影响下,导致油轮运费持续上涨[10]。随着疫情逐渐好转,石油需求增加叠加石油输出国组织(organization of the petroleum exporing countries, OPEC+)大规模减产,且原油运输和浮动储油的需求降低,于是油轮运费开始下降。2022年2月以来,受俄乌冲突影响,引发全球能源供给紧张情绪,全球石油运输需求激增[11];与此同时,俄罗斯向欧洲的直接输送路线被切断,欧洲大量原油和成品油缺口需从中东、北美等地区补充。以上因素共同推动油轮运费持续上涨并在高位波动。

图6 近4年波罗的海原油运价指数BDTI 走势图

2.3.4 LNG 海运市场表现强劲

2022年,受气候法案和地缘冲突的双重影响, LNG 海运市场表现强劲[12]。《巴黎协定》生效后, 2021年欧盟委员会公布旨在实现2030年55%减排目标的气候立法提案,LNG 成为短期内较为理想的过渡能源,催生LNG 运力需求增加。俄乌冲突后,欧洲对俄采取制裁措施,削减俄能源进口;此外,俄向欧洲输送天然气的最大管道遭到破坏。双重因素叠加,导致欧洲液化天然气海运量需求猛增。

2022年,LNG 海运量达到8.99 亿m3,增速达4.65%,总体保持稳定增长。受“北溪”天然气管道泄漏影响[13],欧洲45%的天然气管道运输改为海运或以其他能源替代天然气,海上LNG 运输需求大幅增加,导致LNG 运价疯狂上涨。据中国LNG综合进口到岸价格指数显示,2022年10月中旬的LNG 到岸价格指数已创历史新高,达到311 点。近4年中国LNG 综合进口到岸价格指数如图7 所示。

图7 近4年中国LNG 综合进口到岸价格指数

2.3.5 海工市场迎来复兴

2022年是海工市场复兴之年。国际地缘冲突导致石油价格突破 100 美元/桶,最高达 130 美元/桶,石油巨头公布了创纪录的利润。海上油气开发活跃度明显提升,海工装备运营市场加快复苏,装备利用率和日租金持续上升。根据克拉克森数据,截至2022年12月底,自升式钻井平台市场利用率达到87%[14],同比增加6%;浮式钻井平台市场利用率达到84%,同比增加12%。自升式和浮式钻井平台日租金分别为11.2 万美元/天和27.3 万美元/天,同比分别上涨29%和30%;三用工作船和平台供应船利用率分别达到67%和71%,同比均增加5%。

近些年在各国政策的大力支持以及成本竞争力日益提升的情况下,全球海上风电新增装机容量快速增长。根据克拉克森数据,2022年全球活跃的海上风电装机容量增长了15%,达到60 GW,涉及275个项目和12 100 台风电机组[15]。

3 世界船舶建造市场

3.1 新造船订单量

2022年新造船市场受宏观经济环境和环保法规影响较大,整体呈现下降趋势。据IHS 数据统计,截至2022年的年末,全球新签订单为2 061 艘、 7 443 万载重吨,以载重吨计,相对2021年同比下降30.6%[16]。2022年全球新造船订单中,中国占比50.0%,为682 艘、3 734 万载重吨,居全球首位;韩国占比30.6%,为284 艘、2 279 万载重吨,位居第2。新签订单中,绿色替代燃料船占比为44.5%,中国和韩国的替代燃料船发展迅速,其中的集装箱船订单中,中国占比略高于韩国。但韩国近年大力发展绿色替代燃料,据IHS 数据统计,韩国2022年的新签订单中,替代燃料船占比高达75.3%,远高于中国的39.9%。

3.1.1 集装箱船新船减少,绿色燃料船占比大幅提高

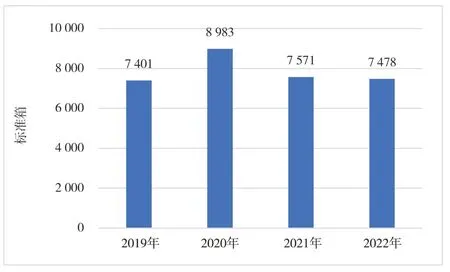

2022年,运力过剩引发集装箱船新签订单下跌,而环保法规促进绿色燃料船占比大幅提高。受集装箱航运市场供需关系影响,2022年集装箱运价持续下跌,全球集装箱新签订单快速减少。据IHS 数据统计,2022年的全球集装箱船市场共成交新船314艘、234.8 万标准箱,以标准箱计,同比下降38.6%。受环保法规即将生效影响,2022年绿色燃料新造集装箱船占比大幅度提高,从2021年的23%提升至63%。其中甲醇燃料船占22%,LNG 燃料船占78%。中国、韩国和日本占据了2022年集装箱新船订单99%的全球份额,其中中国成交169 艘、132 万标准箱、占比56%;韩国成交113 艘、 87 万标准箱、占比37%。集装箱船是当前绿色船舶竞争的主战场,中国绿色燃料集装箱船新船占比为72%,韩国占比为61%。在甲醇绿色燃料船领域,中韩之间竞争更为激烈,中国成交12 艘、17 万标准箱,韩国成交11 艘、15 万标准箱。近4年主要造船国集装箱船新造船订单及绿色燃料船的分布如图8 所示。

图8 近4年主要造船国集装箱船新造船订单分布

船型分布方面,新船订单平均箱数为7 478 标准箱,与疫情前的2019年基本接近,4 000 标准箱以下和8 000 标准箱左右的船型占比最高,分别为40%和29%。随着美欧发达国家本地化、友岸化等逆全球化产业链调整,全球性远洋国际贸易相对放缓,北美地区、亚太地区等区域性贸易增多,中小型集装箱船需求增加,新船订单船型呈现中小型趋势。

近4年集装箱船新造船订单平均箱数和各型集装箱船新造船订单分布分别如图9 和图10 所示。

图9 近4年集装箱船新造船订单平均箱数

图10 近4年各型集装箱船新造船订单分布

3.1.2 散货船新船市场降幅明显

2022年散货船新船订单为2 074.5 万载重吨,与2021年相比降幅达到48%,接近疫情前的2019年。船台紧缺、造价上涨、环保新规实施等原因导致散货船订单减少。2021年全球新船订单市场火爆,造成全球造船厂船台几乎被占据殆尽[17],一定程度上导致2022年新接订单的减少。碳强度指标(carbon intensity indicator, CII)、现有船舶能效指数(existing energy efficiency index, EEXI)等环保新规将于2023年开始执行[18],为散货船新船市场带来了不确定性,船东对节能减排方式的选择持观望态度。

目前散货船的替代燃料均为LNG,2022年LNG 动力散货船订单占比为3.12%,而2021年为15.97%,降幅近5 倍,2019年和2020年的替代燃料订单占比分别为5.22%和7.63%。据IHS 数据分析,在三大主力船型中,散货船是采用LNG 动力最少的船型。LNG 甲烷逃逸[19]的问题亟待处理、LNG 价格高涨以及LNG 的减排力度不满足绿色要求等诸多原因,导致LNG 动力散货船订单减少。

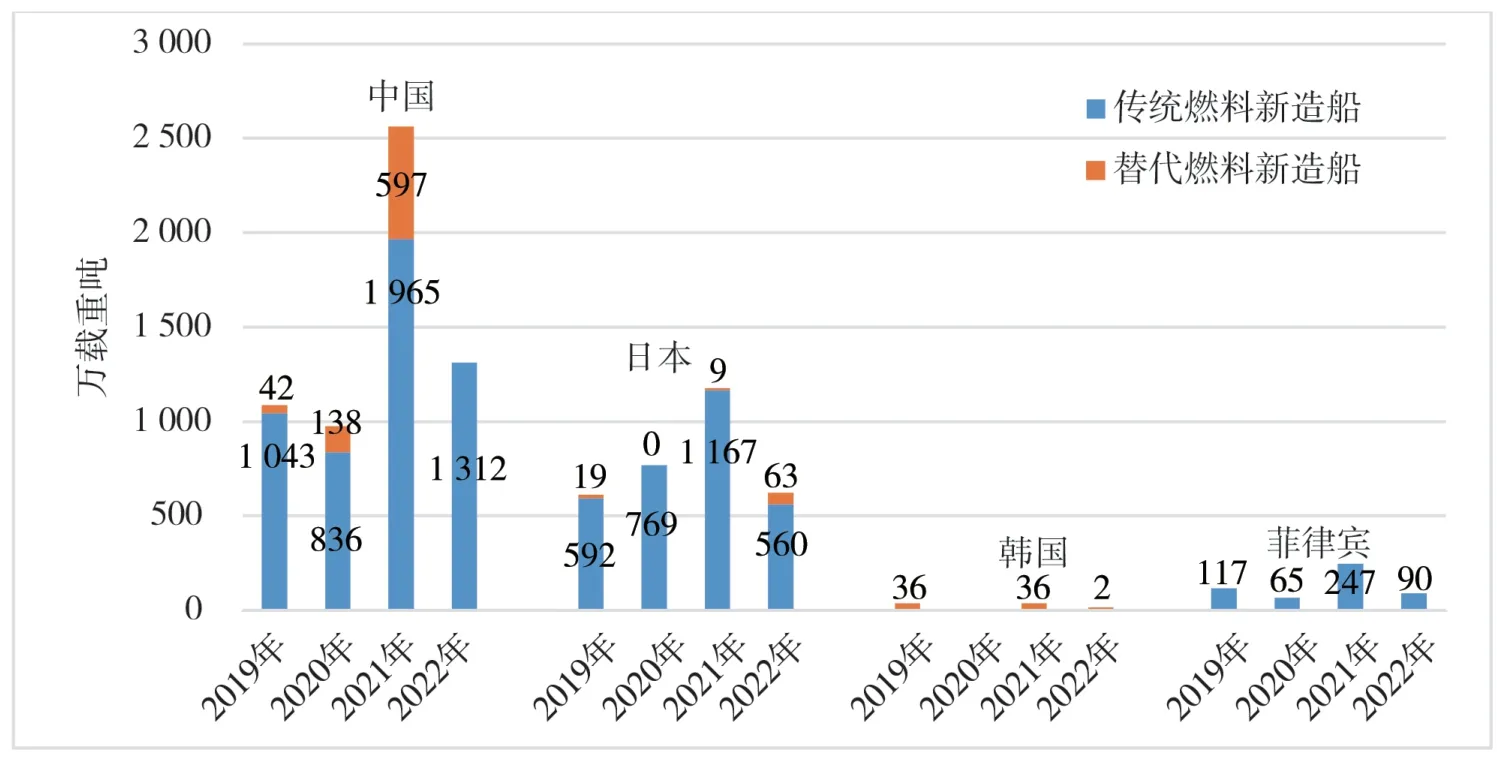

从建造国看,2022年中国仍然是散货船订单承接大国,其次为日本,而排名第3 的韩国近几年仅承建LNG 动力散货船,并无传统燃料的散货船订单。近4年主要造船国散货船新造船订单情况如图11 所示。

图11 近4年主要造船国散货船新造船订单分布

近几年散货船订单逐渐向菲律宾、越南等东南亚地区转移。从细分船型看,2022年新船订单除灵便型有所增长外,其他船型均下降约50%,而超大型船(如VLOC)、小灵便型、迷你好望角型在2022年均无新增订单。从订造国看,中国作为全球主要的大宗散货需求国,2022年仍然是全球最大的散货船订造国,但订造量比2021年降低一半以上。近4年各型散货船新造船订单分布如图12 所示。

图12 近4年各型散货船新造船订单分布

3.1.3 油船持续下跌

近4年油船新造船订单量持续下跌。2022年新造船订单48 艘,共计470.51 万载重吨,以载重吨计,同比降幅为71.98%。油轮新建造价不断攀升,替代燃料技术发展的不确定性都可能使船东下单造船意愿降低。近4年油船新造船订单中替代燃料船型所占比例分别为9.69%、23.24%、34.19%、13.47%。

近4年主要造船国油船新造船订单分布如下页图13 所示。中国、日本、韩国占据绝对优势,共占据订单份额的95%以上。2022年韩国新接订单14艘,共计159.99 万载重吨,同比减少87.83%;中国新接订单19 艘,共计171.93 万载重吨,同比减少27.13%;日本新接订单6 艘,共计46.57 万载重吨,同比减少41.19%;越南逆势上涨,新接订单8 艘,共计91.96 万载重吨,同比增长99.91%。

图13 近4年主要造船国油船新造船订单分布

近4年各型油船新造船订单分布如图14 所示。原油船、成品油船、原油/成品油船的订单量在2021年小幅回升后,2022年继续下跌,其中原油船下跌幅度最大,达到84.92%。OPEC+大规模减产以及美国放缓战略储备石油释放速度,减少了原油海运量,原油船需求降低,原油船新造船订单大幅减少。穿梭油船订单继2021年大幅下跌后,2022年回升了49.26%。从船东角度而言,希腊和中国是油船订造的绝对主力。希腊船东订单份额连续3年持续上涨,2022年订单份额达到了48%;中国连续3年持续下降,2022年订单份额仅为5%,为4年来最低水平。

图14 近4年各型油船新造船订单分布

3.1.4 LNG 运输船订单火爆,LPG 运输船开始回落

得益于全球LNG 需求激增运价上涨,2022年LNG 运输船订造市场呈现井喷之势。全球新签液化气船订单184 艘、1 421.67 万载重吨,已连续2年实现增长,相对于2021年新增载重吨36.5%。近4年各液化气船新造船订单的细分船型分布如图15 所示,其中LNG 运输船2022年订单较2021年增幅为88%,LPG 运输船2022年订单在经历2021年的大幅增长后开始回落,较上年减少60.2%。

图15 近4年各液化气船新造船订单细分船型分布

从船东分布情况来看,各主要液化气船订造国的订单基本都是大幅增加。以载重吨计,2022年排前3 位的订造国与2021年一致,只是排序变化。日本新造液化气船订单需求最大,为38 艘、320 万载重吨,占比23%;而后是希腊的30 艘、244 万载重吨,以及韩国的27 艘、234 万载重吨。

随着全球LNG 运输船订单不断增长,相关船 厂也因此受益。2022年,韩国收获的液化气船订单量仍位居首位,占全球液化气船订单量的75.2%,其中有93%为LNG 运输船,共113 艘;中国造船厂获得的液化气船订单份额也较往年明显提升(占比23.5%),并创下历史最好接单纪录,成为该年度除韩国之外唯一获得LNG 运输船订单的国家,共接单28 艘;日本造船厂今年接单份额仅占1.3%,并且没有获得LNG 运输船订单。

由于装载的货物本身就可以作为燃料,不需要在航行过程中频繁加注,相比于其他船舶,液化气运输船的替代燃料应用率更高,其中新签的LNG运输船已全部采用LNG 作为燃料。近4年主要造船国液化气新船订单分布如图16 所示。

图16 近4年主要造船国液化气船新造船订单分布

3.1.5 汽车滚装船异军突起

据IHS 数据统计,汽车滚装船新造船订单在近2年迎来了爆发式增长。2022年汽车滚装船新造船订单为126 万载重吨,同比增长135.11%,2021年同比增长815.16%。新造船订单中,替代燃料船型占比超过80%。以载重吨计,近3年新造船订单中替代燃料船型占比超过80%,反映了汽车制造商在供应链绿色转型方面正在付出努力[20]。汽车滚装船新造船订单暴涨原因主要有两方面:一是现有运力增长缓慢,以载重吨计,2018 至 2020年平均运力增幅仅为2.5%,同时由于新冠疫情引发全球港口拥堵,导致有效运能减少[21];二是中国汽车出口量大幅增长,2021年同比增长104.6%,2022年同比增长54.4%,跃居世界第2 位[22]。供需失衡导致汽车滚装船运力严重不足,汽车滚装船运价也随之飙升。

近4年主要造船国汽车滚装船新签订单分布如图17 所示,新造船订单被中国、日本和韩国垄断。2022年,中国新接订单57 艘,共计104.5 万载重吨,占据83%,位列第1;日本新接订单8 艘,共计14.60 万载重吨,占据11.6%份额,位列第2;韩国2022年进入汽车滚装船造船市场,新接订单4 艘,共计7.2 万载重吨,占据5.7%份额,位列第3。中国船厂在汽车滚装船建造领域占据主导地位。中国在滚装船建造方面具备丰富经验和专业知识,价格更具竞争力,加上中国良好的综合投资环境[23],使中国在汽车滚装船建造领域占据主导地位。从船东来看,2022年中国船东新下订单计21.12 万载重吨,同比增长433.33%,以16.7%市场份额位列 第1;日本船东新下订单计14.53 万载重吨,同比增长56.24%,以11.5%的市场份额位列第2。

图17 近4年主要造船国汽车滚装船新造船订单分布

3.1.6 LNG 加注船近几年将稳定增长

截至2022年12月,全球LNG 加注船共40 艘,载重量占比为14.7%。近几年,LNG 动力船作为较成熟的低碳船舶,发展势头向好,同时带动了LNG 加注船的发展。全球近5年共订造了28 艘LNG 加注船,占整个LNG 加注船市场的70%,具体数据如下页图18所示。自2018年订造10艘LNG加注船后,其订单量有所下滑。LNG 加注船与LNG 动力船有一定的对应关系,如达飞集团共38 艘LNG 动力大型集装箱船,分别由9 艘22 000 标准箱和29 艘 15 000 标准箱集装箱船组成,共为之配备2 艘 1.86 万m3LNG 加注船。亚欧航线单航程约需60 d,单航程加注1 次,每年约加注6 次,达飞船队每年共需加注228 次。加注船单次加注至少需3 d(加注船在接收站补气1 d、加注1 d、来回航渡等待至少 1 d),2 艘加注船刚好能满足达飞船队加注需求。按此推算,加注船和LNG 动力船的配比理论上是1∶20,考虑到加注船运维的冗余度,实际配比按照1∶10[24]。据IHS 数据统计,截至2023年2月,全球共有770 艘LNG 动力船,则需LNG 加注船约80 艘,因此现阶段仍需新增约40 艘加注船,预计未来几年LNG 加注船将会稳定增长。

图18 近5年全球LNG 加注船新造船订单

3.1.7 海工装备订单依然稀缺

2022年全球海工新接订单98 艘,总计约85 万总吨。海工订单按艘数计,较2021年增加21%;按总吨计,相对于2021年有较大回落,减少36.92%。综合来看,2022年的海工装备订单依然稀缺,全球成交的船型主要集中在工程支持船和供应船等小型船,而FPSO 和FLNG 等大型船成交数量均为1 艘,且没有成交任何钻井和生产平台/船等海洋油气主力船型。此外,近几年自升式施工船的订造数量逐年增加,这和海上风电市场的崛起息息相关。近4年各型海工装备新造船订单分布如 图19 所示。

图19 近4年各型海工装备新签订单分布

2022年,按总吨计,巴西仅订造1 艘FPSO,以22.87 万总吨占据订单总额的27%;美国、中国和挪威的订造量大致相当,分别占订单总额的14%、12%和11%。其中美国以1 艘10.8 万总吨的FLNG 和 6 艘工程支持船为主,中国以自升式施工船为主,挪威主要订造了自升式施工船和工程支持船。

从建造国来看,2022年,中国凭借承接到的绝大多数自升式施工船订单,以27 艘、35.93 万总吨的接单量夺得世界第1 的位置,完成对韩国的逆转。新加坡由于接到本年唯一的1 艘FPSO,实现异军突起[25],以27 艘、27.52 万总吨接单量紧跟中国之后,比上一年增长近180 倍。反观韩国,2022年仅承接1 艘FLNG,以1 艘、10.8 万总吨的接单成绩位居第3。具体情况见下页图20。

图20 近4年主要造船国新签海工装备订单分布

3.2 造船完工量

据IHS 数据统计,2022年世界商船完工量为2 634 艘、8 029 万载重吨。占据造船主要市场的中国和韩国分别经历疫情、高温、台风及罢工等多重因素影响,对造船产业劳动力市场造成严重冲击[26];加上前期造船业为应对市场周期进行产能收缩与合并调整,导致2022年完工量受到拖累而下滑,以载重吨计,与2021年总完工量修正同比下降7.4%,替代燃料交付船舶占比为15.4%。中国交付量位居榜首,为866 艘、3 743 万载重吨,占全球交付量的46.7%;韩国交付量占29.9%,共交付206 艘、 2 403 万载重吨。其中,中国交付量中的替代燃料船舶占比为13.9%,韩国交付量中的替代燃料船舶占比约是中国的2 倍,为27.1%。

2022年,集装箱船共完工182 艘、100 万标准箱。经历2021年集装箱船集中式下单,2022年的集装箱的产能受到较大挑战,加上疫情冲击导致的停工停产以及部分船厂的合并调整,导致2022年集装箱完工量以标准箱计,同比下降7.7%。其中中国交付量占比为51.6%、52 万标准箱,韩国占比为32.9%、33 万标准箱。

2022年全球散货船的交付量为2 994.7 万载重吨,比去年同期下降约20.6%。其中中国下降约24%,是全球主要造船国中降幅最大的国家。2020年是近4年中散货船交付量最多的年份,约为 4 831 万载重吨。假设2023年仍能达到此交付量,扣除50%当年船龄已20年以上的散货船,则预计2023年散货船队保有量较2022年增长约2%。

2022年仅有中国和韩国交付LNG 运输船,共26 艘、228.11 万载重吨。2022年韩国LNG 运输船交付占据绝对优势,共交付22 艘、208.13 万载重吨,相比2021年交付的52 艘、474.76 万载重吨有所回落。2022年中国交付4 艘、19.98 万载重吨,总载重吨与2021年差距不大。

2022年全球共交付油船227 艘,共计2 448.57万载重吨,同比增长15.03%。韩国、中国和日本分别位居前3 位,占据95%以上的份额。韩国在连续3年交付量下滑后,2022年共计交付5 艘、1 409.30 万载重吨,同比增长42.51%。中国和日本2022年交付量均小幅下滑。近4年韩国替代燃料船型比例逐年上升,2022年达到11.79%;中国直到2022年才开始有替代燃料船型交付,比例为24.64%。

在2020年和2021年连续2年上涨后,2022年汽车滚装船交付量下滑。以载重吨计, 2022年共计交付4 艘、5.95 万载重吨,同比下滑62.24%。 2020年新签造船订单的下滑,导致2022年交付量同比下滑。目前汽车滚装船主要由中国和日本船厂交付,中国船厂交付量位列第1。从2020年开始才有汽车滚装船替代燃料船型交付,2022年交付的均为替代燃料船型。

2022年,全球有20 多个建造国共交付海工装备156艘、135.28万总吨。其中,中国船厂交付66艘、92.92 万总吨,占全球交付总量的68.7%,并且交付船型种类丰富,包括5 艘FPSO、3 艘自升式施工船和3座自升式钻井平台在内的共10多个船型,是绝对的交付主力。韩国船厂交付1 艘FPSO 和 1 艘钻井船,以13.62%的份额位居第2;新加坡船厂交付2 艘钻井船、4 座自升式钻井平台和12 艘供应船,位居第3。具体情况见图21。

图21 近年主要船型完工量增幅变化

3.3 手持订单量

截至2022年底,全球造船手持订单为6 091艘、18 504 万载重吨,以载重吨计同比下降7.5%。手持订单占全球船队运力的占比为8.2% ,该占比呈现较健康的新老船舶更替状态[27],其中替代燃料船舶占比为34.7%。手持订单主要分布在中国、韩国、日本这3 个造船国,中国占全球份额的48.8%、为9 032 万载重吨,韩国占28.7%、为 5 309 万载重吨,日本占14.3%、为2 643 万载重吨。但韩国手持订单中的替代燃料船舶占比为69.0%,远高于中国的25.9%。

全球集装箱船手持订单为686 万标准箱,中国订单主要分布在扬子江、南通中远、江南、新世纪和外高桥等造船厂,韩国主要分布在现代、三星、大宇等造船厂。全球手持订单约占集装箱总运力的26.9%,远高于全球集装箱运力中20年以上船龄的占比。全球船厂产能趋紧,作业订单饱满,影响船厂船台船位的使用,推高新造船报价。

散货船手持订单总计5 624.8 万载重吨,约占散货船船队保有量的6%,船龄20年以上的船占船队保有量的6.3%,与2021年基本保持一致。手持订单全球第1 的中国,其散货船的建造厂以地方企业为主。

LNG 运输船手持订单共236 艘、2 055.05 万载重吨,分布在中国、韩国和俄罗斯这3 个建造国。韩国占比77.81%,共182 艘、1 598.93 万载重吨;中国的沪东中华、江南造船和大连造船这三大船厂合计拥有手持订单39 艘、333.02 万载重吨[28];其余15 艘属于俄罗斯红星造船厂。当前LNG 运输船手持订单总量占全球LNG 总运力的37.77%,约是 20年以上船龄运力的4 倍。由于LNG 运输船近年市场需求逐年增大、船型价值高,手持订单较容易在未来航运市场消纳,因此不易造成过剩。

全球油船手持订单174 艘、1 556.49 万载重吨,其中替代燃料船型占比39.33%。手持订单占全球船队总运力比例为2.76%,处于历史低位水平。以载重吨计,韩国手持48 艘、755.61 万载重吨,占据份额48.55%,位列第1;中国手持55 艘,共计404.59 万载重吨,占据份额25.99%,位列第2。替代燃料船型仅有韩国、中国和俄罗斯建造,韩国在替代燃料船型接单方面占据很大优势。

全球汽车滚装船手持订单85 艘、156.01 万载重吨,其中替代燃料船型77 艘、141.68 万载重吨,占比90.81%。手持订单占全球船队总运力比例为12%。手持订单目前被中、日、韩这3 国垄断,其中中国占据主导地位,以69 艘、127.01 万载重吨,占据份额81.41%,位列第1;日本和韩国位列其后。

海工装备手持订单共494 艘、611.44 万总吨。中国船厂占比41.62%,共244 艘、254.5 万总吨,主要船型为FPSO、自升式施工船、自升式/半潜式钻井平台、平台供应船、三用工作船等;韩国船厂拥有手持订单17 艘、166.21 万总吨,主要船型为钻井船、FPSO、天然气处理船等;巴西和新加坡分别持有11.5%和10.7%的订单份额。当前海工装备手持订单总量占全球保有量的8.09%,占20年以上船龄保有量的20.14%。目前海工手持订单预计可在3年内完成消纳,随着新老更替的更新周期到来,将对未来海工装备市场产生积极影响。

2022年各船型手持订单量增幅及主要造船国分布如图22 所示。

4 2023年世界船海市场展望

展望2023年,全球经济风险总体偏下行,全球海运贸易增长将继续偏低趋势。从上行方面看,许多经济体被压抑的需求得到释放,同时全球通胀在2022年第3 季度和第4 季度见顶后将出现广泛回落,对经济增长产生促进作用。下行方面,俄乌冲突、国际地缘政治割裂、疫情影响以及发展中经济体的债务危机等因素都将进一步阻碍经济复苏。

2023年1月1日,船舶能效指数(EEXI)和船舶营运碳强度指标(CII)正式生效实施。船舶温室气体减排战略将会推动全球船队的调整,也会对航运业和造船业带来巨大的压力和调整。

4.1 主力船型

4.1.1 集装箱船航运供需失衡持续,环保法规落地促进运力调整

2023年,集装箱船海运贸易和船队运力之间的供需关系将仍然处于失衡状态。当前发达经济体消费需求放缓,核心通胀仍然居高不下[2],全球集装箱海运贸易仍面临下行压力。此外,集装箱船队规模仍然增长较快。据克拉克森预计,2023年集装箱运力扩张速度将加快至7%,约为2022年增长速度的2 倍[29],这将加剧集装箱航运市场的运力过剩态势。随着2023年1月环保法规落地生效给集装箱市场带来调整的压力,一方面会促使运营方通过降低航速、船舶节能改造、老龄船拆解等方式应对,从而在一定程度上降低了市场运力,且缓解部分供需压力;另一方面也将推动船东对船队绿色燃料的更新需求。随着甲醇、氨等绿色燃料动力系统和设计建造等关键技术的不断成熟落地,预计2023年集装箱船新造船市场绿色燃料占比将超过2022年。此外,全球海运贸易格局的改变促进全球供应链由全球化向区域化调整,运输路径的缩短将会对新船市场的船型造成影响,中小集装箱船型将占据2023年新造船的主流市场。

4.1.2 干散货船运输市场或将缓慢上行

中国经济复苏和干散货运力供应低增长的供需不平衡或将促使干散货船运输市场上行。第1 季度假期集中,干散货船运输市场活跃度低,属于传统淡季[30]。从需求侧看,中国疫情政策的调整有望带来中国经济复苏,IMF 在其2023年1月的预测报告中上调2023年中国经济增长率至5.2%[31]。经济的恢复将带动大宗原材料进口需求[32],为干散货船运输市场提振信心。从供给侧看,2022年干散货船东新造船订单数量明显下降,占现有运力的比例仅2.2%左右,处于历史低位。此外,迫于环保压力,现有船舶为了满足要求,将继续采取降低航速的方式减排,这将变相降低有效运力的供给。伴随着CII、EEXI 等环保新规的生效,船东对于订造新船将会慎之又慎,可能加剧老旧船舶的拆解[33],这部分船舶或将以新造船订单的方式重新进入市场。

4.1.3 油船市场有望回升

2023年全球石油消费将逐渐恢复到疫情前的水平,中国优化疫情防控措施将很大程度上改善石油需求前景。国际能源署预计,2023年全球石油日均需求1.016 亿桶,比2022年日均增加170 万桶,其中一半的增量来自中国[34]。目前全球油轮手持订单处于历史低位水平,且随着IMO 的EEXI 和CII 的环保规则于2023年正式生效,将加速老龄船退出市场;与此同时,为了尽可能满足要求,船东将选择降速、改装主机、拆除老旧低效船舶等举措,从而进一步降低有效运力。随着全球原油进入“补库存”周期,2023年全球原油海运量有望进一步提升,而运力供应端却呈现低位增长,供需失衡将导致油轮运价继续高位运行。但是,市场不确定因素仍然存在,任何地缘政治升级都可能带来油运市场的巨大变化。

4.1.4 LNG 船市场将持续火热

2023年上半年,天然气消费需求与冬季相比有所改善,但仍处于供不应求局面。下半年,随着库存消耗和冬季来临,天然气消费和LNG 运输需求将会逐步增加,LNG 运价也将随之波动,呈现先抑后扬走势,整体处于高位震荡[35]。俄乌冲突背景下,俄欧贸易关系的恢复较为困难,欧洲面临的能源危机在短期内难以改变,欧洲将会和包括美国在内的更多天然气出口国签订天然气贸易协议,以稳定能源供应。绝大多数天然气运输将会采取海运,这将进一步催生LNG 海运量,全球LNG 运输市场仍将处于运力短缺阶段,2023年LNG 新船订单有望保持旺盛势头。根据克拉克森预测,2023年将有54 艘LNG 船舶交付到LNG 运输市场,其中 14 万m3以上的船舶有43 艘。2023年全球的LNG船订单量虽然可能比2022年减少,但仍有望达到83 艘,继2022年之后持续保持旺盛势头。

4.1.5 汽车滚装船运力短缺局面将持续

汽车滚装船的制造周期长达2年左右,2021年和2022年新造船订单预计最快到2024年左右才能交付使用,与此同时,汽车出口的增长势头将持续。西部证券预计,2023年中国汽车出口将达到385 万辆,其中新能源汽车出口量将达到134 万辆。而国内2021年以来仅投入约10 艘滚装船开展相关业务,并且大部分滚装船由内贸运输临时调整为外贸运输,舱位较少,无法满足国内车企爆发式增长的出口需求[36]。此外,汽车滚装船20年以上船龄占比高达19.72%,IMO 新生效的排放法规将加速淘汰老旧运力,现有运力将进一步下降。由此,2023年汽车滚装船运力短缺局面将持续,价格还将继续上涨。

4.1.6 海工市场仍值得期待

展望2023年,出于对全球经济前景和原油需求的担忧,多数机构预计原油价格将有所回落,但仍将维持90 美元/桶左右的水平[37],大型石油公司仍在增加投资[38]。巴西的石油和天然气巨头Petrobras 已公告其2023 至2027年的投资将增至780 亿美元(增幅约15%),此外还将投资约200亿美元用于租用新平台;埃克森美孚表示其2023年的资本支出接近其年度目标200 亿至250 亿美元的上限,并预计这一水平将保持到2027年。从近几年成交的海工装备金额来看,海洋油气装备的主力地位依然稳固,尤其是以FPSO 为代表的浮式生产装备。FPSO 作为海上油气“巨无霸”尽管数量不多,但单艘造价动辄数十亿美元,短期内其主力地位难以替代。自升式钻井平台、半潜式钻井平台、海工支持船等主力海洋油气装备近些年尽管订单十分稀缺,但从下游活跃的需求来看,可以期待相关装备订单在2023年逐步落地。此外,从短期来看,中国海上风电的开发潜力依然巨大,海上风电由建设向“建设+运维”转变的需求也将催生更多相关船舶订单。

4.2 行业发展热点

全球船舶产品加快向绿色、智能方向发展,航运业绿色转型将会继续保持良好趋势。替代燃料船舶在新造船市场的占比将继续攀升,从全球替代燃料的产业链现状来看,甲醇燃料动力集装箱船进一步增加,汽车运输船主要为LNG 燃料动力,部分采用了氨燃料预留方案。绿色船型研制、绿色燃料动力系统等关键技术成为产业内的重点关注方向。以数字化为基础、自主化为目标的渐进式船舶智能化成为发展的新趋势,基于数字化基础设施的智能制造仍然是船舶总装建造领域的重要发展方向,日韩领军船舶数字化领域,也将增加其竞争态势。在绿色转型大趋势下,智能化的辅助节能手段也将会不断出现在船舶市场。

传统海工装备技术向智能化、集成化方向发展,新兴海工装备种类不断拓展。在地缘冲突和能源安全的影响下,考虑到陆上资源枯竭和开采难度的增加,世界各国都加强了海洋开发力度,国内外不断取得新的技术突破,海洋油气和矿产资源开发等海洋工程装备将会获得快速发展。

5 结 语

在宏观经济环境影响下,2022年全球经济增长率和海运贸易增长率趋缓,船东市场信心下降,新造船和船厂手持订单量呈现下滑趋势;劳动力市场和造船产业产能调整,造船完工量也有所下降。全球航运业减排需求日趋紧迫,给2023年的船舶行业带来重大压力和挑战,而船舶绿色化发展和新兴海工产业的拓展将会给船舶行业带来机遇。