公司绩效对控股股东资金占用的影响

马建威(教授/博士)李薇益黄文

(1兰州理工大学经济与管理学院 甘肃兰州 730050 2江西工业贸易职业技术学院 江西南昌 330038)

一、引言

我国资本市场的快速发展,为我国投资者提供了更广阔的投资平台和更多的投资机会,但资本市场蕴藏的风险也相对较大,大量投资者在进行投资时,通常会着重考虑被投资公司的企业绩效及控股股东占用资金问题。控股股东占用资金会影响上市公司的现金流,进而影响上市公司的生产经营活动及经营绩效。上市公司的财务绩效状况,通常是通过应收账款及其他应收款等指标来衡量,因为这两项指标事关控股股东占用上市公司资金的情况,很多投资者主要通过这两项指标来评估上市公司控股股东占用上市公司资金的情况。相关调查统计数据显示,上市公司控股股东占用上市公司资金比例不断增加,甚至呈愈演愈烈的发展态势,严重影响了上市公司的经营绩效与日常经营活动。

陈海声(2011)使用偿债能力及持股比例等指标来对控股股东占用资金与上市公司绩效两者的关系进行了研究,发现控股股东资金占用将会造成上市公司的营运资金大量减少,进而会降低公司的资产收益率和公司绩效。张蕊蕊和李薇(2011)使用实证方法研究控股股东资金占用与公司绩效之间的关系,发现控股股东的资金占用将会显著影响上市公司的绩效状况,通常会不利于上市公司绩效的提升。于海云和王则斌(2011)研究发现,控股股东占用资金不仅不利于上市公司绩效的增长,还会降低公司的绩效水平。但在很多公司实际案例中,控股股东资金占用行为不一定会使上市公司陷入发展困境,公司经营业绩依然较好。基于学术界以及实际案例中关于公司绩效与控股股东资金占用之间关系研究的较大差异,给投资者带来了较大困扰。本文采用实证方法,对二者关系进行探讨和研究。

二、文献回顾及假设提出

1.控股股东资金侵占对公司绩效的影响。新兴资本市场上的股权情况与西方国家存在着较大区别,新兴国家的许多企业股权结构相对较为集中,尤其是在股东保护机制不完善的国家,管理者与所有者之间经常会发生委托代理矛盾,进而容易造成控股股东与中小股东之间出现巨大的利益矛盾。Sweifer和Vishny(1997)认为上市公司在治理过程中应当关注中小股东利益保护问题,避免其受到大股东的利益侵占。Larry H和Lang P(2002)主要研究东南亚国家的企业股权结构问题,发现代理问题在东南亚国家的企业中较为常见,很多大股东依靠自身优势会经常侵占中小股东的利益,企业代理问题也较为严重。但也有观点相反,Shleifer,Vishny(1986)认为上市公司控股股东作为公司的所有者,能够起到监督企业管理层的作用,进而降低公司管理层与股东之间存在的委托代理问题发生的可能性,发挥其公司治理作用,以便为公司创造价值。Bae,Kang和Kim(2002)认为在资本市场发展很不完善的情况下,上市公司的控股股东能够为公司资金短缺问题提供融资帮助,以便解决公司资金短缺问题,进而增加公司价值。

尽管上市公司控股股东能够为上市公司发展提供重要帮助,但大股东侵占中小股东利益的行为也会使上市公司陷入发展困境,成为困扰上市公司发展的不利因素。章卫东等(2012)认为在上市公司内部,大股东因占有股权优势,通常掌控着公司的经营发展等,尤其是在董事会、监事会、股东大会中的权力较大,利用其自身掌握的权力为自己谋取私利的现象也较为常见,但大股东获取的收益通常不会与中小股东进行共享,从而造成中小股东的利益受损,依靠关联交易也是大股东实现个人私利的一种方式,进而给公司带来不利影响。Eugene F和Michael C(1983)认为上市公司形成股权较为集中的现象,主要是为了能够获得较多的私人收益,很多上市公司的控股股东利用自身的资源优势侵占公司利益,进而通过公司这个平台来获得私人收益,但是这种现象如果不加以遏制,就会造成上市公司出现发展难题,最终走向覆亡,进而控股股东也难以再拥有控制权。王亮等(2010)认为控股股东会合理考虑侵占短期利益和维持长期利益之间的关系,会有效评估侵占与支持行为所带来的效果。在上市公司大小股东利益较为一致时,可以凭借关联交易的方式向公司提供资源或者帮助,对公司发展给予支持。许美蓉等(2019)以ST保千里为例,分析发现大股东通过占用上市公司资金导致公司盈利能力、现金流量等均出现较为严重问题。

李增泉等(2004)认为控股股东对上市公司的资金加以侵占,通常会选择合适的时机,当公司发展形势较好时,会进行利益侵占,反之,会采取合适的方式加以支持,以便能够推动公司的持续发展,保障公司股东能够获得持续的投资收益,并且控股股东支持公司发展能够有效降低交易费用,但控股股东支持公司的发展并不是其真实的目的,而是为了能够持续侵占更大的利益。Johnson等(2000)认为如果上市公司的绩效难以得到根本改善,并且未来也不具备掌握核心竞争力,进而处于濒临破产境地,为了保障控股股东还能够获得一定的收益,会采取加大侵占公司资源力度的方式来增强对公司利益的侵占能力,直至其面临破产。Riyanto和Toolsema(2004)认为上市公司的发展形势较好时,即上市公司取得了非常好的发展成就时,其对控股股东利益侵占的力度会不断加大,侵占程度也会逐渐提高,但对公司的发展产生的影响较小,仍然能够保证上市公司能够有较高的收益水平。

2.配股资格对控股股东资金占用的影响。配股是上市公司在发展过程中根据公司需要,按照股东持股比例,以低于市价的某一价格向其出售一定数量股票的融资行为。配股实际上是上市公司发行新股、筹集资金的行为。上市公司在发展的过程中,对资金的需求较大,会在资本市场表现出更为强烈的融资需求,但很多投资者将资本市场上的上市融资行为看作是不需要还本付息的一种免费行为,但能够给投资者带来一定的投资收益。孙隆(2013)研究认为大股东所持有的股数远远超过其他股东时,“隧道挖掘”现象就越严重,公司资金占用程度就较高。但为了防止上市公司出现过度融资现象的发生,我国证监会从1999年开始对上市公司的融资配股行为进行了规范,明确要求净资产收益率需要超过10%的水平以上,并且最近3年均要符合这一条件,才能够为上市公司补充资金,以满足证监会所要求的上市公司配股条件。2001年,我国证监会修改了上市公司的配股条件,明确规定上市公司的加权平均净资产收益率需要超过6%,并且最近3年内都得符合这一条件,自此以后,控股股东在向公司进行利益输送时都要遵循这个规定。王亮、姚益龙(2010)认为上市公司为了达到证监会所要求的6%的配股水平要求时并具备再配股条件时,会显著增强大股东提高经营业绩的积极性,以便会投入更多资源来促进公司的发展。

(二)假设提出。在上市公司绩效状况较差的情况下,控股股东资金占用与公司绩效之间表现出正相关关系,当上市公司的业绩不断提高时,控股股东对公司资金的侵占程度也就越高,控股股东会对上市公司表现出掏空行为。Jeffrey等(2000)认为控股股东为了在上市公司绩效不好时减少损失,会通过侵占资金的方式弥补损失。在上市公司绩效状况一般的情况下,控股股东资金占用与公司绩效之间表现出负相关关系;当上市公司的业绩不断变好时,控股股东对公司资金的占用程度反而会越低,能够支持公司的发展,表现出控股股东对上市公司的一种支持行为。黄本尧(2003)认为控股股东为保证上市公司继续发展,确保未来收益的稳定性,通常会减少资金侵占的行为,甚至可能会予以支持。在上市公司绩效状况较好的情况下,控股股东资金占用与公司绩效之间表现出正相关关系,当上市公司的业绩逐渐变好时,控股股东对公司资金的侵占程度也就越高,并表现出控股股东对上市公司的一种掏空行为。许安娜(2021)通过研究指出股权集中度与上市企业绩效存在显著正相关关系。吴秋生(2021)基于创业板上市公司数据,得出大股东权力优势与企业绩效之间呈现倒U型关系的结论。通过上述研究成果可以看出控股股东资金占用与公司绩效的关系并不是一成不变的,而是会随着公司绩效的波动产生变化。当公司绩效较差时,公司绩效与控股股东资金占用呈正相关关系;公司绩效提升过程中,公司绩效与控股股东资金占用呈负相关关系;当公司绩效提升到一定程度之后,公司绩效与控股股东资金占用又会呈正相关关系。基于以上分析,本文提出假设1:

H1:控股股东对公司资金的侵占水平受公司发展绩效的影响,公司绩效与控股股东资金占用呈N型关系。

二十世纪八九十年代,改革开放带动了我国经济迅猛发展,伴随着文化、商业等行业的繁荣,各种各样的广告遍布大街小巷。但是广告语用存在的问题较多,对当时社会语言环境产生了诸多不良影响。

在公司外部股权融资结构中,配股的地位与作用显而易见。如果上市公司能够实现成功配股的目的,控股股东可以使用各种方式转移上市公司的资金,比如关联交易等,从而为控股股东谋取个人利益进而实现利益最大化的目的。在对上市公司的再融资符合条件方面,我国为此做出了明确的规定,将净利润作为上市公司能否进行再融资的非常重要的条件。为此,很多上市公司为了实现之前确定的绩效目标,并使其具备配股再融资的条件,控股股东通常会降低对公司资金的占用比例,削弱侵占程度,并且有时会向上市公司输送大量资金来支持公司的发展,以便能够保障上市公司具备配股融资的条件,最终也能够为控股股东带来较大的控制权收益。综合以上分析,本文提出假设2:

H2:上市公司在过去较长的时间段内实现了持续盈利并且具有较大的再配股融资潜力时,控股股东通常会降低资金侵占水平,减少资金侵占程度。

三、研究设计

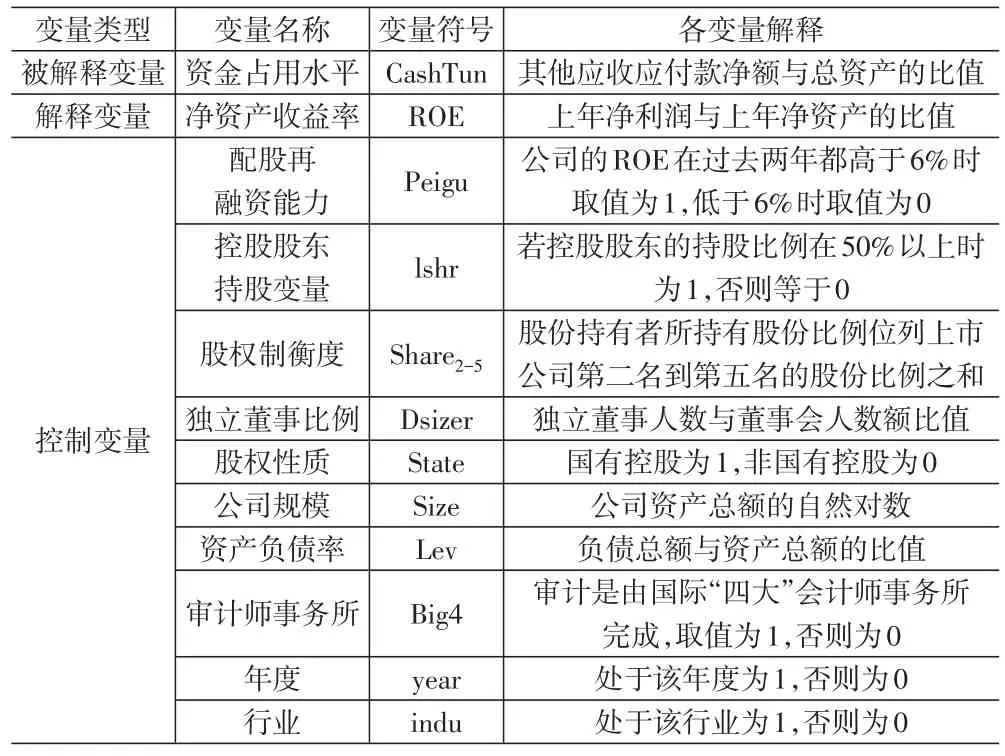

(一)控股股东资金占用的变量研究。本文研究公司绩效对控股股东资金占用的影响,是将控股股东资金占用作为本文实证研究的因变量,而评估控股股东资金占用的具体指标需要根据相关学者的研究成果状况进行确定。姜国华和岳衡(2005)着重研究上市公司的资金占用情况,认为控股股东资金占用是构成其他应收款的组成部分,并且发现控股股东资金的占用时间通常较长,能够偿还的难度通常也较大。洪金明等(2011)研究认为,上市公司控股股东资金占用情况可以用其他应收款来衡量,但在上市公司的很多案例中,上市公司与其控股股东之间存在着资金相互占用的情形。基于上市公司角度,用其他应收款评估上市公司的资金占用情况;基于控股股东角度,用其他应付款净额用来评估上市公司对控股股东的资金占用情况,为此,在衡量上市公司与控股股东二者之间的资金占用关系时,可以使用其他应收款和其他应付款净额等指标来进行衡量;如果二者之和大于零,则说明控股股东存在侵占上市公司资金的行为;如果二者之和比零小,则能够表明上市公司获得了控股股东的资金支持。综合以上分析可知道,使用其他应收应付款的年末净额与总资产的比值可以用来对控股股东的资金占用情况进行评估。

(二)其他相关变量研究。在本文研究中,将公司绩效作为自变量,结合研究需要,本文使用净资产收益率(ROE)用来评估公司绩效情况,即自变量用净资产收益率(ROE)来表示。为了评估上市公司的配股资格条件,设置了Peigu变量,将最近两年ROE高于6%的公司作为控股股东会降低资金侵占的公司,控股股东持股比例用lshr来表示,并且用上市公司大股东所拥有的股份比例对上市公司的股权制衡情况加以评估,此处大股东指拥有股份比例处于第2到第5名的大股东。此外,本文将独立董事的比例设置为控制变量,以便有效衡量独立董事在公司治理中的作用。同时,公司性质属于国有还是非国有,是用产权性质来衡量,为保证研究的便利性,将产权性质作为虚拟变量。

(三)研究模型构建。本文研究公司绩效对控股股东资金占用的影响,从其内在机理出发,构建了三次计量模型,从而用该模型来验证二者之间的关系。从国内外学者实际研究成果出发,构建了相应的回归模型1:

变量及说明详见表1。

表1 变量指标介绍

四、实证分析

(一)确定研究样本。本文将我国2015—2021年在A股上市的国有控股公司和非国有控股公司作为样本,并剔除ST和*ST上市公司、数据不全上市公司,最终得到17 068个有效样本。同时,对数据采用Winsorize方法进行缩尾处理降低异常值的不利影响。本文使用的数据来源于Wind数据库,同时使用Stata 15.0软件进行实证分析。

(二)多元线性回归。

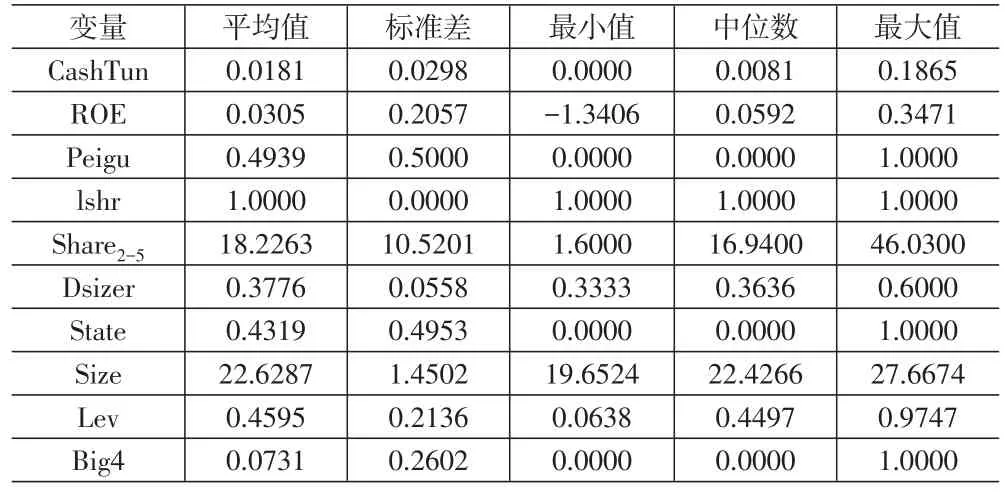

1.描述性统计分析。对各变量进行描述性统计,如表2所示。

表2 描述性统计

对表2进行分析发现,我国上市公司当前的股权集中度水平较高。同时,在股权制衡度方面,上市公司排名第2至第5的股东持股比例相对较小。我国《公司法》对独立董事的人数进行了明确规定,要求董事会中的独立董事人数应当超过三分之一,但现实情况却是,我国很多上市公司拥有的独立董事人数达不到这一标准。在产权性质方面,国有控股上市公司在数量上与非国有控股公司存在的差距较小。

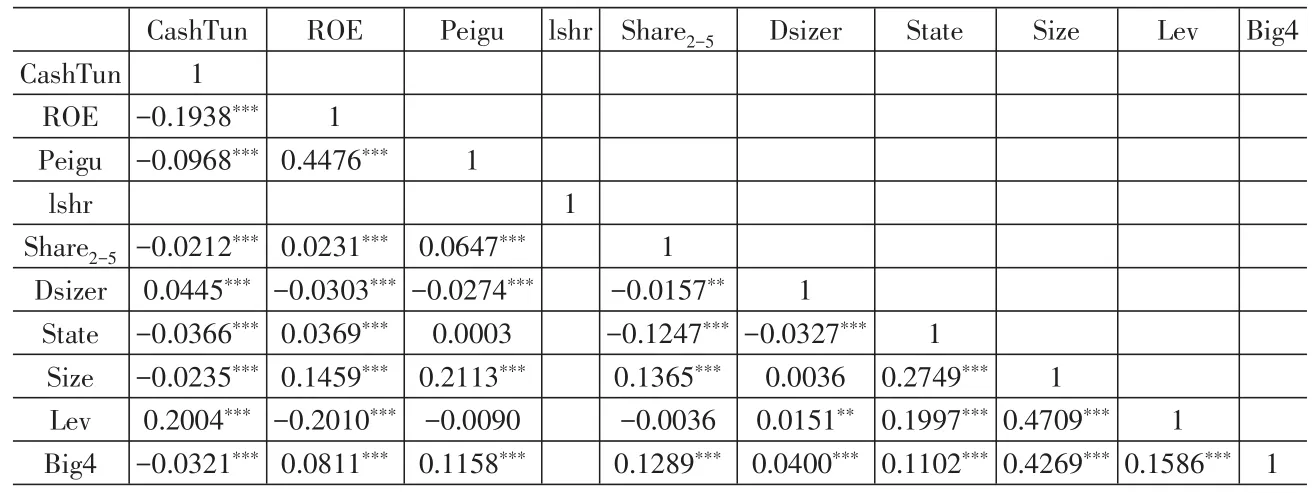

2.相关性分析。在相关性分析的基础上,可以得到各变量间的相关性情况,如下页表3所示,发现控股股东的资金占用量与净资产收益率、配股再融资能力、股权制衡度、独立董事比例、股权性质、公司规模、资产负债率、审计师事务所等指标存在着较强的相关性关系,而控股股东资金占用量与其他指标之间的相关性却不是很明显。

表3 Pearson相关系数矩阵

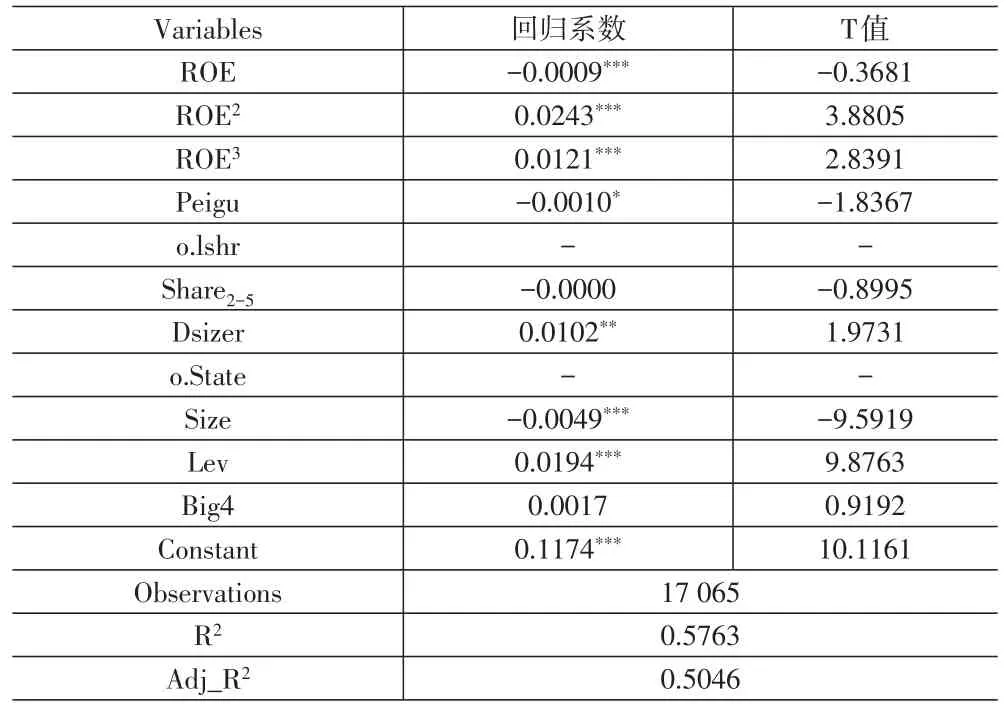

3.多元回归分析。在对公司绩效与上市公司控股股东资金占用进行相关性分析的基础上,得出部分自变量、控制变量与因变量在一定程度上存在相关性关系,并以此为基础进行回归分析,得到的回归分析结果如表4所示。

表4 模型1多元回归结果

对表4进行分析发现,我国上市公司的净资产收益率即ROE系数都为负,并且在1%的水平上显著相关,但ROE2和ROE3的值为正数,并且都在1%的水平上呈现出显著性关系,表明我国上市公司的净资产收益率与控股股东的资金占用量之间形成了一元三次关系。将残差可能带来的影响排除在外,可以通过公式CashTun=0.0243ROE2+0.0121ROE3-0.0009ROE来解释控股股东资金占用量与净资产收益率二者之间的关系,然后可以计算出极大值、极小值以及拐点,三者分别为:极小值ROE=0.0007252、极大值ROE=0.7147、拐点ROE=0.3646。在ROE=0.0007252处,三次曲线的二阶导数小于0;在ROE=0.7147处,三次曲线的二阶导数大于0;在ROE=0.3646处,三次曲线的二阶导数等于0。进而能够验证假设1,说明三次曲线符合N型关系。只要上市公司在最近两年内的净资产收益率都大于6%,就符合证监会所要求的配股资格要求,但由于Peigu的值为负数,并且只在10%的水平上显著相关,能够表明上市公司控股股东对资金的占用量相对较少,假设2得到了有效验证。Dsizer与控股股东占用资金之间的系数值为正数,表明二者之间的关系显著,说明独立董事发挥其应有的治理作用。公司规模Size与资金占用水平呈现显著负相关,说明公司规模越大,资金占用水平就越低。资产负债率Lev与资金占用水平呈现显著正相关,说明负债越多,资金占用水平就越高。

(三)稳健性分析。

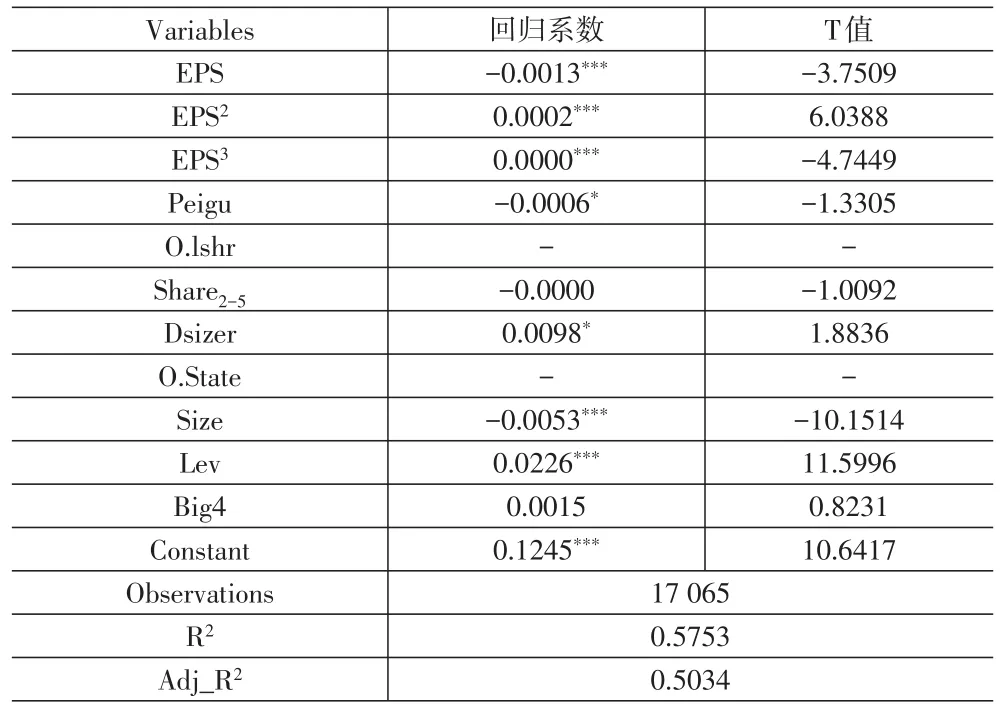

本文将净资产收益率(ROE)用每股净收益进行代替,得到的模型(2):

对表5进行分析发现,使用每股净收益代替净资产收益率(ROE)之后,并对其进行回归分析得到的结果与模型1得到的结果较为相似,并且EPS,EPS2,EPS3和Peigu的回归系数与模型1都较为相同,表明上市公司绩效与控股股东资金占用二者之间形成的三次曲线关系得到了有效验证,同时,上市公司的潜在配股情况也会影响控股股东对公司资金的占用情况。

表5 模型2多元回归结果

五、进一步研究

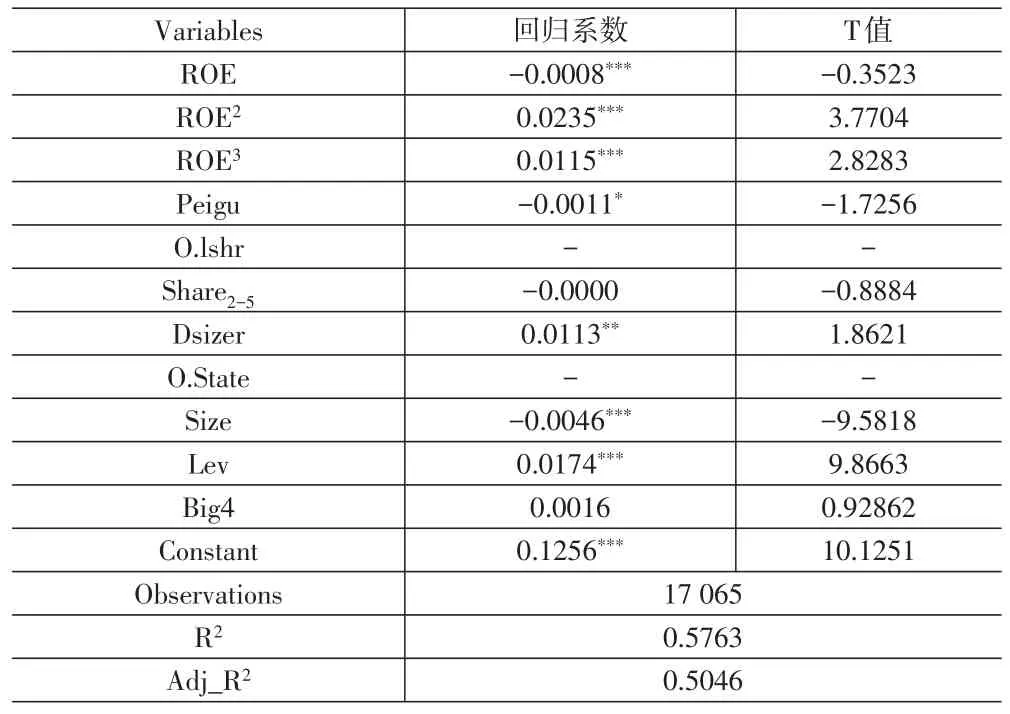

(一)分段回归检验。为了验证不同区间的公司绩效对控股股东占用资金的影响,根据以上回归分析结果,将上市公司的ROE分成三个区间,区间1为ROE<0.0007252,区间2为0.0007252<ROE<0.7147,区间3为ROE>0.7147,并且使用ROE,ROE2和ROE3表示三个区间,将上市公司的绩效进行重新分类,并对统计得到的数据使用模型1进行回归分析,得到如表6所示的结果。

表6 模型(1)分段回归检验结果

通过对表6进行分析,发现ROE的值为正数,能够说明上市公司的ROE值小于0.0007252时,控股股东的资金占用情况与净资产收益率指标之间表现出明显的正相关,ROE2的系数小于0表明上市公司的ROE处于(0.0007252,0.7147)区间范围时,控股股东的资金占用情况与净资产收益率二者之间呈负相关关系,但这种负相关关系不是很显著;ROE3的值为正数,并且在5%的水平上较为显著,表明上市公司的ROE大于0.7147时,控股股东的资金占用与公司绩效二者之间呈正相关关系。

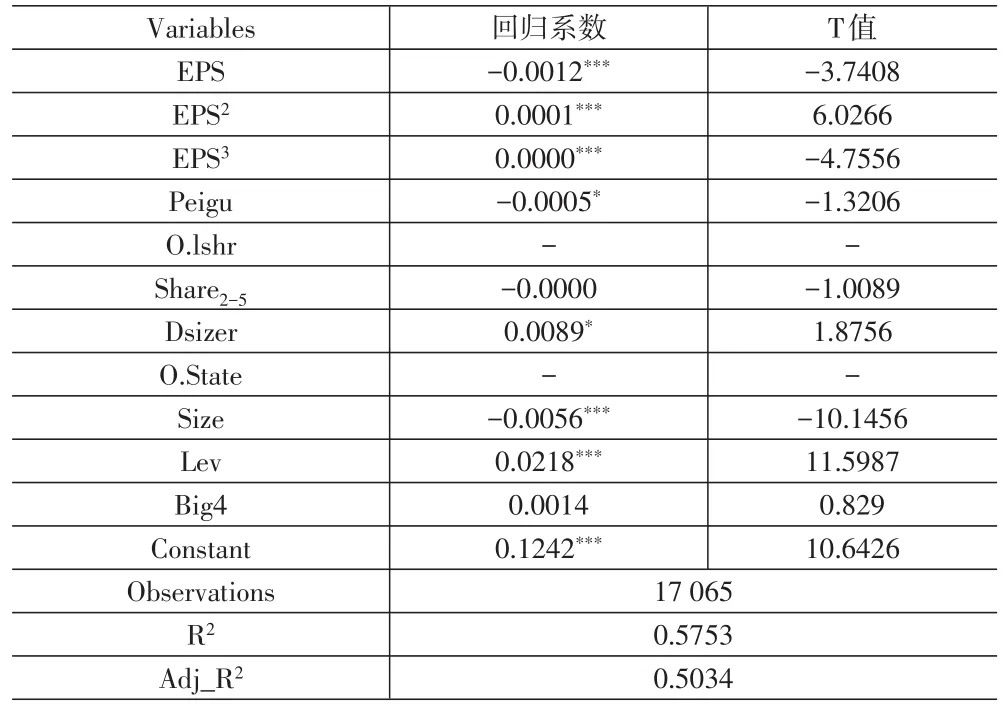

(二)稳健性检验。为了对模型稳健性情况进行验证,本文将净资产收益率(ROE)用每股净收益进行代替,通过使用模型2可得分段回归检验结果,如表7所示。

表7 模型(2)分段回归检验结果

对表7进行分析发现,使用每股净收益代替净资产收益率(ROE)之后,并对其进行回归分析得到的结果与模型1得到的结果较为相似,并且EPS,EPS2,EPS3和Peigu的回归系数与模型1都较为相同,表明上市公司绩效与控股股东资金占用二者之间形成的三次曲线关系得到了有效验证,同时,上市公司的潜在配股情况也会影响控股股东对公司资金的占用情况。

六、结论及建议

在对我国A股上市公司进行实证研究发现,因投资者保护机制较为欠缺,上市公司的控股股东具有较强的转移公司资源的动机与愿望,以获得自身利益为最大追求目标。如果上市公司的发展业绩较好,控股股东占用公司资金的可能性也就越大;如果上市公司的发展业绩较为一般时,控股股东为了保证公司具有配股再融资的资格,保障长期的个人收益最大化,会相应减少对公司资金的侵占,并对公司发展给予支持;如果上市公司的发展业绩较好,控股股东占用公司资金的现象会较为严重,就有可能造成上市公司出现掏空现象。

基于以上研究结论:本文提出以下建议,以便提高公司绩效,减少控股股东资金占用行为的发生:(1)完善公司治理机制,推动独立董事机构的建立与发展,通过发挥独立董事的作用来加强其对控股股东的监管,强化监管能力。(2)对公司的股权结构加以优化,合理降低控股股东所占的股权份额,以避免出现“一股独大”的不利现象,同时还要防止股权的过分分散而给公司发展带来的不利影响。(3)推动公司信息披露机制的建立。通过完善公司的信息披露机制,能够有效公开公司发展状况,避免控股股东利用自身控股权利谋取私利,侵害公司发展利益,加大中小股东对控股股东的监管力度。