华远地产资本结构优化分析

杨蕾

(青海民族大学青海西宁 810000)

2022年,受全球经济低迷的影响,我国经济发展出现了一定波动。与房地产有关的上下游行业众多,因此,房地产行业健康发展是促进相关行业发展的重心。房地产行业存在股权集中度较高、短期负债较多、融资渠道单一等问题。因此,优化房地产行业的资本结构、降低财务风险,对每一个房地产企业来说都是至关重要的。本文通过分析华远地产的资本结构,找出该企业资本结构存在的问题并提出解决措施,以此来给具有相似问题的企业提供借鉴。

一、华远地产资本结构现状

(一)华远地产简介

华远地产股份有限公司创立于1983年,是国内房地产行业最早创立的品牌之一。公司业务已拓展至我国西部、华中、华南、京津冀四大区域,开发了许多知名项目,获得了多项荣誉。

(二)资本结构的概念

资本结构是指企业各种资本的价值构成及其比例关系。广义的资本结构是指企业全部资本价值的构成及其比例关系;狭义的资本结构是指企业各种长期资本价值的构成及其比例关系,尤其是指长期的股权资本与债权资本的构成及其比例关系。本文所指的资本结构是广义的资本结构,是负债总额与资产总额的比值,即资产负债率。

(三)华远地产资本结构分析

通过整理华远地产2017—2021年年报,资本结构相关指标如表1所示。

表1 华远地产资本结构相关指标

资产负债率反映债务融资占总资产的比重,该指标越大,表明企业债务融资越多。华远地产2015年资产负债率为78.16%,2016年为74.81%,除了2016年小幅度下降以外,2017—2021年,资产负债率一直处于较高水平,并且逐年上升,说明偿还债务的压力较大。2017—2021年,华远地产负债总额不断增加,股权融资保持不变,资产负债率一直居高不下。华远地产的流动负债率除了2017年下降,其余年份都保持上涨水平。非流动负债比率除了2017年,一直都维持在较低水平,说明华远地产比较倾向短期债务融资。

二、华远地产资本结构存在的问题

(一)资产负债率较高

经上文分析可知,华远地产2017—2021年资产负债率总体呈上升趋势,2020年的资产负债率高达84.5%。虽然房地产行业的资产负债率普遍偏高,但是华远地产的资产负债率在行业内还是较高的。这说明华远地产偏向债务融资,资金使用成本较高,影响企业的盈利能力,增加企业的经营风险及财务风险。对于房地产企业来说,收回投资的周期较长,所以更应该控制负债的规模,合理运用财务杠杆的作用。

(二)负债结构不合理

华远地产的流动负债率整体呈现上升趋势,2020年的流动负债率高达76.96%。这说明华远地产是以短期负债融资为主。不合理的负债结构不利于企业发展。相对于长期负债来说,短期负债更加容易获得,资本成本较低,所以很多企业都会选择短期负债融资。查阅华远地产年报可知,在短期负债中,短期借款、应付账款、应付票据和其他应付款居多。流动负债的特点是需要在短期内偿还。流动负债比率高,企业还款压力较大,很容易导致资金链断裂。

(三)股权集中度较高

本文选择第一大股东持股比例来反映股权集中度。2017—2021年,华远地产第一大股东的持股比例为46.4%,第二大股东持股比例仅为6.84%,说明第一大股东有绝对的控制权。由于股权集中度较高,其他股东在生产经营决策中话语权较弱,无法起到制衡大股东的作用。控制权损失等于控制权收益,股权结构是比较合理的,但是因为华远地产“一股独大”,如果在经营决策等方面损害了中小股东的利益,二者之间由于利益冲突增大代理成本,那么就会使控制权损失大于控制权收益。

三、华远地产资本结构优化设计

(一)资本结构静态优化模型

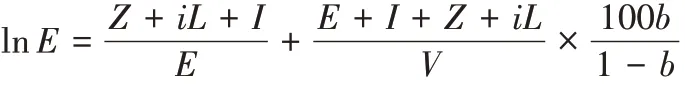

本文按照罗林教授和孟建波教授建立的最优资本结构方程,确定华远地产静态最优资产负债率。该方程如下:

该方程中,E表示税前利润总额;I表示企业的财务费用;Z表示企业固定资产折旧;i表示企业的长期债务利率;L表示企业的长期债务;V表示企业的资产总额;b表示企业的最优负债率。

2021年的税前利润总额为负,不适用该模型。把企业价值最大化作为优化目标,将2017—2020年的数据代入方程,结果如表2所示

表2 华远地产静态最优与实际资产负债率一览表

由表2可知,华远地产实际资产负债率除了在2018年低于最优资产负债率之外,其余年份实际资产负债率都高于最优资产负债率。2017—2020年,华远地产资产负债率增加,负债经营趋势明显,盈利能力相应减弱,抗风险能力也随之减弱,说明华远地产的资本结构需要优化。

(二)资本结构动态优化分析

1.资本结构的影响因素

(1)国民经济水平。当国民经济发展,GDP增长时,企业面临的经济大环境良好,抵抗财务风险的能力也将有所提升。此时,企业会充分利用利息所带来的抵税作用,进行债务融资,从而提高负债总额,进而影响资本结构。因此,国民经济水平与资本结构正相关。

(2)通货膨胀。在通货膨胀的情况下,货币贬值,物价上涨,消费者就会转移投资来抵御通货膨胀带来的影响,这时购房需求就会增加。人们的购房需求增加后,房地产企业会享受短暂的“以较低成本取得较高收益”的红利。因为物价上涨,人工成本、原材料成本都会相应上涨,所以企业可能通过举债缓解资金周转的压力,进而影响资本结构。因此,通货膨胀与资本结构正相关。

(3)资产规模。资产规模大的企业通常管理体系健全,发展稳定,抵抗风险的能力较强。企业资产规模大,信用风险较低,容易获得债权人的信任,企业因此会扩大债务融资。资产规模大的房地产企业选择扩张,需要大量的资金,由于抵抗风险的能力较强,所以企业会选择债务融资。因此,资产规模与资本结构正相关。

表3 华远地产2017—2021年总资产一览表(单位:亿元)

华远地产2016—2020年资产规模一直上升,2020年达616亿元,2021年有所下降,但幅度不大。这说明华远地产近年来发展稳定,容易得到债权人的信任,容易获得外部融资。

(4)盈利能力。根据优序融资理论可知,进行融资时,企业应该首选内部融资,即企业的留存收益。盈利能力强的企业往往净利润较高,一般选择内部融资,如果企业内部资金不足,再选择外部融资。这样,企业的债务总额就会下降,资产负债率也会降低。因此,盈利能力与资本结构负相关。

表4 华远地产2017—2021年盈利能力相关指标

盈利能力代表企业获得利润的能力。净资产报酬率反映企业自有资金的获利能力。总资产净利润率反映企业总资产的使用效率。这两个指标越大,企业的盈利能力越强。通过分析华远地产2017—2021的净资产报酬率和总资产净利润率可知,华远地产近五年的盈利能力总体呈下降趋势。这两项指标在2021年直接出现了负增长。由此可知,华远地产净资产和总资产的使用效率并不高,盈利能力较差。

(5)偿债能力。偿债能力可以反映一个企业偿还债务的水平。一个企业的偿债能力越强,越容易获得债务融资,所以债务水平较高。当贷款时,偿债能力较强的企业会更容易获得银行贷款,因为债权人的利益能得到有效保障,所以偿债能力会影响资本结构。因此,偿债能力与资本结构正相关。

表5 华远地产2017—2021年偿债能力相关指标

偿债能力分为短期偿债能力和长期偿债能力。产权比率是衡量长期偿债能力的指标,该指标越低,偿债能力越强。华远地产2016—2020年产权比率逐年上升,说明企业负债总额过高,在企业的资产中负债占总资产比重过大。流动比率反映企业短期偿债能力,该指标越大,短期偿债能力越强。华远地产流动比率2017年较2016年上升14.53%,之后就呈下降趋势,2021年回升不大。这说明华远地产的流动负债增长速度比流动资产的增长速度大,流动资产的周转速度下降,短期偿债能力下降。

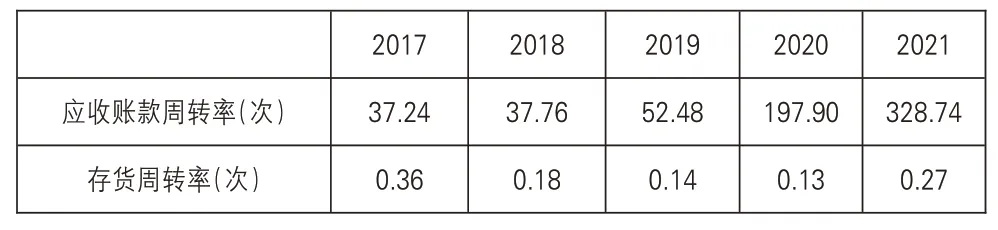

表6 华远地产2017—2021年营运能力相关指标

应收账款周转率反映企业一年中应收账款转为现金的次数。该指标越大表示企业营运能力越强。与2019年相比,2020年华远地产应收账款周转率增长73.48%,说明2020年应收账款回款速度较快,应收账款的流动性较强。存货周转率越高,营运能力越强。存货周转率在2017年小幅度上涨之后就持续下降,但是在2021年有所上升。这说明2018—2020年存货占用的资金变多,存货的流动性较低。

(6)成长能力。企业的成长能力反映企业的发展速度。一方面,企业的成长能力强,在进行扩张的时候就会需要更多的资金。企业内部资金如果不充足,就会进行融资。银行等金融机构愿意向成长能力较强的企业提供资金。另一方面,企业的成长能力强,进行股权融资会分散企业的控制权,因此也选择债务融资。因此,资本结构与成长能力正相关。

表7 华远地产2017—2021年成长能力相关指标

华远地产除2017年净利润增长较多之外,其他年份都出现负增长。这说明华远地产的净利润呈下降趋势。2017—2021年,主营业务收入增长率大多大于净利润增长率,说明收入增长速度追不上成本的增长速度。这两个指标2017年增长较高,说明2017年盈利情况较好,但2018年又大幅度下滑,说明盈利情况比较不稳定。

2.确定最优资本结构优化区间

经上文分析得出,影响企业资本结构的因素众多,分为宏观因素和微观因素。本文采用熵权法,赋予影响资本结构因素权重,深入研究各方面因素对华远地产资本结构的影响程度,再结合企业自身情况以及行业均值,确定最优资本结构区间。计算结果如表8所示。

表8 熵权法权重计算结果

由表8可知,华远地产资本结构影响因素中,偿债能力、宏观因素、营运能力、盈利能力、成长能力对其影响较大,总资产影响不大。二级权重中,影响最大的是流动比率和CPI增长率。影响华远地产资本结构的外部因素权重为19%,内部因素为81%,所以在进行资本结构优化时,应该着重关注内部因素。偿债能力、营运能力、盈利能力和成长能力是首要考虑的因素。

本文将74.22%—79.36%作为华远地产资本结构最优区间。对此,本文做了如下考虑:第一,资本结构影响素权重计算结果。根据前文的分析,华远地产的偿债能力不强,尤其是短期偿债能力。虽然偿债能力对负债是促进作用且权重最高,但由于华远地产偿债能力不强,所以资产负债率不宜过高。另外,基于前文的分析,近年来,华远地产盈利能力下降,营运能力不稳定,所以综合考虑资产负债率不宜过高。第二,本文选取了房地产行业综合实力Top10的房地产A股上市企业进行分析,得到的平均资产负债率为79.36%。华远地产与这些企业有较大差距,应谨慎防范财务风险,所以将79.36%作为资本结构区间的上限。第三,宏观因素对华远地产资本结构影响权重占比19%,仅次于偿债能力。目前,国家采用灵活的货币政策和积极的财政政策,刺激经济发展,对房地产行业也有所帮助。华远地产近年来积极扩张,需要一定的资金支持,不能一味地追求较低的资产负债率。因此,本文将静态最优资产负债率79.22%向下调整5%作为最优资本结构的下限。

(三)华远地产资本结构优化措施

1.降低负债规模

华远地产的资产负债率较高,只有2017年的资产负债率在最优资产负债率区间内,所以应该降低债务融资的比率,加强盈利能力,将内源资本有效利用,遵循内源融资—债务融资—权益融资的顺序进行融资。2021年,华远地产的税前利润为负,应进行多元化扩张,寻找新的利润增长点,提高企业整体盈利水平。

2.调整负债结构

华远地产债务结构中,流动负债占比较大。流动负债的增加和盈利能力、偿债能力的下降,势必会给企业带来财务风险,所以华远地产应该拓宽融资渠道。虽然华远地产发行了债券,但是比重较小,无法满足资金需求。华远地产可以采用灵活的营销模式,利用客户的定金、预付款等来作为周转资金,也可以利用房地产信托投资、远期合约等衍生金融工具来进行融资。通过查阅华远地产年报可知,华远地产仅在2017年有长期借款。

3.优化股权结构

优化股权结构可以大大提高企业经营和投资决策效率。华远地产的股权结构过于集中,出现了“一股独大”的局面。可以引入机构投资者,如保险机构、证券投资基金,也可引入战略投资者来分散股权比例,提升股权制衡度。战略投资者一般具有丰厚的财力,也可支持企业开拓各项业务。华远地产应该以审慎的态度引入战略投资者,寻找与企业长远目标一致的战略投资者,防止控制权转移。

四、结语

本文以房地产上市企业华远地产为例,通过对其资本结构的研究,指出华远地产资本结构存在的问题,总结最优资本结构区间为74.22%—79.36%。房地产行业的资产负债率都偏高,要重视资本结构的问题。房地产企业应该控制负债规模,优化债务的结构,不能偏好债务经营也不可使流动负债的比重过高,要拓宽融资渠道,开拓多元化融资方式。关于股权结构,企业应该让股权相互制衡,避免“一股独大”。