长寿风险对家庭参与风险性金融资产配置的影响研究

杨公齐,温一平,金 莹

(1.广东金融学院 金融科技产业政策与发展研究院,广东 广州 510520;2.东北财经大学 经济学院,辽宁 大连 116000)

根据第七次人口普查结果(2020 年)以及联合国相关预测显示,中国社会的老龄化程度已远超国际判别标准,其老年人口增速也将五倍于全人口增长速度。从传统来看,中国普遍的家庭养老方式要求个人或者家庭承担绝大部分的养老开支。因此,当今社会中普遍存在的寿命延长现象将给家庭带来大量的额外财务压力。在工资水平相对固定的现状下,通过增配风险资产来获取额外收益,是家庭缓释长寿风险,平滑各期收支的重要手段。基于该背景,长寿风险问题将对中国社会的家庭金融参与产生一定程度的影响。因此,探索长寿风险如何通过寿命变化的方式对家庭风险资产配置行为产生影响将在不同主体充分认识长寿风险和完善金融市场发展方面具有重要的现实意义。

一、文献综述

长寿风险被普遍定义为人群未来的实际寿命高于预期寿命,并由此造成的财富短缺风险。国外关于此类问题的研究起步较早,体系也较为完备。MacMinn等人对长寿风险概念进行了细化,将其详细区分为个体(individual)和聚合(aggregation)两个层次[1]。其中个体性长寿风险为本文的关注目标,微观主体可以通过科学的管理方法来缓释该种风险的影响。

在长寿风险的度量指标方面,Lee 和Carter 二人最早通过对时间因子建立一维时间序列模型构建了可用于预测人群死亡率的Lee-Carter 模型,并提出可以通过测量人群在不同年龄区间的死亡率来衡量长寿风险的大小[2]。Cocco 和 Gomes 在探索收益确定型养老基金对冲长寿风险的最优策略时,使用了人口平均预期寿命来作为长寿风险的度量指标[3]。但由于Lee-Carter 模型在数理上存在一定的使用局限,因此国内学者在分析该类问题时,通常会基于本土数据的特性对指标进行改良,如杨继军将长寿风险表示为人群预期寿命的不确定性[4]。

关于寿命变化与个人或家庭资产变动的关系,学者们也进行了大量研究。杨芊芊假设代表性投资者以生命周期内效用最大化为目标,构建了投资者的常数相对风险厌恶效用函数。通过求解该函数发现,当预期寿命延长时,风险资产占家庭总财富的占比也会随之提升[5]。胡仕强和鲍淞琦在传统生命周期模型中嵌入精算模型和现代金融计量方法,研究了长寿风险对个人消费和最优风险投资比重的影响。结果发现,从生命周期的横向来看,居民资产组合中投资于风险资产的比重呈上升趋势[6]。朱文佩和林义通过实证研究也得出了近似结论,居民对主观生存概率的较高预期将显著增强其持有养老性金融资产的倾向和金额[7]。

通过梳理上述文献发现,现有研究在分析长寿风险对家庭资产配置影响时,通常仅从单一寿命变化的角度进行阐释。而基于高忠琴对我国长寿风险的现状分析,认为群体寿命的延长只是长寿风险发生的一个重要因素,其中还应包含由人口结构变化引发的赡养比和社会劳动力供给等一系列问题[8]。因此,本文认为在以家庭为主体分析长寿风险影响时,除考虑寿命的直接作用外,还进一步将老年人口抚养率作为中介变量,对长寿风险如何影响家庭参与风险资产配置进行了路径分析。旨在更加全面地刻画长寿风险影响家庭资产配置的机制。

另一方面,大多数研究都习惯基于死亡率预测结果,使用人群平均预期寿命等相关指标来作为指代长寿风险的变量加入模型当中。这类指标在计算过程中,需进行大量的统计和精算分析,耗费大量时间和成本,且在实际使用过程中也存在明显滞后性。可见,由于计算方式的特性,该类型变量更适合于政府和保险公司在估计大范围基本养老保险和一定体量的年金保险计划所含风险时使用,却未必适合于分析家庭或个人这样小单位主体的行为决策时作为影响因素被采用。据此,本文选择利用区域平均寿命作为模型的核心变量,地区平均寿命相较于预期寿命不仅能够更好地反映出区域整体人口寿命的当前水平,也能更直观地被当地居民感受并纳入家庭资产配置的决策中去。

二、生命周期视角下寿命延长对家庭风险资产配置决策影响的机理分析

美国经济学家Modigliani 和Brumberg 提出的生命周期模型为分析长寿风险对家庭资产配置的影响提供了基础理论框架。该模型假设所有个体都是理性的且倾向于一种稳定的生活状态和消费模式。他们将所有工资收入和财产性收入在生命周期内进行平均分配,以期在不同生命阶段享有等量的消费水平。同时个人生命周期内的总效用仅与其消费水平和资产积累程度相关[9]。基于该理论,本文假设所有家庭拥有如式(1)所示相同形式的效用函数:

同时为阐明寿命—消费—收入之间的关系,本文进一步将原模型中关于个人消费决策的表达式进行了改写,得到式(2):

其中U 为家庭效用,C 为家庭平均消费水平,α 代表资产积累水平,L为个体寿命,y为家庭总工资收入。β则是0到1之间的任一常数。

在对礼仪基本理论和基本知识进行课堂讲授时,强调在课堂教学中积极调动学生学习的积极性,开展课堂讨论,培养学生的思维和分析问题的能力。例如,在“礼仪内涵”的教学过程中,先利用一些礼仪知识自测题引导学生进行思考,学生给出自己的答案并进行讨论,然后老师对错误观点进行纠正,并让学生自己通过对比讲出其中缘由,能够让学生对知识点的印象更深刻。

由于我国法律限定了最迟退休年龄,因此家庭工资收入将相对寿命增长而保持稳定。在不考虑α变动的条件下,由式(2)可知消费水平将与寿命呈显著反相关关系。寿命的延长会降低家庭的平均消费水平。而当α 发生正向变动时,资产性收入增加将对消费水平起到一定程度的稳定作用。

另一方面,Merton 基于重复动态的方法给出了家庭(个人)关于消费与投资的最优配置解析式。该解析式指出,承担更多风险产品,是家庭强化资产积累提高收入能力的有效途径[10]。

综合以上结论,本文对式(1)两侧同时取对数,并将其改写为式(3)的线性形式:

式(3)等式表明,在人群寿命整体延长的趋势下,通过金融市场配置更多风险资产,不仅可以从强化资产累积的角度有效弥补因消费水平下降而带来的效用损失,还可以通过提升收入稳定消费的方式,促进家庭达到更高的效用水平。因此,通过风险市场优化资产管理方式将是家庭应对长寿风险的重要手段。

三、计量模型与变量选择

(一)模型设定

1.基准回归模型。本文将采用Probit模型,探讨人口平均寿命与所选控制变量对家庭配置风险性金融资产可能性的情况。基准模型形式构建如式(4):

其中,Control 为所有控制变量集合,残差μ 服从μ~(0,σ2)的正态分布。

2.中介效应模型。为探寻人口平均寿命与家庭风险性金融资产配置可能性之间存在的完整机制,本文引入老年人口抚养比作为中介变量,进一步分析其可能影响路径,并利用基准回归模型构建出检验模型(5)、(6):

(二)变量说明

1.被解释变量。本文关注于家庭是否参与风险性金融活动,因此被解释变量为家庭是否持有风险性金融资产(Risk),其可以被视为家庭是否配置了风险性金融资产。此为二值虚拟变量,本文将参与赋值为1,否则为0。其中,风险金融资产主要包括:股票、债券、基金、金融衍生品、外汇和黄金等。

2.核心解释变量。居民普遍会依据现有条件而形成关于寿命的预期性决策。因此,地区平均寿命相较于全国性预期寿命不仅能够更好地反映出当前区域的整体人口寿命水平,也能更好地被当地居民感受到并纳入资产配置的决策中去。因此,本文选用各省人口平均寿命(LS)作为家庭决策中长寿风险的替代变量。

3.中介变量。本文基于生命周期理论与我国人口结构亟须改善的现状,提出老年人口抚养比(Aged)可能为人口平均寿命对家庭配置风险性金融资产可能性的一个中介变量的假设。其中老年人口抚养比将由各省65岁以上人口数量占15-64岁劳动年龄人口数量之比来表示。

4.控制变量。参考相关文献(卢亚娟和Calum G.Turvey[11],李艺[12],杨芊芊[5],尹豪[13],周晓娜[14]),本文选择的控制变量如下:(1)家庭人口规模(FN),即被调查家庭的成员数。(2)家庭人均年收入(AI),即被调查家庭的总收入与家庭人口规模的比值,因此变量均为正数,本文均对此变量数值进行了对数处理。(3)家庭负债情况(Debt)。此变量为虚拟变量,若被调查时家庭有负债则赋值为1,否则为0。(4)户口性质(Res),即被调查家庭户主的户口性质,采用农村和城镇划分,若为农村户口则赋值为1,否则为0。(5)受教育年限(Edu)。此变量为有序变量,分为9 类,数值越大受教育水平越高。(6)户主健康状况(Hea)。其表示为与同龄人相比户主的身体健康状况,分为5类,数值越大表示身体健康状况越差。(7)户主社保参与情况(SS)。为有序变量,分为5类,其衡量的标准为被调查时户主参与我国养老保险、医疗保险、失业保险和住房公积金的种类数。(8)风险偏好(RL)。其为有序分类变量,取1-6整数,数值越大表示户主风险厌恶程度越高。

(三)数据来源、统计与分析

本文实证分析所用数据均来自国内公开数据库,其中被解释变量与控制变量均来自西南财经大学中国国家金融调查与研究中心CHFS 项目2019 年调查数据,样本覆盖了我国大陆地区(除西藏、新疆外)的29个省、市、自治区,343个区县,1360个村(居)委会。经清理后得到本文所需数据,并对缺失值采用该项变量均值进行替换。人口平均寿命与老年人口抚养比分别来自国家统计局与国泰安数据库,为保持统计口径的一致,人口平均寿命与老年人口抚养比均采用2019年我国大陆地区(除西藏、新疆外)的29个省、市、自治区的数据。本文各变量的描述性统计结果如表1所示。

表1 各变量数值的描述性统计

四、实证结果分析

(一)基准回归结果

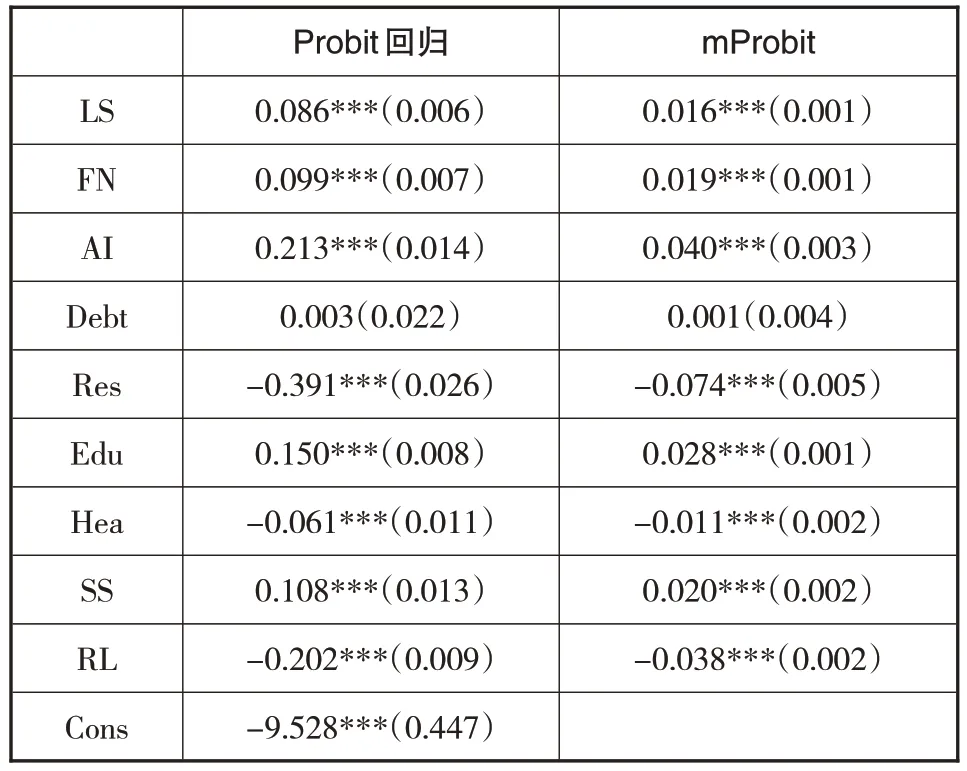

本部分将采用基准回归模型对所选变量进行回归,回归的系数结果与各变量的边际效应如表2。

表2 基准回归结果

根据表2所示,Probit回归结果可得如下结论:(1)人口平均寿命与家庭是否配置风险性金融资产之间存在显著的正相关关系,即人口平均寿命每增加一个单位带来的家庭配置风险性资产的概率将上升0.016 个单位。该结果充分反映了家庭会根据寿命的现实情况做出合理的预期性决策,寿命延长将激励个体提高风险性金融活动参与率来提升养老保障的物质积累。(2)在家庭特征变量中,除家庭负债这一变量外,其余变量均为显著。具体而言,家庭人口规模的增长会直接导致家庭负担加重并提升家庭参与风险市场的可能;同时,家庭人均年收入对家庭参与风险性金融活动的可能性存在正相关关系,符合理论逻辑即金融市场的活跃程度与经济水平有着密切关联。(3)在户主特征变量中,居民社保参与率和风险厌恶程度与因变量回归结果的相关关系符合一般理论逻辑;同时,农村户口相比城市户口来说参与风险性金融活动的可能性降低,且受教育年限与参与风险性金融活动的可能性显著正相关,该结果将为后文提高家庭风险性金融活动参与度的政策意见提供事实依据;当户主健康水平越差,其参与风险性金融活动的可能性就越低,这可能由于较差的健康状况会对家庭储蓄造成损耗,使其风险承受能力降低。

(二)稳定性检验

为保证基准模型回归结果的准确性与稳定性,本文采用了替换模型的方法对基准回归进行稳健性检验,表3详细给出了回归结果。其中,第一列显示的是将Probit 模型替换为Logit 模型后的输出结果,除不基准回归中显著的负债外各变量的显著性与对应的系数符号没有明显的改变,且其边际效应的数值也未与基准回归的边际效应有明显出入。

表3 稳定性检验结果

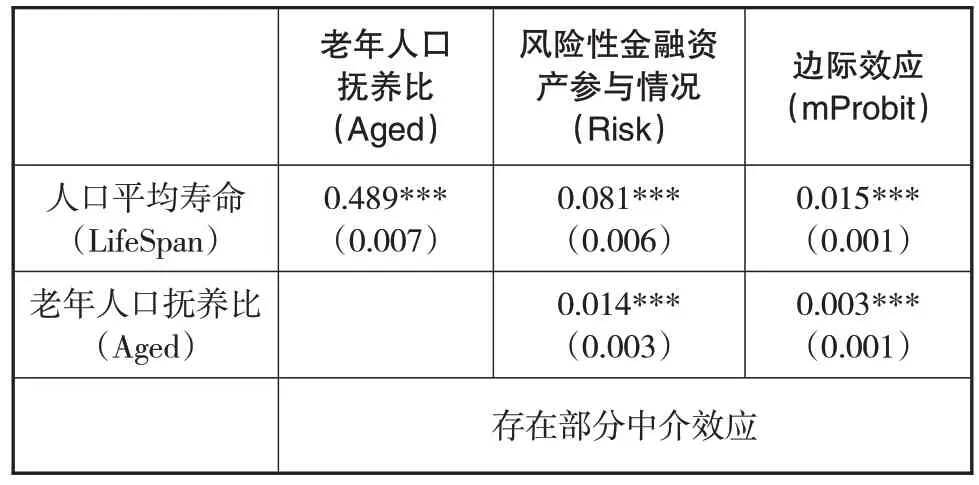

(三)中介效应检验结果

基于我国人口结构的现状与前文的分析假设,本部分利用中介效应模型即模型(5)与模型(6)拟探究老年人口抚养比是否是人口平均寿命作用在家庭配置风险性金融资产可能性的一个中介因子。回归结果如表4。

表4 中介效应检验结果

(四)异质性分析

由中介效应分析证实了老年人口抚养比为人口平均寿命影响家庭配置风险性金融资产情况的一个中介因子,而我国地域辽阔,各地人口结构会因差异化的经济发展速度而表现出较强异质性,因此本文将基于老年人口抚养比对人口平均寿命影响家庭配置风险性金融资产情况做进一步分析。

该部分将通过基准模型,依据2019年各省老年人口抚养比均值将各变量分为两组。其中老年人口抚养比小于等于17.5的省份有广东、青海、海南、内蒙古、宁夏、福建、云南、江西、北京、山西、广西、天津、甘肃、陕西、河南和贵州;老年人口抚养比大于17.5的省份有吉林、黑龙江、湖北、浙江、河北、湖南、安徽、江苏、辽宁、上海、重庆、四川和山东。将对应的分组后数据代入基准模型进行回归,得到结果如表5。

值得注意的是,该分类回归结果显示,地区老年人口抚养比的差异将导致控制变量系数值大小发生重要变化:(1)在家庭特征变量中,人口规模与人均年收入在老年人口抚养比较高的省市中对家庭配置风险性金融资产可能性的影响程度均有提升。其原因可能为处于老年人口抚养比较高省市的家庭,家中老年人口的比重和养老开支压力可能相对老年人口抚养比稍低省市的家庭更大。因此,该地区居民的养老资产管理策略将变得更为敏感,家庭人口规模增加或是人均收入水平的提高会显著增强居民参与风险性金融活动的动机。(2)在户主特征变量中,老年人口抚养比较高省市的居民家庭,其户口性质对家庭配置风险性金融资产可能性的负面影响存在下降趋势,表明随着老龄化程度的加深,城市与农村户口对参与金融市场的影响差异将逐渐缩小;而在老年人口抚养率较高地区,居民接受教育的程度将对他们参与风险性金融活动起到更强的助推作用;社保参与率在老年人口抚养比较高的省市中,对家庭参与风险性金融活动的可能性存在更大的正向影响;然而较高的老年人口抚养比也将放大风险厌恶情绪对家庭参与配置风险性金融资产的阻碍作用。

五、主要结论及建议

本文通过省际截面数据分析了长寿风险影响家庭金融参与的机制,得到如下结论:第一,长寿风险会显著提高家庭持有风险性金融资产的概率,其总体效应为0.086。第二,在该影响机制中,存在以老年人口抚养比为中介变量的间接效应0.0068,占总效应比重的7.9%。其作用路径为:由寿命变化引起的劳动人口与非劳动人口比例失衡,造成社会中老年人口数量不断提升,对每单位家庭的影响表现为老年人口抚养比显著增加,支出压力增大。在工资相对固定的情况下,会迫使家庭增加配置风险性资产以达到收支平衡。第三,按老年人口抚养比大小进行异质性分析时,模型中参数方向和显著性并不发生改变,但其对因变量的影响程度将发生显著变化。

据此,本文提出下列建议:一是长寿风险将提高居民对风险资产的依赖,并对金融服务提出了更为复杂的要求。政府需把握相关趋势,出台相应优惠政策,引导更多发行方进入市场并开展养老性金融产品的创新活动。在充分保障产品安全的前提下,增加市场产品供给的种类和数量,增强金融对养老的服务能力。二是决策层应全面考虑长寿风险为家庭带来影响的每一环节,充分考虑其中人口结构的影响因素。可以通过适当延迟退休年龄等方式,优化补充社会劳动人口,从而减轻家庭抚养负担。三是教育水平对家庭参与风险资产配置存在较强的推动作用。因此,提高教育质量,普及金融基础知识,不仅能够间接帮助家庭提升财富积累水平,管理长寿风险,同时也能为中国金融市场发展培养更多的有效理性的参与者,有利于进一步增加中国金融市场中的投资主体并提升中国金融资源的配置效率。四是政府应当不断优化基础社保的管理水平,可以根据地方实际情况调整社保的缴存比例,进一步释放高抚养率地区家庭的资金流动性,有利于提高社会通过金融市场管理长寿风险的能力。五是风险厌恶因子在高抚养比地区会对家庭配置风险资产概率产生更强的负向作用。政府应当充分将这样的行为模式和心理规律纳入考量范畴,在管理地方金融市场时,应关注到潜在的由居民消极情绪集中爆发引起的系统性下跌风险。