股票市场错误定价、融资约束与企业创新

罗雄华 金辉

【摘 要】论文从金融市场服务实体经济的视角出发,采用2010-2020年A股上市公司数据,研究股票市场错误定价对企业创新的影响及其对不同融资约束程度企业的作用。研究结果发现,上市企业股价越被高估,企业创新投入越高,二者呈正相关关系。进一步研究发现,上市企业面临的融资约束程度越高,企业创新投入越低,二者呈负相关关系;无论是在低融资约束型的上市企业中,还是在高融资约束型的上市企业中,上市企业股价高估都能促进企业创新投入的增加;随着上市企业面临的融资约束程度逐渐上升,上市企业股价高估对企业创新投入的促进作用逐渐增强。论文的研究表明,股票市场错误定价的存在虽然会降低资源的配置效率,但随着上市企业股价逐渐被高估,企业面临的融资约束逐渐得到缓解,上市企业为企业创新筹集资金的成本也逐渐下降,最终促使企业创新投入逐渐增加。

【关键词】企业创新;错误定价;融资约束

【中图分类号】F273.1;F832 【文献标志码】A ; 【文章编号】1673-1069(2022)08-0190-04

1 引言

为了让金融市场更好地服务实体经济国家出台了大量政策,但融资难、融资贵仍是当前经济社会普遍存在的现象。不同的上市企业面临不同的融资约束,对于融资约束较低的企业,其所面临的融资方式更加多样、融资成本更加低廉,其也更容易为企业的研发创新筹集资金;而对于融资约束程度较高的企业,融资难、融资贵显得尤为突出,其更倾向于通过股权融资为企业创新研发筹集所需资金,以降低企业面临的债务压力。行为公司金融研究发现,资本市场上存在的非理性行为会使得证券价格偏离其内在价值,从而出现错误定价。而错误定价的存在,会降低资源的配置效率,从而扭曲公司的投资行为(Polk等,2008)。虽然不同融资约束的企业对股票市场的依赖程度存在差异,但股票市场是所有企业融资的重要场所之一,因此本文将探究股票市场错误定价对不同融资约束企业的研发创新是否存在差异。

本文使用A股上市公司数据,研究A股市场错误定价与企业创新的关系,并结合融资约束,探究错误定价如何影响企业创新。本文以分解托宾Q构建股票错误定价的代理变量,以研发投入构建企业创新的代理变量,研究错误定价与创新的关系,并进一步分析融资约束在其中发挥着怎样的作用。研究发现:①股票错误定价与企业创新显著正相关;②融资约束与企业创新显著负相关;③上市企业面临的融资约束程度越高,其股價高估对企业创新投入的促进作用越强烈。

本文可能的贡献如下:①结合中国实际情况,探究A股市场股票错误定价对企业创新投入的影响;②本文进一步研究处于不同融资约束程度下的上市企业,股票错误定价对企业创新投入的影响是否有差异。

2 文献综述

2.1 错误定价与企业创新

资本市场错误定价的存在,降低了资源的配置效率,但从现有文献却发现资本市场错误定价对企业创新有着显著的促进作用。Shen等(2021)基于中国A股上市公司研究发现,股票市场股价被高估程度与企业创新显著正相关。国内学者唐书林等(2021)通过使用投资者情绪来度量股票市场错误定价,发现投资者情绪和企业创新存在着非线性关系的抑制作用。赵国庆等(2019)以A股制造业上市公司为研究样本,发现股票股价高估对企业创新具有显著的促进作用。但翟淑萍等(2017)基于中国A股上市公司,研究发现错误定价虽然促进了企业的创新投入,但企业的创新产出未能有效增加,即错误定价与企业创新效率呈负相关关系。现有文献中,错误定价对企业创新的影响并没有形成统一的看法,基于不同的样本,错误定价可能促进企业创新,也可能抑制企业创新。虽然错误定价会降低资源的配置效率,但从我国学者研究结果来看,错误定价对我国企业创新更多的是促进作用。

2.2 融资约束与企业创新

早在1988年Fazzare就提出融资约束假说,认为融资约束会抑制企业的投资。但融资约束是否会抑制企业创新研发尚未形成统一的定论,Brown等(2009)认为融资约束和企业研发投入存在正相关关系。企业创新需要源源不断的资金投入,但融资约束的存在会限制企业资金的来源从而影响企业的研发创新。鞠晓生等(2013)研究发现,融资约束程度与企业创新呈负相关关系,而营运资本会缓解融资约束对企业创新的抑制作用。现有文献中,不同融资约束程度的上市企业创新是否存在显著差异学者们莫衷一是。部分学者认为企业面临的融资约束程度越高,企业创新就会越低;而有部分学者通过研究发现上述关系不成立。国内学者普遍认为,企业创新需要源源不断的资金投入,而融资约束的存在会限制企业资金的来源从而影响企业的研发创新。

2.3 错误定价与融资约束

融资约束程度不同的企业,其面临的资金需求程度和外部融资环境存在一定的差异,股票市场对其融资决策也存在一定的差异。Baker等(2003)研究发现企业所面临的融资约束程度越高,股价高估对股权融资的促进作用越加显著。Campello等(2013)通过研究美国20世纪90年代的股市泡沫发现,股价高估促进了融资约束程度较大的企业进行股权融资,但对融资约束程度较低的企业影响不显著。国内学者李君平等(2015)研究发现,股价高估放松了企业所面临的融资约束,但对于融资约束非常高的企业,股价高估对企业融资约束的缓解作用并不显著。现有文献中,股票市场错误定价主要通过缓解企业融资约束,从而促进企业的股权融资。即当股价被高估时,企业股权融资成本会随之下降,企业面临的融资约束也得到一定的缓解。

2.4 简要评述

影响企业创新的因素有很多,而本文主要研究错误定价对企业创新的影响。回顾前人的文献,股票市场错误定价是否促进企业创新尚未形成统一的定论,而本文将结合中国实际情况,探究二者的关系。现有文献中,对处于不同融资约束程度的企业创新是否存在差异的研究较多,但较少研究处于不同融资约束程度的企业股票错误定价对企业创新影响的差异。而本文将从融资约束角度出发,探究处于不同融资约束程度下的企业错误定价对企业创新是否存在差异。

3 理论分析与研究假设

3.1 股票市场错误定价对企业创新的影响

行为金融学指出,由于市场信息的不对称性以及投资者的不完全理性,使得股票市场错误定价得以存在。而错误定价的存在,将会导致资源配置效率的降低。但基于信息不对称理论,管理层会从企业价值最大化角度出发,当存在股票误定价时,管理人会作出相应的决策,即当股价被高估时,公司管理层将倾向于通过股权融资为企业创新筹集资金,而减少债权融资,进而降低公司的融资成本;当股价被低估时,管理层将倾向于债权融资为企业创新筹集资金,减少股权融资,进而降低公司的融资成本。因此,本文提出如下假说:

假说1:股票错误定价与企业创新正相关。

3.2 不同融资约束程度下错误定价对企业创新的影响

不同融资约束型企业,对资金的需求程度不同,而企业创新的产出具有较高的不确定性、较长的商业化过程,使得对资金需求程度较高的、融资约束较强的企业更倾向于将资金运用于回报周期短的项目,而减少企业创新研发的投入。同时,创新活动较高的调整成本,使得融资约束较强的企业对创新研发失败的容忍度较低,风险承受能力较弱,从而对增加创新投入的意愿并不强烈。而融资约束较弱的企业具有较强的风险承受能力,其更愿意增加创新投入来对自身产品进行升级改造等,从而增强自身的竞争力。因此,本文提出如下假说:

假说2:融资约束会抑制企业创新。

处于不同融资约束程度下的企业对资金的需求不同,当股价被高估时,高融资约束的企业通过较低成本的股权融资为企业创新筹集资金的意愿更加强烈;而低融资约束的企业因其融资方式的多样性与融资成本的低廉性,对资金需求程度较低,当股价被高估时,其通过较低成本的股权融资为企业创新筹集资金的意愿相对较弱。因此,本文提出以下假说:

假说3:处于不同融资约束程度的企业,股票错误定价对企业创新的影响存在差异。

4 研究设计

4.1 样本选取

本文选取A股上市公司为研究样本;主要从CSMAR获得股票交易数据与财务数据,样本的时间为2010-2020年。对取得的样本数据进行如下处理:①剔除金融类公司和ST类公司,因这两类公司所受的监管相对更严,所披露的报表同一般企业有所区别;②剔除没有披露或披露信息不全的公司,以及数据异常的公司;③对上述处理后的数据进行1%的缩尾处理,防止极端值对结果产生影响。最终获得1 105家上市公司的10 907條样本数据。

4.2 变量设定与模型构建

4.2.1 企业创新的度量

在以往的研究中,企业创新的代理变量主要有研发投入、专利和创新效率。借鉴已有文献(赵国庆等,2019;李君平等,2015),综合考虑数据的可获得性、齐备性,本文将以研发投入/期初总资产作为企业创新的代理变量。

4.2.2 股票市场错误定价的度量

由于分解托宾Q法综合考虑了企业内部与市场因素,因此,本文借鉴已有文献(翟淑萍等,2017),使用分解托宾Q的方法来计量股票错误定价,该方法将托宾Q分解为企业的内在价值和股票的错误定价两部分。具体而言,将企业年度的Tobin'Q作为因变量,将描述公司内在价值的Roe、主营业务收入增长率Grow、财务杠杆率Lev、规模Size等作为自变量,进行如下回归:

Tobin'Q=β0+β1Roei,t+β2Growi,t+β3Levi,t+β4Sizei,t+∑Industry+∑Year+εi,t (1)

将上述模型回归后,计算出Tobin'Q的预测值即Tobin'Q_hat,将残差作为错误定价的代理变量Misprice(Mispricei,t=Tobin'Qi,t-Tobin'Qi,t_hat)。

4.2.3 企业融资约束程度的度量

借鉴Kaplan和Zingales(1997)、Baker等(2003)构建KZ指数衡量企业融资约束程度。具体而言,根据公司经营性现金流净额、现金股利、现金持有、杠杆率、托宾Q构建以下模型:

KZi,t=β0+β0Cofi,t+β0Divi,t+β0Cashi,t+β0Levi,t+εi,t (2)

其中,Ocf是经营性现金流净额/期初总资产;Div是现金股利/期初总资产;Cash是现金持有/期初总资产;Lev是杠杆率。KZ=KZ1+KZ2+KZ3+KZ4,当企业Ocf低于中位数时,KZ1=1,否则KZ1=0;当企业Div低于中位数时,KZ2=1,否则KZ2=0;当企业Cash低于中位数时,KZ3=1,否则KZ3=0;当企业Lev高于中位数时,KZ4=1,否则KZ4=0。上述模型回归后得到KZ的拟合值KZ_hat,当KZ_hat小于平均数时,表示企业面临高融资约束,此时F_constrain=1;否则企业面临低融资约束,F_constrain=0,划分结果如表1所示。

4.2.4 控制变量

参考已有的关于错误定价影响企业创新的文献(翟淑萍等,2017),本文加入了公司总资产、净资产收益率、营收增长率、杠杆率作为控制变量(见表2)。

4.2.5 模型构建

为研究错误定价与企业创新的关系,本文借鉴以往学者(翟淑萍等,2017)的做法,建立模型(3),为探究融资约束异质性的影响,构建模型(4):

RDi,t+1=α0+α1Mispricei,t+∑αnControlsi,t+∑Industry+∑Year+εi,t+rdi,t (3)

RDi,t+1=α0+α1Mispricei,t+∑α2KZ_hati,t+∑αnControlsi,t+

∑Industry+∑Year+εi,t+rdi,t (4)

其中,RDi,t+1为企业i在t+1期的研发投入;Mispricei,t为企业i在t期的错误估值;KZ_hati,t为企业i在t期的KZ指数,KZ指数越高,融资约束越强;Controlsi,t为企业i的控制变量;rdi,t为企业i在t期的研发投入,加入rdi,t是为了降低内生性的影响;Industry和Year分别为行业效应和年度效应。

5 实证分析与结果

5.1 变量描述性统计与相关性分析

对主要变量进行描述性统计,结果如表3所示。从表3可以看出,上市公司研发投入占总资产比重的平均值从高融资约束到总体,再到低融资约束呈逐渐降低趋势,融资约束程度越高的企业研发投入占比越高。类似的是,融资约束程度越高,股价越容易被高估。

同时,对变量进行相关性分析,发现同期杠杆率与总资产的相关系数较高,主要系杠杆率的计算中包含有总资产。除此之外,其余变量的相关系数的绝对值都比较小,表明不存在严重的多重共线性问题(由于篇幅限制,没有在文中列示)。

5.2 实证回归结果与分析

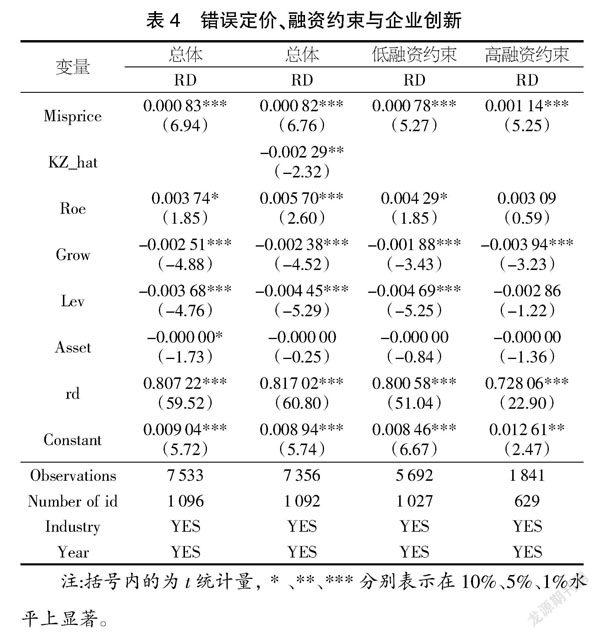

5.2.1 股票市场错误定价对企业创新的影响

错误定价对企业创新的影响结果如表4所示。从表4第二列可知,错误定价与企业创新显著正相关,股价越被高估,企业的创新投入比重也越高,从而验证了假设1。企业的净资产收益率越高,其通过经营活动获得的资金也越多,对企业创新投入也会相应增加。当企业的增长率越高时,企业会将资金更多地用于扩大企业规模而减少研发投入;当企业杠杆率越高时,企业更倾向于将资金用于周期较短的项目以便回笼资金偿还利息,而不是周期较长的企业创新。企业总资产对创新的影响较小,主要是因为创新投入占总资产的比重较低。

5.2.2 不同融资约束程度下错误定价对企业创新的影响

从表4第三列可以看出,融资约束(KZ_hat)的回归系数显著为负,表明融资约束程度越高的企业创新投入占比越低,从而验证了假设2。融资约束程度越高的企业,风险承受能力越弱,更倾向于将资金投入周期较短的项目,而缩减周期较长的创新研发资金。

不同融资约束样本中,错误定价对企业创新的影响如表4第四列、第五列所示。从表4第四列、第五列可知,低融资约束样本与高融资约束样本中,错误定价对企业创新都存在显著的促进作用,与总体样本中的回归结果一致;同时净资产收益率对企业创新都是正向促进作用,营收增长率与杠杆率对企业创新都是反向抑制作用,结果与总体样本类似。但低融资约束组的错误定价系数小于高融资约束组的错误定价系数,错误定价系数从低融资约束、到总体、再到高融资约束逐渐升高,表明融资约束程度越高,错误定价对企业创新的促进作用愈发强烈,从而验证了假设3。

5.2.3 稳健性检验

为检验本文结论的稳健性,本文进行了以下的稳健性检验:①为避免样本选择性偏误问题,对RD缺失值用0代替,然后进行回归分析;②为避免错误定价度量方法偏误问题,用市账比(MIS)替代错误定价代理变量(Misprice),然后进行回归分析。稳健性检验的结果与表4回归结果基本一致,表明本文的结论是稳健的(受篇幅限制,未列示稳健性检验结果)。

6 结论

本文从融资约束角度出发,探究错误定价对企业创新的影响和作用机制,研究结果发现:①上市企业股价越被高估,企业创新投入越高,二者呈正相关关系。②而上市企业面临的融资约束程度越高,企业创新投入越低,二者呈负相关关系。③本文通过进一步研究发现,无论是在低融资约束型的上市企业中,还是在高融资约束型的上市企业中,上市企业股价高估都能促进企业创新投入的增加;随着上市企业面临的融资约束程度逐渐上升,上市企业股价高估对企业创新投入的促进作用逐渐增强。

本文的研究结论对企业利用股票市场错误定价促进企业创新有一定的现实意义。首先,为应对市场需求的快速变化以及维持自身产品的竞争力,企业需要源源不断的资金进行创新研发以降低产品生产成本、提升产品性能或打造新产品,而根据本文的结论,当企业股价被高估时,其可以通过以更低的股权融资成本为企业创新研发筹集资金,从而促进企业创新。其次,无论是低融资约束型企业,还是高融资约束型企业,当股价被高估时,它们都可以通过更低的股权融资成本为企业创新研发筹集资金。根据本文的结论,高融资约束型企业在股价高估时,错误定价对企业创新的促进更加显著,此时其更应该运用股票市场错误定价以促進企业创新。

【参考文献】

【1】Polk C, Sapienza P. The stock market and corporate investment: A test of catering theory[J].The Review of Financial Studies,2008,22(1):187-217.

【2】Shen H, Zheng S, Xiong H, et al. Stock market mispricing and firm innovation based on path analysis[J].Economic Modelling,2021(95): 330-343.

【3】唐书林,郭杰,郝玉,等.投资者情绪、股权结构特征与上市公司创新效率[J].系统管理学报,2021,30(03):516-525+538.

【4】赵国庆,王光辉.资本市场错误定价与企业创新[J].商业经济与管理,2019(01):62-73.

【5】翟淑萍,黄宏斌,何琼枝.投资者情绪、研发投资及创新效率——基于理性迎合渠道的研究[J].华东经济管理,2017,31(12):44-52.

【6】Brown J R, Fazzari S M, Petersen B C. Financing innovation and growth: Cash flow, external equity, and the 1990s R&D boom[J]. The Journal of Finance,2009,64(1):151-185.

【7】鞠晓生,卢荻,虞义华.融资约束、营运资本管理与企业创新可持续性[J].经济研究,2013(1):13.

【8】Baker M,Stein J C,Wurgler J.When does the market matter Stock prices and the investment of equity-dependent firms[J].The Quarterly Journal of Economics,2003,118(3):969-1005.

【9】Campello M, Graham J R. Do stock prices influence corporate decisions? Evidence from the technology bubble[J].Journal of Financial Economics,2013,107(1):89-110.

【10】李君平,徐龙炳.资本市场错误定价、融资约束与公司融资方式选择[J].金融研究,2015(12):113-129.

【11】Kaplan S N, Zingales L. Do investment-cash flow sensitivities provide useful measures of financing constraints?[J].The quarterly journal of economics,1997,112(1):169-215.

【作者簡介】罗雄华(1997-),男,江西赣州人,硕士研究生在读,从事公司金融与资本市场研究。