证券交易所年报问询函影响独立董事主动辞职吗?

——基于中国A 股上市公司的经验证据

董亚敏,蒋华林,吴欣颖

(1.广汽乘用车有限公司,广东 广州 511400;2.广东金融学院 会计学院,广东 广州 520521)

一、引言

独立董事制度作为公司治理结构中的一项重要的制度安排,本意在于完善公司内部治理、保护中小股东利益。然而,独董制度自2001 年成立以来一直饱受诟病,关键原因在于绝大多数的独立董事是由控股股东以及管理层提名并制定薪酬,其工作的“独立性”无法得到充分保证。同时,独立董事一般会聘用那些具有一定的专业特长、社会声誉高的成功人士,而独立董事往往是这些成功人士的一种兼职工作,他们不仅能获得丰厚的报酬,同时其承担的工作压力和工作负担一般也较少。因此,独立董事一般都不会轻易离职,除非是他们预见到公司可能存在较大的风险且无法改变现状时,由于担心继续连任可能对其职业生涯和声誉带来不良的影响后果,此时,独立董事很可能出于明哲保身的心理,在业绩下滑或证监会的行政处罚之前选择主动离职。

然而,不同于证监会的行政处罚,交易所的年报监管问询是一项重要的非行政性监管措施,主要是针对上市公司年报中可能存在的问题,要求上市公司作出合理解释以及进一步的信息披露。这些问询的内容可能涉及到上市公司的公司治理、经营、财务信息披露以及控股股东利益侵占行为等方面,当这些行为出现异常或未达到监管要求时,交易所会出具问询函并要求上市公司在规定日期内给予回函解释或者补充披露信息,对于不符合回函要求、重要环节模糊不清或涉及后续整改措施的,交易所会多次问询而进行持续性的跟踪式监管。因此,交易所的问询函主要针对上市公司可能存在的风险和风险事项的问询,传递了公司可能存在风险的预警信号。那么,在问询函监管下,独立董事是如何应对的呢?对独立董事而言,其所在上市公司被问询后,一般面临着两种选择,要么独立董事恪守职业操守,提高勤勉度,要么独立董事离开上市公司而明哲保身。问询函所涉及的哪些内容会造成独立董事主动离职?这些问题还有待于我们进一步探讨和分析。

基于此,本文实证探讨了年报问询函监管与独立董事主动辞职之间的关系,研究发现:当上市公司收到年报问询函后,独立董事主动辞职的可能性显著提高。尤其是随着年报问询函的次数增加,年报问询函内容涉及到控股股东的利益侵占行为时,独立董事主动辞职的效应更加明显。这意味着年报问询函后独立董事主动辞职行为很可能表明上市公司存在较大的治理风险,独立董事因无法改变现状,有效抑制控股股东侵占中小股东利益的动机和潜在的行为,而被迫选择主动离职以明哲保身,进而有效维护自身声誉。

本文的可能贡献有:第一,本文从新的角度补充和丰富了独立董事离职的相关研究,为问询函监管背景下,独立董事主动离职行为成为外部投资者解读上市公司治理现状的特殊渠道和重要途径提供了系统性证据。就我们有限的知识,本文是对独立董事主动离职现象和上市公司收到年报问询函行为的首次经验考察。第二,本文的研究表明,问询函监管背景下的独立董事离职行为成为上市公司存在治理风险的重要信号,这对于投资者、监管层结合问询函监管内容和独立董事的离职行为预判公司可能存在的治理风险提供了重要的现实依据。本文的研究可以提醒投资者和监管层,对于年报问询函后发生独立董事主动离职的上市公司,控股股东的利益侵占行为应成为接下来投资者预防和监管层监管的重点内容。

二、文献综述和研究假设

(一)文献综述

不少文献认为独立董事未来的经济利益与其个人声誉息息相关,良好的声誉可以使独立董事获得更多的职位,带来更高的经济利益[1],独立董事有很强的动力保持良好的声誉以维护其社会地位和威信,以获取更多的社会资源和独董任职机会[2]。因此,那些可能会对独立董事声誉带来风险的行为,均有可能会导致独立董事选择主动辞职。唐清泉等(2006)[3]实证检验了风险规避与独董辞职之间的联系,研究结果证明,独董任职具有风险回避的特征,其所在公司风险特征越高,独董辞职的可能性越高。唐清泉和罗党论(2007)[4]从风险感知力的视角,进一步完善了风险规避与独董辞职的联系,即风险与辞职率显著正相关。宁向东等(2012)[5]发现独董若在任职期间其个人声誉受到损害,导致任职的期望收益低于机会成本,独立董事将选择主动辞职。辛清泉等(2013)[6]认为如果企业发生财务舞弊,而独立董事在任职期间选择不作为,一旦被发现将受到连带处罚,独立董事的声誉将严重受损。因此,当公司在内部控制、公司治理、财务风险等任一方面出现问题时,独立董事很有可能选择主动辞职。戴亦一等(2014)[7]发现当公司存在严重问题时,注重声誉的独董可能“用脚投票”,其很可能会在公司发生违规行为之前就选择主动辞职。陈睿等(2015)[8]发现,当尽职独立董事就公司实际控制人掠夺其他股东利益的行为提出质疑后更有可能离职。刘思敏等(2021)[9]发现独董未连任受公司违规行为的影响,但是独董未连任不是受到已披露违规的牵连,而是其发现公司可能有潜在违规行为时的主动选择离职以保全个人声誉。

交易所通过年报问询函能够发现财务信息披露方面存在的瑕疵[10],所处行业的风险和揭示公司自身风险等[11],有效甄别出企业存在的委托代理问题[12],盈余管理行为[13]和税收规避行为[14]。除此之外,问询函还会关注大股东的掏空事项[15]。因此,当企业收到年报问询函时,这意味着企业传递着一种风险增加的信号[16],即收到年报问询函的企业其风险会高于没有收到年报问询函企业[17]。而不同的利益相关者对收到年报问询函的企业采取不同的应对措施。对于审计师而言,为了降低审计风险,审计师会提高出具非标审计意见的概率[18],提高审计收费[15-18]。对于债权人而言,为了减少未来的损失,债权人会将问询函中的增量风险信息纳入到债务契约中,进而提高企业的债务资金成本[11]。对于外部投资者而言,问询函中所传递的风险信息,增加了投资者“用脚投票”的可能性,进而导致企业年报被问询函后出现股价下跌的负面市场反应[10]。而对于内部高管而言,财务报告问询函会显著提高高管变更概率,且财务报告问询总数越多或财务报告问询函包含的问题数量越多,高管变更概率越高[19]。对于独立董事而言,范合君和王思雨(2022)[20]研究发现,在问询函监管机制下,当企业收到问询函后,独立董事更有可能发表异议,且独立董事在企业收到关注函和定期报告类问询函后更容易出具异议意见。

从以上两类研究文献可以看出,收到年报问询函的企业意味着可能存在着较大的风险,而不同利益相关者会采取不同的应对措施以规避风险。现有文献虽然开始关注问询函后高管离职的原因,而这主要是基于问询函监管带来的治理效果视角,并没有区分高管是主动离职还是被动离职,更没有单独对年报问询函的监管背景下的独立董事离职,尤其是主动离职的动因进行探讨。而结合独立董事离职的声誉机制考虑,企业风险是触发独立董事离职的关键因素,因此,在问询函监管背景下探讨独立董事主动离职的动因还有待进一步的理论分析和实证检验。

(二)研究假设

由于交易所问询可以克服以往行政监管处罚对灰色地带的信息披露存疑、但无法直接进行处理的局限,实现从被动监管向主动问询的监管模式转型[21],因此,问询函监管在风险识别方面具有制度上的优势。Johnston 和Petacch(i2017)[14]基于美国数据的研究表明,问询函能够识别企业的税收规避行为和财务报告瑕疵。刘柏和卢家锐(2019)[13]发现年报问询函监管对企业盈余管理行为具有风险甄别能力,问询函的精确性和准确性越高,其精准识别企业盈余管理行为的能力也越强。聂萍和潘再珍(2019)[15]发现问询函监管能够有效识别被问询企业可能存在的大股东“掏空”动机,通过对“掏空”关键事项进行问询而抑制大股东的“掏空”行为。因此,被出具年报问询函的企业,其可能存在信息披露或公司治理等方面的问题,而这些行为在上市公司收到问询函后应该受到独立董事的质疑、监督和规范。

然而,独立董事受制于薪酬制定、“以和为贵”的人文环境,大部分独立董事仅能对那些不触及实际控制人或控股股东根本利益的行为提出整改意见,进而发挥其有效的咨询功能。但是当公司面临着重大的治理问题或风险时,尤其是那些可能牵扯到实际控制人或控股股东利益侵占的行为,实际控制人或控股股东并不会采纳独立董事的整改意见,此时,独立董事很可能会在后期面临着企业违规被处罚的风险,在这种情况下,理性的独立董事很可能会权衡继续留任带来的风险和收益,进而选择“用脚投票”主动离职,以保全个人的声誉。

当公司年报被询问的次数越多,意味着公司所面临的问题也越多,风险也越大,独立董事对此进行整改的难度也较大,其承担的工作压力和工作时间均将显著上升,但其获得的薪酬并不会因此而显著提升。因此,基于风险和收益的权衡,当上市公司被出具年报问询函的次数越多,独立董事主动辞职的可能性也会显著提升。基于此,我们提出假设1:

假设1a:一定条件情况下,被出具年报问询函的上市公司,其独立董事主动辞职的可能性更大;

假设1b:一定条件情况下,被出具年报问询次数越多的上市公司,其独立董事主动辞职的可能性更大。

控股股东或实际控制人的利益侵占行为一直是监管部门重点关注的问题,因此,交易所尤其会关注控股股东或实际控制人与上市公司之间的关联交易、资金往来的情况,当上市公司收到关于控股股东的利益侵占行为方面的问询时,这很可能表明控股股东存在较为严重的利益侵占行为。按理来说,此时,独立董事应该积极督促控股股东或实际控制人进行整改,减少其控股股东利益侵占行为。然而,控股股东并不一定愿意接受独立董事的监管,为了实现对其他股东利益的掠夺,反而更希望独立董事提供可能的其他措施来掩饰或隐藏这种利益侵占行为。而这对于独立董事来说,其面临的声誉与法律风险更大。因此,一方面,在“以和为贵”的文化背景下,独立董事既不愿意强势地提出整改或否定意见,以避免与实际控制人或控股股东的正面冲突。另一方面,独立董事也不愿意承担“不作为”而带来的更大风险。因此,在风险和收益的权衡之下,独立董事选择主动离职的可能性更大。因此提出假设2:

假设2:相比于年报问询函内容未涉及到控股股东利益侵占行为的上市公司,年报问询函内容涉及到控股股东利益侵占行为的上市公司,其独立董事主动辞职的可能性更大。

三、样本选择和实证设计

(一)样本的选择

本文选取2015—2020 年中国沪深A 股上市公司作为初选样本,所涉及的有关监管问询和独立董事辞职等数据来源于国泰安CSMAR 数据库及Wind 数据库。对于初始数据,进行了如下处理:(1)剔除金融业上市公司;(2)剔除ST、*ST 上市公司;(3)剔除相关变量缺失的样本。本文最终得到4 105 家公司17 920 个公司年度观测值作为研究样本。

(二)研究模型和变量定义

为了验证年报问询函监管对独立董事离职行为的影响,本文构建以下基本模型:

其中,被解释变量为Turnover,代表上市公司当年独立董事是否主动辞职;若上市公司当年有独立董事主动辞职则Turnover=1,否则Turnover=0。本文将独立董事辞职报告中出现有关届满或政策原因等非主观意愿的辞职原因归为被动辞职;除此之外,在独立董事辞职报告中出现的其他原因,如个人原因、工作繁忙、身体原因等,或者独立董事辞职报告中没有说明辞职原因,如辞职、辞任、辞退等,本文均视为主动辞职。

解释变量为ILS_D、ILS_F 和ILS_S 来度量,分别代表上市公司当年是否被年报问询、被年报问询次数和年报问询内容是否涉及控股股东利益侵占方面;具体而言,ILS_D 表示上市公司当年是否被出具年报监管问询函,若存在年报问询,则ILS_D=1,否则ILS_D=0;ILS_F 表示上市公司当年被出具年报监管问询函的次数;ILS_S 表示上市公司当年的年报问询涉及控股股东侵占利益,即实际控制人或控股股东及其关联方之间的关联交易、其他应收款、预付款项中涉及到实际控制人或控股股东及其关联方的资金往来、控股股东及其关联方资金占用或违规对关联方提供担保等时。根据公告,若涉及控股股东利益侵占行为,则ILS_S=1,否则,ILS_S=0。

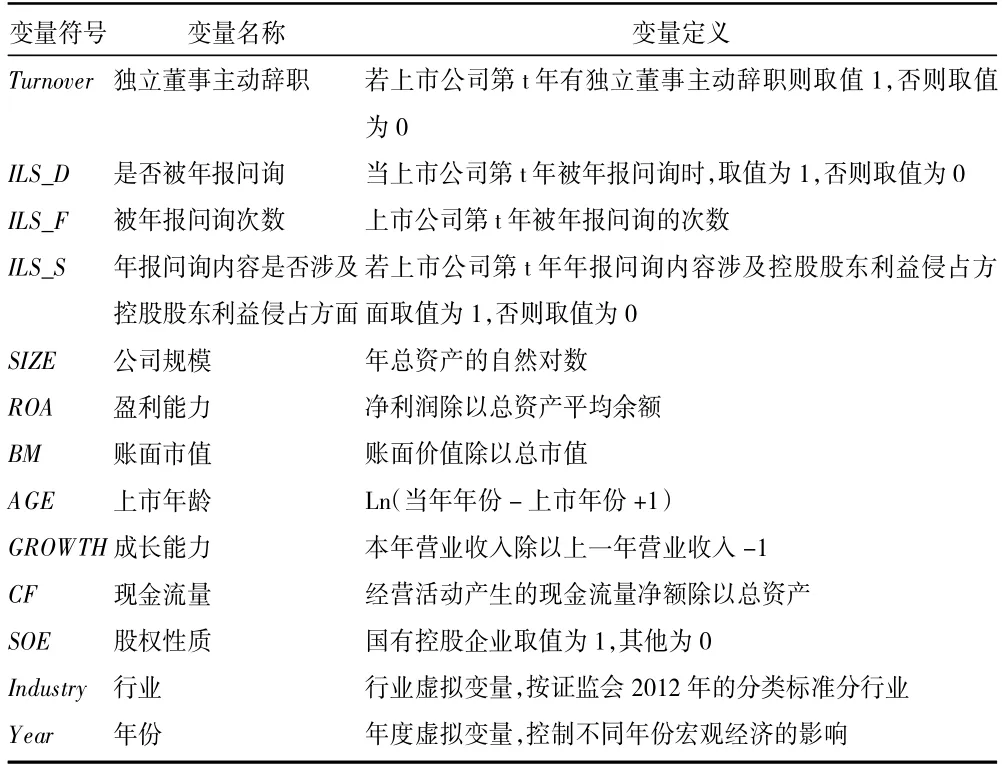

控制变量为Control,考虑到其产生影响有一定时滞性,同时为了降低内生性影响,本文对所有控制变量滞后一期。包括,公司规模SIZE、盈利能力ROA、账面市值比BM、上市年龄AGE、成长能力GROWTH、现金流量CF、股权性质SOE。此外,还对行业和年份进行了固定效应。上述所有变量具体定义及度量方式,如表1 所示。

表1 变量定义

四、实证结果和分析

(一)描述性统计

表2 报告了本文所涉及变量的描述性统计结果。统计结果显示,Turnover 的均值为0.139,表明独立董事主动辞职的平均比例达到13.9%;ILS_D 的均值为0.072 9,表明平均而言,我国约有7.29%的上市公司的年报被证监会问询过。而在企业收到年报问询函的样本中,ILS_F 的均值为1.043 6,最大值为4,这表明,收到年报问询函的企业其平均被问询的次数约为1.04 次,最多高达4 次。ILS_S 的均值为0.054 5,表明上市公司年报被问询所涉及内容关于控股股东掏空事项的占总样本的5.45%。其他控制变量的取值均在合理范围内。

表2 描述性统计

(二)相关性分析

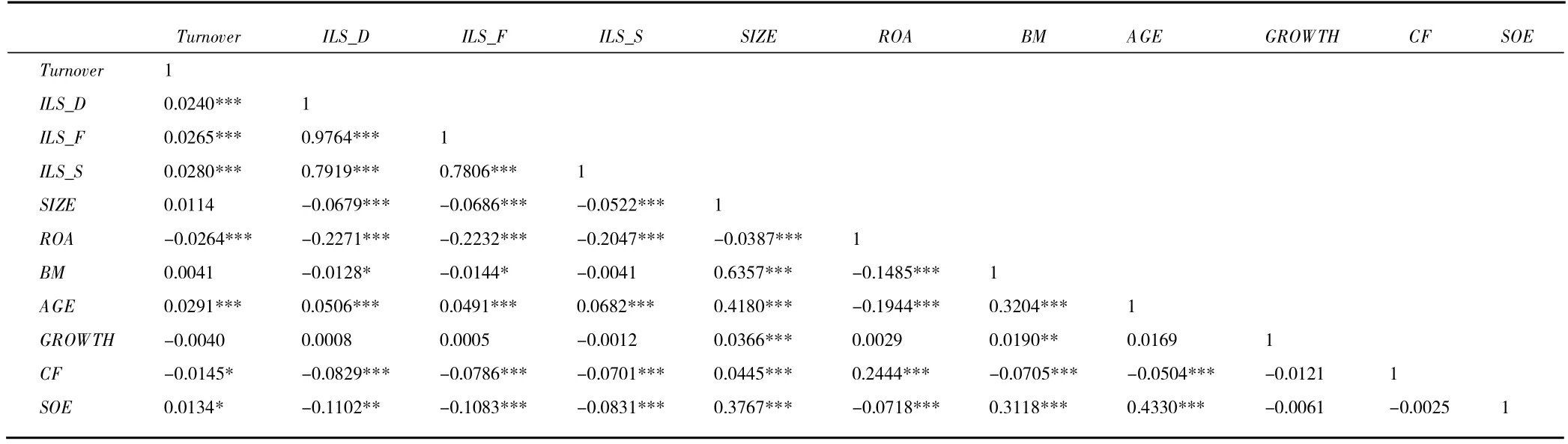

由表3 可以看出,独立董事主动辞职(Turnover)与是否年报问询(ILS_D)、年报问询次数(ILS_F)、年报问询内容涉及控股股东利益侵占方面(ILS_S)均成正相关关系,说明被年报问询的企业,被问询次数多或问询内容涉及到控股股东利益侵占时,独立董事主动辞职的可能性越大,初步验证了本文假设。

表3 相关性分析

(三)回归结果分析

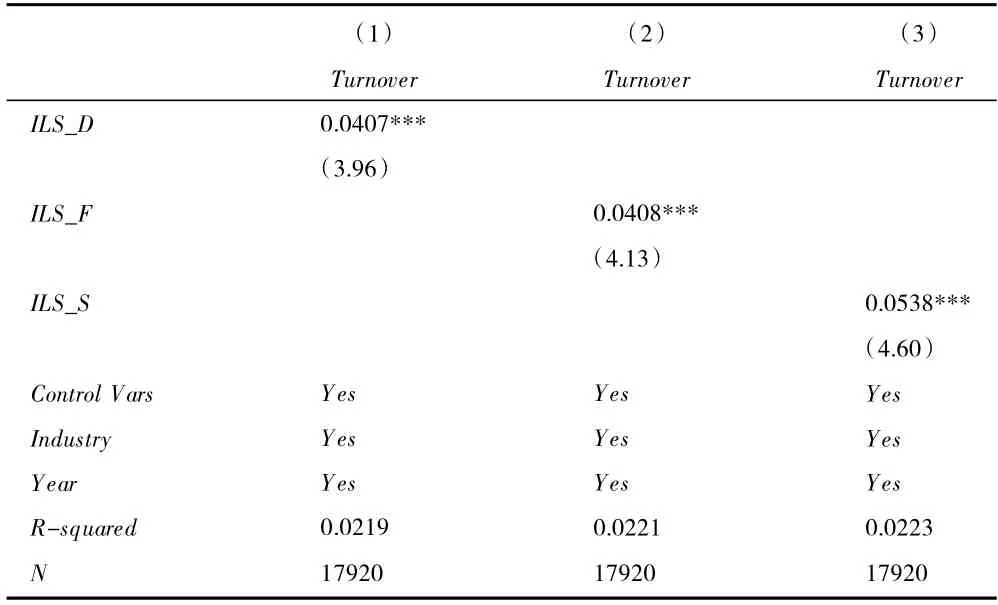

表4 为上市公司年报问询函与其独立董事主动辞职的回归结果分析,列(1)显示,当其他条件相同的情况下,被出具年报问询函的上市公司与其独立董事主动辞职的系数在1%的水平上显著为正,即在一定条件情况下,被出具问询函的上市公司,其独立董事主动辞职的可能性大。本文假设1a 得到验证。列(2)显示,当其他条件相同的情况下,年报问询函次数与其独立董事主动辞职的系数在1%的水平上显著为正,即在一定条件情况下,年报问询次数越多,独立董事主动辞职的可能性更大。本文假设1b 得到验证。列(3)显示,当其他条件相同的情况下,年报问询内容涉及控股股东利益侵占方面时与其独立董事主动辞职的系数在1%的水平上显著为正,即在一定条件情况下,年报问询内容涉及侵占控股股东权益时,导致独立董事主动辞职的可能性更大。本文假设2 得到验证。

表4 年报问询函与独立董事主动辞职的回归结果

(四)稳健性检验

为了增加研究的可靠性,本文在上述理论假设的基础上进行了以下两方面的稳健性检验,总体说来,以下检验并没有改变本文的研究结论。

1.前文将独立董事辞职报告中没有说明辞职原因,如辞职、辞任、辞退等均将其归为主动辞职,为增加本文结论的稳健性,考虑到我国规定独立董事的连任时间不能超过6 年,任职超6 年的独立董事可能是换届或满届辞职。出于谨慎性,剔除就职时间等于或超过五年的独立董事,将这部分独立董事的辞职类型划分为被动辞职。重新回归的结果如表5所示,ILS_D、ILS_F 和ILS_S 系数均在1%水平上显著为正,与基准回归的结论一致。

表5 稳健性检验:进一步划分主动辞职

2.考虑到每个公司每一年的独立董事总人数以及每年主动辞职的独立董事人数可能不相同,故我们将因变量改为每个公司每年独立董事主动辞职的人数与相应的独立董事总人数相除得出的比例Turnover_total 替换原来的哑变量是否存在独立董事主动辞职Turnover。重新回归的结果如表6 所示,ILS_D、ILS_F 和ILS_S 的系数至少在5%的水平上显著为正,与基准回归的结论一致。

表6 稳健性检验:替换因变量

五、研究结论与建议

本文以交易所发放的年报问询函为研究对象,检验了问询函监管是否会对独立董事辞职行为产生影响。研究发现,问询函监管机制下,独立董事辞职的概率增加。实证结果显示,第一,当上市公司被出具问询函时,公司存在风险的可能性更大,其独立董事主动辞职的可能性更大;第二,对于被出具问询函的上市公司,被问询次数越多,独立董事主动辞职可能性更大;第三,当问询函涉及到控股股东利益侵占时,该公司存在重大风险隐患可能性大大提高,独立董事主动辞职可能性更大。问询函监管背景下,独立董事主动离职可能是上市公司存在治理风险的重要信号。本文的研究结论提醒投资者和监管层,被出具年报问询函后,发生独立董事主动离职的上市公司,以及其控股股东产生的利益侵占行为,应成为接下来投资者预防和监管层监管的重点内容。