比特币对我国股票市场波动性的影响

——基于双重非对称GARCH-MIDAS模型的实证研究

吴鑫育,王小娜

(安徽财经大学 金融学院, 安徽 蚌埠 233030)

一、引言

股票市场波动率的准确建模和预测在金融市场监管、投资组合决策、金融风险管理、信用衍生产品定价等领域都具有重要作用。传统上,文献[1-4]对波动率进行建模和实证研究主要是根据GARCH模型及其推广模型实现。但是,GARCH类模型只可使用相同频率的数据建模,这是其不能捕获金融市场长期波动的主要原因。基于此,Engle等[5]提出GARCH-MIDAS模型,用来讨论股票市场和宏观经济活动之间的关系。随后,郑挺国和尚玉皇[6]基于宏观基本面构建GARCH-MIDAS模型对中国股市进行波动率的估计和预测研究,发现宏观经济波动对中国股市波动具有显著的正向影响。雷立坤等[7]利用GARCH-MIDAS模型实证研究发现Baker的经济政策不确定性(Economic Policy Uncertainty,EPU)指数能够很好地解释我国股市波动的长期成分,并显著提高对上证综指波动率的预测精度。Yu等[8]研究了全球经济政策不确定性(GEPU)指数对中国股市波动的影响,实证研究发现GEPU指数对中国股票市场的波动性具有显著的正向影响,反映了中国股票市场已逐渐融入全球经济。Wei等[9]基于GARCH-MIDAS模型分别研究了热钱对我国整体股票市场以及对我国不同行业股市的影响,发现热钱对中国股市的长期波动具有显著的正向影响。石强等[10]运用多因子GARCH-MIDAS模型研究了我国宏观经济与股市波动之间的关系,结果表明工业增加值和社会消费品零售总额会对股市长期波动产生正向影响,并且这种影响有逐渐增强的趋势。钟立新等[11]利用GARCH-MIDAS模型研究了政策强度对股市波动中的长期成分的影响,实证研究结果发现在该模型中加入政策变量能有效提升模型预测精度。

上述所有利用GARCH-MIDAS模型对我国股票市场的研究,均是基于经济政策不确定性、工业增加值、社会消费品零售总额和政策因素等宏观经济变量。但是,近年来,比特币因为去中心化且独立于主权政府、中央机构和银行系统的特征,成为法定货币的替代品,被视为一种弥补标准经济和金融结构无效的方法,引起了许多投资者、从业者和研究人员越来越广泛的关注。对比特币现有的研究主要集中在三个方面:其一,比特币的波动性。Köchling[12]着重于使用基于30分钟日收益率的平方和作为经典波动率的代理,进行样本外的波动率预测,比较了GARCH类模型对比特币波动率的预测性能;赵磊和刘庆[13]基于对数周期幂律模型(LPPL)对比特币价格波动进行了检验与预测;文献[14-16]均对比特币的波动性作了相应的研究。其二,比特币的收益性。Baur等[17]的研究表明,比特币的收益率与股票、债券等传统资产基本不相关,这说明了可以选择比特币作为分散投资的对象;Li和Wang[18]研究发现金融和宏观经济活动的指标是比特币产生收益的驱动因素;Duc等[19]通过方差分解,发现当黄金相对于铂金的价格上涨时,比特币的收益也随之上升,同时黄金和铂金市场的波动率会影响比特币的波动率且这种关系呈现时变依赖性;罗玫等[20]研究了比特币收益率和道琼斯指数滞后收益率之间的相关性,发现比特币市场和股票市场具有显著的关联性;文献[21-23]对比特币的收益率也做了相应的研究。其三,比特币的风险价值。Gkillas和Katsiampa[24]研究了5种主要加密货币收益率的尾部行为,发现比特币和莱特币是风险最小的加密货币;文献[25-29]也对比特币的风险价值做了相应的研究。

基于以上对比特币特征的分析,将比特币作为外生经济变量,研究其对股票市场是否会产生影响,将会是一个新颖的和值得深入探讨的话题。因此,本文在GARCH-MIDAS体系下,引入比特币作为外生变量考察其对我国股市波动性的影响。另外,魏正元等[30]和玄海燕等[31]研究表明,股票收益率并非服从对称的正态分布,而偏斜t分布能够更好地捕获股票收益率的非对称特征。同时,Pan等[32]和Wang等[33]发现股票波动率具有非对称性即杠杆效应。而本文同时考虑股票市场收益率的非对称和波动率的非对称性对于我国股票市场波动性的建模是至关重要的。基于以上分析,本文研究主要从以下几个方面展开:第一,将标准GARCH-MIDAS模型进行扩展即分别考虑收益率序列分布函数的非对称性和波动率短期成分中的非对称性,构建双重非对称GARCH-MIDAS(DAGARCH-MIDAS)模型,将比特币作为外生驱动因素,研究其对中国股市波动率的影响,填补这方面研究的空白;第二,为了研究这种影响是否受到特殊事件的冲击,另外考虑两个子样本时期,分别为2015年中国股市崩盘期(2014—2016年)和2016年以来区块链概念在中国市场上火热,其中以比特币为代表的数字货币的ICO融资在国内的盛行期(2016—2019年)[34];第三,为了更加深入地理解比特币对我国不同行业的股票市场的影响,从而造成对总体股市的冲击,将上证综合指数根据上证行业分类指数分成工业、商业、房地产业、公共事业和其他行业等五大行业股票指数分别进行比较研究;第四,本文通过以上的分析,为投资者和金融机构分散风险投资,以及为政府部门加强市场监管提供理论依据和更多渠道。

二、模型构建及估计方法

本文使用的双重非对称GARCH-MIDAS模型是在Engle等[5]提出的标准GARCH-MIDAS模型的基础上构建的,双重非对称GARCH-MIDAS模型亦可被看成一种乘性分解的波动率模型。

(一)双重非对称GARCH-MIDAS模型

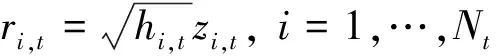

本文构造加入外生变量的双重非对称GARCH-MIDAS模型来分析比特币对我国股市波动的影响,股市收益率设定如下:

(1)

其中,ri,t是第t个月的第i天的股票收益率,hi,t是股票收益率的波动率,zi,t是收益率新息。

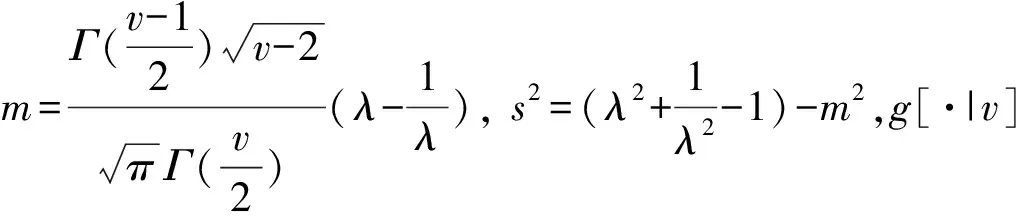

为了刻画股票收益率分布的非对称性,假设收益率新息zi,t服从标准偏斜学生t分布,如下:

(2)

hi,t=gi,t×τt

(3)

资产的波动率hi,t由两部分组成即短期成分gi,t和长期成分τt。Pan等[30]和Wang等[31]研究发现,短期波动率分量的非对称效应比长期波动率分量的杠杆效应对样本拟合和预测效果的影响更为重要。

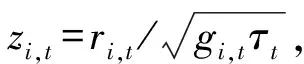

(4)

其中,gi,t是短期成分,其中1{ }是一个示性函数,这意味着如果条件ri-1,t<0满足,该函数的值为1,否则为0。通过对非对称项1{ri-1,t<0}的设置来区分正收益和负收益对短期波动率实证结果的影响。

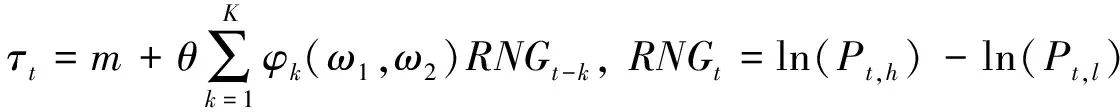

(5)

由于可获取的比特币高频数据是从2014年才开始,本文考虑将价格极差作为波动率的代理变量。其一,为了避免样本总量太小的问题;其二,文献[35-38]表明相对于已实现方差RV,价格极差包含更多的比特币价格极端变化的信息,更能够提高模型的拟合效果。因此,本文的长期成分选取比特币的价格极差RNGi,t作为外生变量进行建模。τt是长期成分,可以由低频变量比如已实现波动率或者宏观变量来描述,系数θ为比特币的价格极差对股市波动率的长期影响系数,Pt,h、Pt,l分别为比特币在t天内的最高价格和最低价格。另外,K是最大的滞后变量,φk(ω1,ω2)是基于贝塔函数的权重方程,表达式如下:

(6)

(二)参数估计方法

由于GARCH-MIDAS模型的条件方差是该模型的参数和历史新息的确定性函数,因此双重非对称GARCH-MIDAS模型的参数可以通过经典的拟极大似然法估计得到,其似然函数可以直接写出:

(7)

(8)

三、实证研究

本文选取上证综合指数(SSEC)作为我国整体股票市场的代表,选取分别反映工业行业、商业行业、房地产行业、公用行业和其他综合行业的景气状况及其股价整体变动状况的工业指数、商业指数、地产指数、公用指数和综合指数作为我国不同行业股票市场的代表。另外,比特币的相关数据可获取的最早时间为2011年10月3日,但综合考虑到比特币伊始交易的不稳定性以及总体实证样本的大小,本文选取2012年1月1日到2019年12月24日的比特币交易数据。本文数据来源于Oxford-Man Institutes Realized Library以及bitcoincharts。

(一)描述性统计分析

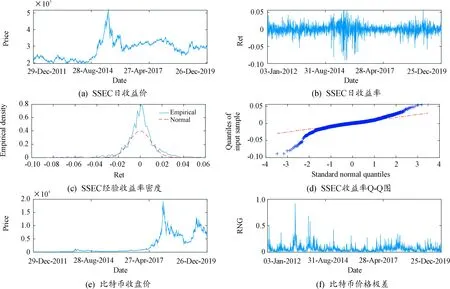

图1显示了我国SSEC全样本期间的收盘价、收益率、相关分布以及比特币的收盘价和价格极差。从图1的日收益率(b)可以观察到,SSEC的收益率序列在总样本期间表现出显著的波动率的时变性和波动率的聚集性等特征;从SSEC的经验收益率密度(c)和其收益率Q-Q 图(d)可以发现,收益率序列具有典型的“尖峰厚尾”和偏离正态分布的特征;从比特币的收盘价(e) 可以看出,比特币在2017年4月价格暴涨之后虽有所下降,但仍然维持在一定的高度;从比特币的价格极差(f)也可以看出,比特币价格极差的时间序列也具有波动率的时变和聚集等特征。

图1 SSEC日收盘价、收益率、分布函数及比特币收盘价、价格价差

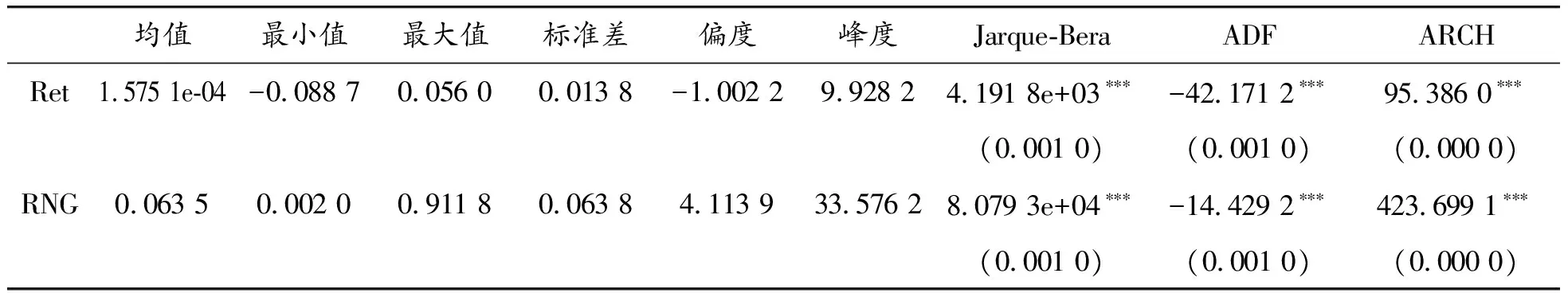

表1给出了SSEC收益率以及比特币价格极差的描述性统计量,我们发现SSEC收益率序列左偏(偏度小于0),尖峰(标准正态分布的峰度为3),且Jarque-Bera统计量显著,拒绝正态分布的原假设,这与图1的结论一致,因此SSEC收益率的时间序列表现出显著的“尖峰厚尾”特征。另外,比特币的价格极差表现出右偏和更高的峰度,同时Jarque-Bera统计量非常大,亦拒绝正态分布的原假设。由表中ADF检验(平稳性检验)的结果可以观察到,不管是SSEC收益率还是比特币价格极差序列均在1%的水平内显著拒绝原假设即这两个时间序列都是平稳的,可以进行下一步数据处理。从表中ARCH效应(自相关性)检验可以发现,SSEC收益率、比特币价格极差序列均在1%的水平内均能够显著拒绝无条件异方差的原假设即这两个时间序列都存在自相关性,适用于GARCH类模型的建模。

表1 SSEC收益率、比特币价格极差的描述性统计量

(二)比特币对整体股票市场的影响

本文采用上证综合指数及其五大行业指数和比特币市场数据,基于双重非对称GARCH-MIDAS模型,利用经典拟极大似然估计方法,进行以下实证分析。本文不仅对2012—2019年的全样本进行研究,还比较分析了总样本期间的两个特殊子样本:2015年中国股市崩盘的2014—2016年;2016年开始区块链概念在中国火热,使得国内投资者对基于区块链技术的比特币产生巨大热情的2016—2019年。

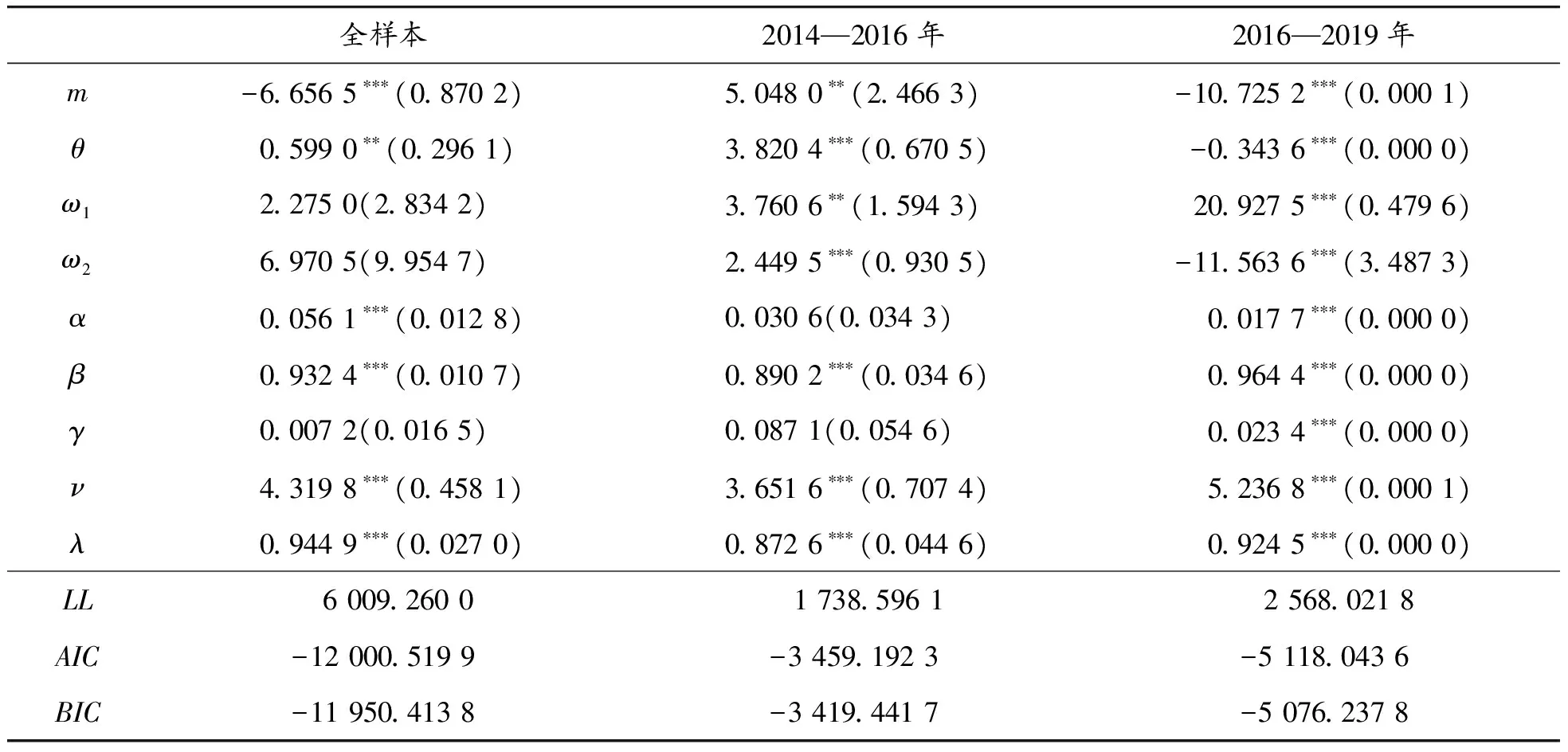

从表2可以观察到,在全样本期间,GARCH方程的参数α和β在1%的水平内都是显著的且α和β之和均接近于1;长期成分的θ值为0.599 0且在5%的水平内显著,说明比特币波动对中国股票市场有长期的正向影响,即中国股票市场在长期内会受到比特币市场的影响,比特币市场波动越大,我国股票市场收益率的波动也会越大。2014—2016年,除了参数α不显著,参数β和θ均在1%的水平内显著,且θ值为3.820 4,对我国股票市场的收益率在长期内的冲击相对于总样本时期增加了6倍以上,因此长期内会造成我国股市更大的波动。2016—2019年,参数α、β和θ均在1%的水平内显著,但值得注意的是,θ值为-0.343 6,说明比特币的成交量和成交价格的增加对我国股票市场有一个负向的冲击,即我国股票市场的收益率的波动并不会因为基于区块链技术的比特币的火热交易有更大的波动,反而股票市场的收益率波动会偏向于相对平稳的状态;波动率的非对称参数γ在1%的水平内显著,说明在该期间我国股票市场波动率具有显著的杠杆效应。

另外,3个不同样本期间的形状参数ν和λ都在1%的水平内显著,且ν均大于2,λ均小于1,说明我国股市的收益率序列在不同时期均具有明显的“尖峰厚尾”和向左偏斜的非对称特征。

表2 参数估计结果:整体股市

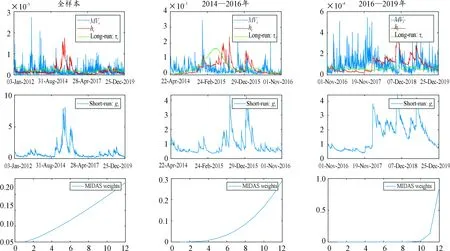

图2分别展示了比特币对我国股票市场在总样本期和两个子样本期间的真实波动率的代理变量MVt、总波动ht和长期波动τt;短期波动gt;Beta函数权重。从第一列来看,2014—2016年子样本期间的长期波动和总波动相对于全样本期间都明显更高,其中长期波动明显受到更大的影响,说明比特币在2015年中国股市崩盘期间对我国股票市场收益率有一个更大的冲击,与上表中的结论相一致。另外,从第三列每一个样本期间的Beta函数权重图(横轴表示滞后阶数,纵轴表示权重值大小)可以观察到,比特币对我国股市的影响是具有滞后效应的,特别是在2016—2019年样本期间,比特币对我国股市波动的影响在第9个月之后才产生,并且这种影响从第10个月开始到第12个月之间近乎呈指数型增加。

图2 样本内拟合结果:整体股市图

(三)比特币对不同行业股票市场的影响

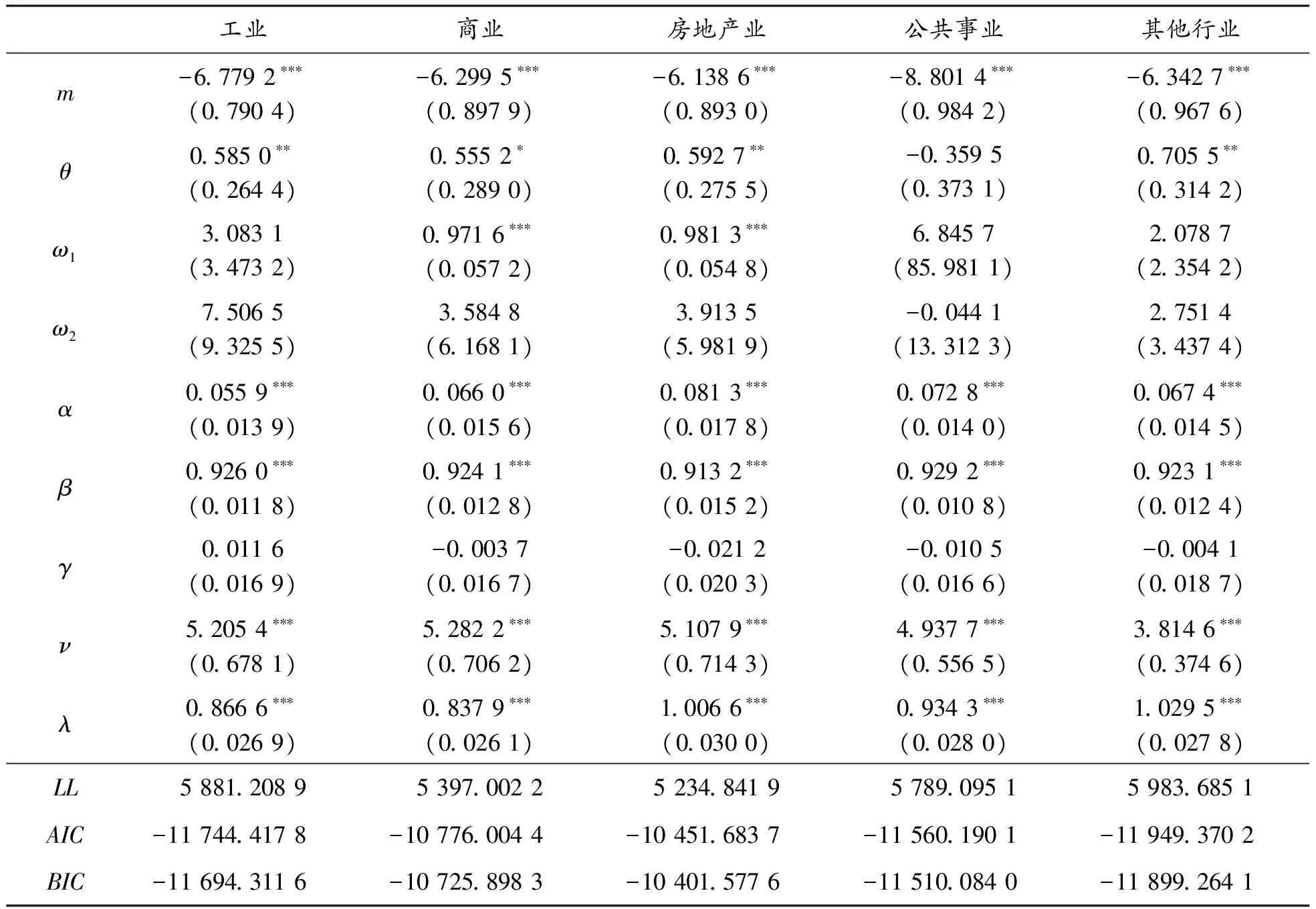

为了更加深入地理解比特币对我国不同行业股市波动的影响程度及其造成的对总体股市的冲击,本文根据上证行业分类指数将SSEC指数分成工业、商业、房地产业、公共事业和其他行业等五大行业股票指数,在全样本期间分别对这五大行业进行样本的参数估计,研究比较比特币对我国不同行业股票市场波动率的影响,基于5个不同行业的样本参数估计结果展示在表3中。

表3 参数估计结果:不同行业

从表3可以发现,对于参数α和β,五大行业均在1%的水平内显著,并且α和β之和均接近于1;对于长期成分中的参数θ,工业、房地产业和其他行业均在5%的水平内显著,商业在10%的水平内显著,且这四大行业的θ值的范围从0.555 2到0.705 5,说明比特币对以上4个行业股票市场的波动有着显著的正向和相似的影响。然而,值得注意的是,公共事业的长期参数θ、ω2和0没有显著性差异,说明比特币对我国公共事业股票市场并没有显著的影响和冲击。

另外,形状参数ν和λ都在1%的水平内显著,只是房地产业和其他行业均右偏,工业、商业、公共事业全部左偏,也充分说明我国不同行业的股票市场的收益率也具有明显的“尖峰厚尾”和偏斜的非对称特征。

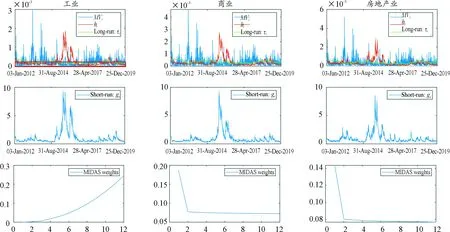

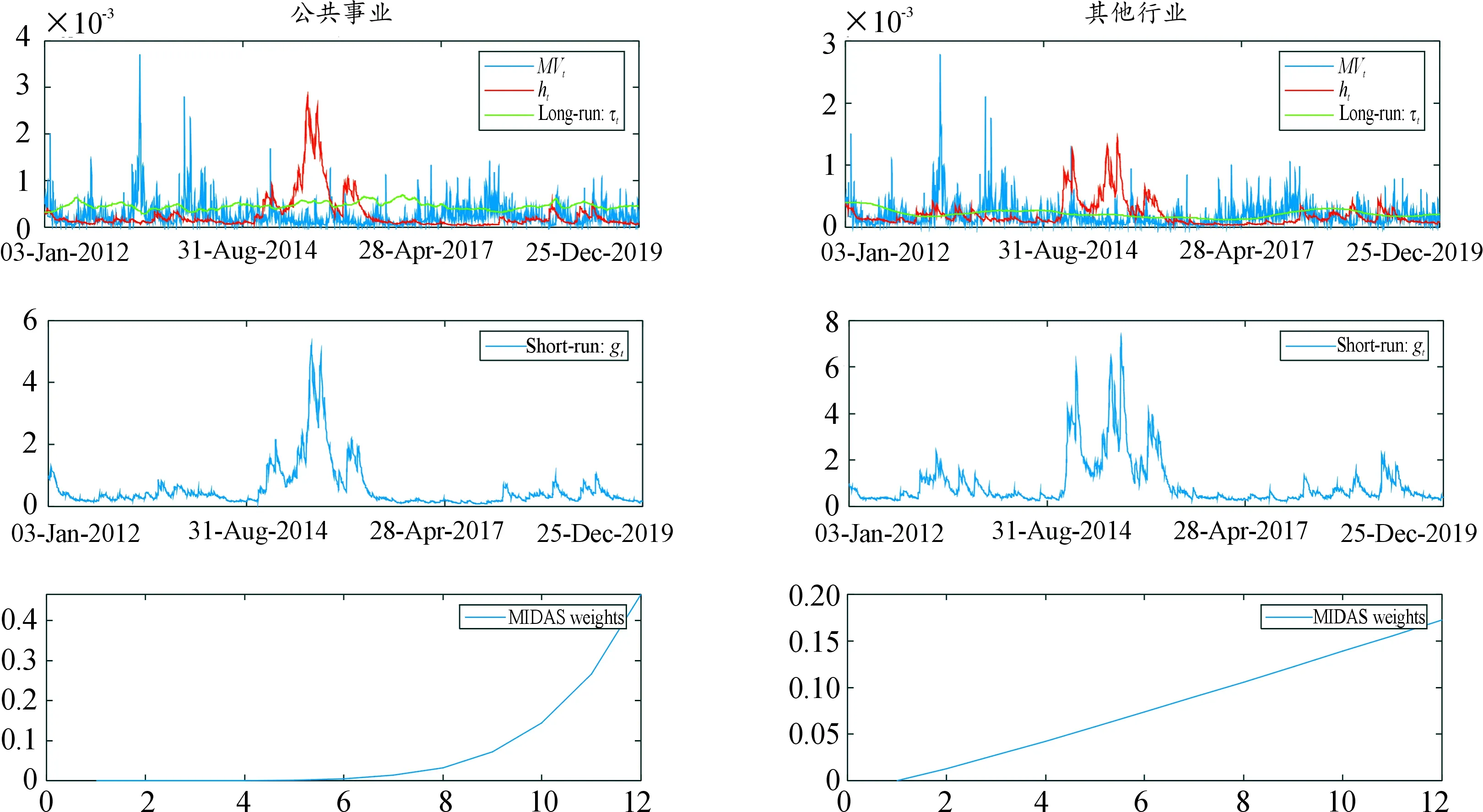

图3和图4分别展示了比特币对我国工业、商业、房地产业、公共事业和其他行业的股票市场波动率的影响情况。从图4中比特币对公共事业的第一行、第二行图可以观察到,总波动和短期波动变化一致,不受长期成分变化的影响,即比特币对我国公共事业股票市场没有显著的影响,与上表中的结论一致。通过观察图3和图4第三行的Beta函数权重图可以发现,比特币对工业和其他行业分布均具有滞后2个月和滞后1个月的影响,且这种影响在这之后不断增加;值得注意的是,比特币对商业和房地产业股票收益率波动的影响是即刻的,均没有滞后期,且这种影响在第1个月内达到最大,在第2个月时下降到拐点,之后逐渐平缓衰减,其中,对房地产行业股票波动的Beta函数权重在8个月后为0,但对于商业,在12个月后Beta函数权重仍不为0,仍然还具有一定的影响。

图3 样本内拟合结果:工业、商业、房地产业

图4 样本内拟合结果:公共事业和其他行业

四、结论

本文运用双重非对称GARCH-MIDAS模型不仅研究了比特币自从稳定交易以来对中国整体股票市场在全样本时期的影响,还分别研究了比特币对中国股票市场的两个重要子样本时期(2015年中国股市崩盘和2016—2019年比特币所依托的区块链技术的火热期)的影响。另外,为了进一步弄清楚比特币对我国不同行业股市波动的影响程度,基于工业、商业、房地产业、公共事业和其他行业等五大行业股票指数分别进行了实证研究。研究结果发现:在全样本时期,比特币对我国股票市场有显著的正向影响,也就是说中国股票市场在长期内会受到比特币市场变化的冲击,比特币市场波动越大,对我国股市收益率的波动性影响越大;在2015年中国股市崩盘的子样本时期,比特币对我国股票市场也有显著的正向影响,但这种影响相对于全样本期间更加显著;在2016—2019年的子样本期间,比特币对我国股市具有显著的负向影响,即我国股票市场的波动率并不会因为以比特币等数字货币所依托的区块链技术的火热有更大的波动,反而股票市场的收益率的波动会趋于相对平稳。综上,我们可以发现比特币的波动会对整体的中国股市产生相应的影响,特别是在中国股市下行时,比特币的剧烈波动会起到显著的推波助澜作用。比特币属于外来虚拟货币,建议政府部门建立可能的防火墙现货和衍生品市场,且追求更加透明的监管规则,以增强各种市场参与者的信心,同时,关注交易规则的进一步系统性改革和股票市场的有效监管,设置适当的杠杆率和证券交易保证金。

比特币对我国工业、商业、房地产业和其他行业的股票市场均具有显著的正向且相似的影响,但对我国公共事业股票市场并没有显著的影响和冲击,这可能是因为公共事业属于我国的基础设施建设,属于民生得到国家政策的扶持和保护,因此不会受到市场上诸如比特币等数字货币的投机交易行为的冲击。建议政府部门扩大我国在工业、商业、房地产业和其他行业等金融工具类别的研发,提高我国金融市场抵御比特币等外生因素波动的冲击,防范金融市场的系统性风险。另外,政府应继续坚定对公共事业的投入,这不仅是一项惠民政策,也可以有效降低金融市场整体风险水平。