产品细分 人群细分 细分带来新机遇

■ GfK中国家电事业部总监 蔡凌

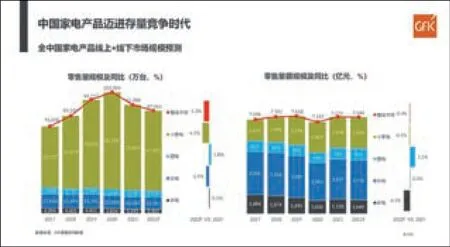

家电行业经过数十年的发展,逐步从增量迈进存量竞争时代,并且这一局面将在未来几年持续存在。依据GfK零售推总数据,2021年家电整体市场(包含彩电、白电、厨电和小家电)表现一般,零售量92,388万台,同比跌幅10.6%,零售额7,572亿元,同比增长5.4%。预计2022整体家电规模呈现小幅下跌,零售量同比跌5.3%,零售额同比微跌0.4%。

而伴随着疫情的常态化,消费者中普遍存在着“谨慎型”和“享受型”两种消费态度。这也是不同收入人群因为疫情带来的收入变化直接决定的。低收入人群中因为部分人收入减少,随之而来的是会更加地量入为出,消费变得更为谨慎、理性,会以必需品为主,“去多余化”明显。消费时会考虑商品对自己的实际使用价值,减少冲动消费。高收入人群因为疫情对收入影响不大,且在经历了疫情带来的病痛之后,更加希望好好享受生活,希望犒劳自己、享受当下,会为自己消费更好的、更有品质的商品,会更追求及时消费。

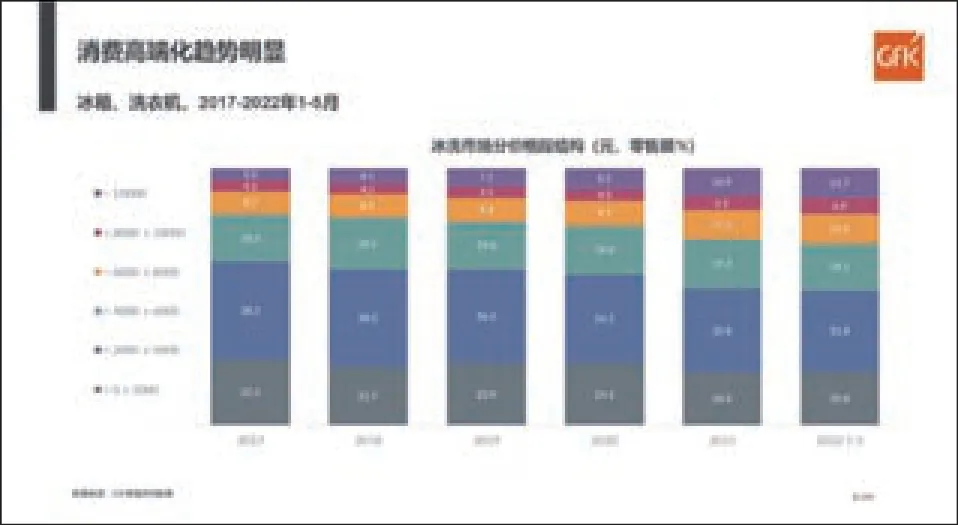

这两种消费态度直接导致了消费市场两极化愈发明显。从家电市场看,对性价比产品的需求和对高品质高端产品的需求同时并存。以冰箱、洗衣机市场为例,2020年起两端产品的比重对比2019年都有明显提升,整体低价产品依然保持比较稳定的比重,同时高端产品的比重有更为明显的提升,受享受型消费态度影响,高端消费有增无减,高端化成为驱动家电市场增长的动力。因此,厂商也积极在高端价格段布局,各种高端新品层出不穷,迎合了消费高端化的趋势,进一步推动高端市场的增长。

在这样的背景形势下,寻找新的增量市场机会的同时,激活存量市场也是生存关键。随着互联网成长起来的年轻一代逐渐成为家电市场消费主力军,消费者对于家电产品的需求不断增加和变化,家电产品也进一步细分,用更好、更精细化的产品满足消费者的多样化需求成为企业制胜的关键。

Z世代渐成家电主力消费群体,对家电市场的影响巨大

GfK调研了中国近25,000名购买冰箱、洗衣机、彩电家电消费者,依据消费者信息做出人群画像显示,2021年购买家电的消费者男性占比52%、女性占比48%;从家庭人口构成来看,每户有2、3位成年人的比例居多,分别占32%和35%;无儿童家庭占比为51%;分年龄看,家电消费者平均年龄41周岁,64周岁以下各年龄段分布较为均匀,都在20%左右;分世代看,Z世代消费者占比17%,千禧一代消费者占比31%,X世代消费者占比较高为36%。

根据GfK全球对不同代际的消费者定义,1998年以后出生的人群是Z世代的消费者,这部分人群在2022年时最大年龄24岁,大部分Z世代目前还是学生,但未来进入社会后会逐渐成为市场的消费主力。

Z世代与其他代际人群有很大不同是由于他们成长在中国经济高速发展的时间段,因此物质条件相对优越;且他们绝大部分都接受过高质量的教育,有自己独立的态度和见解。最重要的是这是一代与互联网共同成长的一代人,他们从小就接触网络,他们不知道没有手机没有网络的生活是什么样的,他们是“网生一代”,这也决定了他们获取知识的途径、对事物的认知以及自身的行为与过往几代人完全不同。

聚焦到购买行为上,Z世代消费者对比千禧一代和X世代人群,更加关注性价比,追求买得值;Z世代消费者更加依赖社交媒体,在购买科技产品选择品牌时,更多地接受社交媒体影响者的推荐;Z世代消费者对品牌没有固有的刻板印象,更加注重品牌体验,选择品牌的流动性比较大,品牌忠诚度相对低,但是同时也说明他们对新品牌的接受度比以往任何一代人都高,也为更多新品牌带来更多机会;Z世代消费者在选择商品上非常重视产品的外观和风格,更加注重产品创新。正因为他们的特别,当他们成长为社会主力的消费人群时,对整个消费市场的影响是巨大的。企业只有提前了解未来市场的主人,才能提前做好准备,迎接挑战并更好地生存下去。

抓住人口结构性变化,贴合消费需求多元化

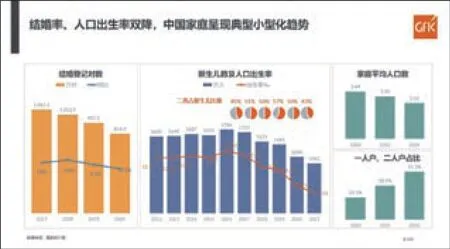

拉动消费除了个人因素以外,很重要的一点就是家庭因素,尽管中国的人口出生率在下降,但家庭数量却在增加。2010年中国的家庭数量为4亿户,2021年达到了4.9亿户,背后的原因是家庭的小型化。根据国家统计局数据,我国家庭平均人口数也在逐年降低,截至2020年家庭平均人口数仅2.62,一人户、二人户占比持续提升至55.1%,小家是未来家庭构成的主要方向。如果借鉴欧洲成熟市场的经验,欧洲的大白电市场是非常成熟的市场,人口也在下降,但市场却在稳步增长,背后的驱动力是家庭的小型化,在推动整个市场的更新。中国也有这样的趋势,只是中国市场会更为细分。

随着老龄化的加剧,家电市场整体消费模式也会相应发生改变。第七次全国人口普查主要数据显示,人口老龄化呈现以下特点:老年人口规模庞大、老龄化进程明显加快、老龄化水平城乡差异明显、老年人口素质不断提高。一般来说,退休老年人的主要收入来源是储蓄和退休金。国家统计局数据显示,2021年全国居民人均养老金或离退休金增长4.1%,城乡居民基础养老金标准继续提高,老年人的可支配收入持续提升,消费能力加强。

适老产品的推出是家电企业的重要方向,诸如便捷操控的家电(如智能操控类)、安全防护防类产品(如防干烧灶具、自动断电热水器)等,老年市场都有需求。简言之,老年人对家电产品的需求主要体现在产品操作的简单性、安全性、提示性、节约性、适宜性及透明性上。随着老年人健康保健意识逐渐加强,在新冠疫情的导火索下,老年人在维系健康方面也有更高的消费意愿。市面上的健康型家电诸如除甲醛、除螨、除菌等功能对老年人的针对性并不明显,如何提升产品品质,加强营销,提高此类产品对老年人的吸引力也是厂商的重要挑战方向。

单身一族增多、家庭小型化的趋势下,具备一人食或少人食特点、减少烹饪复杂度、提升消费者体验的小厨电市场潜力趋大。同时随着家庭收入水平的提升,体积小型化但产品更为精致、符合时代审美的轻奢小家电市场活力也将更强。比如,随身便携的电动剃须刀,外型精致小巧,可放在车上或者是出差时携带。户外露营需求的增加,个人便携式的需求越来越多,怎样抓住细分的市场需求非常重要。

此外,根据国家统计局数据,2020年0~14岁少儿人口的数量对比2010年增加了3092万人,少儿人口比例的增长有望带来母婴类产品需求的新增,具备母婴属性的家电相应也会有更多增长空间。随着收入水平的提升,新一代的父母有更强的消费能力,同时也更能接受具备差异化功能的细分母婴类产品。就大家电市场而言,具备母婴属性的儿童空调、儿童洗衣机、儿童冰箱等产品成为企业布局的又一重点。

随着女性消费市场的精耕细作,男性消费市场逐渐成为新的消费蓝海。随着85后、90后日渐成熟,其中单身人口尤其是男性的比重逐年上升,再加上互联网金融刺激的背景下,男性群体消费将有望迎来可持续的增长。从国家统计局数据来看,目前我国单身人口达2.4亿,结合第七次全国人口普查数据,单身男性比重远高于单身女性。

更多男性经济负担更轻,个人消费能力得以释放,更加关注自身形象、乐于享受生活。男性消费群体有着强劲的购买力,对非必须物质的需求上涨,尤其是在电器、服饰等领域。以小家电产品为例,相比于品牌、产品、营销都已逐渐发展成熟的女性个人护理小家电市场而言,男性个人护理小家电市场潜力巨大。家电企业要想抓住新需求,扩大新市场,对男性个人护理小家电的消费需求研究与开发不可或缺。

人口结构的变化并不会改变对传统家电产品本身的需求,更多是带来基于家电产品属性变化的性能需求,因此,产品功能的革新、产品技术的迭代仍是未来家电行业保持需求增长的主要驱动力。消费市场从大众到分众,逐渐细分到银发、单身、母婴、男性等不同圈层,对消费者的洞察颗粒度也愈发精细,这对家电企业抓住逐渐变化的消费群体的核心需求是新的挑战。

打造差异化的产品竞争,激发消费者的深层需求。

疫情的常态化使得公众健康安全生活的理念提升,居家隔离、佩戴口罩、进出扫码......,许多变化亦在加速演进,消费者诉求的变化推动了产品升级加速。

健康理念产品获益:疫情的反复使得消费者倾向于摄入更健康安全的食物,蒸箱产品的增长也验证了这一点:据GfK蒸箱市场全国零售监测数据显示,从2019年开始蒸箱产品市场规模实现扩张,其中2021年零售量同比2020年增长了14%,而2022年由于疫情的不确定性致使消费者信心降低,对蒸箱市场保持谨慎态度,2022年蒸箱产品市场规模预计达到186万台。

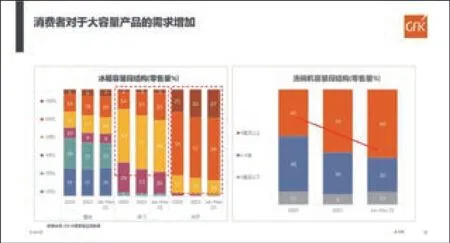

更高品质产品受青睐:疫情带来的不定期居家管控或隔离,使得消费者对于食材的储存提出更大容量的需求。据GfK冰箱市场全国零售监测数据显示,多门和对开门冰箱中,400L以上容量冰箱持续扩张;基于新冠防疫,家庭使用开水或是高温洗涤碗碟的需求增加,洗碗机凭借减轻家务劳动的同时,还更加健康、干净卫生,受到消费者的青睐。根据GfK中国洗碗机市场零售数据,2022年洗碗机产品市场规模预计达到266万台,零售量同比2021年增长12%;同大容量冰箱一样,洗碗机9套及以上大容量产品零售量占比由2020年的41%提升至2021年的55%;在2022年1~5月,9套及以上大容量产品零售量占比继续提升至60%。疫情加速消费升级,家电行业正在发生一系列新变革。

在竞争白热化的市场中,一些具有创新力的厂商在危机中发现新的市场机会,预见用户潜在的需求:在吸尘器市场快速增长的背景下,能从清洁电器中脱颖而出,洗地机作为一款用于家居环境清洁的创新型家电产品,集洗、吸、拖和自清洁等功能于一身,解决长期以来消费者对吸或扫地叠加拖地的功能组合需求,与扫地机器人产品相得益彰,开拓出一个全新的需求市场。据GfK全国市场零售数据显示,2022年1~5月洗地机产品市场规模达23亿元,同比增长高达69%,构筑出清洁产品的第二增长曲线。

由于民众“健康清洁”意识的觉醒,消费者不仅对家庭清洁产品的关注大幅提升,个人清洁产品如口腔护理产品市场规模也呈上升趋势。据GfK中国在线市场零售数据显示,2021年冲牙器产品零售额规模达15亿元,同比2020年增长50%,2022年1~5月累计零售额规模高达4.1亿元,规模仍在不断扩张中。

除此之外,还有一些厂商注意到母婴人群分区洗的需求,创新推出分区洗双筒产品,上下筒均可加温消毒洗,把不同洗涤要求的衣物分类处理,实现一次性解决全家洗护需求,为宝妈们在选购洗衣机产品时提供更多选择。根据GfK中国滚筒洗衣机全国市场零售数据,2021年分区洗零售量同比增速达36%;2022年1~5月受疫情反复的震荡影响,分区洗产品在滚筒洗衣机市场的零售额份额仍能维持在4%左右,获得了消费者更多的青睐。

随着“Z世代”逐渐成为消费市场的主力军,环保主义成为主流态度,消费者对绿色节能家电的关注度持续提升。大家电由于需要长期通电使用的属性,绿色节能也成为消费者在购买时的决策因素。据GfK中国监测数据显示,空调市场1级能效产品持续增长,到2021年,1级能效零售额占比持续提升高达64%;2022年1~5月,1级能效零售额占比提升至69%;多门以及对开冰箱产品低耗电量产品占也受到消费者越来越多的青睐。

随着生活水平的提高,人们不再仅局限于单一功能上的满足,厂商在看到消费者对于洗烘套装产品的需求之后,对洗衣机、干衣机产品进行外观创新,推出洗干复合机产品,同时解决高端洗涤、烘干、护理三大痛点,实现一体式家庭衣物护理,为消费者解放出阳台空间,实现洗护行业新的增长。

疫情期间的居家生活重塑了消费者对生活空间的要求,加上城镇化的推进,家庭空间利用成为用户在选购家电时重要的考量因素,对产品的外观设计、尺寸规格提出更高的要求。超薄产品的上市让消费者不必再在容量和空间之间做取舍,大大提高家庭空间利用率。从冰箱产品多门对开门厚度(此处厚度指冰箱的前后距离)变化来看,厂商积极推动多门冰箱向纤薄发展,GfK中国冰箱市场全国零售监测数据显示,多门冰箱目前厚度65cm~70cm是市场主流,厚度在65cm以内产品增长强劲,超薄化趋势明显;对开门冰箱市场超薄产品发展较快,2022年1~5月,厚度在65cm以内产品零售额占比已达36%,并且仍在不断扩张中。

当然消费者对于家电产品的要求不会止步于此,在家电产品基本功能需求被满足后,人们在外观设计方面有了更高的要求。以往家电产品外观设计通常是单调的黑白色、金属色面板居多,重心在于材料的堆砌,放置在家庭环境中略显沉闷,而随着80、90后消费群体的崛起,对家电产品艺术化审美较之前有所提高,更在意家居环境的一致性及美观性。以冰箱为例,据GfK中国冰箱全国市场零售数据显示,在2022年1~5月上市的新品中,低调简约的灰色及银色成为消费者首选心头好;象征高端典雅的蓝色和紫色面板的冰箱零售额占比分别达14%、11%;另外棕色、绿色也获得消费者青睐,占据了一定的份额。

单凭产品外观的一致性已经难以满足消费者对于家居环境一体化的需求,家电巨头海尔、美的、海信等套系家电的应时落地。凭借可以统一操控以及能更好地融入整体家居环境的智能产品也受到消费者的热烈追捧。

在高端化、智能化日益高涨的趋势下,家电厂商要想在接下来持续饱和的消费需求中找到增长动力和空间,需要家电企业回归到消费者的居住环境中,以其需求和痛点为支点,撬动整个产品的研发、设计。这就要求家电企业夯实内功以及适时的产品创新,找到可以增长的新动力体系,方可在饱和的家电市场上构建增长新动力。