金融要素禀赋与区域经济发展关系研究

——以珠三角城市群为例

赖光皓 谭晓林

(1. 悉尼科技大学 商学院, 新南威尔士悉尼2007;2. 广州南方学院 商学院, 广东 广州510000)

0 引言

作为改革开放先行者、排头兵、试验地的广东省经济发展迅猛。全省GDP从1978年的185.85亿元到2020年110760.94亿元。自1989年起,广东GDP总量一直稳居全国第一。在省内GDP对比中,长期以来,以广州、深圳为核心的珠三角地区的GDP之和占据了广东省GDP的绝大部分份额,广东经济发展的主要推动力源自珠三角地区。以2017年为例 ,珠三角九大城市GDP高达75809.74亿元,占广东省的79.6%。经济新常态背景下,中国经济发展面临转型升级,机遇与挑战并存,珠三角地区经济发展不仅促进广东地区经济发展,而且有助于将经验推广到全国,促进经济高质量发展。

有关珠三角地区经济发展差异的研究成果丰富。例如,温瑞虹[1]利用泰尔系数分析整体广东省经济增长差异,并将其分解为珠三角内部经济差异、粤东内部经济差异、粤西内部经济差异、粤北山区内部经济差异以及四区域间经济差异;在此基础上建立回归模型分析广东省经济增长与区域内、区域间差异的关系,结果表明,珠三角内部及广东省4个区域间的经济差异对广东省经济增长有正向推动作用。姜文仙[2]将区域经济发展的基本特征分成3个:区域经济联系加强、区域经济差距缩小、区域经济系统整体保持高速增长,并利用Moran I系数、基尼系数和地区生产总值增长速度作为衡量指标,构建区域经济协调发展的效应评价模型,测算了广东省1995—2010年的区域经济协调发展水平。王少剑[3]以广东省88个县城为基本单元,基于“多尺度和多机制”框架,综合运用了总体差异指数、空间自相关、空间多水平回归等方法,分析了广东省1990-2010年区域经济差异的时空动态演变。但总体缺乏广东省、珠三角区域具体城市之间经济发展差距及其原因的研究。

城市、区域经济发展是区域经济学讨论的一个重要话题。同时,城市、区域之间的竞争也可以从战略管理理论中的核心竞争力、竞争优势等方面加以研究。区域经济发展的一个重要推动力在于要素集聚,而区域经济发展差异的一个重要原因是要素禀赋,这也是区域经济核心竞争力的基础。资源禀赋也称要素禀赋,是指资源拥有的数量及质量[4]。安虎森等[5]认为,产生区域经济差距的一个重要原因是生产要素的不完全流动性。金融资本是推动区域经济发展的重要要素。Patrick[6]以欠发达国家和地区为例指出,完善的金融系统能够有力促进经济发展。戈德史密斯[7]指出,金融发展与经济增长具有关联性与同步性,某地区经济如果出现快速发展,那么该地区金融发展水平也会较高。钟军委等[8]的研究结果表明,地方政府间的竞争、税收和财政支出、金融资本流动及三者间的交叉调节对于区域经济发展的空间均衡具有重要的影响。纽约、东京、伦敦湾区等世界级金融中心的实践发展充分证明,在现代区域经济发展过程中,金融资本是一个关键核心要素,是有效提升城市、区域竞争力、获取竞争优势的重要资源。

2019年2月,《粤港澳大湾区发展规划纲要》发布,以香港、澳门、深圳、广州为核心的珠三角城市群发展上升为国家战略。如何充分发挥金融要素对区域经济发展的推动作用成为一个重要的课题。由于珠三角独特的地理位置导致各地级市经济发展存在明显差异,随着改革开放的推进,珠江口附近的主要城市必然进一步发展,这样势必会造成广深两城市独大的情况,从而造成粤港澳大湾区中广东省主要城市之间出现金融资源不平衡现象,长期以往势必会造成发展不平衡问题。本研究采用戈德史密斯所提出的著名的衡量相对规模的指标——金融相关比率FIR(Financial Interrelation Ratio)来分析广东省内的金融发展情况,并在借鉴专家学者相关分析方法的基础上,通过收集各个主要城市的有效GDP、计算地区金融相关比率、泰尔系数等关键指标,分析广州、深圳、佛山、东莞、惠州、中山等珠三角主要城市之间的个体经济发展差异,以及广东省内金融资本要素集聚发展的差异性和不平衡性。本研究不仅可以在一定程度上丰富广东区域经济发展的理论,而且还可以为制定科学的区域发展策略提供一定借鉴。因此,在我国决胜全面建设小康社会的背景下,对我国区域经济发展差异来源进行分析,深入探究区域金融资本对区域经济发展差异的影响具有重要的理论与现实意义。

1 珠三角区域经济发展与金融要素禀赋差异

1.1 数据来源

本研究涉及珠三角地区城市主要包括广州、深圳、中山、佛山、惠州、东莞六市,数据主要源自各地统计局《统计年鉴》和人民银行广东省分行、相关权威期刊数据及其它相关官方机构提供的数据,选择2001-2017年各市GDP及其它数据,通过各类分析方法来表征不同年份的区域经济发展水平及与经济发展相关的金融业发展水平。由于衡量经济发展差异的指标很多,本研究主要通过变异系数、泰尔系数来对珠三角主要城市间经济发展情况进行分析,判断区域经济发展是否存在“富者越富、贫者越贫”的马太效应。

1.2 珠三角区域经济发展差异分析

在分析珠三角区域经济发展差异时,主要采用变异系数分析法和泰尔系数分析法。

1.2.1 变异系数分析法

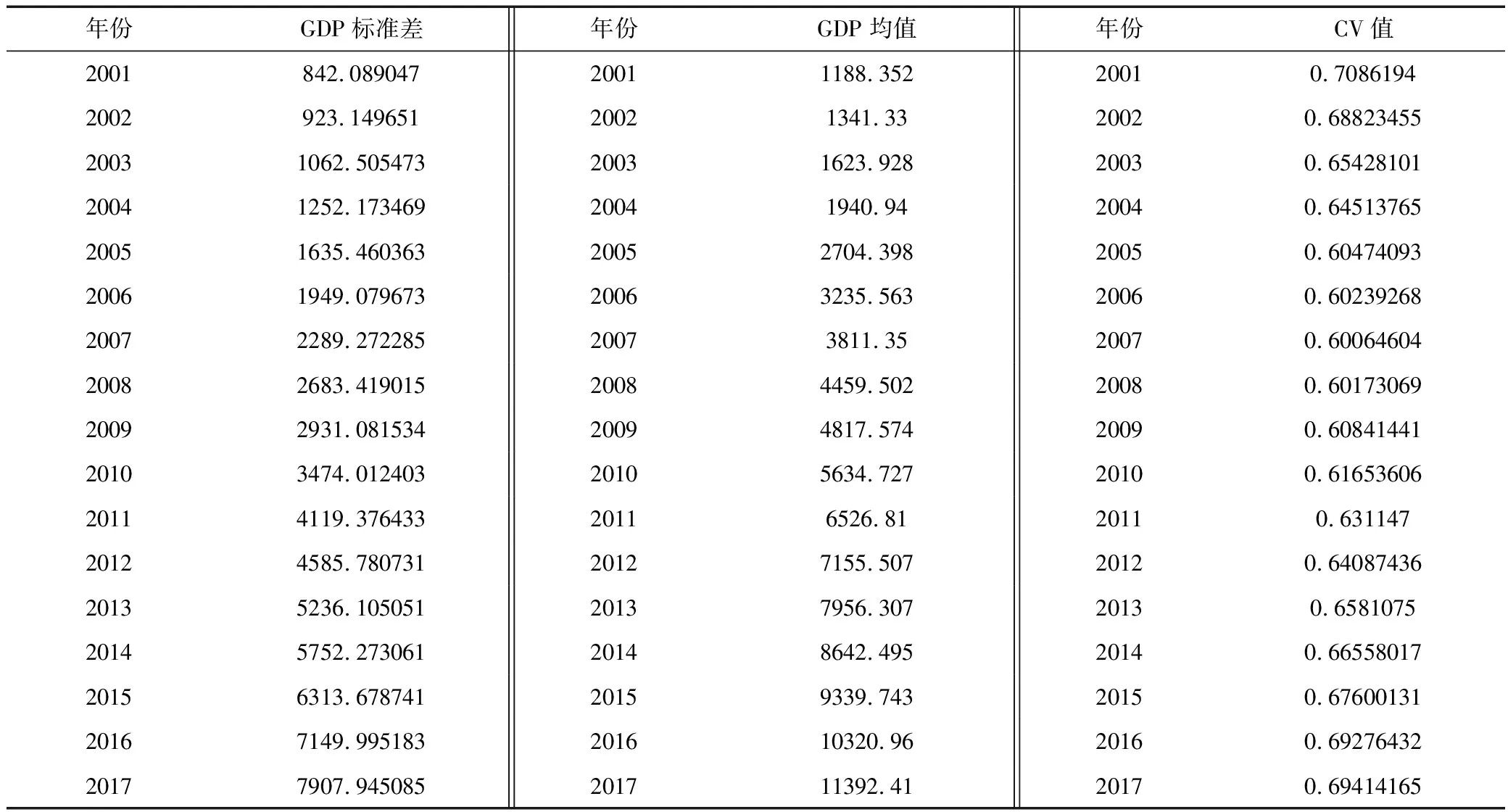

区域经济可以分为绝对差距和相对差距,变异系数可用来衡量区域间经济相对差距,其公式如下:变异系数=标准差/平均值。其中,CV值越大表明区域相对差距越大。通过计算,各地GDP的变异系数见表1。

表1 珠三角六大城市2001-2017年GDP标准差、均值、CV值

根据表1,绘制出变异系数值曲线图1。从图1可以看出,广东省六市地区经济发展总体呈现出“下降—平稳变动—上升”的波动。从2009年开始,地区间经济发展差异呈现出不断扩大趋势。

图1 广东省六市的变异系数值曲线

1.2.2 泰尔系数分析法

泰尔系数(Theil index)又称熵指数,由数学家Shannon·C·E和Wiener·N首先构造出来,并由泰尔(Theil·N)首先用于经济分析。泰尔系数越小代表地区间不均衡程度越小;系数越大,表明地区间不均衡程度越大。公式如下:

其中,fi是第i个地区地区人口比例,yi是地区GDP的比重,y’是某年地区GDP平均值。由于数据有限,所以只能计算6个城市总体的泰尔系数,无法进行组内分组计算,具体计算结果见表2和图2。

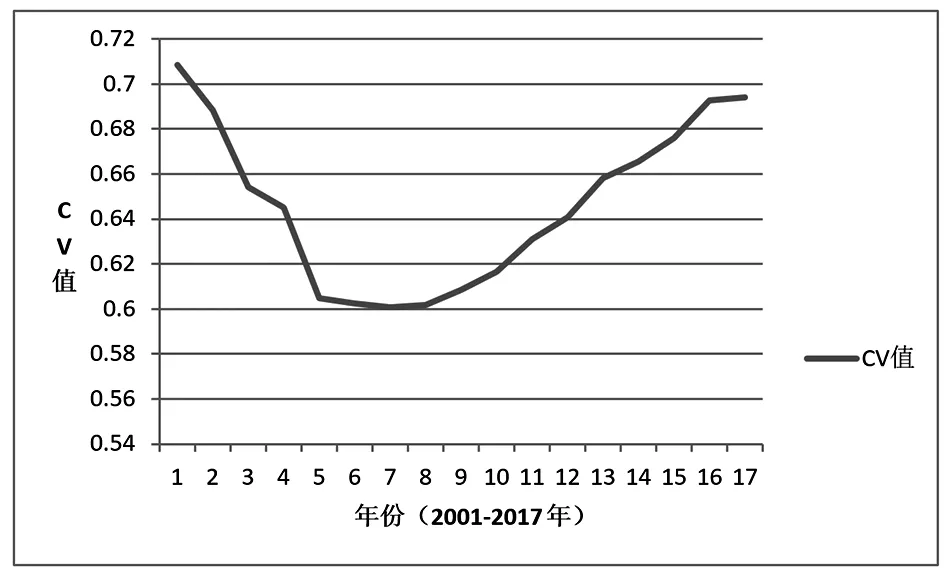

图2 2001-2017年总体六大城市差距演变

基于表2绘制出图2。观察图2,珠三角主要六大城市区域经济发展差距呈现出“U”型趋势。再对比图1,结论类似,近些年珠三角六大主要城市区域经济发展差距呈现出扩大趋势。

表2 2001-2017年珠三角六大城市整体地区经济发展分布非均衡的泰尔系数

1.3 珠三角金融要素禀赋差异分析

本研究主要通过金融业对当地GDP贡献度(金融业增加值)和区域金融市场发展程度(各地市存款贷款额、地区上市公司数量、保险深度、地区金融相关比率)这两个金融要素指标分析区域内不同城市金融业发展情况差异。

1.3.1 各地级市中金融业对当地GDP贡献度比较

金融业对当地GDP贡献度可以用金融业增加值占地区生产总值比值、金融业增加值占全省金融业增加值比值进行比较分析,比值越高说明金融业在当地越重要,金融业对当地经济发展的贡献度也就越大。根据各地统计局收集的金融业增加值数据整理见表3。

从表3可以看出,珠三角六大城市金融业发展极不平衡。其中,广州、深圳两地金融业发展速度及其占地区GDP比重、对当地GDP贡献度远高于其它城市,而且深圳的表现一枝独秀。

表3 2017年珠三角六大城市金融增加值

1.3.2 区域金融市场发展比较

金融市场发展程度可以通过各市金融机构存贷款余额、上市公司数量、保险深度、区域金融相关比率来判定,当以上各值越高时表明当地金融市场发展程度越高,反之越低;地区间金融相关比率差值越高,说明区域间金融业发展差距越大,反之越小。

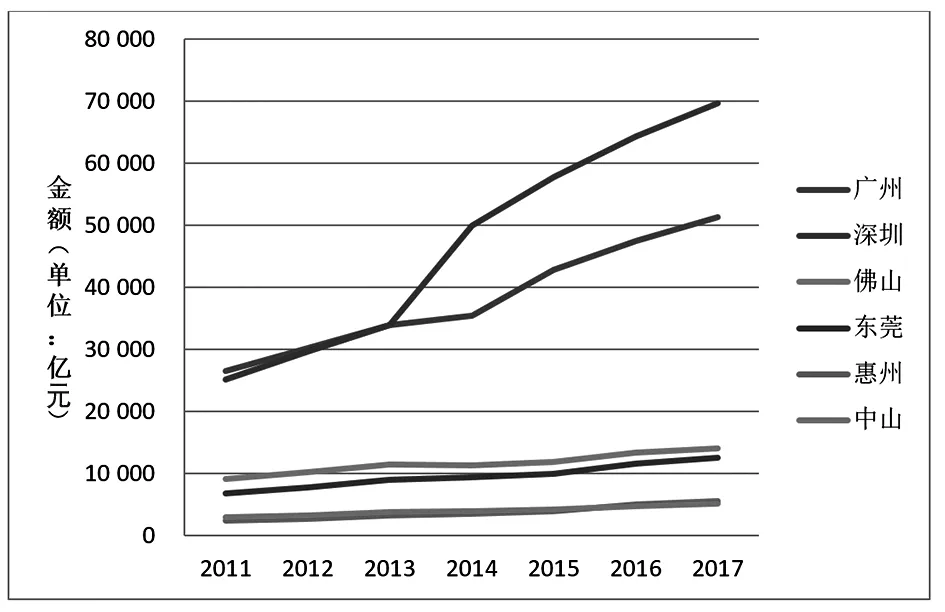

(1)各地市存款贷款比较。各市金融机构存贷款的数值可以反映地区金融业发展的水平,存贷款额越高,表明地区金融业发展水平越高、越活跃。基于各地统计局《2017年统计年鉴》、各地金融办、金融局《2017年度金融运行公报》、中国人民银行广东分行数据,珠三角六市存款贷款数据见图3和图4。

图3 珠三角六大城市金融机构(含外资)各项存款余额(本外币)资金规模比较

图4 珠三角六大城市金融机构(含外资)各项贷款余额(本外币)资金规模比较

观察图3、图4,各城市存贷款差距明显,可以将珠三角地区六大城市划分为2个梯队:广州深圳为第一梯队,其余城市为第二梯队。其中,从2013年开始,深圳、广州与其它4个城市之间的金融机构存贷款余额的差距明显拉大。

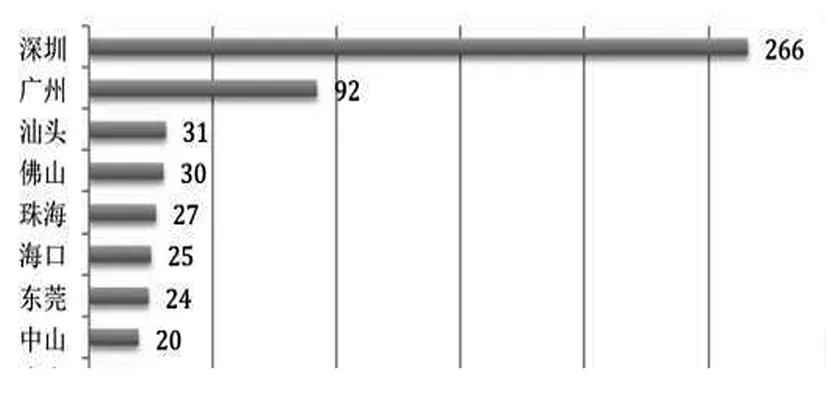

(2)主要上市公司数量。基于券商中国、新浪财经数据,华南地区各大城市上市公司数量见图5。从图5可以看出,华南地区主要城市上市公司主要分布在深圳、广州两市。其中,深圳的上市公司数量遥遥领先,占总数的52%。作为经济特区,深圳在金融方面提供很多优惠政策,著名企业包括腾讯控股、中国平安、招商银行、万科、比亚迪、工业富联等。

图5 2017年华南主要城市上市公司数量

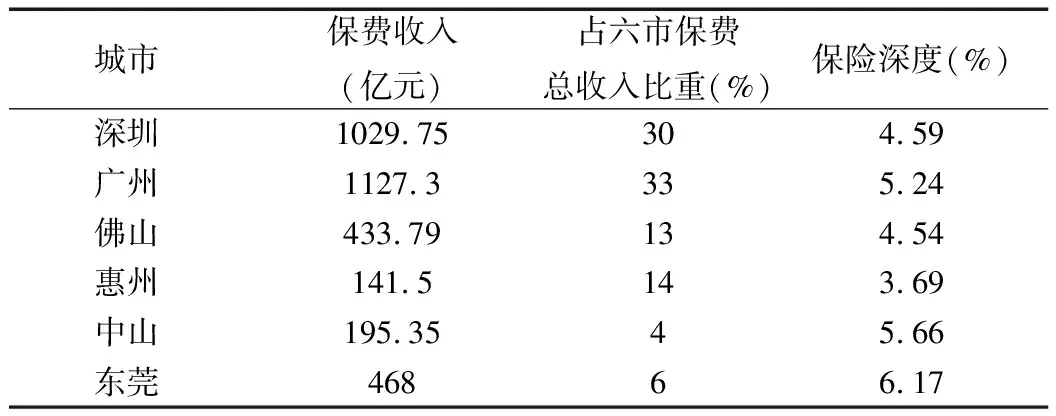

(3)保险深度比较。保险深度是保费收入与国民收入(GDP)的比值,它和保险密度一起,是衡量一个地区金融保险业发达程度或潜在保源转化程度的两个重要标志。一个地区的保险深度越高,说明保险业在当地经济发展中发挥的作用越大,保险业的资产规模也就越来越大。整理珠三角六市各地统计局年度公报,珠三角六市保险深度见表4。

表4 2017年珠三角六市保险深度

基于保费收入,依然可以将珠三角六市划分为两类:广、深为一类,保险收入较高;其它四市为另一类,保费收入较低。但是,这两类城市的保险深度基本差别不大,说明保费收入在GDP构成中较为稳定。

(4)区域金额相关比率比较。戈德史密斯(Gold Smith)提出“区域金融相关比率(RFIR)”这一指标来衡量金融发展水平。RFIR值越大,表示该地区金融发展水平就越高,具体计算公式为:

RFIR=各地区各类金融机构存款和贷款合计/各地区生产总值×100%。

由于缺乏各地区金融资产总量的统计资料,本文用金融机构年末各项存贷款余额与地区生产总值之比来计算各区域的金融相关比率,结果见图6。

图6 2001-2017年珠三角六市RFIR变动对比趋势

从图6可以看出,珠三角六市RFIR值在2001-2007年相差不大,但2008年起更新统计口径,RFIR值明显分化,深圳金融发展指数最高,广州其次,二者均明显高出其它城市许多,而且区域间金融发展不平衡,绝对差距有扩大的趋势,呈现出“富者越富、贫者越贫”的马太效应。

基于以上分析可以直观看出,区域金融差异与区域经济发展差异呈现正比例关系。RFIR结果显示,2004-2017年,珠三角区域金融发展不平衡,区域金融绝对差距大体上表现为先平稳接着扩大最后缩小的趋势,而且广深金融发展快于其它城市,呈现出“富者越富、贫者越贫”的马太效应,这个结果与区域经济发展不平衡情况保持一致。

2 区域经济发展与金融要素禀赋关系的理论解释及实践分析

区域金融发展理论是近年来一个新兴的金融研究领域,它重点探讨区域地理位置对于当地金融业发展的影响。本文融合金融学、区域经济学等理论,结合珠三角金融发展实践,探讨区域经济发展与金融要素禀赋的关系。

2.1 区域经济发展与金融要素禀赋关系的主要理论

在解释区域经济发展与金融要素禀赋关系的理论中,代表性的重要理论有两个:二元经济结构理论和极化理论。

(1)二元经济结构理论。该理论是区域经济学的基础性理论之一,最早由英国经济学家刘易斯W·A·Lewis提出。后来,瑞典社会经济学家冈纳·缪尔达尔(Gunnar Myrdal)和美国经济学家赫尔希曼(Albert O·Hirschman)等进一步深入研究了区域经济发展增长极的运行机制。Myrdal认为,区域经济发展是一个复杂的、各种影响因素相互作用的动态过程,造成区域经济发展差异的原因在于二元经济形成的“累积性因果循环”机制,即作为区域经济发展的增长极,发达地区对要素的吸引力更高,发达地区的快速发展在造成对包括资本在内的高质量要素需求增加的同时,也阻碍了周围落后地区对要素的获取,累积循环的结果就是发达地区由于不断获取更多的资源而变得更加发达,欠发达地区却变得更加落后,这也是Myrdal提出的“回波效应”(Backward Effects)。

(2)极化理论(极化效应,Polarized Effect)。不同于古典均衡理论,该理论认为,由于生产要素的“异质性”及其在迁移过程中的“选择性”,经济发展呈现出非均衡和趋异倾向。其中,法国经济学家佩鲁(F·Perrour)最早提出“推动性单元”和“增长极”概念,即在区域经济发展中,“推动性单元”是主导产业部门和创新能力极强行业集中的地区,它是区域经济发展中起支配性作用的“增长极”,它的发展与创新能够带动周围区域的发展。Hirschman则提出了涓滴效应(Tricking-Down Effects),即在区域经济发展初期,极化效应不可避免,它起到推动和阻碍区域经济发展的双重作用,需要政府适度干预。Myrdal也提出了类似的观点。

2.2 珠三角地区区域经济发展与金融要素禀赋关系的实践分析

在主要以区域经济学、金融学等理论作为理论基础的情况下,结合珠三角地区的实践,进一步将珠三角地区分成两部分:广州、深圳为一部分,其余地区为另外一部分,深入探寻导致区域经济发展过程中金融要素禀赋差异的主要影响因素。

2.2.1 区位优势

区域经济学高度关注区位差异在区域经济发展中的地位和作用。早期的区域经济学指出,区位差异能够影响运输成本等在内的交易费用,进而影响产业发展与布局。香港是世界级金融中心,是世界资本市场与中国内地资本市场连接的重要通道。近水楼台先得月,整个珠三角地区因毗邻港澳、交通便利、侨胞众多,在金融要素、资本市场上比其它地区受益更多。但在珠三角内部地区竞争中,深圳紧邻香港,是香港进入内地的必经之地,无疑得到的辐射更多。而广州作为广东乃至中国南方重要的经济、政治、文化中心,自古以来地理位置优越,金融业发展水平也相对较高。

2.2.2 制度供给

区域经济学、制度经济学等经济学理论都将制度作为推动区域经济发展的一个重要要素,即政府能够通过示范效应和生产方式变革等途径参与区域经济活动。宏观层面上,深圳作为改革开放的前沿地、试验田,获得广东省尤其是中央层面的许多政策支持,具有先行者优势,较早就建立起较为完善的金融体系与制度。微观层面上,广州、深圳的要素市场经过长时间的发展,已经形成较为健全的资本要素市场,进一步推动资本要素不断流入广深两地,产生回波效应。

2.2.3 产业构成

企业及相关产业是区域经济发展的基础,产业布局与产业集聚是影响区域经济发展的重要因素之一。由于地理位置优越、时间较久等因素,广、深两地在吸引外资、提高资本使用效率方面竞争力较强,发展金融业的经验更多,许多国内外有丰富经营管理经验的知名金融机构将广深作为重要目的地。广深两地知名金融机构众多,也进一步加深了集聚效应和回波效应。

通过以上分析,基于银行业、证券业和保险业相关指标,珠三角主要城市金融业发展呈现不平衡态势。其中,广州、深圳两地金融业发展程度远高于其它地区,而且这种不平衡趋势不断扩大化,金融资源不断向广深两地集聚,呈现富者愈富、贫者愈贫的“马太效应”,导致珠三角主要城市间金融业发展差距越来越大,进而影响区域经济发展差距也在不断扩大。进一步分析表明,影响不同城市、区域间金融发展差异的主要因素包括地理位置与区位、经济因素、制度政策因素等。

3 缩小区域金融差距、实现区域经济协调发展的对策建议

3.2.1 充分发挥政府作用,为金融业发展创造良好的外部环境

区域经济的基本特点表现为“块状经济”,区域经济发展的块状特征意味着政府的区域政策深刻影响区域经济增长。金融是推动区域经济发展的一种重要生产要素。政府通过合理制定金融产业发展规划和政策,提升政府服务水平和效率,搭建相关金融平台,为金融业提供补贴、减免税收等优惠政策,加强对于金融业的监管和引导力度,加大交通、通讯等基础设施建设等,为金融业发展创造良好的外部环境条件,能够有效缩小区域金融业差距、推动区域经济发展。

3.2.2 企业抓住机遇,不断增强自身核心竞争力

资本要素是企业持续、快速、健康发展的重要保障,企业既要把握金融要素使用规律,又要把握时代脉搏,充分利用中央推动粤港澳湾区建设等外部有利机遇条件,通过合理配置使用金融资本要素、与相关金融机构密切合作、争取政府政策支持、规避金融风险等方式,不断增强自身核心竞争力。