创新投资与家族企业系统风险

李 健,李晏墅

(1. 南京师范大学 商学院,江苏 南京 210023;2. 南通理工学院 商学院,江苏 南通 226000)

普华永道在《2018年全球家族企业调研——中国报告》中发现77%的内地家族企业领导者认同创新是维持家族企业领先优势的重要保障,然而学术界对家族企业与其创新活动的关系却有两种不同的声音:基于代理成本理论的研究认为,家族企业所有权和管理权的高度重合,能够降低管理层代理成本,因此家族企业具有长期投资视野,更有利于创新活动。(1)吴炳德、王志玮、陈士慧,等:《目标兼容性、投资视野与家族控制:以研发资金配置为例》,《管理世界》2017年第2期,第109-119、187-188页。但基于社会情感财富理论的研究则认为,维护家族社会情感财富是家族企业区别于非家族企业的独特参照点。在保持家族对企业的排他性控制驱动下,家族企业更可能限制外部技术专才的进入和分权需求,(2)朱沆、Eric Kushins、周影辉:《社会情感财富抑制了中国家族企业的创新投入吗?》,《管理世界》2016年第3期,第99-114页。更容易保持不透明的经营状况以避免外部投资者对家族企业战略制定、资金运用和管理的监督,但同时因缺乏外部投资者和借贷方的认可,面临外部融资约束的家族企业难以获取创新活动所需资源,(3)何轩、朱沆:《基于资源观视角的家族涉入与家族企业竞争优势探讨》,《外国经济与管理》2007年第11期,第38-44页。这在中小型家族企业中更为明显,(4)朱沆、Eric Kushins、周影辉:《社会情感财富抑制了中国家族企业的创新投入吗?》,《管理世界》2016年第3期,第99-114页。从而限制了家族企业的创新活动。(5)陈凌、吴炳德:《市场化水平、教育程度和家族企业研发投资》,《科研管理》2014年第7期,第44-50页。

然而,无论是主动创新选择还是被动创新应对竞争挑战,创新终究是家族企业必须从事的实践活动。那么从事创新投资的家族企业的经营风险增加了吗?通过进一步阅读企业创新投资与企业风险关系研究文献,我们并没有找到问题的答案:张信东和姜小丽发现山西企业的创新投资与企业风险之间存在负相关关系;(6)张信东、姜小丽:《企业R&D投资与系统风险研究》,《研究与发展管理》2008年第3期,第22-29页。Ho等人以研发密度较高的企业和增长性公司为样本,证明了创新投资和企业风险之间的正相关关系;(7)Y.K.Ho,Z.Xu and C.M.Yap,R&D Investment and Systematic Risk”,Accounting & Finance,vol.44,no.3(2004),pp.393-418.伦蕊发现对于高新技术类企业而言,创新投资和企业风险之间存在正U型关系。(8)伦蕊:《高新技术企业研发投入的收益-风险退耦研究》,《研究与发展管理》2016年第5期,第109-118页。由此可见,目前学术界已有的相关研究对家族企业创新投资与经营风险的关系尚未作出解答,而该问题是引导家族企业创新投资活动发展方向的关键。

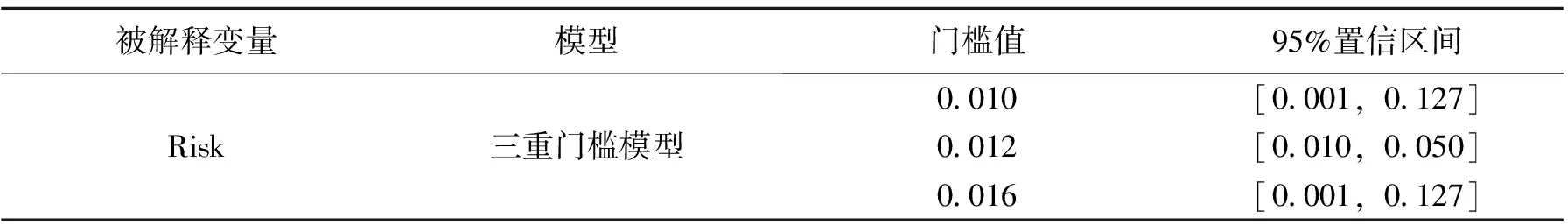

社会情感财富理论作为最具家族企业特色的理论,近年来得到了新的发展和应用。Miller等人对社会情感财富进行了进一步的细分研究,提出影响家族企业决策的社会情感财富包括基于短期导向、聚焦非经济利益的约束型社会情感财富和基于长期导向、聚焦家族企业“基业常青”的延伸型社会情感财富。(9)D.Miller and M.I.Le Breton,Deconstructing Socioemotional Wealth”,Entrepreneurship:Theory & Practice,vol.38,no.4(2014),pp.713-720.两种社会情感财富同时存在于家族企业中,家族企业对创新投资活动的倾向取决于哪一种社会情感财富占主导。本文基于社会情感财富理论,采用2012-2020年沪、深两市非金融类家族A股上市公司数据,对家族企业创新投资与企业系统风险的关系进行探索研究,发现:1.创新投资与企业系统风险之间存在倒U型曲线关系;2.采用非线性动态面板门槛回归检验的测定结果显示,只有当研发投入强度跨越门槛值(1.2%)时,创新投资才会显著增加家族企业系统风险,但是当研发投入强度超过门槛值(1.6%)时,创新投资会显著减少企业系统风险;3.家族涉入程度强化了创新投资影响家族企业系统风险的作用机制。

在已有研究的基础上,本文基于社会情感财富理论对创新投资与企业系统风险关系的研究贡献体现在以下几个方面:

第一,结合家族企业创新活动的特征,考察家族企业创新投资与企业系统风险之间的理论关系。本研究既可以在企业创新投资与企业风险关系研究中,增加以家族企业为对象的新研究成果,也拓展了社会情感财富理论在家族企业创新主题中的新应用。

第二,目前学术界关于企业创新投资活动与企业风险关系的研究,对企业风险的测量多为财务风险,如伦蕊对企业风险的测量采用的是以企业内部会计财务指标构建的Z值。(10)伦蕊:《高新技术企业研发投入的收益-风险退耦研究》,《研究与发展管理》2016年第5期,第109-118页。洪正等人指出会计财务指标仅是风险事后的一种反映,不能体现行为主体事前如冒险动机这样的主动选择,更多体现了企业短期导向的结果。(11)洪正、申宇、吴玮:《高管薪酬激励会导致银行过度冒险吗?——来自中国房地产信贷市场的证据》,《经济学(季刊)》2014年第4期,第1585-1614页。根据朱沆等人对社会情感财富理论的研究,家族企业是否创新的战略决策,取决于其对创新投资带来的风险和收益的判断,体现了长期导向和短期导向的选择。(12)朱沆、Eric Kushins、周影辉:《社会情感财富抑制了中国家族企业的创新投入吗?》,《管理世界》2016年第3期,第99-114页。因此,在家族企业创新投资与企业风险关系研究中,已有研究的做法将企业风险局限于财务风险,难以体现延伸型社会情感财富主导下的家族企业长期导向。Jo和Na在研究企业战略决策对企业风险的影响时提出,能够反映战略决策影响的企业风险是系统风险,包括财务风险、商业风险、营运风险等方面。(13)H.Jo and H.Na,Does CSR Reduce Firm Risk?Evidence from Controversial Industry Sectors”,Journal of Business Ethics,vol.110,no.4(2012),pp.441-456.本文沿用这一观点,采用能够反映约束型社会情感财富(短期)和延伸型社会情感财富(长期)综合影响的系统风险作为本文对家族企业风险研究的对象,并采用Beta系数对系统风险进行测量。(14)陈震、凌云:《企业风险、产权性质与高管薪酬-业绩敏感性》,《经济管理》2013年第6期,第54-61页。

第三,相比限定的回归模型,“门槛回归”更加客观地反映了变量之间的非线性关系。本文在企业创新投资与家族企业倒U型理论关系基础上,基于非线性动态面板门槛回归检验,进一步测定了企业创新投资活动影响家族企业风险的拐点值。研究结果表明,只有当研发投入强度高于门槛值(1.2%)时,创新投资才会增加家族企业系统风险,但是当研发投入强度超过门槛值(1.6%)时,创新投资则会显著降低家族企业系统风险。基于非线性动态面板门槛回归检验的结果,不仅支持了创新投资与家族企业系统风险之间倒U型的曲线理论关系,也进一步为家族企业创新投资实践提供了明确的决策标准和依据。

第四,本文对家族企业创新投资与企业系统风险的研究,深入考察了家族涉入程度的情境效应。家族涉入程度反映了家族与企业在财产和情感上的紧密程度,通过该情境效应的分析,能够更加明确创新投资对家族企业系统风险影响的边界。

一、研究假设

(一)家族企业创新投资与系统风险

对家族企业而言,家族从企业中的控制地位获得的与情感相关的非经济效用被统称为社会情感财富,广泛涵盖了声誉、家族就业、家族和谐、对后代的利他主义以及持续稳固的控制所带来的情感收益。鉴于社会情感财富对家族所有者的关键效用,任何对社会情感财富的威胁都意味着家族处于“损失模式”。首先,创新投资活动是一个长期过程,从创新概念的产生到创新产品的产出需要一定时间,(15)鞠晓生、卢荻、虞义华:《融资约束、营运资本管理与企业创新可持续性》,《经济研究》2013年第1期,第4-16页。在家族企业创新投资过程中,外部环境的需求可能已经发生了很大的变化,最终导致创新投资可能无法取得预期收益,失败的创新投资活动在损害企业声誉的同时,将直接减少家族成员的社会情感财富。其次,技术创新投资的过程是困难且复杂的,(16)沈渊、漆世雄:《企业技术创新投资与风险管理》,《中国高新技术企业》2014年第18期,第168-170页。具有创新成果的无形性、创新知识的难以维持且依附于创新人才等特点,(17)李健、李婷婷、潘镇:《组织冗余、产品市场竞争与创新可持续性》,《中国科技论坛》2016年第1期,第88-92页。招募有才能的非家族技术专才,会增加技术专家与家族成员之间的信息不对称从而导致家族对企业掌控权力的分散,(18)朱沆、Eric Kushins、周影辉:《社会情感财富抑制了中国家族企业的创新投入吗?》,《管理世界》2016年第3期,第99-114页。进而加重了家族成员对创新投资的抵制;再次,创新投资是回报周期长的投资活动,难以通过家族企业内部的资金积累来满足,往往需要借助外部投资者,而外部投资者对所投资企业的资金运用甚至经营决策都会提出监督要求,从而损害家族成员对企业完整控制权的社会情感财富。因此,家族企业创新投资与注重短期家族控制的约束型社会情感财富的冲突容易增加家族企业系统性风险。

然而,随着家族企业创新投资超过一定程度后,其投资成功与否将可能影响家族企业存续以及未来向家族下一代的转移,此时家族对企业创新投资的态度主要受到延伸型社会情感财富的影响,即更能接受创新投资风险,克服短视损失厌恶,(19)J.J.Chrisman and P.C.Patel,Variations in R&D Investments of Family and Nonfamily Firms:Behavioral Agency and Myopic Loss Aversion Perspectives”,Academy of Management Journal,vol.55,no.4(2012),pp.976-997.将未来长期收益作为决策参照点。(20)吴炳德、王志玮、陈士慧,等:《目标兼容性、投资视野与家族控制:以研发资金配置为例》,《管理世界》2017年第2期,第109-119、187-188页。此时,家族成员凭借在企业的强势地位以及对企业经营的熟悉,家族成员更能发挥“管家效应”,将自身利益与企业利益保持高度一致,不仅会尽其所能提供资源和信息支持企业创新投资,也会成为家族企业更强力的监督者来降低创新投资活动过程中可能的代理成本,从而降低家族企业创新投资带来的系统性风险。综上所述,本文提出以下假设:

假设1:创新投资与家族企业系统风险之间存在倒U型关系。

(二)创新投资与非沉淀性冗余

冗余资源并非单一性质的资源,不同的组织冗余在企业的生产经营活动中发挥着不同的作用。Sharfman等人依据组织冗余的流动性和专有性将其划分为沉淀性冗余和非沉淀性冗余。(21)M.P.Sharfman,G.Wolf,R.B.Chase and D.A.Tansik,Antecedents of Organizational Slack”,Academy of Management Review,vol.13,no.4(1988),pp.601-614.沉淀性冗余的流动性低、专有性高,已内化于企业的生产系统,很难被企业识别和利用,且其具有很大的黏性,应用范围较小,所以,沉淀性冗余在企业创新投资活动中可能无法发挥较大的作用。相反,非沉淀性冗余的可自由使用程度高,相对于沉淀性冗余,更容易被企业重新配置和使用,因此,相比于沉淀性冗余,非沉淀性冗余对企业影响更大,(22)G.George,Slack Resources and the Performance of Privately Held Firms”,Academy of Management Journal,vol.48,no.4(2005),pp.661-676.其对创新的作用也得到了更多学者的认可。(23)李妹、高山行:《企业家导向、未吸收冗余与自主创新关系研究》,《科学学研究》2011年第11期,第1720-1727、1752页。鉴于此,本文选择非沉淀性冗余作为探索创新投资和企业系统风险关系中介效应的切入视角。

创新投资活动使得企业在生产经营和提供服务时面临着很大的内外部不确定性,包括创新投资本身的高难度和复杂性、产出的不确定性、创新环境的不确定性以及企业较弱的风险规避能力。(24)沈渊、漆世雄:《企业技术创新投资与风险管理》,《中国高新技术企业》2014年第18期,第168-170页;李健、杨蓓蓓、潘镇:《政府补助、股权集中度与企业创新可持续性》,《中国软科学》2016年第6期,第180-192页;宋成伟:《我国中小企业创新发展的若干思考》,《技术经济与管理研究》2008年第2期,第27-29页。创新投资的不确定性越大,企业越有可能积累非沉淀性冗余:一方面,非沉淀性冗余具有高度的流动性以及较低的专有性,且平时处于“闲置”状态,因此,即使企业在创新投资过程中面临很大的不确定性,非沉淀性冗余资源依然可以被迅速地投入使用以缓解资源紧缺。(25)N.Nohria and R.Gulati,Is Slack Good or Bad for Innovation?”Academy of Management Journal,vol.39,no.5(1996),pp.1245-1264.同时,企业还可以利用非沉淀性冗余对新的创新投资战略进行前期的探索实验,如引入新产品或进入新市场,这有利于降低创新投资的不确定性,进而保护企业。(26)O.D.Moses,Organizational Slack and Risk-taking Behaviour:Tests of Product Pricing Strategy”,Journal of Organizational Change Management,vol.5,no.3(1992),pp.38-54.所以,由于企业创新投资前阶段较高的不确定性,企业会增加非沉淀性冗余的积累,以保证创新投资活动的顺利进行。另一方面,企业创新投资活动具有正外部性,(27)李健、杨蓓蓓、潘镇:《政府补助、股权集中度与企业创新可持续性》,《中国软科学》2016年第6期,第180-192页。企业在创新投资过程中产生的新知识和技术很容易被竞争者模仿,为保护创新投资成果,维护企业利益,企业在创新投资前阶段往往会对创新信息进行保密,这也导致外部投资者缺乏对创新信息的了解。当把企业看成是一个委托代理关系系统时,代理人缺乏按照委托人利益最大化行事的动机,而委托人又缺乏充分的信息来监督代理人的行为。因此,当企业与外部投资者之间存在信息不对称时,企业内部管理者与外部投资者之间存在的委托代理关系,将导致企业内部管理者利用信息不对称性积累组织冗余,以追求自己的利益而非组织的利益。(28)N.Nohria and R.Gulati,Is Slack Good or Bad for Innovation?”Academy of Management Journal,vol.39,no.5(1996),pp.1245-1264.

然而,当创新投资超过某一临界值时,继续增加创新投资则会使组织冗余逐渐减少。一方面,随着创新投资活动的继续,企业所面临的创新投资活动的不确定性会逐渐减小:一是根据“成功者更成功”效应,企业在创新投资活动中取得成功,将会提高企业在市场上的竞争力,形成一定的市场壁垒,外部环境的不确定性会在一定程度上降低。二是根据组织学习理论,企业在进行创新投资活动时会不断地积累经验,并获得独特的技术资源,从而提高了企业继续创新投资的成功率。因此,随着企业创新投资不断提高,创新投资的不确定性会降低,企业用以应对创新投资不确定性的非沉淀性冗余也会减少。另一方面,由于企业通过早期创新投资已经获得了丰富的经验、独特的技术资源等竞争优势,企业可以通过创新信息的披露向外部投资者展现其创新能力,(29)薛云奎、王志台:《R&D的重要性及其信息披露方式的改进》,《会计研究》2001年第3期,第20-26、65页。从而有利于提高企业在创新投资不断提升后的融资能力。由此,企业与投资者之间创新信息的不对称性也会随之降低,投资者可以根据企业的创新信息对其创新投资活动进行判断,企业的创新投资过程受到投资者更多的监督,企业增加非沉淀性冗余,谋取私利的可能性也会相应减小。所以,在创新投资逐渐增加并超过某一临界点之后,企业的非沉淀性冗余会逐渐减少。综合以上分析,本文提出假设:

假设2:创新投资与非沉淀性冗余存在倒U型关系。

(三)非沉淀性冗余的中介作用

企业在创新投资未超过倒U型曲线拐点前,管理者会出于对自身权力和工作安全等因素的考虑,追求自己掌握资源的富余性。因此,当组织获得非沉淀性冗余时,组织内部各部门管理者更倾向于通过夸大部门预算的方式,争夺非沉淀性冗余资源,从而引发组织内部的政治行为,(30)W.G.Astley,Sources of Power in Organizational Life”,Dissertation Abstracts International Section A:Humanities and Social Sciences,vol.39,no.5-A(1978),p.3027.增强企业系统风险。资源约束理论认为,资源相对较少的企业在资源利用上更注重效率。而富余的非沉淀性冗余资源,更容易诱发管理者投资于企业核心能力之外的、在资源约束条件下可能不被接受的“面子工程”,从而减弱投资项目的绩效关注和效率原则,产生资源滥用现象,增加企业系统风险。(31)D.N.Iyer and K.D.Miller,Performance Feedback,Slack,and the Timing of Acquisitions”,Academy of Management Journal,vol.51,no.4(2008),pp.808-822.而随着企业创新投资超过倒U型曲线拐点后,企业逐渐积累创新投资经验,创新信息的逐渐披露使其较易获取外部资源,企业也更容易倾向于采取加强内部管理或降低成本费用的方式来提高企业绩效,给企业带来高风险的激进性市场行为活动也随之减少。综合以上分析,本文提出假设:

假设3:创新投资通过非沉淀性冗余影响家族企业系统风险。

(四)家族涉入程度的情境效应

家族涉入的方式和程度使得家族控股上市公司的决策行为有着更为复杂的逻辑和机制。(32)陈凌、陈华丽:《家族涉入、社会情感财富与企业慈善捐赠行为——基于全国私营企业调查的实证研究》,《管理世界》2014年第8期,第90-101、188页。一方面,企业刚开始进行创新投资时缺乏经验,持续稳定的资源供应对企业来说尤为重要。家族涉入程度越高,企业的家族性越强,外界对家族企业的透明度往往更为担心,家族企业也更难以通过市场交易获取资源,面临更严重的融资约束。(33)陈德球、魏刚、肖泽忠:《法律制度效率、金融深化与家族控制权偏好》,《经济研究》2013年第10期,第55-68页。面对创新投资的高不确定性,高家族涉入的家族企业更需要内部非沉淀性冗余资源的积累,因此高家族涉入强化了创新投资与非沉淀性冗余资源的关系。另一方面,来自同一家族的经理通常具有共同的教育背景、专业知识和家族经验积累,(34)U.Arzubiaga,A.Maseda and T.Iturralde,Exploratory and Exploitative Innovation in Family Business:The Moderating Role of the Family Firm Image and Family Involvement in Top Management”,Review of Management Science,vol.13,no.1(2017),pp.1-31.高水平的家族管理权涉入,降低了家族企业高管团队知识和技能的多样性,抑制了企业知识共享、吸收和创造的过程,从而制约企业进行创新投资的管理能力与知识。(35)X.Liang,L.Wang and Z.Cui,Chinese Private Firms and Internationalization:Effects of Family Involvement in Management and Family Ownership”,Family Business Review,vol.27,no.2(2014),pp.126-141.而且由于家族人力资本的局限性,企业通常以非正式、更直观的方式作出决策、投资新项目,导致创新决策过程中权衡功能失效,影响民主决策机制的施展,(36)胡望斌、张玉利、杨俊:《同质性还是异质性:创业导向对技术创业团队与新企业绩效关系的调节作用研究》,《管理世界》2014第6期,第92-109、187-188页。甚至出现决策偏颇的现象,(37)D.Naranjo-Gil,Management Information Systems and Strategic Performances:The Role of Top Team Composition”,International Journal of Information Management,vol.29,no.2(2009),pp.104-110.加剧了企业创新投资过程中的风险和不确定性。相反,家族涉入企业管理的程度越小,高管团队中非家族经理即职业经理人的比重就越大。与家族经理相比,非家族经理通常具有较高的人力资本和较丰富的社会资本,(38)S.Kraus,H.Mensching,A.Calabrò,et al.,Family Firm Internationalization:A Configurational Approach”,Journal of Business Research,vol.69,no.11(2016),pp.5473-5478.能为企业创造一个多样化管理资源与能力的“蓄水池”,(39)D.F.Jennings and J.R.Lumpkin,Functioning Modeling Corporate Entrepreneurship:An Empirical Integrative Analysis”,Journal of Management,vol.15,no.3(2016),pp.485-502.有助于企业追求和维持创新投资活动。同时,高管团队中非家族经理的存在,推动了家族企业决策制定进程并提升了变革与创新的合理性与客观性,(40)C.Cruz and M.Nordqvist,Entrepreneurial Orientation in Family Firms:A Generational Perspective”,Small Business Economics,vol.38,no.1(2012),pp.33-49.有助于降低家族企业创新投资中的风险和不确定性。因此,高水平的家族涉入,强化了创新初期创新投资对企业系统风险的作用。

由于大多数家族企业具有代际传承的特点,家族成员担任高管能使高管团队长期保持“家族性”。在家族涉入较高的情况下,家族目标与企业目标具有更紧密的联系,能够有效解决高管之间的信任问题,高管成员对战略决策的接受程度也会更高。(41)Shou-Min Tsao,Che-Hung Lin and V.Y.S.Chen,Family Ownership as a Moderator between R&D Investments and CEO Compensation”,Journal of Business Research,vol.68,no.3(2015),pp.599-606.在创新投资稳定后,家族所有者将大部分财产投资于家族企业,借助本企业的良好发展促进家族资本的积累增值,一旦企业创新投资失败,很可能使家族社会情感财富产生重大流失。因此,家族涉入水平越高,越能激发家族企业管理者的“管家效应”,促进其将自身利益与企业利益保持一致,即扮演管家身份,在倾向于支持企业持续创新投资战略决策的同时,企业管理者甚至会主动提供资源与信息,帮助企业克服创新投资决策过程中的困难。(42)W.G.Dyer Jr.,Examining the ‘Family Effect’on Firm Performance”,Family Business Review,vol.19,no.4(2006),pp.253-273.而其独特的社会资本可以帮助企业与金融机构建立稳固有效的关系,(43)D.G.Sirmon and M.A.Hitt,Managing Resources:Linking Unique Resources,Management,and Wealth Creation in Family Firms”,Entrepreneurship Theory and Practice,vol.27,no.4(2003),pp.339-358.以及从政府、投资者以及其他利益相关者获取创新投资战略决策所需的物质资源、组织资源等,从而确保创新投资战略决策的实施。(44)刘白璐、吕长江:《中国家族企业家族所有权配置效应研究》,《经济研究》2016年第11期,第140-152页。因此,高水平的家族涉入,有助于企业创新投资活动的稳定、持续开展,从而强化创新投资稳定后对企业系统风险的降低作用以及对非沉淀性冗余资源的需求。

综上所述,结合假设3本文提出下列假设:

假设4:家族涉入会强化创新投资与企业系统风险之间的倒U型关系。

假设5:家族涉入会强化创新投资与组织非沉淀性冗余之间的倒U型关系。

假设6:家族涉入强化了非沉淀性冗余在创新投资与企业系统风险关系中的中介作用。

二、研究设计

(一)变量说明

因变量为企业系统风险(Risk),是本研究的被解释变量,用企业分市场的年度贝塔系数表示,(45)罗党论、廖俊平、王珏:《地方官员变更与企业风险——基于中国上市公司的经验证据》,《经济研究》2016年第5期,第130-142页。Risk越大,表明企业系统风险越大。自变量为创新投资(Innov),本文与伦蕊的研究相同,(46)伦蕊:《高新技术企业研发投入的收益-风险退耦研究》,《研究与发展管理》2016年第5期,第109-118页。采用研发投入强度进行测量,具体使用企业当年的研发支出与主营业务收入之比进行测量,其中企业当年的研发支出数据来源于CSMAR数据库中“财务报表附注”子库中详细披露的研发支出的本期增加数。中介变量为非沉淀性冗余(FS),根据李健等人对组织冗余的测量方式,(47)李健、薛辉蓉、潘镇:《制造业企业产品市场竞争、组织冗余与技术创新》,《中国经济问题》2016年第2期,第112-125页。本文用流动比率和权益负债率的平均值衡量组织的非沉淀性冗余。调节变量为家族涉入(FI),家族对家族企业的控制程度是约束型社会情感财富的主要表现之一,反映了家族成员对家族组织身份的认同,本文参考Sciascia和Mazzola的观点,(48)S.Sciascia and P.Mazzola,Family Involvement in Ownership and Management:Exploring Nonlinear Effects on Performance”,Family Business Review,vol.21,no.4(2008),pp.331-345.使用高管团队中家族成员人数的占比来衡量家族对企业的控制程度。

Control表示其他可能会影响企业系统风险的控制变量集合,根据已有文献,(49)罗党论、廖俊平、王珏:《地方官员变更与企业风险——基于中国上市公司的经验证据》,《经济研究》2016年第5期,第130-142页。本研究选取以下变量作为控制变量:企业的成长指标(TobinQ)、资产负债率(Leverage)、净资产收益率(ROE)、企业第一大股东持股比例(Ownership)、企业上市年数(Fage)、公司规模(Size)、企业的产权性质(State)。为控制时间效应和行业效应,本文在模型中加入年度虚拟变量(Year)和根据中国证监会《上市公司行业分类指引》设置的行业类型虚拟变量(Industry)。

(二)数据来源与样本描述

本文选取2012-2020年沪、深两市所有非金融类的A股家族上市公司为原始样本。本文按照以下原则对样本进行筛选:1.剔除金融类公司;2.剔除2012-2020年曾被ST和PT的样本,以免由于公司经营不佳造成财务指标异常而对研究造成干扰;3.对连续数据进行上下1%的截尾处理,以消除极端值的影响;4.删除自变量和因变量有缺失值的样本。最后得到7543个样本,本文使用的数据均来自国泰安(CSMAR)数据库。

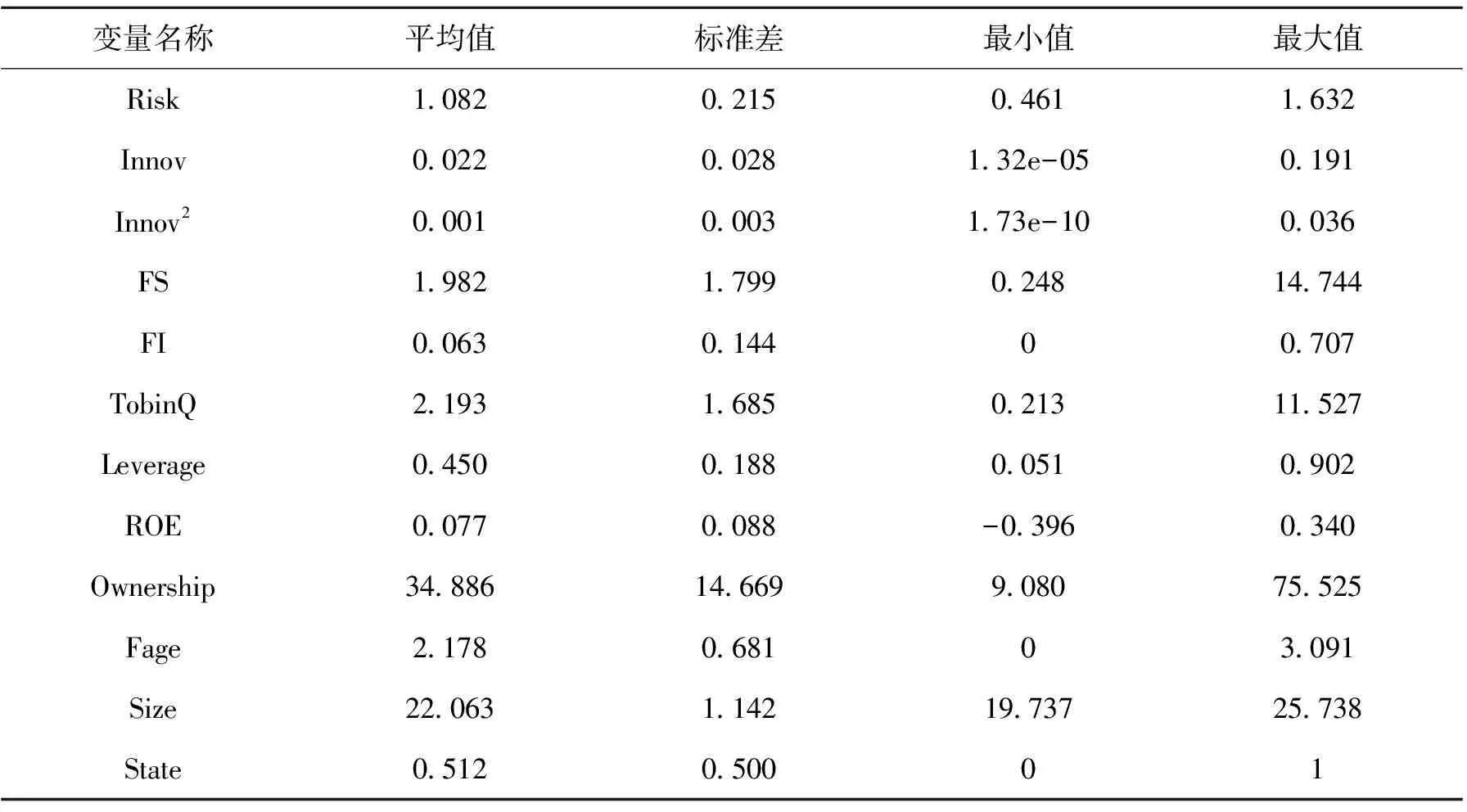

表1报告了主要变量的描述性统计结果,由表1可以看出,企业系统风险的平均值为1.082,最小值为0.461,最大值为1.632,说明不同家族企业面临的企业系统风险有着较大的差异。家族企业创新投资的均值为0.022,最小值为1.32e-05,最大值为0.191,可见,不同企业对创新的投入也有很大差别,但企业创新投资与企业系统风险是否有关,还需进一步验证。另外,企业家族涉入最小为0,最大为0.707,可见不同企业的家族涉入差异较大。

表1 样本描述性统计

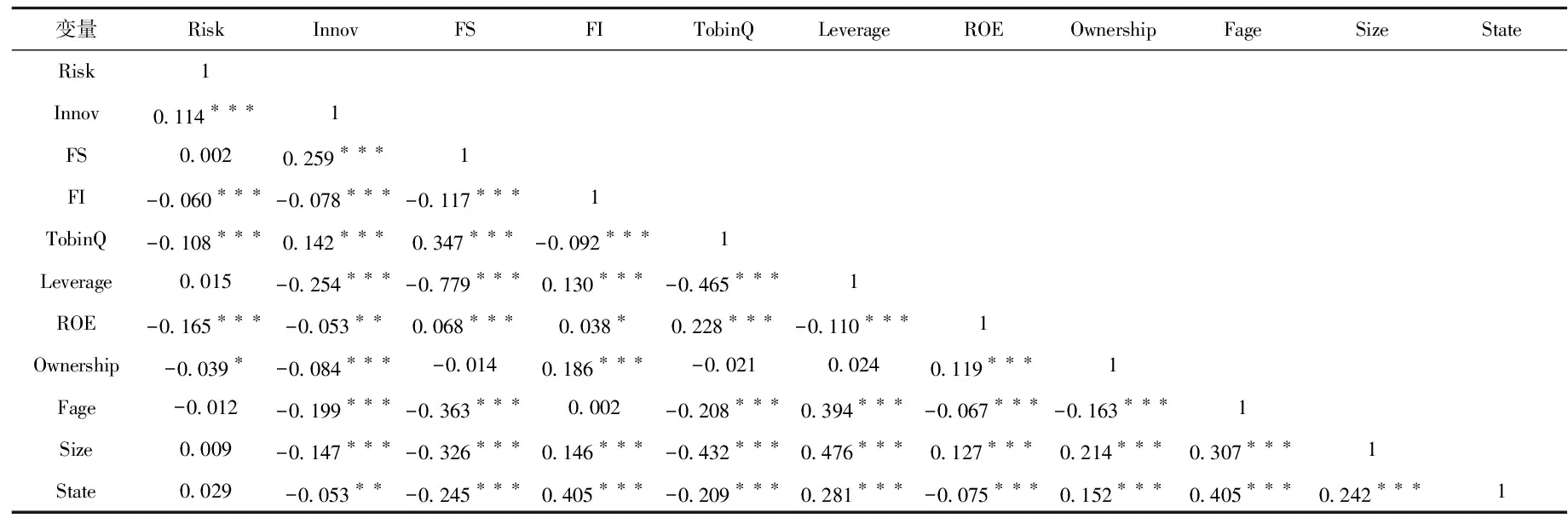

表2显示了各变量之间的Pearson相关系数,由相关系数矩阵可知,创新投资与企业系统风险之间存在显著的正相关关系,同时创新投资与非沉淀性冗余之间也显著正相关。除了非沉淀性冗余和企业系统风险之间关系不显著外,创新投资、非沉淀性冗余、企业系统风险和家族涉入之间均具有一定的相关关系。但相关系数仅反映了两个变量之间的相关关系,并没有排除其他因素对被解释变量的影响,因此,本研究将进行更严格的回归分析来进一步探讨创新投资、企业系统风险、非沉淀性冗余和家族涉入之间的关系。

表2 变量的相关系数矩阵

三、实证结果

(一)回归检验与回归方法

1.回归检验

表3汇总了表4和表5所报告的各回归模型中多重共线性检验VIF值、异方差检验chi2值。我们可以发现各个回归方程的VIF值都低于10,因此各回归模型不存在严重的多重共线性问题。由于我们使用的数据涉及年限较短(仅为9年),属于短面板数据,因此相对长面板数据中对回归结果影响更大的序列相关问题,我们更需要考虑的是异方差情况。各回归模型异方差检验chi2值都在1%水平上显著,因此需要在后面的回归估计中考虑异方差问题。

表3 回归检验

2.内生性问题处理和估计方法确定

对于模型中可能存在的内生性问题,本文对模型中相关变量使用其滞后期作为工具变量,为保证工具变量的有效性,仅使用一个更高阶滞后值(即二阶滞后)为解释变量及控制变量的工具变量,但最多使用被解释变量的五个滞后值作为工具变量。同时,为解决扰动项自相关问题,我们在解释变量中引入被解释变量的三阶滞后项。另外,GMM估计比两阶段最小二乘法(2SLS)更适合解决回归中存在的异方差问题,而且系统GMM估计相对一阶差分GMM法能够有效克服弱工具变量及小样本偏误的影响,鉴于此,本文最终选择系统广义矩估计法(SYS-GMM)来估计本文模型,使用的软件是Stata16.0,根据命令xtdpdsys进行回归。

从回归结果来看,各模型Sargan检验(表4和表5最后一行)显示无法在5%显著性水平上拒绝“所有工具变量都有效的原假设”(所有Sargan检验p值都大于0.05),这表明了本文选择的工具变量的有效性,同时表4和表5中的回归扰动项的二阶自相关检验即AR(2)检验表明,扰动项的差分最多仅存在一阶自相关,但不存在二阶自相关。以上检验说明,我们设定的模型以及选择的估计方法具有合理性。

(二)实证结果

1.创新投资、非沉淀性冗余和企业系统风险中介效应检验

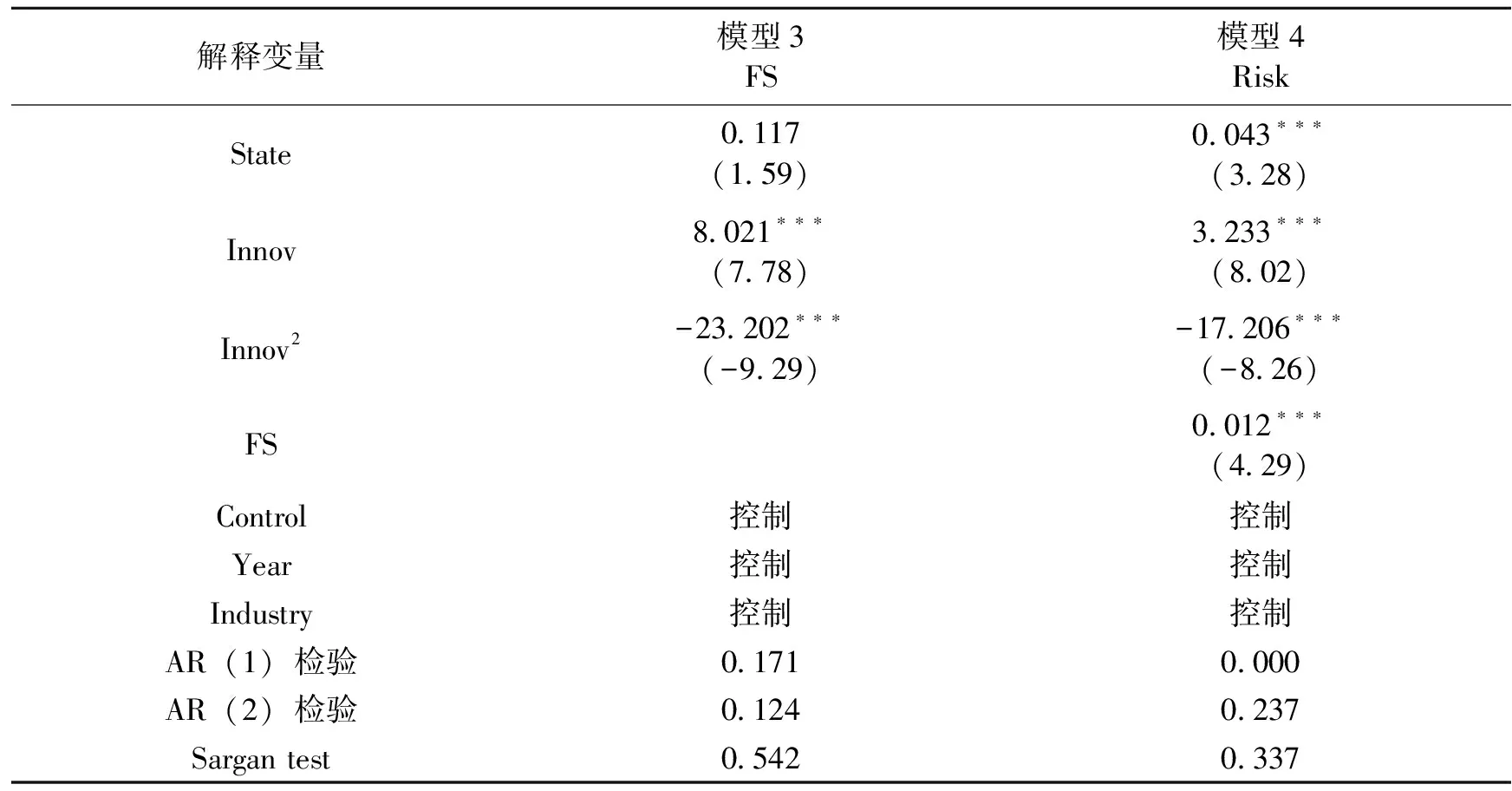

表4中的模型1-4检验了创新投资、非沉淀性冗余和企业系统风险之间的关系。模型1是仅含控制变量的回归结果,模型2-4检验了非沉淀性冗余在创新投资和企业系统风险中的中介作用机制。模型2中,创新投资平方项Innov2的系数在1%的水平上显著为负,说明企业创新投资与企业系统风险之间存在倒U型关系,假设1得到验证。这表明在企业创新投资前阶段,创新投资会增加企业系统风险,然而,在企业创新投资达到一定程度后,企业持续创新投资活动则会降低企业系统风险。为验证假设2,我们建立了模型3。模型3中,创新投资的平方项Innov2的系数在1%的水平上显著为负,说明企业创新投资与组织非沉淀性冗余之间存在倒U型关系,假设2得到验证。模型4在模型2的基础上增加了非沉淀性冗余变量,且非沉淀性冗余FS的系数在1%的水平上显著为正,根据三步中介检验思想,模型2中Innov2的回归系数和模型3中Innov2的回归系数均显著不为0,可知非沉淀性冗余是创新投资与企业系统风险关系机制中的中介变量。此外,模型4中创新投资平方项Innov2的系数仍显著为负,所以,非沉淀性冗余在企业创新投资与企业系统风险之间的倒U型曲线关系中起到了部分中介的作用,假设3得到验证。

表4 创新投资、非沉淀性冗余和企业系统风险之间关系的回归结果(50)考虑到结果报告的简洁性,本文仅报告了关键变量的回归结果,读者如需要控制变量的详细回归结果,欢迎与作者联系索要,下同。

注:***表示在1%的水平上显著;括号内为变量系数对应的t值;Sargan test报告了工具变量过度识别检验的p值;AR(1)检验和AR(2)检验分别报告了一阶和二阶序列相关检验的p值。

2.家族涉入的情境作用检验

表5中的模型5-7检验了家族涉入在创新投资、非沉淀性冗余和企业系统风险关系中的情境效应。首先,模型5检验了家族涉入对主效应的调节作用。由模型5可知,中心化的家族涉入和中心化的创新投资平方项的交互项Innov2*FI数显著为负,表明家族涉入会强化创新投资与企业系统风险之间的倒U型关系,假设4得到验证。其次,我们通过模型6进一步检验家族涉入对创新投资与非沉淀性冗余关系的调节作用。模型6中,中心化的家族涉入和中心化的创新投资平方项的乘积Innov2*FI数显著为正,表明家族涉入强化了企业创新投资与非沉淀性冗余之间的倒U型关系,假设5得到验证。再次,我们建立模型7来检验家族涉入在创新投资、非沉淀性冗余和企业系统风险中介效应模型上的调节效应。模型7中FS系数显著不为0,同时模型5和模型6中的Innov2*FI回归系数均显著不为0,根据有调节的中介依次检验可知,家族涉入调节了组织非沉淀性冗余对创新投资与企业系统风险关系的中介作用。假设6得到验证。

表5 家族涉入的调节效应回归分析结果

3.稳健性检验

(1)对倒U型曲线关系的门槛效应检验

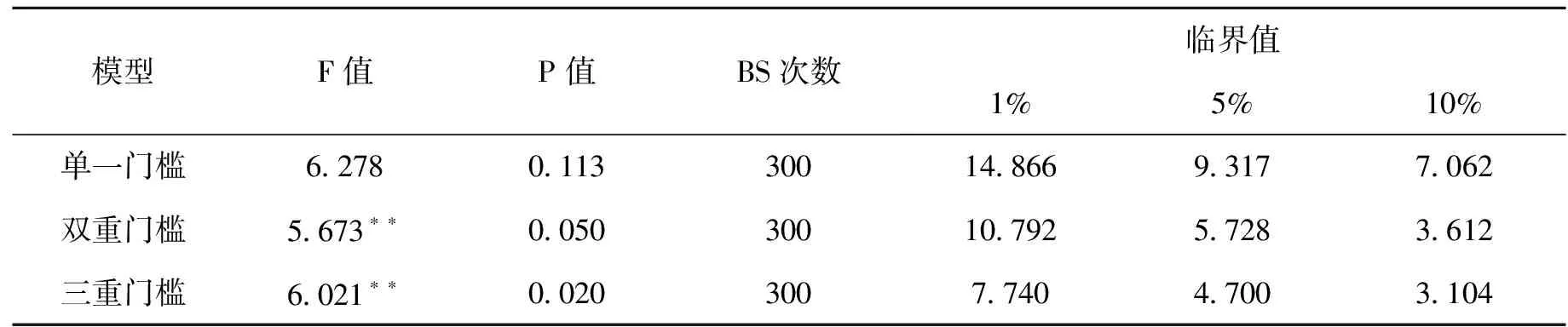

由于传统门槛效应检验存在缺陷,本文采用自抽样法进行非线性动态面板门槛检验,以进一步验证企业创新投资与企业系统风险之间的倒U型曲线关系。相比于传统的门槛效应检验,该方法无需确定方程形式即可对变量之间的非线性关系进行验证,且门槛值及其数量完全由样本数据内生决定,并根据渐进分布理论来建立待估参数的置信区间。检验结果见表6-8。

表6 门槛效应自抽样检验

表7 门槛估计值与置信区间

表8 门槛模型回归结果

由表6可知,双重门槛效应和三重门槛效应均在5%的水平上显著,说明存在三重门槛效应,因此,本文选择三重门槛模型进一步检验创新投资与企业系统风险之间的关系。表7报告了三个门槛值的估计结果以及每个门槛值95%的置信区间。表8为门槛模型的估计结果,可以看出,当企业研发支出与主营业务收入的比值小于1.2%时,创新投资在该阶段对企业系统风险的影响并不显著;当该比值处于1.2%至1.6%之间时,创新投资会增加企业系统风险;但当企业研发投入强度跨越门槛值0.016时,创新投资将会开始显著降低企业系统风险。门槛效应检验结果说明,创新投资与企业系统风险之间存在一个先正向后负向的倒U型非线性关系,进一步支持了表6模型2中所验证的创新投资与企业系统风险之间的倒U型理论关系。本文的研究结论也与学术界提出的只有持续的创新投资才能避免较高的调整成本,(51)H.H.Bronwyn,The Financing of Research and Development”,Oxford Review of Economic Policy,vol.18,no.1(2002),pp.35-51;鞠晓生、卢荻、虞义华:《融资约束、营运资本管理与企业创新可持续性》,《经济研究》2013年第1期,第4-16页。获取长期竞争优势的观点相一致。

(2)更改非沉淀性冗余资源测量的稳健性检验

为保证本文结论的稳健性,本文进一步采用李晓翔和刘春林对非沉淀性冗余资源的测量指标——速动比率进行稳健性检验,(52)李晓翔、刘春林:《冗余资源与企业绩效关系的情境研究——兼谈冗余资源的数量变化》,《南开管理评论》2011年第3期,第4-14页。该指标的计算公式为“速动比率=流动资产减去库存/流动负债”。使用该指标对表4中涉及非沉淀性冗余资源的模型3和模型4进行稳健性检验(表9)。检验结果一致具有稳健性。

表9 更改非沉淀性冗余测量的稳健性检验

四、研究结论与讨论

创新投资作为企业获取长期竞争优势的重要手段,对企业的发展至关重要,但其高度的不确定性无疑给企业带来了一定的风险。学术界对创新投资与中国企业风险关系研究结论的不一致和潜在不足,使家族企业对创新投资实践产生疑虑。在此背景下,本文以家族企业为研究对象,探讨了创新投资与企业系统风险之间的关系,并进一步检验了非沉淀性冗余的中介作用、家族涉入程度的情境效应,以期为家族企业创新投资战略决策提供启示。本文研究结果如下:

(一)创新投资与企业系统风险之间的倒U型关系

实证结果表明,创新投资与企业系统风险之间存在倒U型关系,在企业创新投资未超过倒U型曲线拐点前,由于创新投资活动的高度不确定性以及企业内部风险管理的不足,使得企业不断增加的创新投资会增加企业系统风险,这与Ho等人提出的创新投资会增加企业风险的观点相一致。(53)Y.K.Ho,Z.Xu and C.M.Yap.R&D Investment and Systematic Risk”,Accounting & Finance,vol.44,no.3(2004),pp.393-418.而随着创新投资活动的持续,超过拐点临界值后,企业的创新投资知识和经验均得以增加,加上企业在创新投资前阶段取得的成果,将帮助企业降低创新投资后阶段的风险,这与张信东和姜小丽提出的研发投入会降低企业风险的观点相一致。(54)张信东、姜小丽:《企业R&D投资与系统风险研究》,《研究与发展管理》2008年第3期,第22-29页。

然而,本文所提出和验证的创新投资与企业系统风险之间存在倒U型关系的结论,与伦蕊提出的创新投入与企业风险之间具有U型非线性关系的结论不同。(55)伦蕊:《高新技术企业研发投入的收益-风险退耦研究》,《研究与发展管理》2016年第5期,第109-118页。我们认为,差异可能来自:一方面,其使用的Z值是对企业破产风险的一种衡量方法,主要关注企业离破产的距离,而企业在创新投资活动中将面临来自内外部的各种风险,以市场为基础的年度Beta系数能够更加全面地反映企业的各种风险。另外,基于财务指标的Z值仅仅是对企业风险事后的一种反映,而企业在进行创新投资项目的选择时不仅需要考虑企业现有的财务风险,还应当能够对企业的创新投资风险进行一定的预测,而基于市场指标来衡量企业系统风险的Beta系数则能够反映企业未来创新投资风险的预期,弥补Z值衡量企业风险的不足;另一方面,在模型中的内生性问题处理上,本文明确采用相关变量的滞后项作为工具变量,并通过了Sargan检验,解决了对研究结论产生直接影响的模型内生性问题。为保证研究结论的可靠性,本研究进一步采用三重门槛效应检验,检验结果支持了本文提出的两者间存在倒U型理论关系的结论。本文所发现的创新投资对企业风险先增加后减少的研究结论,也与Bronwyn所提出的企业创新投资需要克服中断的调整成本,(56)H.H.Bronwyn,The Financing of Research and Development”,Oxford Review of Economic Policy,vol.18,no.1(2002),pp.35-51.平滑创新投资波动以保持企业持续创新投资(57)鞠晓生、卢荻、虞义华:《融资约束、营运资本管理与企业创新可持续性》,《经济研究》2013年第1期,第4-16页。的观点相一致。

基于Wind数据库的调查表明,尽管2018年A股非金融公司研发费用占收入的比例实现了从0.3%(2006年)到1.7%(2017年)的跨越,但只有沪深300指数成分公司研发费用占收入比例达到1.8%(2017年),其中钢铁、环保、有色金属等19个行业的研发费用占收入比例远低于1.7%(2017年)。考虑到上市公司已经是中国企业中相对质量较好的群体,因此可以推断其他非上市公司的该比例只会更低。在中国家族企业转型升级的道路上,创新投资究竟会给企业带来生存风险还是生存机遇,本文的研究结论给出了清晰的答案:只有持续创新投资、突破门槛约束,才能最终实现中国家族企业通过创新降低企业风险、实现企业发展的目标。

(二)非沉淀性冗余的作用机制解释

本文实证结果表明,非沉淀性冗余解释了创新投资影响家族企业系统风险的作用机制。George认为,过多的组织冗余会导致企业管理效率低下,增加企业风险。(58)G.George,Slack Resources and the Performance of Privately Held Firms”,Academy of Management Journal,vol.48,no.4(2005)pp.661-676.本文在讨论非沉淀性冗余与企业风险之间的关系时,隐含了非沉淀性冗余需要满足企业创新投资需求这一前提条件,根据解维敏和魏化倩的观点,若企业非沉淀性冗余较少时,企业会倾向于采取非战略性的行动。(59)解维敏、魏化倩:《市场竞争、组织冗余与企业研发投入》,《中国软科学》2016年第8期,第102-111页。因此,在一定意义上,本文的观点与George的观点相一致。当企业开始创新投资时,家族企业出于缺乏创新投资经验以及规避风险的考虑会继续增加非沉淀性冗余,从而导致企业非沉淀性冗余过多,增加了管理者滥用资源带来的企业风险。而随着创新投资的增强,家族企业创新投资经验也会逐步增加,企业会降低使用非沉淀性冗余应对不确定性的需求。因此,非沉淀性冗余在达到一个最高水平后又会逐渐降低,家族企业系统风险也随之减少。本文对于创新投资与家族企业系统风险之间内在作用机制的研究,也对我国家族企业在创新投资过程中,加强企业内部的资源管理机制、降低由于非沉淀冗余过多而带来的企业系统风险提供了理论依据。

(三)家族涉入程度的情境

本文实证数据证明了在不同家族涉入情况下,创新投资、非沉淀性冗余和企业系统风险关系存在差异。有学者认为,家族涉入程度高,会导致资源家族性的存在,不利于企业从更广范围的社会网络获取发展所需资源。(60)A.De Massis,F.Frattini and U.Lichtenthaler,Research on Technological Innovation in Family Firms:Present Debates and Future Directions”,Family Business Review,vol.26,no.1(2013),pp.10-31.但也有学者指出,家族涉入程度越高,越能解决成员之间的信任问题,促使其将家族利益与企业命运合二为一,有利于企业的成长。(61)A.L.Leal-Rodríguez,G.Albort-Morant and S.Martelo-Landroguez,Links between Entrepreneurial Culture,Innovation,and Performance:The Moderating Role of Family Firms”,International Entrepreneurship and Management Journal,vol.13,no.3(2017),pp.819-835.根据当前学者对家族涉入的研究,本文认为家族涉入程度对企业的作用需要结合不同的情境具体分析,并进一步认为家族涉入程度对企业创新投资发挥了不同的作用。在创新投资较少时,高家族涉入会增加非沉淀性冗余的积累,并提高企业风险,此时,家族涉入对企业起到了负向的作用,这与王明琳等人提出的家族涉入不利于企业发展的观点相一致。(62)王明琳、陈凌、叶长兵:《中国民营上市公司的家族治理与企业价值》,《南开管理评论》2010年第2期,第61-67、96页;齐善鸿、李亚楠:《“家文化”对家族企业可持续成长破坏力研究》,《管理学报》2017年第8期,第1143-1152页。然而,在创新投资超过临界值之后,企业中越高的家族涉入越有利于企业规避风险,企业中的非沉淀性冗余也越少,并促使企业系统风险的降低,这与Ding等人提出的家族涉入有利于企业发展的观点是一致的。(63)Y.Ding,H.Zhang and J.Zhang,The Financial and Operating Performance of Chinese Family-Owned Listed Firms”,Management International Review,vol.48,no.3(2008),pp.297-318;W.G.Dyer Jr.,Examining the ‘Family Effect’on Firm Performance”,Family Business Review,vol.19,no.4(2006),pp.253-273;李欣:《家族企业的绩效优势从何而来?——基于长期导向韧性的探索》,《经济管理》2018年第5期,第54-72页。因此,企业在进行创新投资时,应当合理控制企业内部的家族涉入程度,并逐渐加强企业管理,以减少家族涉入在创新投资前期可能带给企业的不利影响。

最后需要说明的是,本文所发现的组织非沉淀性冗余在创新投资与家族企业系统风险之间只起到了部分中介的作用,因此只是打开两者关系“黑箱”的其中一把钥匙,是否还存在其他因素可以作为中介变量纳入两者关系的中介机制研究中,有待进一步的探究。