商业银行资本调整速度及调整行为研究

——基于系统重要性视角

一、引 言

《巴塞尔协议Ⅲ》提高了商业银行的资本充足率监管标准,以提升抵御风险的能力。监管比率的提高使得商业银行的资本充足率稳步提升,风险承担能力增加

。《巴塞尔协议Ⅲ》中首次引入了银行杠杆率监管标准,杠杆率的提出旨在对银行资本充足率进行补充,控制由高杠杆率带来的银行业系统性风险。《巴塞尔协议Ⅲ》集中体现了新监管标准在提高银行资本金方面的要求,使得世界各国开始构建符合自身国情的资本管理办法。2015年1月30日,中国银监会公布了《商业银行杠杆率管理办法(修订)》,规定商业银行的杠杆率不得低于4%,以防止由资产负债表扩张带来的系统性风险。

金融危机爆发后,全球金融监管面临巨大压力,加强系统重要性金融机构的监管对维护金融稳定具有重要意义。2020年12月,中国人民银行和中国银保监会发布了《系统重要性银行评估办法》,这标志着我国对系统重要性银行的监管进入一个新的阶段。由于系统重要性银行具有规模大、关联度强的特点,且经营中更加关注全球活动,面临的风险也会更复杂,监管成本也在增大,在调整资本结构方面可能背负更大的压力

。系统重要性是微观审慎监管与宏观审慎监管结合的关键。将系统重要性程度这一指标进行量化,便于比较商业银行资本调整行为的差异,从而在源头上把控系统重要性银行资本调整时存在的风险,避免系统性风险。鉴于此,本文拟构建动态面板模型估算商业银行的资本调整速度,通过对目标资本比率与实际资本比率缺口的分类分析,得出资本比率变动对资产负债表项目调整的影响,并引入系统重要性指数研究系统重要性程度对商业银行资本调整行为的影响,打通“微观—宏观”通道,以期为我国商业银行资本管理提供参考。

二、相关文献综述

早期的MM定理认为,在不考虑企业所得税且企业处于同一风险等级的情况下,资本结构与企业的市场价值无关

。在随后的研究中,学者们放松了对MM定理的各项假设,对市场进行更为有效的估计

。国内外的研究普遍认为,最优资本比率确实存在,并且实际资本比率会逐渐向最优资本比率趋近

,但对于影响实际资本比率向最优资本比率趋近速度的因素颇有争议。

对于上述线性思维模式影响下所造成的诸多历史事实的长期被“遮蔽”和歪曲,学界也不乏反思,如王瑞来《宋代士大夫主流精神论—以范仲淹为中心的考察》一文:

现有研究认为资本调整速度的影响因素主要分为两类:一是来自宏观环境的影响。Antzoulatos等(2016)

指出杠杆调整与金融发展的长期趋势有关。李井林和杨姣(2018)

分析发现,资本调整速度除受调整行为影响外,还会受到市场择时行为的影响。Chang等(2014)

发现治理薄弱的企业对目标资本结构的调整较慢。Cook和Tang(2010)

的研究也表明企业在良好的经济状况下调整杠杆率的速度更快。二是来自企业异质性。造成企业间资本调整行为异质性的原因包括:(1)资本比率的调整成本及偏差。如果调整成本较高,则对银行资本结构的调整取决于调整成本与次优经营成本之间的权衡

。Shivdasani和Stefanescu(2010)

依据杠杆率调整行为所产生的调整成本构建了理论模型,并提出只有当调整收益大于调整成本时企业才会调整杠杆率。Zhou等(2016)

通过对杠杆率偏差的分析发现,股权成本与杠杆率偏差正相关,且股权成本对杠杆率偏差越敏感的企业调整速度越快。Mukherjee和Wang(2013)

同样认为资本调整速度与目标比率和实际比率之间的差距正相关。(2)资产负债表项目的调整。Cohen和Scatigna(2016)

认为资本调整一方面是通过留存收益的积累进行的,另一方面可能是通过发行新股。(3)银行的自有特征。Jiang等(2019)

的研究关注到所有制结构差异对银行向目标资本进行调整的速度的影响。此外,利用国外资本进行调整的企业,其调整速度会高于其他企业

。

本系统采用北京蓝海微芯科技发展有限公司生产的LJD-eWin4300,是一款基于Windows CE操作系统下的控制平台,它拥有32位ARM920T高速处理器内核。另外,LJD-eWin4300支持强大的.NET Compact Framework2.0应用程序开发,简化了在智能设备上开发应用程序的过程,使得开发周期大为缩短。

Laeven等(2016)

认为除资本制度外,银行系统重要性程度也会影响实际资本比率向目标资本比率接近的速度。目前,对于系统重要性程度的评估学术界仍没有达成一致。范小云等(2013)

认为商业银行的关联程度及其在整个银行体系中的影响是判断系统重要性的主要指标。但系统重要性衡量不应局限于指标法,还应结合市场模型法进行动态评估

。尽管系统重要性银行受到更加严格的审慎监管,但如何管理资本结构以及如何进行平衡,使其收敛至目标资本水平,仍是一个悬而未决的问题。本文的贡献在于:首先,在当前的研究中,对于资本比率调整速度的影响以杠杆率为主,忽视了监管资本比率调整速度的研究,本文从杠杆率和监管资本比率着手,对二者的调整速度进行比较;其次,引入商业银行系统重要性指数,分析商业银行系统重要性对资本调整速度的影响,研究系统重要性银行与非系统重要性银行在资本调整时的差异,为我国银行业资本管理提供参考。

三、研究方法

参考Flannery和Rangan(2006)

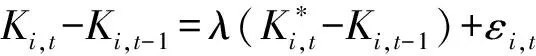

的研究,本文引入经典的资本结构局部调整模型估算商业银行的目标资本比率。

(1)

巴塞尔委员会将核心资本充足率和资本充足率的监管标准定义为金融机构应满足的最低资本要求,达到这个要求并不意味着商业银行就处于安全稳定的状态。因此,本文根据商业银行各项指标估算出目标资本比率,进而根据目标资本比率与实际资本比率的缺口确定商业银行所处的监管资本比率区间,观察不同监管资本比率下商业银行资产负债表的变化,从而总结出不同情况下商业银行的资本调整行为。

(2)

其中,(1-

)表示资本的惯性部分,即滞后一期实际资本比率对当期实际资本比率的影响。

除了预期在生产过程中使用更多的固定成本外,公司相对较弱的利润增长率和销售利润率,也使公司不得不更关注内部风险评估方法的改进。事实上,公司新运营模式就是对利润增长率和销售利润率关注的直接结果[3]。考虑到公司在增加固定资产投资和融资后,增加了经营杠杆和财务杠杆,会引起风险,并对2005年的税后利润造成影响,笔者也对2个模式进行了比较。新、旧模式的杠杆数据见表8。

(3)

Δ

,

=(

+Λ

,-1

)(

,-1

+

+

-

,-1

)+

,

,

=

(

,-1

+

+

)+(1-

)

,-1

+

,

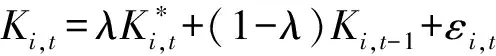

(4)

本文将

期的目标资本比率估计值与

-1期实际资本比率的偏差定义为缺口值,即

,-1

:

124 Safety of stent-assisted coiling versus coiling-only in treatment of acute ruptured intracranial wide-necked aneurysms:a comparitive study

(5)

在式(4)基础上,本文推测银行资本调整速度

在受到时间影响的同时,也取决于银行的具体特征。因此,重新定义资本调整速度

,

:

,

=

+Λ

,-1

(6)

鉴于个体固定效应是估计目标资本比率的一部分,如果银行在存在缺口时进行调整,则这些调整应反映在其资产负债表的变化中。参考Öztekin和Flannery(2012)

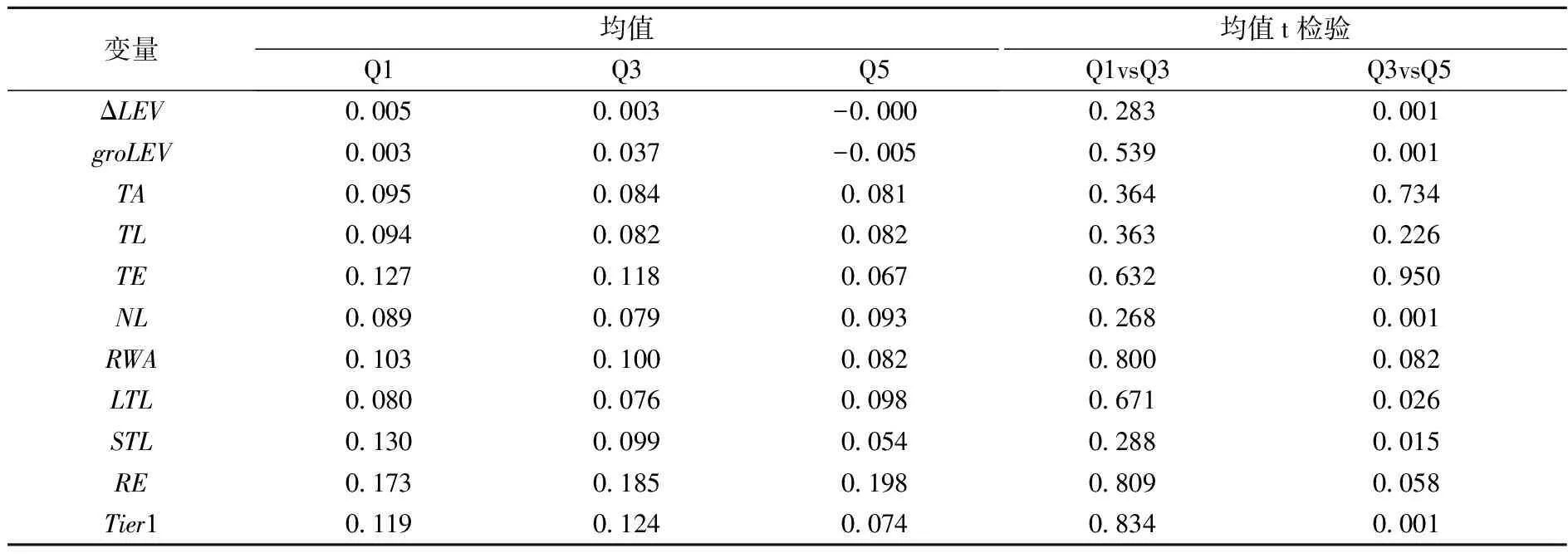

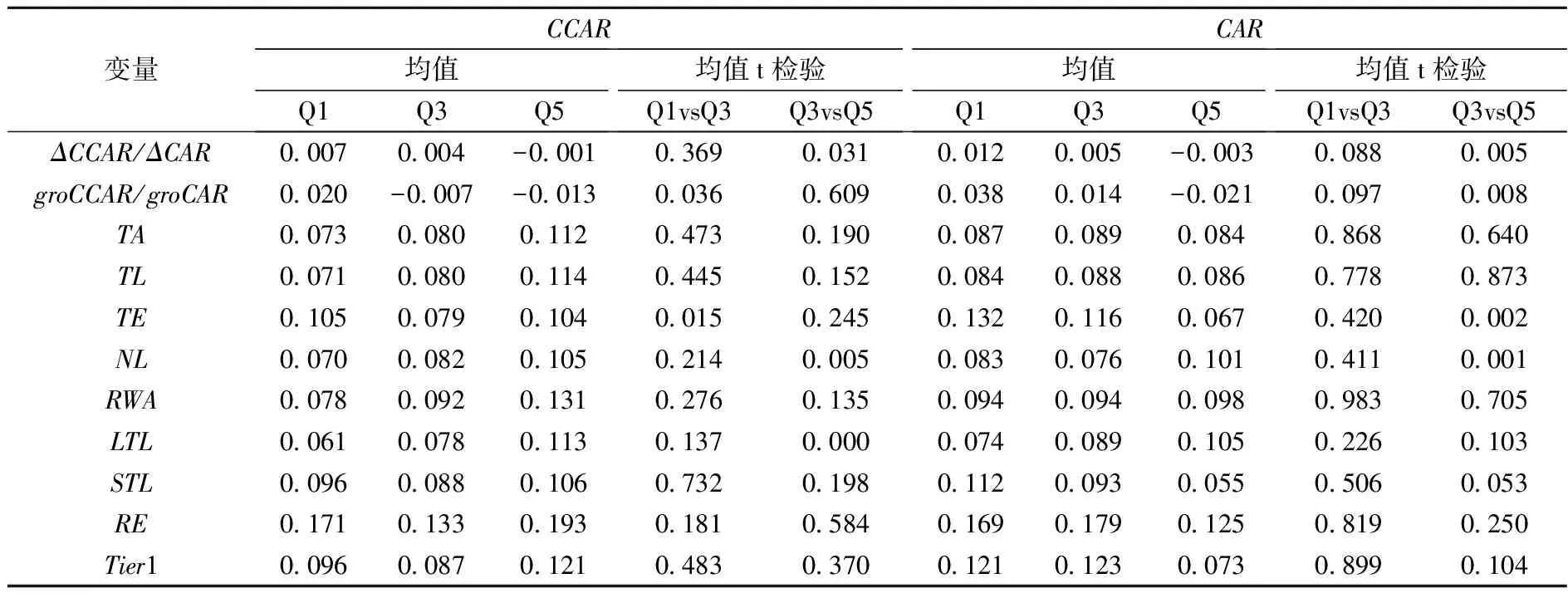

,首先将三种资本比率缺口值根据五分位数进行划分,Q1、Q3、Q5分别表示第一、三、五组分位数,并将资产负债表指标的半年度平均值按照缺口值分组进行对应, 以Q3作为基准运用独立样本t检验进行均值比较,分别计算极值五分位数与中值五分位数(Q1与Q3、Q3与Q5)之间的差异性。表3、表4分别显示了三种资本比率的三组五分位数组合及均值检验的p值。根据杠杆率和监管资本比率的缺口分类,本文研究了不同资产类别、负债类别和权益类型的增长率。

沙沟泥石流重度为1.642~1.801 t/m3,为稀性泥石流,稀性泥石流流速计算采用铁二院推荐公式:

其中,银行的目标资本比率由各银行资本指标的滞后一阶变量

,-1

、个体固定效应

和时间固定效应

组成。

表示

,-1

的系数。将式(3)代入式(2)建立动态面板模型:

协助单位领导做好其财务工作。发现问题时及时纠正,同时组织制定相应设施制度的细则。负责提出财务分析报告,监督各项计划的执行情况,供领导参考[6]。除此之外,还需组织及审批各项目预算决算,参与拟定单位重要经济合同以及原辅材料供应计划。审查财务报表,负责财务监督。

(7)

该工艺的优势在于省去灌浆步骤,但有明显的缺陷,即该工艺只适用于强风化岩层,无法打进中风化及以上岩层。若单桩设计底标高位于中风化岩层,则该工艺不适用。

测试软件与测试平台通过RS422通讯卡的端口1实现指令发送和应答接收控制,波特率4800,数据位8位,停止位1位,无校验。

Δ

,

=(

+Λ

,-1

)

,-1

+

,

(8)

鉴于资本比率缺口符号的差异对商业银行资本调整的影响不同,本文继续检验缺口符号差异对调节机制的影响,将杠杆率缺口、核心资本充足率缺口以及SIFI指数纳入一个回归方程,以检验哪种调节机制发挥的作用更重要。本文引入反映资本比率缺口正负值的虚拟变量

(

和

)进行分组,即满足条件的变量为1,其余变量为0。Δ

,

表示资产负债表变量的增长率,

,-1

和

,-1

分别表示杠杆率缺口和核心资本充足率缺口。模型具体形式如下:

(9)

(10)

四、样本数据

从表3可以看出,对于杠杆率,Q1与Q3相比,资产负债表各项指标的调整变化均不显著,这说明商业银行在资本过剩的情况下,资本调整会处于较为稳定的状态。比较Q5与Q3发现,Q5的贷款余额增长率和长期负债增长率均显著增加,加权风险资产增长率和短期负债增长率均显著降低。这说明商业银行在面临资本不足(Q5)的情况时,会通过增加贷款发放的方式来弥补资本的不足,同时减少风险资产持有量来避免因激进的贷款政策而承担过多的风险。此外,商业银行会选择增加风险相对较低的长期负债来弥补资本缺口,同时减少短期负债来避免过度负债的风险。留存收益增长率显著增加,一级资本增长率则显著下降,说明商业银行会选择增加留存收益来弥补资本缺口,而非增加外部资本持有量。

其中,Δ

,

=

,

-

,-1

,将式(5)代入式(7)得到式(8):

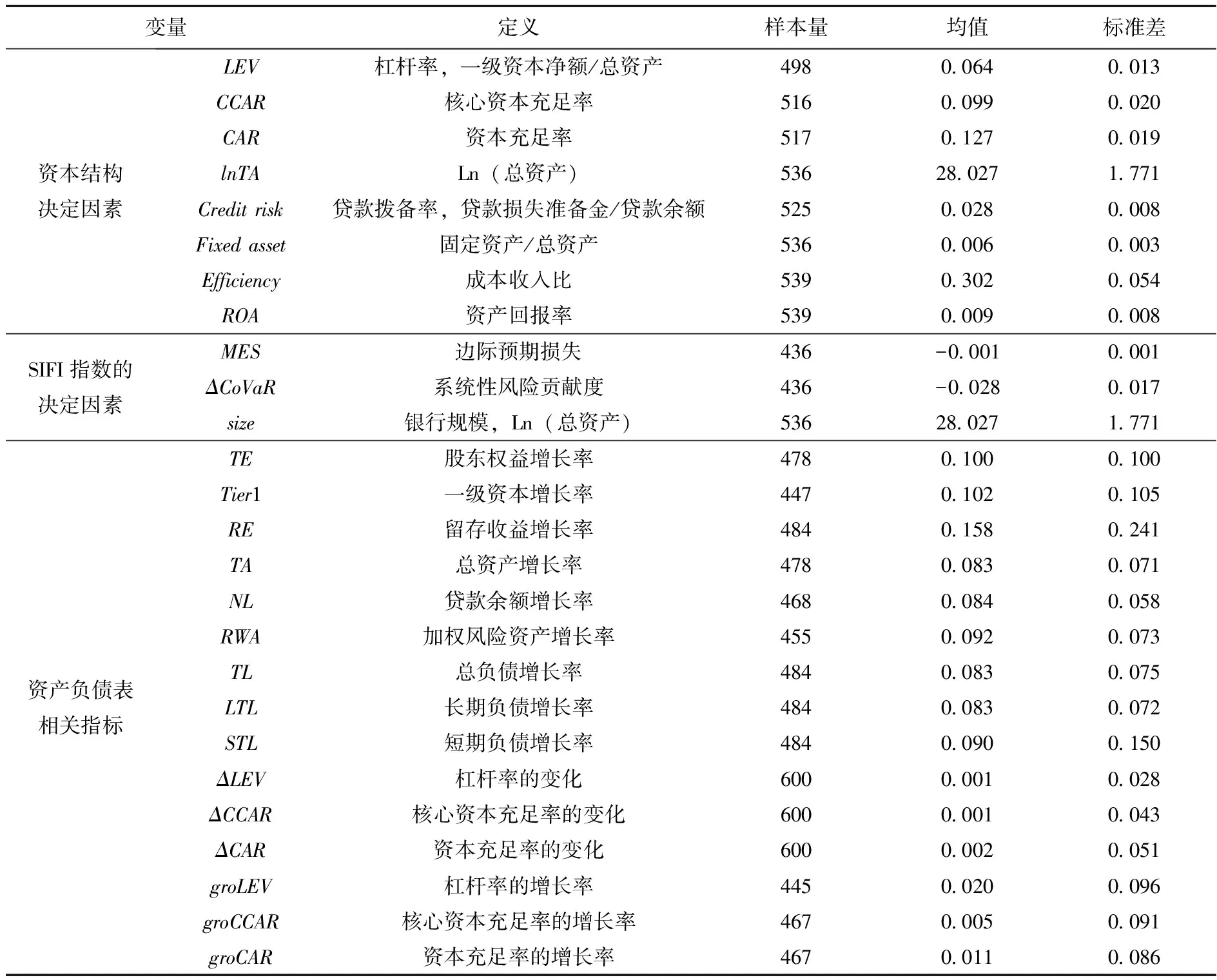

本文主要关注三种资本比率的变化,即杠杆率、核心资本充足率和资本充足率。在构建SIFI指数时,使用如表1所示的边际预期损失(

)、系统性风险贡献度(Δ

)和银行规模(

)三个指标的五分位数来划分样本,指标数值处于最低五分位数的银行记1分,以此类推,数值处于最高五分位数的记5分,将

、Δ

和

三个指标的得分相加,得到一个范围从3—15的指数,即SIFI指数。表1显示,银行杠杆率、核心资本充足率和资本充足率的均值分别为6

4

、9

9

和12

7

。核心资本充足率的均值远高于监管规定6

的参考值。资本结构中贷款拨备率的均值为2

8

,标准差为0

008,而我国贷款拨备率的监管标准为2

5

,由此可以看出,银行基本满足了贷款拨备率的监管要求。银行规模的标准差为1

771,说明各银行之间存在相当大的规模异质性。

五、实证结果

对于投资风险的防范主要通过事前的风险评估和事中的风险防控两部分组成,事前风险评估主要通过经营杠杠系数和投资收益率进行衡量,其中经营杠杠系数反映的是项目投资风险与项目收益之间的正比关系,投资收益率反映的是项目所带来的收益与其所投资的成本之间的关系。

(一)银行资本调整速度的估计

为了克服弱工具变量的影响,确保估计的有效性和一致性,本文利用系统GMM方法对式(4)进行估计,对被解释变量中所有滞后一阶变量再次差分,利用差分后的滞后两阶变量作为模型的工具变量,估计结果见表2。在对三种资本比率进行回归的过程中,滞后因变量对其本身均存在显著的影响。杠杆率的调整速度为0.095(1-0.905=0.095),核心资本充足率和资本充足率的调整速度分别是0.136和0.132,杠杆率的调整速度明显慢于监管资本比率。这可能是由于本文所计算的杠杆率不在监管范围之内。此外,Hansen检验和AR(2)检验的结果均无法拒绝原假设,说明选取的工具变量是有效的,且不存在自相关。

(二)资产负债表调整机制

其中,

表示系数,

,-1

表示一组影响资本调整速度的变量,即银行规模(

)、边际预期损失(

)、系统性风险贡献度(Δ

)及系统重要性指数(

)

。Λ表示这组变量的系数向量。将式(6)代入式(4)得到的式(7):

本文以25家上市商业银行作为研究对象,其中包括5家国有商业银行(中国工商银行、中国农业银行、中国银行、中国建设银行、交通银行)、8家股份制商业银行(光大银行、华夏银行、民生银行、平安银行、浦发银行、兴业银行、招商银行、中信银行)以及12家城市商业银行(北京银行、南京银行、宁波银行、江阴银行、张家港行、无锡银行、江苏银行、杭州银行、常熟银行、上海银行、贵阳银行、苏农银行)。时间跨度为2008—2019年。数据频度为半年度数据。数据来源于Wind数据库及各银行半年报与年报。

从表4可以看出,对于核心资本充足率,由Q1向Q3调节的过程中,核心资本充足率的增长率有所下降,同时股东权益增长率在监管资本过剩的情况下较正常时期增加,说明在监管资本过剩的情况下,商业银行会通过降低股东权益增长率的方式来降低核心资本充足率。由Q5向Q3调节的过程中,贷款余额增长率和长期负债增长率均显著降低,说明在监管资本不足的情况下,商业银行会适当控制贷款发放,同时长期负债增长率降低。长期负债中存款所占比重较高,说明商业银行在调整资本结构的过程中,对存款的依赖仍然较大。对于资本充足率,由Q1向Q3调整的过程中,资本充足率的变化及增长率均降低,说明在监管资本过剩时,商业银行会自发降低资本充足率以达到适合的目标资本比率。而此时资产负债表各子项目均值检验结果均不显著,说明资本充足率的调整仍然主要作用在资本充足率较低的情况下。由Q5向Q3调整时,商业银行主要依赖贷款余额、股东权益和短期负债的增长率的变化。

综合表3和表4发现,商业银行对三种资本比率的调整均在实际资本比率低于目标资本比率的情况下表现得更加积极,说明在资本不足时,商业银行会更加积极地进行资本调整。在监管资本比率调整过程中,主要依靠资产类和负债类指标的调整来完成,权益类指标在监管资本比率调整过程中的显著性较弱。这表明目前我国商业银行主要利用存贷款业务来调整资本结构,对于资本积累而言,从内部或外部进行都很难发挥针对性作用。

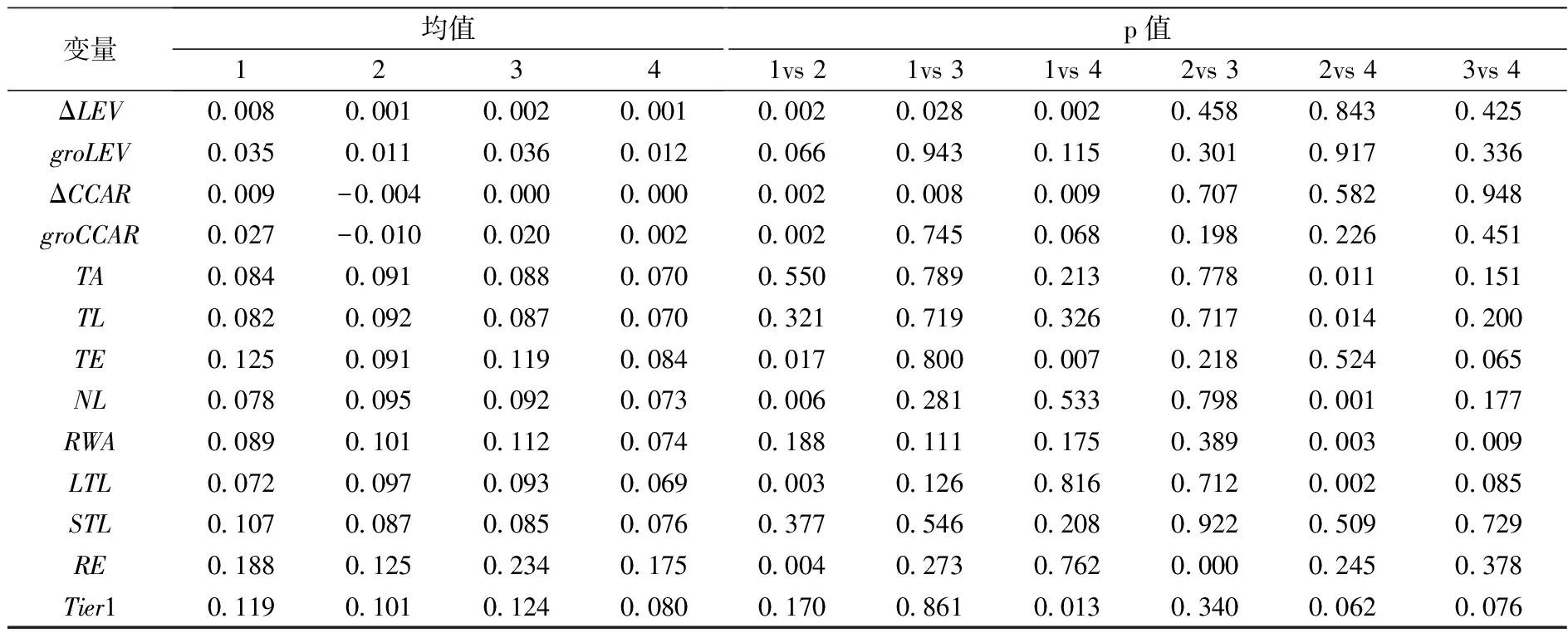

(三)杠杆率和监管比率联合作用

在对资产负债表调整进行分析时,应考虑杠杆率和核心资本充足率的共同作用。为此,根据杠杆率缺口和核心资本充足率缺口的正负值分组。表5中,杠杆率和核心资本充足率均为负缺口为1组,杠杆率和核心资本充足率均为正缺口为2组,杠杆率负缺口而核心资本充足率正缺口为3组,杠杆率正缺口而核心资本充足率负缺口为4组。表5显示了四组银行资产负债表中各指标均值的独立样本t检验结果。

第2组与第1组比较发现,第2组贷款余额和长期负债的增长率均高于第1组,且留存收益增长率降低,说明在监管资本过剩的情况下,商业银行会通过增加资产和负债、降低留存收益的方式来降低杠杆率和核心资本充足率。第3组与第1组相比,资产负债表指标没有显著性差异,杠杆率和核心资本充足率的变化均显著降低。第4组与第1组相比,股东权益和一级资本的增长率降低,说明当商业银行存在过剩资本时会选择调节一级资本量。第3组与第2组相比,留存收益增长率增加。第4组与第2组相比,总资产和总负债的增长率降低,资产降低的部分表现在贷款余额增长率和加权风险资产增长率同时降低,负债增长率降低则主要由长期负债增长率降低所致。这说明在监管资本不足的情况下(第2组),商业银行会增加放贷、增加加权风险资产持有量、增加长期负债,同时增加一级资本,以此实现增加核心资本充足率的目的。当商业银行杠杆率超过目标资本比率,而核心资本充足率未达到目标资本比率时,商业银行风险资产权重较高,因此第4组与第3组相比,加权风险资产和长期负债的增长率均下降,目的在于降低商业银行持有的风险资产头寸。

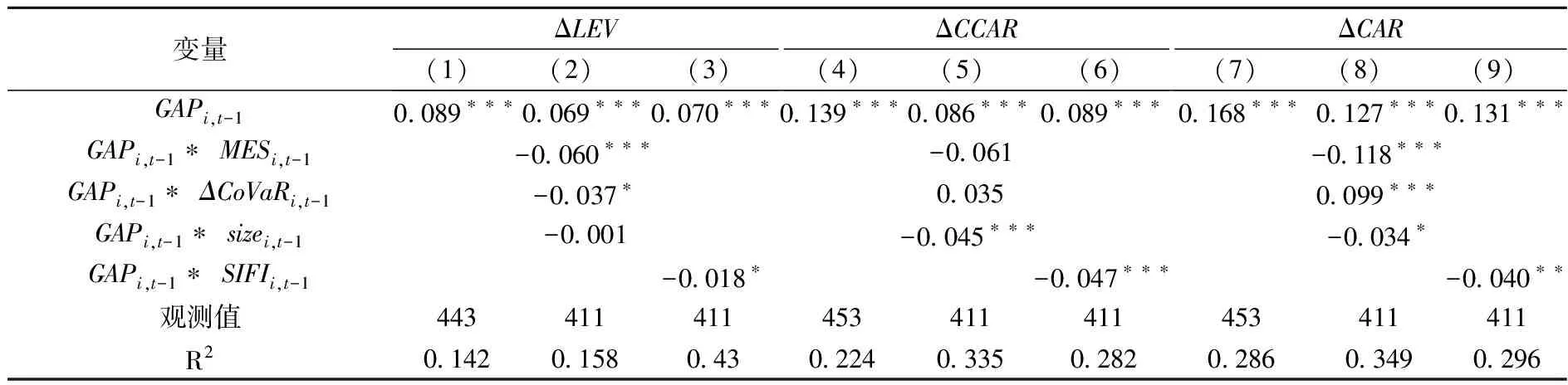

(四)系统重要性对资本调整速度的影响

根据个体银行的系统重要性确定其所面对的监管资本标准,可以达到兼顾个体银行经营稳健和银行系统平稳运行的目的。因此,个体银行的系统重要性程度会影响其所面临的资本监管强度,影响资本需求,从而产生资本调整行为。为此,基于式(8)对资本比率缺口进行交互项分析。为比较影响调整速度变量间的差异,将

,-1

标准化后再与缺口值乘积进行回归,结果见表6。当变化量仅对缺口值回归时,系数的大小表示三种资本比率的调整速度,可以看出两种监管资本比率的调整速度均大于杠杆率的调整速度,这与前面得出的结论一致。三种资本比率对含有SIFI指数交互项的回归结果均显著为负,说明商业银行资本比率的变化与SIFI指数负相关。此外,含有SIFI指数交互项回归得到的银行资本比率的调整速度均小于不含SIFI指数交互项下的调整速度。这可能是因为系统重要性银行较非系统重要性银行面临更多的监管约束,使得系统重要性银行资本结构调整成本更高,从而降低了资本调整速度。

表7和表8分别对应式(9)和式(10)的回归结果。由于资本充足率与核心资本充足率在前文分析中结果相似,因此在进行缺口不对称分析时,只研究杠杆率和核心资本充足率的联合影响。表7中权益类指标的变化在杠杆率负缺口、核心资本充足率正缺口的情况下均显著。对于资产类指标,杠杆率负缺口越大,资产类指标的增长率越高,而正缺口越大,总资产和贷款余额的增长率越低,但加权风险资产增长率越高;核心资本充足率负缺口越大,加权风险资产增长率越高,说明商业银行在拥有更多监管资本的情况下,会增加风险资产的持有量,以获得更高收益。对于负债类指标,总负债、长期负债和短期负债的增长率在杠杆率缺口两种情况下系数均显著为负,说明商业银行资本越不足(即正缺口越大),负债增长率越低,资本过剩越多(即负缺口越大),负债增长率越高。

从表8可以看出,在加入SIFI指数交互项后,对于权益类指标,非系统重要性银行的股东权益、一级资本和留存收益的增长率均随核心资本充足率正缺口增大而升高,而系统重要性银行则主要依赖留存收益的调整;杠杆率负缺口越大,系统重要性银行一级资本增长率越低,而非系统重要性银行指标不显著。这说明运用权益类指标调整资本比率缺口时,系统重要性银行的资本调整行为更加积极。对于资产类指标,杠杆率正缺口越大,非系统重要性银行总资产、加权风险资产和贷款余额的增长率均越小,而系统重要性银行的加权风险资产增长率则越大;核心资本充足率为正缺口时,非系统重要性银行总资产和加权风险资产的增长率均增加,而系统重要性银行总资产增长率下降;核心资本充足率负缺口越大,非系统重要性银行加权风险资产增长率越高,贷款余额增长率越低,系统重要性银行贷款余额增长率则越高。这说明系统重要性银行与非系统重要性银行均会通过资产类指标进行调整,二者调整方向相反,系统重要性银行相比非系统重要性银行愿意承担更多的风险。对于负债类指标,核心资本充足率正缺口越大,非系统重要性银行总负债和短期负债的增长率越高,系统重要性银行总负债和短期负债的增长率则越低。杠杆率负缺口越大,非系统重要性银行长期负债增长率越低,系统重要性银行总负债和长期负债的增长率越高,而杠杆率正缺口越大,非系统重要性银行总负债和长期负债的增长率越低,系统重要性银行的指标均不显著。这说明在运用负债指标进行资本调整时,非系统重要性银行的主动性强于系统重要性银行。

六、结论与建议

本文考察了商业银行杠杆率和监管资本比率的调整行为,并通过构建SIFI指数考察系统重要性对商业银行资本调整行为的影响。研究结果表明,商业银行杠杆率的调整速度慢于监管资本比率,并且系统重要性银行三种资本比率的调整速度慢于非系统重要性银行;系统重要性银行在资本调整过程中倾向于使用权益类和资产类指标,而非系统重要性银行倾向于使用资产类和负债类指标。基于以上研究,本文提出如下政策建议:第一,加强对系统重要性银行的监管。系统重要性银行在整个银行体系中占有份额较大,微小的变动就会对整体经济带来巨大的影响,因此维护系统重要性银行的稳定势在必行。第二,加强对商业银行风险加权资产的管控。商业银行在调整风险资产权重方面表现得很积极,因此加强对商业银行风险资产的管控会使监管资本比率的推进更加安全稳定,对维持商业银行的资本稳定具有积极意义。第三,拓宽商业银行资本补充渠道。在保持稳定的资产负债调整比例的基础上,改善权益资本比例,发行符合银行自身特点的资本调节工具,提升资本质量。

[1] 袁庆禄. 资本充足监管下的银行资本与风险调整行为[J]. 金融论坛, 2012, (4): 49-55.

[2] 熊启跃, 易晓溦. 全球系统重要性银行的演变及其启示[J]. 金融论坛, 2018, (10): 68-80.

[3] Modigliani F., Miller M. H. The Cost of Capital, Corporation Finance and the Theory of Investment[J]. American Economic Review, 1958, 48(3): 261-297.

[4] Gropp R., Heider F. The Determinants of Bank Capital Structure [J]. Social Science Electronic of Publishing, 2010, 14(4): 587-622.

[5] Kareken J. H., Wallance N. Deposit Insurance and Bank Regulation: A Partial Equilibrium Exposition[J]. Journal of Business, 1978, 38: 413-438.

[6] 张小曼, 安立仁. 基于动态调整的我国上市银行资本结构及其影响因素研究[J]. 金融经济, 2014, (4): 142-144.

[7] Antzoulatos A. A., Koufopoulos K., Lambrinoudakis C., et al. Supply of Capital and Capital Structure: The Role of Financial Development[J]. Journal of Corporate Finance, 2016, 38: 166-195.

[8] 李井林, 杨姣. 目标资本结构、市场错误定价与资本结构调整速度[J]. 财经问题研究, 2018, (10): 81-88.

[9] Chang Y. K., Chou K. K., Huang T. H. Corporate Governance and the Dynamics of Capital Structure: New Evidence[J]. Journal of Banking and Finance, 2014, 48: 374-385.

[10] Cook D. O., Tang T. Macroeconomic Conditions and Capital Structure Adjustment Speed[J]. Journal of Corporate Finance, 2010, 16: 73-87.

[11] Flannery M. J., Hankins K. W. Estimating Dynamic Panel Models in Corporate Finance[J]. Journal of Corporate Finance, 2013, 19: 1-19.

[12] Shivdasani A., Stefanescu I. How Do Pensions Affect Capital Structure Decisions? [J]. The Review of Financial Studies, 2010, 23: 1287-1323.

[13] Zhou Q., Tan K. J. K., Faff R., et al. Deviation from Target Capital Structure, Cost of Equity and Speed of Adjustment[J]. Journal of Corporate Finance, 2016, 39: 99-120.

[14] Mukherjee T., Wang W. Capital Structure Deviation and Speed of Adjustment[J]. Financial Review, 2013, 48(4): 597-615.

[15] Cohen B. H., Scatigna M. Banks and Capital Requirements: Channels of Adjustment[J]. Journal of Banking and Finance, 2016, 69: S56-S69.

[16] Jiang C. X., Liu H., Molyneux P. Do Different Forms of Government Ownership Matter for Bank Capital Behavior? Evidence from China[J]. Journal of Financial Stability, 2019, 40: 38-49.

[17] Olivier De J., Özde Ö. Bank Capital Management: International Evidence[J]. Journal of Financial Intermediation, 2015, 24(2): 154-177.

[18] Laeven L., Ratnovski L., Tong H. Bank Size, Capital, and Systemic Risk: Some International Evidence[J]. Journal of Banking and Finance, 2016, 69(S1): S25-S34.

[19] 范小云, 方意, 王道平. 我国银行系统性风险的动态特征及系统重要性银行甄别——基于CCA与DAG相结合的分析[J]. 金融研究, 2013, (11): 82-95.

[20] 周强, 杨柳勇. 论中国系统重要性银行识别——市场模型法还是指标法[J]. 国际金融研究, 2014, (9): 70-79.

[21] Flannery M. J., Rangan K. P. Partial Adjustment toward Target Capital Structures[J]. Journal of Financial Economics, 2006, 79(3): 469-506.

[22] Bakkar Y., Jonghe O. D., Amine T. Does Banks’ Systemic Importance Affect Their Capital Structure and Balance Sheet Adjustment Processes?[J]. Journal of Banking and Finance, 2019, 105518.

[23] Öztekin Ö., Flannery M. J. Institutional Determinants of Capital Structure Adjustment Speeds[J]. Journal of Financial Economics, 2012, 103(1): 88-112.