税收优惠与制造业创新质量

——异质性影响与地方政府行为再检验

一、引 言

中国经济进入高质量发展阶段后,创新成为国家发展的首要战略选择。一方面,企业作为最为活跃的微观经济主体,承担了创新“主力军”的角色;另一方面,制造业在国民经济发展中的重要地位,决定了制造业创新升级任务的紧迫性与艰巨性。因此,制造业企业的技术创新成为现阶段理论界和实务界共同关注的热点。由于企业创新固有的正外部性特征,在完全竞争条件下,企业技术创新供给往往低于最优水平。此时,政府采用一定的引导与补贴政策,可以有效提升企业的技术创新动能。在我国众多的政府激励政策中,税收优惠因其特有的“事后激励”,被认为具有更强的普适性

。国家税务总局数据显示,截止到2019年,我国为鼓励企业创新,先后推出了89项税收优惠政策,大大降低了企业创新的税收负担。此外,国家统计局数据显示,近十年来全国R&D支出的平均增长率为14.2%,远高于发达国家水平。但与此形成鲜明对比的是,根据《2019年世界竞争力年鉴》,我国竞争力仅名列第14位,其中企业绩效指标排名第15位,处于国际较低水平。以上数据和现象表明,从“量”到“质”,深入解析税收优惠政策对企业创新质量提升的激励效果具有重要意义。2015年中国供给侧结构性改革的实施,从资源配置效率提升的角度对减税政策的实施提供了新的思路。因此,本文聚焦于税收优惠对制造业企业创新质量的实际效应,并进一步考虑供给侧结构性改革在其中是否发挥了提高政策靶向性的促进作用,为提升税收优惠政策的实施效果提供一定的经验借鉴。

本文以2008—2017年制造业上市公司的经验数据为样本展开实证研究,尝试回答以下问题,与创新数量相比,税收优惠对制造业企业创新质量的实际影响是什么?供给侧结构性改革在两者的关系中发挥了怎样的影响?本文从以下角度进行研究:第一,创新质量的延伸研究视角。与现有文献集中研究税收优惠对企业创新投入或者创新产出不同,本文结合经济高质量发展阶段的现实要求,将企业创新的研究维度延伸到了质量提升领域,尝试揭示税收优惠对企业创新质量的实际影响。第二,制度环境理论在供给侧结构性改革领域的拓展研究视角。制度环境理论认为,技术性环境的优化使得创新企业更为重视创新质量的控制,而供给侧结构性改革为企业创新的制度环境带来了巨大变革。因此,本文从供给侧结构性改革入手,拓展制度环境理论的研究领域,尝试为供给侧结构性改革背景下税收优惠政策的创新质量激励效应提供可靠的现实数据支持。第三,基于异质性影响和地方政府行为的进一步研究视角。一方面,本文基于创新要素投入视角,通过探究制度供给对人才结构不同企业与资本错配差异企业的具体作用机制,解析供给侧结构性改革作用于税收优惠创新质量激励效应的异质性影响。另一方面,考虑地方政府行为在中国企业行为决策中不容忽视的重要影响,本文将地方政府行为纳入统一的研究框架,进一步丰富已有研究。

在借助微课教学手段开展小学数学教学的过程中,教师首先需要摆正自身的教学观念,同时也需要对教学内容进行一定的了解以及掌控。当教师能够对教学内容把握后,便可以结合微课教学手段将教学内容进行细分,并按照知识点之间的联系开展教学。总体来说,教师可以按照以下流程开展教学。

二、文献综述

梳理相关文献,现有关于税收优惠对企业创新影响的研究大多选择创新投入或者创新产出为研究对象。与国内学者相比,国外学者的研究起步较早,但所得结论并非一致,大致分为以下三类。首先,部分学者认为税收优惠能直接降低企业的研发成本,刺激或者引导企业的创新行为,而高税负则会抑制企业的创新热情

。其次,部分学者认为,税收优惠的政策效应具有明显的滞后性,因此税收优惠对企业创新投入或者创新产出的正向激励效应在长期内才能得以体现

。最后,也有部分学者认为税收优惠对企业创新投入或者创新产出的作用是中性的或者并不明显

。

近年来,随着我国税收优惠政策刺激力度不断增加,国内学者的相关研究也不断涌现,但所得结论也不尽相同。多数学者基于理论推导和实证分析的不同研究方法,发现税收优惠能缓解创新企业的正外部性与融资约束,进而促进创新投入或者提高创新产出

。但也有学者认为,我国的税收优惠政策对企业创新投入的刺激效应并不显著,或者并没有直接提高企业的创新产出

。另外还有学者,从税收优惠政策的适度范围入手,进一步说明税收优惠对企业创新行为的激励效应具有一定的实现条件,或者从企业的异质性特征入手,进一步说明税收优惠对企业创新投入或者创新产出的影响具有一定的差异性

。同时,也有学者比较税收优惠与财政补贴对企业创新促进效应的差异性

。通过对现有研究成果的梳理,我们发现虽然学者围绕税收优惠对企业创新的影响展开了大量的讨论,但大多集中于创新投入或者创新产出,鲜有文献涉及与经济高质量发展更为相关的企业创新质量。同时,在供给侧结构性改革实施后,我国制造业创新升级的制度背景发生了重大改变。虽然国内有学者已开始关注制度环境对税收优惠政策创新激励效应的影响

,但针对供给侧结构性改革对税收优惠政策创新激励效应影响的系统性研究还十分少见。

在海上人命救助中,搜救国为尽速救助海上遇险人员,可能会通过其他国家的领海,而在通过之时也可能会从事定位、搜寻乃至探测等其他活动。[2]这些活动都可能对沿海国的领海安全构成一定的威胁,对沿海国正常在本国领海内从事的生产经营活动带来负面的干扰。基于此,沿海国可根据本国领海主权的排他性,协调并指挥其他搜救船舶无害通过本国的领海[3],这被称之为由主权而派生出的协调权,其理论范畴尚在本国国内法的宽度之内。

三、理论分析与研究假说

(一)税收优惠与企业创新质量

税收优惠是我国政府通过优惠税率、税收减免和税前扣除等方式,对创新企业无偿上缴税金的一种让渡行为。由于税收优惠的资金获取在企业创新行为发生之后,故为 “事后补助”,而其本质是激励企业创新的政府补贴。税收优惠对企业创新活动的激励机制如下:第一,纠正企业创新活动的外部性。企业创新具有显著的正外部性特征,因此其创新投入规模与创新产出数量往往都远低于社会最优水平。税收优惠作为最常见、最有效的政府干预政策,能有效弥补技术外溢为创新企业带来的收益损失,激发企业的创新活力与创新意愿,进而对企业的创新投入与创新倾向起到显著的激励效应。第二,降低企业的创新活动风险。创新研发过程中众多不可控因素的存在以及创新结果的高度不确定性,严重影响了企业创新的热情,而税收优惠政策通过对创新企业的税收减免,某种程度上分担了企业创新失败的风险。因此,税收优惠通过风险承担功能,对企业的创新活动形成了一定的激励效应。第三,企业融资约束的缓解。一方面,税收优惠通过直接减轻创新企业的税负负担,降低了企业的创新成本总额,减少了研发过程中的资金流出,提升了创新企业的融资能力。另一方面,并非所有创新企业都能获得税收优惠,因此税收优惠政策就具有一定的信号作用

。也就是说,对于获取企业创新信息相对困难的外部投资者而言,税收优惠的获得向其提供了一种有关企业创新潜力的“官方认证”,进而有利于创新企业外部融资能力的提升。考虑到企业创新对融资支持的高度依赖,税收优惠对融资约束的缓解,能有效刺激企业的创新投入与创新意愿。

第三,提高系统思维能力,发挥管党治党协同效应,增强全面从严治党的整体性。推动全面从严治党向纵深发展是一项牵一发而动全身的系统工程,只有既着眼全局、又抓住重点,既注重全面从严治党各子系统要素与功能的有效发挥、良性运转和密切互动,又有效整合配置各方资源力量和治理环节协同配合和联动集成,“才能使高压之下产生的震慑力量,转化为长远发展的推动效能,促进党的建设从高压惩治向日常防治转变,从建章立制向依靠制度治理转变,从组织警示向思想自觉转变,将党的建设推上新的台阶”[10]。进而实现党内政治生态的根本好转,夺取反腐败斗争压倒性胜利。

税收优惠作为政府的财税政策,会受到政府行为偏好的影响。政府推行税收优惠等创新扶持政策,往往是为了实现某一彰显政绩的既定经济目标,因此也就期望在短期内能形成创新成果与获得创新回报。而这也就导致了政府政策目标与企业创新目标的非一致性,进而催生求 “快”不求 “好”、重“数量”轻“质量”、不顾企业长期发展需求的短视化创新行为。从创新质量维度,我们将企业创新划分为获取长期竞争优势的实质性创新,以及追求短期内数量提升的策略性创新。同时考虑到环境保护在创新质量提升中的重要影响,我们又把企业创新分为基于可持续性发展目标的绿色创新行为,以及忽略环境规制影响的传统创新活动。因此我们认为,与体现创新质量提升的实质性创新与可持续创新相比,税收优惠对企业创新投入的激励效应更为显著。具体而言:首先,政府和创新企业之间固有的信息不对称性,导致“逆向选择”现象的出现。由于我国的税收优惠政策倾向于简化的“一刀切”模式,企业可能凭借信息优势与政策疏漏实施研发操纵,进而违背税收优惠的制定初衷。这助长了企业的创新短视化行为。其次,税收优惠政策实施中存在道德风险问题。一方面,政府政策目标与企业创新目标的非一致性,造成政府在税收优惠政策推行中,更多地关注资金的分配过程而非使用过程。因此,受助企业缺少有效的创新质量评价和反馈机制,其创新质量的提升缺少监督

。另一方面,这种非一致性导致创新企业倾向于迎合政府的需要,布局更易实施、成本更低的短视化创新项目,而非真正具有创新性、对企业核心竞争力有利的高质量创新项目。第三,税收优惠政策制定中对企业创新质量提升的引导性不足。我国现行创新税收优惠政策主要以所得税为主,其中研发费用加计扣除、固定资产加速折旧和高新技术企业税率优惠是常见形式,但这三种政策都没有明确体现出对企业高质量创新的倾斜

。因此,税收优惠政策制定在企业创新质量提升中的引导性缺失,也在一定程度上诱使企业偏好于更易获得政策优惠的短视化创新行为。基于以上分析,本文提出研究假说H1。

哈尔滨分公司呼兰片区的利民加油站位于乡镇,在地理位置上没什么独特的优势,因为附近的农户比较少,最近也要15公里或者20公里的距离。这样的距离中间不乏有诸多社会加油站。“利民站根据每个月的销量、利润情况,再根据周边社会加油站让利情况,有时采取挂牌直降的措施。”利民加油站经理范好光说,但这样的优惠力度不会太大,一般每升在0.1元~0.5元之间。

H1:在其他条件一定的情况下,与企业创新质量(实质性创新与可持续创新)相比,税收优惠对企业创新投入起到更为显著的激励效应。

(二)供给侧结构性改革的调节效应

4.1 土地整理 2012年秋冬季,对全园深耕耙平,每2~3 hm2为一作业区设置作业道,与行向垂直,作业道宽2 m,顺作业道两侧埋设浇水管道,对应每定植行留设1个滴灌支管接口。根据规划密度,按照4.3 m的行距,南北行向,开0.5 m×0.5 m的定植沟,沟底铺10 cm厚的秸秆,每亩施腐熟的牛羊粪混合物6~8 m3,与开沟土混合均匀回填入沟内,上层覆盖10 cm厚的田土并顺定植行起畦,畦的高度以灌水后略高于大田为宜,随后顺定植行漫灌,沉实土壤。

供给侧结构性改革通过合理引导要素资源流动、提高要素生产率,促进了高质量创新投资需求的增加,而高质量创新投资需求的增加也会因政府通过税收优惠政策对企业投资方向的鼓励或抑制而改变。由此,我们认为供给侧结构性改革能影响税收优惠对企业创新质量提升的实际效应。首先,缓解政府和创新企业之间的信息不对称问题。供给侧改革通过健全和完善相应的法律法规,引导创新企业积极披露技术资本状况,同时助力市场机制对创新企业披露技术资本配置的倒逼效应,进而有效抑制税收优惠政策在受助创新企业选择中的“逆向选择”现象,保证持续获得税收优惠的企业拥有过硬的技术创新质量

。其次,有助政府加强在税收优惠政策实施中对企业创新质量提升的监控。2007年后,尽管相关创新税收优惠政策都已经出台,但政策实施过程中创新质量战略的缺位、粗放型的投入方向以及滞后的监管体制等问题严重降低了创新税收优惠政策的激励绩效。本轮供给侧结构性改革契合了当前中国高质量创新发展的现实环境,将创新质量提升战略引入实质化阶段,侧重于精细化设计受助标准、系统化调整监管措施以及打通技术创新与市场反馈之间的通道,将有助于切实引导创新主体企业开展高质量的创新研发活动

。最后,优化税收优惠政策制定的合理性。鉴于我国现行税收优惠政策对企业高质量创新的支持力度还尚待完善,供给侧结构性改革进一步完善了创新企业税负水平合理减免的有关规定。基于以上分析,本文提出研究假说H2。

为进一步验证地方政府行为选择差异下,供给侧结构性改革对税收优惠政策创新质量激励效应所产生的调节效应,本文构建了模型(8)和模型(9),具体形式如下:

四、研究设计

(一)研究样本选取

本文选取的样本为沪深两市A股制造业上市公司2008—2017年的数据。之所以选取2008年为起始点,主要是因为2007年中国会计准则发生了较大变动。同时遵循以下标准对样本进行了筛选与处理:(1)在选取样本企业时剔除ST、PT股票;(2)对公司层面的连续变量进行上下1%的缩尾处理;(3)剔除了存在大量异常值或缺失值的样本。最终选取在考察期内符合条件并一直存续的样本数为717个。本文所使用的公司数据主要来自国泰安数据库和Wind数据库,所使用的地市级土地财政数据来自历年《中国统计年鉴》《中国检察年鉴》《中国科技统计年鉴》和国家统计局网站。

(二)基本模型构建

为研究税收优惠对企业创新的影响,本文构建了模型(1)—模型(4),具体形式如下:

,

=

+

,-1

+

,-1

+

+

+

,-1

(1)

,

=

+

,-1

+

,-1

+

+

+

,-1

在雅特乐器厂产品展厅里,数百把造型各异、颜色不一的电吉他错落有致地挂在墙上,对外宣介着雅特的产品种类。“做自己的声音,让世界惊叹。雅特不做出口代工,我们多年来一直坚持做自主品牌,我们要让更多的人,认识昌乐、认识鄌郚、认识雅特,目前雅特品牌在国内电声业界,已经成为一个响当当的品牌。雅特乐器在制琴过程中,不断完善制作工艺,力求精雕细琢,精益求精,达到技术和艺术的有机结合,将工匠精神的独具匠心和工于匠心运用到各个工序环节,崇尚完美,追求卓越。”雅特乐器厂总经理赵卫国。

(2)

,

=

+

,-1

+

,-1

+

+

+

,-1

(3)

,

=

+

,-1

+

,-1

+

,-1

×

,-1

+

,-1

+

,-1

×

,-1

+

,-1

×

,-1

(4)

模型(1)—模型(2)中我们从创新投入角度考察企业创新活动。其中,R&D为创新投入,通过研发费用和技术性资产净值增加量两部分衡量,并用主营业务收入对其进行标准化处理,而

选用上述创新投入指标的年度变动率衡量,表示企业创新投入的长期倾向。

模型(3)—模型(4)中,我们从企业创新质量角度考察企业创新活动

。我们借鉴黎文靖和郑曼妮(2016)等国内学者的相关研究,选择发明专利申请量刻画企业的实质性创新

。考虑绿色创新是实现经济可持续发展的核心动力,本文借鉴于连超等(2019)等国内学者的相关研究,选择绿色专利申请量刻画企业的可持续创新

。上述专利申请量数据是通过国家知识产权局的专利检索与中国专利全文数据库(知网版)的手工搜集,整理出样本企业的相关数据。另外,考虑标准化问题,我们对上述指标都进行了LN(专利申请量+1)的标准化处理。

模型(1)—模型(4)中的关键解释变量

为税收优惠。考虑现行企业创新相关税收激励政策大多来自企业所得税,以及该税和其他税种相比更能准确地反映国家税收政策对企业创新的反馈效果,本文选择所得税税收优惠来衡量

。我们借鉴国内学者多数采用的实际应纳税额与名义应纳税额之差的衡量方法

,同时为保证标准化的一致性,我们主要借鉴李维安等(2016)

的相关研究, 用如下指标衡量企业所享受的所得税优惠:

=

×(25

-1)

我院PIVAS新生儿静脉用药集中调配工作模式探讨…………………………………………………… 黄晓英等(14):1890

(5)

地方政府创新偏好的增强,一方面推动了区域基础设施领域的建设,进而有利于开辟新兴市场和提供充足的资源供应,为区域创新能力提升提供基础条件,并通过市场引导企业进行高质量创新。另一方面,在地方政府创新偏好影响下,高端创新企业更易受到政府优惠政策的青睐,进而引导创新企业增强对创新质量提升的关注。同时,在多重创新优惠政策的驱使下,创新企业的进驻会产生企业集聚效应,进而通过知识外溢效应,促进创新企业之间知识、技术的传播,从而推动企业创新质量的提升

。基于此,本文认为地方政府创新偏好的增加,能有效促进供给侧结构性改革对税收优惠企业创新质量激励的调节效应。

为研究供给侧结构性改革对税收优惠与企业创新质量之间关系的调节效应,本文构建了模型(6)和模型(7),具体形式如下:

(三)调节效应模型构建

至于模型(1)—模型(4)中的控制变量

,本文选取了若干与创新行为相关的企业自身变量。企业特征方面主要包括企业规模(

)、企业年龄(

)、主营业务收入增长率(

)以及资产负债率(

)。公司治理方面主要包括股权集中度(

1)、董事会规模(

)、董事会独立性(

)以及两权分离(

)。本文还设置了表示制造业中细分行业差异的虚拟变量(

)和表示年度差异的虚拟变量(

)。另外,在上述模型中,

和

分别表示企业与年份,

,

为随机扰动项。

,

=

+

,-1

+

,-1

+

,-1

×

,-1

+

,-1

+

+

+

,-1

(6)

,

=

+

,-1

+

,-1

+

,-1

×

,-1

+

,-1

+

+

+

,-1

(7)

其中,调节变量供给侧结构性改革(

),本文借鉴张志元等(2020)

的做法,依据供给侧结构性改革的实施进程,将 2015 年之前的年份赋值为 0,之后年份赋值为1。特别需要说明的是,我们忽略了政策强度的时间变化。本文的所有回归模型都经过了针对企业层面的聚类稳健标准误调整,交互项变量都进行了去中心化处理。

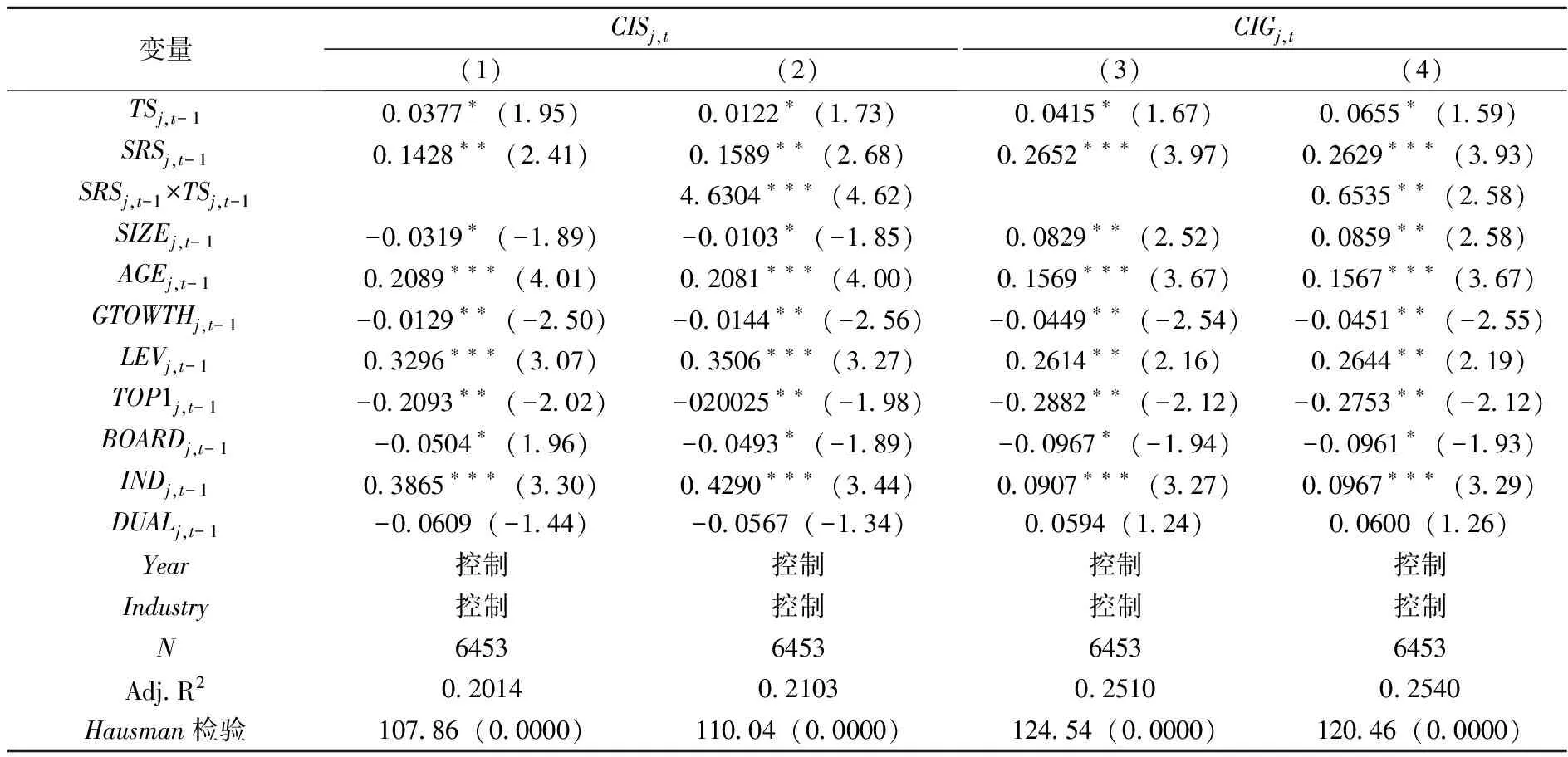

五、实证检验

税收优惠影响企业创新的回归估计结果如表1所示。第(1)列显示,政府每提供1元的税收优惠,会带动企业增加0

1239元的创新投入。第(2)列表明,政府每提供1元的税收优惠,会为企业创新投入带来10

55

的增长。从第(3)列的回归结果看,本文重点关注的解释变量税收优惠(

),其系数仅在10

的水平上显著为正,且仅为0

0405。从第(4)列的回归结果看,税收优惠(

)的系数也仅在10

的水平上显著为正,且仅为0

0207。对比上述四组回归结果的显著性水平差异,可以看出与企业创新质量(实质性创新与可持续创新)相比,税收优惠对企业创新投入能起到更为显著的激励效应。本文假说H1得到了支持。

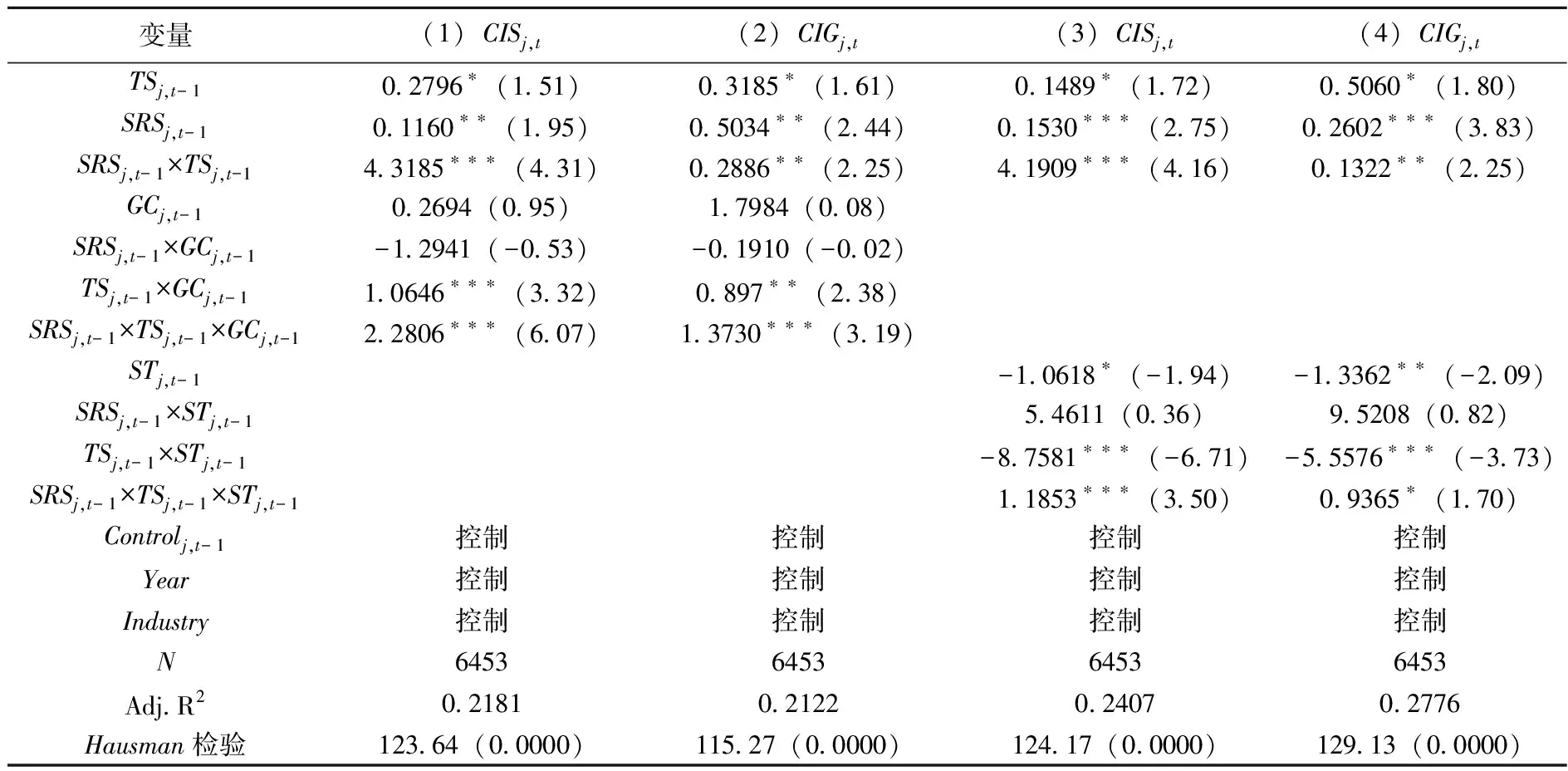

表2报告了供给侧结构性改革对税收优惠与企业创新质量间关系所起调节效应的回归估计结果。第(1)列和第(2)列是针对企业实质性创新的影响。第(1)列在模型(3)的基础上引入了供给侧结构性改革调节变量(

),其系数在5

的水平上显著为正,与预期一致。第(2)列在第(1)列的基础上引入了税收优惠与供给侧结构性改革的交互项(

×

),其系数在1

的水平上显著为正。上述回归结果表明,供给侧结构性改革的实施显著促进了税收优惠对企业实质性创新的激励效应。第(3)列和第(4)列是针对企业可持续创新的影响。第(3)列在模型(4)的基础上引入了供给侧结构性改革调节变量(

),其系数在1

的水平上显著为正,与预期一致。第(4)列在第(3)列的基础上引入了税收优惠与供给侧结构性改革的交互项(

×

),其系数在5

的水平上显著为正。上述回归结果表明,供给侧结构性改革的实施显著促进了税收优惠对企业可持续创新的激励效应,本文假说H2得到了验证。

六、供给侧改革的异质性影响

知识生产函数将创新成果产出看成是由人力资本投入、R&D投入等变量所决定的,因此我们在研究供给侧结构性改革对税收优惠创新质量激励效应的影响时,也需要从创新人才和创新资本两方面入手考察影响的异质性。结果见表3。

2.2 不同BMI范围的PCOS患者的PTX3、瘦素、性激素及HOMA-IR水平比较 肥胖组PCOS患者的瘦素、HOMA-IR均高于非肥胖组(P<0.05),肥胖组PCOS组患者的PTX3低于对照组(P<0.05)。见表2。

为验证人才结构方面的异质性影响,我们将样本企业按照研发人员占比大小进行分组。关于研发人员占比指标(

)的具体衡量方式,本文借鉴王维、刘伟等(2016)

,选用研发人员与企业员工总数之比。从表3的对比结果看,无论是对于实质性创新还是可持续创新,与研发人员占比较低组相比,研发人员占比较高组中交叉项(

×

)的显著水平更高,那供给侧结构性改革对税收优惠创新质量激励的调节效应在人才结构更优的企业中更为显著。

为验证资本错配方面的异质性影响,我们将样本企业按照资本错配严重程度进行分组。资本错配程度(

)的具体衡量方式,本文参考邵挺(2010)

,用企业自身资金使用成本与其所在行业平均资金使用成本的偏离程度来衡量,其中企业自身资金使用成本用利息支出与扣除应付账款后的负债总额之比来表示。从表3的对比结果看,无论是对于实质性创新还是可持续创新,与资本错配程度较高组相比,资本错配程度较低组的交互项(

×

)的显著水平更高,也就是说,供给侧结构性改革对税收优惠创新质量激励的调节效应在资本错配缓和的企业中更为显著。

七、考虑地方政府行为的进一步研究

在中国特殊的财政分权制度下,地方政府官员为在晋升锦标赛中获得优势,具有干预区域内企业行为的强烈动机。税收优惠政策作为地方政府常见的干预手段,往往会在其自利动机的影响下导致创新激励扭曲效应的出现

。为此,我们将地方政府行为纳入统一的研究框架,并选择从地方政府治理能力与地方政府创新偏好两个方面对其进行具体刻画,进一步探讨在地方政府行为影响下,供给侧结构性改革对税收优惠企业创新质量激励所产生的调节效应。

较好的地方政府治理制度环境能够有效约束政府官员在创新优惠政策实施中趁机向企业伸出的“攫取之手”,减少政府对企业技术创新资源合理配置的干预。此时,税收优惠对企业创新质量的激励效果也就更好

。同时,在较好的地方政府治理制度环境下,企业为了获取政策优惠进行寻租和实施策略性创新的可能性将降低,因而能够获得政策优惠的企业多凭借真实的创新能力。基于此,本文认为地方政府治理能力的提升,能有效促进供给侧结构性改革对税收优惠企业创新质量激励的正面调节效应。

百雀羚重新上市伊始就注重电子商务的拓展,与淘宝网建立深度合作,并在强大的广告攻势下,成为淘宝网炙手可热的品牌。在电视广告上标注“淘宝网”可见百雀羚在电子商务方面的重视。

供给侧结构性改革通过政府的深化改革,多措并举优化创新企业的生态环境。这项改革不仅从政府职能上消除了创新链条中的制度障碍,也从制度上构建了更为严格的知识产权制度和环境规制制度,有效削弱了技术研发外溢效应与绿色创新外部性对企业创新收益的损害。同时,供给侧结构性改革还通过改善要素资源的配置情况。例如,金融供给侧结构性改革促进了资本要素配置效率的提升,有效解决了企业创新中的融资约束问题

。

其中,

是企业的当期所得税税率,25

是一般企业的统一所得税税率,两者的比值减去 1 表示企业在所得税率上获得的优惠比例;

是企业的当期所得税费用,其与优惠比例的乘积代表企业所获得的所得税优惠的数额。考虑标准化问题,我们延续上文的处理方法,将其与主营营业收入(

)的比值表示调整后的税收优惠。

H2:在其他条件一定的情况下,供给侧结构性改革在税收优惠与企业创新质量的关系中具有正向的调节效应。

,

=

+

,-1

+

,-1

+

+

+

,-1

+

,-1

×

,-1

×

,-1

+

,-1

+

+

+

,-1

超声造影通过静脉注射微气泡造影剂,增强显示肿瘤微血管,可观察组织的灌注-廓清特征,弥补TRUS的不足,诊断敏感性、特异性较经直肠灰阶超声有提高。

(8)

,

=

+

,-1

+

,-1

+

,-1

×

,-1

+

,-1

+

,-1

×

,-1

+

,-1

×

,-1

+

,-1

×

,-1

×

,-1

+

,-1

+

+

+

,-1

(9)

我们在模型(6)和模型(7)的基础上,引入刻画了地方政府行为选择的调节变量,即地方政府治理能力(

)与地方政府创新偏好(

)。我们认为地方政府腐败程度越高,地方政府的治理能力越差,因此利用陈屹立等(2012)

构建的地方政府腐败指数,即地方人民检察院每年立案的贪污贿赂、渎职案件数与本地区政府公职人员总数之比,来衡量地方治理能力(

)。因为指标为反向指标,我们又进一步做了取对数的处理。对于地方政府创新偏好(

),我们借鉴李政和杨思莹(2018)

的相关研究,用政府财政支出中科学技术支出占地方财政总支出之比来衡量。另外,模型(8)和模型(9)中的其他变量均与上文所述一致。

回归结果见表4。第(1)列在模型(6)的基础上引入了调节变量地方政府治理能力(

),交互项(

×

×

)在1

的水平上显著为正。第(2)列在模型(7)的基础上引入了调节变量地方政府治理能力(

),交互项(

×

×

)在1

的水平上显著为正。上述两个回归结果表明,无论对于实质性创新还是可持续创新,随着地方政府治理能力的提升,都能促进供给侧结构性改革对税收优惠创新质量提升的调节效应。第(3)列在模型(6)的基础上引入了调节变量地方政府创新偏好(

),交互项(

×

×

)在1

的水平上显著为正。第(4)列在模型(7)的基础上引入了调节变量地方政府创新偏好(

),交互项(

×

×

)在10

的水平上显著为正。综上,无论对于实质性创新还是可持续创新,随着地方政府创新偏好的增加,都能促进供给侧结构性改革对税收优惠创新质量提升的调节效应。

中俄界江地区的生态旅游资源生成于中俄两国交界地区特殊的自然地理环境中,凸显着当地所独有的地域特征与生态风貌。这种在历史中积淀形成的客观存在的区域色彩与特征十分鲜明。作为世界两个重要国家边界的黑龙江和乌苏里江、中俄界岛黑瞎子岛、中俄界湖兴凯湖、爱国主义教育基地珍宝岛和中国陆域版图的两极:北极北极村和东极乌苏镇、二次世界大战终结地虎头要塞以及我国独有的鄂伦春、赫哲族民族风情、北大荒文化等旅游资源均地域特征明显,具有不可复制性和高度的垄断性。

八、结论与启示

本文探讨了税收优惠作用于企业创新质量的内在机理与实际影响,并结合制度环境理论,进一步考虑了供给侧结构性改革对两者关系的调节效应。具体而言,本文以2008—2017年制造业上市公司的经验数据为样本进行实证分析,得出如下主要结论:第一,与创新质量相比,税收优惠对制造业企业创新投入的激励效应更为显著;第二,供给侧结构性改革实施后,显著促进了税收优惠对制造业企业创新质量提升的正面影响;第三,与研发人员占比较低以及资本错配程度较高的企业相比,供给侧结构性改革对税收优惠的创新质量激励存在正面调节效应,这种调节效应在研发人员占比较高以及资本错配程度较低的企业中更为显著;第四,地方政府治理能力与地方政府创新偏好都能显著影响供给侧结构性改革对税收优惠与创新质量两者关系的调节效应。

依据本文研究,我们提出如下参考建议。第一,落实“结构性”减税,提升税收优惠激励政策的有效性与精准度。政府应依据企业技术创新的难度、深度或潜在价值,细化减税政策,从创新质量导向上调高高新技术企业的认定标准,加强企业对创新质量的关注,并对获得税收优惠企业的创新行为进行有效的监督与约束,完善优惠政策的监管机制与退出机制。第二,深化供给侧结构性改革,优化税收优惠政策的配套组合。坚定“减税降费”的政策思路不动摇,优化政府财政的支持模式,切实减轻创新企业的税收负担。保持税收优惠政策的稳定性,及时补缺制度供给的短板,构建创新支持的长效机制。打造鼓励创新并容忍失败的技术创新生态圈,引导企业树立正确的创新质量偏好,提升企业的自主创新意识。第三,进一步打通税收优惠政策驱动企业创新质量提升的微观影响机制。一方面,政府要强化优惠政策对企业创新的信号机制,推动社会资源向优质创新企业的聚集;另一方面,政府应充分利用税收优惠吸引并激励创新人才,同时激励企业增加教育培训投入,优化人才结构。第四,充分发挥地方政府行为在税收优惠创新质量实施效果中的积极作用。一方面,优化地方绩效考核体系,从根源上扭转地方政府对企业创新质量的忽视;另一方面,建立更为严格的制度约束,避免寻租活动所导致的政府资源配置扭曲,进一步推动政府资源运作效率的提升。

[1] 刘诗源, 林志帆, 冷志鹏. 税收激励提高企业创新水平了吗?——基于企业生命周期理论的检验 [J]. 经济研究, 2020, (6): 105-121.

[2]Bloom N., Griffith R., Reenen J. V. Do R&D Tax Credits Work? Evidence from a Panel of Countries 1979—1997 [J]. Journal of Public Economics, 2002, 85(1): 1-31.

[3]Fabiani S. , Sbragia R. Tax Incentives for Technological Business Innovation in Brazil: The Use of the Good Law-Lei do Bem (Law No. 11196/2005) [J]. Journal of Regional Science, 2011, 51(2): 299-317.

[4]Mukherjeea A., Singhb M., Žaldokas A. Do Corporate Taxes Hinder Innovation? [J]. Journal of Financial Economics, 2017, 124(1): 195-221.

[5]Bérubé C., Mohnen P. Are Firms That Receive R&D Subsidies More Innovative? [J]. The Canadian Journal of Economics, 2009, 42(1): 55-77.

[6]Mahaffy S. P. The Case for Tax: A Comparative Approach to Innovation Policy [J]. Yale Law Journal, 2013, 3(12): 812-860.

[7]Castellacci F. , Lie C. M. Do the Effects of R&D Tax Credits Vary across Industries? A Meta-regression Analysis[J]. Research Policy, 2015, 44(4): 819-832.

[8]Mansfieldi E. The R&D Tax Credit and Other Technology Policy Issues [J]. American Economic Review, 1986, 76(2): 190-194.

[9]Czarnitzki D. , Hanel P. , Rose J. M. Evaluating the Impact of R&D Tax Credits on Innovation: A Microeconometric Study on Canadian Firms [J]. Research Policy, 2011, 40(2): 217-229.

[10]冯海红, 曲婉, 李铭禄. 税收优惠政策有利于企业加大研发投入吗?[J]. 科学学研究, 2015, (5): 665-672.

[11]王春元, 叶伟巍. 税收优惠与企业自主创新: 融资约束的视角 [J]. 科研管理, 2018, (3): 37-44.

[12]李彦龙. 政府补助、税收优惠政策与高技术产业创新效率 [J]. 数量经济技术经济研究, 2018, (1): 60-76.

[13]孔淑红. 税收优惠对科技创新促进作用的实证分析——基于省际面板数据的经验分析[J]. 科技进步与对策, 2010, (24): 32-36.

[14]袁建国, 范文林, 程晨. 税收优惠与企业技术创新——基于中国上市公司的实证研究 [J]. 税务研究, 2016, (10): 28-33.

[15]徐伟民, 李志军. 政府政策对高新技术企业专利产出的影响及其门槛效应——来自上海的微观实证分析 [J]. 上海经济研究, 2011, (7): 77-83.

[16]李维安, 李浩波, 李慧聪. 创新激励还是税盾?——高新技术企业税收优惠研究 [J]. 科研管理, 2016, (11): 61-70.

[17]常青青. 税收优惠对高新技术企业创新效率的差异化影响 [J]. 财经科学, 2020, (8): 83-92.

[18]江静. 公共政策对企业创新支持的绩效——基于直接补贴与税收优惠的比较分析 [J]. 科研管理, 2011, (4): 1-8.

[19]储德银, 杨姗, 宋根苗. 财政补贴、税收优惠与战略性新兴产业创新投入 [J]. 财贸研究, 2016, (5): 83-89.

[20]陈红, 张玉, 刘东霞. 政府补助、税收优惠与企业创新绩效——不同生命周期阶段的实证研究 [J]. 南开管理评论, 2019, (3): 187-200.

[21]刘放, 杨筝, 杨曦. 制度环境、税收激励与企业创新投入 [J]. 管理评论, 2016, (2): 61-73.

[22]杨旭东. 环境不确定性、税收优惠与技术创新——基于我国中小上市公司的实证分析 [J]. 税务研究, 2018, (3): 86-91.

[23]Wu A. The Signal Effect of Government R&D Subsidies in China: Does Ownership Matter? [J]. Technological Forecasting and Social Change, 2017, 117(4): 339-345.

[24]Julien J. , Ilze K. Too Much of a Good Thing? The Dual Effect of Public Sponsorship on Organizational Performance [J]. Academy of Management Journal, 2017, 61(1): 55-77.

[25]余明桂, 回雅甫, 潘红波. 政治关联、寻租与地方政府财政补贴有效性 [J]. 经济研究, 2010, (3): 65-77.

[26]张志元, 马永凡, 张梁. 供给侧改革视角的政府补助与企业创新 [J]. 科研管理, 2020, (8): 85-94.

[27]魏秀梅, 潘爱玲. 供给侧改革背景下技术资本优化配置与对策创新 [J]. 经济问题, 2017, (3): 74-79.

[28]黄志雄. 科技创新补贴供给侧改革与企业研发策略研究 [J]. 经济理论与经济管理, 2018, (12): 57-69.

[29]金培振, 殷德生, 金桩. 城市异质性、制度供给与创新质量 [J]. 世界经济, 2019, (11): 99-123.

[30]黎文靖, 郑曼妮. 实质性创新还是策略性创新?——宏观产业政策对微观企业创新的影响 [J]. 经济研究, 2016, (4): 79-90.

[31]于连超, 张卫国, 毕茜. 环境税会倒逼企业绿色创新吗? [J]. 审计与经济研究, 2019, (2): 79-90.

[32]王维, 刘伟. 技术创新、人力资本对企业绩效的影响——基于信息技术行业上市公司的实证分析 [J]. 经营与管理, 2016, (8): 116-118.

[33]邵挺. 金融错配、所有制结构与资本回报率: 来自 1999-2007 年中国工业企业的研究 [J]. 金融研究, 2010, (9): 51-68.

[34]吴非. 地方税收真的会抑制区域创新吗?——基于政府行为视角下的非线性门槛效应研究 [J]. 经济评论, 2018, (4): 84-100.

[35]白旭云, 王砚羽, 苏欣. 研发补贴还是税收激励——政府干预对企业创新绩效和创新质量的影响 [J]. 科研管理, 2019, (6): 9-18.

[36]车德欣等. 财政科技支出如何影响企业技术创新?——异质性特征、宏微观机制与政府激励结构破解[J]. 中国软科学, 2020, (3): 171-182.

[37]陈屹立, 邵同尧. 地方政府腐败会影响私人投资积极性吗?——基于动态面板模型的系统GMM分析[J]. 南方经济, 2012, (2): 39-49.

[38]李政, 杨思莹. 财政分权、政府创新偏好与区域创新效率 [J]. 管理世界, 2018, (12): 29-42.