信息壁垒、审计质量与上市公司关联交易

孙永军 李雨舒 刘慧婷

【摘 要】 关联交易因信息透明度差等特点而易出现信息壁垒并加剧信息不对称程度,内部人利用权力与规则进一步形成双重信息壁垒。以2017—2019年国泰安数据库中的深市A股上市公司为样本,实证检验信息壁垒的存在对关联交易的影响,发现关联交易、审计师和相关利益者之间存在正负向效应,以及审计质量的中介作用。因此,应增强对干扰内外信息披露主体的内部规则、权力多元化的机制建设和法律制度的约束,推进内部负向效应的降低;增加外部利益相关者与上市公司间信息披露的联结和对审计师信息沟通的支持度,增强正向效应;完善关联交易准则信息披露标准化和体系化建设;加强信息共享与共享审计建设,优化内部人公司治理结构机制和责任追溯机制,改善审计生态。

【关键词】 信息壁垒; 审计质量; 制度障碍; 关联交易

【中图分类号】 F239.44 【文献标识码】 A 【文章编号】 1004-5937(2022)13-0134-07

一、引言

关联交易因其业务隐蔽性强、复杂关系多、信息透明度差等特点,成为上市公司大股东掏空、盈余管理、管理层舞弊的重要工具[1]。关联交易通过第三方进行操作,利用信息壁垒制造信息不对称,或者借助业务流程虚拟或隐瞒关联交易实质,加大审计人员职业判断难度,干扰调查取证精度,破坏审计质量管控维度,甚至利用影响审计师独立性和道德的因素,形成审计共谋或者欺诈,改变审计制约关系,令审计信号功能和信息传递功能失去作用。

近年来,上市公司关联交易舞弊导致审计失败的案件呈现上升趋势,大型会计师事务所也未能幸免。为解决这一制度性问题,《证券法》(2020)和《上市公司信息披露管理办法》(2021)等多项法律法规相继出台。在《上市公司信息披露管理辦法》中除了强调的证券公司、证券服务机构、评估机构、董监高职责以外,还要求会计师事务应保持有效的质量控制体系、独立性管理和投资者保护机制①。实践表明,关联交易频发背后的关键原因是信息壁垒问题,但本质上体现出信息披露和审计监管的制度性障碍。关联方、关联交易、关联方交易信息披露的复杂性对现行政策法规、监管制度、审计准则、公司法规等协同关系提出挑战,信息孤岛现象严重干扰审计质量,审计师无法发挥遏制关联交易产生的严重后果。因此,打破信息壁垒和制度障碍,增强对关联交易的审计监督势在必行。

二、文献回顾与研究假设

(一)文献回顾

1.信息壁垒与上市公司关联交易的研究

上市公司存在以关联交易为工具进行盈余管理、第一大股东掏空企业、管理层舞弊、企业避税等私利行为[2],上市公司关联交易受到信息披露、法律环境、制度环境、社会环境、上市公司内部治理等因素影响[3],其中信息披露是影响上市公司关联交易的重要因素。上市公司对于关联交易信息的披露一直存在不充分、不及时、不完整的问题(陈明军,2010),关联交易信息披露整体质量一般(周浩等,2014),这些非公允关联交易对社会经济秩序造成了负面效应。

为了清晰地界定信息披露的范围,现有研究存在两种观点。一种观点认为,上市公司对外进行信息披露,产生了上市公司与关联股东、上市公司与不存在关联关系的中小股东、上市公司与监管部门之间的信息不对称,进一步导致信息不对称条件下的关联交易信息披露问题[4]。另一种观点认为,除了对外信息披露,内部控制信息披露可以及时地向内外部利益相关者披露信息[5],降低信息不对称程度和代理成本,提高管理者决策准确性[6]。内部控制信息披露具有信号效应,能够抑制上市公司机会主义行为[7]。

由此可见,信息披露既包含企业对外披露信息,又包括企业内部信息流通。为了与传统意义上的企业对外披露信息相区别,本文称企业与外部信息不对称、企业内部信息透明度较低的这种情形为信息壁垒。

2.信息壁垒、审计质量、上市公司关联交易研究

信息壁垒给予了上市公司关联交易滋生的空间。为了抑制上市公司关联交易的负向效应,必须打破企业与内部和外部之间的信息壁垒,其作用原理在于减弱信息壁垒负向效应和提升外部监督正向效应,从而优化审计师职能。

一方面,存在较严重的内外信息不对称的条件下,关联交易加大了审计师检查风险,进而影响审计质量(秦荣生,2005)。提高信息透明度,有利于提升审计效率,减少审计工作量,降低上市公司与注册会计师合谋概率,提升审计质量[8]。另一方面,在内外信息丰富度较高的环境下,企业管理者在经营过程中往往会迫于业绩压力,利用关联交易操控企业利润,显著降低企业内部的信息透明程度,并利用内外规章和权力形成新的制度壁垒规避检查,对企业信息质量有强烈的负面影响,降低审计质量(Bushman & Smith,2003)。合理建设企业内部控制系统,不但可以缓解委托代理双方冲突、降低代理成本、影响公司行为,还可以提升企业内部的有效信息披露[9]。当企业披露的内部控制信息真实、完整时,企业内部信息透明度高,审计师获得更多有效信息并据此设定有效审计程序,提高审计质量[10]。

此外,在外部监管不到位的情况下,审计人员通过出具非标准审计意见报告发挥审计监督职能,减轻信息不对称程度,抑制下一年度关联方交易(吕伟等,2007)。通过优化审计方法,控制审计风险,提升审计质量,审计师可以抑制上市公司关联交易发生水平(汤君,2011)。马建威等(2013)认为,以“四大”“十大”为代表的高审计收费的会计师事务所具有较高审计质量,可以抑制关联发生交易。不过,审计师行为具有选择倾向性。宋捷等(2019)认为审计师发现客户公司财务报表重大错报的可能性主要取决于其专业胜任能力,而报告的可能性则取决于审计师的独立性。关系文化会干扰审计人员独立性,容易产生合谋效应,使得审计人员发表不正确的审计意见,降低审计质量。张静(2016)认为事务所转制为特殊普通合伙之后,法律责任和诉讼风险增加,间接加强了审计师独立性,审计师通过发表非标准审计意见来规避审计风险,提升审计质量。审计独立性增强,审计质量提高,能够降低关联交易发生频率。

本文认为,上市公司内部、上市公司与其外部利益相关者之间均存在信息不对称的情况。信息壁垒的存在掩盖了上市公司关联交易,并使之更加猖獗。从信息理论和代理理论角度,信息对称与传递会增强审计监督收益并降低代理成本,优化审计环境和审计目标的实现。也就是说,打破信息壁垒可以提升审计质量,较高的审计质量又可以抑制上市公司关联交易,信息壁垒、审计质量、上市公司关联交易三者息息相关,但基于三者关系的审计质量中介正负向效应的实现过程需要进一步检验。同时,审计师和利益相关者等主体间制衡效应如何更加有效,需要检验。

(二)研究假设

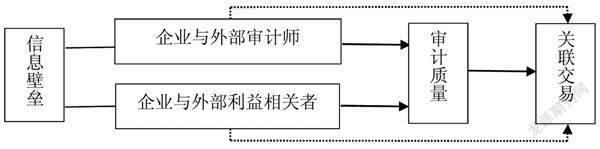

信息壁垒的存在给予企业关联交易滋生的空间。而打破信息壁垒有利于提升审计质量,通过外部审计发挥作用来抑制关联交易。关联交易、信息壁垒、审计质量间的研究框架如图1所示。

2021年证监会公布了2020年20起典型违法案例,其中5例信息披露违法违规案件(包括辅仁药业、雅本化学、史一兵、富贵鸟、凯迪生态)和6例财务造假涉及信息披露案件(包括康得新、康美药业、獐子岛、东方金钰、长园集团、中健网农)。这些案件中,最常见的舞弊手段是以虚拟合同、虚开发票、伪造银行单据等来掩盖关联交易关系,从而取得不正当收益。这些行为严重破坏资本市场秩序,破坏诚信经营环境,损害投资者利益。

上述案件中,外部审计人员往往通过两种途径获取审计工作所需的上市公司信息。其一,来自企业主动提供给审计人员的内部信息。案件事实表明,现有会计准则、审计准则的相关规定成为不法者利用的工具,信息披露的证据链协同性较弱。其二,来自企业呈现给利益相关者的外部信息。企业利益相关者与经理层的监管信息之间同样存在不对称性,难以尽显业务过程的动态监管,企业间通过关联交易关系虚构交易信息等行为很难考证。因此,上市公司提供给利益相关者的信息很有可能经过了粉饰而他人又无法揭示,当这些“小动作”没被发现时,会助长其越发猖狂甚至会形成一套熟练的欺骗流程。

企业数量众多的部门、繁杂的组织活动、不同层级的人员分工,都进一步加剧了企业外部审计人员获取企业信息的难度,企业大股东与经理人之间的治理失衡可能进一步导致外部审计人员取证困难。当资金、票据、业务等壁垒形成闭环,审计将无法发挥其作为外部监管者对不法行为的遏制。而外部利益相关者不知情的程度可能会更大,企业甚至不惜代价、肆无忌惮操纵利润,弄虚作假,信息壁垒的存在导致企业的不法行为更加猖獗。因此,企业与外部审计人员之间的信息壁垒、企业与外部利益相关者之间的信息壁垒都给予了企业不法行为的生存空间。基于此,提出假设1和假设2。

H1:打破企业与外部审计人员之间的信息壁垒能够显著降低企业关联交易水平。

H2:打破企业与外部利益相关者之间的信息壁垒能够显著降低企业关联交易水平。

我国上市公司自身信息披露程度较低。首先,只要企业自己不主动提供,外部审计人员无法深度挖掘到企业内部本质性的交易信息。例如,一笔内销业务最终演变成一笔销售或者内购业务,内部规则筑成了企业与外部审计人员之间的信息壁垒,导致审计结果发生偏差;其次,外部促进信息透明的力量不充分。审计师作为利益相关者获取上市公司经营信息的监督审查者,在内部规则和关联交易的双重信息壁垒之下,难以实施对症的审计程序。而审计工作是一个严谨的过程,漏掉、错掉必要的审计程序最后都会导致审计师发表不恰当的审计意见,直接影响审计质量,甚至更大范围内的关联业务未被发现。所以,如果外部利益相关者的监督足够有效,那么上市公司行为的收敛和外部审计师质量的保障可能会得到制衡,从而利于审计目标的实现。当上述两种情况形成的信息壁垒一旦被打破,企业的财务报告数据来源真正能够实现动态化披露,那么上市公司使用关联交易关系进行粉饰报表、转移资产、扰乱资本市场秩序的暗箱操作手段等影响审计师判断的行为就能有所减少。基于此,提出假设3和假设4。

H3:企业与外部审计师之间的信息壁垒越低,审计信息质量越高,从而抑制上市公司关联交易行为。

H4:企业与外部利益相关者之间的信息壁垒越低,审计信息质量越高,从而抑制上市公司关联交易行为。

三、研究设计

(一)样本选择与来源

本文以2017—2019年深市A股上市公司为初始研究样本,剔除金融类上市公司样本以及变量数据缺失的样本后,获得1 482个公司-年度观测值。本文相关的财务数据、外部审计数据、公司治理数据来源于CSMAR经济金融数据库。内部控制指数来源于迪博数据库。上市公司信息披露质量数据来源为深交所网站信息披露板块中的“监管信息公开”栏目,手工收集相关数据。

(二)变量定义

(1)关联交易的衡量。关联交易的类型多种多样,但其主要的手段还是依靠购买或销售商品或其他资产(2006年颁布的《企业会计准则》共列举了11种关联交易类型),本文以年度内应收账款与营业收入之比来衡量关联交易水平。(2)信息壁垒的衡量。信息壁垒包括企业与其外部利益相关者之间的信息壁垒,以及企业内部信息不流通而形成的信息壁垒。其中,企业与其利益相关者之间的信息壁垒影响对外披露信息全面性,可以用上市公司信息披露考评结果来衡量[11]。企业内部信息不流通而形成的信息壁垒影响审计人员能否获得全面、有效的信息来进行审计工作,可以用内部控制信息披露水平来衡量[12]。本文借鉴林斌等[13]、叶康涛等[14]的做法,运用迪博内部控制指数作为衡量内部控制信息披露水平的指标。(3)审计质量的衡量。本文選取标准无保留意见来替代高审计质量[15]。

各变量定义见表1。

(三)模型设计

本文认为,借助信息透明、监管方式的改革能够理顺所有者、中小股东、审计师、监管部门间的信息传递关系,从而提升关联交易的信息对称性。为验证研究H1和H2,本文构建固定效应回归模型1和模型2。

OREC=a0+a1ICID+akControl+Year+Ind+ν (1)

OREC=b0+b1RATING+bkControl+Year+Ind+ω(2)

其中,OREC是公司关联交易水平;ICID和RATING分别代表内部控制信息披露水平以及上市公司信息披露质量。Control为控制变量。Year和Ind分别是年度和行业哑变量。

为验证研究H3和H4,本文借鉴温忠麟等[16]的中介效应模型,以审计质量为中介,检验信息壁垒对上市公司关联交易的影响机理,构建模型3—模型6。

OPINION=c0+c1ICID+ckControl+Year+Ind+ν(3)

OREC=d0+d1OPINION+d2ICID+dkControl+Year+

Ind+ω (4)

OPINION=e0+e1RATING+ekControl+Year+Ind+ν (5)

OREC=f0+f1OPINION+f2RATING+fkControl+Year+

Ind+ω (6)

其中,OPINION是中介变量,表示研究年度是否被出具标准无保留意见,用以衡量审计质量。

四、描述性统计与回归分析

(一)变量的描述性统计

表2为变量描述性统计结果。由表2可知:关联交易差异度较高,均值大于中位数。内控指数均值为6.471,标准差为0.124,说明样本内各公司内部控制指数相差不大,企业内部信息披露水平比较相似。信息考评中值为0.600,均值为0.614,说明大多数上市公司信息考评质量一般。审计意见的优良率较高。

(二)回归分析

表3回归结果表明,在控制其他相关因素的前提下,内控指数的回归系数为负,且在1%的水平上显著,可以证实企业内部信息披露水平越高,内部信息不流通而形成的信息壁垒越低,关联交易发生频率越低,H1成立。

信息考评的回归系数也为负,且在1%的水平上显著,可以证实上市公司信息考评质量评级越高,即企业与外部利益相关者之间的信息壁垒越低,关联交易发生频率越低,H2成立。

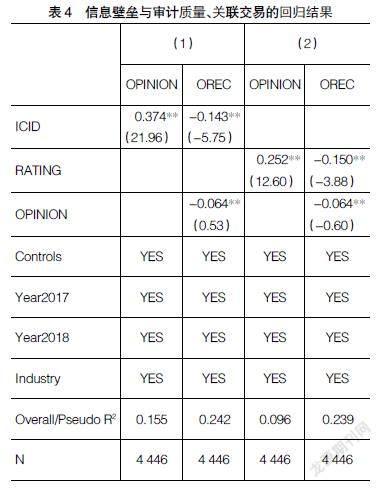

为探究企业内部信息不流通而形成的信息壁垒影响上市公司关联交易的内在机理,以审计意见作为审计质量的替代变量进行回归,相关结果如表4所示。内控指数与审计意见显著呈正相关,说明上市公司内部信息披露越通畅,对于审计师的工作更加有利,能提高审计质量。审计意见的回归系数为负,且在1%的水平上显著,表明审计质量的提高能够显著降低被审计单位的关联交易水平,且内控指数的系数绝对值要小于表3系数的绝对值,审计质量起到一定的中介作用,H3得以证明。

同理,探究企业由于对外披露信息不足,产生的与外部利益相关者之间的信息壁垒以及其作用于关联交易的内在机理,以审计意见作为审计质量的替代变量进行回归,相关结果如表4所示。上市公司信息考评结果与审计意见呈显著正相关,说明上市公司对外披露信息程度越高,审计师获取信息越多,越有利于开展审计工作、提高审计质量。审计意见的回归系数为负,且在1%的水平上显著,表明审计质量的提高能够显著降低被审单位的关联交易水平,表4中上市公司信息考评的系数绝对值要小于表3对应系数绝对值,审计质量起到中介作用,H4得以证明。

五、稳健性检验

为检验研究结论的可靠性,本文参考魏志华(2017)的做法,对被解释变量关联交易进行替换,选取净资金占用水平=(其他应收款余额-其他应付款余额)/总资产,作为被解释变量,进行稳健性检验。根据表5所示,净资金占用水平作为因变量与自变量的回归结果仍为负相关。根据表6所示,自变量与中介变量显著相关,中介变量与因变量显著相关,中介效应依然成立。检验结果仍支持H1—H4。

六、影响机理检验

为探究信息壁垒影响企业关联交易的内在机理,本文对中介变量审计意见进行替换,以会计师事务所规模(BIG4)作为中介变量,进行影响机理检验,相关结果如表7所示。信息壁垒(内控指数、上市公司信息考评)与事务所规模(BIG4)呈显著正相关,说明信息披露质量高的上市公司更倾向于聘请国际“四大”会计师事务所,从而提高审计质量。会计师事务所规模(BIG4)回归系数为负,且在1%的水平上显著,表明审计质量的提高可以有效降低上市公司关联交易水平。并且,在控制审计质量的情况下,信息壁垒变量(内控指数和上市公司信息考评)的回归系数仍旧显著为负,且系数绝对值都小于表3中对应变量的系数绝对值,说明审计质量起到一定的中介作用,H3和H4得以验证。

七、结论与启示

本文以2017—2019年国泰安数据库中的A股上市公司为样本,结合内部控制指数(迪博)和上市公司信息披露考评结果,实证检验了信息壁垒的存在对关联交易的影响,以及审计质量在其中发挥的中介作用,拓展了信息披露、审计质量、关联交易三者之间关系的文献。研究发现,无论是企业内部信息不流通而形成的信息壁垒,还是企业与外部利益相关者之间的信息壁垒,它的存在都会掩盖关联交易的发生。对机理的研究表明,当企业内部控制较强,企业内部信息披露水平高时,企业内部的信息壁垒将进一步降低,有利于审计人员进行高质量审计,最终降低关联交易发生频率;当企业对外披露信息水平较高时,企业与外部利益相关者之间的信息壁垒将进一步降低,有利于审计人员进行高质量审计,最终降低关联交易发生频率。因此,今后应加强内部信息披露与外部信息揭露之间的联结和透明度,增强对干扰内外信息披露主体的内部规则与权力多元化的机制建设和法律制度的约束,推进内部负向效应的降低;增加外部利益相关者与上市公司间信息披露的联结和对审计师信息沟通的支持度,对证据过程提供三角佐证性信息,助力內外信息透明的威慑作用;弥补审计师运用审计准则、会计准则等规章制度的短板,减少规则性、制度性漏洞与障碍,完善关联交易准则信息披露标准化和体系化建设;加强信息共享与共享审计建设,联结证券公司、证券机构、评估机构、律师事务所等多主体信息源,形成外部利益相关者联盟,加强内部人的公司治理结构机制和责任追溯机制,优化审计生态,提高审计质量。●

【参考文献】

[1] 王进朝,王振德.关联方交易、内部控制质量与审计收费[J].中国注册会计师,2017(4):33-38,3.

[2] 魏志华,赵悦如,吴育辉.“双刃剑”的哪一面:关联交易如何影响公司价值[J].世界經济,2017,40(1):142-167.

[3] 张宇扬,许海晏,刘长翠,等.高管海外经历、审计质量与上市公司关联交易[J].审计研究,2020(5):96-104.

[4] 牛永芹.信息不对称下关联交易信息披露问题探讨[J].会计之友(下旬刊),2010(4):86-87.

[5] 王凯亮,崔智敏.内部控制信息披露与企业价值的相关性研究[J].西安财经学院学报,2019,32(4):68-74.

[6] ROBERT BUSHMAN,et al.Financial accounting information,organizational complexity and corporate governance systems[J].Journal of Accounting and Economics,2004,37(2):167-201.

[7] 钟凯,程小可,姚立杰.内部控制信息披露与控股股东掏空——中国版“萨班斯”法案的实施效果[J].中国软科学,2014(9):103-116.

[8] 郑娜.会计信息透明度、突发性审计工作量与审计质量[J].财会通讯,2019(19):28-32.

[9] 杜海霞.内部控制对会计信息质量的作用路径分析——基于关联交易的视角[J].财会通讯,2016(3):12-16.

[10] 姚瑶.内控信息有效性、盈亏状态与ST企业审计质量[J].财会通讯,2020(19):57-60.

[11] 伍中信,熊新蓝.集团内部关联交易、信息披露质量与权益资本成本[J].会计之友,2016(17):45-50.

[12] 车响午,彭正银.公司治理环境与内部控制信息披露关系研究[J].财经问题研究,2016(2):71-78.

[13] 林斌,林东杰,谢凡,等.基于信息披露的内部控制指数研究[J].会计研究,2016(12):12-20,95.

[14] 叶康涛,曹丰,王化成.内部控制信息披露能够降低股价崩盘风险吗?[J].金融研究,2015(2):192-206.

[15] 刘桂春,叶陈刚.关联方交易、审计风险和审计质量——基于中国上市公司的经验数据[J].兰州商学院学报,2012,28(6):66-71.

[16] 温忠麟.张雷,侯杰泰,等.中介效应检验程序及其应用[J].心理学报,2004(5):614-620.