商业银行消费金融业务发展现状、问题及转型策略

近年来,商业银行消费金融业务持续稳步增长,并逐步成为零售业务转型的重要抓手。与此同时,商业银行消费金融行业竞争压力持续加大,风险管控压力持续增长。商业银行应细化消费贷款客群管理,强化科技赋能,有效管控风险,促进业务持续稳健发展。

近年来,随着居民收入的稳步增长以及消费金融行业监管框架日益完善,商业银行消费金融业务持续稳步增长,并逐步成为零售业务转型的重要抓手。但与此同时,商业银行消费金融行业竞争压力持续加大,风险管控压力持续增长。商业银行应细化消费贷款客群管理,强化科技赋能,有效管控风险,促进业务持续稳健发展。

消费金融发展空间广阔

我国消费金融始于20世纪80年代初,人民银行在部分省(市)和部分银行开办消费贷款业务。1999年2月,人民银行印发《关于开展个人消费信贷的指导意见》,将消费贷款经营主体扩展到所有商业银行,消费贷款产品也由原来的住房、汽车,扩展至耐用品消费、旅游消费等,消费金融开始全面推广。2009年银保监会印发《消费金融公司试点管理办法》,持牌消费金融公司作为消费金融供给主体进入快速发展期。2015年7月,人民银行、工信部等十部门联合发布《关于促进互联网金融健康发展的指导意见》,互联网金融平台作为消费金融新的供给主体进一步规范发展。

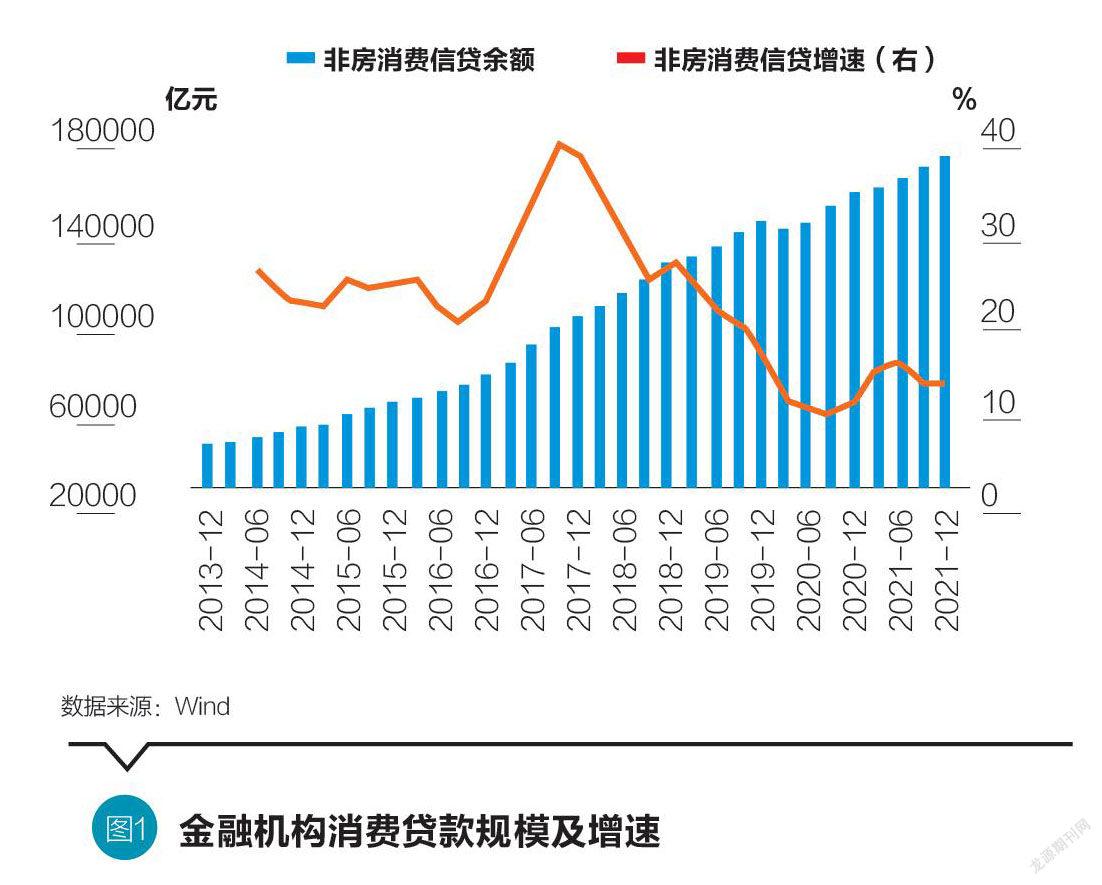

近年来,随着居民收入的稳步增长和经济结构转型升级,我国消费金融保持持续快速发展。金融机构消费贷款余额(剔除房贷)由2013年末的不足4万亿元(这里的消费贷款为金融机构境内住户消费贷款剔除个人住房贷款计算而得),增至2017年末的近10万亿元,平均年增速达27%。2018年以来,金融机构消费贷款增速有所放缓,但仍明显高于一般贷款增速。截至2021年末,金融机构消费贷款余额为16.6万亿元,同比增长11.8%。从国际经验及我国消费升级情况来看,未来我国消费金融仍将保持稳健增长。

一是政策引导消费金融稳健发展。国家“十四五”规划提出,加快构建以国内大循环为主体、国内国际双循环相互促进的新发展格局,加快培育完整内需体系,深入实施扩大内需战略,增强消费对经济发展的基础性作用,规范发展消费信贷。随着国家扩大内需、促进消费政策的不断完善,消费金融对提升消费需求、促进消费升级的重要性也将持续增强。同时,监管部门持续强化对互联网平台消费金融的监管,消费金融有望保持持续健康发展。

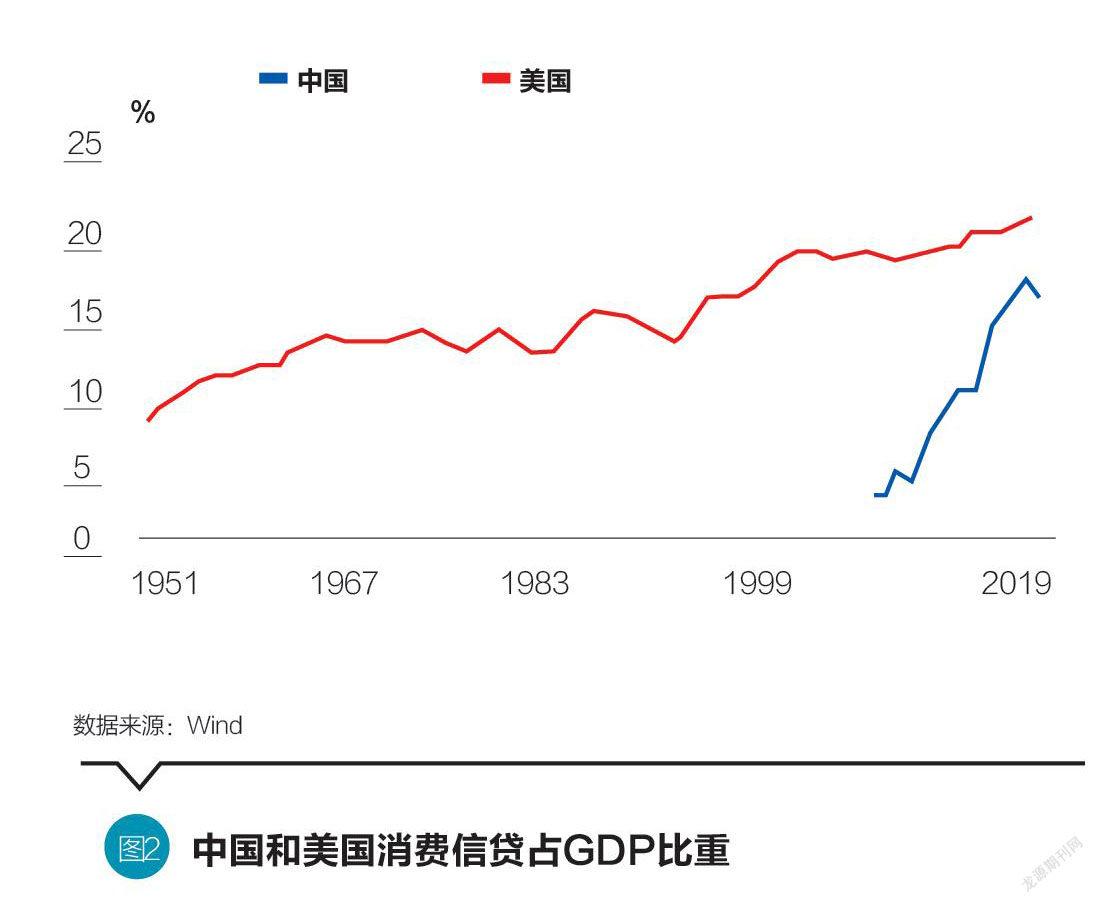

二是居民消费水平稳步增长有助于进一步推动消费金融发展。我国居民消费支出占国内生产总值(GDP)的比重仅为54%,显著低于美欧等西方国家和地区。同时,我国消费信贷渗透率(消费贷款余额/社会消费品零售总额)仅为38%,显著低于美国68%的水平。随着内需在新发展格局中战略基点作用不断增强,消费占GDP比重将稳步提升,消费信贷渗透率也将进一步提升。假设消费年均增长8%,渗透率达到50%,则2025年我国消费贷款有望达到30万亿元,年均增速约15%,将显著高于一般贷款增速。

三是商业银行零售转型加快,有助于消费信贷持续增长。随着利率下行,商业银行持续优化资产负债配置,纷纷提出零售银行战略,而消费贷款资产收益率相对较高,一定程度上有助于商业银行稳定息差,相应的消费贷款在商业银行资产结构中占比有望稳步增长。

商业银行是消费金融业务的主要参与者

我国消费金融供给主体主要包括商业银行、消费金融公司、汽车金融公司、互联网平台等。目前,消费金融行业已形成以商业银行为主体、消费金融公司和互联网平台有效补充的行业格局。

商业银行是最大的资金供给方,但增速放缓

对商业银行来说,个人消费贷款风险权重低于一般对公贷款(个人住房抵押贷款的风险加权权重为50%,其他个人债权权重为75%),而且收益率相对较高,在息差趋于收窄背景下,消费贷款成为商业银行转型的重点方向。因此,商业银行纷纷加大消费贷款投放。粗略估计,目前约有90%的消费贷款是由商业银行提供的。

目前,商业银行主要通过直接发放消费贷款和信用卡透支两种途径开展消费金融业务。其中,信用卡透支规模为直接发放消费贷款的两倍左右。截至2020年末,信用卡透支规模约7.9万亿元,占金融机构消费贷款总额的47.7%。从公布消费贷款数据的相关上市银行来看,总体保持稳步增长。尤其是,部分股份制银行消费贷款发展迅猛,部分股份制银行消费贷款规模甚至高于大型银行,占比也相对较高。

消费金融公司规模较小,但发展迅猛

2009年银保监会印发《消费金融公司试點管理办法》以来,消费金融公司持续增长。2010年1月,北银消费、中银消费、四川锦程消费、捷信消费金融4家消费金融公司获批筹建。2011—2013年,由于试点范围未放开,且受“一地一家”的原则限制,没有新的消费金融公司获批。2013年以来,消费金融公司试点范围逐步扩大,2016年则扩展至全国,消费金融公司数量快速增长。截至2020年末,我国消费金融公司数量达到30家,消费金融公司资产总额达5246亿元。

随着互联网平台、小贷公司等行业监管政策进一步完善,消费金融公司牌照价值日益凸显。对于中小金融机构来说,成立消费金融公司有助于开展全国性展业,更好满足客户综合化、多元化、个性化金融需求,而且,消费金融公司的杠杆率可达10倍。因此,消费金融公司牌照将日益受到青睐。预计未来消费金融公司数量及规模仍将保持持续快速增长。从美国消费金融发展经验来看,消费金融公司在消费贷款供给中占比约为15%(2013年以前占比约20%)。而目前,我国消费金融公司在消费贷款供给中占比仅3.2%,这意味着消费金融公司未来仍有巨大增长空间。

从公司相关数据的消费金融公司来看,消费金融公司行业分化加剧,头部效应明显。总资产超过200亿元的消费金融公司仅有8家,招联、捷信、重庆蚂蚁、马上消费金融、兴业消费金融等前五大消费金融公司资产总额达3600亿元。随着众多互联网背景的消费金融公司获批筹建,未来消费金融公司资产规模仍将快速增长,在消费金融行业中的占比将进一步提升,但消费金融公司自身发展可能进一步分化,呈现出强者更强局面。8B1973CC-7DEA-4B9D-9D07-EADE6BF1D795

互联网消费金融平台逐步规范发展

监管部门将互联网消费金融平台业务全面纳入监管,并强调持牌合规经营,互联网消费金融平台在量、价上均受到影响。近年来,互联网消费金融平台开始降速发展。尤其是随着蚂蚁消费金融公司的成立,互联网消费金融平台消费信贷可能将逐步转向以消费金融公司模式的持牌经营。但互联网平台金融科技优势明显,尤其是憑借自动化审核、秒级反馈结果的灵活经营模式,深受年轻客户青睐。据人民银行统计,2019年全国在银行以外的机构、平台获得过借款的成年人比例为24.16%。从乐信和趣店两家规模较大的互联网消费平台公司来看,截至2021年9月末,乐信资产规模205.7亿元,较2020年末仅增长2.3亿元,用户数达到1.54亿;趣店资产规模144.3亿元,较2020年末增长7.7%,但较2019年末下降21%,注册用户在8000万人左右徘徊不前。

商业银行消费金融业务发展放缓

商业银行主要通过直接发放消费贷款及信用卡透支等渠道,开展消费金融业务。相对于其他参与主体,商业银行资金来源更加丰富,客户群体更加稳固,而且客户资质相对较好,但总体来看,近年来受行业内外部竞争加剧等影响,商业银行消费金融业务有所放缓。

消费贷款增速放缓。近年来,受消费、投资放缓等影响,以及消费金融行业、商业银行间竞争压力加大等因素影响,部分银行直接发放的消费贷款有不同程度下降。截至2021年末,公布消费贷款数据的大型银行消费贷款余额较2020年末仅小幅增长239亿元。尽管信用卡透支仍呈增长态势,但增速也有所下降,而且受近年来信用卡不良持续暴露等冲击,不少银行信用卡业务发展都有所放缓。

消费贷款不良压力加大。随着消费贷款的快速增长,不良贷款余额及不良率也有所上升。消费贷款和信用卡已成为商业银行零售业务不良贷款主要来源。人民银行在《2020年第四季度货币政策执行报告》中也明确指出,在我国消费贷款快速扩张过程中,部分金融机构忽视了消费金融背后所蕴含的风险,客户资质下沉明显,多头共债和过度授信问题突出。

消费贷合规性风险加大。银行发放的消费贷款应该有指定用途,应核实借款人真实资金用途,但部分机构贷后管理不到位,导致消费贷款用途不真实,部分资金被挪用,这也是部分消费金融公司和商业银行因消费贷款业务被监管处罚的主要原因之一。2021年以来,已有多家消费金融公司和商业银行因消费贷款业务违规而被处罚。

强化科技赋能,促进消费贷款业务高质量发展

一是合理细分客群。近年来,部分商业银行消费贷款的不良率呈现上升态势,并成为零售贷款的主要风险点之一。商业银行应充分利用征信、税务、公积金等数据,加强消费贷客群筛选,深度挖掘,确定细分群体和准入标准,并根据客户画像,合理设置消费贷款额度,有效管制信用风险。

二是强化合规管理。消费贷款的主要目的是满足真实合理的消费需求,促进消费增长,但现实中有不少消费贷款违规进入楼市、股市,偏离消费属性。商业银行应按监管要求,切实规范消费贷款产品属性、营销行为、用途及支付管理,严守业务合规底线。

三是强化金融科技驱动。金融科技已成为消费金融行业的核心驱动力。商业银行应进一步强化金融科技发展与应用,充分利用大数据和人工智能等手段,优化客户识别、风险管控和客户体验,在进一步促进业务前端线上化、便捷化的同时,逐步推动贷后管理的线上化,提高效率,降低运营成本。

四是强化场景运用。客户行为更加碎片化、移动化背景下,金融服务更需要场景化。商业银行应强化开放合作、共生共赢理念,不断强化汽车、旅游、装修、教育等场景对接和场景建设,将消费贷款产品和服务有机嵌入各类平台和场景,打造“全链条、全场景、全周期”服务,有效识别客户,并提升客户黏性。

(刘健为交通银行发展研究部副高级经理。本文仅代表作者研究观点,不代表任职单位意见。本文编辑/孙世选)8B1973CC-7DEA-4B9D-9D07-EADE6BF1D795