中国芯片,蓄势待发

贝恩公司编辑

半导体芯片是数字经济的核心,是现代化产业发展的基石。

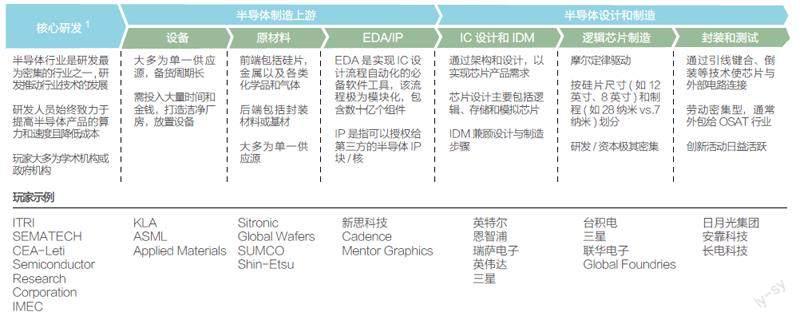

半导体产品涉及的技术十分精细复杂。价值链主要包括设计、制造、封装环节,上游设备、材料、设计软件等也不可或缺(图1)。

图1: 半导体价值链主要包括设计、制造、封装环节; 上游设备、材料、生产工具也不可或缺

注:1. 研发是价值链上的一大重要环节,但由于无法实现量化,在下文中不作详细展开;资料来源: 案头研究

整体上,中国在半导体的设计和制造链条中起步较晚,积累相对薄弱。

值得一提的是,在部分芯片的设计,以及封测环节,中国代表性企业正在加码追赶,并且取得了一定的成效。

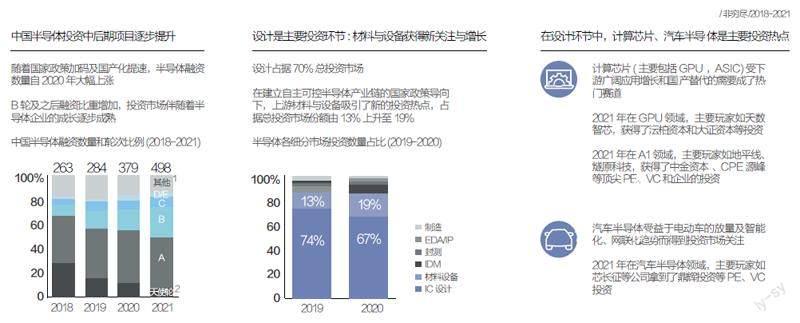

在国家政策加码和国产化提速的双重因素下,半导体融资数量大幅上涨,从2018年的263起到2021年的498起。在这个过程中,B轮及以后的融资比重增加,投资市场随半导体企业的成长一同成熟。

在承上启下的关键阶段,随着半导体相关的产业支持政策频频出台,和下游的广大市场需求,将促进中国半导体企业迎来新一轮发展。

参与全价值链

在洞察全球半导体的概况后,我们将聚焦中国在半导体的价值链各个环节的参与情况,包括当前面临的挑战和机会、不同环节的市场地位以及主要玩家。

我们发现,中国厂商在通讯芯片、模拟芯片与OSD设计、成熟制程制造与封测环节获得了较多的营收(仅指与半导体有关的收入)。

2020年,全球范围内,主要的中国大陆半导体企业(中国大陆企业是指在各细分市场有公开信息的主要企业)在封装和测试环节的市场占比约17%,头部企业如长电科技、通富微。

此外,成熟制程制造同样创造了较多的营收,中国厂商在全球市场中的占比约为11%,代表企业有中芯国际。

最后,在通讯芯片和模拟芯片设计方面,中国厂商的全球市场份额都在10%左右,代表企业有海思、韦尔等。

○前端设备

中国厂商在前端设备市场处于起步阶段,市场份额普遍较低。Gartner和相关公司招股说明书显示,2020年,全球晶圆设备市场总规模达到了4200亿元。

其中,中国大陆企业(包括上海微电子装备集团、芯源微、北方华创等)在沉积、刻蚀设备上与全球领先企业差距较小,开始获取份额,有望在5-10年內赶超世界领先水平;而光刻、离子注入、测量等仪器则还有较大差距,在较长时间内应用场景限制在非关键生产步骤,或非先进制程。

○原材料

2018年以来,中国半导体材料企业持续扩充自身产能,相关产品也在加速推进:中国大陆企业(包括硅产业集团、立昂微等)在硅片、气体材料中逐步获取市场份额。

硅片是半导体制造的核心原材料,2018-2020年,中国大陆的硅片市场规模从约30亿元稳步上升至42亿元左右,年均复合增长率为16%,硅片赛道的领先企业有中环股份、江丰电子等。

从芯片生产到器件封装,几乎每一个步骤都离不开气体材料,因此,在所有原材料中,气体材料的市场需求仅次于硅片。在国内半导体市场蓬勃发展的背景下,2018-2020年,中国大陆气体材料的年均复合增长率达到了20%,增速约是全球市场的3倍,后者为7%。

○ EDA/IP

由于中国起步较晚,所以,EDA/IP方面的技术能力和人才短缺,市场占有有限。

我们通过案头研究后发现,2020年,中国大陆企业(包括华大九天、概伦电子等)EDA/IP在全球市场中的占比仅为2%。类似的情况也出现在逻辑芯片和射频EDA工具等子行业,预计需要10-20年实现追赶。

这背后需要长时间与晶圆制造厂(Foundry)联动的设计数据库积累,以及相关人才投入,才能逐步提升产品竞争力。

○ 设计环节

IC设计和IDM方面,Gartner半导体市场份额分布情况指出,中国在通讯芯片和模拟芯片设计中已获取一定的市场份额,然而,其他细分领域,诸如存储芯片、其他逻辑等市场占有非常有限。

其中,云计算厂商(阿里,腾讯,Baidu等)对于计算和存储芯片有着巨量的需求,从定制化性能、成本控制等目的出发,云计算厂商积极参与到芯片设计是大势所趋,已成为一股不可忽视的力量。

○ 代工环节

McClean报告表明,当前,中国厂商在成熟制程代工市场已经建立了一定的市场份额。

2019年,中芯国际实现14纳米FinFET量产。中国厂商除了扩大成熟制程产能,如中芯国际在内的部分厂商仍致力于在先进制程领域实现突破。展望未来,中国厂商依然需要巩固成熟制程的市场份额并稳定主要收入来源。

○封测环节

2018年以来,中国厂商在封测环节增长迅速,在全球范围内呈现出一定的竞争优势。

基于Gartner报告中的全球规模数据,2020年,中国大陆企业在全球封测市场中的总份额达到了17%,其中,封装环节占比为19%,测试环节为9%。

未来,国内封测企业持续发展的同时,需要紧跟全球行业发展的趋势,例如与上游晶圆代工厂在先进封装上的紧密合作。

步入快车道

在芯片设计环节,中国企业正加速步入快车道。

纵观主要的芯片类别,中国厂商在存储芯片、模拟芯片已建立起了一定的竞争力;CPU/GPU/ASIC处于快速起步阶段,面临一些供应链及生态风险。

○存储芯片

从内部结构看,主要包括NAND(闪存芯片)和DRAM(内存),前者用于SSD固态硬盘和手机,后者用于PC,这两种芯片的主要厂商均已实现量产。

技术能力方面,NAND在追赶全球领先水平,DRAM与全球领先水平尚有差距,正在迅速追赶中。性能方面,NAND性能与全球接近,DRAM仍有一定的差距。

今后,随着中国主要厂商的产能逐步放量,预计在存储芯片的市场地位还会上升,满足国内存储需求。

除了主流的NAND的DRAM,利基市场的NOR Flash由于设计和制程门槛较低(专利已放开,主流制程65nm)也吸引了众多国内公司进行探索。

○模拟芯片

广泛应用于消费电子、汽车及工业电子。技术能力方面,众多厂商已实现商用,大多数厂商聚焦于生产细分品类产品,所以中国市场提供的产品种类较少,但是,已经进入量产的细分产品的性能接近全球水平。

模拟芯片主要使用28nm以上的制程,今后,在价格低、服务灵活的优势下,国产模拟芯片若持续开展功能性创新,预计将满足国内庞大的市场需求。

○CPU(中央处理器)

CPU是电子计算机的主要配件之一,常用于服务器和PC。Gartner 2020全球半导体终端市场份额显示,2020年,全球CPU市场规模约5000亿元,中国芯片设计公司营收总占比为7%。

技术能力方面,多家中国厂商已经推出了服务器、桌面CPU等产品,并应用于政务、高性能计算、工控等商用场景。但整体国内厂商在稳定性,兼容性方面仍在追赶中。CPU生态依赖X86和ARM架构,且对于先进制成的追求较高,因此,中国厂商面临很大的供应链挑战(包括上游EDA/IP设计工具,下游代工厂的先进制成服务,以及终端软件的适配)。

今后,随着国产CPU厂商的产品生态趋于完善,中国厂商有望逐步小幅度提升市场占有率。

○GPU(显示芯片)

包括图显GPU和计算GPU。技术能力方面,少数厂商实现量产,仅有一款产品达到最先進的7nm制程,并且仍处于初步商用阶段。

GPU先进制程供应链面临一定的挑战,自建生态尚未大规模建立,依赖英伟达CUDA软件生态。我们观察到,新成立的数家GPU公司拥有强大的技术团队,有助于加速国内GPU发展。

○ AI/ML ASIC

主要运用于服务器,分为AI训练和AI推理。2020年,中国AI训练芯片市场规模约46亿元,AI推理约25亿元。

技术能力方面,多家中国厂商完成量产,实现商用,其中,最先进的产品达到了7nm,少数玩家在AI训练、推理芯片领域的性能接近了全球领先水平。和GPU的情况类似,AI/ML ASIC依赖先进制程,但是,生态体系以自建为主,对于外部的依赖较少。

在强大的资金、技术能力的支持下,大型云计算服务商(CSP)正积极参与ASIC产品研发和应用,我们建议,云计算服务商需要明确自身定制化要求,从而提升在自研芯片领域的投资效率。

从下游应用领域来看,在中国,消费电子与汽车电子是大部分芯片厂商的发力方向。

展望未来,我们预测,2020-2025年,两大市场将保持约15%-20%的高速增长态势。

当前,中国半导体投资市场逐步转向中后期项目,设计仍是主要投资环节,包括计算芯片、汽车半导体等(图2)。

图2: 中国半导体投资市场逐步走向中后期项目; 设计仍是主要投资环节,包括计算芯片、汽车半导体等

注:1. 其他包括Pre-IPO 轮、战略融资和( 非) 控制权收购;2. 天使轮包括种子轮。资料来源:CV source ;云岫资本: 创道硬科技研究院;案头研究

在总投资规模中,投向设计的比例约70%,位列所有细分赛道首位。在建立本土半导体产业链的政策影响下,上游材料与设备吸引了新的投资热点,从2019年的13%快速提升至2020年的19%。

在设计环节中,得益于下游广阔的应用增长和国产替代,以及电动车的放量和智能化、网联化趋势,计算芯片(主要包括GPU、ASIC)及汽车半导体成为投资热点。

本文节选自贝恩公司发布的《中国半导体白皮书》, 编辑中略有改动,经授权刊载。