美联储加速正常化的外溢效应

邵宇 陈达飞

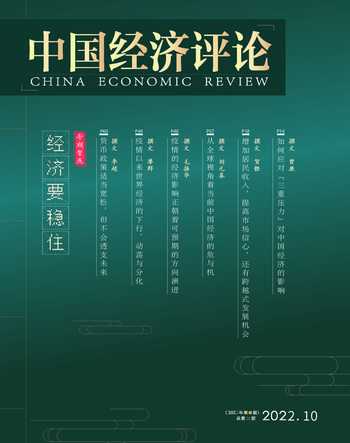

如果将“缩减资产购买”(Taper)定义为美联储非常规货币政策正常化的起点,那么,后疫情时代的正常化周期始于2021年11月。继12月加速Taper后, Taper周期已经于2022年3月结束。联邦公开市场委员会(FOMC)随即在3月的例会上决定加息25bp,在5月的例会上决定从6月开始缩表。截止到9月例会,已经连续5次加息,共计300bp。联邦基金利率(FFR)目标区间从0-25bp升至300-325bp。市场预计在剩下的两次例会中,美联储可能还会加息125bp。届时,目标区间将升至425-450bp。从9月开始,美联储缩表规模的上限也提高至950亿美元/月。无论是与1990年以来的另外4次加息周期比较,还是与2017-2019年的缩表周期比较,本轮美联储紧缩周期都是超越历史的(图1)。

美元流动性是全球流动性的基础。联邦基金利率和美国国债利率是全球风险资产定价的锚。所以,每一次美联储政策紧缩周期总会对应着金融市场的动荡。例如:上世纪80年代初沃尔克紧缩周期直接导致了拉美债务危机;格林斯潘1994-1995年和1999-2000年紧缩周期分别导致了1997年亚洲金融危机和2000年科网泡沫的破裂;格林斯潘-伯南克时期2004-2007年紧缩周期引发了2007-2009年金融危机;大危机之后的2015-2018年加息周期对应着新兴市场国家的汇率和金融市场动荡。既然这一次紧缩周期是“急刹车”,今年全球和美国金融市场的震荡也就在意料之中了。超市场预期的是刚性通胀和就业韧性下美联储实施过度紧缩政策的决心以及对美国经济衰退的容忍度。

一、美联储货币政策的溢出效应

由于美元的国际货币地位,美联储实施QE会导致一部分资本流入新兴经济体,反之,退出QE则会导致美元回流。在这个过程中,新兴市场国家的汇率、权益和债券资产价格都会重估,但由于宏观经济基本面和外汇储备的差异,各国的表现不尽相同——高企的经常账户赤字、高通脹率、疲弱的增长前景和相对较低的外汇储备是脆弱性的来源。

美联储收紧货币政策引发的恐慌情绪在新兴市场国家货币汇率和信用风险溢价上体现的更为明显,其传导机制为:美联储收紧货币政策→美国国债长端利率上升→套利交易使得美元回流→美元指数上升,其他国家与美元的双边汇率下降、信用风险溢价上升。例如在2013年6月19日伯南克宣布将于9月确定Taper细节时,美元指数应声上涨,而其他国家货币对美元均呈现出不同程度的贬值。

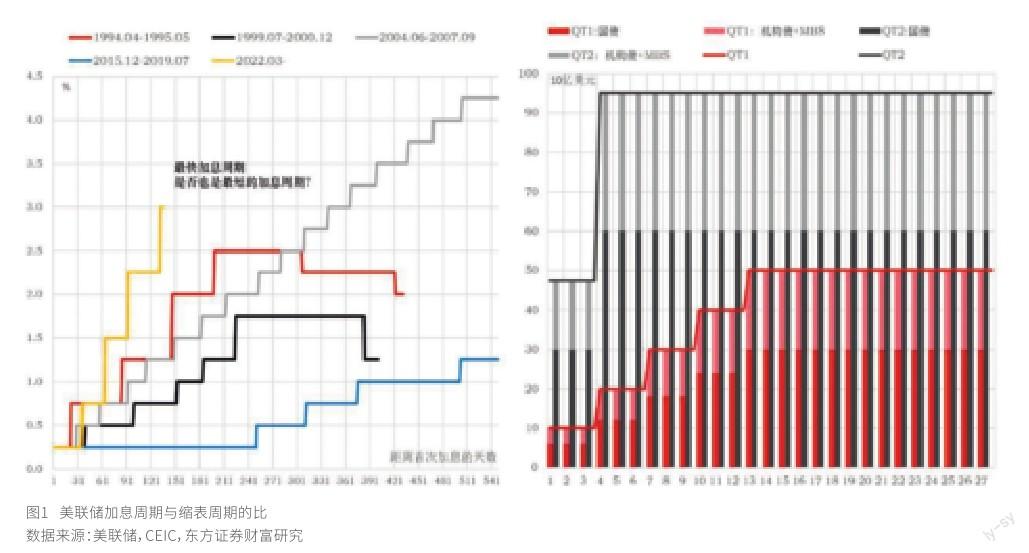

在2013-2019年的正常化周期中,美元指数持续上升的起点位于Taper的后半期(2014年7月),在2017年1月达到峰值。期间,广义美元指数从94升到了118,升幅26%。新兴市场国家的货币在美联储于2013年5月释放Taper信号时就开始贬值,信用风险溢价也在同一时间上行,但不同国家的表现有显著差异,关键区分因素之一是外汇储备充足率。

由阿根廷前财政部副部长帕布罗·吉多蒂(Pablo Guidotti)提出,后经美联储前主席格林斯潘推而广之的一条经验规则是:在不增加外国借款的情况下生活至少一年。“吉多蒂-格林斯潘规则”建议,新兴市场国家的央行应持有至少等于其短期外币债务和经常账户赤字之和的外汇资产。这就得出了一个简单的衡量中央银行储备充足率的方法:外汇储备以外币计价的短期外债经常项目赤字。门槛水平约为7%,低于7%为不足,高于7%为充足。以此为依据,将主要的13个新兴市场国家划分为“储备充足国”和“储备不足国家”,通过GDP加权,可计算两组国家的汇率指数(图2)。如图2所示,从5月21日到9月初,13国货币整体上相对于美元贬值了6%,但外汇储备充足国家的货币仅贬值了1%,而外汇储备不足国家的汇率平均贬值幅度为12%。“脆弱五国”(Fragile Five)——南非、巴西、印度、印度尼西亚和土耳其——汇率跌幅为10%-20%。

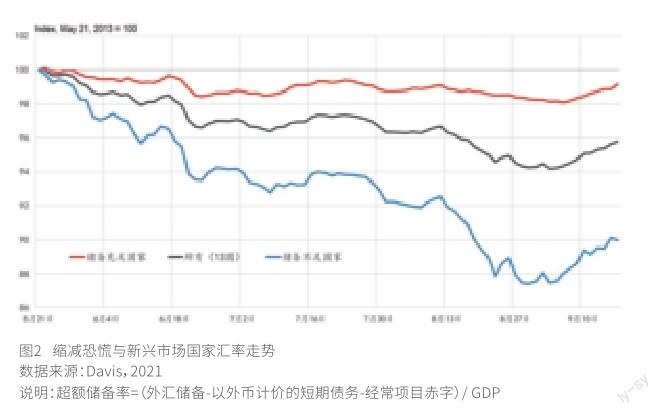

这次不一样,2021-2022年的Taper的影响比较温和。因为,与2013年相比:(1)主要新兴市场国家2020年的经常账户赤字大幅收窄,储备充足率也显著提升。“脆弱五国”的经常账户平均赤字率从4.4%下降到了0.4%,印度、巴西、印度尼西亚、南非的储备充足率均提到了7%以上(图3);(2)资本流出的压力比较小。从2000到2012年,新兴和发展中经济体的资本账户持续13年顺差,2006-2008年连续3年保持在5,000亿美元以上,但在2015-2019年却持续逆差,仅2020年录得小幅顺差,这一次资本外流的压力远低于2013年;(3)美联储吸取了历史经验和教训,注重与市场的沟通,反复强调在Taper之前会提前通知,并在2021年7月的FOMC会议上新设了两项常备回购便利工具。

然而,土耳其和阿根廷的经常账户收支和储备充足率仍为负值,且缺口大于2013年。对于储备不足的经济体,要想缓解资本流出和信用风险上行的压力,要么关闭资本账户,要么跟随(或早于)美联储加息。“Taper 1.0”时期,13个新兴市场国家平均加息40bp,但储备不足国家平均加息110bp,储备充足国家反而降了5bp。加息产生的紧缩效应常常加剧资本或外汇市场的恐慌程度。

在2021年11月启动Taper之前,美联储在7月的例会上首次讨论了Taper问题,并在8月的杰克逊霍尔会议上释放了Taper的信号。虽然在美国国内,“缩减恐慌”变成了“缩减平静”,但今年以来不断提速的正常化进程已经引发了美国国内和全球金融市场的震荡。美股和美债承压,海外权益资产普遍下跌。拉丁美洲国家早在去年底就领先美国加息,为防止汇率危机,不得不以国内经济的收缩为代价。对新兴国家而言,这一次利好的因素是大宗商品价格的上涨,改善了它们的经常账户收支状况。

二、稳增长关键在于稳预期

面对海外的紧缩周期,在“以我为主”的思路下,今年国内的货币与财政政策保持宽松立场。这是跨周期和逆周期调节相结合的具体体現。

后疫情时代的经济运行特征需站在全球宏观的视角去理解。2020年至今,中国成了全球生产和价格的“稳定器”。这既得益于中国有效的防疫策略,也与中国价值链的完整性和国内保守的刺激政策有关。价值链方面,除疫情爆发初期,中国国内的原材料供应、工厂的生产、陆运和码头等连接点都是通畅的,海外正好相反,各环节均出现断裂。政策方面,中国以保市场主体为主(减税降费+信贷支持),间接实现保就业和保民生,故经济结构上表现为生产端强于需求端。西方财政政策以直接保民生为主(“直升机撒钱”),辅之以货币政策,并利用信用政策保持市场主体不发生流动性危机,故在经济结构上表现为需求端强于供给端。中外正好形成互补,于中国是外需补内需,于海外是中国的供给补足了他们自身供给的不足。这使得中国出口订单激增,中国出口占全球的比重也达到历史高位。在整体表现为外循环带动内循环,减轻了政策稳增长的压力。

2022年初以来,国内国外双循环的这种互补结构正在走向对立面。即使不考虑国内疫情的反转,仅考虑防疫政策差异,我国今年出口景气度也会下降。一方面,随着疫苗接种率和有效性的提升,西方国家正接受“共存”,经济将全面重启,国门逐步开放。另一方面,国内防疫政策的目标仍是防扩散。由于奥密克戎变异株的传染性大幅提升,传播加速的拐点会前移,为了实现“动态清零”,防疫政策的重心也需前移,这样才能走在指数曲线的前面。因为一旦破防,清零的难度和政策成本会指数上升。结果就是,供应链弹性内弱外强,从而可能扭转过去两年国内出口的高景气度。国内疫情扰动会加速贸易订单的替代。与此同时,持续攀升的通胀和政策紧缩周期正推动全球经济滑向衰退的边缘。外需收缩也将使我国出口面临压力。

有优势的一点是,与海外相比,我国的通胀压力较小,价格在国际上仍具有竞争力。可以说,中国是疫情期间全球价格的“稳定器”。分地区而言,美国的输入性通胀的压力(进口价格指数)主要来自加拿大、欧盟和墨西哥等,中国(和日本)出口至美国的商品价格指数始终平稳运行。

海外紧缩周期固然会通过压缩外需增强国内“稳增长”的压力,但主要矛盾仍然是内需。投资方面,今年稳增长的主要贡献源于积极的财政政策推动的基建投资,房地产投资是拖累项。在新冠疫情仍存在不确定性的前提下,民营企业扩充产能的意愿不强,居民消费需求仍处于被压抑的状态。如果房地产、私营企业投资和居民消费不能接力出口和基建投资,明年国内“稳增长”的压力依然不减。问题的关键是稳预期,而这又建立在新冠疫情演绎与防疫政策的优化基础之上。