沪深300股指期权与现货市场价格关联性研究

王新华 吴怡林

摘 要:期权作为重要的衍生品,在投资和投机策略中扮演着重要角色。笔者对期权和现货产品的价格关联性进行研究,选取2019年12月23日到2021年11月8日的沪深300股指期权以及沪深300ETF的价格数据,运用TGARCH(1,1)模型实证分析二者间的价格关联关系。结果表明,沪深300股指期权的上市能够显著减少现货市场的波动性,并且对现货市场具有价格引导作用,同时信息对于现货市场波动性的影响具有非对称性。沪深300股指期权对沪深300ETF的价格关联性为我国衍生金融市场的稳健发展提供了思路。

关键词:沪深300;GARCH模型;期权市场;关联性

一、引言

期权作为金融市场中最活跃的金融衍生品之一,在风险管理和资产配置中占据重要地位。2021年我国A股总市值达到90万亿元,位居世界第二,仅次于美国,而我国ETF总市值早在2019年就超过6500亿元,远超同期发展阶段的其他国家。金融市场的迅速扩张带来了相关衍生品的发展,沪深300股指期权作为我国发布的首只股票指数期权,于2019年12月23日正式上市,作为继上证50ETF期权、中证500股指期货上市之后的又一期权产品,该期权产品的发布,标志着我国期权市场发展的进一步完善以及对衍生品的研发更加深入,也标志着我国股指期权的发展正式开始。

1636年荷兰发布首只期权产品——“郁金香球茎”期权、1973年芝加哥期权交易所(CBOE)发布首只个股期权产品,随后在1997年美国发布首只ETF期权,这些年来期权的种类和市场规模飞速发展。从市场成熟度来看,北美地区金融市场发展时间长,成熟度最高;从交易量角度看,2020年亚太地区的交易量最大,且增长幅度最大,全区交易总量达2015亿手,北美地区位居第二;从交易类别来看,金融类衍生品成交量远超商品类衍生品,而权益类则是金融类衍生品中成交量最大的商品种类。

随着我国期权市场产品的不断推出以及各类金融监管政策的完善,金融期权与现货市场的关联性越来越受到民众关注,期权作为金融市场中重要的对冲工具,沪深300ETF期权的市场规模也在迅速扩张。对于期权产品对现货市场的影响研究,不同的学者各执一词。同时,二者关联性作为期权套利的理论和实践基础,对于投资和投机策略的制定有着举足轻重的作用。对期权和现货市场关联性的研究为期权衍生品的套利策略提供了进一步的理论支撑,对我国金融衍生品市场的稳定发展有着重要意义。

二、文献综述

国外学者对金融期权与现货市场关联性的研究主要从波动性的角度出发。一些学者认为期权产品的存在会减弱标的金融资产的波动性,Stephen ARoss通过对套利策略风险收益率的计算梳理,得出期权产品的出现会使交易者们更频繁地通过期权交易来稳定自身的收益,同时对应标的资产的交易频次会下降,市场情绪带来的波动性也会减少。GSaravanan等通过对比同一标的资产的期货和期权产品对现货产品的稳定作用,得出期权产品对基础资产价格波动的稳定性更佳。一些学者认为期权产品的出现会加大基础资产的波动性,Jangkoo对韩国期权产品上线前后进行实证分析,得出期权产品上线后会使现货产品收益率的方差变大,因此相对应的标的资产价格的波动率也会增大。Sabrina等通过人工构建期权市场,得出期权产品的上线会减少标的资产的流动性,进而使标的资产的价格波动率增加。还有一些学者认为期权产品的上線对标的资产波动率的影响不大,Khalifa Mazouz运用时变方差计算方法,得出期权产品上线前后相对应的标的产品价格波动率没有显著变化。

中国证券期货2022年6月

第2期沪深300股指期权与现货市场价格关联性研究

国内学者对期权与现货市场关联性的研究主要从波动率、风险和收益率的角度切入。一些学者从期权与期货市场波动率出发,探讨二者的关联性。赵志成分析了金属期权交易对金属期货市场的影响,得出期权产品的上线增强了期货市场的稳定性,且期货市场的价格对期权市场具有引导性。刘逖等认为,期权产品的对冲行为能够有效地缓释现货抛压,进而稳定现货市场价格。一些学者将期权产品和现货产品的风险联合起来研究。胡文伟等综合分析了中韩两国期权产品的风险溢酬,得出我国期权产品的波动率和风险溢酬都高于韩国。李飞和许朵将期货、期权和现货市场联合起来研究,得出三者中任意两个市场间都存在双向的风险溢出效应,且期权市场与其余两个市场的关联度是组合市场中最高。一些学者将期权产品与现货产品的收益率联合起来进行研究。崔海蓉等认为期权市场买卖权平价关系的偏离能够预测现货市场的收益率。张金清等运用VAR模型探讨了上证ETF50期权的交易量对现货收益率的预测能力,得出当现货市场波动率较低或者价格处于上升状态时,预测效果显著,反之不显著。一些学者从市场效率角度出发,探讨期权与现货市场的关系,魏洁和王楠研究了香港恒生指数相对应的现货、期货和期权产品交易数据后,发现期权产品的发行完善了市场套利机制、增强了现货和期货市场的稳定性。张倩和张艳华对中国原油期货与中高现货黄金的价格联动性进行研究,得出二者存在双向的因果关系。

期权对现货市场的价格引导机制的实证研究方面:期权的价格发现功能一直是大家广泛关注的议题,理论上,期权交易中的信息知情者能够通过更高的杠杆率获得超额收益,进而使期权市场能够更快地对新信息做出反应。但在实际研究中,不同国家、不同市场得到的研究结果不尽相同,这主要与市场的发展程度有关。Bhattacharya针对期权产品更高的价格发现机制构建了交易策略,得出期权产品没有更高的价格发现机制。Anthony对美国期权产品进行了格兰杰因果检验,发现期权对现货存在着价格引导机制,影响期限可达一个工作日。有些学者通过计算衍生品的IS定量分析了期权对现货市场价格的引导机制,Holowczak认为不同样本区间导致的结构性差异使得期权产品的IS份额较低。有学者在引入沽空制度后,期权对现货价格的引导机制变得更加明显。

国内对于价格引导机制的研究较晚,但理论和实证基础扎实。林苍祥和闫慧通过对中国台湾资本市场高频数据的实证分析,得出期权与现货价格存在双向引导关系,长期来看期权价格对现货价格的引导关系更为显著。宋立宇运用非线性MS-VAR模型的因果检验,得知期权与现货价格仅存在单向的因果关系。王苏生等基于高频数据得出期货的价格领先优势最为明显,其次是期权,最后是现货。高扬和刘起材研究得出白糖套保策略在多数情况下会增加组合风险和收益。

期权与现货关联性机理的实证分析方面:波动性是衡量市场风险的指标之一,期权产品作为风险对冲的工具,价格发现机制是其引导标的资产价格变化、揭示市场未来价格走势进而减少组合资产波动性的重要影响因素之一。具体来说,期权与现货市场的关联性的衡量是收益率的波动性,关联性的本质是价格发现机制。期权产品由于其交易市场活跃,通常能够通过公开市场竞价的方法预示现货市场未来价格及其波动趋势,一般来说,期权和现货市场对新信息的反应存在先后关系,这样的关联性对于研究资本市场运作情况具有重大意义。

关于期权与现货关联性的现有研究中主要存下以下三种观点。第一,期权产品的上市能够显著减少现货市场的波动性。有学者选取了45种在芝加哥交易所上市的股票、期权产品,发现期权产品的上市能够显著减少其标的资产的波动性,进而确保市场平稳运行。第二,期权上市后会增大现货市场的波动性,王曦对上证50ETF一年内的高频数据进行实证分析,发现期权上市会使现货市场波动性增大,且不对称性加剧。第三,期权产品的上市对现货市场的波动性不存在显著影响,郭城选取世界活跃交易市场中交易量最大的期权产品,实证研究发现期权产品的上市对现货市场波动性没有较大影响。

综合来看,目前学术界对于期权与现货市场的关联性分析主要是从波动性角度切入,探讨期权的上市对现货市场波动性的影响。国外在该方面的研究开始较少,且对数据的选择和处理上较为简单,国内研究近些年才逐渐增多,而且在数据的选择和处理上更为成熟。总体来说,国内外的研究大多集中于对期权和现货市场关联性的分析,对二者关联性产生的原因探讨较少。本文选取沪深300股指期权与对应标的资产,运用TGARCH(1,1)模型实证分析二者间的关联关系及二者存在的引导性。同时,由于沪深300股指期权上市时间较短,因此本文主要探讨短期影响,并为后续研究奠定基础。

三、模型构建

GARCH模型被称为“广义ARCH”(Generalized ARCH)模型,是为了弥补ARCH模型参数估计不够精确、方差只能恒定等缺陷。GARCH模型假设条件方差不仅取决于残差项的滞后期,还依赖于自身的滞后期,该模型通过引入方差滞后期的方式来减少模型中的滞后阶数。由于金融市场的价格信息常常受历史价格表现的影响,并且在交易过程中存在羊群效应等,金融产品收益率的波动率常常受滞后期影响,因此GARCH模型能够更好地检验出市场上的历史信息对产品收益率的影响。通用的GARCH(m,s)模型表达式为

rt=ut+εt(1)

σ2=ω+∑miαiv2t-1+∑siβjσ2t-j(2)

其中,αi表示历史新信息对市场价格波動的影响;βj表示历史旧信息对现有条件方差的影响。由于本文研究的是沪深300股指期权的上市对沪深300股指产品的影响,因此选用GARCH模型分析期权上市对现货市场的影响,同时引入虚拟变量DF探讨期权推出前后对标的资产收益率波动的影响,模型如下:

σ2=ω+∑mi=1αiv2t-1+∑sj=1βjσ2t-j+δDF(3)

其中,DF=0表示期权上市前;DF=1表示期权上市后;系数δ表示沪深300ETF推出前后对标的资产波动性的影响。δ>0表示期权的上市使标的资产波动性增大,δ<0表示期权产品的上市削弱了标的资产的波动性;δ=0表示无影响。

同时,由于GARCH模型仅能反映波动性的变动特征,对新信息变化带来的正负扰动影响趋于同化,而在金融市场中,利空与利好信息对收益率的影响具有不对称性,GARCH模型的设定显然不符合现实中收益率波动的特征,因此为了探讨期权上市前后对于标的资产收益率变动的非对称性,引入了TGARCH模型检验收益率波动的杠杆效应,TGARCH模型的表达式为

σ2=α0+∑mi=1[αi+δi1(εt-i)>0]εt-i+∑sj=1βjσ2t-j(4)

其中,1(εt-i)>0为示性函数,当εt-i>0时取值为1,εt-i<0时取值为0。由于正负扰动项对σ2的影响不同,因此可以根据δ的正负判断不同扰动项带来的影响。

四、实证分析

(一)研究方法

首先,用ADF单位根检验方法检查数据是否平稳。验证完平稳性后,对沪深300ETF及相应期权产品价格收益率进行统计特征描述,用因果分析探讨二者是否存在价格引导关系。随后,进行ARCH检验探讨是否存在ARCH效应。若存在ARCH效应,再利用GARCH、TGARCH模型实证分析二者间的关联性。

(二)数据与变量描述

本文选取2019年12月23日到2021年11月8日的沪深300股指期权日交易数据,以及2015年12月23日到2019年12月23日、2019年12月23日到2021年11月8日的沪深300ETF股指日交易数据,并对该指数序列取对数Rt=lnPt-lnPt-1来避免序列数据中存在的异方差问题,数据来源是国泰安数据库,分析软件是Eviews10。

在选取期权合约时,由于价格数据需要最大化地反映市场信息,且为了防止合约的到期效应,本文选取每个时期的主力合约。再分析期权、现货间的关联性,选取Put-Call Parity(PCP)公式来计算期权产品的隐含价格,最后对匹配好的期权价格以及现货价格数据进行对数化处理。

(三)沪深300ETF及期权产品价格波动特征分析

1描述性统计分析

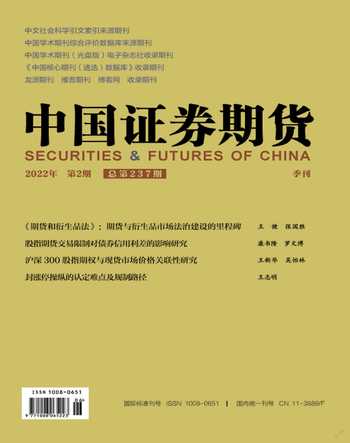

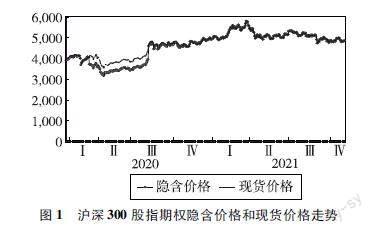

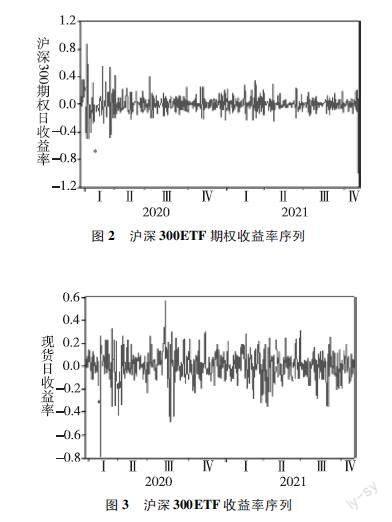

沪深300ETF期权上线后,投资者在进行投机或套期保值操作时常常依据现货价格走势进行判断。如图1所示,早期期权隐含价格和现货的价格走势相近,在第二季度、第三季度时出现了短暂的偏离,这是由于当时“去杠杆”等一系列相关政策的颁布,如衍生产品市场中的准入门槛提升、保证金升高、交易频次的限制等,导致投机者减少,市场流动性降低,从而出现了沪深300股指期权与现货价格的短暂偏离。后续随着期权产品市场的不断完善,利空政策带来的短暂波动被市场消解,二者的价格走势又逐渐趋向一致。总体来看,现货价格总是高于期权隐含价格,这是由于现货市场的投资者数量较多、准入门槛以及交易频次较低等,导致现货市场对信息的反应更加积极,总是高于期权产品隐含价格。图2、图3则显示出二者皆呈现尖峰厚尾的形态,这里选取的沪深300ETF交易数据是第二阶段数据,该阶段数据能够更好地与期权价格相比较。通过交易数据的趋势走向比较可得,沪深300指数的期权和现货产品具有较明显的关联性。

图1 沪深300股指期权隐含价格和现货价格走势

图2 沪深300ETF期权收益率序列

图3 沪深300ETF收益率序列

2价格关联性分析

现有研究认为,期权市场交易中由于存在着杠杆操作,信息拥有者能够在同等条件下在期权市场获得更高的超额收益,这使得投资者更有动机进行高额、频繁的交易,从而通过已有信息获取期权市场中的超额收益,导致期权市场的价格相较于现货市场能够更快地反映信息变化。但不同国家、不同市场得到的研究结果不尽相同,这主要与当地市场的发展程度有关。这样的波动领先现象就是期权对现货市场的价格引导机制,期权与现货市场的关联性常常通过价格的引导机制实现,期权市场的交易成本低、频次高的特性使其对市场信息的反应较现货市场更为充分、及时,因此许多学者认为期权市场的价格与现货价格具有因果关系,且期权价格能够引导现货价格走势。

下文中使用ETF代表沪深300指数的交易价格,LETF代表沪深300指数收益率的对数,OPTI表示沪深300股指期权的日收盘价,LOPTI表示沪深300股指期权的日收益率的对数。

对沪深300股指期权和沪深300ETF现货的日收益率数据进行单位根检验,显示二者皆不存在单位根,即数据平稳,如表1所示,后续将对其进行协整检验。

该回归结果的Johansen检验显示,该方程的拟合优度达到09766,高于085,对于金融序列时间序列数据的拟合结果良好。总体来说,该方程的拟合结果显著,说明此协整方程的拟合是理想的。

表2对回归结果的残差序列进行平稳性检验,单位根的检验结果表明残差的伴随概率为0,在5%的置信区间内拒绝原假设,该残差序列是平稳的,可以得出沪深300ETF期权与其标的资产存在长期均衡的协整关系。

本文用格兰杰因果检验来验证二者间的因果关系,为了提高该检验对滞后阶数的敏感性,在参考了多篇文献后选择滞后12阶来推测二者是否存在价格引导关系。

如表3所示,沪深300股指期权价格对现货价格有显著的价格引导关系,但是沪深300ETF对期权价格不存在引导关系。具体而言,二者的格兰杰检验在滞后9期后,拒绝原假设,即沪深300股指期权价格是沪深300ETF的格兰杰原因。该结果显示出了期权对标的资产的价格引导关系,随后二者的伴随概率进一步降低,始终拒绝原假设。可以看出,沪深300股指期权产品虽然上市时间较短,但是随着我国衍生品市场的不断完善,沪深300股指期权的交易价格对市场信息的反映速度要快于股票市场,具有引导作用。沪深300股指期权产品对股指现货的价格引导机制主要是由于我国金融市场发展时间较短,市场成熟度低,期权市场的更高交易频次和更高市场准入门槛的特性,投资者在期权市场中对信息的反应和整合更加迅速、精准,在投资分析和交易层面上领先于股指现货,从而出现沪深300股指期权对沪深300股指价格的引导现象。

3平稳性检验

时间序列的平稳性是建模的前提条件,因此对各个时间段沪深300ETF收益率数据进行平稳性检验,使用ADF检验和PP检验。表4是沪深300ETF对数收益率的统计性描述,在期权推出前后沪深300ETF的单位根检验都在1%的显著水平上并拒绝时间序列存在单位根的原假设,因此沪深300ETF在期权产品推出前后都具有序列平稳性。

4ARCH效应检驗

在使用TGARCH模型建模前,需对沪深300日收益率数据进行ARCH效应检验,如表5所示,检验结果显示期权推出前后的时间序列数据存在ARCH效应,即序列具有相关性,因此需要建立GARCH模型进行进一步分析。

(四)价格联动性实证分析

1TGARCH模型分析

从表6的模型结果来看,α1=08595,β1=01620,均大于0,且二者之和大于1,符合GARCH模型的约束条件。由于DF的系数小于0,可以得出期权的上市削弱了标的资产收益率的波动性。这表明沪深300股指期权的推出能够显著减少沪深300ETF产品价格的波动性,使股票市场的风险降低。

在TGARCH模型的结果中,在期权推出后,非对称项δ在5%的显著水平上为正,表示存在正向的杠杆效应,即市场中利对消息使期货价格上涨的幅度大于利好消息使期货价格下降的幅度。此外,对比期权推出前后残差平方项系数皆大于0,说明了沪深300股指期权对其标的资产的影响具有非对称性,并且在沪深300股指期权推出前后GARCH(-1)项的系数值降低,这说明利好消息能够削弱现货市场的波动性;同时期权推出后,GARCH(-1)项系数与残差平方项系数的和降低,然而与推出前后该系数之和数值接近,说明利空消息也能削弱现货市场波动性但效果微弱。因此,沪深300股指期权在推出后加剧了现货市场波动的不对称性,即利好、利空消息对现货市场价格波动的影响具有异质性。总结得出,一方面,期权上市能够显著减少现货市场的波动性。另一方面,不同的信息对于现货市场的波动性影响具有显著的不对称性,主要表现为利好消息也能更大程度地减少现货市场的波动性,利空消息也能减少现货市场波动性但是效果较为微弱。

致期权产品作为风险对冲的工具,其降低股指价格波动性的效果减弱。由此可以证明,沪深300股指期权的上市能够显著地降低现货市场的波动性,并且股指期权的上市对现货市场的影响具有不对称性。

本文从期权对现货市场的价格引导作用出发,探讨期权产品能否降低现货市场波动性,以及不同信息对波动性影响是否存在异质性。首先对二者市场价格进行格兰杰因果检验,结果显示期权价格对现货价格有显著的因果关系,而现货价格对期权价格的因果关系不显著;随后利用带虚拟变量的GARCH模型和TGARCH模型实证研究了期权对现货市场波动性的影响作用,结果显示,期权对现货市场波动性有着显著的抑制作用,进一步地,不同的市场信息对现货市场波动性的影响是非对称的,主要表现为利好消息能够显著地减少现货市场的波动性,利空消息对波动性的抑制效果则有限。实证结果基本符合预期假设。

2期权与现货价格关联性原因分析

期权主要通过对现货市场的价格引导机制减少现货市场的波动性。从内部因素来看,其一,期权交易作为标准化合约交易,合约中对于交易时点、触发价格的明确规定使其能够精确反映市场对该现货标的资产的未来预期,使价格反映市场供需,这种定价效率的提高增强了期权对现货市场的价格发现功能。其二,期权交易的保证金制度使其成本非常低,对资金占用较少,使投资者对新信息的反应速度更快。从外部因素来看,机构投资者是期权交易的主力,他们相较于个人投资者拥有更广泛的信息获取渠道、更专业化的信息分析能力以及风险控制和管理体系,因此期权产品价格更能够快速、精准地反映市场信息。其三,监管层对于现货和期权市场的规则制定也是影响期权价格发现功能的重要因素。例如,现货市场只允许多头交易,场外融券便利性较低,而期权产品能够多、空交易,这样的规则区别在市场向下发展时,期权产品能够表现出更快的反应速度。

五、结论与建议

随着我国金融市场的不断深化发展,金融市场的开放度和创新度都得到了显著提升,在2019年A股总市值达到5929亿元,在此背景下沪深300股指期权的发行已经具有良好的金融市场基础。同时,衍生金融工具是风险对冲的主要工具,期权又作为衍生金融工具中交易活跃的种类,对现货市场波动性的影响直接关系了该工具能否较好地减少市场风险,推进我国金融市场稳健发展。本文选取了2015年至2021年沪深300股指期权以及2019年至2021年的滬深300股指期权作为研究对象,分阶段探讨了期权对现货市场的价格引导作用,以及发行前后对现货市场波动性的影响,得出了期权产品由于交易量大、交易成本较低等原因,能够更快速地对市场信息做出变动,并引导现货市场价格走势,进一步地,期权产品由于上述等原因还能够显著降低现货市场波动性,并且影响效果具有不对称性。

文章认为期权对现货市场存在这样的影响主要原因如下。第一,期权产品对准入的要求使期权交易的投资者多为机构投资者,又由于期权产品本身的杠杆性使期权交易频次高于其他产品,这使期权产品相较于股票来说能够更快速、精准地对市场信息做出合理反应,进而对现货市场起到价格引导作用。第二,由于沪深300ETF推出时间较晚,金融衍生品市场发展已经初具规模,因此该期权产品的发行能够较好地降低现货市场的波动性,对稳定整个金融市场有着积极作用。第三,期权作为新品类的衍生工具,各项交易机制仍未完善,因此投资者对负面消息的反应较大,但是随着金融市场的不断发展,这种不对称性将会逐渐消失。

基于上述结论,本文提出以下建议:第一,逐步降低衍生交易市场准入门槛,增加衍生品市场流动性。目前,我国衍生交易市场仍以大型机构投资者为主,随着金融市场发展的不断完善,衍生金融市场的流动性需求增加,因此降低市场准入门槛是满足投资者流动性需求、降低投资风险的重要决策。第二,完善各项交易机制,促进金融市场稳健发展。我国衍生金融市场发展较晚,交易机制和操作技术仍处于发展初期,因交易机制和机构操作漏洞发生的金融事故偶有发生,因此完善交易机制、减少意外金融事故的发生对我国衍生金融市场稳健发展有着重要意义。第三,加强监管和风险控制,增强投资者信心,减少金融市场脆弱性。衍生金融市场的杠杆性使投资损失金融能够在短时间内达到巨大的数额,这一特性使市场中的情绪操作较多,容易形成投资集聚效应,削弱市场稳定性,因此加强监管和风险控制,将杠杆性特性带来的不利影响控制在合理范围内,对于营造一个安全有效、稳定和谐的投资环境至关重要。

参考文献

[1]ROSS S AReturn,risk and arbitrage[M]Risk and Return Finance,1976,36(3):769-799

[2]SARAVANAN G,GAYATHRI D R,DEO MNew insights into the impact of futures and options trading on the underlying spot market volatility in India Asia-Pacific[J]Asia-Pacific Journal of Management Research and Innovation,2011,7(1):129-138

[3]MAZOUZ KThe effect of CBOE option listing on the volatility of NYSE traded stocks:a time-varying variance approach[J]Journal of Empirical Finance,2004,11(5):695-708

[4]赵志成金属期权交易对金属期货市场的影响:基于对我国铜期货的研究[J]中国矿业2019,28(S2):85-90

[5]刘逖,司徒大年,李炬澎,等期权对冲行为对现货市场影响的理论与实证[J]证券市场导报2020(9):55-59

[6]胡文伟,李湛,张裔中韩股指期权波动率风险溢酬的比较分析[J]上海经济研究2017(4):118-126

[7]李飞,许朵期权、期货与现货市场间极端风险溢出效应研究——来自上证50指数的证据[J]价格理论与实践2021(7):120-124

[8]崔海蓉,李晶晶,鲁训法买卖权平价关系偏离能预测现货市场收益吗?——基于上证50ETF期权的实证研究[J]金融发展研究2021(8):57-65

[9]张金清,何菁,展一帆期权交易量对现货收益率预测能力的研究[J]投资研究2021,40(2):92-108

[10]魏洁,王楠市场效率:股指期权、股指期货与股指的关系——来自香港恒生指数市场的证据[J]金融理论与实践2012(9):71-77

[11]BHATTACHARYA MPrice changes of related securities:The case of call options and stocks[J]Journal of Financial and Quantitative Analysis,Cambridge University Press,1987,22(1):1-15

[12]REID ASoutheast Asia in the age of commerce:1450-1680[M]New Haven:Yale University Press,1988

[13]HOLOWCZAK R,SIMAAN Y E,WU L RPrice discovery in the USstock and stock options markets:A portfolio approach[J]Review of Derivatives Research,2006,9(1):37-65

[14]CHIANG R,FONG W MRelative informational efficiency of cash,futures,and options markets:The case of an emerging market[J]Journal of Banking & Finance,2001,25(2):355-375

[15]林蒼祥,闫慧.股指期权价格发现的动态过程研究——基于中国台湾股指期权高频数据的实证分析[J]厦门大学学报(哲学社会科学版),2014(5):136-146

[16]宋立宇上证50ETF期权与现货价格领先滞后关系的实证研究[D]济南:山东财经大学,2016

[17]王苏生,许桐桐,王俊博,等上证50股指期货、ETF期权与ETF市场的价格发现能力对比分析[J]运筹与管理2017,26(9):127-136

[18]高扬,刘起材白糖现货价格与期权价格的关联性研究——基于GARCH族模型的实证分析[J]价格理论与实践2019(3):101-104

Study on the correlation between CSI 300 options and spot market prices

WANG Xinhua WU Yilin

Abstract:Options play an important role in investment and speculative strategies as important derivatives,and this article will examine the price correlation between options and spot productsThis article selects the price data of CSI 300 options and CSI 300 ETF from December 23,2019 to November 8,2021,and empirically analyzes the price correlation between the two using the TGARCH(1,1)modelThe results show that the listing of CSI 300 options can significantly reduce the volatility of the spot market and have a price guidance effect on the spot market,while the impact of information on the volatility of the spot market is asymmetricalThe price correlation between CSI 300 options and CSI 300 ETFs provides ideas for the steady development of Chinas derivative financial market

Key words:CSI 300;GARCH model;Options Market;Relevance