境内商品期货交易所开展场外衍生品中央对手方集中清算可行性研究及路径选择

摘 要:2008年的金融危机暴露出场外衍生品实施非集中清算的种种弊端,于是2009年G20會议后各国决策机构纷纷出台政策要求标准化场外衍生品在电子交易平台交易并进行集中清算。本文通过境内外交易所对于场外业务清算接入和清算模式的对比,从政策制度、技术标准等角度阐述境内商品期货交易所开展场外衍生品中央对手方集中清算业务的可行性,同时在如何实现的路径选择上提出合理化建议。

关键词:大宗商品;场外衍生品;集中清算;中央对手方

在国际上,场外衍生品的清算模式出现过多种,而目前市场上的清算模式主要为两种:中央对手方集中清算模式和双边净额清算模式。场外衍生品市场的集中清算模式并不是在2008年次贷危机后才出现的,早在1999年伦敦清算所(LCH)就开始为场外衍生品利率互换提供中央对手方集中清算服务,但从时间跨度和使用广度上看,双边清算模式是场外衍生品市场的绝对主流,也是场外衍生品市场发展初期的自然选择和最佳选择。

2008年的次贷危机暴露出双边清算模式下缺乏监管导致的各类风险,使得各国决策机构清晰地认识到集中清算的优势。于是,2009年的G20匹兹堡峰会和2010年的G20多伦多峰会都提出在交易所或电子交易平台进行所有标准化场外衍生品合约的交易,并要求对标准化的场外衍生品进行集中清算。此外,根据2010年颁布的《巴塞尔协议Ⅲ》,银行对于双边清算的场外衍生品交易对手方要增加信用估值的资本要求,监管规则变化也从另一角度鼓励银行等金融机构对场外衍生品交易采用集中清算模式。

一、境外交易所对场外业务的清算接入和清算模式

根据2009年G20会议精神,中央对手方清算机制在主要发达国家和地区已通过立法被强制引入场外信用和利率衍生品市场,境外主流交易所迅速把握政策风向纷纷推出场外业务的交易清算平台,为场外交易提供清算接入和中央对手方集中清算服务。如CME ClearPort是CME建立的场外交易清算平台,经过多年的不断完善,目前为市场参与者提供金属、能源、农产品、股指、外汇和利率等各类产品的场外清算服务。其中,能源产品最多总计900多个合约,黑色金属的OTC合约近年来也日益增多。CME ClearPort允许交易在场外进行,交易达成后客户通过多种方式将交易提交至CME ClearPort进行集中清算。而美国洲际交易所(ICE)则是通过多元化并购实现跨越式发展成为交易清算业务领域的佼佼者。ICE年报显示,其2019年净利润直追CME,ICE的场外业务主要侧重于能源产品和信用产品,ICE的清算平台ICE Clear可接受场外交易的清算申请,一旦买卖双方的清算会员接受其清算申请,则ICE的清算机构就进入集中清算流程。亚太地区综合性股份制交易所新加坡交易所(SGX)建设的场外平台为SGX Titan OTC,场外业务主要为互换交易,互换产品包括铁矿石、运费、橡胶、石油、石油化工等。场外平台SGX Titan OTC提供市场参与者场外业务的登记和风险核查,核查通过后场外交易进入清算所集中清算。

境外交易所对于场外业务的清算接入和清算模式大致相同,基本包括四个过程:①交易双方在场外达成交易协议并提交交易信息。②清算会员确认交易信息。③清算平台对交易信息进行确认。④清算机构进行集中清算(见表1)。

二、境内交易所对场外业务的清算接入和清算模式

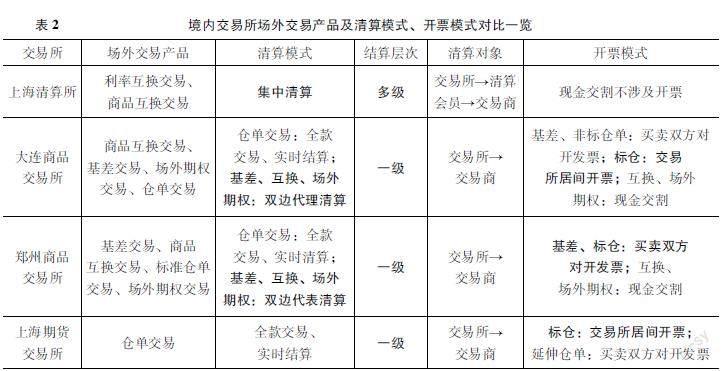

目前,境内交易所开展场外业务交易及清算的有上海清算所(上清所)、上海期货交易所(上期所)、大连商品交易所(大商所)和郑州商品交易所(郑商所),以上各家交易所开展场外交易的产品各有侧重,清算模式也不尽相同(见表2)。

首先,上清所是中国人民银行认定的合格中央对手方,已建立覆盖债券、利率、外汇和汇率、大宗商品、信用衍生品等市场的中央对手方清算服务体系,其清算接入和清算模式与境外交易所比较类似,交易双方通过经纪商达成交易协议后,经上清所和清算会员确认后,上清所对清算会员的持有合约进行集中清算。2020年,上清所对场外大宗商品衍生品的清算额为84亿元。

其次,大商所的场外业务主要包括仓单交易、商品互换交易、基差交易和场外期权。大商所于2018年12月推出了商品互换业务,即交易商与客户签署线下交易主协议后,通过交易所平台进行登记确认,结算模式采用双边代理清算。2019年9月,大商所又推出了基差交易业务,推广以“期货价格+基差”为定价方式的现货交易。交易由交易商一对一双边开展,合同要素自定义,结算模式既可线下结算,也可委托交易所进行双边代理清算。后来,大商所进一步丰富场外衍生品体系,开展场外期权业务的登记结算服务,结算模式为双边代理清算。

再次,郑商所的场外业务包括标准仓单交易、基差交易、商品互换交易和场外期权交易登记,业务的交易及登记在综合业务平台上进行,郑商所为场外业务提供双边代理清算服务。场外期权业务主要为“保险+期货”的场外期权参与者提供线上签订电子合同、线上备案及资金结算,同时郑商所也为其他场外期权参与者提供登记备案和电子合同签订服务,该服务在一定程度上提高了操作效率、防范了信用风险。

最后,上期所于2018年5月上线了标准仓单交易平台,侧重于开展仓单交易,正在积极推进互换交易等场外衍生品相关业务。

三、境内商品期货交易所开展场外衍生品中央对手方集中清算的可行性

近日,《中华人民共和国期货法(草案)》(以下简称草案)进入全国人大常委会一读截至完稿日。,标志着期货市场的发展已被提升到了国家战略的高度,草案与《期货交易管理条例》相比有多处创新,将从根本上夯实期货市场基础制度,为境内商品期货交易所开展场外衍生品中央对手方集中清算创造了条件。与此同时,从技术标准角度,场外衍生品可集中清算须符合三项标准:相对标准化的合约文本、可准确估值或定价、有较好的流动性。这些标准对境内商品期货交易所来说可谓驾轻就熟,具有天然的优势。

(一)相关政策制度支持商品期货交易所开展场外衍生品集中清算业务

2007年的《期貨交易管理条例》(以下简称条例)只对场内的期货期权交易进行了规范,而随着社会经济的快速发展,条例就显现出规范范围过于狭窄的问题。此次草案的一大亮点就是关于“第三章其他衍生品”的立法,草案中除了标准化合约,还对非标准化的期权合约、互换合约、远期合约进行了定义,厘清了期货及其他衍生品的法律界定,做到了场内场外衍生品的全覆盖。在草案中对于其他衍生品的规范,包括了国际公认的场外衍生品交易三大支柱制度:“单一协议、交易终止净额结算和履约担保”。

同时,鉴于目前场外衍生品交易尚未建立起统一的监管制度,通常根据交易标的或交易主体由相关部门分别监管,草案设计也考虑到现状,既延续了现存其他衍生品的监管制度,也为日后建立创新统一型监管体系预留了空间。

从以上的草案内容可以看出,监管机构对健全多层次资本市场进行了顶层设计,为商品期货交易所开展场外衍生品集中清算提供了制度支持。

(二)集中清算的场外衍生品必须具有相对标准化的合约文本

境外的场外衍生品市场经过多年的发展已经相当成熟,其中一些常见的场外衍生品自然而然地演化为标准化的产品,并被市场普遍采用。境外的场外衍生品标准化法律文本主要由国际掉期及衍生品协会(ISDA)推动制定,ISDA发布的协议包括主协议、附件、交易确认书、信用支持文件以及交易定义文件等,ISDA还针对不同品种,如大宗商品中的原油、电力、煤炭、天然气等,制定了标准化的合同附件、定义文件或确认书,进一步提高了场外衍生品的标准化程度。此外,一些境外交易所如CME、ICE等为顺应交易者需求,也为了拓展业务,开始推出兼具场外交易灵活性及标准化程度高的可清算合约,并提供可清算合约的电子化交易和集中清算服务。

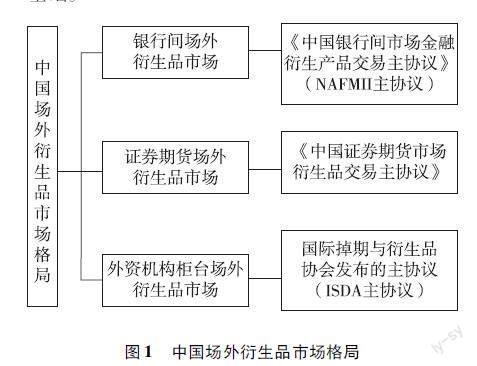

近年来,随着我国场外衍生品市场起步和发展,在相关协会的牵头下,场外衍生品进行了一些标准化尝试。2009年3月,经央行和外汇管理局同意,中国银行间市场交易商协会发布《中国银行间市场金融衍生产品交易主协议》(NAFMII主协议),该协议借鉴了ISDA主协议的制度基础,建立起类似的制度保障。2014年《中国证券期货市场场外衍生品交易主协议》(2018年修改为《中国证券期货市场衍生品交易主协议》)的推出,促进了证券、期货、基金行业场外衍生品的标准化规范和市场发展,目前已得到广泛应用。至此,境内场外衍生品市场形成了以三大协议为交易基础的格局(见图1),为商品期货交易所开展场外衍生品中央对手方集中清算奠定了基础。

(三)集中清算的场外衍生品必须可准确定价及有较好的流动性

2014年11月,中国外汇交易中心暨全国银行间同业拆借中心推出4款标准化利率衍生品,标准化设置有到期日、期限、到期结算利率等合约要素。这4款产品的定价和估值依托于由18家等级较高的银行报价团所形成的上海银行间同业拆放利率,价格公允、市场化程度高,具有较好的流动性。上清所在2020年对标准化利率衍生品的清算量达到1950万亿元。推出场外金融衍生品集中清算的同时,上清所又推出航运及大宗商品金融衍生品的集中清算服务,此举首开了境内大宗商品场外衍生品中央对手方集中清算先河。相较于场外金融衍生品交易,境内的大宗商品现货交易所整体实力不强、影响有限,不足以引领全国性大宗商品场外衍生品的设计和交易,而上清所侧重于清算业务,在合约设计、客户基础、行业研究等方面不具备优势,因此上清所开展的大宗商品场外衍生品集中清算难以形成规模效应和行业定价。

从CME、ICE拓展场外业务的经验来看,商品期货交易所不仅具备交易、结算、风控、技术、市场等方面的天然优势,更因期货交易本身是高度标准化的产品,期货交易所对大宗商品场外衍生品的合约设计、交易机制、结算风控、系统建设等更加得心应手。此外,境内商品期货交易所的交易量久居世界排行榜前列,如开展大宗商品场外衍生品的交易和结算,期货交易所的公信力将聚集众多的市场参与者参与交易,产品的流动性和定价估值得以保障,最终将形成大宗商品价格场内场外的良性互动,可最大限度地满足市场需求、服务实体经济,增强中国大宗商品的定价话语权。

四、境内商品期货交易所开展场外衍生品集中清算的路径选择

场外衍生品相比场内衍生品而言,个性化强、流动性低,违约处置更为困难,因此,商品期货交易所开展场外衍生品集中清算必须针对场外衍生品的特点创设相应的制度和措施。

(一)引入银行等大型金融机构作为清算会员

场外衍生品的交易产品和交易模式虽与场内期货、期权有所差别,但场外衍生品交易的集中清算制度包括结算层级、账户设置、资金管理、风险防控、违约处置、风险瀑布等与场内集中清算体系没有本质的差异,而且在风险防范措施上宜更为严格,如设置比场内更高门槛的清算会员制度、更保守的保证金收取制度等。商品期货交易所在探索建立场外衍生品集中清算制度时,引入银行等大型金融机构作为清算会员是一种较好的尝试,即交易所对清算会员进行结算,清算会员对交易商或客户进行结算。

首先,纵观境外一流交易所,其场外业务清算会员名单中不乏银行等大型金融机构,如渣打银行、德意志银行、法国兴业银行、摩根大通证券等,银行等大型金融机构作为清算会员资金雄厚、风险防控能力强,能很好地起到风险篱笆墙作用。

其次,银行等大型金融机构拥有广泛客户群体,对客户的金融服务可多样化。尤其各银行都有其内部的征信体系,可根据客户的资信情况提供多样化、个性化的金融服务,从而降低客户资金成本,满足客户交易需求。

再次,目前五大行、浦发银行、中信证券已是上清所大宗商品衍生品的综合清算会员,对于大宗商品场外衍生品交易的集中清算都有了一定的经验和积累,尤其是浦发银行和工商银行,经验相对丰富,对参与上清所场外衍生品交易集中清算更容易扫除障碍及进行系统对接。

最后,银行等大型金融机构成为清算会员不仅可以增加盈利点,还可以参与自营交易,对冲场内业务风险,增强服务市场能力和风险防控能力。

(二)借鉴场内期货市场的清算制度和风控体系

为了顺应场外衍生品场内集中清算的趋势,全球很多交易所或清算机构都开始为场外衍生品提供清算服务。纵观境内外各交易所场外交易集中清算制度,皆呈现以下几个显著特征:①清算会员制度。严格稳健的清算会员准入制度是中央对手方实现集中清算功能的强有力保障。②保证金制度。中央对手方向清算会员收取保证金,以覆盖纳入清算的资产组合的风险。③违约处置。当清算会员违约时,中央对手方按照约定的程序快速、有效地处置风险。④设置违约风险瀑布。违约风险瀑布能很好地缓释市场风险。

从以上内容可以看出,场外集中清算制度与场内集中清算制度类似,没有本质差异,都是通过集中化的规则和机制提升运作效率、提高市场透明度、防范系统性风险。首先,基于商品期货交易所开展场外衍生品集中清算还处于初级阶段,交易所可通过建立统一的交易结算平台及规则来规范交易结算行为,减少传统场外衍生品交易双方的沟通成本,提升场外衍生品交易结算的运作效率。其次,市场透明度一直是监管机构非常关心的问题,而透明度显然是以标准化合约或协议为基础的,标准化有三个重要方面:合約或协议标准化、操作标准化和基准标准化,境内商品交易所可通过设计既具一定个性化条款又符合集中清算要求的产品来满足市场需求,同时使用市场接受的估价模型进行定价,使设计的产品具有一定流动性,进而提高市场透明度。最后,境内商品期货交易所作为证监会认证的中央对手方具有雄厚的金融资源,且严格遵守各项监管规定,交易所可通过标准化的集中清算制度、风险处置流程以及交易所特有的市场影响力有效防范、抵御系统性风险。

因此,在设计场外集中清算制度时可借鉴场内集中清算制度和风控体系的成功经验,同时结合场外市场特点,制定符合场外市场需求的集中清算制度。

(三)场外市场清算风险与场内市场清算风险隔离

由于商品期货交易所是首次探索场外衍生品集中清算业务,本着稳起步的原则,在建设初期宜将场外市场清算风险与场内市场清算风险进行完全隔离,防止市场风险、系统风险等跨市场传染和蔓延,但在系统建设时也要为未来场内场外的资金打通留下空间,像发达市场的交易所如CME在开展场外衍生品业务时就允许投资者的场内场外相关产品的保证金可按照一定规则进行折抵,当然这是建立在对场内场外市场风险能完全把控的基础上,同时还要符合当地监管部门的要求。而境内商品期货交易所距离这个目标还有很长的路要走,不可盲目跨越式发展。

此外,商品期货交易所作为中央对手方要针对场外市场建立独立的财务保障体系,包括独立的保证金体系、独立的清算基金、独立的风险准备金等,既能确保中央对手方的偿付能力,又与场内市场的风险进行隔离,最大限度地保障场内场外两个市场的稳健运行。

参考文献

[1]朱小川次贷危机后国际衍生品市场基础设施制度的发展及借鉴[J]新金融,2014(11):23-27

[2]沈涓初探大宗商品场外衍生品之集中清算模式与双边清算模式[J]中国证券期货,2020(5):28-32

[3]大卫·墨菲场外衍生品:双边交易与集中清算(监管政策、市场影响及系统性风险导论)[M]银行间市场清算所股份有限公司,译北京:中国金融出版社,2019

The feasibility study of commodity futures exchanges carrying out centralized clearing of OTC derivatives and how to realize the path selection

SHEN Juan

Abstract:The financial crisis in 2008 exposed the disadvantages of non centralized clearing of OTC derivativesTherefore,after the G20 meeting in 2009,decision-making institutions of various countries issued policies to require standardized OTC derivatives to be traded on electronic trading platforms and centralized clearingThrough the comparison of clearing access and clearing modes of OTC business between domestic and foreign exchanges,this paper expounds the feasibility of carrying out centralized clearing of OTC derivatives in domestic commodity futures exchanges as central counter parties from the perspective of policies,systems and technical standards,and puts forward reasonable suggestions on how to realize the path selection

Key words:commodity;OTC derivatives;centralized clearing;central counterparty