企业绿色创新与股价同步性

信春华 郝晓露 程璐

【摘要】本文以2009 ~ 2020年A股上市公司为研究样本, 探究企业绿色创新对股价同步性的影响。 基于“非理性学派”观点, 研究发现企业绿色创新有利于提高股价同步性。 这种作用关系在内控环境好、重污染行业企业中表现更弱。 机制检验结果表明, 经营风险的降低与环境信息披露的改善在企业绿色创新与股价同步性之间存在部分中介效应。

【关键词】绿色创新;股价同步性;经营风险;环境信息披露

【中图分类号】F271.5 【文献标识码】A 【文章编号】1004-0994(2022)18-0152-9

一、引言

改革开放以来, 粗放型的经济发展模式虽然带来了经济的飞跃, 但其引发的环境污染问题亦对人民生活、经济可持续发展形成了严峻挑战。 为化解环境治理与经济建设之间的矛盾, 实现经济新常态下高质量发展目标, 生态文明建设日趋重要。 2021年, 我国提出了2030年实现碳达峰、2060年实现碳中和的“双碳”目标, 环境治理与经济建设的协同发展成为重要的时代命题。 解学梅和朱琪玮[1] 指出, 企业绿色创新贯彻了“天人合一”“和谐统一”的哲学理念, 兼具经济发展和环境治理的双重逻辑, 是实现经济可持续发展的重要举措。 绿色创新是指通过绿色生产、绿色经营、绿色管理等方式减少环境污染、提高资源利用效率、减轻环境压力的经济发展模式。 绿色创新也引起了学者的广泛关注, 研究发现绿色创新能够发挥价值创造与成本补偿功能[2-4] , 也具有环境治理功能[5,6] 。 已有文献重点聚焦企业内部, 探讨绿色创新的经济效益与环境效益。 同时, 也有学者对企业绿色创新的资本市场影响进行了研究, 如企业绿色创新能够提高股票溢酬以及降低股价崩盘风险[7,8] 。

资本市场定价效率是衡量资本市场资源配置效率、信息披露水平的重要依据, 股价同步性也即股价的“同涨同跌”, 是衡量资本市场定价效率的重要表征。 目前对股价同步性的研究存在两种观点, 一是“信息效率观”, 二是“非理性学派”观点。 “信息效率观”认为股价同步性越低, 股价中包含的公司特质性信息越多, 定价效率越高; 而“非理性学派”观点认为较低的股价同步性是噪音驱动的, 股价同步性越高, 资本市场定价效率越高。 之所以形成这两种截然不同的观点, 可能是因为资本市场发展阶段不同[9] 。 我国资本市场发展尚不成熟, 市场中存在较多噪音, 定价效率普遍较低[10] 。 有研究指出, 较低的资本市场定价效率会降低资源配置效率、损害公司治理[11,12] 。 因此, 探究股价同步性的影响因素对于维持资本市场稳定具有重要意义。

随着生态文明建设的日益推进, 企业绿色创新成为一种广泛的经济决策, 其不仅是一种创新行为, 还是一种环境治理行为。 绿色创新可能引发企业经营与环境信息披露的变化。 相关研究指出, 企业绿色创新能够提升竞争力[13] , 为企业带来更为稳定的经营条件, 降低经营风险; 同时, 更好的环境表现也是企业详实披露环境信息的重要驱动力[14] 。 绿色创新引发的企业经营与环境信息披露的变化是否会对股价同步性产生一定影响呢? 既有文献尚未对此做出解释。 因此, 本文拟考察企业绿色创新对股价同步性的影响。

我国资本市场发展尚不充分, 市场中存在大量噪音[10] , 因此本文基于“非理性学派”观点, 以2009 ~ 2020年A股上市公司为研究对象, 探究企业绿色创新对股价同步性的影响。 本文的贡献表现在: 首先, 拓宽了企业绿色创新经济后果的研究边界。 目前针对企业绿色创新经济后果的研究主要局限于企业内部的经济效益与环境效益, 少数文献关注资本市场领域。 与以往的研究不同, 本文从股价同步性视角, 探究企业绿色创新对资本市场定价效率的影响, 拓宽了企业绿色创新经济后果的研究边界。 其次, 丰富了股价同步性影响因素的相关研究。 本文从企业绿色创新视角深入分析绿色创新专利对股价同步性的影响, 进一步丰富了股价同步性影响因素的文献。 再次, 探究了企业绿色创新影响股价同步性的路径, 验证了异质性情境因素下企业绿色创新对股价同步性的影响方向及程度。 最后, 为“非理性学派”观点提供了经验证据, 即我国资本市场中股价同步性正向反映资本市场定价效率。

二、文献综述

(一)股价同步性相关研究

股价同步性代表股价反映信息的能力。 Roll[15] 指出, 市场、行业等宏观层面的信息不足以反映股价波动, 还应考虑企业自身层面的信息特质性。 众多学者在此基础上进行了深入研究, 并形成两类观点, 一是“信息效率观”, 二是“非理性学派”观点。

持“信息效率观”的学者指出, 股价同步性越低意味着股价中包含的企业特质信息越多, 资本市场定价效率越高。 Durnev等[11] 发现股价同步性越低, 股价对未来的盈余预测能力越强, 股价同步性具有重要的资源配置效应。 然而, 信息不對称理论指出, 投资者处于信息获取的弱势地位, 诸多研究指出, 股价同步性主要受企业自身信息披露行为影响, 如企业信息透明度越高[16] 、盈余管理行为越少[17] , 股价同步性就越低。 同时, 资本市场中存在诸多信息传递渠道, 也影响着股价同步性。 黄俊和郭照蕊[18] 发现随着媒体关注的增加, 股价中融入的企业特质信息越多, 股价同步性就越低。 同时, 分析师报告质量也会影响股价同步性[19] 。 以West[20] 为代表的“非理性学派”指出, 较低的股价同步性是由噪音驱动的, 也即股价同步性越低, 股价中所包含的噪音越多, 市场定价效率也越低。 Hu等[9] 认为股价同步性信息含量的不同表现与资本市场发展阶段有关。 王亚平等[10] 也指出, 由于我国资本市场尚不完善, 市场中存在较多噪音, 信息透明度越高, 股价同步性越能正向反映资本市场定价效率。 田高良等[21] 研究发现, 企业风险承担水平与股价同步性负相关, 但这并不意味着资本市场定价效率的提高, 机制检验发现企业风险承担降低了信息透明度, 该结论为“非理性学派”观点提供了经验证据。

(二)企业绿色创新相关研究

本文主要关注企业绿色创新的经济后果, 现有关于企业绿色创新经济后果的研究主要包括企业自身的“经济效益”与“环境效益”两方面。 首先, 在“经济效益”层面, 波特假说指出, 企业绿色创新具有成本补偿与价值创造的双重逻辑, 不仅能够抵消来自绿色创新的成本付出, 还能为企业带来长期收益[2] 。 相关研究指出, 企业绿色创新能够提高净利润与成长性[3] 、企业价值[4] , 还能赢得更广阔的经营空间[13] 。 其次, 在“环境效益”层面, 企业绿色创新能够发挥环境治理效应, 如减少污染物使用[5] 、降低污染物排放水平[6] , “环境效益”的提高也促进了企业环境信息披露水平的提升[14] 。 进一步地, 解学梅和朱琪玮[1] 认为绿色创新能够实现经济与环境的和谐统一, 是推进企业可持续发展的必由之路。 此外, 也有少部分学者从资本市场视角进行了研究。 如方先明和那晋领[7] 认为投资者对企业绿色创新具有正反馈; Zaman等[8] 指出企业绿色创新能够降低股价崩盘风险。

综上, 可以发现关于股价同步性与企业绿色创新的研究存在如下特点: 第一, 针对股价同步性的研究主要存在“信息效率观”和“非理性学派”观两种观点, 我国资本市场发展尚不充分, 市场中存在大量噪音[10] , 因此本文更倾向“非理性学派”观点, 这为本研究的开展奠定了基础; 第二, 针对企业绿色创新经济后果的研究主要聚焦于企业自身的“经济效益”与“环境效益”, 关于可能引发的资本市场反应讨论相对有限。 因此, 本文以股价同步性为切入点, 探究市场是否会对企业绿色创新行为做出理性反应, 以丰富现有文献。

三、理论分析与研究假设

(一)企业绿色创新与股价同步性

基于“非理性学派”观点, 较低的股价同步性是由较多的噪音驱动的, 也即当资本市场中噪音较多时, 投资者容易依据噪音而形成非理性决策, 从而对资本市场定价效率产生不良影响。 与此同时, 有学者认为我国资本市场发展是不完善、非有效的, 市场中充斥着大量噪音, 市场投资者往往仅具有有限的判断力, 缺乏更为专业的信息甄别能力, 因而无法有效抵御市场噪音对于决策偏差的影响。 随着生态文明建设的推进, 企业绿色创新成为应对环境规制、实现绿色转型的重要举措, 能够提升企业的市场竞争力, 降低经营风险, 进而降低未来不确定性; 同时良好的环境表现也使得企业环境信息披露“言之有实”, 促进环境信息披露水平提升, 弱化噪音信息。 因此, 本文从经营风险与环境信息披露两个方面分析企业绿色创新对股价同步性的影响。

首先, 企业绿色创新能够通过降低企业经营风险提高股价同步性。 企业绿色创新会从成本和收益两个视角影响企业经营风险。 第一, 从成本视角, 波特假说指出绿色创新能够补偿企业在环境规制中的成本付出[2] , 例如, 绿色创新推动企业向环保、生态、可持续的生产过程演进, 重塑生产模式、运营机制及提高资源配置效率, 实现在有限资源的约束下企业资源利用效率的最大化, 進而降低生产经营成本。 第二, 从收益视角, 较之传统创新, 企业绿色创新具有环境治理属性, 是企业环境责任履行的表现。 合法性理论指出, 企业经济决策必须遵循社会规范与利益相关者要求。 随着全球变暖等环境恶化情况日益严峻, 企业环境表现也逐渐成为利益相关者进行经济决策的重要参考点, 并引发相应的市场反应。 研究指出, 企业绿色创新影响着买方市场与卖方市场之间的动态博弈关系, 绿色创新是企业达到市场合意要求的重要内容, 传递积极信号并形成“声誉”背书, 提升市场竞争水平[13] , 拓宽经营空间、提高经营绩效。 因此, 从经营成本与经营收益视角来看, 企业绿色创新实现了降成本、提效率、增效益, 从而降低经营风险, 同时较高的经营风险会增强企业的盈余操纵动机, 降低股票价格在经济决策中的参考价值。 那么, 企业绿色创新能够通过降低经营风险、降低企业不确定性风险、抑制噪音交易来提高股价同步性。

其次, 企业绿色创新能够通过影响环境信息披露质量提高股价同步性。 从主观意愿来看, 基于“报喜不报忧”的心理动机, 环境治理情况越好的企业越具有充分的动机与信心向投资者详实披露环境信息, 绿色创新水平较高的企业往往对环境信息的披露更为积极[14] 。 从资本市场客观反应来看, 环境信息向资本市场揭示了企业环境表现与可持续发展理念。 基于信号传递理论, 环境信息披露影响着利益相关者的经济决策[22] 。 例如, 环境信息披露能够通过缓解企业与投资者之间的信息不对称, 降低权益资本成本[23] 。 绿色创新作为一种绿色产品, 具有降低污染物排放水平的环境治理效应[6] , 环境信息披露在一定程度上向资本市场利益相关者展现了企业绿色创新水平, 并可能引导更为积极的市场反应。 因此, 无论从主观视角还是客观视角, 绿色创新企业更愿意进行环境信息披露。 较高的环境信息披露质量能够增加投资者的理性决策与交易信心, 降低噪音所形成的个股波动率, 进而提高股价同步性与资本市场定价效率。

综上所述, 企业绿色创新能够通过降低经营风险、提高环境信息披露质量来提高股价同步性。 由此, 本文提出如下假设:

H1: 企业绿色创新能够提高股价同步性。

(二)内部控制、企业绿色创新与股价同步性

内部控制是影响企业绿色创新发挥作用的重要因素。 第一, 基于经营风险视角。 完善的内部控制机制是企业进行风险管理的重要保障。 从经营决策层面, 杨旭东[24] 指出薄弱的内部控制通过降低组织间信息报告准确性导致运营决策不合理, 企业经营风险提高。 从市场层面, 系统性风险越高, 企业所面临的经济不确定性越高, 环境越复杂, 而健全的内部控制体系能够通过准确预测市场前景、降低资本成本、改善信息环境有效弱化市场性风险冲击, 维持经营可持续性。 此外, 杨旭东等[25] 还指出, 健全的内控环节是在经济新常态体系下维持企业可持续发展的重要力量。 因此, 完善的内部控制能够有效降低企业经营风险, 抑制由此引发的投资者决策非理性, 提高股价同步性, 进一步降低绿色创新对于企业经营风险的影响。 第二, 基于环境信息披露视角。 我国《内部控制基本规范》要求企业重视环境风险, 并强调社会责任报告制度[26] 。 社会责任报告是企业环境信息披露的重要载体, 良好的内部控制环境能够提高环境信息披露质量[26] 。 因此, 良好的内部控制环境可能会弱化企业绿色创新的影响。 而如果企业内部控制环境越差, 信息披露质量越低, 企业绿色创新就越能够发挥信息弥合功能, 减少市场噪音, 此时企业绿色创新对股价同步性的提高作用也更为显著。 由此, 本文提出如下假设:

H2: 内部控制越健全, 企业绿色创新对股价同步性的提高作用越弱。

(三)重污染行业、企业绿色创新与股价同步性

企业是否属于重污染行业也会对企业绿色创新与股价同步性之间的关系产生影响。 重污染行业企业的环境治理是生态文明建设的重要一环。 首先, 从客观制度层面, 较之非重污染行业企业, 生态文明建设的推进对重污染行业企业产业结构调整、污染物排放、环境治理等提出了更多要求。 基于合法性理论, 重污染行业企业的环境治理行为是影响利益相关者经济决策的重要参考点, 因此重污染行业企业存在更高的绿色创新意愿, 以实现其资源配置过程、资金流向绿色创新层面跃迁, 并呈现出更为积极的绿色创新结果, 从而降低企业经营风险、改善环境信息披露情况。 然而, 从主观动机层面, 重污染行业特征对企业绿色创新与股价同步性的影响也存在悖论。 较之非重污染行业企业, 重污染行业企业面临更严重的融资约束, 尤其体现在市场化水平低、契约经济较为薄弱的地区, 其绿色创新可能基于资源获取而非环境治理动机, 市场可能会对其进行“政治”解读[7] , 形成市场的非理性评价, 股价同步性降低; 同时, 重污染行业企业选择绿色创新行为可能仅出于策略性考虑, 为避免信息披露所带来的专有化成本, 重污染行业企业缺乏信息披露意愿。 潘爱玲等[27] 也指出, 策略性环境治理行为无法提高企业信息披露质量, 从而股价同步性较低。 由此, 本文提出如下假设:

H3a: 较之非重污染行业企业, 重污染行业企业绿色创新对股价同步性的提高作用更强。

H3b: 较之非重污染行业企业, 重污染行业企业绿色创新对股价同步性的提高作用更弱。

四、研究设计

(一)样本选择和数据来源

本文以我国沪深A股上市公司作为研究对象, 样本区间为2009 ~ 2020年①。 考虑到2008年金融危机对股市稳定性的影响, 故以2009年作为起始年份。 同时, 本文对数据做如下筛选处理: (1)剔除

?ST、PT样本; (2)剔除金融行业样本; (3)剔除交易周数不足30周的样本; (4)剔除数据缺失观测值。 考虑到极端值的影响, 本文对所有连续变量在1%和99%的水平上进行缩尾处理, 最终得到24687个公司年度样本值。 本文所使用的绿色专利数据来自CNRDS数据库, 内部控制指数来自迪博风控数据库, 其他财务与公司治理数据均来自CSMAR数据库。

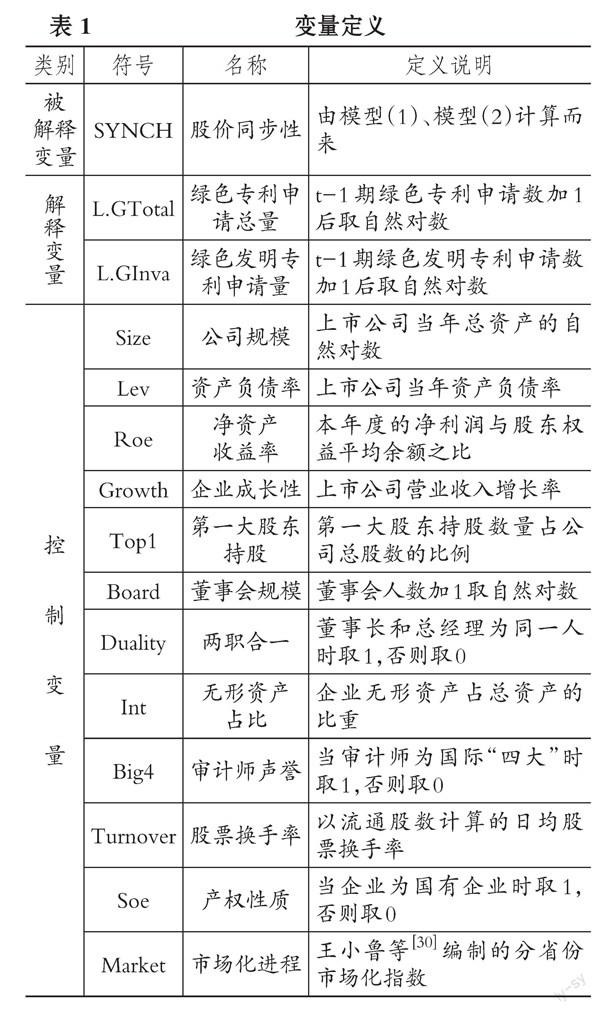

(二)变量定义与模型构建

1. 股价同步性。 借鉴Morck等[28] 的研究, 本文依据模型(1)和模型(2)计算股价同步性(SYNCH)。 首先, 根據式(1)求出个股R2。 然后, 根据式(2)对个股R2进行对数化处理, 使其满足正态分布。

Ri,w,t=β0+β1RM,w,t+β2RM,w-1,t+β3RI,w,t+

β4RI,w-1,t+εi,w,t (1)

SYNCHi,t (2)

其中: Ri,w,t为股票i在第t年第w周考虑现金红利再投资的收益率; RM,w,t为A股全部上市公司第t年第w周流通市值加权平均收益率; RI,w,t为股票i第t年第w周所在行业剔除股票i后的其他股票流通市值加权平均收益率。 SYNCH为股价同步性指标, 其数值越大代表股价同步性越高。

2. 企业绿色创新。 既有研究主要从创新投入与创新产出两方面测度企业创新水平。 由于绿色创新投入信息尚未进行披露, 现有文献主要从绿色创新专利视角表征绿色创新水平。 本文以企业绿色创新申请总量测度企业绿色创新水平。 黎文靖和郑曼妮[29] 认为实质性创新更能提升企业价值, 发明专利更能体现企业创新质量, 因此本文还选择企业绿色发明专利申请量测度绿色创新水平。 为使数据服从正态分布, 本文对企业绿色创新专利申请量与企业绿色发明专利申请量加1后取自然对数; 考虑到企业绿色创新作用的滞后性, 也为缓解可能的内生性问题, 本文采用上一期的企业绿色创新水平予以度量。

3. 模型构建。 为检验H1, 本文构建如下模型(3):

SYNCHi,t=β0+β1GTotali,t-1/GInvai,t-1+

Controlsi,t+Year+Firm+ξi,t (3)

其中: 被解释变量为股价同步性; 解释变量为滞后一期的绿色专利申请总量和绿色发明专利申请量。 根据现有研究[18,19] , 本文选取如下控制变量: 公司规模(Size)、资产负债率(Lev)、净资产收益率(Roe)、企业成长性(Growth)、第一大股东持股(Top1)、董事会规模(Board)、两职合一(Duality)、无形资产占比(Int)、审计师声誉(Big4)、股票换手率(Turnover)、产权性质(Soe)、市场化进程(Market)。 为缓解可能的内生性问题, 本文采用公司固定效应进行回归, 并对绿色专利申请总量和绿色发明专利申请量取滞后一阶, 同时对年份(Year)和公司(Firm)进行控制。 具体变量定义如表1所示。

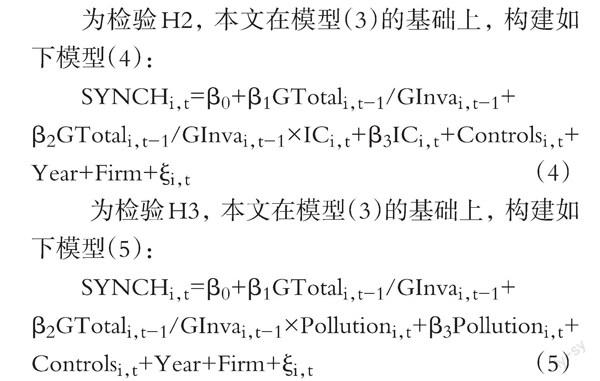

为检验H2, 本文在模型(3)的基础上, 构建如下模型(4):

SYNCHi,t=β0+β1GTotali,t-1/GInvai,t-1+

β2GTotali,t-1/GInvai,t-1×ICi,t+β3ICi,t+Controlsi,t+Year+Firm+ξi,t (4)

为检验H3, 本文在模型(3)的基础上, 构建如下模型(5):

SYNCHi,t=β0+β1GTotali,t-1/GInvai,t-1+

β2GTotali,t-1/GInvai,t-1×Pollutioni,t+β3Pollutioni,t+

Controlsi,t+Year+Firm+ξi,t (5)

模型(4)中, IC为内部控制指数, 本文将其除以100进行标准化处理。 在模型(5)中, Pollution表示是否为重污染行业企业, 当企业为重污染行业企业时赋值为1, 否则为0。

五、实证分析

(一)描述性统计

表2是变量的描述性统计结果。 首先, 在股价同步性层面, SYNCH的均值为-0.312、标准差为0.840, 说明我国企业股价同步性存在较大差异。 其次, 在企业绿色创新层面, 绿色专利申请总量(L.GTotal)的均值为0.446、标准差为0.896, 绿色发明专利申请量(L.GInva)的均值为0.307、标准差为0.733, 说明目前我国企业绿色创新水平还较低, 同时存在广泛的非均衡性。 最后, 控制变量层面, 公司规模(Size)均值为22.244, 资产负债率(Lev)均值为0.440, 净资产收益率(Roe)均值为0.054, 6.2%的上市公司被国际“四大”审计, 39.7%的上市公司为国有企业。 其余控制变量的描述性统计结果与以往研究基本一致, 故不再赘述。

(二)企业绿色创新与股价同步性关系检验

模型(3)的回归结果如表3所示。 列(1)、(2)展示了不添加控制变量的回归结果, 可知绿色专利申请总量(L.GTotal)、绿色发明专利申请量(L.GInva)與股价同步性(SYNCH)均在1%的水平上显著正相关, 系数分别为0.033和0.047; 列(3)、(4)展示了添加控制变量的回归结果, 可知绿色专利申请总量(L.GTotal)、绿色发明专利申请量(L.GInva)与股价同步性(SYNCH)均在1%的水平上显著正相关, 系数分别为0.029和0.041, H1得到验证。 其可能的原因是: 一方面, 企业绿色创新能够通过降低经营成本、获得消费者认可降低企业经营风险; 另一方面, 基于“报喜不报忧”的心理动机, 绿色创新能够通过提升企业环境治理水平激励企业披露更详细的环境信息, 两者共同作用于股价同步性, 进而提高资本市场定价效率。 控制变量的回归结果与现有文献基本一致, 不再赘述。

(三)内部控制、企业绿色创新与股价同步性关系检验

为验证内部控制对企业绿色创新与股价同步性关系的影响, 本文在模型(3)的基础上引入内部控制(IC)与绿色专利申请总量(L.GTotal)的交互项(L.GTotal×IC), 以及内部控制(IC)与绿色发明专利申请量(L.GInva)的交互项(L.GInva×IC)构建模型(4)。 模型(4)的回归结果如表4列(1)、(2)所示, 交互项L.GTotal×IC、L.GInva×IC的回归系数均在10%的水平上显著为负, 说明完善的内部控制将会弱化企业绿色创新与股价同步性之间的正相关关系, H2得以验证。 其可能的原因是: 一方面, 良好的内控环境作为重要的“屏障”能够有效抵御外部市场经营风险; 另一方面, 良好的内控环境会对企业环境信息披露提出更高的要求。 因此, 内部控制环境好的企业将向资本市场释放更多的基本面信息, 提高资本市场定价效率, 进而弱化企业绿色创新对股价同步性的提高作用。

(四)重污染行业、企业绿色创新与股价同步性关系检验

为验证重污染行业②对企业绿色创新与股价同步性关系的影响, 本文在模型(3)的基础上引入重污染行业(Pollution)与绿色专利申请总量(L.GTotal)的交互项(L.GTotal×Pollution), 以及重污染行业(Pollution)与绿色发明专利申请量(L.GInva)的交互项(L.GInva×Pollution)构建模型(5)。 模型(5)的回归结果如表4列(3)、(4)所示, 交互项L.GTotal×Pollution、L.GInva×Pollution的回归系数均在1%的水平上显著为负, 也即重污染行业将会弱化企业绿色创新与股价同步性之间的正相关关系, H3b得以验证。 其可能的原因是: 从主观动机层面, 重污染行业企业的绿色创新可能基于资源获取, 而非真实的环境治理, 因此该种策略性创新行为无法真实改善企业信息披露情况, 也即无法有效提高股价同步性。 因此, 较之非重污染行业企业, 重污染行业企业绿色创新对股价同步性的提高作用更弱。

六、机制检验

主回归检验结果发现企业绿色创新能够提高股价同步性, 但并未对其中的作用机制进行深入分析。 本部分主要对两者之间的影响渠道进行机制识别检验, 前文分析认为企业绿色创新对股价同步性的影响主要来源于经营风险(Risk)与环境信息披露质量(EIDIS)的改善。 为验证这一推论, 本文构建模型(6)和模型(7)进行机制检验。

Riski,t/EIDISi,t=β0+β1GTotali,t-1/GInvai,t-1+

Controlsi,t+Year+Firm+ξi,t (6)

SYNCHi,t=β0+β1GTotali,t-1/GInvai,t-1+

β2Riski,t/EIDISi,t+Controlsi,t+Year+Firm+ξi,t (7)

(一)经营风险的中介效应检验

绿色创新对于企业自身发展具有重大意义, 企业能够籍此提高资源利用效率, 降低生产经营成本, 为企业发展积蓄力量。 同时, 基于“合法性”理论, 企业经济决策需要考虑利益相关者要求, 而环境治理影响着社会公众、消费者利益, 具有显著的正外部性特征, 能够提高企业声誉及消费者满意度、认可度, 拓宽市场经营空间, 降低盈余波动幅度, 减少投资者非理性决策, 进而提高股价同步性。 本文以企业连续三年内(t-2 ~ t年)的盈余波动水平衡量经营风险, 以Risk表示, 其数值越大, 表明企业经营风险越高。 表5列(1) ~ (4)为Risk作为中介机制的检验结果。 列(1)、(3)结果显示, L.GTotal、L.GInva的系数分别在5%、1%的水平上显著为负, 即企业绿色创新能够降低企业经营风险, 与预期相符; 列(2)、(4)结果显示, Risk的回归系数均在1%的水平上显著为负, 且L.GTotal、L.GInva的回归系数均在1%的水平上显著为正。 以上结果表明, 经营风险在企业绿色创新与股价同步性之间存在部分中介效应。

(二)环境信息披露的中介效应检验

随着生态文明建设的稳步推进, 基于“报喜不报忧”的心理动机, 良好的环境表现更能激发企业进行环境信息披露的积极性[14] , 因此, 企业绿色创新在实现“环境效益”的同时, 往往伴随着更为积极、透明的环境信息披露, 从而提高股价同步性。 借鉴孔东民等[31] 的做法, 采用“内容分析法”, 从披露载体、环境管理、环境成本、环境负债、环境投资、环境业绩与环境治理、政府监管与机构认证七大方面手工搜集相关信息, 并根据是否货币化披露进行打分衡量信息质量, 其中: 对于货币化信息, 定量披露记为2, 定性披露记为1, 未披露记为0; 对于非货币化信息, 披露记为2, 未披露记为0。 然后对各项分数加总求和并进行对数化处理, 其数值越高, 说明环境信息披露质量越高, 使用EIDIS予以表征。 表5列(5) ~ (8)为EIDIS作为中介机制的检验结果。 列(5)、(7)结果显示, L.GTotal、L.GInva的系数均在1%的水平上显著为正, 即企业绿色创新能够促进环境信息披露, 与预期相符; 列(6)、(8)结果显示, EIDIS的回归系数均在5%的水平上显著为正, 且L.GTotal、L.GInva的回归系数也均在1%的水平上显著为正。 以上结果表明, 环境信息披露在企业绿色创新与股价同步性之间存在部分中介效应。

七、稳健性检验

(一)变更股价同步性度量方式

本文借鉴Durnev等[11] 的研究, 通过模型(8)、(9)重新计算股价同步性指标SYNCH1。 其中: Ri,w,t為股票i在第w周考虑现金红利再投资的收益率; RM,w,t为A股全部上市公司第t年第w周流通市值加权平均收益率; RI,w,t为股票i第t年第w周所在行业剔除股票i后的其他股票流通市值加权平均收益率。 回归结果显示L.GTotal、L.GInva与SYNCH1存在显著正相关关系, 与主回归结果一致。

Ri,w,t=β0+β1RM,w,t+β2RI,w,t+εi,w,t (8)

SYNCH1i,t (9)

(二)变量替换

上文主要采用企业绿色发明专利进行分析, 有研究指出, 专利授权也会影响企业的经济行为。 进一步地, 本文采用绿色专利授权总量(L.GTotal_aut)、绿色发明专利授权总量(L.GInva_aut)进行检验, 结果显示绿色专利授权总量(L.GTotal_aut)、绿色发明专利授权总量(L.GInva_aut)与股价同步性(SYNCH)之间存在显著正相关关系, 结论稳健。

(三)重新选择时间窗口

主回归的样本区间为2009 ~ 2020年, 考虑到2008年金融危机及其影响的滞后性, 本文进一步保留2010 ~ 2020年的数据; 同时考虑到2015年股灾的影响, 本文剔除2015年的数据。 最终, 本文保留了2010 ~ 2014年、2016 ~ 2020年的数据重新进行回归。 具体回归结果显示, L.GTotal、L.GInva的回归系数仍显著为正, 结论稳健。

限于篇幅, 稳健性检验结果未列示, 留存备索。

八、结论与启示

随着生态文明建设的持续推进, 企业绿色创新成为实现经济建设与环境治理协调发展的关键一环。 本文基于A股市场2009 ~ 2020年的经验数据, 以企业绿色发明专利申请数为切入点, 以股价同步性为视角, 检验了企业绿色创新与资本市场定价效率之间的关系。 研究发现: 企业绿色创新能够提高资本市场定价效率; 内控环境良好的企业、重污染行业企业的绿色创新对股价同步性的提高作用更弱。 机制检验结果表明, 企业经营风险与环境信息披露在企业绿色创新与股价同步性之间存在部分中介效应。

本文在理论层面从资本市场视角丰富了企业绿色创新经济后果的研究, 并揭示了其作用机制; 同时, 进一步丰富了资本市场定价效率影响因素的研究。 此外, 本研究还具有一定的实践启示: 第一, 企业要提高绿色创新意愿与能力, 以促进自身的长足发展, 帮助形成健康良性的资本市场环境。 与传统创新相比, 绿色创新需要的人力、物力、财力等要素资源投入多, 企业在面对绿色创新决策时存在迟疑。 本文发现企业绿色创新能够提高资本市场定价效率, 也即投资者在进行经济决策时考量了企业绿色创新, 市场对企业绿色创新行为做出了理性反应, 因此企业要提高自身绿色创新意愿与能力, 以在资本市场中获得可持续发展前景。 第二, 随着生态文明建设日益受到重视, 投资者要着眼长远, 兼顾经济效益与环境效益, 树立价值投资理念。 企业绿色创新具有经济建设与环境治理的双重逻辑, 本文研究发现企业绿色创新能够提高股价同步性, 提高资本市场定价效率, 其背后的深刻动因来自于绿色创新带来的稳定的经营绩效与积极的信息披露, 从而减少投资者由于信息噪音而造成的决策失误。 第三, 政府应建立健全环境信息披露制度。 本文发现企业绿色创新能够提高资本市场定价效率。 但是《中国上市公司环境责任信息披露评价报告(2019年度)》指出, 我国上市公司环境信息披露主动性仍有待加强, 更多企业倾向于“报喜不报忧”, 因此政府要健全环境信息披露制度, 以帮助投资者做出更精准的投资决策。

【 注 释 】

① 其中,企业绿色创新数据由于使用其滞后一阶数据,绿色专利申请总量(GTotal)和绿色发明专利申请量(GInva)的时间区间为2008 ~ 2019年,其余变量的时间区间均为2009 ~ 2020年。

② 本文依据环境部《关于印发〈上市公司环保核查行业分类管理名录〉的通知》,并借鉴潘爱玲等[27]的做法,选取的重污染行业包括:煤炭开采和洗选业,石油和天然气开采业,黑色金属矿采选业,有色金属矿采选业,纺织业,皮革、毛皮、羽毛及其制品和制鞋业,造纸和纸制品业,石油加工、炼焦和核燃料加工业,化学原料和化学制品制造业,化学纤维制造业,橡胶和塑料制品业,非金属矿物制品业,黑色金属冶炼和压延加工业,有色金属冶炼和压延加工业,电力、热力生产和供应业。

【 主 要 參 考 文 献 】

[1] 解学梅,朱琪玮.企业绿色创新实践如何破解“和谐共生”难题?[ J].管理世界,2021(1):128 ~ 149+9.

[2] Porter M. E., Linde C.. Towards a new conception of the environment-competitiveness relationship[ J].Journal of Economic Perspectives,1995(4):97 ~ 118.

[3] Zhang D. Y., Rong Z., Qiang J.. Green innovation and firm performance: Evidence from listed companies in China[ J].Resources, Conservation and Recycling,2019(144):48 ~ 55.

[4] Lee K. H., Min B.. Green R&D for eco-innovation and its impact on carbon emissions and firm performance[ J].Journal of Cleaner Production,2015(108):534 ~ 542.

[5] Kammerer D.. The effects of customer benefit and regulation on environmental product innovation[ J].Ecological Economics, 2009(8-9):2285 ~ 2295.

[6] Hart S. L.. A natural resource-based view of the firm[ J]. Academy of Management Review,1995(4):986 ~ 1014.

[7] 方先明,那晋领.创业板上市公司绿色创新溢酬研究[ J].经济研究,2020(10):106 ~ 123.

[8] Zaman R., Atawnah N., Haseeb M., et al.. Does corporate eco-innovation affect stock price crash risk?[ J].The British Accounting Review,2021(5):101031.

[9] Hu C. H., Liu S. S.. The implications of low R2: Evidence from China[ J].Emerging Markets Finance and Trade,2013(1):17 ~ 32.

[10] 王亚平,刘慧龙,吴联生.信息透明度、机构投资者与股价同步性[ J].金融研究,2009(12):162 ~ 174.

[11] Durnev A., Morck R., Zarowin Y. P.. Does greater firm-specific return variation mean more or less informed stock pricing?[ J].Journal of Accounting Research,2003(5):797 ~ 836.

[12] Defond M. L., Hung M.. Investor protection and corporate governance: Evidence from worldwide CEO turnover[ J].Social Science Electronic Publishing,2004(2):269 ~ 312.

[13] Sellitto M. A., Camfield C. G., Buzuku S.. Green innovation and competitive advantages in a furniture industrial cluster: A survey and structural model[ J].Sustainable Production and Consumption,2020(23):94 ~ 104.

[14] Fondevila M. M., Moneva J. M., Scarpellini S.. Environmental disclosure and eco-innovation interrelation: The case of Spanish firms[ J].Revista de Contabilidad: Spanish Accounting Review,2019(1):73 ~ 87.

[15] Roll R.. R2[ J].Journal of Finance,1988(2):541 ~ 566.

[16] Jin L., Myers S. C.. R2 around the world: New theory and new tests[ J].Journal of Financial Economics,2006(2):257 ~ 292.

[17] Hutton A. P., Marcus A. J., Tehranian H.. Opaque financial report, R2, and crash risk[ J].Journal of Financial Economics,2009(1):67 ~ 86.

[18] 黄俊,郭照蕊.新闻媒体报道与资本市场定价效率——基于股价同步性的分析[ J].管理世界,2014(5):121 ~ 130.

[19] 伊志宏,杨圣之,陈钦源.分析师能降低股价同步性吗——基于研究报告文本分析的实证研究[ J].中国工业经济,2019(1):156 ~ 173.

[20] West K. D.. Dividend innovations and stock price volatility[ J].Econometrica,1988(1):37 ~ 61.

[21] 田高良,封华,张亭.风险承担、信息不透明与股价同步性[ J].系统工程理论与实践,2019(3):578 ~ 595.

[22] 沈洪涛,黄珍,郭肪汝.告白还是辩白——企业环境表现与环境信息披露关系研究[ J].南开管理评论,2014(2):56 ~ 63+73.

[23] 吴红军.环境信息披露、环境绩效与权益资本成本[ J].厦门大学学报(哲学社会科学版),2014(3):129 ~ 138.

[24] 杨旭东.内部控制对企业运营效率的影响研究——基于A股上市公司的经验证据[ J].审计研究,2019(6):61 ~ 69.

[25] 杨旭东,彭晨宸,姚爱琳.管理层能力、内部控制与企业可持续发展[ J].审计研究,2018(3):121 ~ 128.

[26] 常莹莹,曾泉.环境信息透明度与企业信用评级——基于债券评级市场的经验证据[ J].金融研究,2019(5):132 ~ 151.

[27] 潘爱玲,刘昕,邱金龙,申宇.媒体压力下的绿色并购能否促使重污染企业实现实质性转型[ J].中国工业经济,2019(2):174 ~ 192.

[28] Morck R. K., Yeung B., Wu W.. The information content of stock markets: Why do emerging markets have synchronous stock price movements?[ J].Journal of Financial Economics,2000(1):15 ~ 60.

[29] 黎文靖,郑曼妮.实质性创新还是策略性创新?——宏观产业政策对微观企业创新的影响[ J].经济研究,2016(4):60 ~ 73.

[30] 王小鲁,胡李鹏,樊纲.中国分省份市场化指数报告(2021)[M].北京:社会科学文献出版社,2021.

[31] 孔东民,韦咏曦,季绵绵.环保费改税对企业绿色信息披露的影响研究[ J].证券市场导报,2021(8):2 ~ 14.

【基金項目】北京市自然科学基金项目“京津冀流域生态补偿多元主体网络型协同体系及福利效应研究”(项目编号:71774161)

【作者单位】中国矿业大学(北京)管理学院, 北京 100083