金融冲击、去杠杆与中国宏观经济波动

文/庄子罐 邹金部 刘鼎铭

【庄子罐系中南财经政法大学金融学院教授,邹金部系武汉大学经济与管理学院博士生,刘鼎铭(通讯作者)系厦门大学王亚南经济研究院副教授;摘自《财贸经济》2022年第1期】

引言

为应对2008年全球金融危机带来的外部冲击,我国在2008年底启动了大规模刺激计划。“四万亿”的财政刺激与宽松的货币环境有效遏止了我国经济受外部环境冲击导致的增速快速下滑的趋势。但是与此同时,以房地产为代表的部分实体经济部门过度扩张,债务不断增加,杠杆率迅猛攀升。杠杆率的过快上升对我国宏观经济稳定产生了严重影响,因此在深入认识经济“新常态”基础上,中央于2015年底提出供给侧结构性改革,要求抓好“去产能、去库存、去杠杆、降成本、补短板”五大重点任务,并把“去杠杆”列为2016年结构性改革的重点任务之一。2016—2017年,我国陆续出台了一系列政策文件,旨在加强金融监管、加速去杠杆。2017年我国实体经济杠杆率由2016年的239.7%上升到242.1%,上升了2.4个百分点。与2008—2016年杠杆率年均上升12.4个百分点相比,当前宏观杠杆率增速大幅回落,趋于平稳(张晓晶等,2018)。

目前去杠杆工作虽然取得了一定实效,但也给中国的实体经济、信贷市场以及债券市场等宏观经济部门带来了显著影响。本文通过梳理和归纳去杠杆背景下的中国宏观经济特征事实发现,去杠杆政策实施前后我国宏观经济的信贷、杠杆率以及信用利差等重要经济指标存在明显的“扩张—收缩”波动特征。特别是2016年下半年以来它们都表现出显著的去杠杆特征。基于我国去杠杆的现实背景,本文认为,去杠杆政策的一个重要体现在于对金融体系影子银行的治理。Chen等(2018)认为,除了存贷比约束之外,导致中国影子银行膨胀的一个重要因素在于银行面临诸多投资方向的限制。例如,银行资金被政策限制投向地方融资平台、房地产行业以及“两高一剩”(高能耗、高污染以及产能过剩)行业等能够为银行带来更多利润的领域。而传统银行利用影子银行业务突破政策限制,将大量资金导入这些领域,导致整个经济不受监管的信贷得以急速扩张,杠杆率高企进而影响经济金融体系的稳定性,并最终导致去杠杆政策的提出。

为了在动态理论模型中刻画去杠杆政策,本文假设在同一风险水平下,相对于普通行业,银行在被限制投资行业中的贷款违约时能够收回更多资产,面对更低的违约成本,银行在这些行业的投资能够得到更多利润。由此,我们可将现实的去杠杆政策变动与理论模型中银行面对的违约成本变化联系起来:当金融监管宽松时,银行通过影子银行业务突破投资行业限制,将资金投向由政府隐性担保或者土地等因素造成的违约成本低的行业,在模型中表现为银行部门面对的平均违约成本降低;当去杠杆政策带来严苛的金融监管时,银行的影子银行业务萎缩,资金无法有效流入投资受限制行业,在模型中的表现为银行部门面对的平均违约成本上升。具体而言,本文在以Bernanke等(1999)为代表的金融加速器理论基础上构建动态一般均衡模型,利用反映违约成本变化的金融冲击描述去杠杆政策的变化,尝试对去杠杆背景下中国宏观经济的波动特征做出合理解释。

去杠杆背景下的中国宏观经济波动特征事实

以2016年作为时间节点,我国宏观经济先后经历了杠杆率攀升和去杠杆两个重要阶段。本文选取杠杆率、信贷、信用利差等数据,刻画2016年前后我国宏观经济的变动现实,总结得出如下几个突出现象。

现象1:非金融企业杠杆率同比增速由正转负,快速攀升的杠杆率得到有效控制。

现象2:随着去杠杆政策的展开,社会融资规模存量同比增速与克强指数总体在下降。

现象3:以金融严监管为代表的去杠杆政策促使影子信贷规模由扩张转向收缩。

现象4:信用利差呈现“下行—走扩”的走势,债券违约数量总体上增加。

理论模型

本文模型包括代表性家庭、商品部门、银行、企业家、资本品部门等五个部门。

代表性家庭通过提供劳动力获得劳动收入并进行消费,同时向银行储蓄;家庭在预算约束方程下选择消费、劳动、无风险证券最大化预期效用。商品部门使用资本和劳动进行生产,产出最后用于家庭消费和资本的形成;商品部门选择劳动和资本实现当期收益的最大化。银行向家庭部门出售无风险证券,同时向企业家提供贷款组合;在完全竞争的市场环境下,银行的预算约束满足零利润条件,即银行提供贷款组合的预期总回报在任何可能的状态下都等于其向家庭出售无风险证券的机会成本。企业家利用企业自有净值及与银行签订贷款合约获得的贷款向资本品部门购买资本,同时出租资本给商品部门,最后将折旧后的资本卖回给资本品部门;在满足银行零利润条件下,企业家选择违约阈值和杠杆率实现期望净收益的最大化。资本品部门利用从企业家购买折旧后的资本与源自商品部门的投资生产新的资本;资本品部门选择投资实现期望收益的最大化。

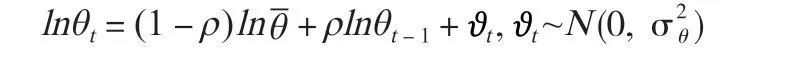

在本文模型中,银行以签订贷款合约的方式为企业家提供贷款。依赖于企业家异质性冲击的实现情况,银行发放的贷款面临违约和不违约两种可能。当异质性冲击足够大时企业家能够为贷款支付足额贷款本息;当异质性冲击较低时企业家将无法偿还合约规定的贷款本息,面临破产,此时银行需要承担一定比例的违约成本以获得企业家全部收益。假设违约成本服从如下外生冲击过程:

参数校准

为了分析金融冲击下各宏观经济变量的动态变化过程,与以往大多数研究类似,本文通过已有文献、历史数据或稳态方程对模型中的参数采用校准法确定。

本文主要校准的参数包括:家庭部门的贴现因子、劳动供给弹性倒数和劳动负效用权重;商品部门的生产函数资本份额;资本品部门的资本折旧率和投资调整成本强度;企业家部门的违约成本稳态值、异质性冲击对数值的标准差以及企业家存活率;金融冲击的持续性参数和标准差。

企业家杠杆率变动的内在机制分析

作为本文模型的主要因素,企业家与银行之间贷款合约的违约成本会对宏观经济变量产生重要影响。根据模型方程,企业家杠杆率表达式可简化为外部融资溢价、违约成本和违约阈值的隐性函数。在经典的金融加速器机制下,违约成本不变时,外部融资溢价越高,违约阈值随之增加,企业家会承担更多债务来扩大规模,杠杆率随之上升。而在本文模型设定中,违约成本受到金融冲击的影响发生改变。违约成本的变动对企业家杠杆率的影响可能存在直接效应和间接效应两个渠道。一方面,违约成本变化会影响外部融资溢价,进而通过金融加速器机制间接影响企业家杠杆率。另一方面,违约成本变化会直接影响企业家杠杆率。违约成本上升会直接引起企业家杠杆率下降。在外部融资溢价不变时,违约成本与违约阈值呈负相关,企业家杠杆率与违约阈值呈正相关,此时违约成本上升将带来违约阈值和杠杆率的下降。

综上分析,当违约成本固定时,企业家杠杆率和外部融资溢价同向变动;当外部融资溢价不变时,企业家杠杆率和违约成本反向变动。违约成本的变化对于企业家杠杆率的内在影响机制体现在:违约成本的变化一方面会直接带来企业家杠杆率的变化,另一方面也会带来外部融资溢价的变化,间接削弱原有杠杆率的变化趋势;最终违约成本对杠杆率的影响,将取决于直接和间接两种效应的大小。

脉冲响应分析

为了对我国宏观经济在去杠杆政策前后呈现的“扩张—收缩”波动特征做出解释,首先,我们分析未预期的金融冲击下各宏观经济变量的动态变化过程,阐述违约成本实际变动对宏观经济变量的影响;其次,我们考虑预期冲击的影响,分析预期实现与预期反转情况下违约成本的预期变化引起的宏观经济波动。

(一)未预期冲击

我们分析一单位负向未预期金融冲击(违约成本下降)导致的宏观经济变量变化。脉冲响应结果表明违约成本下降增加了信贷供给,推高了企业家的杠杆率,降低了信用利差,同时还将增加产出和投资。在本文中,我们将金融冲击带来违约成本变化理解为近年来我国金融监管政策变化带来的实际违约成本变化。当监管宽松时,模型中经济的平均违约成本降低,导致企业家杠杆率上升、贷款规模扩张以及信用利差下降;当监管严苛时,模型中经济的平均违约成本上升,导致企业家杠杆率下降、贷款规模收缩以及信用利差上升。由违约成本实际变化所带来的杠杆率、信用利差、信贷等宏观经济变量的同步变化,可从我国近年来的经济变动趋势中得到印证(见本文第二部分)。

(二)预期冲击

进一步地,本文想要分析模型关于违约成本的预期变化的响应情况,我们关注预期违约成本下降的影响(假设银行在第1期收到第10期有关违约成本下降的消息)。首先我们分析预期实现(即违约成本下降的消息被证明是正确的)时各宏观经济变量的变动情况,重点关注经济变量在实际冲击发生前的响应情况。脉冲响应结果表明当预期实现后,投资、产出仍在增加,贷款规模则持续正向扩张,信用利差下降,企业家杠杆率正向上升。而在实际冲击发生前的第1—10期,预期违约成本下降导致投资、产出、贷款等变量出现正向扩张,信用利差主要表现为负向下降,而此时在违约成本的两种效应作用下,企业家杠杆率在前几期短暂为负,随后转为正向上升。总体来看,违约成本在第10期之前没有任何变动,但仅由预期驱动的模型经济呈现了扩张的波动特征。

随后,我们分析预期反转(即违约成本下降的消息在第10期并未实现)时经济变量的响应情况。脉冲响应结果表明,相较于第10期,从第11期开始,投资和产出在达到最高值后出现大幅下降,信用利差大幅上升,企业家杠杆率和贷款逐渐回落。从信用利差来看,由于实际违约成本下降的消息并未实现,相较于第10期,信用利差下降至最低值,第11期信用利差迅速上升至最高值。从企业家杠杆率来看,在实际消息发生当期以及前后一期,企业家杠杆率都处于不断增加状态。相较于信用利差,企业家杠杆率在消息到来时的变动相对滞后。由于消息并未实现,从第11期开始企业家会选择新的杠杆率与违约阈值组合,杠杆率的正向响应在第11期到达最高值后逐渐回落。因此,在预期反转时,仅由预期的变动可以驱动经济呈现“扩张—收缩”的波动特征。基于上述脉冲响应结果,本文认为对违约成本预期维度的变化,在某种程度上也可用于解释我国去杠杆政策前后的宏观经济现实。

结论与启示

本文在金融加速器理论基础上构建金融经济周期模型,利用反映违约成本变化的金融冲击描述去杠杆政策的变化,从未预期和预期冲击两个视角对我国去杠杆政策前后的宏观经济波动现象做出了合理解释。通过对模型内在机制进行分析,本文阐述了违约成本对企业家杠杆率的影响存在两种效应:违约成本下降一方面会直接引起杠杆率上升,另一方面会引起外部融资溢价下降,通过金融加速器机制间接引起杠杆率下降。最终违约成本对企业家杠杆率的影响则取决于这两种效应的相对大小。进一步地,通过脉冲响应分析,本文说明违约成本下降会导致投资、产出增加,贷款规模扩张,杠杆率上升以及信用利差下降,因此未预期违约成本的变化可用于说明近年去杠杆过程前后信贷、杠杆率及信用利差等重要宏观经济变量的波动。当加入预期因素时,预期违约成本下降会引起投资、产出、贷款迅速扩张,而所有这些变动都发生在违约成本实际变化前;考虑预期反转,所有经济变量都会朝着相反方向波动,因此仅由预期的违约成本变动也会引起经济呈现“扩张—收缩”的变动趋势,与我国近年来去杠杆背景下的宏观经济波动特征一致。

当前,去杠杆已经发展到了稳杠杆的阶段,政策层面的去杠杆举措有必要重点把握以下两个方面。一是鉴于我国债券市场上信用违约事件将趋于常态化,政府有必要重视违约成本的警示功能,充分注意去杠杆的节奏和力度,促进企业合理利用杠杆,加强市场对于违约趋势的理性认知。二是近年来我国宏观经济表现出的“扩张—收缩”波动特征,在某种维度上可以通过违约成本的预期变化予以解释。因此,在政策的出台和实施过程中,政府应当重视预期管理,尤其是注重金融机构的预期引导,发挥金融部门在去杠杆过程中的重要作用。