中国家庭风险特征分析及寿险配置建议

许 闲 复旦大学风险管理与保险学系

一、大众家庭风险特征及寿险配置建议

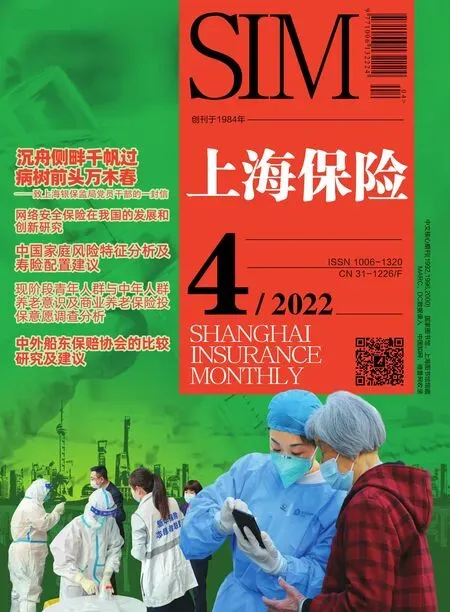

1.大众家庭人口结构

我国当前的大众家庭情况是“而立之年”后挑起家庭重担,其子女尚未独当一面。如图1所示,在我国的大众家庭中,财富创造者的主要年龄分布在36~40 岁,占比31.9%,而51 岁以上仅占比约1%,相较于中产、富裕和高净值家庭,大众家庭呈现出经济支柱以中年为主,并随其步入中老年而失去收入来源的特征。年龄的集中分布可以解释为40 岁以前职场阅历的增加带动家庭收入的增长,而40岁以后由于身体机能下降可能面临收入断流的家庭风险。

受我国计划生育政策影响,83.7%的大众家庭仍是独生子女结构,且子女多处于“嗷嗷待哺”的幼龄期或成长的青少年时期(图2),正值消费与投资的关键阶段,家庭负担较重,等子女拥有收入来源后,原本的家庭主人也将同时步入收入降低的年龄阶段,错峰的收入使得大众家庭将面临长期的收入断流风险。

2.大众家庭收支结构

收入端上,大众家庭的收入主要依靠薪资,投资风险较高。相对而言,他们的刚需支出占比大,可支配收入弹性小。

根据中国家庭金融调查与研究中心发布的职业分布情况,大众家庭普遍在企事业单位中处于基层岗位,缺乏技术经验和专业壁垒使得其从事的岗位具有较高的被替代风险。大众家庭收入的增加主要依赖于管理、技术能力的提升和40 岁之前工龄的增长,随着职位的晋升,抗风险能力会进一步增强。

投资作为其他收入在大众家庭收入结构中发挥的作用并不明显,大众家庭的投资收益率低,可能还面临投资亏损风险。相比之下,投资风险相对较高,与收益不匹配。这可能与可投资资金的体量较小、期限较短且要求流动性较高、方便随时支取有关(图3)。

支出方面(图4),食品与住房两大刚需的支出占据总体支出的50%以上,教育文化及交通通信支出次之,共同占比约25%。由于可支配收入比例少,大众家庭生活质量受物价、房价影响较大,可能随时面临物价波动带来的风险。

3.配置建议

第一,对收入进行有效利用。大众家庭收入较低,面临风险较多,对于家中经济支柱,应优先配置重疾险、医疗险、意外险和定期寿险4 类保障型保险,避免收入断流导致家庭破产。子女由于不产生经济贡献故不配置寿险,但仍面临较大的重疾、意外和医疗风险,故重疾险、医疗险和意外险应作基础配置。家中老人由于年龄较大,投保重疾险条件严苛,可能产生保费倒挂现象,因此可以只考虑配置健康险和意外险。

第二,优先考虑保险的保障属性,储蓄属性次之。优先配置重疾险、健康险、意外险、定期寿险4种保障型险种,用保障型保险的高杠杆抵御风险带来的损失。储蓄型养老保险一般具有缴费年限长、保费高的特点,在家庭现金流产生危机后不便支取,会带来较高的资金成本,因此建议购买保障型险种后有余力再配置储蓄型养老保险。

▶图1 大众家庭年龄分布

▶图2 大众家庭子女年龄分布

▶图3 各收入人群投资收益率

▶图4 大众家庭支出结构

第三,注意平衡保险要素。注意保险金额、保险责任、保险期限的选取,以最少的保费覆盖家庭风险。重疾险配置遵循保额先行原则,预算不足时适当减少保险责任或缩短保险期限;普通寿险保额应参考家庭经济主力剩余工作期间收入,期限方面由于终身寿险带有较高的储蓄性质,可选定期寿险;意外险选择一年期的短期险种,保证家庭现金流健康;健康险则注意续保条款,防止需要长期投入医疗资源的疾病带来的经济压力。

二、中产家庭风险特征及寿险配置建议

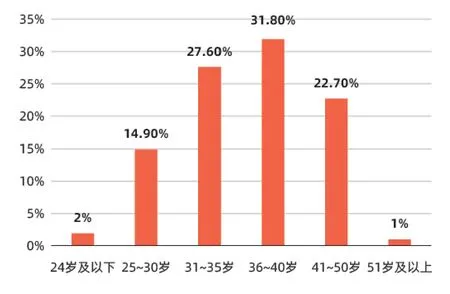

1.中产家庭人口结构

中产家庭人口结构的平均年龄较大众家庭前移,子女幼龄期占比增大。图5 展示了中产家庭的年龄分布,相比大众家庭,中产家庭青年占比增多,最大比例在31~35岁,且在25~50 岁年龄段分布相对均匀,身体机能引发的风险较大众家庭而言更低。家庭子女结构方面如图6 所示,中产家庭仍以独生子女为主,但7 岁以下幼龄儿童比例增加,占比高达73.8%,子女成年较晚拉长了家庭抚养的战线,同时包含更多的教育支出风险。

2.中产家庭收支结构

从收支结构上看,中产家庭收入仍然依靠薪资,投资风险较高,并且可支配收入弹性较小。

在收入结构上,工资仍是中产家庭最主要的收入来源。职位方面,相较大众家庭,中产家庭中任职企业管理员的占比提升明显,这在增加家庭收入的同时减少了下岗失业风险。但中产家庭主要成员继续升职难度较大,收入难以突破瓶颈。步入中产阶级,投资收入成为主要收入的一部分,多偏好流动性强的金融资产,主要配置为银行理财产品、存款、股票、余额宝等,均超过人群的40%。中产家庭相比大众家庭投资渠道广泛,能更有效地分散市场系统性风险,增加投资收益。家庭平均年收益率可达4%以上,虽然相较大众家庭投资风险降低,但仍需关注投资失败风险。总体而言,中产家庭在投资上承担的风险与收益相匹配。

在支出结构上,中产家庭普遍有负债压力,如图7关于中产家庭借贷金额所示,23%的家庭负债10 万~50 万元,负债用途主要为购房、购车、添置家庭资产,或投资、创业实现财富跃迁,主要贷款目的是改善生活质量。借贷渠道则以银行为主,线上渠道占比多于线下。

图8展示了中产家庭的支出结构。中产家庭各项开支分布均匀,注重“品质生活”,日常开销和家庭消费占比较高,分别占比20%和18%;房贷支出17%,是中产家庭相较其他群体特殊的开销项,同时16%的结余理财使其拥有较好的抗风险能力。值得注意的是,中产家庭更加重视下一代的教育质量。根据艾瑞咨询的数据,中产家庭有超过50%的父母给单个子女一年教育费用集中在1 万~3 万元,5 万元以上占比则高达10%以上,教育负担较重。

▶图5 中产家庭年龄分布

▶图6 中产家庭子女年龄分布

▶图7 中产家庭借贷金额

▶图8 中产家庭支出结构

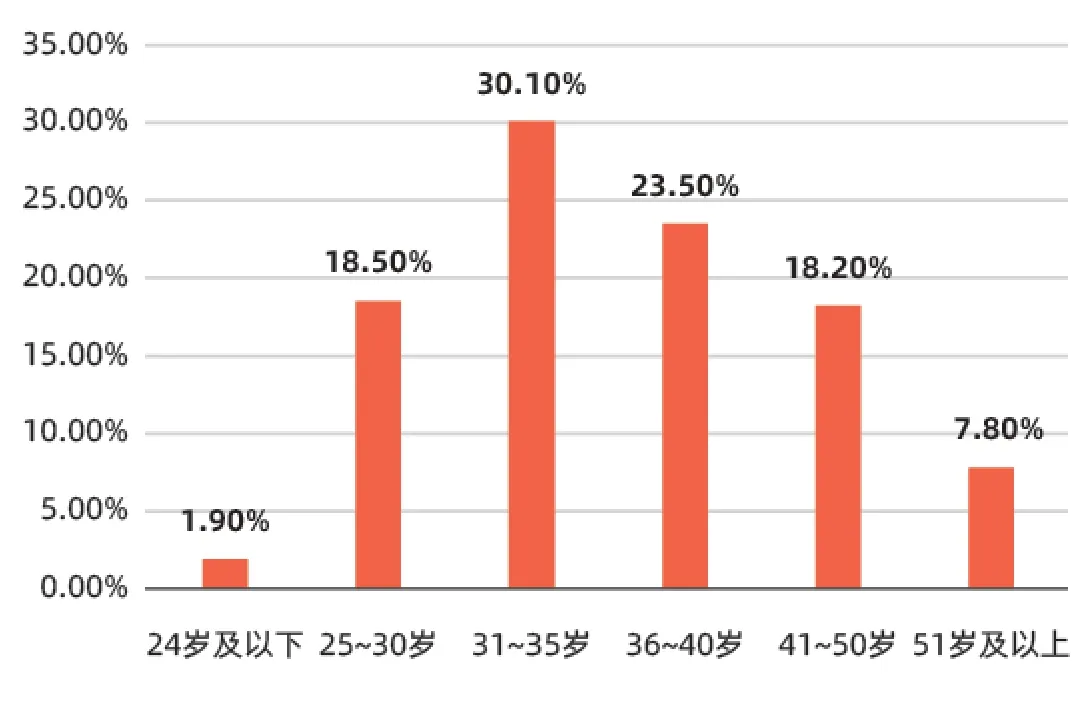

▶图9 各收入家庭给配偶投保保费情况

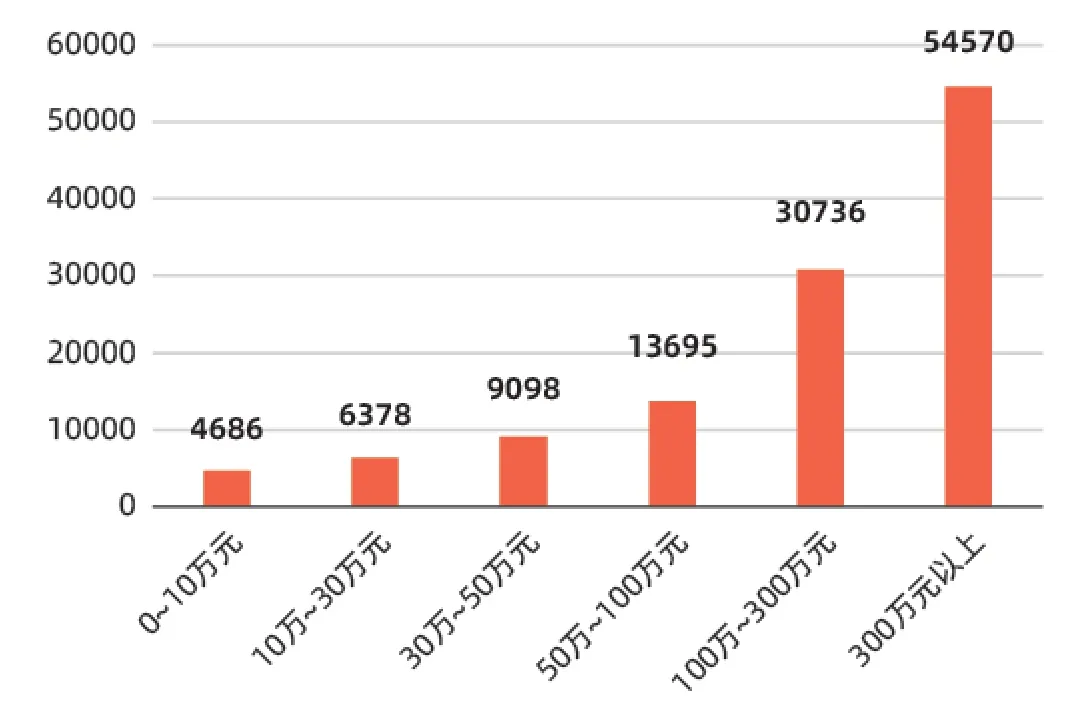

▶图10 富裕人群购险动机

3.配置建议

基于以上分析,中产家庭的保险配置建议如下:

第一,给予经济支柱足够保障。中产家庭比大众家庭更“开源开流”,不仅收入途径上多元化,投资收益也作为主要收入的来源,而且消费支出较高,以改善生活质量为目的背负一定债务。对于经济支柱,应配置足够的保障保险防止家庭变故产生的经济损失。在重疾险、医疗险和意外险方面,可以在大众家庭的配置基础上适当提升保额;在普通寿险方面,建议将定期寿险升级为终身寿险,兼顾储蓄属性。

第二,保险保障与储蓄并进。中产家庭可支配收入相对宽裕,满足保障需求后可给自身配置养老险,以预防老年丧失收入的风险。基于对下一代培养的需要,还可以考虑适当配置教育年金,在满足储蓄属性的同时增加教育投资。

第三,拉长缴费期限。中产家庭现金流较充裕,抗风险能力有所提升,且有一定的投资需求,缴费期限长更能提高资金价值,通胀效应可以提升保险的杠杆,因此可选的险种如重疾险、终身寿险、养老险等,拥有多种缴费方式时可以适当拉长缴费年限。

三、富裕家庭风险特征及寿险配置建议

1.富裕家庭结构

年龄分布上,根据某大型保险机构数据,年收入30 万元以上的高收入者中41~55岁年龄段占比最大,为30.69%;31~40岁紧随其后占30%,18~30岁最低,占比27.7%,原因可能在于年轻(18~30岁)群体还处于财富积累的阶段,而进入中年(41~55 岁)财富积累取得了一定的成效。相较于大众与中产家庭,富裕家庭的经济支柱年龄分布进一步集中。

富裕家庭投保意愿较高,超九成的家庭已经或者计划为2 个及以上的家庭成员(包括子女、父母)投保。根据某大型保险机构数据,年收入30万~50万元和50万~100万元的人群为其配偶投保的年平均保费分别达到9098 元和13695 元,相较于大众家庭和中产家庭的年平均保费4686 元和6378 元,增长较高(图9)。

2.富裕家庭资产配置

富裕家庭的资产配置较均衡,既有存款类资产,也有权益类资产,这使得富裕家庭平均理财收益率更高,年收入30万元以上的家庭平均投资收益率超过8%,在风险程度相近的情况下,其投资收益率远高于收入较低的家庭。在进行均衡类资产的配置上,富裕家庭也具有远高于5万元以下年收入家庭的比率,而且其资产配置更加合理,在保险这类“安全投资”上也会投入更多资源。这也使得中产家庭在向富裕阶层的转变中,保险需求被更多地激发,是渗透率断层上升的原因之一。

3.富裕家庭投保原因

从性别和年龄分类上来看,大多数情况下富裕家庭成员最关心的内容都是子女教育问题、健康医疗问题和职业发展或个人价值实现问题。相比之下,对于养老问题和未知的意外问题关注略显不足,这与我们认知中的中国式家庭相符——对教育、健康和个人发展最为重视。

某大型保险机构数据(图10)显示,在主观意愿上,富裕家庭购买保险最大的原因是受到了身边某些事情的触发或者家里发生了变故,买保险是为了买个安心(34%)。与之并列的原因是担心自己发生意外、患重疾时不能或不完全能承担那时的医疗费用(33%),二者均体现了对保险保障功能的重视。其他原因还包括希望通过保险带来一些更好的增值服务、看重保险的储蓄或保值增值功能等,表现了富裕家庭对保险储蓄和投资功能的需求。

▶图11 高净值家庭投资理财现状

4.配置建议

第一,购置更高价格的保险产品。富裕家庭相比于大众和中产家庭在资金上更为宽裕,可以购置价格更高昂、保障更完善的保障型保险,获得更好的附加服务体验。如购买高端医疗险附加的医疗资源整合,享受从日常健康管理、疾病预防到专家门诊预约和住院预约再到康复调养的系列服务。

第二,进一步增加储蓄类保险的购入。富裕家庭在经济条件方面良好,可以进一步增加储蓄型保险产品的投入,在保证现金流充足的前提下,抵御通货膨胀。

第三,财富传承提上日程。富裕家庭往往不仅有能力购置自身的储蓄型保险,而且可以为子女投入一笔可观的资金,不一定是为了抵御子女未来产生的额外费用,也可以作为另一种投资方式提高资产价值。

四、高净值家庭风险特征及寿险配置建议

1.高净值家庭资产配置结构

高净值家庭偏爱金融理财投资产品,对保险的需求偏后,并且更加重视中长期资产规划。

如图11 所示,该类家庭的资产配置中,选择理财、股票、基金等金融投资产品者占比最高,达到73.6%;选择保险者占比45.1%,位居第二,多于选择存款的人。这说明在保护家庭财产安全以及可持续方面,保险已经得到了一部分高净值家庭的认可。与此同时,高净值家庭未来对保险产品计划增加持有的比率也排名第二,结合2020年以后新冠肺炎疫情常态化发展的状况看,高净值家庭对于保险带来的“安全感”也颇为重视。

2.高净值家庭财富传承

根据某大型保险机构数据,对于高净值家庭来说,最需要传承的内容以非金融资产如不动产、收藏品等最多(49.3%),其后依次是金融资产(39.1%)、企业事业传承(36.4%)和价值观(29.8%),占比最低的为政商人脉关系(8.4%)这类精神资产上的传承。另外,超过一半以上(54.6%)的高净值家庭认为,可以通过购买养老险或者借助对接信托的传承类保险来实现财富的传承。

将寿险保单作为家庭财富传承的工具正成为越来越多高净值家庭的选择。“信托+保险”的组合起到安全隔离财产的作用,受益人通过保险金建立的信托受益权获得规定利益,既可以规避企业经营风险对家庭可能产生的重大风险影响,还能避免短时间内受益人将财产挥霍一空,实现财富的安全传承。

3.配置建议

第一,选择优质的销售服务。高净值家庭在保险的选择中参与决策程度较低,由于其工作繁忙,一般没有时间亲自进行产品的精细化对比,其更依赖于保险营销员的专业素质,借助保险经纪人、理财师等专业人士做信息收集,听取专业人士关于保险产品的推荐以及配置建议。因此营销员的亲和力、服务态度和专业能力很大程度上决定了这类高净值人士的产品选择和保费投入。

第二,注重附加服务质量。高净值家庭对于保险产品有更高的需求,除了产品本身条款上需要有全面的保障和可观的赔付之外,还需要在附加服务上整合优质的医疗资源,提供更便利的服务,减少高净值家庭成员的相关信息搜寻成本。

第三,高端医疗和高端养老相结合。高净值家庭更期待整体就医体验的提升,医院设施、医生、医院服务质量都在考虑的范畴,因此购置保险时应更多考虑保险公司提供的高端医疗相关服务是否优质,如境外就医等服务。同时,当前热门的高端养老服务也是高净值家庭在配置保险时考虑的重点之一。