看不见的风险

资产定价的本质是寻找到统一的“随机贴现因子”,对不同资产的未来现金流均可进行贴现,以得到当前的价值。其中,最能体现“统一”思想的定价方法便是Black和Scholes(1973)以及罗伯特·默顿(Robert Merton)1974年提出的结构化信用风险模型:公司发行的不同证券均可看作基于公司资产为标的的权益,而公司资产的价值与违约事件(公司资产价值降低到某一边界值)相关联,因此,给定公司的违约概率,可以得到公司股权与债权的定价。但实证研究却发现,用历史违约率与股票风险溢价校准模型参数得到的收益率价差远远低于现实中的价差水平,实际价差与模型得到的理论价差之间的“缺口”通常被称为“信用利差之谜”。

既然证券的风险溢价不能完全被结构化模型所提出的信用风险因素来解释,那么应该如何更准确地评估风险,得到理想的“随机贴现因子”呢?近半个世纪以来,许多学者和金融从业者对结构化信用风险模型进行改进,试图引入宏观经济风险、税收政策、市场流动性等因素,但都未能完全解释“信用利差之谜”。

清华大学五道口金融学院副教授施展独立撰写的论文《动态模糊性、信用利差与股权溢价》(Time-Varying Ambiguity, Credit Spreads,and the L evered Equity Premium)(下简称“论文”)从新的风险角度对这一谜题做出回答,在结构化信用风险模型中考虑到不可计量的风险——“模糊性”。该论文发表在国际主流学术期刊《金融经济学期刊》(Journal of Financial Economics )上。

弗兰克·奈特(Frank Knight)在《风险、不确定性和利润》(Risk, Uncertainty and Profit )一书中将不确定性区分为风险和模糊:风险是可以概率估计的不确定性,人们根据过去来推测未来的可能性, 即“知道我们不知道的”或“不知道我们知道的”;而模糊则是不可度量的不确定性,人们无法根据过去的经验来推断事情在未来发生的概率,即“不知道我们不知道的”。奈特认为“模糊”才是真正的不确定性,虽然人们习惯用概率来预测风险,但现实中面对天灾人祸、危机疫情、技术变革等,人们不得不在“模糊”的状态下做出决策。因此,诸多文献指出,在构建投资者决策模型时考虑模糊性是必要的。一方面,市场模糊程度会影响投资者决策,投资者缺乏足够的信息来确定资产的收益分布,从而对收益分布具有多种预期,模糊厌恶的投资者在所有可能的分布中往往只关心最差的情形;另一方面,模糊的波动也会影响投资者决策,投资者会过低估计正面信息的影响且过高估计负面信息的影响,这种非对称性使得投资者不断调整对模糊程度的认识。

论文讨论分析了宏观经济随时间变化的模糊性如何影响投资者对公司证券(股票和债券)的定价。随机贴现因子的理论基础是一般均衡理论框架下构建消费-投资约束优化问题。那么模型中应如何刻画宏观经济的模糊程度和波动呢?论文使用居民收入增长作为宏观经济的状态变量,假设投资者缺乏足够的信息来确定收入增长的唯一分布。在模糊的环境下,投资者做决策时凭以往经验和分析对收入概率分布的不同情况有先验认识,因此在模型中可以用这些不同情况构成的集合来刻画模糊性,而该集合的大小反映了投资者对其未来收入的分布函数的未知程度。在此设定下,模型从宏观经济模糊性的角度解释了为什么投资者会要求更高的风险溢价。一方面,投资者在模糊状态下为了规避风险,往往根据先验集中最差的情况(最低的预期效用)做出决策,因此模糊状态下投资者对于风险资产会要求更高的折现率;另一方面,随着事件的变化,投资者不断更新调整对模糊程度的认识,模糊程度往往与负面信息存在正反馈机制,当投资者预期未来模糊程度上升时,为了“及时止损”,对于持有的资产也会要求更高的折现率。分析表明,模糊的均值和波动都会影响投资者对于所持有股票和债券的定价,模糊状态下投资者要求的折现率更高。

根据资产定价的基本原理,公司资产的价值等于企业未来现金流折现的现值。即使企业基本面不变,即未来现金流保持一定,由于模糊状态下投资者要求更高的折现率,公司资产折现后的价值会下跌。基于此,论文进一步探究了模糊如何影响企业的信用风险,以解释“信用利差之谜”。一方面,公司资产现值下跌导致违约概率上升,违约风险的加剧使得公司债券需要提供更高的违约损失补偿来吸引投资者;另一方面,由于企業破产时债权优于股权,因此违约风险的加剧也会通过财务杠杆放大股东的损失,使得股权所要求的风险溢价更高。理论上,结构化信用模型中引入时变模糊对风险因素进行调整,可以估计出更高的股票溢价和债券溢价,以解决传统模型对于风险溢价低估的问题。

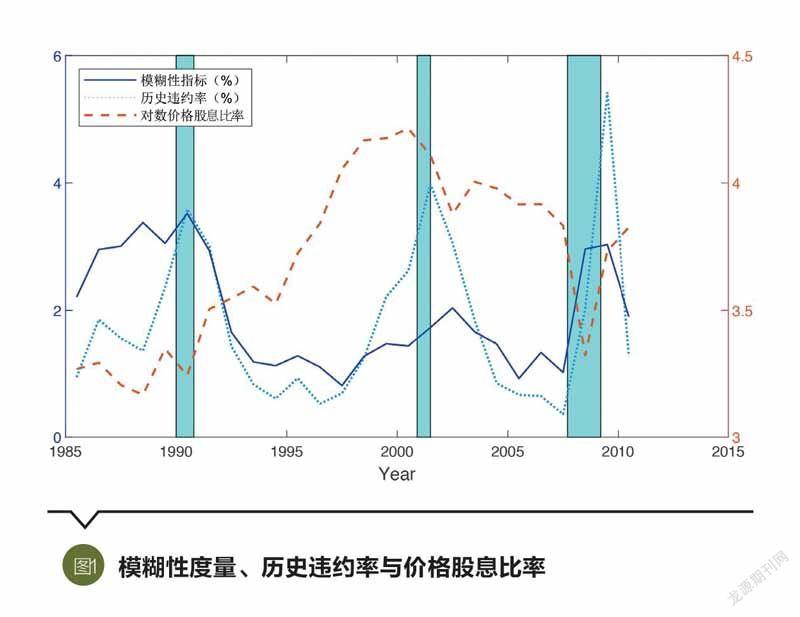

时变模糊优化后的模型能否得到与现实数据更相符的估计呢?难点在于如何度量宏观经济的模糊性。现实中,面对庞大的宏观市场产生的信息,投资者决策时往往结合宏观经济学家们给出的建议,但即使是资深的经济学家们也难免存在意见分歧。论文创新性地采用经济学家们对宏观经济指标预测的分歧程度来度量模糊不确定性,分歧加大说明模糊程度上升。研究机构Blue Chip Financial Forecasts(BCFF)每月定期向约45家机构的经济学家发放问卷,调查他们对于一系列经济基本面指标的预测。《结构化信用风险模型的实证检验分析》一文将预测上下十分位之差作为模糊性的代理变量,从时间序列来看,模糊性与企业历史的违约率同向波动,且波动频率高于经济周期,为宏观经济模糊性影响企业违约概率提供了经验证据;从模型估计结果来看,在合理的违约概率下引入时变模糊的结构化信用模型,可以更准确地估计出债券溢价和股权溢价,解释了传统模型的“信用利差之谜”。

论文强调了模糊不确定性对于风险定价的重要性,“看得见的风险不是风险,看不见的风险才是风险”。在这个“黑天鹅”“灰犀牛”“大白鲨”无处不在的时代,论文也为投资者如何面对不确定性提出了新的理论依据。