纳税信用等级评定对新三板中小企业融资约束的影响

文/尹力可(北京工商大学经济学院)

一、引言

一直以来,中小企业是我国经济的重要组成部分,贡献了全国80%的就业,为经济稳定和发展做出了突出的贡献。徐玉莲、王玉冬(2015)研究表明,中小企业受规模小、核心竞争力不足、经营风险大等影响,其获得的金融服务与贡献等严重不匹配,且银企之间的信息不对称严重。因此融资难、融资贵已经成为我国中小企业发展的长期主要障碍。目前,国家虽然出台了诸多改善中小企业融资状况、优化中小企业金融环境的方法,但这一困境至今仍然没有得到明显改善。

税务部门也积极响应国家号召,出台举措缓解中小企业融资约束问题,国家自2014年正式启动纳税信用等级评定后,不断完善纳税信用体系的建设。学者唐晓鹰等(2016)认为纳税信用是社会信用的重要标尺。我国纳税信用的建设虽取得一定的成绩,但仍存在着信用信息不完整等问题,可以通过制定纳税信用体系建设规划等路径使纳税信用融入社会信用体系。为助力小微企业发展活动,国家税务总局从2015年开始提出“银税互动”,即通过银行和税务局之间的信息共享与信息交换平台,使税务局可以获得中小企业在金融机构的贷款及履约情况。国家税务总局通过对企业纳税信用等级的评定来对企业开展守信激励和失信惩戒。其中,守信激励措施包括:主动向社会公布 A级纳税人的企业信息。国内许多学者围绕此进行研究。孙雪娇等(2019)指出柔性税收征管下纳税信用等级评定制度能够缓解企业融资约束;张勇(2021)表示获评纳税信用A级有助于企业获得更多商业信用。较少学者研究中小企业纳税等级评定对融资约束的影响。本文依托于该背景,将披露纳税信用等级为A级纳税人作为一项激励措施,与中小企业在发展中融资约束相结合进行分析,对优化我国纳税信用等级评定制度提出相关建议。

二、理论分析与研究假设

Simon(2002)指出,相比强制性的法律约束,建立健全纳税信用体系可以有效防范税款的无端流失。纳税信用等级评定一定程度上减少企业避税。孙雪娇等(2019)采用PSM-DID方法揭示柔性税收征管通过降低信息不对称和提高企业声誉两条路径发挥“激励效应”,缓解企业融资约束。企业要获得好的纳税信用等级,要减少避税,提高纳税遵从度。叶康涛等(2011)认为盈余管理和避税会降低透明度。由于企业减少避税,企业信息透明度提高,降低了税务局与企业的信息不对称。中小企业融资约束受财务指标和一些非财务指标的影响。根据Fazzari(1998)融资次序理论以及彭新育等(2021)声誉机制分析,声誉提高能缓解企业融资约束。此外,龙勇等(2010)指出,通过降低委托代理成本以减少信息不对称的方式能减轻其外部融资约束。

由此,分析得出披露纳税信用等级为A的企业主要通过两条路径缓解中小企业融资约束。一是纳税评级制度激励企业提高纳税遵从度,企业减少避税及盈余管理,融资需求由内向外转变,外向融资需求增加。纳税评级制度的激励效应使企业按规定足额纳税,提高纳税遵从度,由于企业减少避税,信息透明度提高,进而降低税务当局与企业的信息不对称。同时,披露纳税评级为A的企业名单,传递好信息,降低了企业与外部投资者的信息不对称,进而减少外部融资的不确定性,缓解了融资约束。二是融资约束存在的重要原因是代理成本,纳税评级信息披露结果参考许多外部信息,能作为银行授信融资的重要条件,使企业获得较高声誉。而声誉机制降低企业内部与外部的代理冲突,降低了监督成本,进而缓解融资约束。基于上述两条路径,提出假设:纳税信用等级评定缓解了纳税信用评级为A的中小企业的融资约束。

三、数据与模型设计

(一)样本选择与数据来源

本文选取2009-2020年的新三板中小企业为样本,同时企业纳税信用评级的各年等级数据来源于国家税务总局网站上获取的原始数据。

(二)模型设定

为估计纳税信用等级评定制度对中小企业融资约束的影响,同时为消除时间趋势对本文结果的影响,本文采用双向固定效应模型来检验本文的假说:

SA=α0+α1A+α2A×POST+∑α K(Control+IND+YEAR)+ε

其中,SA代表融资约束,取绝对值,SA值越高表明企业受融资约束程度越高;A代表纳税信用等级结果;POST表示纳税信用等级结果披露时间。

(三)变量选取与说明

1.被解释变量

SA指数法不包括内生性变量,能够避免现金流敏感系数,因此能够清晰地反映企业融资约束程度。且通常为负,若绝对值越大,则企业受到的融资约束程度越严重。因此本文选取SA指数作为衡量中小企业融资约束的被解释变量。

2.解释变量

选择纳税等级评定结果为A的企业作为解释变量。

3.控制变量

为了控制影响中小企业融资约束的企业特征各类因素,参考吴秋生和黄贤环(2017)、孙雪娇(2019)等研究方法,控制企业特征变量包括负债能力、盈利能力、公司规模、经营活动净现金流、流动比率、成长性以及企业成立年限。详见表1。

表1 变量选取

四、实证结果与检验

(一)描述性统计分析

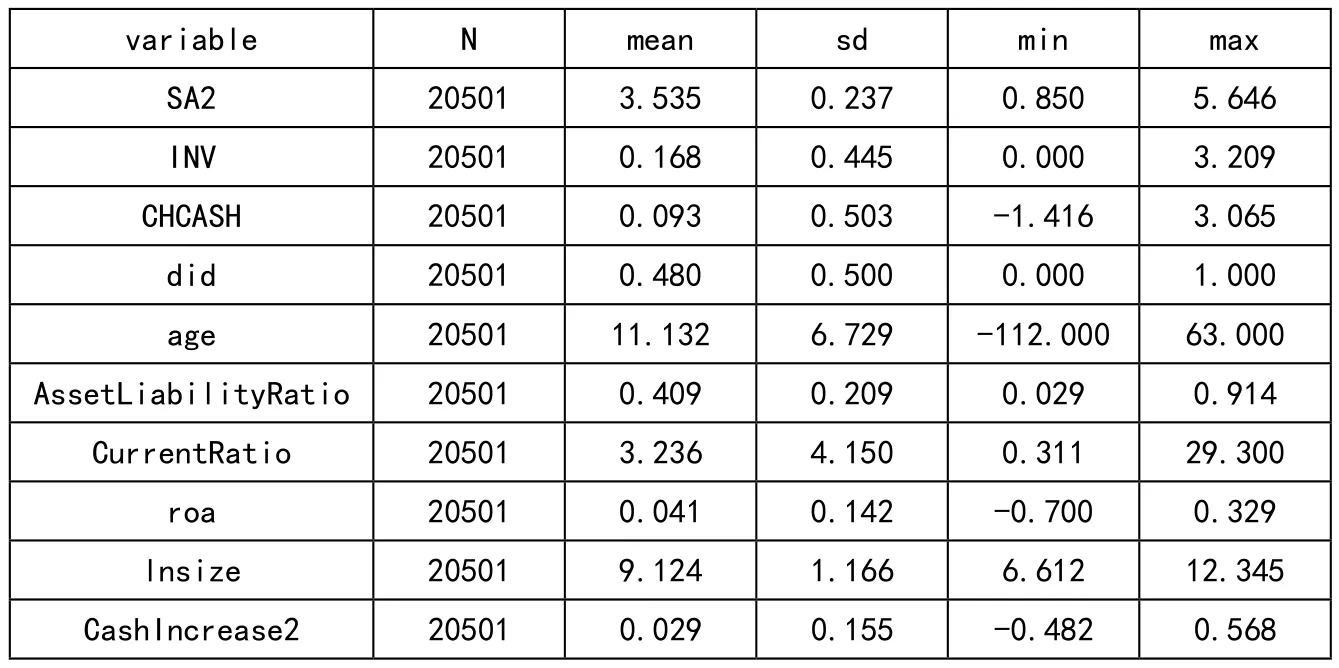

为防止选取的数据指标出现异常值、极端值情况对本文回归结果产生影响,本文对各数据处理后得出的描述性统计结果如表2所示。由表2可知实验组和对照组的样本个数分别为10657与9844个,统计结果表明,实验组和对照组的各样本数据的均值相差不大。

表2 统计性描述

(二)回归结果分析

基本回归结果如表3所示,模型加入虚拟变量进行回归。由表3可知模型中的交互项都在1%的水平上显著且都为负,说明纳税信用等级评定制度对中小企业缓解融资约束产生冲击作用,显著降低融资约束。

表3 模型回归结果

五、研究结论与启示

本文基于“银税互动”视角出发,就纳税信用等级评定对中小企业融资约束的影响进行理论分析,采用双重差分法进行实证检验,并分析了不同产权、行业性质的影响效果。得出结论:纳税信用等级评定显著降低评定等级为A的中小企业的融资约束。纳税信用评级结果披露后,评级为A的企业,由于信用等级结果良好,税务局及其他机关对守信纳税人提供相对便利的激励措施,也为评级为A的中小企业提供更多优质的信息,提高了A级企业的声誉并降低其信息不对称。因此,纳税评定等级为A的中小企业融资约束降低。对于未来完善纳税信用管理制度有一定的借鉴意义。

基于以上的结论,得出以下的启示:

(一)继续推行和完善纳税信用等级评定制度

目前,纳税信用等级的评定以及修复政策陆续完善和出台,但应用范围和社会影响力有限。推行和完善纳税信用等级评定制度对社会信用体系的建设具有重要意义。具体而言,一是扩大纳税信用等级的应用范围,可以考虑将企业的纳税信用等级与企业融资、房产、土地结合起来,增加纳税信用信息的共享渠道。二是扩大纳税信用的参评企业范围。2020年,税务总局出台第15号公告增加非独立核算分支机构自愿参与纳税信用评价,未来税务局可进一步将规模较小的中小微企业及个体工商户等纳入参评企业范围。

(二)提高纳税信用等级披露程度

目前,国家税务总局只披露纳税信用等级评定结果为A的企业,希望能够将B、C、D、M级的企业披露出来。实证结果表明,披露纳税信用等级评定结果一定程度上能缓解中小企业的融资约束,那么披露其他的企业,无形中让其产生压力,从而努力提高纳税遵从度。

(三)完善纳税信用等级评定分类管理制度

根据异质性分析,得到非国有性质企业、非制造业的中小企业纳税评定结果对缓解其融资约束作用效果越强。表明税务机关可以对纳税信用等级进行分类管理,针对产权性质、行业性质不同的企业实施针对性管理,使纳税信用等级评定制度能够更好地促进中小企业发展。