管理者过度自信、资本结构与企业价值

柴 过

(苏州科技大学商学院,江苏苏州 215009)

一、引言

现代企业融资问题关乎企业的可持续经营和长期发展。莫迪利亚尼和米勒认为,在不考虑代理成本等因素影响时,负债融资和企业价值并无关联。但后来学者发现,在现实生活中,有许多无法避免的因素在负债融资与企业价值之间发挥作用。于是,委托代理理论、契约理论等理论应运而生。然而,这些理论均有一个共同的假设,即理想人假设:在任何情况下,管理者都可以做出理性的决策,不断追求最佳的效用。20世纪80年代以来,“股权溢价之谜”等市场现象似乎并不满足理性人假设,传统金融理论无法解释。由于思维、性格等心理因素都会使人做出不同的判断,人并非都是理性的人,因此学者们把财务决策与心理学联系起来进行研究,发展成了行为金融学相关理论。

行为金融学理论认为,人在有限理性的情况下会受到自己的人生经历、性格、情绪的影响而做出不同的决策,这种行为的偏差对管理者来说是最明显的。企业的管理者能够对企业的日常经营活动和重大统筹方针进行决策,如果管理者存在过度自信的心理,其产生的乐观和过度自信导致他们估计所拥有的信息价值过高,就可能会做出许多不理性的行为,影响企业的生存发展。此外,以往的研究主要直接考虑管理者过度自信对企业经营的影响,较少考察管理者过度自信来源,也鲜有文献关注资本结构在管理者过度自信和企业价值之间的价值。在有限理性的基础上,本文系统研究了管理者的过度自信、负债融资和公司价值三者的内在关系。本文有助于管理者正确认识其过度自信心理对于企业的影响,同时也对管理者过度自信来源做了一定程度上的解释。

二、研究假设

行为金融学理论认为市场并不是完全有效的,参与到市场活动中的人会存在过度自信等非理性行为。过度自信作为决策心理学中一种稳定的心理现象,是指人们不能正确认识自身而出现对自身水平过高估计的情况,这种心理在管理者身上体现的更加明显。过度自信的管理者可能会在自身水平和市场风险的估计上产生系统性偏差,不能做出最优的风险决策。

在财务和经营领域的决策会因管理者过度自信而变得非常激进,会对某些项目的未来收益进行过高的估计,从而进行更多的投资。有学者认为,在管理者过度自信情况下激进的投资可能会给企业带来意想不到的收益,但是本文认为,投资这些项目并不都能产生收益,这意味着投资效率会伴随盲目投资行为而下降,企业陷入财务困境的可能性在随之提高的同时,企业价值也会因财务风险增加而降低。而Doukas等人(2008)指出,管理者过度自信导致进行并购活动的可能性程度就会加大,并购活动存在许多不可避免的风险,会对企业价值造成损害。过度自信的管理者由于对企业的成长前景十分看好,就会在错误估计市场情况和企业自身发展能力的同时,高估并购行为给企业带来的收益、低估并购行为给企业带来的风险,进行盲目并购的后果是使企业的财务风险增加、企业价值下降。

基于以上分析,提出假设H1:管理者过度自信和企业价值存在负相关关系。

行为金融学在一定程度上将对传统金融学和古典经济学关于理性经济人的假设造成冲击,该学科运用心理学有关知识,对市场中个体的行为决策以及风险度量进行分析。过度自信的管理者认为股权融资会向市场传递企业经营不善的误导信息,而且他们盲目认为企业的股票价值要高于实际价值。发行股票还会对企业现有股东的利益产生“稀释”效果,损害股东的利益,所以会选择负债融资进行外部筹资,这会对企业的资本结构产生影响,企业价值也会随着资本结构的变化而产生变化。基于以上分析,管理者过度自信会影响企业价值和企业资本结构,而资本结构也会影响企业价值。因此,资本结构可能在管理者过度自信与企业价值之间起到中介作用。

基于以上分析,提出假设H2:资本结构在管理者过度自信和企业价值中发挥中介作用。

三、实证分析

(一)数据来源与变量选择

本文选择2015-2019年802家A股上市非金融公司相关数据。其中由于ST、ST*以及停止交易的公司数据不完整,本文予以剔除。本文数据均来自国泰君安数据库。

被解释变量:参考王晓媛(2008)、曾宏宇(2014)和赵健梅(2016)等学者的做法,本文将上市公司的净资产收益率(ROE)作为企业价值的衡量标准。

解释变量:本文将企业前三名高管的年龄和性别作为管理者过度自信的代理变量,具体计算公式如下:其中在变量sex中,如果高管为男性,记为1,反之为0。

文章还进一步考虑高管团队的过度自信(group_oc)情况,计算公式如下:

Group_oc=(该公司前三名高管平均薪酬—公司所在行业的所有企业前三名高管平均薪酬)/公司所在行业的所有企业前三名高管平均薪酬,计算结果越高,意味着企业管理者过度自信程度越高。

控制变量:结合已有众多文献为使得统计效力最大化,并方便结果解读,本文还选择一系列变量如公司规模(lna:年末资产的对数值)、流动性(ratio:流动资产/流动负债)、存货(lncunhuo)、成本(lncost)以及年末总收入(lnincome)等作为控制变量。

(二)模型设定与实证结果

1.模型设定

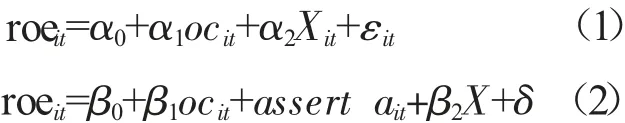

本文的研究模型主要如下:

其次,本文还进一步考虑高管团队的过度自信是否会影响管理者的信心:

2.实证结果

表1 描述性统计

首先,对于面板模型的选择,Husman检验结果显示基础回归模型(1)、(2)、(3)均应采取固定效应模型。其次,在基础回归(表2)中模型(1)显示,在10%的显著性水平下,前三名高管的过度自信对企业价值会有负面影响,高管的过度自信程度越高,企业经营越容易出现风险导致企业价值降低,假说1得以验证。最后,模型(3)显示在1%的显著性水平下,交互项模型显著为负,这说明资本结构在管理者过度自信影响企业价值中产生负面的中介影响,结合实际,过度自信的企业管理者在高估本企业经营状况的基础上通过融资来进一步扩大企业生产规模,资本结构不合理,企业贬值,假说2得以验证。但主效应不显著,本文认为是由于交互项和解释变量存在高度相关性造成的,已有大量文献表明,在中介模型中可以暂时忽略主效应而主要考察中介效应是否成立,所以本文的研究结果仍然成立。

表2 基础回归

不可否认,在企业中,董事长和总经理是否是同一人会显著影响企业经营状况,在两者为同一人的企业内(设董事长和总经理为同一人的企业A,非同一人企业设为B),经营话语权更集中,在其他情况相同时,企业A管理者过度自信对企业价值的影响程度会由于对于企业控制力更强而显著高于企业B。与此同时,高管团队存在过度自信也会对前三名主要管理者产生影响,这种影响体现在与企业B相比,企业A经营过程整体自信程度要高于企业B。

在下表3分样本回归中,首先可以看到董事长和总经理为同一人时,管理者过度自信对企业价值的影响(-0.01)要显著高于董事长和总经理非同一人的企业(-0.00236);在公司董事长和总经理为同一人时,企业经营话语权更集中,一旦出现管理者过度自信,更容易提高经营的不确定性风险进而导致企业价值下降。其次,通过模型(3)和模型(4)的回归结果可以看到,不管是否划分样本,高管团队整体过度自信都能够显著影响前三名高管的过度自信,高管团队整体过度自信较高时会传递给前三名高管,导致前三名管理者过度自信程度随之提高,而且这种影响在董事长和总经理为同一人时更明显。最后,不论董事长和总经理是否为同一人,资本结构在管理者过度自信影响企业价值中均发挥负面中介效应,这种负面作用在董事长和总经理为同一人时更加明显(-0.0298和-0.0157)。

表3 分样本回归

四、总结

本文利用面板数据对管理者过度自信与企业价值进行了分析,研究发现,管理者过度自信与企业价值存在显著反向关系。在企业经营集权程度较高时(公司董事长和总经理为同一人时),这种反向关系会更加明显;其次,管理者过度自信并不一定来自于管理者本身,高管团队整体的过度自信氛围会导致前三名高管过度自信程度上升;最后,资本结构在管理者过度自信和企业价值之间发挥反向中介效应,这种中介效应在董事长和总经理为同一人时会更加显著。