中国碳金融市场价格的影响因素及风险测度研究

解小文 周新苗

(宁波大学商学院,浙江 宁波 315211)

0 引 言

近年来,为控制国内的碳排放,我国借鉴欧盟市场在多地建立碳排放交易平台,更是在“十四五”规划明确提出“实施金融支持绿色低碳发展的专项政策”。根据2020年数据显示,中国碳交易成交额较上一年增长3%,成交价格较上一年更是增长了25%,由此可见碳交易市场价格波动之大。价格是市场能够进行有效运行的基础,在实际交易中会受到多种因素的影响。如何对这些因素进行控制,避免产生市场风险成为实现市场稳定发展的重要基础。本文以碳金融市场作为研究对象,分析碳金融交易可能会受到的影响因素,并对其产生的风险进行测度,进而提出可行建议,以期完善我国的碳排放交易体系,实现碳达峰碳中和。

1 文献综述

目前,碳金融还没有统一的概念,从绿色信贷角度出发,碳金融是涉及绿色贷款和服务温室气体减排的投资融资活动[1];从金融创新角度来看,碳金融是与低碳经济相结合的用来分散风险的资金融通活动[2]。综合上述,本文将碳金融定义为在金融市场中以碳排放权为标的进行交易,以降低碳排放为目标的资金融通活动。

在实际交易活动中,碳金融价格会受到多种因素的影响,例如传统能源市场价格[3]以及市场基本面、气候天气、生产水平等[4]。而通过对国内碳金融市场的理论分析可以发现,市场因素、环境因素、政策因素这3个方面对我国碳金融交易价格有着一定的影响[5]。此外,王影的研究表明:煤炭价格上涨会抑制碳价,而空气质量指数、石油价格、利率(上海银行间同业拆借利率)等因素会对碳价格产生正向的促进作用[6]。

碳金融价格的波动会导致收益率发生波动,进而产生市场风险,而通过对碳金融交易价格的风险测度有助于控制市场风险波动。Chevallier利用GARCH模型分析得出宏观经济风险会传染碳金融市场[7]。而能源等因素对碳金融交易价格的影响具有时变性,在不同的市场机制下,对碳金融价格的影响会有所变化,而在其影响下,碳金融市场的价格波动会产生市场风险(海小辉)[8]。由于国内碳金融市场不统一,导致能源、宏观经济等因素对各个交易试点的碳价影响具有区别,因此需要分别进行风险测度[9]。

综上所述,目前有关碳价波动产生市场风险的研究较为缺乏。本文通过建立各个因素与碳金融交易价格的VAR模型,分析影响碳金融交易价波动的外部因素,并利用GARCH模型分析碳价波动时是否会导致市场风险的产生。

2 模型介绍

2.1 VAR模型

以数据统计系统为基础的VAR模型克服了以往只能对变量之间进行静态关系研究的缺陷,能刻画变量之间的动态关系。其具体公式表示为:

yt=A1yt-1+…+Apyt-p+B0xt+…+Brxt-r+εt,t=1,2…,T

(1)

其中yt是k维内生变量,yt-i(i=1,2,3…p)是滞后内生变量向量,xt-i(i=1,2…r)是d维外生变量向量,p是内生变量的滞后阶数,r是外生变量的滞后阶数,εt是k维扰动向量。

2.2 VaR-GARCH模型

VaR(Value at Risk)即风险价值。VaR值不论正负,均表示存在一定的风险,而正负性反应的是风险方向。并且随着分位数的上升,VaR值也会随之上升。它的表达式:

(2)

ARCH模型上进行拓展得到GARCH模型,能详细描述金融时间序列的实际情况。其中GARCH(1,1)模型如下:

rt=rt-1β+at

(3)

at=σtεt

(4)

(5)

式(3)表示简单的回归方程,式(4)中的at为残差项,构成GARCH模型的均值,式(5)表示条件方差方程。而其中条件方差方程中α1+β1≥1时,表示GARCH模型不收敛。

3 实证结果及分析

3.1 碳金融交易价格的影响因素分析

3.1.1 数据处理以及描述性统计

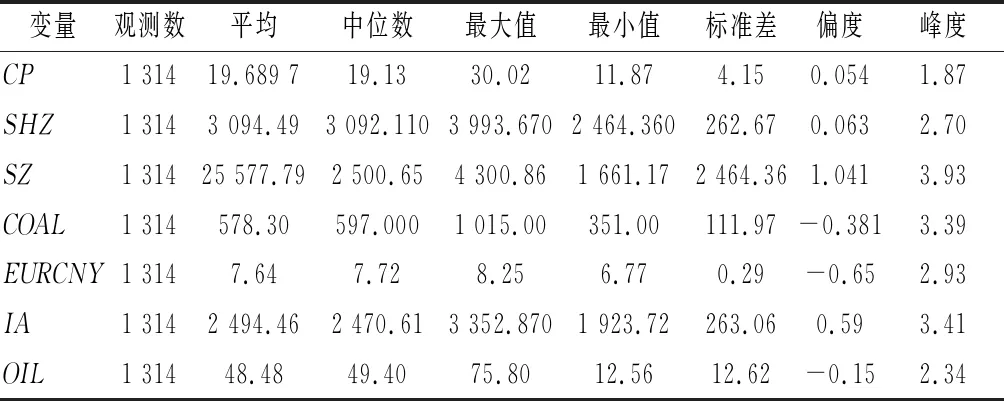

我国碳金融市场还处于探索建设过程,没有完善统一的碳金融市场体系。因此本文选取湖北、深圳、上海、广东这4个碳交易试点的碳现货价格数据进行加权平均处理作为指标,代表国内的碳金融交易价格。

根据文献综述梳理,本文选取大庆原油现货价格(OIL),动力煤指数(COAL)、科技100指数(SZ)、上证指数(SHZ)、欧元汇率(EURCNY)、上证工业指数(IA)作为影响因素指标。这些数据来自Wind数据库、中国碳排放交易网、前瞻数据库。样本数据截取自2015年8月10日到2021年3月23日时间段,剔除处理后共1 314个日数据。其中因变量是碳金融交易价格,影响因素为自变量。首先进行数据的描述性统计,结果如表1。

表1 各个序列的描述性统计

数据的平稳是建立VAR模型的前提条件,对上述数据进行对数处理后再进行单位根检验,结果如表2所示。一阶差分后的数据均平稳,符合建立模型的要求,使用该数据进行建模。

表2 一阶单整序列单位根检验

3.1.2 实证结果分析

在进行模型建立时,为避免多重共线性的影响,文章以碳金融价格为因变量,6个影响因素为自变量分别建立VAR模型。首先结合LR和FPE统计量、AIC、SC判定准则进行最优滞后阶数的确定,得出如下结论:在建立碳金融交易价格与科技100指数的VAR模型时选择滞后1阶,其余的模型均选择滞后2阶。然后进行6个VAR模型AR根的计算,结果表明,AR根的模的倒数均落在单位圆内,碳交易价格与各个因素之间存在互相影响,并且表示以上建立的模型均稳定,说明具有实际的检验意义。

随后利用脉冲响应函数分析变量之间存在的精准动态关系。图1是各个因素冲击碳价的结果。其中图a表示动力煤指数COAL对碳金融交易价格CP的冲击,结果表明碳金融交易价格对煤炭市场的扰动存在滞后,在1到2期时,碳金融交易价格的波动率先上升后下降,在2期到3期之间,RCP对动力煤指数的响应下降为负,并在第3期时,扰动响应值达到最大,在第4期时变化幅度变小并收敛趋向0。图b中,欧元汇率对碳金融交易价格的冲击在1期之后开始呈现,其波动率开始下降,并在第2期时达到负向最大值,随后在冲击作用下再次上升,在第3期之后做出正向响应,随后收敛为0。从图c可以观察到碳金融价格对工业部门的扰动在2期达到最大正向响应值,随后下降,在3期之后出现负向小幅度波动,在5期收敛于0。图d表示石油对碳金融交易价格的冲击,结果显示在1期之后,碳金融交易价格受石油价格的扰动呈现正向响应并在2期内达到最大值,随后下降,在第4期碳金融价格对石油的扰动出现负向响应,在第5期后微弱响应,并在第7期收敛为0。图e中,上证指数对碳金融交易价格的脉冲响应主要表现在1期之后4期之内,碳金融交易价格的波动率先呈现上升趋势后下降,1期之后3期呈现正向响应,3期到4期之内呈现负向响应,并于4期之后再次上升正向,出现小幅度冲击开始收敛。图f中,科技指数对碳金融交易价格的正向冲击在2期做出响应并达到最大,随后冲击减弱,并在3期后出现负向的小幅度波动,直至第5期收敛趋于0。

综上分析,动力煤指数对碳金融交易价格的冲击持续期较长,欧元汇率对碳金融交易价格的冲击波动幅度最大,碳金融交易价格对科技指数的扰动反应幅度最小。但脉冲响应仅反映了各因素对碳金融交易价格影响的正负性以及持续程度,若要更进一步了解,需进行方差分解。

表3是方差分解结果。表3中方差分解结果显示,碳价波动主要受自身影响较大,说明我国碳金融交易市场效率较低,市场不健全。在1期以后,各个因素对碳金融价格的波动均产生了影响。动力煤指数在1期之后的贡献程度开始逐渐上升,但贡献程度较低,最高到达0.035%。欧元汇率对碳金融价格的贡献程度逐渐上升,并在第7期稳定,为0.370 85%。工业指数对碳金融交易价格的贡献程度在第6期稳定,此时为0.130 422%。石油对碳金融价格的波动贡献程度最终稳定在0.106 152%。上证指数、科技指数对碳金融交易价格波动的解释程度也不高。各个影响因素的解释程度由高到低排序:碳金融交易价格>欧元汇率>上证指数>工业指数>大庆原油价格>动力煤价格指数>科技100指数。

图1 各个因素冲击碳交易价格的脉冲响应图 注:图a是煤炭冲击碳金融交易价格的脉冲响应图;图b是欧元汇率冲击碳金融交易价格的脉冲响应图;图c是工业指数冲击碳金融交易价格的脉冲响应图;图d是石油冲击碳金融交易价格的脉冲响应图;图e是上证指数冲击碳金融交易价格脉冲响应图;图f是科技100指数冲击碳金融交易价格的脉冲响应图;图g是电力指数冲击碳金融交易价格的脉冲响应图。

表3 方差分解结果

3.2 碳金融交易价格风险测度分析

3.2.1 数据处理以及描述性统计

选取自2015年8月10日到2021年3月23日时间段内的碳金融交易价格日数据,对样本数据进行对数化处理,并进行100倍数扩大。

rt=100×(lnPt-lnPt-1)

(6)

rt代表第t日的碳金融交易收益率,Pt为第t日的碳金融交易收盘价,Pt-1为第t-1日的碳金融交易收盘价。

由表4可知,RCP的偏度大于0,说明呈现右偏态。超额峰度值为2.807 9,比正太分布更为陡峭,同时J-B统计量的P值接近0,表明拒绝“序列是正态分布”的原假设。若要建立GARCH模型研究碳金融交易价格的风险波动,同时要检验RCP是否具有ARCH效应。表4检验结果显示,碳金融价格收益率RCP具有ARCH效应。

表4 RCP收益率的基本特征统计

ADF检验结果表明,1%、5%和10%显著水平上的临界值均大于ADF值,且P值为0,表明序列平稳。

3.2.2 实证结果与分析

利用OxMetrics软件进行GARCH(1,1)模型估计,GARCH(1,1)模型为:

(6)

方差方程中,α和β的系数估值分别为0.44和0.53。在α+β小于1的情况下,系数估值都比较大,且两者的p值都为0,表明ARCH项和GARCH项结果显著,进一步证明碳金融交易价格具有波动聚集性。同时也说明以上影响因素对碳金融交易价格的冲击具有持续性。

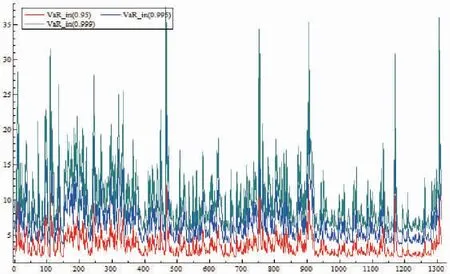

利用GARCH模型计算碳金融交易价格的风险价值,如图2所示,在置信水平95%下,碳金融市场具有正向风险。且该风险存在明显的波动性。

图2 不同置信水平下的风险价值

计算不同分位数下的VaR值,求得q=0.95、q=0.995、q=0.999下的VaR值,见图2,置信水平上升,碳金融市场的风险价值整体上升,表明极端风险下,碳金融交易价格的波动导致在未来时期内碳金融市场的最大损失增加。这对投资者来说,在碳金融市场进行投资时要谨慎考虑。

最后,采用Kupice提出的似然比统计量LR来判断上述模型拟合的结果是否合理。当Kupiec成功率的p值越大,则说明VaR的预测效果越有效。回测检验结果显示,置信水平为95%时,其p值为0.83,置信水平在99.5%时,其概率p值为0.52,置信水平为99.9%时,其p值为0.78,表明接受原假设。GARCH(1,1)模型求得的不同置信水平下的VaR是合理的,其预测涵盖了大部分的风险,模型预测效果较好。

4 结论及建议

利用VAR模型实证分析结果得出如下结论:碳价波动受自身影响较大,这是由于碳金融市场与其他市场联动机制不成熟。相比其他因素,欧元汇率对碳金融价格的波动贡献度最高。我国碳金融市场的发展更多受欧洲市场的影响,并且目前中国经济与国际经济紧密连接,欧元汇率的变动影响国际资金流动投入国内市场,也影响中国碳金融交易价。

利用GARCH-VaR模型进行碳金融交易价格风险测度得出如下结论:碳金融价格收益序列呈现波动性和聚集性,并且模型估计结果显示,波动幅度较大且具有持续性。另外,不同置信水平下的VaR结果表明,VaR值整体呈现上升趋势,碳金融市场存在的风险性增加。

中国碳金融市场的建立还处于摸索阶段,需要完善碳金融市场制度体系,规避市场风险,才能快速实现碳中和。针对国内碳金融市场的发展,本文给出以下几点建议:第一,完善市场机制,使碳金融交易价格在市场中有效发挥其调节作用。建立碳金融市场与能源市场、股票市场等的联动机制,进行进一步的碳金融市场化改革。第二,政府对碳配额交易权放松,为企业间碳金融交易提供广阔的交易空间,发挥其价格调节功能。第三,拓展碳金融市场业务。目前我国碳金融市场最主要的交易产品就是配额和CCER现货。

这种单一的碳金融产品使得市场上资金流动不足,融资能力有限。应大力发展期货及其他金融衍生产品,构建多元化碳金融市场。第四,加强碳金融市场的监管。结合我国市场规律,出台相应的监管政策,让企业、投资者、金融机构在法律的约束下进行公平、公正的交易。