金融业不当行为风险致因与监管策略研究

——基于文献综述与问卷调查实证

梁力军,刘丽娜,张辰雨

(北京信息科技大学 信息管理学院,北京 100192)

一、引言

当前,我国金融从业机构中金融产品的虚假宣传、现金贷的暴力催收、大数据杀熟和虚假刷单、过度收集信息或泄露转卖敏感数据等各类金融逐利行为,逐渐成为金融体系运行中的潜在风险,在一定程度上侵犯了金融消费者的权益和破坏金融秩序的稳定性,也极易诱发系统性金融风险和造成重大经济损失。根据中国银保监会的相关披露,2020年银保监会共处罚违规银行保险类金融机构达3178家,处罚责任人达4554人次,罚没额达22.8亿元[1]。由此可见,金融业不当行为风险监管与治理依然任重道远。

不当行为风险(Misconduct Risk)指金融机构及其从业人员的行为给金融客户及金融体系带来不良后果的可能性[2],是近年来国内外金融业非常重视的一种新生风险;它不仅是全球金融行为监管和风险治理的焦点,也是我国金融业当前和未来面临的一个重要风险点。我国金融监管部门多次提出,应规范金融从业机构行为和重视行为监管,切实整治违法违规行为和防范不当行为风险[3]。针对我国金融业不当行为风险事件的频繁发生,行为监管被赋予了规范金融从业机构行为和保护金融消费者权益的重要职责,并以“牢牢守住不发生系统性金融风险底线”作为重要目标。可见,金融业不当行为风险的防范和监管已经上升到维护金融安全的战略高度。

国内外金融界和学术界已针对金融业不当行为风险展开了深入研究,并提出了相应的监管措施建议。本文基于金融业不当行为风险的相关文献综述和调查问卷数据,运用金融生态、复杂系统等理论和频次分析、统计检验等工具,对不当行为风险致因进行系统性归纳和梳理,从而揭示不当行为风险的特点和规律,为金融监管机构实施针对性的行为监管提供必要的措施建议。

二、不当行为风险相关研究综述

金融界对金融业不当行为风险的关注最早始于1995年的巴林银行事件,早先主要聚焦于金融从业机构的内控缺陷以及金融监管的漏洞,随后开始关注金融从业机构的商业行为及产品适当性[4]。2008年法兴银行事件和国际金融危机爆发后,学术界深刻意识到单纯用操作风险理论无法合理解释不当行为引发的金融风险,于是逐渐分化出不当行为风险研究[5]。

(一)不当行为风险内涵及其特征研究

英国金融服务局(FSA)于2011年首先提出“行为风险”(Conduct Risk)一词,特指金融机构及其从业人员损害金融客户权益的不端行为以及由此所产生不良后果的可能性[6]。此后,欧洲系统性风险管理委员会(ESRB)于2015年正式提出了不当行为风险的内涵,定义为与企业组织及其员工不当行为方式相关的风险[7]。金融稳定委员会(FSB)于2013年提出应将商业行为(Business Conduct)认定为一种全新的风险种类,它有别于传统的操作风险,并呼吁国际金融界应更多关注商业行为和产品适当性,且应对金融业中的不当行为进行科学分类[8]。国际金融监管机构普遍认为,不当行为风险源于组织行为及员工的不端行为,它会增加社会成本和损害公众利益,并且具有典型的负外部性,应该被视为一种全新的风险类型[7,9]。

金融界及相关学者对不当行为风险的特征进行了研究和归纳,相关观点如下。一是具有显著的内生性(孙天琦和李萌,2019)[10]。它主要源于金融机构故意为之或疏忽导致的不当业务行为(FCA,2015)[11],其目标指向是金融消费者(G30,2015)[12]。二是具有网络传染性。相关研究发现,单个金融机构不当行为风险的概率与周边关联机构发生风险的概率呈正相关关系(CCP,2016)[13]。三是具有营利驱动性。不当行为风险不同于操作风险的纯粹损失,而是以牺牲客户权益和市场诚信为代价来获取超额收益(Kemp,2015;冯乾和王海军,2017)[14-15]。四是具有风险变异性。不当行为风险发生后会对金融市场产生负面影响(Karpoff等,2008)[16],且易变异为操作风险、声誉风险、流动性风险等多种形态(尹向明等,2019)[17]。

(二)不当行为风险致因研究

近年来,国内外金融界及学术界高度重视金融机构不当行为风险,并从金融机构组织缺陷、金融体系复杂性等视角对不当行为风险致因展开了深入研究。

1.金融机构组织缺陷致因说

英国金融行为监管局(FCA)认为,不当行为风险主要强调金融机构及其员工行为的主观故意或失误操作,具有显著的“负外部性”[11]。欧洲系统性风险委员会(ESRB)也认为,金融机构的治理不完善及其经营行为的主观忽视是不当行为风险的重要致因[7]。

国内学者孙浩和隋大明(1998)[18]开始对资产评估不当行为展开分析,赵西萍等(2002)[19]运用动机函数和效用函数构建模型来分析决策者行为风险的动因。此后,江立新等(2004)[20]、申学武和沈凌(2008)[21]从金融机构决策者和消费决策者的心理契约视角寻找不当行为风险的致因,Karpoff和Lou(2010)[4],Talley(2014)[22]等明确指出金融机构的金融伦理失当、信息不对称是不当行为风险产生的重要致因。刘桂峰(2012)[23]认为金融机构的过度竞争、内控失范与体制缺陷等因素是不当行为风险的重要致因,Long(2016)[24]和Stiroh(2017)[25]也强调机构主体治理的不完善、经营行为的主观忽视和人为操纵交易、片面追求利润等,是不当行为风险产生的重要原因。Deloitte(2016)[26]还从信任视角分析了行为风险致因源头和损害后果。冯乾和王海军(2017)[15]认为金融市场各类主体间的信息不对称,极易诱发金融机构的隐瞒和欺诈行为。

2.金融体系复杂性致因说

国外学者Célérier和Vallée(2014)[27]运用复杂性理论来解释不当行为风险致因,认为主要致因源于金融产品自身的复杂性和各金融机构间关系的复杂性,这种复杂性与金融机构的内部治理缺陷紧密相关(ESRB,2015)[7]。随后,Kemp(2015)[14]和Carretta等(2017)[28]建议运用复杂性理论从金融体系的构成要素视角来深度挖掘不当行为风险的内因和外因,如金融产品的结构与特点、金融机构及金融业务的复杂关系等因素是诱发不当行为风险的重要致因。

此外,国内学者巴曙松等(2015)[29]还提出金融产品复杂性和金融信息模糊性是不当行为风险的重要致因。宋光磊(2018)[30]从社会学视角和组织交易视角分析了金融机构文化资本与不当行为之间的逻辑关系和交互机制。

(三)不当行为风险应对及实证研究

在不当行为风险应对的研究方面,王曙光(2011)[31]就金融机构风险管理中的内在组织功能展开了深入分析,马力和王慧媛(2011)[32]、惠平(2015)[33]、陈志强等(2019)[34]则强调应从组织机构和员工个体视角加强对金融机构的行为监测。McCormick和Stears(2014)[35]还提出应将组织文化因素纳入不当行为风险成因中,Tracey等(2018)[36]、Khan(2018)[37]就正向组织文化在预防不当行为风险中的价值功能展开了研究。

近年来,马晓敏(2019)[38]、刘阳和侯孟奇(2020)[39]依据金融监管处罚数据对金融机构的不当行为风险进行了案例实证研究。冯乾和高洋(2017)[40]还基于20家国际银行的监管处罚数据,来实证金融机构的道德操守问题,并提出了不当行为风险的财务体现——行为成本概念。但相关实证案例数据还主要以国际金融业监管处罚数据为主,尚不能完全体现出国内金融业不当行为风险的变化及特点。

综上可知,关于金融业不当行为风险致因的研究还主要集中于内因研究,认为内部治理缺陷、金融伦理失范和企业文化缺失是重要致因,但在不当行为风险致因因素间的相互作用、金融环境因素对不当行为风险的影响等方面的研究还相对不足,且缺乏从金融生态系统视角分析不当行为风险致因的研究。这就需要对不当行为风险致因进行更为系统性的梳理,以便金融监管机构能够更有效地实现对不当行为的风险监管。

三、我国金融业不当行为风险致因分析与监管建议

(一)金融体系的生态要素分析

金融生态理论是在借鉴英国生态学家坦斯利(Tansley)的生态系统理论基础上提出的[41]。中国人民银行原行长周小川(2004)[42]将生态学概念系统地引入到金融领域,强调应用生态学的方法来考察金融发展问题,他认为金融生态即为微观层面的金融环境。

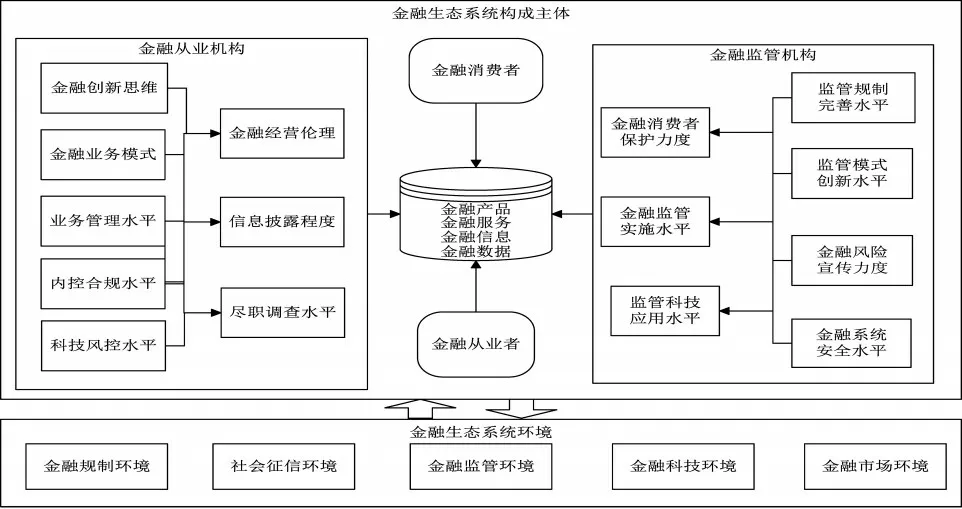

金融机构是一种复杂性组织,其业务经营和交易活动均处于金融科技、金融市场、金融监管、金融规制等外部组织环境和业务管理、内控合规、科技风控、金融经营伦理等内部组织环境中,金融机构的组织行为和个体行为均受内外组织环境因素的影响和作用,金融机构与金融监管机构、金融消费者、金融环境等共同构成了金融生态系统。本文从金融生态系统的构成主体、所处的金融环境视角来分析金融业不当行为风险致因。其中,金融主体主要包括金融从业机构、金融从业人员、金融监管机构和金融消费者等要素;金融环境主要包括金融监管、金融市场、金融规制、社会征信和金融科技等要素。具体如图1所示。

图1 金融生态系统的构成主体与环境要素

根据不当行为风险内涵的相关界定,其致因主要源于金融从业机构及其从业人员的行为,主要强调行为的内源性和主观性。本文认为,金融业不当行为是由金融从业机构或从业人员利用金融系统、业务流程与规制程序、内控或风险管理中所存在的漏洞或缺陷而实施的违规或违法行为,不当行为的诱因还应包括金融监管、法律规制、社会征信、科技应用等外部环境因素。金融业不当行为风险既是一种因人而引发的“人因失误”①人因失误是指人未能精确地、恰当地、充分地、可接受地完成规定的绩效标准范围内的任务,它包括个体的、群体的和组织的失误。参见:张力,王以群,邓志良.复杂人—机系统中的人因失误[J].中国安全科学学报,1996(6):35-38.,也是金融机构的一种“组织错误”②组织错误的主要表现包括管理系统的缺陷、不充分的培训、不良的组织或企业文化、管理者的错误决策。参见:王二平,李永娟.组织错误组织心理学研究的新视点[J].科学决策,2000(5):18-20.,这种风险会给社会信用体系、金融消费者利益和金融体系的正常运行带来损害。

(二)不当行为风险调查问卷设计与调查

1.不当行为风险致因表征变量设计

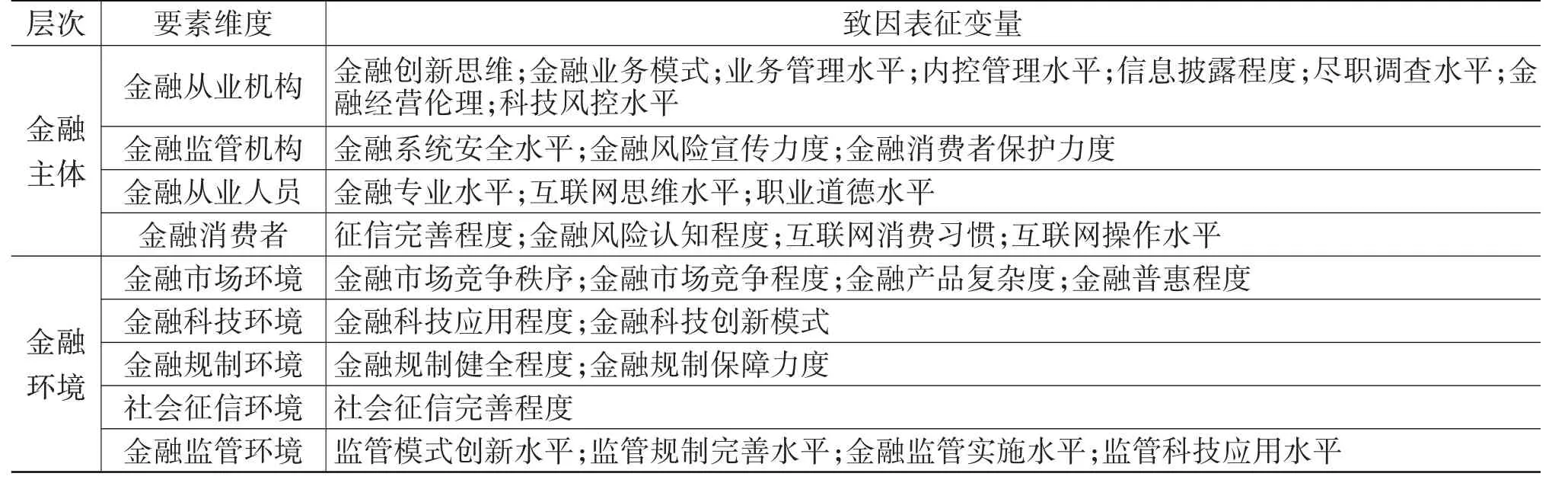

由于金融体系运行的影响因素和不当行为风险致因属于主观指标范畴,客观数据难以获取,故本文基于文献研究归纳和专家建议设计了“金融业不当行为风险调查问卷”,并利用“问卷星”调查工具向金融监管机构、金融机构以及金融科技公司等机构的从业人员发放非接触式无记名电子问卷③为降低受调对象异质性的影响,调查时主要通过限定问卷发放渠道和对象(主要对象为金融监管机构、金融机构和金融科技公司等),同时结合问卷第3题“您对金融风险的了解程度”和返回问卷的选项逻辑来甄别受调对象的专业程度。,以获取其对不当行为风险的总体感知、致因因素及其重要程度的判定。基于不当行为风险致因的综述研究,结合国内金融体系的实际构成及运行情况,调查问卷设计时涵盖了金融从业机构(含金融机构、金融科技公司等)、金融监管机构、金融从业人员和金融消费者等金融主体要素,以及金融市场、金融规制、金融监管、社会征信和金融科技等金融环境要素。具体如表1所示。

表1 金融业不当行为风险致因表征变量设计

2.不当行为风险致因调查问卷题项设计

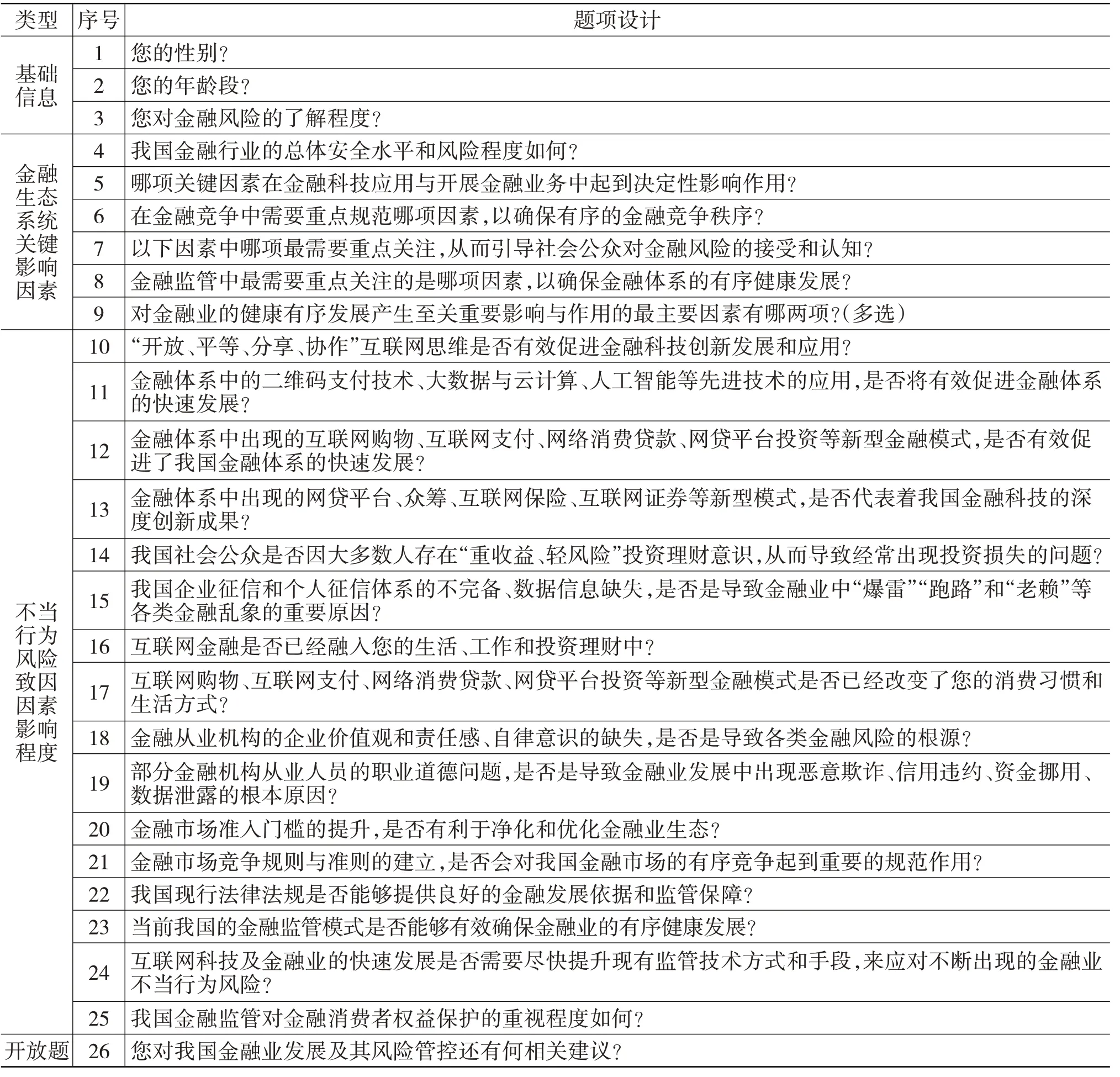

调查问卷设计了26道题目,题型划分为四类:第一类为受调人基本信息(共计3题);第二类为金融体系关键影响因素判定题(共计6题,单选题与多选题结合);第三类为不当行为风险致因重要度判别题(共计16题,采用李克特五级量表设计法);第四类为一道开放型题目,以获取受调人对不当行为风险监管方面的建议与具体措施。具体如表2所示。

表2 金融业不当行为风险致因量表设计

在设计量表时,每个试题已对应或涵盖表1中的各项变量。如第4题“我国金融业的总体安全水平和风险程度如何”,旨在了解金融市场环境中“金融系统安全水平”和“金融市场竞争秩序”状况;再如第22题“我国现行法律法规是否能够提供良好的金融发展依据和监管保障”,旨在了解现行金融规制环境的总体情况。

3.不当行为风险致因问卷发放与回收情况

为确保问卷质量,笔者于2021年2月随机请10名金融从业人员参与问卷调查,随后与受调人员进行详细讨论,对问卷中部分题目的问题表述、出现顺序等进行了合理调整;之后于2021年3月进行了小样本范围试调,向华夏银行等3家股份制商业银行从业人员发放问卷65份,并对问卷调查结果进行了信度分析,统计结果显示量表具有良好的内部一致性信度(Cronbach’s α值为0.825),最终形成正式调查问卷。

2021年4月初和5月中旬,本文通过发放问卷的方式向国内商业银行、证券公司及金融科技公司等实施了大样本范围正式调查。调查历时一个半月,共计收回问卷540余份,剔除无效问卷后(剔除如重复选择同一选项、答题逻辑错误等问卷),收回有效问卷合计514份,占全部问卷总数的95%以上。调查数据显示,对金融风险比较了解和深入了解的金融从业人员比例达52.14%,正在深入学习的达39.30%。这说明本问卷的受调人具备良好的专业度和认知度,能够确保问卷数据的专业性和可信度。

本次问卷调查覆盖了国内32个地区以及国外部分地区。其中,北京市有效问卷223份,占全部问卷总数的43.39%;河北省有效问卷90份,占比为17.51%;内蒙古自治区有效问卷31份,占比为6.03%;广东省有效问卷20份,占比为3.89%;河南省有效问卷18份,占比为3.5%;山东省有效问卷15份,占比为2.92%;上海市有效问卷14份,占比为2.72%。另外,国外地区有效问卷8份,涉及美国(2份)、英国(4份)、新加坡(1份)和澳大利亚(1份)。其他地区问卷数量相对较少,不再一一列出。

4.不当行为风险致因调查问卷统计检验与结果分析

(1)影响金融体系运行的关键因素检验与统计。

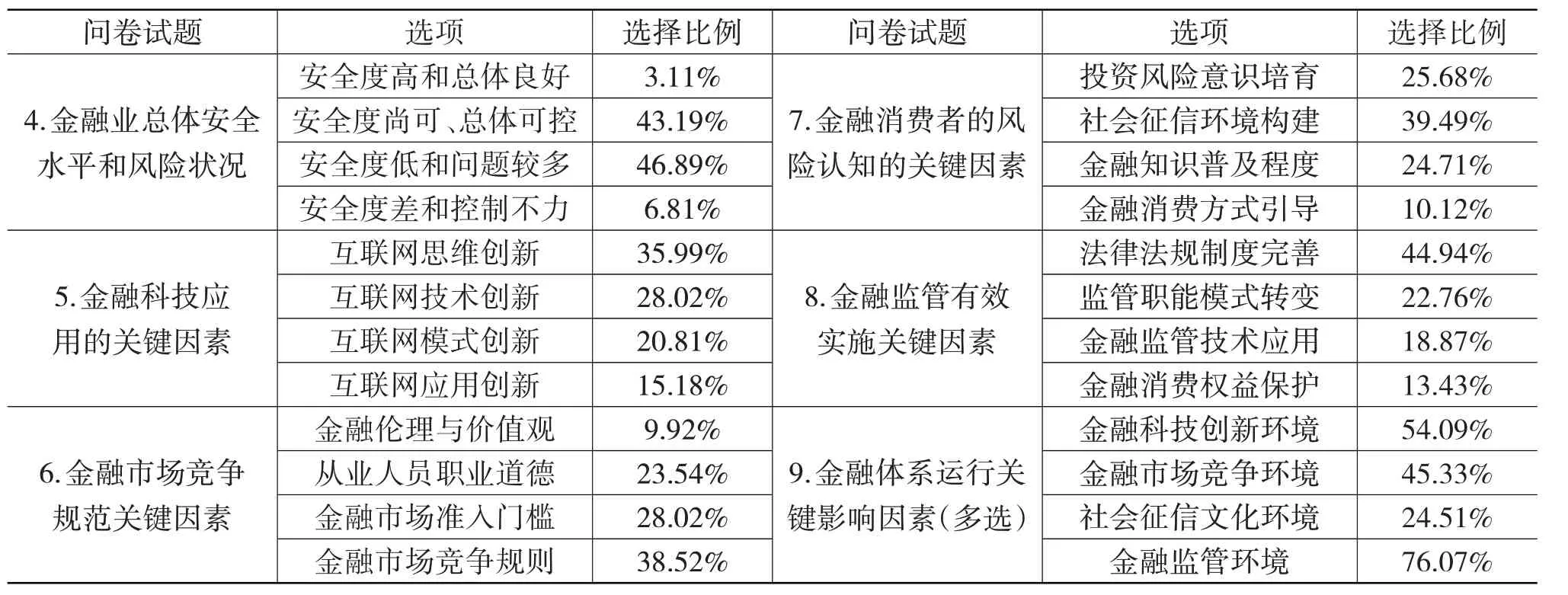

问卷中第4—9题(共6题)为单项与多项选择题,该类型题的设计目的是为获取影响金融体系运行的各类关键因素,每一题项下设计四个答题选项。相关统计数据如表3所示。

表3 金融体系运行的影响因素排序值

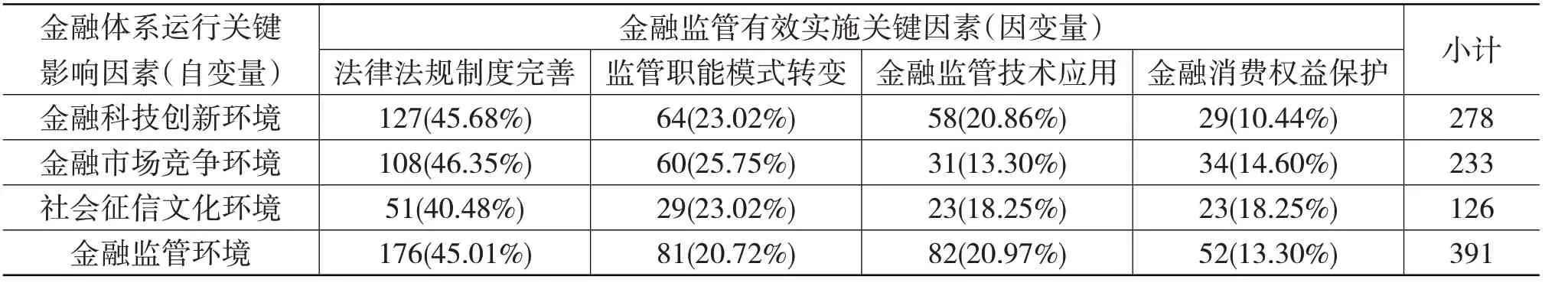

针对问卷中第4—9题问卷调查数据,本文采取“交叉分析”逻辑检验法,以检查题项的自变量X与因变量Y之间的共性关系。以第9题(金融体系运行关键影响因素)多选题为例,从受调结果数据可以看出,76.07%的受调者认为金融监管环境是最应关注的关键因素,54.09%的受调查者认为金融科技创新环境因素是第二需要关注的关键因素。以第9题中四个选项作为自变量X,以第8题(金融监管有效实施关键因素)中四个题项作为因变量Y,其交叉分析结果如表4所示。

表4 金融体系运行关键影响因素与金融监管有效实施关键因素交叉分析

由表4可知,选择“金融监管环境”作为金融体系运行关键影响因素的391人中,认为应完善法律法规制度的有176人(占比为45.01%),认为应加强监管职能模式转变、应用金融监管技术和加强金融消费权益保护的分别为81人(占比为20.72%)、82人(占比为20.97%)和52人(占比为13.30%);而第8题中对应“金融监管有效实施关键因素”四个选项的受调者实际选择比率分别为44.94%(231人)、22.76%(117人)、18.87%(97人)和13.43%(69人),从表4中交叉分析结果和第8题题项的选择比率结果可以看出,受调者对题目及题项的理解和选择逻辑是相吻合的。经对第9题和其他各项单选题进行交叉检验,均能证明受调者的答题逻辑前后一致(不再列示检验结果)。

(2)不当行为风险关键致因因素影响程度的检验与统计。

问卷中第10—25题(共计16道)采用李克特五级量表法设计,即每一题项下设计5个答题选项,选项为强烈认同到强烈不认同的正向逻辑,如完全认同、比较认同、部分认同、不很认同、完全不认同。该类型题目的设计目的是获取受调者对不当行为风险致因影响程度的判断。

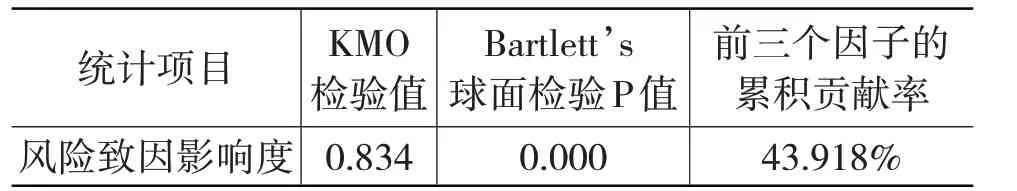

本文运用SPSS软件对第10—25题的问卷数据进行了致因因素影响程度的信度和效度检验。由统计检验结果可知,问卷设计与调查数据具有良好的信度及效度。检验数值如表5和表6所示。

表5 调查问卷信度检验(克朗巴哈α系数)

表6 调查问卷效度检验(KMO and Bartlett’s Test)

调查问卷中不当行为风险关键致因因素影响程度的认同比例统计如下。

金融主体层次方面。金融监管规制的不完善、金融从业机构价值观和自律意识的缺失、金融从业人员职业道德的缺乏和金融消费者的不当投资理财意识,是导致金融从业机构产生不当行为风险的重要致因,受调人认同比例分别为73.15%、69.46%、61.87%和56.81%(认同比例等于选择“完全认同”和“比较认同”选项的比例值之和),其中金融监管规制的不完善最受关注。

金融环境层次方面。征信体系的不完善和数据信息缺失、金融市场准入制度的不完善、现行分业监管模式的不足、金融规制的不完善或保障力度缺乏,是导致金融业产生不当行为风险的重要外因,受调人认同比例分别为76.07%、74.71%、67.12%和62.07%,其中征信体系和金融市场准入制度的不完善最受关注。

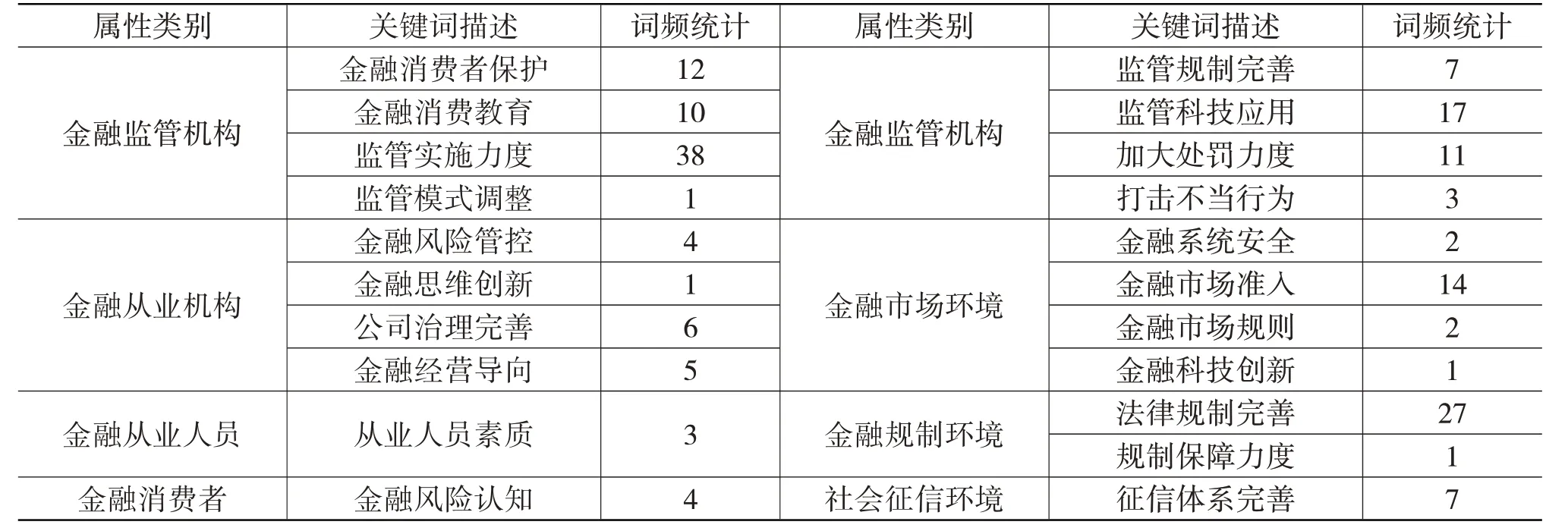

(3)不当行为风险监管建议调查数据分析。

问卷第26题为开放式题目,旨在获取受调者对不当行为风险监管的相关建议和意见,共计有167份受调问卷对本题进行了回答,去除无效问卷(如填写了“无”“没有”或与设定题目无关的回答)后,共计104份有效问卷,占全部问卷的20.02%。本文对具体建议和意见中的关键词进行了词频统计,统计结果如表7所示。

表7 金融业不当行为风险监管建议和意见关键词词频统计

表7统计中针对金融监管机构方面的建议或意见最多,词频共计99条/次,其中涉及加强监管实施力度方面的建议就达38条/次之多,建议加强监管科技应用和金融消费者保护的词频也分别达到了17条/次和12条/次。

(三)金融业不当行为风险监管建议

基于文献综述和调查问卷结果,针对金融业不当行为风险的监管建议如下。

一是针对金融业不当行为风险的监管与治理应从内因和外因两个视角“双管齐下”。不当行为风险的外部关键致因主要包括金融监管规制的不完善、征信体系的不完善和金融消费者的不当投资理财意识等,内部关键致因主要包括金融从业机构价值观和自律意识的缺失、金融从业人员职业道德的缺乏等。

二是金融业不当行为风险的防范与监管是一个系统性工程,需要从金融生态系统视角(即金融主体与金融环境两个层次)来考虑整合性治理方案,完善和调整现行金融规制及监管模式,以整合监管资源和加强监管实施力度,从而形成有力、有效和有序的金融监管环境,实现审慎监管和行为监管共同发力。

三是金融监管机构需要高度关注金融从业机构的公司治理、金融从业人员的职业道德规范,并要加强金融经营伦理方面的有序引导,让监管的“外力”引导金融机构练好“内功”和建好“防火墙”,并以完善的法律规制作为金融机构主动规避不当行为风险的“高压线”。

四是金融监管机构和金融从业机构要共同引导金融消费者树立起正确的征信观,从而构建起有序的社会征信环境,以引导金融消费者形成正确的投资理财观和风险认知。

四、结论与展望

本文通过对国内外文献进行综述,归纳并梳理出不当行为风险致因的各类因素,并运用金融生态系统论从金融主体、金融环境两个层次,抽象和演绎出金融体系中的主体要素和金融环境要素,为进行金融业不当行为风险的致因研究奠定了理论基础和厘清了变量要素。此后,基于调查量表的设计规则,设计出涵盖4类金融主体要素、5类金融环境要素的“金融业不当行为风险调查问卷”,由26个题项构成,并向国内外金融机构及金融科技公司从业人员发放,从而获取了金融业不当行为风险致因研究的第一手数据。经运用交叉分析法、信度和效度方法对问卷数据进行检验,结果表明该量表设计及调查数据具有良好的专业解释力和内部一致性。

(一)研究结论

本文基于文献综述的研究与调查问卷的数据结果,可得出以下结论。

一是金融机构实施不当行为的目的,是为了获得机构或个人的超额收益,具有显著的“负外部性”;金融业不当行为风险不同于传统的操作风险,它是一种新生风险,既是一种“人因失误”,更是一种“组织错误”,它具有内生性、传染性、营利性和变异性等特征。

二是金融业不当行为风险的致因研究需要结合内因和外因两个视角展开。一方面需要研究金融组织的内在缺陷,如产品设计、公司治理、内控管理、企业文化等因素;另一方面需要研究金融生态环境的复杂性,如金融监管、社会征信、法律规制等因素,金融体系的复杂性是产生不当行为风险的重要致因。

三是国内金融业不当行为风险的关键致因中,主要包括金融监管规制、征信体系和金融市场准入制度的不完善等因素,以及金融机构的金融伦理偏离和金融从业人员的职业道德缺失等因素。

四是当前我国金融业不当行为风险问题较为突出,针对不当行为风险实施有效监管的首要措施是要切实完善金融监管规制,还应严格金融市场准入、加强征信体系建设和进行金融机构经营伦理的正向引导,同时还应加强针对金融消费者风险认知的引导与保护力度。

(二)研究展望

本文主要通过文献综述和问卷调查方式获取了金融业不当行为风险致因及主观判定数据,但未结合金融业不当行为案例展开定量分析。另外,调查问卷受调区域主要集中于北京市、河北省,在一定程度上制约了量表调查结果的代表性。

今后研究将在以下方向展开:一是通过完善量表题项设计和扩大样本发放范围,更全面地揭示不同地域和不同类型金融业不当行为风险的致因特征;二是梳理问卷中不当行为风险致因的内源潜变量和外源变量,运用结构方程模型(SEM)挖掘变量之间的影响关系和路径规律;三是基于不当行为事件案例数据,运用复杂网络理论和Pajek网络分析工具,构建起金融业不当行为风险致因影响关系的有向有权复杂网络,从多维度进一步深入探究不当行为风险的演进规律。