金融科技助推农户信用贷款发展机制研究

向玉冰

(湖南农业大学,湖南 长沙 410125)

引言

在全面推进乡村振兴的新时期,农户作为乡村振兴主体,其借贷需求不断释放出来,但同时作为长尾市场上的弱势群体,长期面临融资难、融资贵的困境。主要原因是农村金融市场信息不对称,农户的借贷需求具有单笔额度小、缺乏抵押物等特征,并且农户向农村金融机构申请贷款时也难以提供稳定的收入证明。信用贷款在解决农户具有借贷需求但又缺乏抵押物的困境方面发挥了十分重要的作用。2019 年中国人民银行等五部门联合发布《关于金融服务乡村振兴的指导意见》,提出“积极运用大数据、区块链等技术,在有效做好风险防范的前提下,逐步提升发放信用贷款的比重”。2021年中央一号文件又提出“大力开展农户小额信用贷款,增加首贷、信用贷”等内容。

信用贷款是金融机构依据借款人的信用、借款人的契约性承诺而发放的贷款。以农村商业银行为代表的农村金融机构是金融服务乡村振兴的主力军,但大多数金融机构为了规避风险,更倾向于抵押担保贷款投放,对信用贷款发放控制得较为严格,信用贷款占全部贷款的比重一般较小。根据博瞻智库提供的数据,2018 年所统计的16 家农村商业银行平均信用贷款占全部贷款的比重仅为9.78%,低于国有大型商业银行、股份制商业银行与城市商业银行的信用贷款比重。农村金融机构的传统农户信用贷款额度也多在5000-50000元之间,称为农户小额信用贷款。但在全面推进乡村振兴的时期,农户资金需求具有大额化和长期化特征,传统的“一对一”业务模式和小额信用贷款远不足以满足农户日益增长的金融需求。

在金融科技广泛应用于农村地区,数字金融不断创新的背景下,为农户提供的金融服务方式、贷款获取条件等都发生了前所未有的变化,农村信用贷款发展环境得到进一步完善。一方面,阿里、京东等具有电商基础与金融科技背景的企业纷纷发挥平台优势和大数据优势为农户推出旺农贷、京农贷等信用贷款产品;另一方面,农村金融机构推出的与金融科技结合的信用贷款种类持续增加,服务覆盖面进一步扩大,对农户发放信用贷款的比重越来越大。

一、金融科技助推农户信用贷款发展的作用机制

金融科技是指互联网、云计算、大数据、人工智能、区块链等技术驱动下的金融创新,目的是创新或改造金融产品、业务流程,改变经营模式。杨竹清、张超林(2021)[1]通过实证研究发现:与金融科技密切相关的数字普惠金融能够显著促进银行信用贷款发放。

(一)信用评估技术发生颠覆性变化,降低信用评估的难度和成本

农村金融机构在为农户发放信用贷款时经常采用“先评级后授信、再用信”的方式,所以对农户信用情况进行评估是一个非常关键的环节。传统金融环境下信息不对称现象广泛存在,金融机构为农户提供信贷服务需派工作人员收集和处理信用信息,采集评估所需的信息难度大,成本高,阻碍了农村信用贷款的发展。金融科技为低成本、高效率地对农户信用进行真实全面评估提供了契机,通过大数据征信与智能化信用评估体系,可为农户等农村信用主体提供一个现代化的信息对称机制,从而有助于信用贷款的发展。

在金融科技时代,移动互联网、移动终端以及购物社交软件在农村地区普及,农户在电商平台、社交网络以及搜索引擎中沉淀的交易、经营、支付等信息,可在大数据技术应用下实现低成本数字化。非结构化数据处理技术突破传统信息处理技术的局限,使图片、视频、搜索记录等信息高效且低成本地得到处理和使用,破解对农户信用评估时信息采集数据来源不足、采集低效率、难度大和成本高等难题。农村金融机构借助金融科技持续整合政府部门、法院、电商、征信、金融科技企业等信息,为农户提供信用贷款服务,从而化解农户抵押缺乏的困境。

(二)金融科技降低为农户发放信用贷款的成本

金融科技给金融业带来了机遇(庄雷、周函,2020)[2],大量农村金融机构积极与金融科技结合,开发了各类“e贷”类网络信贷产品,这类产品的优势是线上申请、线上智能审核、线上资金转移,只需导入或录入借款人信息,就可智能化地获得审批结果,进而开展信用贷款业务,突破了传统“一对一”人工服务的局限,节约了大量的网点建设与维护成本、人工成本。

在金融科技时代,对农户信用评估技术、风险控制技术的重大突破,大幅降低了农村金融机构风控成本。例如,网商银行的卫星遥感信贷技术能够实时监测农作物情况,助力金融机构构建动态评估与风控机制,降低人工识别风险以及降低风险控制成本。

(三)“金融科技+农村信用体系”下的惩罚机制,加大农户违约成本

在金融科技的支撑下,各地农村信用体系持续完善,不仅降低金融机构对农户的信用评估成本,更使农户的违约成本大增。农户任何违约都会被记录在案,被其他金融机构所获知,未来再次向农村金融机构申请贷款则会被拒,影响其长期信用活动。

农户违约的成本不仅包括在金融机构联合惩戒,长期不能从各金融机构获得贷款,还包括整个社会信用体系的惩罚,违约者在公共交通出行、车辆登记等各方面的活动都会受到限制。特别是在金融科技时代,“区块链技术+农业供应链+农村信用体系”下任何与农户有关的信息,包括农户生产、销售和支付等轨迹信息以及违约信息都会被记录在区块链上,有助于自动惩罚和社会联合惩罚的完成。在乡村振兴战略的实施中,农户金融需求是持续的、周期性的,农户的违约活动会严重影响其未来的金融活动甚至其他经济、社会活动。所以,农户违约成本很大,在获得信用贷款后的违约率下降,有助于提高农村金融机构发放信用贷款的积极性。

(四)金融科技企业的鲶鱼效应

以网商银行为代表的互联网银行充分发挥自身的渠道优势、大数据优势、技术优势等,为大量曾是传统金融领域的白户提供信贷服务,可在一定程度上填补传统农村金融机构服务的空白。网商银行针对农户等经营主体的特征创新地提供了“旺农贷”等产品,可以纯信用贷款的方式发放最高50 万元额度的贷款。这也加剧了农村金融市场的竞争,通过鲶鱼效应促进传统金融机构进行业务数字化创新,积极推出线上信用贷款产品,各类线上服务如雨后春笋般出现。

在此效应下,农村金融机构或者与金融科技企业积极合作,或者自主研发推出金融科技时代的信用贷款产品。如,重庆农商行与网商银行合作推出的“旺农贷·渝农贷”是针对农户的信用贷款产品,最高可贷30 万元;中国农业银行基于互联网和大数据技术专门为农户推出的网络信用贷款产品“惠农e贷”,最高额度是30万元,对比传统的农村信用贷款,以金融科技为支撑的农村信用贷款的额度大幅提高。在服务乡村振兴的目标要求下,各地农村金融机构纷纷探索信用贷款的可行性,农户获得信用贷款的途径不断增加,信用贷款的可得性增加。

二、农村金融机构与农户的信用贷款博弈

假设博弈参与人是提供贷款的农村金融机构和申请贷款的农户这两大主体,且他们都是理性的,参与人知道自己和对方的策略集和收益。农户的贷款需求是生产性贷款需求,贷款本金是A,银行贷款利率是i,贷款期限是n。按单利计算利息,即整个贷款期限内,农村金融机构获得的利息总额是Ain;农户获得贷款后利用信贷资金进行生产投资的总收益率是r,总收益是Ar。如果农户违约,即不按照合同约定按期偿还利息和本金,假设有n′期是正常还息,n′<n,在违约之后仍然将所借的资金用于原来的用途,使用资金的收益不变;农村金融机构为农户发放贷款需耗费一定成本,用Cf表示,包括了贷前的信息收集成本,提供具体服务的人工成本,以及进行风控等成本。

有贷款需求的农户向农村金融机构申请贷款后,农村金融机构可以选择发放贷款或不发放贷款。农户获得贷款后可选择履行约定按期偿还贷款的利息和本金,也可违约不再偿还未来利息和本金。假设在传统金融环境下,农户与农村金融机构的博弈是单次博弈,农户是否违约不考虑长期合作关系,仅考虑当下的收益;而在金融科技结合乡村振兴战略实施的环境下的博弈要考虑长期利益。

(一)传统金融环境下的信用贷款

传统金融环境下,农村金融机构为农户发放信用贷款主要是信贷人员以传统的方式收集农户信用信息,进行信用评估,对农户的信息档案等进行管理和审核,流程复杂,效率低,投入大,耗时长。

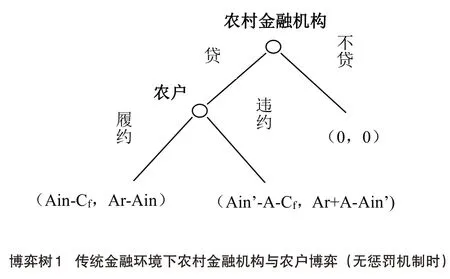

双方的博弈如博弈树1所示,如果农户在申请贷款后,农村金融机构的策略是不贷款,那么双方的收益都是0。如果农村金融机构发放了贷款,则进入到第二阶段博弈,农户有履约和违约两种策略。农户选择履约时,农村金融机构的收益是发放这笔贷款所获得的利息Ain 与贷款成本Cf之差,即Ain-Cf;农户的收益是使用这笔资金获得的收益与偿还贷款的利息之差,即Ar-Ain。而农户选择违约不再偿还贷款利息和本金时,农村金融机构只收回违约前的利息并面临着全部贷款本金的损失,最终收益是Ain′-A-Cf;农户所获得的收益是资金投资所得的收益与贷款的本金之和Ar+A减去违约前所付的利息Ain′,即Ar+A-Ain′。

1.没有其他惩罚和约束机制时。对于农户来说,选择违约所能带来的收益Ar+A-Ain′是远远大于履约所能带来的收益Ar-Ain,若不考虑道德对农户履约行为的约束,作为一个理性经济人,基于对自身利益最大化的追求,会选择违约。农村金融机构知道在博弈第二阶段农户的最佳策略是违约,使农村金融机构不仅得不到利息,连本金都收不回,则农村金融机构的最佳策略是在第一阶段就不发放贷款。即最优策略组合是(不贷款;违约)。

所以,在传统金融环境下,当缺乏惩罚和约束机制时,农户是难以获得信用贷款的。农村金融机构为控制风险,在向农户发放贷款时往往要求其提供抵押物。这也解释了农户因缺乏抵押担保而难以获得农村金融机构贷款的困境。

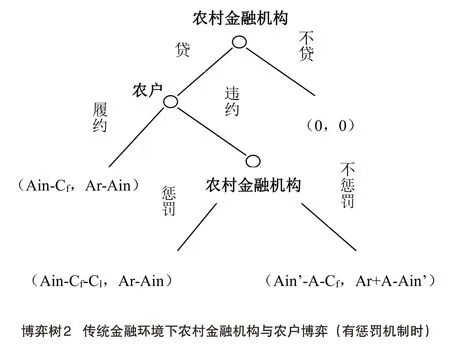

2.存在惩罚和法律约束机制时。借鉴于乃书等(2015)[3]在存在声誉约束条件下对农村金融机构与农户的博弈分析,此时博弈增加了第三阶段,如博弈树2所示。当农户在第二阶段违约后,农村金融机构可选择对违约者进行惩罚或不惩罚。在传统金融环境下,农村金融机构对农户的惩罚是以法律手段维护自身的权益,追回损失。假设此成本为Cl,农村金融机构在诉诸法律手段后收回本金和利息,最终的收益为Ain-Cf-Cl;不采取法律手段对农户进行惩罚,则农村金融机构的收益是Ain′-A-Cf。由于农户的单笔贷款额度一般较小,而诉讼成本较高,周期长,当农户的单笔贷款本金A只是一两万甚至几千元时,走诉讼渠道的成本Cl很有可能大于 A,导致 Ain-Cf-Cl<Ain′-A-Cf的情况出现,那么对于农村金融机构来说,就会放弃以法律手段对农户进行惩罚,法律约束机制也未发生实质作用。

所以,农村金融机构预测到在博弈第二阶段农户获得贷款后的最优策略是违约,而自己在农户违约后对农户进行惩罚的成本太大,得不偿失。农村金融机构的最佳选择就是在第一阶段时不发放贷款。

(二)金融科技环境下的信用贷款

根据金融科技助推农户信用贷款发展的作用机制可知:金融科技降低了信用评估的难度和成本;减少了农村金融机构发放贷款的成本;“金融科技+农村信用体系”的惩罚机制加大了农户违约成本;鲶鱼效应推动了农村金融机构开展信用贷款业务的积极性。由此,金融科技改变了博弈的状态。此时农村金融机构和农户的信用贷款博弈如博弈树3所示。

如果农户在申请贷款后,农村金融机构不发放贷款,那么双方的收益都是0,这与在传统金融环境中一样。但在政府以及金融监管部门对“三农”扶持和乡村振兴相关政策鼓励下,在绩效考核压力下,在金融科技企业鲶鱼效应刺激下,农村金融机构在第一阶段选择发放贷款的概率大幅提高。常宏、李善民(2018)[4]的研究也显示了在有监管部门政策支持时,地方性商业银行开展网络农贷是最优策略。

农村金融机构选择发放贷款,博弈进入到第二阶段,农户有履约和违约两种策略:当农户履约时,金融机构与农户的收益分别是Ain-Cf,Ar-Ain;农户违约,博弈进入第三阶段,金融机构可选择对农户进行惩罚或不惩罚。假设农村金融机构对农户进行惩罚的成本为B,此时的惩罚是一种长期惩罚,虽然没有即刻追回农村金融机构的损失,但有助于降低未来的风险,因而农村金融机构收益为 Ain′-A-B-Cf;不惩罚的收益为 Ain′-ACf。在金融科技的支撑下,农村信用体系不断完善,当农户违约后,惩罚机制自动生效,因而农村金融机构对农户进行惩罚的成本B非常低,甚至可接近于0,此时选择惩罚时的收益Ain′-A-B-Cf约等于不惩罚时的收益Ain′-A-Cf。并且,从长期利益来讲,金融机构对违约者进行惩罚能够降低未来信用风险的概率,存在着正向效用V。V的存在使得作为理性人的农村金融机构在Ain′-A-B-Cf约等于Ain′-A-Cf时,肯定会选择对农户进行惩罚,从而确保自己的利益。

农户知道如果自己违约,农村金融机构的最优策略是对违约者进行惩罚,并且在当前的农村经济金融活动中,农户的贷款需求不是单次的,农户在未来具有贷款需求时仍然需要与农村金融机构缔结合约。将长期需求与长期利益考虑进来后,假设农户违约后受惩罚需承受的成本为N,不仅意味着农户以后再难以获得农村金融机构的信贷支持,更是会受到社会其他方面的信用惩罚,所以违约成本N非常大。此时农户的收益为Ar+AAin′-N,此收益远远小于农户选择履约所能获得的收益Ar-Ain,因而在第二阶段农户会选择履约按时偿还贷款。事实上,只要农户在第二阶段违约了,第三阶段就会自动实施对农户的惩罚,所以,农户会选择履约,即最优组合策略是(贷款,履约),农村金融机构和农户得到的收益是(Ain-Cf,Ar-Ain)。

在此最优策略组合下,农村金融机构在金融科技时代获得农户信用信息的成本非常低,进行风险控制与发放贷款的人工成本也大幅降低。此时的成本Cf远远小于在传统金融环境下的Cf,农村金融机构的收益Ain-Cf提高。当农户使用贷款资金的收益Ar大于银行的贷款利息Ain时,农户得到的收益Ar-Ain 为正,就达到了双赢的目的,从而有助于促进农户生产活动和乡村振兴的实现。

三、结论与政策建议

由以上分析可知,传统金融环境下的最优策略组合是(不贷款,违约),金融科技环境下的最优组合策略是(贷款,履约)。所以,金融科技有助于促进农户信用贷款的发展,使农村金融机构与农户实现双赢,从而实现金融服务乡村振兴的可持续性。金融科技时代信用贷款发展除了需要不断推进金融科技在农村的广泛应用,增强政府的政策支持外,还需要做到以下几点。

(一)借助金融科技不断完善我国农村信用体系

健全的信用体系有助于降低信息不对称和信用风险,是农户获取信用贷款的基本前提。在信用体系建设中,首先,要借助互联网等信息技术辅助农户健全道德观念与信用意识,以此约束自身的行为,按期偿还贷款利息和本金。其次,紧抓以大数据、区块链、人工智能为代表的金融科技为构建新时期农村信用体系带来的重大机遇,完善农村大数据征信体系,创新智能化信用评估技术,持续降低农村金融机构发放信用贷款的信息成本、评估成本、风控成本等。再次,建立健全信用信息共享体系,不断畅通金融科技企业、农村金融机构、政府相关部门的信息共享机制,降低农村金融机构发放信用贷款的成本,提升风险控制能力。

(二)借助区块链技术持续健全违约自动惩罚机制

在完善农村信用体系的同时,持续健全借款人违约自动惩罚机制,并实现社会联合惩罚。在法律法规和相关制度保障下,信用主体的信息存储在区块链上,各相关部门共享信用信息,从而可构建基于区块链技术的自动联合惩罚,形成“一处失信,处处受限”的惩罚机制。在此惩罚机制下既降低农村金融机构对违约者进行惩罚的成本(在自动惩罚机制下使此成本为0),又提高农户违约受到的惩罚力度,从而保障农户信用贷款模式的健康可持续发展。

(三)激发农村金融机构发放贷款的积极性与主动性

在鲶鱼效应和政府政策支持下,农村金融机构具有巩固已有市场的内在动机,也有拓展业务规模的激励。所以,应不断加深与金融科技的融合,主动联系潜在客户,为其发放符合农户需求的信用贷款产品,扩大网络信用贷款产品的覆盖面,使更多农户的贷款需求被低成本地满足,促进农户生产积极性,为乡村振兴提供有力金融支持。