香港分红型储蓄险保单高预期收益率可信吗?

——基于分红实现率和总现金价值比率的分析

李 柳 郭振华 上海对外经贸大学

多年来,香港地区的分红型储蓄险保单一直以近7%复利的高预期收益率进行宣传和保单价值演示,吸引了大量客户购买,但其预期收益率能否实现却一直悬而未决。从2016年开始,香港保险业监管局要求各保险公司披露分红险产品的分红实现率,于是,香港各保险公司均在其官网披露了已销售分红险的分红实现率和总现金价值比率这两个履约指标,保险代理人也根据这两个指标来宣传分红险的预期红利实现情况或收益实现情况。但是,这两个指标很可能无法真实反映分红险的收益实现情况,本文试作以下分析和论证。

一、香港分红型储蓄险保单高预期收益率现状

近几年,香港长期储蓄产品市场主要被“充裕未来”“隽升”等分红型储蓄险产品占据。在进行该类产品销售时,保险公司和保险代理人宣称该类产品的长期持有收益率可以达到年复利6%~7%。

下面以友邦保险(国际)有限公司(以下简称“友邦香港”)的“充裕未来·盈尚”分红型储蓄险产品为例,观察一下该类产品的预期收益率情况。“充裕未来·盈尚”是友邦香港的王牌分红型储蓄险产品“充裕未来”系列的最新款在售产品,具有较高的代表性。

以下案例来源于友邦香港的产品宣传资料:假设保单持有人及受保人(被保险人)为Stephen(50 岁,非吸烟者,育有一子Samuel,20岁),Stephen明白时间对财富积累的重要性,他希望有一个理财方案帮助他合理地累积财富并传承至后代。因此,他选择一次性缴付50 万美元保费投保“充裕未来·盈尚”,以实现资本增值和财富传承。

该案例假设保单持有人Stephen 在任何保单年度都不提取现金、不行使红利及分红锁定选项(大致意思是指不提前支取红利),则Stephen的预期收益情况如图1所示。

图1 中的投保案例显示,Stephen 50 岁时,一次性投入50万美元,在第30个保单年度时,预期退保发还金额为254.20 万美元,是一次性缴付保费的5 倍,年复利约5.5%;在第60个保单年度时,预期退保发还金额为2119.65 万美元,是一次性缴付保费的42.3倍,年复利约6.45%;在第80 个保单年度时,预期退保发还金额为8349万美元,是一次性缴付保费的166.9 倍,年复利或年收益率约为6.6%;由于保单是完全储蓄型的,可以更换受保人(即被保险人),该保单可以一直延续下去,期限越长,保单收益率越高,后面的年收益率会逼近7%。

图1 Stephen投保分红型储蓄险案例

事实上,上述算法是将客户所缴保费作为投入,将未来所有返还金额作为产出来计算的。如果按照保险公司的内部算法,将客户所缴保费扣除费用之后的现金价值或账户价值作为投入,该类产品的预期年收益率大致就是7%。

二、香港分红型储蓄险的保单利益演示和相关监管规定

事实上,与内地中国银保监会的监管方式不同,香港保险业监管局对于香港市场上的分红型储蓄险产品的演示预期收益率水平并没有明确的监管限制,因此,香港市场上的分红型储蓄险产品大多同“充裕未来·盈尚”一样,均按6%~7%的预期收益率水平进行产品宣传(利益演示表首页均按6%~7%的预期收益率进行演示,后面的页面会展示悲观和乐观情形下的收益率)。

久而久之,这就给人造成了香港分红型储蓄险产品预期收益率高的印象,但这个高预期收益率并不是保证利益率,是否能够实现、是否有所夸大等,是悬而未决的问题。

为了规范分红险产品的开发与销售,更好地维护投保人的合法权益,香港保险业监管局于2015年6月出台了《承保长期保险业务(类别C 业务除外)指引》(简称GN16),要求各保险公司在其网站上披露分红险产品的分红实现率,以反映保单非保证预期收益的实现情况或保单履约情况。从此,大致是2016年开始,经营分红险业务的香港各保险公司均在其官网公布分红实现率和总现金价值比率这两个指标,供投资者参考。

但是,这两个履约指标是否真能反映分红型储蓄险保单的收益实现情况呢?若不能反映,对投保人的参考价值有多大呢?这些问题还需要进一步分析和澄清。

下面先对这两个履约指标的概念、计算方法以及内涵一一介绍,然后以友邦香港的具体数据为例进行分析,最终确定分红实现率和总现金价值比率这两个指标对投保人的实际参考价值。

三、分红型储蓄险保单履约指标的概念和计算方法

1.分红实现率的概念和计算公式

分红险支付给客户的利益中,有保证利益部分,也有非保证利益部分;而非保证利益部分,通常就是分红或红利部分。所以,分红实现率是该类保单“实际派发的累计非保证利益总额”与其销售时在保单利益演示文件中所述的“预期累计非保证利益总额”之比。该指标的计算前提有二:一是计算日之前的保单期限内,持有人没提取保单内任何现金;二是已有保单贷款已还清。任意一年,如第t年的分红实现率的具体计算公式如下:

分红实现率t=实际派发的累计非保证利益总额t/销售时保单利益演示文件中的预期累计非保证利益总额t

显然,若分红实现率低于(等于或高于)100%,表示保险公司实际派发的累计非保证利益低于(等于或高于)销售时所宣称的预期累计非保证利益。

具体而言,按照红利派发方式,分红可分为英式分红(保额分红)和美式分红(现金分红);按照红利派发时间,红利可分为当期红利和终期红利。当期红利通常是每年派发一次,保单持有人可以每年提取或派发后随时领取,这在英式分红的情况下被称为“复归红利”,而在美式分红的情况下则被称为“周年红利”;终期红利是在保单终结时才派发的,保单持有人在保单终结时才能提取,无论是英式分红还是美式分红都称其为“终期红利”。

此外,如果保单采用美式分红,保单利益演示文件中的红利自然就用现金金额表述;如果保单采用英式分红,保单利益演示文件表中的红利通常用红利现金价值(即将保额红利折算成现金价值)表述。

所以,更具体而言,英式分红保单通常会公布“复归分红实现率”和“终期分红实现率”,美式分红保单通常会公布“周年分红实现率”和“终期分红实现率”。复归分红实现率和周年分红实现率本质上都是当期分红实现率。

2.分红实现率计算案例

表1和表2分别给出了英式分红保单和美式分红保单的分红实现率计算案例。

表1 某英式分红保单的复归红利、终期红利和分红实现率(假设该保单于2020年1月1日生效,到2022年1月1日有两期分红) 单位:美元

表2 某美式分红保单的周年红利、终期红利和分红实现率(假设该保单于2020年1月1日生效,到2022年1月1日有两期分红) 单位:美元

如表1 所示,假设今天是2021 年1 月1日,保险公司实际派发的累计复归红利的现金价值为950 美元,预期派发的累计复归红利为1000美元,首个保单年度的复归分红实现率=950/1000=95%。就终期红利而言,由于销售时利益演示数额及实际派发金额均为0美元,因此终期分红实现率不适用。

假设保单在2022 年1 月1 日仍然有效,第二个保单年度的复归分红实现率=1720/2000=86%。就终期红利而言,假设此时该保单因受保人死亡而终止,而实际派发的终期红利的现金价值为50美元(销售时利益说明所述为100美元),第二个保单年度的终期分红实现率=50/100=50%。

如表2 所示,假设今天是2021 年1 月1日,保险公司派发的周年红利为1000 美元。首个保单年度的周年分红实现率=1000/1000=100%。就终期红利而言,由于销售时利益说明所述数额及实际派发的金额均为0,因此终期分红实现率不适用。

假设保单在2022 年1 月1 日仍然有效,保险公司派发的周年红利为800 美元,加上累计利息30 美元,累计红利及利息总额为1830美元,第二个保单年度的周年分红实现率=1830/2030=90.1%。就终期红利而言,假设此时保单终止,而实际派发的终期红利金额为70美元(销售时利益说明所述为100美元),第二个保单年度的终期分红实现率=70/100=70%。

3.总现金价值比率的概念和计算公式

总现金价值比率是该类保单的实际总现金价值与保单销售利益演示文件中所述的预期总现金价值之比。总现金价值是保单终止(包括死亡、退保或期满)时保单持有人所拿到的金额,包括保证利益(如保证现金价值、保证现金以及保证入息)和非保证利益(如周年红利及其累积利息、终期红利、复归红利的现金价值、终期分红的现金价值、非保证入息及其累积利息以及保证现金或保证入息累积之利息)。

与分红实现率的分子分母仅包含非保证利益相比,总现金价值比率的分子分母同时包含了保证利益和非保证利益。同分红实现率一样,该指标的计算也有两个前提:一是计算日之前的保单期限内,持有人没提取保单内任何现金;二是已有保单贷款已还清。任意一年,如第t 年的总现金价值比率的计算公式如下:

总现金价值比率t=实际派发的总现金价值t/销售时保单利益演示文件中的预期总现金价值t

显然,若总现金价值比率低于(等于或高于)100%,表示保险公司实际派发的总利益(包括非保证利益和保证利益)低于(等于或高于)销售时所宣称的预期总利益。

因为总现金价值为保证利益和非保证利益总和,而通常情况下,香港分红型储蓄险保单的保证利益很低,非保证利益远远高于保证利益(长期的高预期收益率也是由于非保证利益较高的缘故),所以,在同样情形下计算出的总现金价值比率通常是高于分红实现率的。

发票可谓是企业的一大心腹,往往也是进项税抵扣的一大难点。以建筑行业为例,通常建筑工程买材料的上家一般是小规模纳税人,招致企业难以拿到增值税专用发票进行进项抵扣,能拿到的发票最多也就是普通发票。另外,建筑工程企业一般耗时长耗费大,较难在第一时间拿到应收款,也就不能在第一时间拨付给上家材料款项,因此许多建筑工程企业能购进原料已实属不易,不会再强行向供应商索要增值税发票。陷入这种困境的企业只能独自承担税负或者冒着违规风险另寻他人开票。

4.总现金价值比率计算案例

表3给出了一个英式分红保单总现金价值比率的计算案例,表中的保证利益数据是作者按照分红型储蓄险的特点假设的,其他数据与表1相同。

表3 某英式分红保单的复归红利、终期红利和总现金价值比率(假设该保单于2020年1月1日生效,到2022年1月1日有两期分红) 单位:美元

假设今天是2021 年1 月1 日,如果保单尚未终止,则首个保单年度的总现金价值比率不适用。

假设保单在2022 年1 月1 日终止,保险公司派发的累计复归红利的现金价值为1720美元,保证利益为100美元,终期分红为50美元,则第二个保单年度的总现金价值比率=(100+1720+50)/(100+2000+100)=85%。

若按照分红险实现率的思路计算总分红实现率,则计算公式如下:总分红实现率=(1720+50)/(2000+100)=84.29%,其结果略低于总现金价值比率。因此,将保证利益和非保证利益都算进来后,可以在一定程度上提高履约指标的数值。

四、分红实现率和总现金价值比率的实际披露案例

本文无法对所有香港保险公司的所有分红型储蓄险保单的历史分红实现情况进行分析,这里仅通过案例进行说明。笔者查阅了友邦香港公司官网披露的分红保单的分红实现率和总现金价值比率的历年数据,选取友邦香港的王牌分红型储蓄险产品“充裕未来系列”的最早一款产品——“充裕未来计划”为典型产品,来看看其履约情况。

笔者选取2020 报告年度来分析,那么,对于2019年购买该产品的投保人来说,2020年就是第一个保单年度;对于2018年购买该产品的投保人来说,2020年就是第二个保单年度;对于2017 年购买该产品的投保人来说,2020年就是第三个保单年度;以此类推。

1.分红实现率披露案例

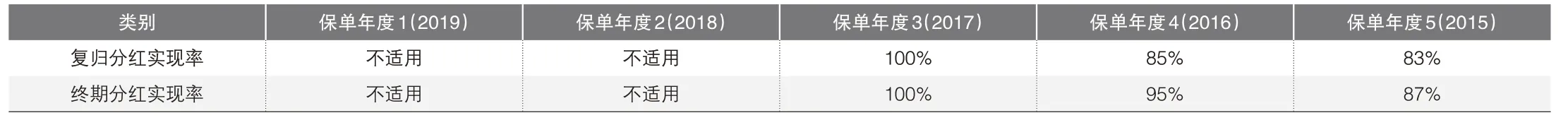

表4 2020报告年度的“充裕未来”产品分红实现率情况

2.总现金价值比率披露案例

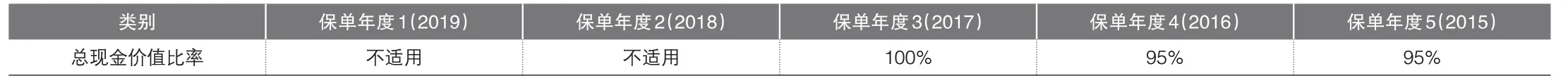

“充裕未来”产品的总现金价值比率的具体数据及变化趋势如表5和图3所示。

表5 2020报告年度的“充裕未来”产品总现金价值比率情况

五、香港分红型储蓄险保单高预期收益率是否实现

1.从保险公司披露的履约指标数据来看

从图2 可见,随着保单年度增长,“充裕未来”分红保单的复归分红实现率和终期分红实现率呈下降趋势。从图3 来看,随着保单年度增长,分红保单的总现金价值比率同样处于下降的趋势。

图2 2020报告年度“充裕未来”产品分红实现率情况

图3 2020报告年度的“充裕未来”产品总现金价值比率情况

随着未来利率下行趋势的延展,很可能导致香港分红险的资产配置中的债权类资产收益率进一步走低,多个年度以后的分红实现率可能会更低,这说明未来的高预期收益率不容易实现。

2.从分红实现率和总现金价值比率指标的本质来看

事实上,终期分红实现率和总现金价值比率这两个履约指标暗藏玄机。

首先,对于所有购买分红型储蓄险的投保人而言,购买之后所有保单年度的周年分红实现率或复归分红实现率都是可以计算的,或者说周年分红实现率或复归分红实现率总是适用的。

但是,无论是终期分红实现率还是总现金价值比率,只有保单满期、保单持有人退保或被保险人死亡时,才可以计算出这些特定保单在当年度的这两个履约指标,其他情况下,这两个指标都不适用。原因是,这两个指标的分子中都包含终期红利,而终期红利只有在保单终止时才会发放,什么样的保单会终止呢?只有满期、退保、被保险人身故时保单才会终止。

更具体而言,第一,当保单满期时,会有终期分红实现率和总现金价值比率。何时保单会满期呢?无论被保险人年龄多大(通常可以更换被保险人),香港这类保单的利益演示文件通常都按100年演示,这意味着,在保单生效100 年后才会有这个指标,前期都不适用。

第二,当保单持有人退保时,会有终期分红实现率和总现金价值比率。购买这类保单,由于前期扣费的原因,前面若干年的客户实际收益率是很低的,甚至是负值,绝大多数客户着眼于长期投资,不会短期内退保,因此,这两个履约指标对绝大多数客户不适用。

第三,当被保险人身故时,如果不更换被保险人的话,保单终止,就会有终期分红实现率和总现金价值比率。问题是,绝大多数被保险人不会在保单前期和中期身故,即便身故也可以更换被保险人,因此,这两个履约指标对绝大多数客户也不适用。

我们可以看出,终期分红实现率和总现金价值比率对绝大多数客户的大多数保单年度不适用。因此,即便保险公司给出了履约指标,也是那些少量适用客户的指标,并不代表绝大多数客户的实际情况。

我们可以猜测,如果保险公司想“美化”其履约指标,就会对少量适用客户给出令人满意的终期分红实现率和总现金价值比率,但由于这部分客户数量少,这样做的成本并不大。但从本质上看,这些指标并未反映绝大多数客户所能得到的实际收益,这就是暗藏的“玄机”。

如果保险公司采取上述美化策略,大多数投保人很可能被并不反映实际收益的终期分红实现率指标和总现金价值比率指标所误导,进而作出购买或投资的决定。

实际上,如上所述,在全球经济形势不明朗和可能下行的趋势下,香港分红型储蓄险保单的预期收益实现情况并不十分乐观。

六、结论和对投资者的建议

本文通过对香港分红型储蓄险保单的分红实现率和总现金价值比率指标进行深入分析,发现这两个指标本身存在局限性,投保人可能被误导:

第一,这两个指标均只代表该类产品的历史收益实现情况,对于未来的预期收益实现情况仅仅起到参考作用。基于不明朗和可能下行的国际经济形势,香港分红型储蓄险保单的高预期收益率实现的可能性不太乐观。

第二,终期分红实现率和总现金价值比率仅代表已终止保单的实现情况,对绝大多数客户(的大多数保单)不适用,因此,即便保险公司给出了履约指标,也是那些少量适用客户的指标,并不代表绝大多数客户的实际收益实现情况。

第三,看到还不错的履约指标,甚至可能是保险公司以较低成本美化之后的履约指标,投保人可能被误导。建议投保人仅将分红实现率和总现金价值比率当作参考指标,而不是权重极大的决策指标,即不能看到分红型储蓄险产品的历史实现率在100%左右就盲目购买。