实体企业金融化对全要素生产率的影响研究

王 华,郭思媛

(中南财经政法大学 a.会计学院;b.管理会计与绩效研究所,湖北 武汉 430073)

一、引 言

近年来,在金融、房地产等行业超额回报率的驱动下,很多实体企业追求高额利润,将资金投向相关行业并开展金融化活动,实体企业金融化的经济后果备受关注。据统计,2019年中国A股上市实体企业持有金融资产总额多达54万亿元,而2008年只有10万亿元(1)通过CSMAR数据库数据整理计算所得,样本为2008年、2019年全部中国A股上市企业(除金融、保险及房地产类企业)。。目前,相关研究认为实体企业开展金融化活动可能基于“储蓄动机”带来“正向效应”,也可能基于“套利动机”带来“负向效应”。持“正向效应”观点的学者认为企业将闲置资金投入到金融领域,实现资产增值效应,再反哺实体经济,最终提高全要素生产率[1];持“负向效应”观点的学者则认为实体企业将资金投入到金融活动之中是市场套利行为,会挤占原本满足企业正常生产经营的资金,损害主业业绩,不利于提升全要素生产率[2]。那么,金融化的选择,到底是提升了企业全要素生产率,实现“反哺”主业的长期效果,抑或是降低了企业全要素生产率进而实现了套利行为的短期效果?为回答这一问题,本文以中国A股非金融上市企业为研究对象,研究企业金融化选择对全要素生产率的影响,并进一步考察不同金融生态环境以及融资约束水平下,实体企业开展金融化活动与全要素生产率的关系。

二、理论分析与研究假设

企业金融化选择的影响已引起社会普遍关注,其动机主要有以下两点:储蓄动机,认为扩大金融化资产配置可以提高全要素生产率;套利动机,认为聚焦金融化活动可能抑制全要素生产率。

(一)理论分析

1.金融化选择的“正向效应”

金融化选择的“正向效应”主要基于预防性储蓄需求理论的“储蓄动机”,具体是指:企业将闲置资金投入到金融、投资性房地产等行业,短时间内可以获得较高收益[3];实体企业越来越热衷于将资金投入到盈利较高、流动性较强的金融业等相关行业;应对未来不确定性,保证企业主营业务的正常进行;满足其正常交易货币的需求,实现资产增值效应。

全要素生产率作为一种衡量资源配置效率的综合指标,可以较全面地反映企业发展潜力以及平均产出水平、制度环境、管理技能等因素作用下的综合产出效率,具有一定的空间集聚效应[4]。在“储蓄动机”的支持下,实体企业金融化选择的主要目的是提高资金使用与配置效率,在资金实现增值的同时提高全要素生产率[5]。

2.金融化选择的“负向效应”

金融化选择的“负向效应”主要基于投资替代理论的“套利动机”[6]。实体企业将有限资金投入到金融投资之中去,会挤出创新投资、科研支出、固定资产更新改造支出等主业投资,不利于企业发展[3];企业过度投资金融资产,会挤占正常生产经营所需的资金总量[7]。

“套利动机”影响企业在有限资源下的资金资源配置行为[3]。实体企业从事金融化活动的主要目的是将企业拟用于实体活动的资金投入金融资产,可能忽视主业而导致资源错配行为,降低资源配置效率,抑制全要素生产率的提升[8]。

(二)研究假设

针对现有理论分歧,本文试图探讨金融化选择是基于“储蓄动机”,还是“套利动机”。近期研究普遍证实了金融化选择的“负向效应”,即扩大金融化程度是基于“套利动机”,对全要素生产率仅具有抑制作用[2]。黄贤环等研究发现,现阶段企业提高金融化程度是在“套利动机”的驱使下对企业资源的错配,抑制了企业全要素生产率的提升[3]。杜勇等研究也发现,金融资产并未发挥“储蓄”动机,不利于企业提升业绩[1]。本文认为,在一定程度上,企业金融化选择对企业资源的配置效率发挥“正向效应”还是“负向效应”取决于“储蓄动机”与“套利动机”的实现条件,其影响机制和影响效果还有待于进一步检验和论证。

“储蓄动机”与“套利动机”的实现条件本质上是企业资源配置意愿的体现。当前,中国实体企业更愿意基于“套利动机”将资金投入金融领域,谋取短期收益,无法发挥“正向效应”,降低了全要素生产率。据此,本文提出假设1:

假设1:现阶段,实体企业提高金融化程度主要基于“套利动机”,对全要素生产率具有抑制作用。

三、研究设计

(一)数据、样本与变量定义

1.样本选择与数据来源

本文样本为2008—2019年中国沪深A股上市企业年度财务数据,为了使样本数据更具代表性,筛选原则如下:删除金融、保险类以及房地产行业样本;删除ST、PT类上市公司;剔除资产负债率大于1的样本;剔除主要变量缺失和异常的样本。最终得到3 324家公司23 118个年度观测值。研究中所使用的数据来自CSMAR和CNRDS数据库。为克服极端值的影响,对所有模型的连续变量进行了1%和99%分位的缩尾(Winsorize)处理。

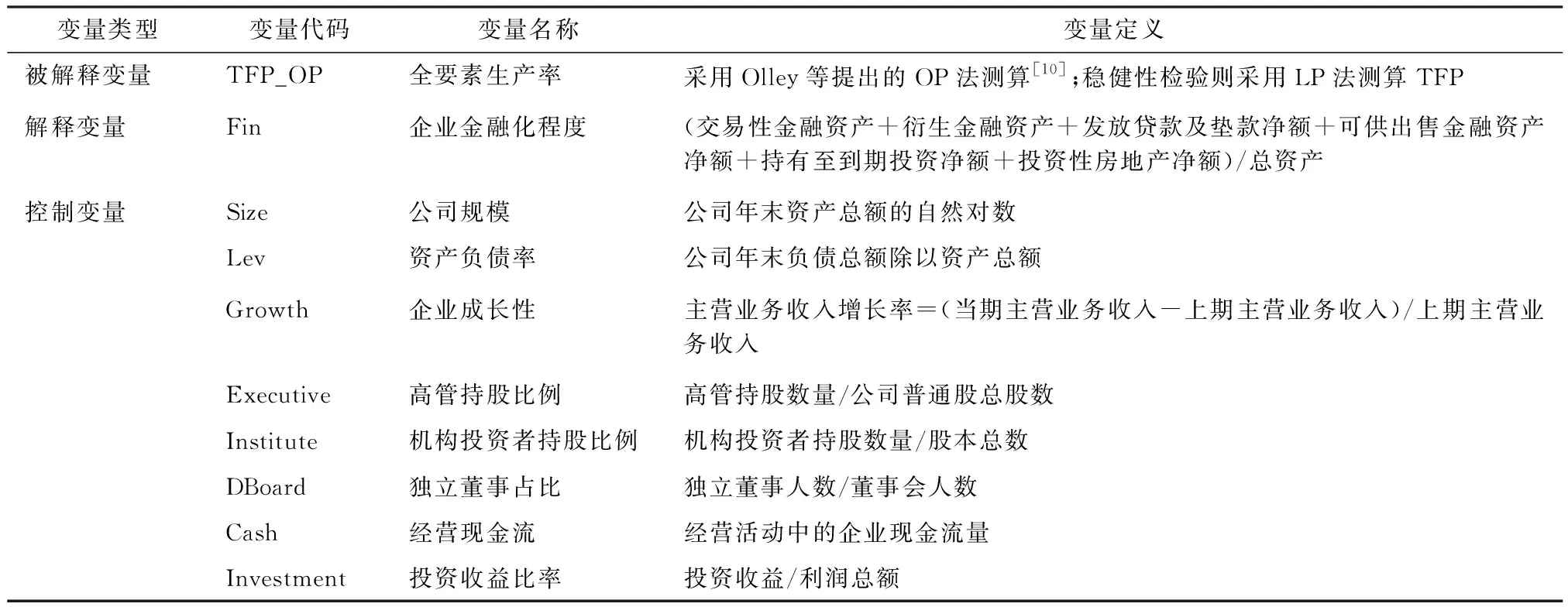

2.变量定义

(1)企业金融化程度(Fin)指标

本文参考杜勇等衡量金融化程度的做法,采用企业持有的金融资产占总资产的比重衡量金融化程度[1]。其中,金融资产主要涵盖交易性金融资产、衍生金融资产、发放贷款及垫款净额、可供出售金融资产净额、持有至到期投资净额、投资性房地产净额等六类资产。Fin的数值越高表明企业金融化程度越高。同时,为了更好地衡量企业金融化程度,还引入了其他指标测度金融资产并进行稳健性检验。

(2)全要素生产率(TFP)指标

全要素生产率(TFP)是本文的被解释变量,也是关键研究变量之一。目前对TFP主流测度方法主要有以下三种:参数法、非参数法和半参数法。鲁晓东等在核算中国主要工业企业TFP时,比较了广义最小二乘(OLS)法、Olley-Pokes(OP)法、Levinsohn-Petrin(LP)法和固定效应法等参数和半参数方法的优缺点,认为半参数法可以更好地解决内生性和样本选择问题,其中LP法作为OP法的改良方法较好地解决了数据丢失问题,但估计结果并不显著优于OP法[9-11]。基于此,本文在基准回归中使用OP法对企业TFP进行估计,在具体估计过程中,采用Olley和Pakes的基本思路,同时借鉴鲁晓东等的做法,使用半参数三步估计法解决OLS法中同时性偏差和样本选择偏差问题。为了使结果更为稳健,后文使用LP法作为稳健性检验。

(3)控制变量(X)

企业全要素生产率还受到其他因素影响,借鉴已有研究,本文控制了公司层面的特征、财务特征等因素的影响[3]。此外,本文还控制了公司虚拟变量(Firm)和年度虚拟变量(Year)。具体变量定义如表1所示。

表1 变量定义表

(二)模型设定

为验证假设1,构建模型(1),其中被解释变量为全要素生产率(TFP_OP),下标i代表企业,t代表年份,表示i企业t期的全要素生产率;关键解释变量为企业金融化程度(Fin);Xit为上述控制变量;λi和γt分别表示i企业的个体固定效应、t期的年份固定效应;uit为i企业t期的随机误差项。本文主要参考了谢富胜等的模型构建与回归方法[8],为了克服反向因果导致的内生性问题,模型(1)中的Fin变量及所有连续型控制变量均取一阶滞后项进行回归。

TFP_OPit=α0+α1Finit+α2Xit+λi+γt+μit

(1)

四、实证结果与分析

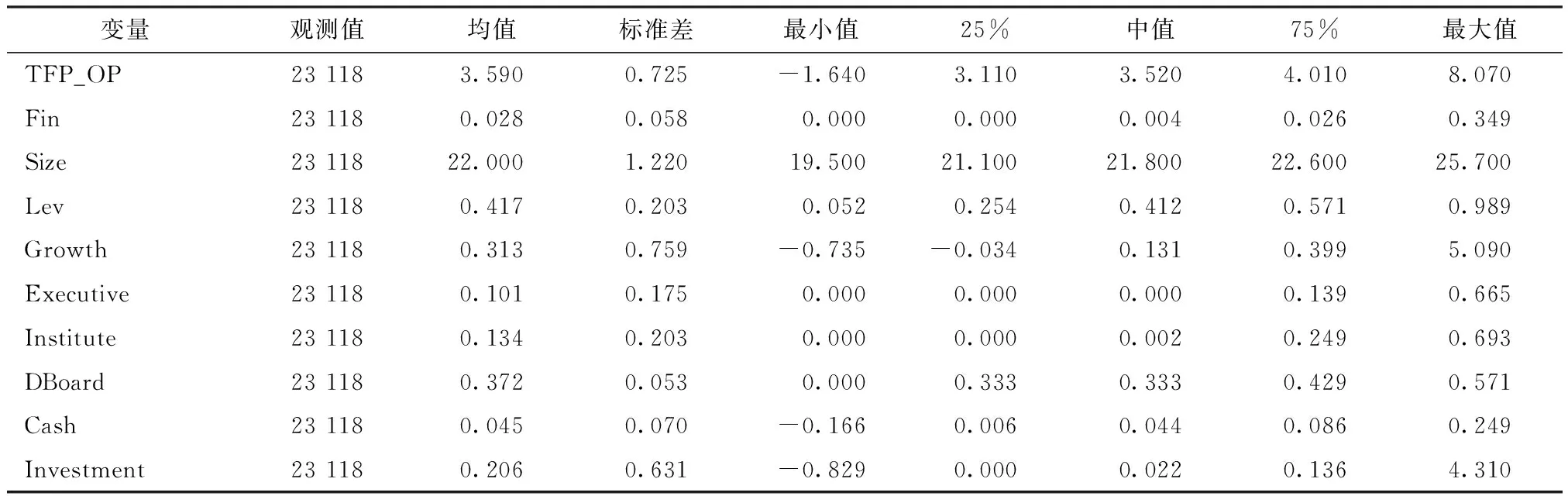

(一)描述性统计

主要变量的描述性统计如表2所示。结果显示,企业全要素生产率差异较大,2008—2019年间非金融A股上市企业的全要素生产率(TFP_OP)平均值为3.590,最小值为-1.640,最大值为8.070。不同企业的金融化程度(Fin)同样呈现出较大的差异,其中:均值为0.028,中位数0.004,最小值为0.000,最大值为0.349,其均值(0.028)超过了中位数(0.004),说明有相当一部分上市公司配置了较多的金融资产。其他控制变量与以往研究样本相似,证明样本筛选过程具有可靠性。

表2 主要变量的描述性统计

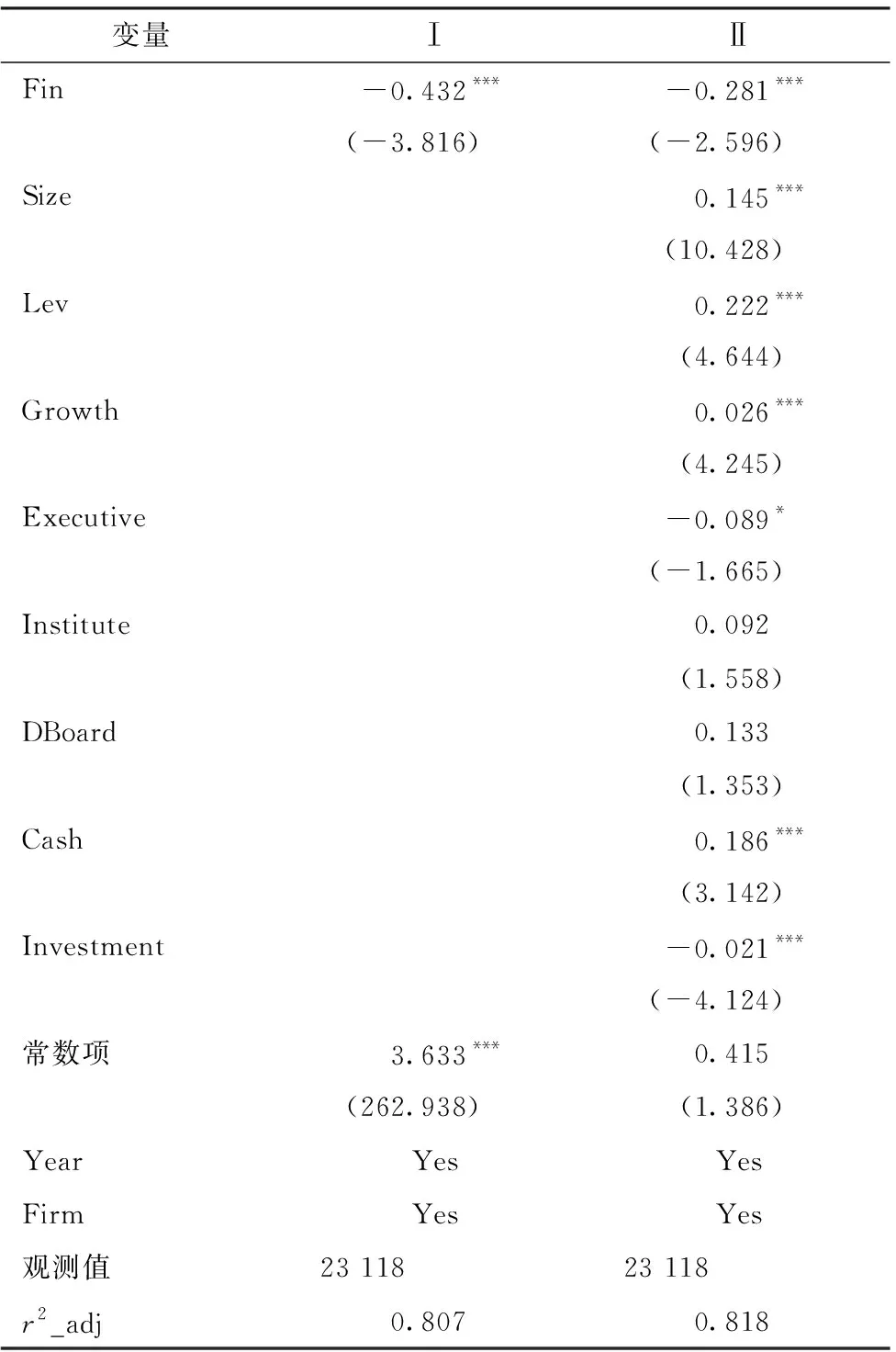

(二)回归分析

在基准分析中,经过Hausman检验,本文采用固定效应模型(FE)进行回归分析。表3报告了模型(1)的回归结果。列Ⅰ的回归结果表明,在不加入控制变量时,Fin的系数在1%的水平上显著为负,表明基于“套利动机”的金融化水平提升,显著抑制了企业未来的全要素生产率。加入控制变量后,Fin的系数仍然显著为负,表明企业扩大金融化水平降低了全要素生产率,以上结果使得本文假设1得到了验证。

(三)稳健性检验

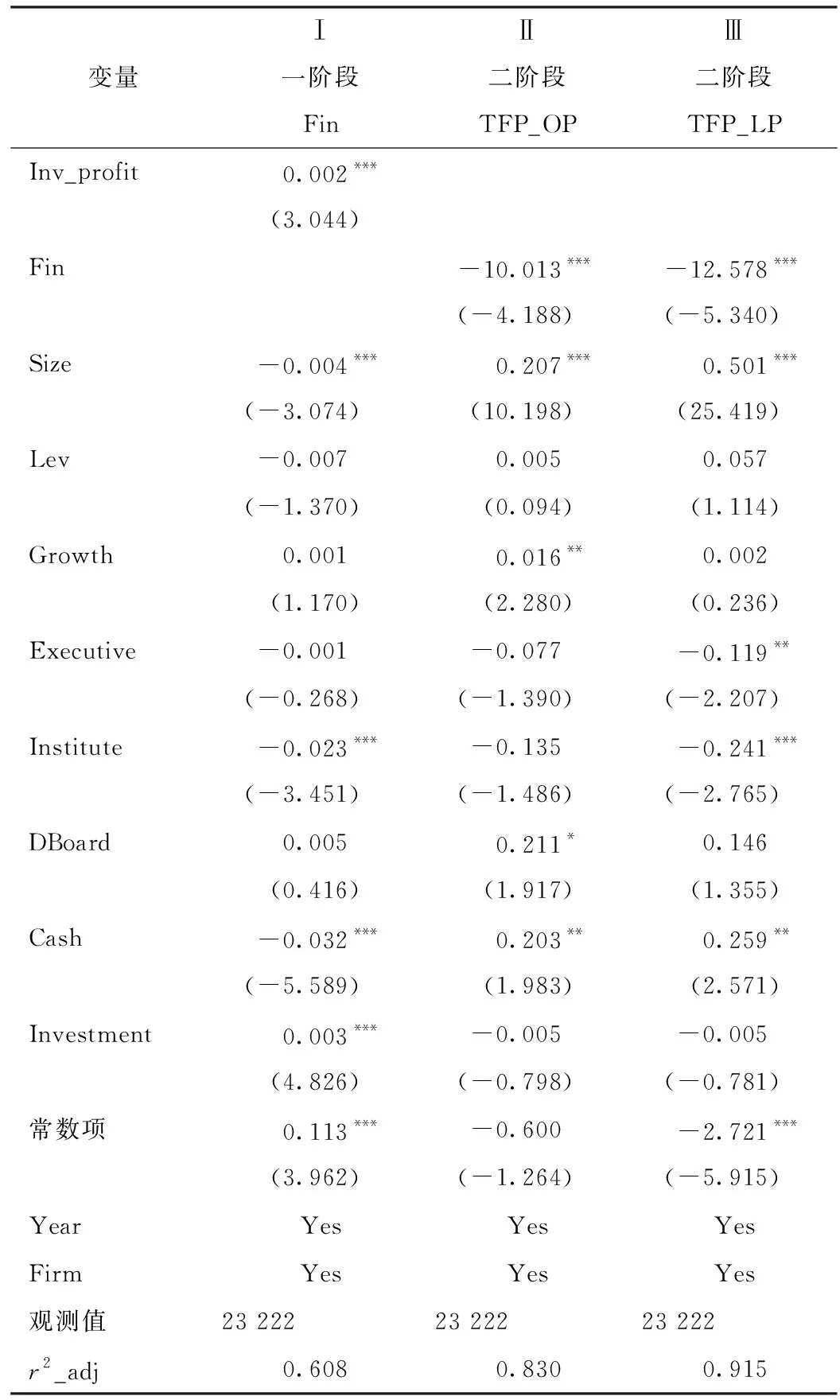

1.考虑内生性的影响

对解释变量的一阶滞后项进行分析,在一定程度上缓解了反向因果造成的内生性问题,但仍可能存在遗漏变量等内生性问题。为控制可能存在的内生性问题,借鉴王红建等的做法,选择投资收益占净利润之比(Inv_profit)作为工具变量进行2SLS回归[2,5]。原因如下:其一,投资收益是非主营业务带来的利润,与金融资产配置水平高度相关,但与企业日常经营活动无关,亦无法影响到企业的全要素生产率,即该工具变量与全要素生产率不存在显著的相关关系,满足使用工具变量的要求;其二,该工具变量选用合适,统计检验发现,该工具变量选取方式下最小特征根统计量大于经验值10,通过了弱识别检验。

最小二乘法的回归结果如表4所示,在第一阶段回归中,投资收益占净利润之比(Inv_profit)与内生性变量企业金融化程度(Fin)呈现显著的正相关关系。第二阶段的回归结果表明,无论采用OP或是LP方法计算全要素生产率,企业金融化程度(Fin)系数均呈现显著负相关关系,与主检验结果一致,表明控制内生性问题后研究结论依然保持稳健。

表3 金融化程度对企业全要素生产率的影响(主检验结果)

2.改变全要素生产率的测度方法

根据前述对全要素生产率指标确定方法的描述,在基准回归分析中采用OP法进行测算。为了使结果更为稳健,本文采用LP法对TFP重新测算。系数估计结果表明,回归系数和显著性与主回归估计结果一致,企业金融化程度(Fin)的回归系数在1%水平上显著为负。在改变全要素生产率的测度方法后,研究结论与基准回归分析相一致。

3.改变金融化程度的测度方法

正如前文所示,对于金融化程度的测算并没有统一见解。为了保证结论稳健性,首先,本文同时参考彭俞超等的做法,将金融资产范围重新定义为交易性金融资产、买入返售金融资产、可供出售金融资产、发放贷款及垫款和持有至到期投资等5类,用此金融资产与期末总资产的比值作为企业金融化程度的替代变量[12];同时,参考张成思等的研究,采用金融活动获利占比测度企业金融资产配置程度,以此作为金融化程度的第二个替代变量[13]。通过以上替代,在被解释变量与其余控制变量不变的情况下,企业金融化程度(Fin)的回归系数均在1%水平上呈现显著的负相关关系,回归结果与主检验保持一致。

4.统一各变量的量纲

文中各变量的量纲不统一,对拟合效果可能存在影响,为了使结果更为稳健,本文对变量进行了标准归一化处理,将变量归一化为均值为0、方差为1的数据集,对主回归进行重新检验。回归系数和显著性与主回归估计结果一致,企业金融化程度(Fin)的回归系数在1%水平上显著为负,证明在对变量的量纲进行统一后,回归结果仍然保持稳健。

五、机制检验

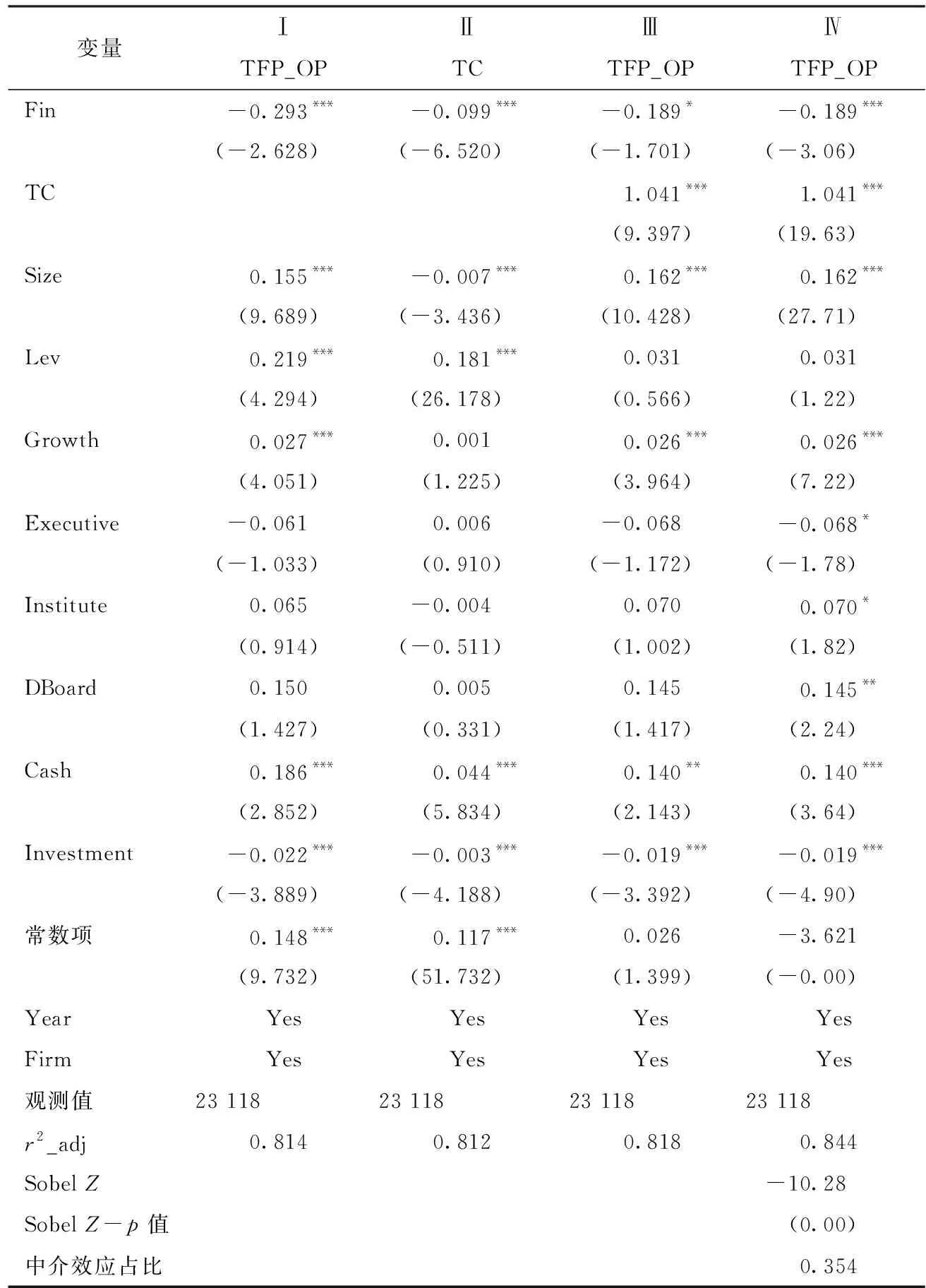

根据理论逻辑分析,从商业信用和经营业绩两条作用路径出发,采用中介效应模型分别检验企业金融化水平对全要素生产率的影响路径。

表4 工具变量法回归

(一)企业金融化程度、商业信用和全要素生产率

前文研究已经证明,现阶段提高金融化程度主要是基于“套利动机”作用下的“负向效应”,全要素生产率会受到商业信用变化的影响,其可能的作用路径是:“提高金融化程度—降低商业信用—降低全要素生产率”。从理论上分析,企业将有限的资金投入到金融投资之中去,抑制对主营业务经营的意愿,挤占了其日常经营所需资金,导致难以满足客户需求,造成产品竞争力下降,而作为反映上下游对企业声誉和信用评价的商业信用指标也随之被降低[14]。根据张羽瑶等的研究,商业信用是提高企业全要素生产率的重要手段;在商业信用规模被降低时,全要素生产率也会被降低[15]。

为了检验上述作用路径,本文借鉴温忠麟等的中介效应检验方法[16],构建三个模型进行检验:

c_TFP_OPit=α0+α1c_Finit+α2c_Xit+λi+γt+μit

(2)

c_TCit=γ0+γ1c_Finit+γ2c_Xit+λi+γt+μit

(3)

c_TFP_OPit=δ0+δ1c_Finit+δ2c_TCit+δ3c_Xit+λi+γt+μit

(4)

对所有变量进行中心化处理(将变量减去样本均值,中心化后的变量均值为0),中心化后用“c_变量名”表示。中介变量构造步骤为:借鉴牛玉凝等的研究,使用“(应付账款+应付票据)/总资产”计算得到商业信用规模TCit[14]。相关财务数据源自CSMAR数据库。为了克服内生性问题并与前文保持一致,对TCit取一阶滞后项进行回归。模型(2)、(3)、(4)的实证结果见表5。由列Ⅰ、列Ⅱ的回归结果可知,Fin与TC的估计系数均呈现显著的负相关关系,验证了在全要素生产率较低的前提下,金融化程度基于“投资替代”理论,发挥“负向效应”,即提高金融化程度会降低全要素生产率与商业信用规模。表5中列Ⅲ加入中介变量后,Fin、TC与TFP_OP估计系数分别在10%水平上和1%水平上显著,说明商业信用在企业金融化程度和全要素生产率之间起到部分中介作用。这证明了提高金融化程度主要带来“负向效应”,即企业金融化程度的提高会加大融资难度,降低商业信用规模,从而降低全要素生产率的作用机制,进一步支持了提高金融化程度的套利动机。

由于逐步回归法可能存在遗漏部分中介效应等问题,本文还使用了Sobel test对中介效应进一步检验。表5的列Ⅳ为使用Stata软件中sgmediation命令进行中介效应检验的结果,企业金融化程度(Fin)与全要素生产率(TFP_OP)呈负相关,中介变量商业信用规模(TC)的回归系数在1%的统计水平下显著为正,可见商业信用发挥了中介作用。表5还进一步报告了Sobel检验的结果,SobelZ值显著为负,中介效应占总效应的比值为35.4%,证明部分中介效应成立,即金融化行为会通过降低商业信用从而降低全要素生产率。

表5 企业金融化程度、商业信用和全要素生产率

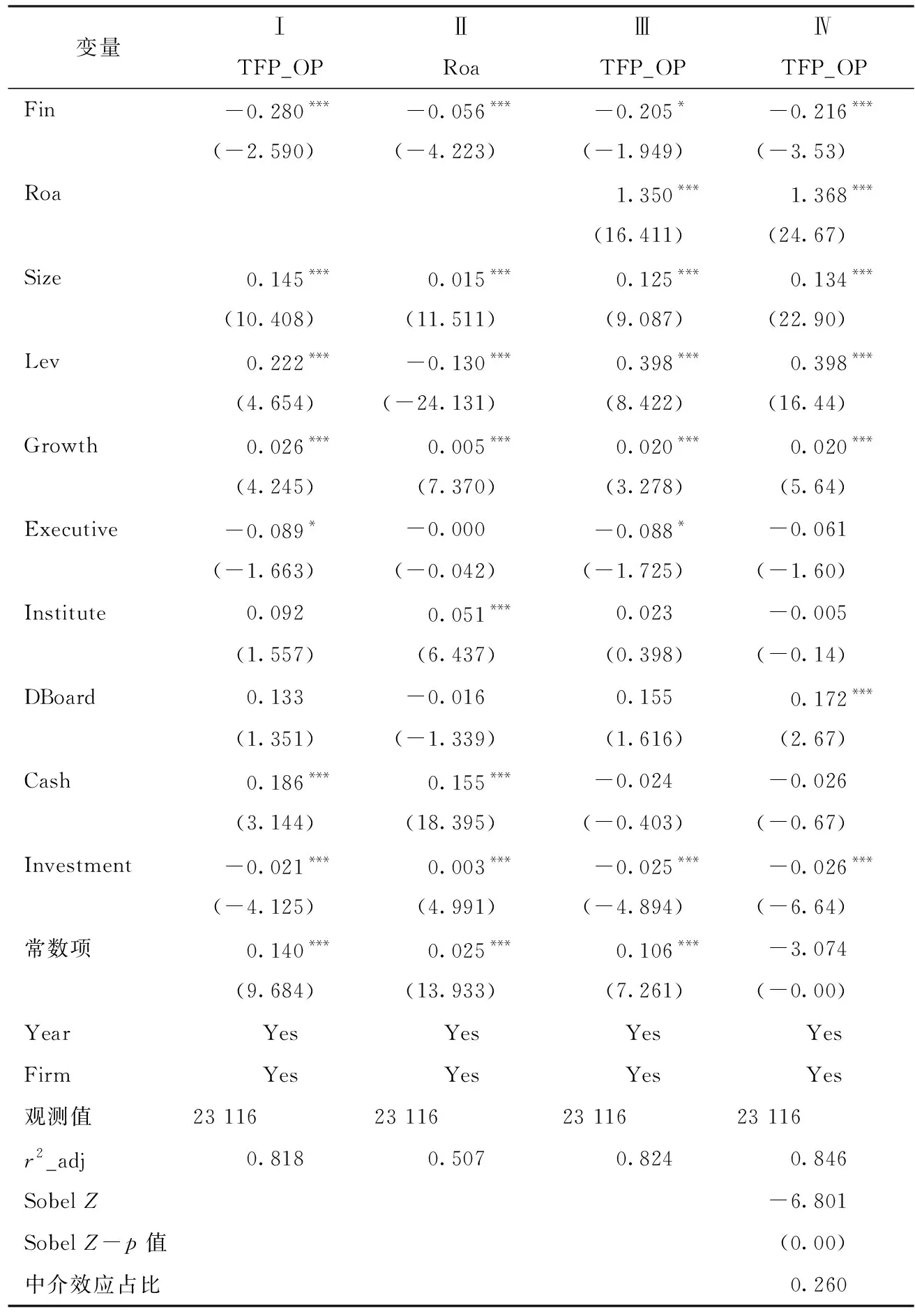

(二)企业金融化程度、经营业绩和全要素生产率

根据“投资替代”理论,过度投资金融资产会导致企业资源错配,降低经营业绩,从而抑制企业全要素生产率的提升,影响路径表现为“提高金融化程度—降低经营业绩—抑制全要素生产率”。

借鉴中介效应检验方法,检验上述机制的作用路径。本文参考王红建等的研究,选择资产收益率衡量经营业绩(Roa)[2]。使用“税后净利润/总资产”计算资产收益率,相关财务数据源自CSMAR数据库。为了克服内生性问题并与前文保持一致,对Roait取一阶滞后项进行回归。

c_TFP_OPit=α0+α1c_Finit+α2c_Xit+λi+γi+μit

(5)

c_Roait=γ0+γ1c_Finit+γ2c_Xit+λi+γi+μit

(6)

c_TFP_OPit=δ0+δ1c_Finit+δ2c_Roait+δ3c_Xit+λi+γi+μit

(7)

模型(5)、(6)、(7)的实证结果见表6。表6列Ⅰ、列Ⅱ和列Ⅲ分别报告了主回归检验、金融化程度(Fin1)对中介变量经营业绩(Roa)的回归结果。由列Ⅰ、列Ⅱ的回归结果可知,Fin与Roa的估计系数均呈现显著的负相关关系,验证了在现阶段,提高金融化程度主要带来基于“套利动机”与“投资替代”理论,发挥“负向效应”,即企业金融化程度的提高会降低全要素生产率、降低经营业绩。表6中列Ⅲ加入中介变量后,Fin、Roa与TFP_OP的估计系数分别在10%水平上和1%水平上显著,说明经营业绩在企业金融化程度和全要素生产率之间起到部分中介作用,证明了提高金融化程度主要带来“负向效应”,即金融化程度的提高会使资源发生错配,降低经营业绩,从而降低全要素生产率的作用机制,进一步支持了提高金融化程度的套利动机。使用Sobel test进一步检验,由列Ⅳ可知,经营业绩(Roa)的回归系数在1%的统计水平下显著为正,发挥了中介作用;SobelZ值显著为负,中介效应占总效应的比值为26.0%,证明部分中介效应成立,即企业金融化行为会通过降低经营业绩从而降低全要素生产率。

企业主要基于套利动机提高金融化程度,最终影响到全要素生产率,具体路径为:“提高金融化程度—降低商业信用—降低全要素生产率”以及“提高金融化程度—降低经营业绩—抑制全要素生产率”。

六、异质性分析

上述分析表明,提高金融化程度对实体企业的全要素生产率具有抑制作用,并通过降低商业信用、抑制经营业绩的路径得以实现;而抑制作用的影响程度又会受到企业所处金融生态环境水平高低与融资约束程度大小的调节。

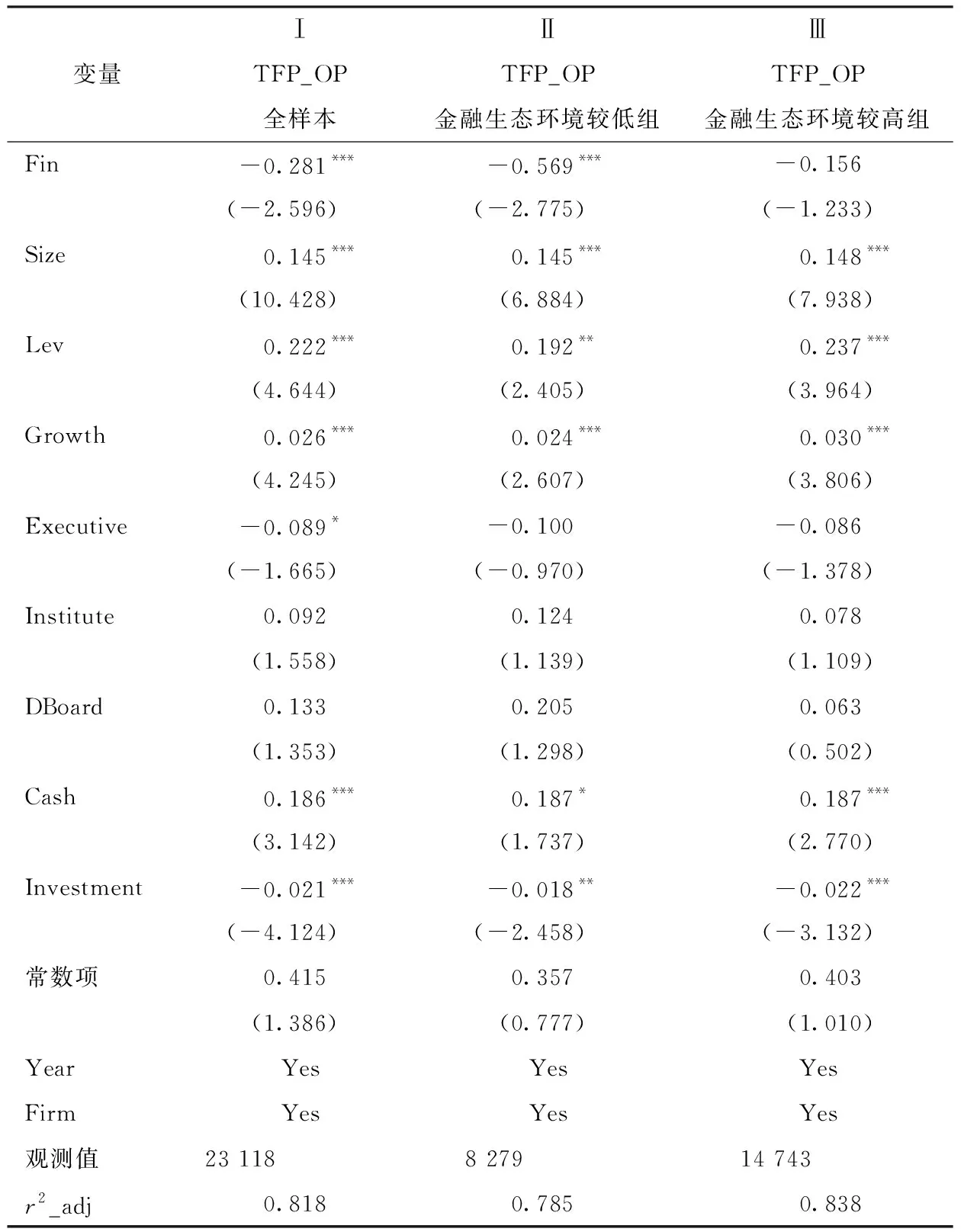

(一)企业金融化程度、金融生态环境和全要素生产率

已有研究发现,金融资源配置效率的提高依赖于良好的金融生态环境[17]。在更好的金融生态环境下,企业资产配置效率得到提升,降低了金融化对全要素生产率的抑制作用。基于此,本文推断提高金融化程度对全要素生产率的抑制作用会在金融生态环境较低的企业中更加显著。

表6 企业金融化程度、经营业绩和全要素生产率

选用王国刚等编著的《中国地区金融生态环境评价》(2013—2014)中披露的中国各省份地区金融生态环境综合得分(按照0~1分进行打分)来衡量地区金融生态环境[18]。该指数越大表明金融生态环境越好。本文以0.5分为界,按照企业实际注册地区的金融生态环境综合得分进行分组,对两组数据分别进行检验。

表7报告了分组回归的结果,列Ⅰ报告了在全样本下金融化与全要素生产率具有显著的负相关关系。如列Ⅱ所示,企业金融化的系数在金融生态环境较低组显著为负,而在列Ⅲ中,金融化与全要素生产率则没有显著的负相关关系,这表明金融化对全要素生产率的抑制作用在金融生态环境较低的企业中更加显著。

(二)企业金融化程度、融资约束和全要素生产率

已有研究发现,企业投资金融资产会受到融资约束水平的影响,具有负向调节效应[19]。盛明泉等也得出了相似研究结论,即实体企业在配置金融资产的过程中会受到融资约束水平的影响,基于不同动机展开投资[5]。前文已证明,企业提高金融化程度在“套利动机”的驱动下,会对全要素生产率产生抑制作用。进一步地,当企业面临较高融资约束时,由于可使用现金流有限,为了获得更好的经营业绩或者协议报酬,会更多地投资金融资产以获取短期效益、谋取私利;而在较低融资约束水平下,企业拥有更多的融资渠道从而可以更好地“反哺”自身要素积累与长期发展。基于此,本文推断提高金融化程度对全要素生产率的抑制作用会在融资约束水平较高的企业中更加显著。

融资约束的衡量方法较多,但大部分依赖于较多内生性的财务指标,导致研究结论可能存在偏差。为避免内生性指标的干扰,本文选用Hadlock等设计的SA指数衡量融资约束[20]。该指数仅使用企业规模和企业年龄两个随时间变化不大且具有很强外生性的变量构建(2)SA指数具体计算公式为:-0.737×Size+0.043×Size2-0.040×Age,其中Size为企业规模(单位为百万元)的自然对数,Age为企业年龄。,SA指数为负且绝对值越大,说明企业受到的融资约束程度越严重。本文按照同行业同年度企业融资约束水平的中位数进行分组,分别检验。

表8报告了分组回归的结果,列Ⅰ报告了在全样本下金融化对全要素生产率的作用,与主回归一致。如列Ⅱ所示,企业金融化的系数在融资约束程度较低组中无显著关系,而在列Ⅲ中,金融化与全要素生产率则呈现显著的负相关关系,这证明了金融化对全要素生产率的抑制作用在融资约束程度较高的企业中更加显著。

表7 企业金融化程度、金融生态环境和全要素生产率

七、研究结论与政策建议

(一)研究结论

本文试图探讨企业提高金融化程度对全要素生产率的影响,研究结果表明提高金融资产配置在中国企业中主要表现为“套利动机”。实证分析主要有以下发现:第一,现阶段,企业提高金融化程度是基于“套利动机”,金融化与全要素生产率之间呈现显著的负相关关系,即金融化对实体企业的全要素生产率具有抑制作用。第二,进一步的机制检验表明,实体企业金融化对全要素生产率的抑制作用主要通过降低商业信用以及经营业绩的路径得以实现,两条作用路径的中介效应占比分别为35.4%和26.0%。第三,不同的金融生态环境以及融资约束程度对于企业全要素生产率的影响存在结构性差异,较差的金融生态环境以及较高的融资约束水平显著增加了金融化对全要素生产率的抑制作用。

(二)政策建议

习近平总书记指出,“实体经济是大国的根基,经济不能脱实向虚”。当前中国实体行业利润率处于较低水平,实体企业在套利动机驱动下,将大量资源投入具有超额利润率的金融、房地产等行业,虽然获得了短期回报,但是损害了实体业务的发展和企业的长远成长。据此,本文提出两点建议。第一,从“套利动机”出发缓解金融化带来的“负向效应”。就实体企业而言,应避免盲目从事金融化活动,要将资源投入实体经济,切实提高全要素生产率。就政府而言,应构建良好的金融生态环境,削弱金融化对全要素生产率的抑制作用,持续优化金融生态环境,改善企业金融化对全要素生产率的抑制现象。

第二,从二者之间的作用路径以及结构异质性分析出发,研究发现商业信用和经营业绩起到了中介作用。就企业而言,应该充分运用商业伙伴授予的融资成本极低的商业信用,助力全要素生产率提升。同时,优化实体企业金融化选择的资源错配效率,在保证主营业务正常进行的基础上高效率配置金融资产,全面发挥金融化服务实体经济的作用,进一步提升经营业绩,缓解金融化对全要素生产率的抑制。

就地方政府而言,要鼓励企业通过建立产业园、整合产业链等手段提升实业的核心竞争力,进一步优化企业资源配置结构与效率。同时,要积极出台财政、税收等优惠政策,缓解企业融资约束水平,多方发力共同提高全要素生产率。

表8 企业金融化程度、融资约束和全要素生产率