科创板上市公司研发投入与企业绩效的相关性研究

李天琦

(首都经济贸易大学 北京 100070)

全球创新指数报告公布的2020年120多个国家创新指数排名显示,我国已由2015年的29位跃升到14位。全球创新指数如此快速提升的背后是对科技研发的持续投入。自2013年以来,我国研发经费总量一直位居世界第二,中国对科技创新的投入力度正呈现出连年增长的趋势,与美日等发达国家相比,正在逐步减小差距。2019年全球研发经费比2018增长8.9%,我国投入研究经费的增长速度为10.3%。种种数据表明,对科技型企业的研发投入无疑会对企业生存和发展,对国家的繁荣发展都将产生有利影响。研发投入的力度在不断增强,创新的节奏和步伐也将越来越块。

对于科创板上市企业来说,作为金融市场的新生力量,国内众多科技创新企业发展的依托平台,研发投入对企业绩效又是起到了什么样的作用,两者之间存在怎样的关联,是值得去探究的问题。基于此,笔者对215家在科创板上市的企业进行筛选,最终遴选出187家企业,并对科创板上市企业研发投入与企业绩效的相关性进行研究。

一、文献回顾、模型构建和研究假设

(一)文献回顾

1.研发投入与企业绩效呈正相关

Antje Schimke和ThomasBrenner对研发投资与企业成长的动态关系进行了1000家欧洲公司为样本的研究,发现企业的研发活动正向促进了营业额的增长。Zhen C研究分析了64家高新技术上市企业的财务信息,结果表明研发投入对企业利润率和营业利润两个绩效指标均有正向影响。吴波虹通过对不同行业的研发投入对企业绩效的机理分析得出,研发投入在公司的治理关系和政府补贴的共同作用下,将会通过促使员工绩效的提升,将对企业的发展产生明显的促进作用。黎珊以科创板 2019 年上市企业作为研究对象,实证分析了研发投入与营业收入间的依赖关系,论证了研发投入对营业收入的正向影响。

2.研发投入与企业绩效的关系存在滞后性以及累积性

Xu J 和Jin Z对以沪深30家上市公司为研究样本,在研究中该学者进一步指出,因研发是个缓慢且效果滞后的事情。因此在对研发投入产出滞后期的研究中发现,研发投入往往会对第一滞后阶段中的利润率产生显著的正向影响。Chen T,和Guo D Q等以台湾半导体产业为研究对象,运用动态面板数据模型,研究发现研发投入可能会降低企业在同时期内的经营业绩,但正向促进了接下来的几个时期内企业绩效。郑春燕以三年期的上市煤炭企业数据为样本进行研究发现,在对研发投入相对滞后期利润率的影响当中,滞后期2年所带来的影响系数显著高于滞后期1年的系数。刘芳莲通过对157家生物医药公司的数据研究分析发现,研发投入强度对企业绩效有正向影响且具有滞后性,正向影响在滞后三期时更为明显。

(二)模型构建与假设提出

1.模型构建

本文使用SPSS软件,对科创板上市企业2017-2019年度的面板数据进行回归分析。如下形式:

本文选用具体模型如下:

(1)研发投入与企业绩效相关性回归模型

(2)研发投入与企业绩效滞后性回归模型

式中:“i”表示企业样本(1,2,3…187);

“t” 表示年度时间(1,2,3);

“yit”表示个体i在t时的被解释变量(净资产收益率或营业收入增长率)的观测值;

“xkit”表示第k个解释变量(研发投强度)对个体i在t时的观测值;

“βki”表示回归模型待估计的参数(回归系数);

“μit”表示模型误差项;

“λi”表示个体效应;

在式(2.3)中:j代表滞后期(j=1,2);xkit-j表示第k个非随机解释变量(研发投入强度)对个体i在滞后j个年度时的观测值。

本文样本数据选取2017年、2018年、2019年共3个年度,则滞后期为滞后Ⅰ期和滞后Ⅱ期。滞后Ⅰ期:2017年、2018年度研发投入对2018年、2019年度企业绩效的影响;滞后Ⅱ期:2017年研发投入对滞后2年的2019年企业绩效的影响。

2.研究假设

以往各研究者的研究结论不尽相同,但人们对研发投入与企业绩效关系最为一致的研究方向是两者呈正相关关系,部分研究者也对两者在滞后期的关系进行了探究。研究者们针对研发投入与企业绩效在当期或滞后期的关系,提出相应假设并进行了一系列的分析、验证后得出结论。本文从科创板上市企业的实际情况出发,借鉴以往研究者们的经验和方法,利用企业绩效不同表现形式的指标,本文:假设如下:

H1:研发投入与企业盈利能:呈正相关

H2:研发投入与企业成长能:呈正相关

H3:研发投入对企业盈利能力存在:后性影响

H4:研发投入对企业成长能力存在滞后性影响

二、研究设计

(一)数据来源与样本选择

本文选取了187家科创板企业作为调研样本。通过对上市企业在上海证券交易所官网和东方财富网披露的财务信息进行搜集和整理,以3个年度(2017年-2019年)的财务数据为研究对象,运用EXCEL和SPSS数据处理软件对研发投入、营业收入增长率、净资产收益率等进行描述性统计、相关性以及回归分析。

(二)变量定义

1.研发投入指标的选取

以往的文献中,常有研究者以企业研发资金投入额(或研发费用额)作为解释变量,但考虑到本文选取的样本中企业规模、研发资金投入量存在一定的差异性(见表1)。

表1 科创板上市企业各年度研发投入情况(单位:万元)

为增加样本间数据可比性和研究结论的准确性,本文选取被较多研究者认可并使用的“研发投入强度”作为解释变量,即同期研发投入与营业收入的比值,公式如下:

2.企业绩效指标的选取

本文选取了评价企业盈利能力的净资产收益率(也称所有者权益报酬率)和评价企业发展能力的营业收入增长率(也称销售增长率)两个指标作为被解释变量。

①利能力指标—净资产收益率

其计算公式如下:

②成长能力指标—营业收入增长率

营业收入增长率的计算公式如下:

三、实证结果

(一)描述性统计

1.研发投入的描述性统计分析

由表3数据可以知,连续3年研发投入的平均值和投入总额都呈现逐年递增的趋势,从图1的趋势线也显示了趋势增加的状态。由此说明科创板上市企业对研发的重视程度越来越高,企业的创新力度不断加大。各年度研发投入最高的企业占整体投入额的比例均超过20%,最低额仅为总额的0.04%。如此大的差距说明了科创板上市公司在企业规模、所属行业、研发力度等方面,都可能存在较大差异。

表3 科创板上市企业研发投入描述性统计分析(单位:万元)

图1 各年度研发投入额的趋势比较

(2)研发投入强度的描述性统计分析

由表4数据可以看出,2017研发投入强度最大值0.8683明显高于其他年度,而最小值0.0077最低,标准差也高于其他年度。从均值上看都在0.11左右,能够看出各年度的研发投入强度总体比较稳定。

表4 科创板上市企业研发投入强度描述性统计分析

2.企业绩效的描述性统计分析

(1)净资产收益率的描述性统计分析

由表5数据可以看出,企业净资产收益率间的差异情况较为明显,如最小值为负值而最大值为1.97,这其中差异明显,说明不同企业获取收益的差异较为明显。负值的存在说明有些企业出现盈利状态为负的情况,当期处于亏损状态。

表5 科创板上市企业净资产收益率描述性统计分析

(2)营业收入增长率的描述性统计分析

由表6中数据显示,同一年份企业间营业收入增长率差异很大,尤其是2017年整体最大值6.3400和最小值-0.4713均出现在本年度,说明不同企业的成长能力差距明显。从3个年度营业收入增长率的平均值来看,虽然每年度增长率均超过20%,但整体处于下降趋势,企业整体成长速度逐渐放缓。

表6 科创板上市企业营业收入增长率描述性统计分析

(二)回归分析

1.研发投入强度与净资产收益率的回归分析

由表7可知,研发投入强度与净资产收益率的回归系数为-0.513,说明两者呈负相关关系,且达到0.01水平的显著性(p=0.000<0.01)。此回归结果表明,企业研发投入强度的提高,对净资产收益率不仅没有起到促进作用,反而使其下降,产生显著的负向影响。假设“H1:研发投入与企业盈利能力呈正相关”未能得到验证。

表7 研发投入强度与净资产收益率的回归结果

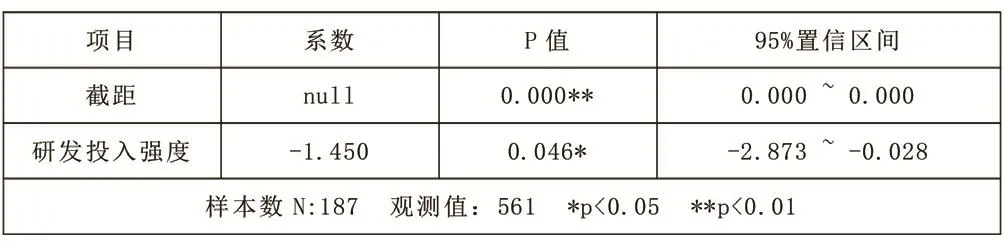

2.研发投入强度与营业收入增长率的回归分析

表8中结果显示,当期研发投入强度与营业收入增长率的回归系数为-1.450,P=0.046通过5%的显著性检验。说明企业研发投入强度反向作用于营业收入增长率,投入强度与其营业增长负向影响。假设“H2:研发投入与企业成长能力呈正相关”未能得到验证。

表8 研发投入强度与营业收入增长率的回归分析结果

3.研发投入强度对净资产收益率滞后性影响分析

(1)滞后Ⅰ期

表9是研发投入强度滞后Ⅰ期,作用于净资产收益率的回归分析结果。结果显示,回归系数为0.323,P=0.043<0.05通过了5%的显著性检验,说明企业研发投入强度正向促进了滞后Ⅰ期的净资产收益率,两者呈正相关关系。原假设H3得到验证。

表9 研发投入强度与净资产收益率滞后Ⅰ期的回归分析结果

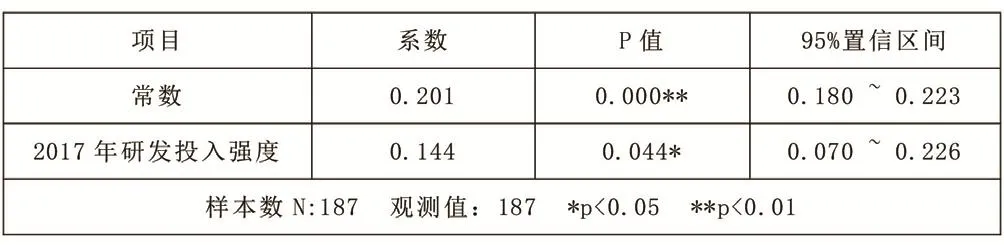

(2)滞后Ⅱ期

表10结果显示:回归系数为0.144,p=0.044<0.05通过了5%的显著性检验,研发投入强度正向促进了滞后Ⅱ期的净资产收益率的提高。2017年研发投入强度的增加,使2019年净资产收益率得到提升。原假设H3得到验证。

表10 研发投入强度与净资产收益率滞后Ⅱ期的回归分析结果

4.研发投入强度对营业收入增长率滞后性影响分析

(1)滞后Ⅰ期

表11的回归分析结果显示,P=0.000<0.01通过了1%的显著性检验,研发投入强度的回归系数为5.397,说明研发投入强度正向作用于滞后Ⅰ期的营业收入增长率,且作用显著。前文已验证研发投入与营业收入增长率,在当期呈5%显著负相关,滞后Ⅰ期是1%显著的正相关。验证了本文假设H4。

表11 研发投入强度与营业收入增长率滞后Ⅰ期的回归分析结果

(2)滞后Ⅱ期

从表12可知,2017年研发投入强度与2019年营业收入增长率进行回归分析后,p=0.00<0.01通过了1%的显著性检验,且回归系数为正0.581,表明企业研发投入强度对营业收入增长率的促进作用,会由滞后Ⅰ期延续到滞后Ⅱ期。进一步证实了假设“H3:研发投入对企业发展能力存在滞后性影响”的成立。

表12 研发投入强度与营业收入增长率滞后Ⅱ期的回归分析结果

四、研究结论

(一)研发投入与当期企业盈利能力负相关

当期的研发投入强度使净资产收益率下降,呈现出两者的负相关关系,说明研发投入在当期降低了企业的盈利能力,并且强度越大负向作用越大。可能原因在于:企业的研发投入与产出非短期行为,需要经历一定的时间周期才能转化为企业效益。如企业在当期对研发进行投入,而其投入的资金则在当期无法即刻转化为产品,无法即刻为企业带来营收,会导致企业的盈利能力在短时间内,呈现出下降的态势。在本文所调研的187家科创企业中,其研发强度超过10%,只有8%的企业有研发支出资本化的操作,其他企业将研发支出全部费用化,大量费用支出使当期利润大幅度降低,企业盈利能力随之减弱。

(二)研发投入与当期企业成长能力负相关

企业当期的研发投入强度与营业收入增长率的关系得到验证,两者呈现显著性负相关,说明研发投入负作用于当期营业收入的增长,影响力了营业收入提高。原因在于,科创板上市企业研发周期较长,一项产品或技术的研发往往需要经过比较长时间的设计与测验。因为在短期内虽然投入强度在增强,但为企业带来的营收却没有得到相应的增长,即在投入强度增强的情况下,则营业收入呈现出相反的递减趋势,造成了科创企业的研发投入与其成长能力间的假设关系未能得到验证。

(三)研发投入对企业盈利能力和成长能力具有滞后性影响

本文分别研究滞后Ⅰ期和Ⅱ期后发现,两个滞后期的净资产收益率和营业收入增长率,均受到研发投入强度的促进作用。原因在于,在企业投入一定的研发资金后,经过一段长时间的研发和测试,企业可以获得巨大的产出。这个新的研发结果上市后,可以为企业赚取更多的回报,这也使得企业的盈利及成长能力得到进一步地提升。为此,在滞后期中,企业的研发投入强度与其绩效产出呈现出正向促进作用。

结束语:

以上验证结论,本文初期假设H1和H2均未得到验证,假设H3和H4通过验证。当期,研发投入与企业绩效呈负相关关系;研发投入则正向影响滞后期的企业绩效。