中概股上市公司私有化退市的利弊分析

摘要:上世纪九十年代开始,我国企业掀起了一阵登录海外资本市场的浪潮,可谓是经历了海外上市的黄金时期。近年来,这股浪潮似乎仍热度不减,众多中国企业竞相申请境外上市。但与此同时,从2010年开始,数家著名中概股上市公司先后完成私有化退市,告别海外市场。这种现象普遍被学术界所高度关注着。现有研究多侧重于对上市公司私有化退市动因的探讨,从结果方面来分析上市公司私有化退市行为利弊的文献较少。本文以聚美优品为案例研究对象,从公司发展战略视角深入分析中概股上市公司进行私有化退市行为存在的利与弊,为同类型已上市公司的退市决策提供参考,同时也给予拟境外上市的公司一些思考与启示。

关键词:中概股上市公司;私有化退市;利弊分析

一、问题提出

中概股公司是指在海外注册和上市,以获得境外投资,现实由中国内地民营企业或个人掌控的大陆公司。据清科研究中心统计,2010年共有129只中概股登陆境外资本市场,其中有45只在美国上市,海外总融资额为2219.65亿元,迎来了中概股历史上的上市热潮。中国企业赴境外上市在十年后重获热度,以互联网和新经济企业为代表,分别有127家、130家企业赴境外上市,其中美股上市企业分别为35家、31家,总境外融资额分别为2913.26亿元、2133.63亿元。但是,与此同时退市私有化的潮流也随之而至。2010年至今许多赴美上市中概股选择退市回归,50多家在美上市的中概股公司董事会收到了买家的私有化要约。Wind数据显示,截至2019年年末,美国三大交易所共有107只中概股退市。2020年,在新冠疫情以及中美时局的影响下,中概股企业私有化退市意愿再次高涨。从财报数据来看,这些私有化的中概股公司,并不存在被收购行为,且大多财务状况良好,维持上市地位并非难事。那么,私有化退市行为很有可能出自于公司整体发展战略的考量。所以,在当前的经济环境和时代背景下,退市私有化能否成为中概股上市企业最好的选择?中概股上市公司的私有化退市行为到底利弊何在?拟境外上市的中国企业又该何去何从?

祝继高等(2014)分别对盛大互动和阿里巴巴两个案例公司进行了对比研究,发现企业退市有“可以直接减少企业的上市维护成本,缓解企业面临的监管部门严格监管所带来的资本市场压力,服从于企业整体战略,有助于企业价值的提升,可以增强大股东控制,为企业再上市奠定股权基础”等优点,同时认为退市存在“当期需要大量的融资以完成退市交易,需要支付巨额的中介成本,在退市过程中如果操作不当可能会面临中小投资者诉讼等法律风险,从而导致退市失败”等风险。[9]马方(2018)提出:“中概股私有化退市不仅使企业和股东面临资金成本风险和中国市场的不确定性风险,而且还因拆除了VIE结构,企业和股东面临法律和税收风险”。[11]

本文在以上研究的基础上,选取聚美优品为案例对象,从公司未来发展战略入手,结合公司退市前后的财务和经营状况,分析私有化退市行为对企业发展的影响,存在哪些利弊,以期完善中概股私有化退市的理论框架。

二、案例介绍

(一)公司介绍

聚美优品是由陈欧和戴雨森在2010年3月创办的以“化妆品团购”为模式的网上商城。2014年5月16日,聚美优品正式在纽约证券交易所上市,发行价为22美元,股票代码为“JMEI”。聚美优品的股价上涨程度高达每股39.45美元,总市值在最高峰时一度超过60亿美元,折合人民币约424亿元。近年来,聚美优品趋于多元化经营,业务范围逐渐扩展到共享充电、影视制作等领域,发展成为成熟的时尚科技集团。

(二)私有化退市过程

(1)2016年2月,聚美优品首次提出私有化申请,理由是“在美股股价被严重低估”。2月17日,聚美优品宣布私有化价格为每ADS7美元,高于过去10天平均价格27%。买方财团包括陈欧、戴雨森及红杉资本,占表决权90%以上。最终由于股东对要约收购价格的抵制,陈欧于2017年11月撤回私有化提议。

(2)2020年1月12日,聚美优品CEO陈欧发出提议,买方集團将以每股美国存托凭证20美元的价格购买买方集团尚未持有的股份。若交易实现,聚美优品将从纽约证券交易所退市,为陈欧所私有。2月26日,聚美优品宣布与母公司达成最终私有化协议。母公司和买方将以每股20美元的收购价购买聚美优品的全部已发行A股股票(母公司由聚美优品创始人陈欧全资拥有)。4月9日,买方集团以要约收购方式收购A类普通股4034万余股,占聚美优品发行A类普通股总数的63.7%。至此,聚美优品买方集团已持有上市公司约96%的表决权,并购正式启动。4月15日,聚美优品宣布完成私有化,成为买方集团旗下的私人控股公司,正式从纽约证券交易所退市。

三、案例分析与讨论

(一)聚美优品私有化退市之利

(1)节约上市成本,减少费用负担

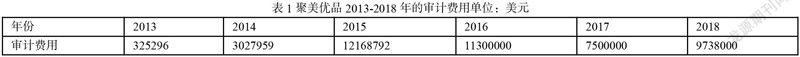

公司为保持上市地位必须支付一定的成本。除了定期向交易所和监管机构交纳上市管理费和监管费之外,上市公司通常还要承担合规成本,主要包括信息披露成本、公司治理成本、投资者保护成本、经营合规成本和其他隐形成本。[3]以信息披露成本中的审计费用为例,由表1可知,聚美优品自上市以来,审计费用由2014年的约300万美元提高到2018年的约970万美元,五年间增长了约223%,其中2015和2016两个年度的审计费用均已超过1000万美元。另外,从表1中还可看出,聚美优品的审计费用从未上市的2013年到已上市的2014年,仅一年间就由约32万提高至约300万,增长了约837%。

综上所述,聚美优品选择私有化退市有利于避免高额的上市成本,为企业减轻了财务负担。

(2)应对股价被低估,规避被做空风险

由于中美股票市场结构与投资偏好等差异,与A股市场相比,许多在美上市的中概股出现价值被低估现象。除客观原因外,这些中概股企业自身存在规模小、盈利能力和治理能力弱等问题,加上对美国监管制度的了解并不完全,其在信息披露方面往往达不到相应要求。基于此种背景,自2010年以来,针对中概股的做空风潮盛起并愈演愈烈,尤其是随着2020年瑞幸造假事件这一导火线被引爆,中概股的处境并不乐观,市场信心不振,导致价格持续走低。由表2可知,聚美优品作为中概股的典型企业,其市盈率(P/E)指标一直低于我国同行业上市公司行业平均水平,并在近几年呈持续走低态势,价值被低估,时刻面临着被做空风险。所以,聚美优品做出私有化退市决策的一部分原因是出于提升企业价值的需求。

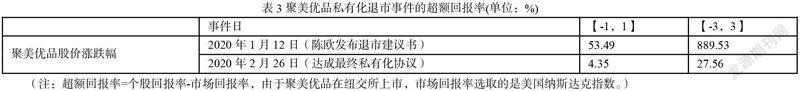

下文采用事件研究法来分析聚美优品私有化退市对其股价的影响,具体采用事件日前一天至事件日后一天(【-1,1】)、事件日前三天至事件后三天(【-3,3】)两个事件窗口的股市反应进行分析。由表3可知,无论是发布退市建议书还是达成最终私有化协议,股票市场都给予了积极的反映。其中达成私有化协议时(2020年1月12日【-1,1】和【-3,3】事件窗口的超额回报率均超过50%,尤其是2020年1月12日【-3,3】事件窗口的超额回报率高达889.53%,股市反映非常强烈,表明聚美优品的退市决策符合股东利益,有利于企业价值的提升。

(3)推动产业战略转型,实现再次创业

近年来聚美优品由于产品缺少专业化和差异化逐渐淡出市场,由盛转衰,而与此同时围绕其发生的“假货风波”更使得其股价走低,业务陷入颓靡。聚美优品急需产业战略转型和升级。完成退市私有化有利于摆脱股价起伏带来的桎梏,从而为产业转型做好铺垫。陈欧指出:“私有化意味着企业再次进入创业的过程”,随着互联网时代的到来和智能手机的普及,共享移动电源行业应运而生,市场发展迅速。在尝试跨界投资其他行业,效果皆不尽人意之时,颇具成长性的共享移动电源业务为聚美优品的业绩带来了新的希望。2017年5月,陈欧以3亿元收购了共享移动电源企业街电。截至2019年3月31日,聚美优品已持有街电股权达到82.07%。2018年,其共享移动电源业务营业收入由2017年的7373万元增加至8.79亿元,占总营业收入的22%。2019年上半年,街电以40.5%的市场份额占据行业首位,累计用户数达到1.07亿,成为共享移动电源行业第一个用户累计突破1亿的平台。由此可见,聚美优品的退市私有化决策服从于企业整体发展战略,在稳定股价,提升企业价值的基础上有利于为企业的产业转型升级做出良好铺垫。

(二)聚美优品私有化退市之弊

(1)管理费用增加,盈利能力下降

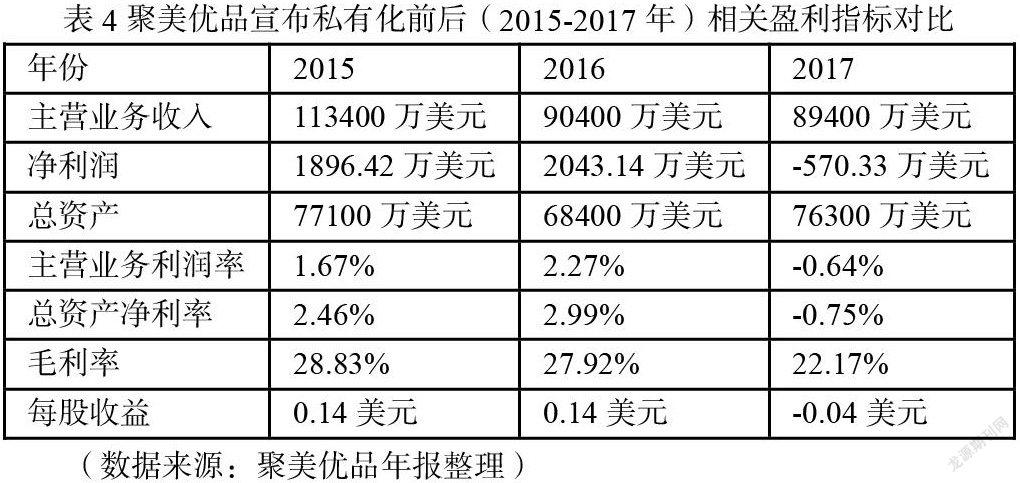

企业退市需要经过一系列繁琐复杂的程序,在其中需要支付巨额的中介成本(包括审计、财务顾问、法律咨询、融资等费用),这使得企业的管理费用大幅增加。聚美优品2016年也曾提出过私有化要约,但最终失败了。据聚美优品2015年财报,第三季度管理费用为4080万元,比去年同期的2550万元增加了60%。表4整理了聚美优品2016年提出私有化要约前后企业相关盈利指标的对比,由表4可知,聚美优品宣布私有化后主营业务收入和净利润都有所下降,尤其是净利润在2017年跌为负数,企业盈利能力大幅滑坡。主营业务利润率从2015年的1.67%降至2017年的-0.64%,下降了138.32%,总资产净利率从2015年的2.46%降至2017年的-0.75%,下降了130.49%,每股收益也在2017年由正转负,出现亏损。所以企业为实现退市私有化举措而带来的巨额成本会使企业管理水平下降,给企业经营带来不利影响

(2)打击投资者信心,降低市场信誉度

聚美优品自从曝出假货风波后又频繁尝试跨界不成,不仅受到大股东质疑,还牵动了公司内部变动,股价一路下跌,公司市值也一落千丈。陈欧将公司现金的18%投资于共享移动电源等其他非核心业务,投资金额超过5900万美元,这种行为当时并不能被投资者接受和理解,股价更是下跌惨重。截至2019年年底,聚美优品公司市值仅剩19.1亿美元,相比公司最高市值57.8亿美元,足足下跌了66.96%。聚美优品的连续亏损本就让投资者逐渐对其失去信心,而其不但没有做出挽回决策,却试图以退市私有化低价回购投资者手中的股票,辜负了投资者的期待,严重影响了中概股在市场的信誉度。

四、研究结论与启示

本文通过对聚美优品的案例研究,分析了中概股上市公司私有化退市决策的利与弊。本文的研究结论表明,中概股上市公司私有化退市行为既有“节约上市成本,减少费用负担;应对股价被低估,规避被做空风险;推动产业战略转型,实现再次创业”等利处,同时也存在“管理费用增加,盈利能力下降;打击投资者信心,降低市场信誉度”等弊端。聚美优品退市决策的利弊分析对其他同类型公司进行退市决策以及拟境外上市的公司的决策具有一定的借鉴意义和现实启示。

(一)对中概股上市公司私有化退市决策的启示

对于已上市的中概股公司,应根据自身的经营状况和财务状况制定企业未来的发展战略,权衡利弊,以决定退市还是保留上市公司的地位。大量典型中概股上市公司近年来做出的退市决策虽具有一定的示范效应,但不可盲目跟风,需要依据公司具体情况做出使收益大于成本,符合企业利益最大化原则的决策。

(二)对拟境外上市的公司决策的启示

对于拟境外上市的公司,境外上市虽然具有获得融资便利,强化外部监督,提高企业声誉和增加股票流动性等优点,但企业为维持上市地位需承担巨额成本,这对企业的财务能力是一个挑战。而且,企业上市后,应当公开披露信息,接受投资者和社会公众的监督,其业绩表现和股价的波动会形成舆论,直接给企业管理层造成巨大的压力,同时股价波动的桎梏会使企业难以及时在业务方面进行战略转型调整。所以,拟境外上市的公司一定要从企业的未来发展战略出发,充分权衡上市与否的利弊,并结合企业自身情况和市场情况,选择恰当的上市时机和上市地点。

参考文献

[1]孔粒,芮明杰,余光胜.海外上市企业主动退市的研究综述[J].管理现代化,2020,40(06):116-120.

[2]谭庆美,耿佩璇,卢防勤.中概股企业私有化退市决策模型:基于价值低估假说[J].系统管理学报,2020,29(05):915-923.

[3]张跃文.上市公司“退市难”的利益动机[J].金融评论,2020,12(03):53- 64+124-125.

[4]李晓光,石丹.聚美优品退市陈欧的“网红”经济缘何失灵[J].商学院,2020(Z1):155-157.

[5]陈泽.聚美优品私有化之路[J].时代金融,2019(26):127-128.

[6]邓路,孙春兴.市场时机、海外上市与中概股回归——基于分众传媒的案例研究[J].会计研究,2017(12):59-65+97.

[7]李行健,李广子.中概股退市的动机及其溢价来源研究[J].经济科学,2017(04):47-62.

[8]祝继高,端杨,李鑫.中概股公司私有化研究:动机与经济后果[J].财经研究,2015,41(04):110-121.

[9]祝继高,隋津,汤谷良.上市公司为什么要退市——基于盛大互动和阿里巴巴的案例研究[J].中国工业经济,2014(01):127-139.

[10]周煊,申星.中国企业海外退市思考:进退之间的徘徊[J].国际经济评论,2012(04):135-146+8.

[11]马方,林贵,姜宛辰.中概股回归的原因及对策分析[J].东北师大学报(哲学社会科学版),2018(02):55-59.

作者简介

夏慕晗(1997.8),女,汉族,籍贯:黑龙江伊春人,天津商業大学会计学院,19级在读研究生,硕士学位,专业:会计学,研究方向:会计与财务管理。