财务柔性储备、企业投资与经营绩效的关系研究

——以A 股制造业上市公司为例

黎精明,钟怡然,张 霞

(武汉科技大学 恒大管理学院,湖北 武汉 430065)

一、引言

近年来,以美国为首的西方国家贸易保护主义和反全球化操作使企业生产经营环境的不确定性程度上升,突如其来的全球性新冠肺炎疫情更是进一步加剧了这种环境不确定性。在此背景下,企业财务柔性储备作为应对环境不确定性冲击的重要手段,它日趋受到理论和实务界的关注和重视。那么,企业储备的财务柔性是否能够为企业创造价值并提升经营绩效呢?围绕这个问题的相关研究较为丰富,Maria-Teresa Marchica(2010)[1]发现,财务柔性储备有利于提高企业投资质量;黎精明和杨思怡(2020)[2]发现,储备了财务柔性的企业比未储备财务柔性的企业获得了更多投资机会;曾爱民等(2013)[3]在研究中表明,财务柔性可以有效缓解危机期企业的融资和投资约束;Annalisa Ferrando 等(2017)[4]发现,财务柔性可以提升企业未来的投资能力。这些研究共同意味着,改善企业投资状况可能是企业财务柔性储备价值实现过程的关键环节,那么,企业所储备的财务柔性究竟是如何体现其价值的?或者说,其完整的价值实现机制是什么?现有研究尚未对此做系统性揭示。

制造业相较于其他行业而言,具有较显著的重资产属性和资本密集型特征,这就决定了该行业企业(尤其是规模以上企业)根据市场环境变化灵活实时“调头”相对较困难,因此,他们也就更容易受到环境不确定性的冲击。照此逻辑,对制造企业而言,财务柔性储备更具必要性并更能彰显其价值。基于此考虑,本文拟以我国A 股制造业上市公司为研究对象,在科学度量财务柔性的基础上,系统地探究财务柔性储备与企业投资和经营绩效之间的关系,以此揭示企业财务柔性储备的价值实现机制。

二、理论分析与研究假设

主流财务学认为,财务柔性储备的基本表现是高现金持有和(或)低杠杆经营[5]。其功能在于:第一,当企业面临负面不确定性环境冲击时,其可以运用所持有的高额现金,或者用足剩余的负债融资能力(扩大负债规模),以便达到“手中有钱,心理不慌”的良好效果,此乃财务柔性储备的“反应”功能;第二,财务柔性储备可以让企业前瞻性预防资金链断裂风险,确保财务运行的平滑性,进而为企业持续经营和战略目标实现提供充分保障,此乃财务柔性储备的“预防”功能;第三,财务柔性储备有助于企业在瞬息万变的市场环境中捕捉到稍纵即逝的投资机会,并在有利时间点上达成投资目标。对于拥有充足的财务柔性储备的企业而言,当市场风险为企业带来普遍性的不利冲击时,反而是其以较低的价格并购目标企业的良好时机,此时,它们通过采用“吃休克鱼”方式甚至能达到“蛇吞象”的战略效果,事实上,这正是财务柔性储备的“投机”功能。综合观之,企业储备财务柔性的好处就在于能增强其业务灵活性、经营稳定性和战略目标可及性。

基于以上分析,能够进一步推断出:对于企业而言,其财务柔性越大(即财务柔性储备越充分),在资金方面对于企业投资行为的约束则愈小,投资活动也随之变得更加灵活。充足的财务柔性储备能让企业在充满变化的市场中更加敏捷地抓住机会,调整投资策略,进行投资活动,对于具备价值性的投资机会的错失率降低,企业投资支出随之增多。考虑到上述方面,此次研究给出下述第1 个假设。

假设1:财务柔性储备对企业在投资方面的约束具有缓解作用,企业投资支出正向相关于财务柔性储备。

诚如前文所言,财务柔性储备具有“反应”“预防”“投机”三个主要功能,其中任意一种均可以增加企业的优势,在后续生产经营中,这种优势将助力企业参与竞争并且在市场中获得更加有利的地位。一望而知,这对企业获得预期未来的增量回报有利。从理论层面看,基于企业价值演化机理及信号理论,上述超额回报会体现于企业价值中,即会增高企业价值。循此逻辑,此文给出下述第2 个假设。

假设2:财务柔性储备企业的投资有助于其获取超额回报,进而有利于经营绩效的提升。

三、研究设计

(一)样本选择与数据来源

为了对以上假设进行验证,本文选取2011—2019年间我国沪深两市A 股所有制造业上市公司,并依次按照下述步骤进行样本筛选:(1)基于对公司财务政策稳定性和流动性的考虑,对2011—2019 年中,任一年为ST(或*ST)的企业作剔除处理,此类公司大多存在连续两个及以上年度亏损或者存在异常的财务状况;(2)考虑到我国上市公司存在较普遍的上市前后“业绩变脸”现象,为保证数据真实性,剔除截至2011 年末上市不满两年的企业;(3)将AH 股、AB 股或ABH 股交叉上市的公司做剔除处理,原因在于就所面临的融资环境而言,此类公司和仅于A 股上市的公司有着较大区别;(4)剔除资不抵债的企业,因该类企业通常面临重大资本重组风险,后期财务政策存在较大不稳定性。以上处理完成后,最终获得455 家有效样本公司,涉及4 095个有效观测值。样本数据源于数据库CSMAR 以及RESSET,在计量分析方面借助软件Stata 12.0、EXCEL 完成,为防止极端异常值的干扰,此项研究对各连续型变量皆实施了上下1%的Winsor(缩尾)处理。

(二)模型构建与变量设计

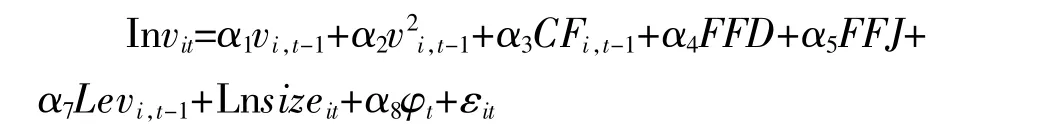

对于投资支出,学界普遍采用欧拉模型进行实证检验[6]。但深入分析不难发现,传统欧拉模型所反映的投资效应主要囿于当期,而事实上,特定因素对投资支出的影响通常会存在滞后效应。鉴于此,针对假设1 的检验,本文拟选择欧拉模型为基础,将3 个哑变量(分别为现金柔性、财务柔性以及负债柔性)添加其中,另加入现金流与上述3 个哑变量的交互项,从而得到优化的欧拉模型,以此揭示企业财务柔性对投资支出的影响状况。以下为本文件具体的实证检验模型:

对于假设2,需要做两方面的检验:其一,企业储备的财务柔性是否有助于其获取超额回报;其二,柔性企业的超额投资是否帮助了企业获得超额回报。为了对公司获取超额回报的状况进行检验,此项研究拟通过Maria Teressa Marchica 法,并结合Fama三因素模型与CAPM模型的应用[7],对Jensen Alpha走势做出研判,从而对公司获取到超额回报与否做出评估。以下所示为此项研究涉及用的Fama三因素模型与CAPM模型:

对于超额投资,本文拟按照经行业调整的投资(IADI,Industry-adjusted Ivestment)来认定,如果公司连续3 年皆可达到当年的行业调整投资为上年度、下年度两者均值的2 倍或高于2 倍,即“IADIt≥2(IADIt-1+IADIt+1)/2”,那么可判定此公司是超额投资企业(ADI),如若不然,即为非ADI。

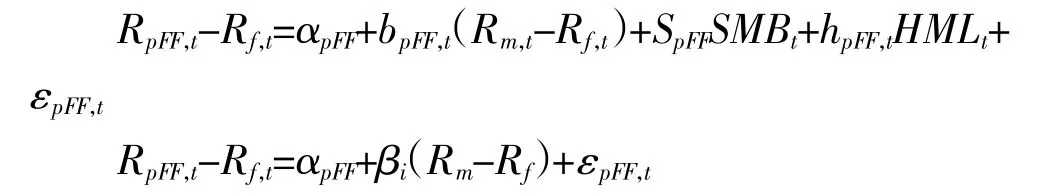

针对财务柔性,本项研究拟采用曾爱民等(2011)[8]的方法进行度量分析,即“财务柔性”为“现金柔性”与“负债柔性”两者之和,另“现金柔性”为“企业现金比率”与“行业现金比率”之差,“负债融资柔性”则为Max(0,行业负债比率均值—企业负债比率)。之后为明确财务柔性的类型(基于财务柔性获取形式的不同),此项研究将“本文将现金柔性企业(CFF)”界定为连续3 年处在现金柔性水平前30%的公司,将连续三年位于负债柔性水平前30%的企业定义为负债柔性企业(DF),将连续三年上述两项柔性水平均位于前30%的企业定义为财务柔性企业(CDF)。相关变量定义及其衡量方式如表1 所示。

表1 变量定义及其衡量方式

四、实证分析

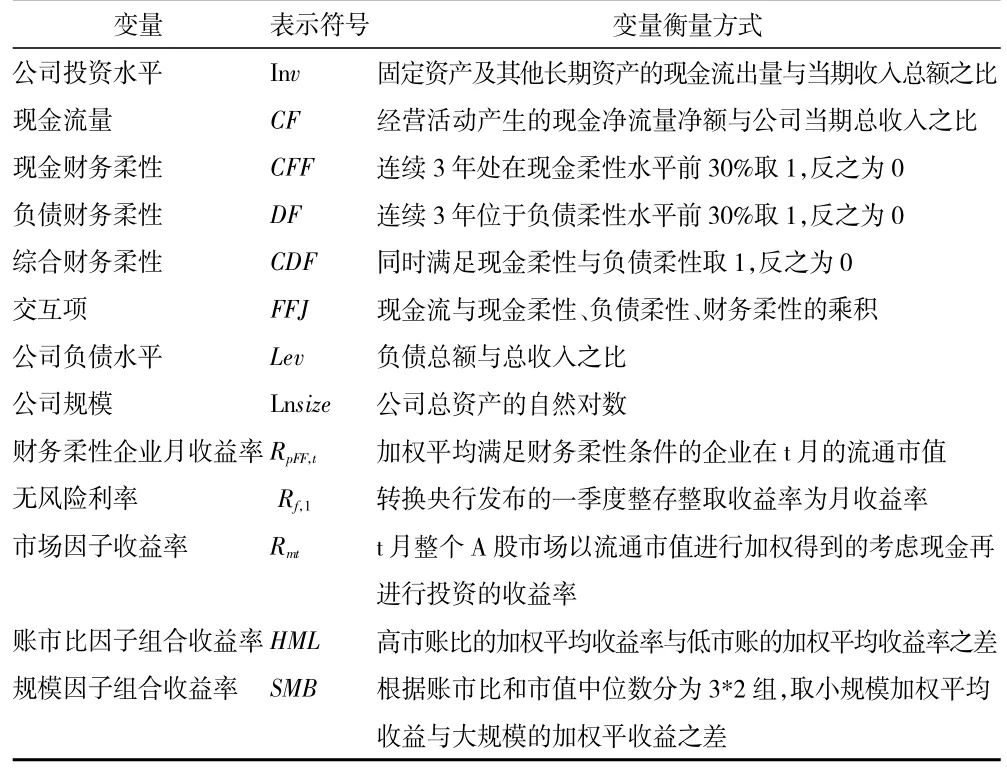

(一)相关性分析

变量的相关性检验结果如表2 所示。由表2 可知,投资水平在1%的水平上显著正相关于现金流量,这与Maria-Teresa Marchica(2010)[1]、曾爱民等(2013)[3]的研究结论具有一致性,即企业投资支出主要来自于内源资金(现金流)。此外,Inv于1%的水平上皆显著相关于Invt-1、Lnsize、(Invt-1)2、Levt-1与CFt,可见优化的欧拉模型的变量选取是恰当的。

表2 变量的Pearson(左下)和pwcorr(右上)相关系数

(二)回归分析

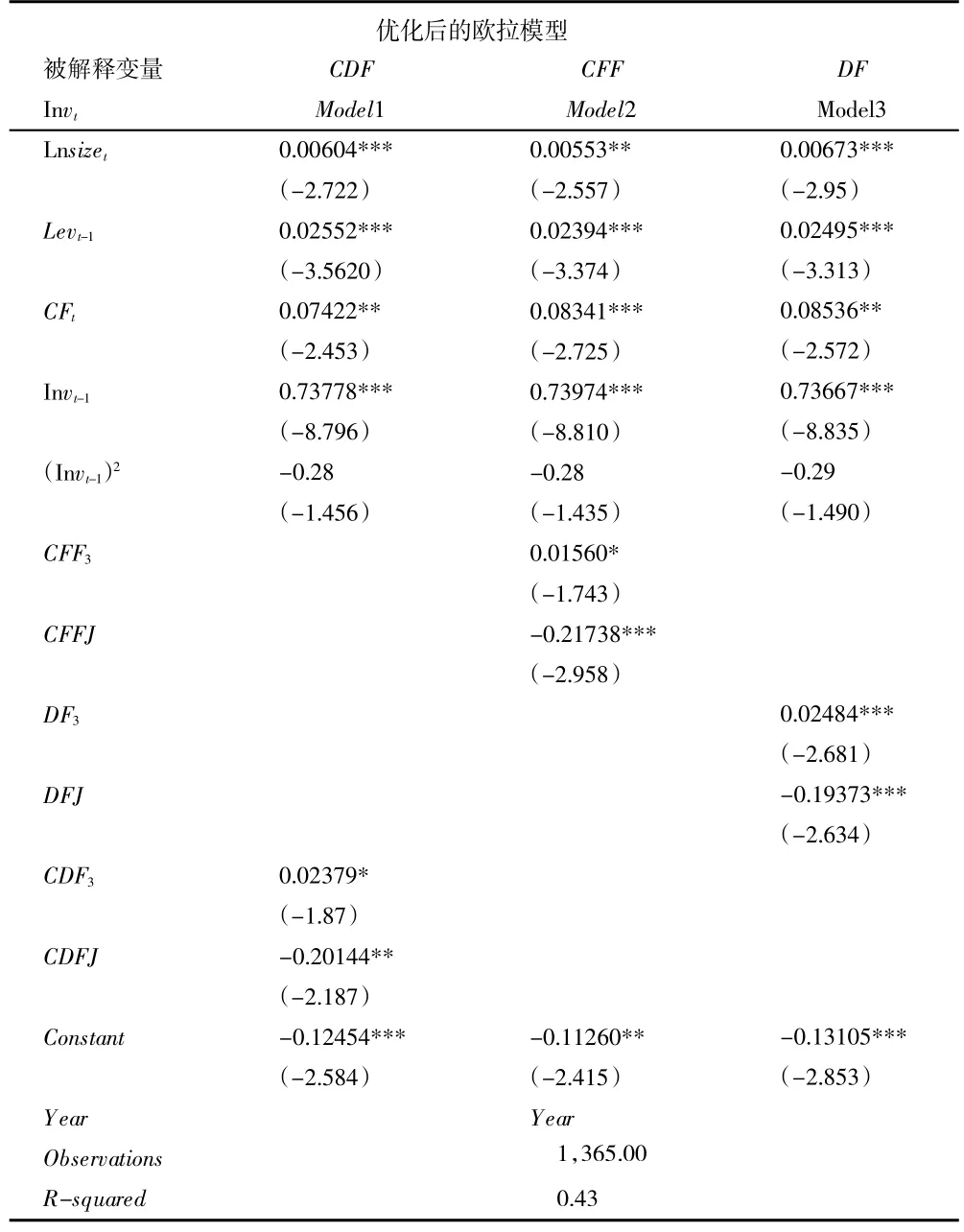

针对投资支出,此项研究借助优化的欧拉模型开展了Robust 回归,表3 为分析结果。

由表3 可见:(1)不管是现金柔性企业、负债柔性企业还是综合财务柔性企业,其现金流量均正相关于企业投资水平(投资支出),且至少在5%水平上显著(尤其是CFF在1%的水平上显著),这说明在不确定性环境下,企业投资主要源于内源现金流;(2)财务哑变量系数都为正,且在10%的水平上显著,其中,DFF在1%的水平上显著正相关,这表明在进行3 年的柔性储备之后,企业倾向于做更多投资,这和Maria-Teresa Marchica(2010)[1]、曾爱民等(2013)[3]的研究结果一致;(3)柔性哑变量和现金流的交互项的系数为负,且CFF与DF均在1%水平上显著,CDF在5%水平上显著,这表明进行了财务柔性储备的企业能更好地克服市场失效所带来的负面影响,进而能有效避免因信息不对称和代理成本所导致的低效率投资问题。综合这些分析可以看出,企业进行财务柔性储备的确有效缓解了其因融资约束所带来的投资不足问题,结果,企业的财务柔性储备与其投资支出呈现显著正相关,假说1 得到证实。

表3 投资水平与现金的流敏感性回归结果

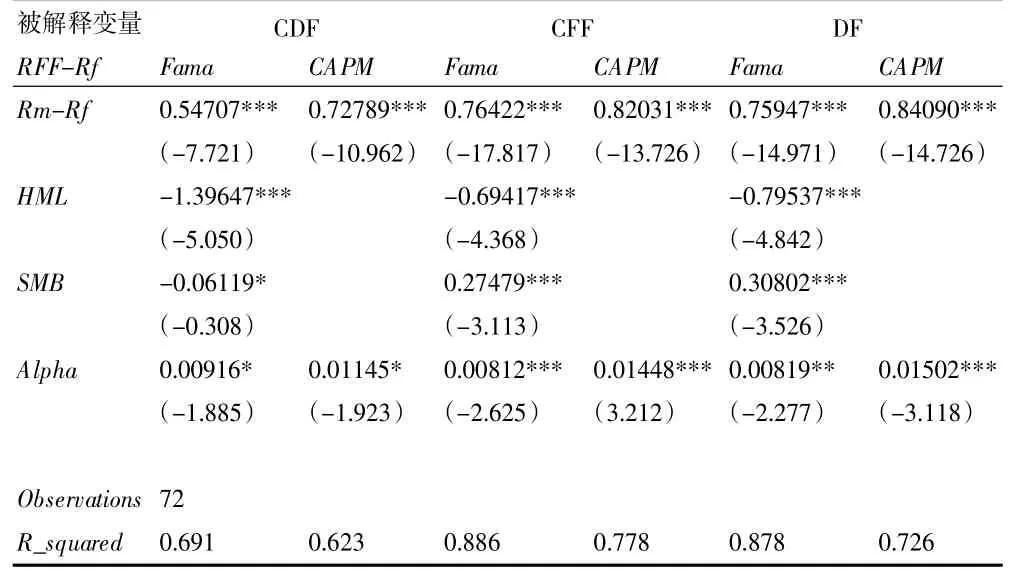

有关企业储备财务柔性所带来的超额回报情况,其回归结果如表4 所示。

由表4 可以看出:(1)企业连续3 年储备财务柔性后,其Jensen Alpha显著为正,无论是在Fama模型还是在CAPM模型中,CFF、CDF均在1%水平上显著,CDF在10%水平上显著;(2)在Fama模型中,财务柔性储备可以使企业获得0.849%的超额收益,而在CAPM模型中,财务柔性储备可以使企业获得1.365%的超额收益;(3)对比CFF、DF、CDF下的Fama与CAPM模型可以发现,Fama模型下的alpha值均小于CAPM模型下的Alpha值,这一定程度地表明,Fama因子比CAPM因子能更充分地揭示制造企业风险与收益的相关情况。

表4 财务柔性企业的绩效分析

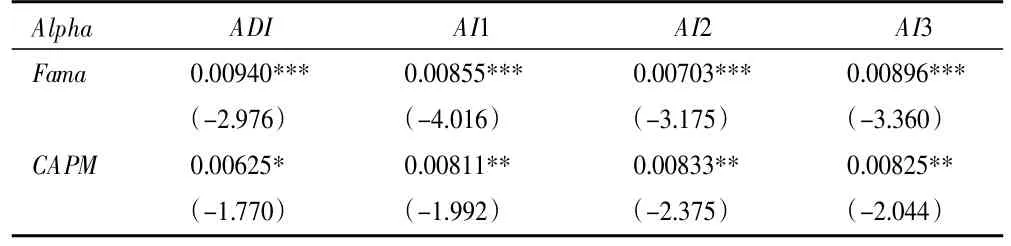

对于财务柔性企业投资的超额回报情况,其回归结果如表5 所示。

表5 超额投资之后的企业绩效分析

表5 中括号为Z 检验结果值,双尾。ADI表示企业当年投资水平与行业的平均值偏差。表5 中AI的超额投资,通过参考财务柔性的度量而界定,AI1、AI2 与AI3 则依次代表此公司有1 年、2 年或3年达到了超额投资标准。

由表5 可见,企业在进行超额投资后,Fama模型与CAPM模型下的Alpha值均显著为正,其中前一模型下的参数高于1%显著为正,后一模型下的参数高于10%水平上显著为正。

综合表4 和表5 的结果可见,企业财务柔性储备导致了更多投资,此类投资为企业带来了更高(超额)回报,这对企业经营绩效提升产生了显著助力,即假设2 得到了证实。

(三)稳健性检验

对于上述结果,我们进一步做了两方面的稳健性测试:(1)调整财务柔性阈值,将此前柔性水平位于前30%的认定标准分别上下浮动10%,即分别将财务柔性水平处于前20%和40%的企业定义为相应的柔性企业,结果表明,经阈值调整和样本口径变化后的实证结果与此前结论具有一致性;(2)对于超额投资,本文尝试变换其衡量方法,转而按照“超额投资=MAX(企业投资比率—行业投资比率)”作为衡量标准,并选取前30%的企业进行分析,所得结果与上文结论基本一致。

五、研究结论

在目前环境下,我国制造业对内面临去产能、降杠杆、调结构等转型发展压力,对外面临贸易保护主义和反全球化浪潮的挑战,在此内外环境双重挑战下,我国制造业所面临的环境不确定性程度空前升高。如何有效应对环境不确定性,化危为机,在危机中找机遇,在变局中开新局,这是目前环境条件下我国制造业转型发展亟待深入关注的重大理论和现实问题。对于微观层面的制造企业而言,其关键在于根据环境变化做自我适应性调整,以便增强自身环境适应能力和发展韧性,而其基本策略就是进行财务柔性储备,以便达到“任尔东南西北风,我自闲庭信步”的从容状态。

那么,企业是如何通过财务柔性储备达到该种状态的,或者说,企业财务柔性储备是否(以及如何)影响了企业经营绩效和价值创造效果?围绕这个问题,本文通过理论分析和实证检验方法,研究了我国制造业上市公司的财务柔性对其投资水平和后期经营绩效的影响。研究发现:企业前期的财务柔性储备有效缓解了其所面临的融资约束,从而有助于其在不确定性环境中寻找并抓住有价值的投资机会,结果,企业投资和财务柔性之间呈现出显著正相关关系;以财务柔性储备为基础的价值投资为我国制造企业带来了超额收益,这进一步有助于企业提升经营绩效和公司价值。本文研究从投资视角揭示了企业财务柔性储备的价值实现机制,这在为企业,尤其是制造业企业储备财务柔性的必要性提供了理论解释和证据支持的同时,也为增强我国企业发展韧性提供了思路和着力方向。