企业避税、股权结构与融资约束

诸漫玉 卢宁文

摘要:文章以2010~2019年A股上市公司为样本,通过理论分析与实证,结果表明,企业避税增加了融资约束的程度。企业的不同股权结构可以影响企业避税与融资约束间的关系。

关键词:避税;融资约束;股权结构

一、前言

避税节省的现金流给企业提供额外资金,有利于外部投资人和债券人降低对企业财务风险的预期;但避税产生的税务稽查风险、信息不透明和代理冲突,导致企业获取外部融资的难度增加,可能增加企业融资约束。我国上市公司整体融资约束水平较高,而“融资难、融资贵”与信息不对称与委托代理问题相关。股权结构是公司重要的治理机制,合理的股权结构可以降低信息不对称与代理成本。

本文以2010~2019年A股上市公司为样本,研究以下问题:企业避税对融资约束的影响;股权集中度、机构投资者持股、高管持股对企业避税与融资约束关系的影响。拓展了企业避税经济后果与融资约束影响因素的研究;为企业优化股权结构提供理论支持。

二、基本假设

(一)避税与融资约束

企业避税对融资约束的作用机制主要表现在以下三个方面:1. 企业避税需设计隐蔽复杂的交易进行掩饰,增加了企业经营结构与财务状况的复杂性和模糊性,因此资本市场难以甄别企业的真实财务状况,外部投资者往往通过增加资金使用成本来降低风险,导致融资约束加大。2. 复杂隐蔽的避税活动加剧管理者与股东之间的信息不对称,为管理者的寻租行为提供了保护屏障,同时避税的实施也增大了管理者的风险,由于激励不足增加了高管的寻租动机;代理冲突的激化,促使投资者要求更高的风险溢价,导致融资约束程度增大。3. 激进的避税行为向外界传递了公司运营不稳定、会计信息质量低等负面信息。当企业避税一旦被税务机关处罚,公司声誉受损,导致投资者对企业盈利预期降低,融资约束程度增加。基于上述分析,提出假设1。

假设1:企业避税程度越高,融资约束程度越高。

(二)股权结构的调节作用

本文从股权结构的两个视角:股权其数量特征与股权属性特征,选取股权集中度、机构投资者持股、企业高管持股,论述对企业避税与融资约束关系的影响。

股权集中度调节作用表现在:企业的股权集中度越高,控股股东的利益与公司利益的联系更加紧密,控股股东更有动力对管理层的经营活动进行监督,降低代理成本;同时,股权集中度越高表明大股东对企业的发展前景很有信心,企业投资价值高,进而吸引更多投资人,融资约束降低。基于上述分析,提出假设2。

假设2:股权集中度可以缓解企业避税与融资约束之间的正向关系。

机构投资者调节作用表现在:机构投资者拥有专业的信息挖掘能力和分析能力,能够甄别企业避税过程中的复杂交易,向外界传递有用信息,缓解由避税引发的信息不对称;机构投资者持股比例较高时,其为了投资利益对管理者采取更加积极的监督,从而抑制管理层在避税保护衣下的寻租行为,缓解融资约束。基于上述分析,提出假设3。

假设3:机构投资者持股可以缓解企业避税与融资约束的正向关系。

高管持股的调节作用表现在:管理者成为股东后更愿意为企业价值的持续增长而付出努力,因此减少由避税引发的代理成本;给予管理者公司股份也是对管理者的努力和能力做出补偿和激励,降低管理者因避税产生的寻租行为,进而减少融资约束。基于上述分析,提出假设4。

假设4:高管持股可以缓解企业避税与融资约束的正向关系。

三、研究设计

(一)样本选择

本文选取2010~2019年A股上市公司为研究样本:剔除金融行业公司样本、剔除ST公司样本、剔除所得税费用为负数和所得税费用大于税前利润总额的样本。对所有连续变量按1%进行Winsorize缩尾处理,得到样本13459个。

(二)变量定义与模型构建

采用BTD衡量企业避税程度,BTD越大,避税程度越高。

采用WW指数衡量融资约束,WW数值越大,融资约束程度越大。

股权集中度(CR1)为第一大股东持股比例;机构投资者持股(INS)为所有机构投资者的持股数占总股数的比例;高管持股(SHARE)为公司所有董、监、高级人员持股数占总股数的比例。

选取以下控制变量:公司规模(SIZE)、盈利能力(ROA)、成长能力(TOBINQ)、账市比(MB)、现金持有(CASH)、经营现金流(FCF)、资产有形性(TAN)、审计意见(OPIN)。

为验证假设,本文建立以下4个模型:

WW=β0+β1BTD+β2∑Concrol+ε (1)

WW=β0+β1BTD+β2CR1 +β3BTD*

CR1 +β4∑Concrol+ε (2)

WW=β0+β1BTD+β2INS+β3BTD*

INS+β4∑Concrol+ε(3)

WW =β0+β1BTD+β2SHARE +β3BTD*SHARE +β*∑Concrol+ε(4)

四、實证结果分析

(一)描述性统计

表1为描述性统计结果。融资约束(WW)的均值为-1.029,极值差距较大,说明我国上市公司普遍存在融资约束问题,但不同企业中融资约束存在差异;避税(BTD)的均值和中位数均较小,可能是我国对于应纳税收入规定较为严格,因此会税差异较小。

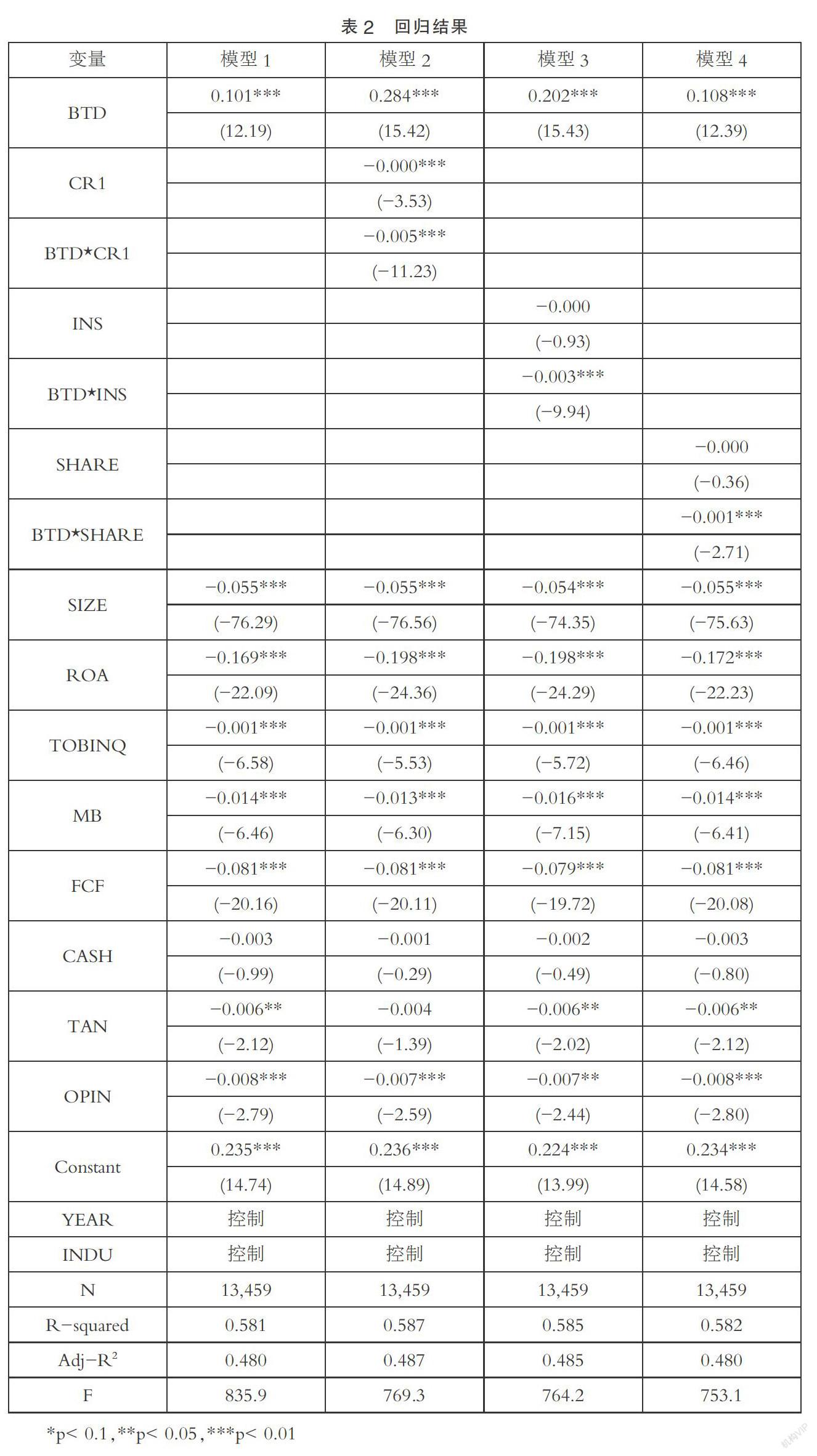

(二)回归结果分析

表2第2列列示了模型1的检验回归结果,该回归中避税程度(BTD)与融资约束(WW)的回归系数为0.101,t 值12.19,说明避税程度(BTD)与融资约束(WW)都在 1%的水平上呈显著正相关关系,验证了假设1。

表2第3、4、5列分别列示了股权集中度、机构投资者持股和的调节效应的回归结果,三个交乘项的回归系数都成正数,t值分别为-11.23、-9.94、-2.71,均在1%的水平上显著负相关,验证了假设2、假设3、假设4。

五、稳健性检验

用剔除应计利润的会税差异DDBTD作为避税指标,对四个模型进行回归,相关系数的符号与显著性均与假设相符,结论依然成立。

使用BTD的年度行业均值作为工具变量,对模型(1)进行两阶段最小二乘估计,用以排除企业避税与融资约束间的互为因果问题。回归结果显示可排除企业避税与融资约束互为因果的内生性问题,结果具有稳健性。

六、研究结论与建议

本文实证研究结果表明,企业避税显著增加了融资约束的程度,其原因可能是避税加剧了信息不对称和代理冲突,引发企业声誉受损,增加投资者的风险,导致融资约束增加。进一步研究发现:较高的股权集中度、机构投资者持股、高管持股能削弱避税导致的融资约束的正向影响关系。

参考文献:

[1]Corporate tax avoidance and high-powered incentives[J]. Journal of Financial Economics,2006,79(01):145-179.

[2]Shleifer A, Vishny R. Large Shareh-

olders and Corporate Control[J].Journal of Political Economy,1986,95:461-488.

[3]薄仙慧,吴联生.国有控股与机构投资者的治理效应:盈余管理视角[J].经济研究,2009,44(02):81-91.

[4]唐松,孙铮.政治关联、高管薪酬与企业未来经营绩效[J].管理世界,2014(05):93-105.

(作者单位:东华大学旭日工商管理学院)