基于计提动机的商誉减值、负债比率与会计信息可比性探讨

田春晓,张金为

(兰州理工大学经济管理学院,甘肃 兰州 730050)

当前A股市场万亿商誉悬顶,诸多企业因计提高额商誉减值而使利润表数据滑坡,股东利益受到巨大冲击,越来越多的投资者聚焦于商誉和对其计提减值的相关问题。学术界对于商誉问题亦颇为关注,随着研究的日趋完善,学者们认为盈余管理和实际经营不善是企业管理层计提商誉的两类主要动机。在商誉的后续处理中,管理层为操纵利润而主观扭曲估值结果最终计提减值的行为,显然违背了横向可比性的要求,导致与商誉相关的财务信息在不同企业间不可比,研究商誉减值与会计信息可比性的关系具有一定的理论与现实意义。自2008年金融危机以来,政府为实现经济复苏出台了一系列扩张性经济政策,国内企业的负债率一直居高不下,高负债运营逐渐成为社会焦点,如何降低负债融资,促进企业资本结构合理化,利用负债比率的调节作用实现企业价值最大化等成为学者们研究的热点。在近年来强调企业去杠杆、降负债的背景下,企业负债比率的变动是否能够调节商誉减值对会计信息可比性的影响,本文从微观经济视角探寻三者之间的关系。

1.文献综述

郭雪萌(2016)发现,管理层对未来预期盈利能力的判断影响商誉减值的计提,研究结果显示,商誉减值从侧面反映了企业在未来的发展状况[1]。孟荣芳(2017)认为商誉减值与企业经营状况显著负相关,证明企业出于预期盈余减少而计提减值[2]。学者们将商誉减值的计提动机分为经济因素和盈余管理,本文研究当计提动机不同时商誉减值的计提对会计信息可比性的影响。

郝思宁(2020)同样从管理防御的相关理论出发,认为既然管理防御是管理层为了巩固自身地位与追逐更多利益而构建的,那么更严密的管理防御自然会为管理层操纵盈余提供更有利的条件和动机,从而对信息披露和会计信息的可比性造成负面影响[3]。刘斌(2019)提出,我国现行会计准则在一些方面赋予会计人员自由裁量权,这为管理层盈余管理提供了操作空间,而独立董事一方面接触到不同企业的会计信息便于比较,另一方面受到声誉机制的监督激励,因此连锁独立董事对管理层的监督更为严格,管理层盈余管理受限,可比性提高[4]。诸多研究结果显示管理层的盈余管理会扭曲会计信息,降低可比性,因此商誉减值的计提动机变化时,会计信息可比性不会一成不变,这为本文的研究提供了理论基础。

Heliman(1985)发现,债务契约的监督机制能起到约束管理层的作用,适当的负债能够促进管理层与治理层之间的利益趋同,而过高的负债会起反向作用[5]。李延喜(2013)指出负债率的高低反映管理层对风险的偏好与否。高负债率的企业管理层偏好风险,盈余管理行为更多;反之,负债率低的企业管理层厌恶风险,这类管理层更可能采用保守的管理模式,盈余管理行为较少。投资者能够从对负债率的比较中分析出管理层的风险偏好,进而作出更有利的决策[6]。综上所述,负债比率变动导致债务契约强度的变化,会影响管理层对盈余管理的选择,因此本文引入负债比率,研究对会计信息可比性的影响,并进一步基于负债比率的调节作用,本文研究负债比率不同时商誉减值与会计信息可比性之间的关系受到的影响。

2.理论分析与研究假设

2.1 商誉减值与会计信息可比性

商誉减值的动机通常分为实际经济因素与盈余管理。前者是企业合并收购的子公司由于各种情况而经营不善或预期盈利能力下降,企业考虑到会计信息谨慎性的质量要求,对合并商誉计提减值;后者则是子公司并未发生实际的经营不善,而管理层主观上对合并商誉价值的估值减少,计提减值以实现对利润的操纵。

近年来随着我国经济转型和企业产业结构调整,大量的并购交易案例普遍发生,其中高溢价、高估值的并购情况时有发生,因此商誉的初始计量及后续对减值的测试和处理变得越发重要。根据准则规定,在处置被并购公司之前计提的商誉减值准备,可以在处置被并购公司之后转回利润表,作为当期利润的增加项。这为管理层操纵利润提供了充分的条件,不同年度的商誉减值准备在利润表上来去自如,能够实现对利润的跨期主观分配。准则要求商誉减值的测试方法由企业内部人员自由裁量,因此商誉减值的可操纵性较高,透明度低。

商誉减值的测试方法计算复杂,不同的测试方法得出的估值结果存在一定的差异,而选择测试方法依赖于管理层的主观判断,因此商誉减值可能成为管理层进行盈余管理的一种途径。高额商誉的产生源自溢价并购,而溢价并购的原因基本分为两类,即基于投资目的看好被并购方的发展前景和基于盈余管理目的利用商誉的减值来操纵利润表项目。前者情形下的并购是管理层基于适当的调查、考量和评估后作出的决策,被并购方通常很少会在短期内经营情况和财务状况发生巨大变化,因此其计提大额商誉减值的可能性较低,此时计提商誉减值更可能是管理层的盈余管理。后者情形下的溢价并购本身就是为了盈余管理服务,通常在并购发生的以后年度便会产生巨额的商誉减值。当前受疫情影响,经济形势愈加严峻,企业面临的减值压力大,部分企业更是利用商誉减值来对财务“洗大澡”,这种做法表面是遵循谨慎性原则,实则是管理层对利润的操纵,这不仅扭曲了会计信息,降低了会计信息可比性,也影响了信息的透明度。因此,提出假设:

假设1:随着计提的商誉减值的增加,企业会计信息可比性下降。

2.2 商誉减值、负债比率与会计信息可比性

当企业的负债比率下降,债务契约对企业财务指标的要求降低,管理层为完成条款规定指标而操纵利润的动机减少,因此负债比率的下降能够驱使商誉减值两类动机的权衡发生改变。这种情况下管理层计提商誉减值,更可能是因为经济形势变化,被并购方经营情况不善或预期盈利能力下降,无法实现业绩承诺,并购方出于谨慎性考虑,对此计提减值准备,会计信息更为贴近实际情况,可比性提高。因此,提出假设:

假设2:负债比率下降会缓解商誉减值与会计信息可比性之间的负向关系。

3.研究设计

3.1 样本选择与数据来源

本文选取2010-2019年沪、深证券交易所的全部A股上市公司为初始样本,并剔除金融保险业公司样本、ST和ST*公司样本、数据缺失不全的样本,然后对连续变量进行上下0.500%的缩尾处理,以排除异常值的影响,经过上述筛选,最终得到5980个观测值为样本。本文中全部的财务数据均来自国泰安数据库CSMAR,文中数据整理运算以及方程参数的统计分析估计均利用STATA13.0软件包完成。

3.2 变量定义

商誉减值(GI):本文参考汤婵娟(2020)[7]的研究,取商誉减值与当年期末总资产的比值作为解释变量。

负债比率(Lev):本文参考黄新飞(2019)[8]的研究,在负债比率与会计信息可比性以及在负债比率作为调节变量的模型中,选取当期资产负债率作为解释变量。

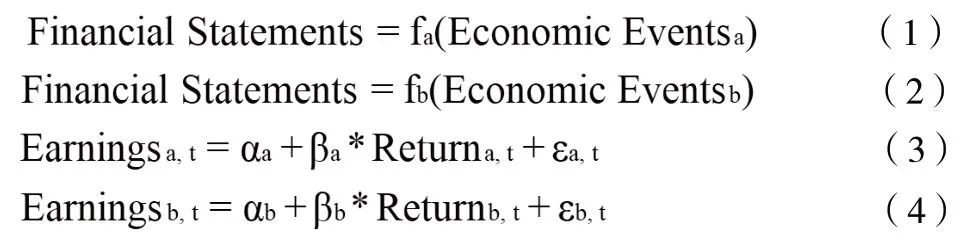

会计信息可比性(Comp):本文基于De Franco(2011)的盈余——收益回归模型[9],计算横向可比性。

模型(7)最终计算得出目标公司a在行业内的会计信息可比性Compareabt,其值越大,表示a公司的会计信息可比性越高。

产权性质(State):本文参考史玉光(2020)[10]的研究,采用虚拟变量对不同的产权性质作出计量。

本文选取以下变量作为控制变量:公司规模(Size)、高管薪酬(LnPay)、公司年龄(Age)、资产收益率(ROA)、成长能力(Grow)、年份(Year)、行业(Ind)。

表1 变量定义

3.3 模型构建

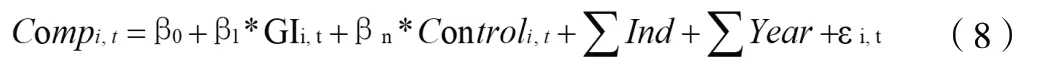

为了检验假设1,建立模型(8)对其进行检验:

为了检验假设2,建立模型(9)对其进行检验:

4.实证分析

4.1 描述性统计

表2中负债比率的平均值为51.59%,说明企业负债比率偏高,面临相对严格的债务契约约束,最小值为4.45%,最大值为99.56%,虽然各行业的产业结构不尽相同,但极端值之间仍存在很大差距。商誉减值的平均值为21.40%,中位数为16.20%,最大值是346.20%,表明自2006年新会计准则修改对商誉后续计量的规定,由摊销法转为减值法,一方面,企业能够自由考虑是否计提商誉减值,另一方面,金融危机过后经济复苏,企业合并的整体经营情况和财务状况良好,但仍有部分公司计提了较大金额商誉减值,存在极端情况导致企业计提巨额商誉对财务报表造成巨大冲击。商誉减值的最小值为0.13%,表明有些企业对商誉计提减值较少。会计信息可比性

表2 变量描述性统计

4.2 相关性分析

的平均值为-0.0270,最小值为-0.1350,最大值为-0.0020,中位数为-0.257,说明样本中不同企业的会计信息可比性之间可能存在着较大的差异,部分企业之间的会计信息可比性低。

表3中商誉减值与会计信息可比性呈显著的负相关关系,初步验证了假设H1,负债比率攀升时,更为严格的债务契约与较大的偿债压力会促使管理层粉饰报表,从而达到条款要求的财务指标,使会计信息可比性下降。负债比率与商誉减值的正相关关系,负债比率下降,企业管理者盈余管理动机下降,商誉减值的计提更多的是出于实际经济因素,而商誉减值是至少每年年末测试一次,当初溢价并购的企业通常难以在一年间就发生巨大变故造成短时间内计提巨额商誉减值,实际因素导致的商誉减值的数额相对较低,商誉减值的会计信息更贴近实际情况,增强了财报的真实可靠性,使之更为可比。初步验证了假设H2,即负债比例下降会缓解商誉减值与会计信息可比性之间的负向关系。

表3 变量相关系数矩阵

4.3 多元线性回归分析

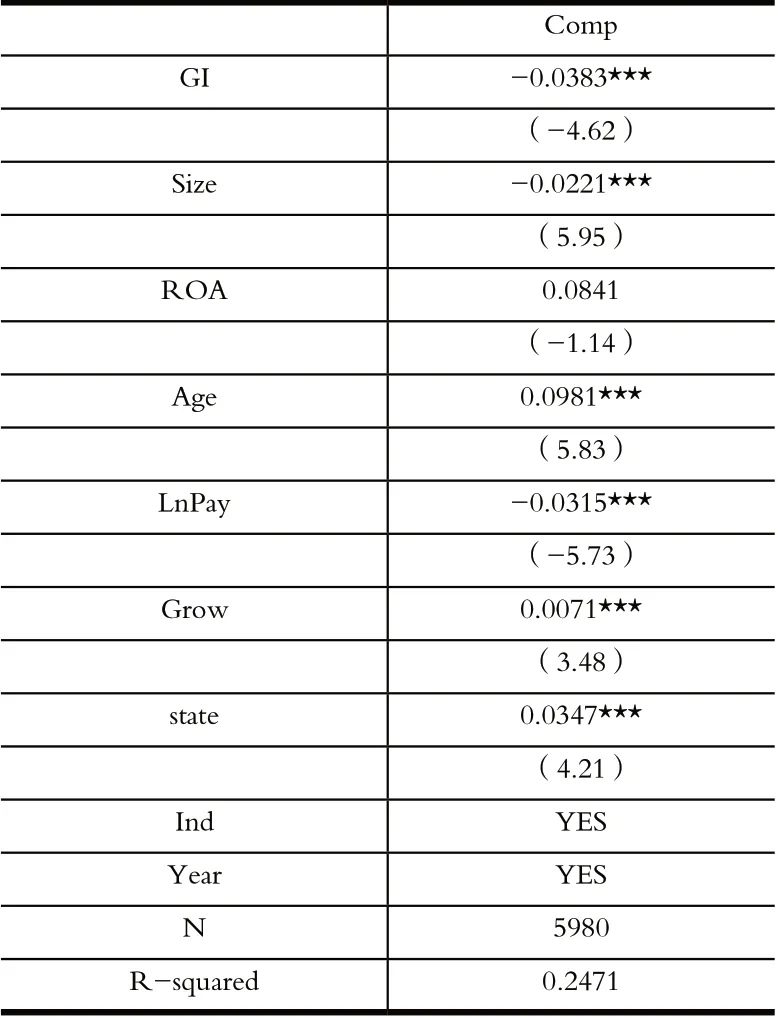

4.3.1 商誉减值与会计信息可比性

表4中商誉减值与会计信息可比性的回归系数为负,结果在1%的水平上显著,验证了假设1,商誉减值计提数额的增加更可能是管理层基于盈余管理动机操纵利润的反映,会计信息可比性下降。

表4 商誉减值与会计信息可比性

4.3.2 商誉减值、负债比率与会计信息可比性

表5是商誉减值、负债比率与会计信息可比性的回归结果。表5中负债比率与商誉减值的交乘项回归系数为-0.0253,说明负债比率下降缓解了商誉减值与会计信息可比性的影响,验证了假设2。

表5 商誉减值、负债比率与会计信息可比性

4.4 稳健性检验

本文在对横向会计信息可比性的计量中,将行业内所有企业的数据代入模型。因此,在稳健性检验中采用行业内可比性最高的前四家企业的数据,代入模型进行计算,稳健性结果与前文一致,说明研究结论稳健可靠。

5.结论与建议

本文从商誉减值和会计信息可比性的角度出发,研究商誉减值动机的不同导致会计信息可比性的变化,再从负债比率的调节作用出发,将商誉减值、负债比率与会计信息可比性三者置于同一个研究框架。研究发现,商誉减值对会计信息可比性具有显著负向影响;负债比率的下降能够缓解商誉减值对会计信息可比性的负向影响。“去杠杆”政策的实施能够缓解A股市场万亿商誉对于资本市场的潜在威胁。

为了全面提高各行业的会计信息可比性,我国应严格规定在会计准则中赋予财务人员的自由裁量空间,完善准则要求,加强监管部门对资本市场的监督机制,鼓励对企业违规行为的检举,从严要求外部审计,完善审计准则的要求,从外部和内部同时约束管理层的盈余管理,在降低信息不对称的同时提高透明度,促进会计信息横向可比,降低投资者决策难度,实现资本市场健康发展。