专利视角下全球智能网联汽车技术竞争态势分析*

王健美 魏晨 胥彦玲 刘宇

(1.北京市科学技术情报研究所,北京 100044;2.北京科技战略决策咨询中心,北京 100044)

主题词:智能网联汽车 专利分析 竞争态势 技术竞争情报

1 前言

随着信息通信、互联网、大数据、云计算、人工智能等新技术在汽车领域广泛应用,汽车正加速向智能化转变,智能汽车已成为未来汽车工业乃至人工智能产业的战略发展方向。欧洲专利局(European Patent Office,EPO)联合欧洲汽车研发委员会(European Council for Automotive Research and Development,EUCAR)于2018年发布的报告《专利与自动驾驶汽车——自动驾驶背后的发明》指出,自动驾驶汽车预计将从2025年开始投入商业应用,并可能引发交通变革[1]。据波士顿咨询公司预计,智能网联汽车(Intelligent and Connected Vehicle,ICV)从2018年起将迎来持续20年的高速发展,到2035年将占全球25%左右的新车市场[2]。

自2015年国务院印发《中国制造2025》行动纲领以来,工信部、发改委、科技部等部门陆续颁布了多项政策措施[3-8],在基础设施、技术研发、法规标准、产品监管、网络安全等方面大力发展ICV技术及产业。

在全球科技竞争的环境下,以美日欧为代表的汽车发达国家和地区均将ICV 作为未来发展的重要战略方向,全方位推进其产业化进程[9]。基于以上背景,本文系统梳理ICV 的概念、产业链,并利用专利信息详细分析全球ICV行业的技术竞争态势。

2 数据来源及方法

本文分析数据来源于科睿唯安(Clarivate Analytics)公司的德温特创新平台(Derwent Innovation,DI)和思保环球(CPA Global)公司的Innography检索分析平台。DI包含的专利数据来自全球156个国家∕地区。其中的德温特世界专利索引(Derwent World Patents Index,DWPI)包含世界各地50家专利授予机构的增值专利信息,涵盖6 000多万个专利和近3 000万个同族专利。德温特专利引文索引(Derwent Patents Citation Index,DPCI)包含1 900多万个同族专利的增值专利引用信息。Innography检索分析平台可查询获取100多个国家1亿多篇专利文献及其法律状态,其中包括22个国家的专利全文数据,此外,还收录来自邓白氏商情数据库及美国证券交易委员会等的专利权人财务数据、美国专利诉讼数据和商标数据。

对ICV 进行技术分解,涉及车辆、信息交互和基础支撑三大类技术,包含智能感知、智能决策、控制执行、通讯网络、数据及平台、技术设施、地图与定位导航、人机交互等9 类子技术[10]。结合专家意见,排除数据、平台、技术设施等通用技术,对感知、决策、控制执行、通讯网络、地图与定位、人机交互等6 类ICV 核心技术专利进行检索。检索方式采用“技术关键词”+“国际专利分类号(International Patent Classification,IPC)∕德温特手工代码(Derwent Manual Code,MC)”进行组合检索,关键词包括:智能网联、自动驾驶、无人驾驶、智能驾驶、人机共驾、车辆状态识别、驾驶员状态识别、交通信息识别、物体检测、汽车雷达、车载相机、传感器融合、路径规划、态势预警、行为决策、巡航控制、车辆运动控制、自动制动、车道保持、牵引和稳定控制、车载位置估计、驾驶辅助、车联网(V2X、V2V、V2I、V2P、Internet of Vehicle)、车载通讯(LTE-V、DSRC、Telematics)、卫星定位、车载GPS、车载BDS、高精地图、高精定位、人机交互、语音识别、手势识别等及相应扩展技术关键词。同时排除有关无人驾驶飞行器、航行器等关键词和分类号,经过清洗,得到34 509条记录,检索日期为2020年5月。由于专利公开时间的滞后,2019~2020年的数据仅供参考。

在梳理ICV的概念与内涵、产业链的基础上,本文采用文献计量、数据挖掘等方法,分析平台和工具采用DI、德温特数据分析软件(Derwent Data Analyzer,DDA)、Innography、Excel 等,提取和统计专利申请公开时间、技术分类、优先权国家、专利权人、专利强度等字段,从专利技术研发趋势、专利技术竞争区域、专利技术竞争主体及专利价值等维度分析全球ICV技术专利,明确中国ICV技术的全球竞争地位,借鉴国外技术研发和布局策略,为国内ICV技术发展及产业投资提供参考。

3 智能网联汽车概述

3.1 智能网联汽车概念和内涵

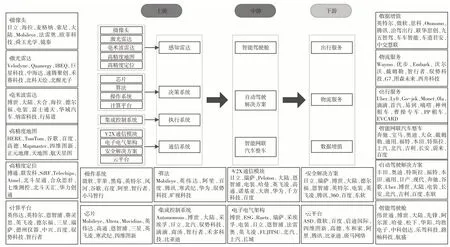

《中国制造2025》将“智能汽车”与“互联网汽车”等概念统称为“智能网联汽车”,在《〈中国制造2025〉重点领域技术路线图(2015 年版)》中,ICV 的定义为:“搭载先进的车载传感器、控制器、执行器等装置,并融合现代通信与网络技术,实现车内网、车外网、车际网的无缝链接,具备信息共享、复杂环境感知、智能化决策、自动化协同等控制功能,与智能公路和辅助设施组成的智能出行系统,可实现‘高效、安全、舒适、节能’行驶的新一代汽车[11]”。ICV可提供更安全、更节能、更环保、更便捷的出行解决方案,是国际公认的未来发展方向和关注焦点。ICV 与车联网、智能交通系统、无人驾驶汽车之间有紧密的相关性,如图1所示。

图1 ICV、车联网、智能交通系统等之间的相互关系

汽车智能化是提高车辆安全性、经济性及驾驶舒适性的主要技术手段,汽车网联化是交通管理、信息服务的主要实现方式。随着电子、通信技术的进一步发展,汽车的智能化、网联化逐步走向融合,形成了智能网联化汽车。智能汽车属于智能交通大系统,而ICV属于智能汽车与车联网的交集,无人驾驶汽车是汽车智能化、网联化的终极发展目标[12]。

3.2 智能网联汽车产业链

产业链的本质是用于描述一个具有某种内在联系的企业群结构。产业链中大量存在着上下游关系和相互价值的交换。上游环节向下游环节输送产品或服务,下游环节向上游环节反馈信息[13]。

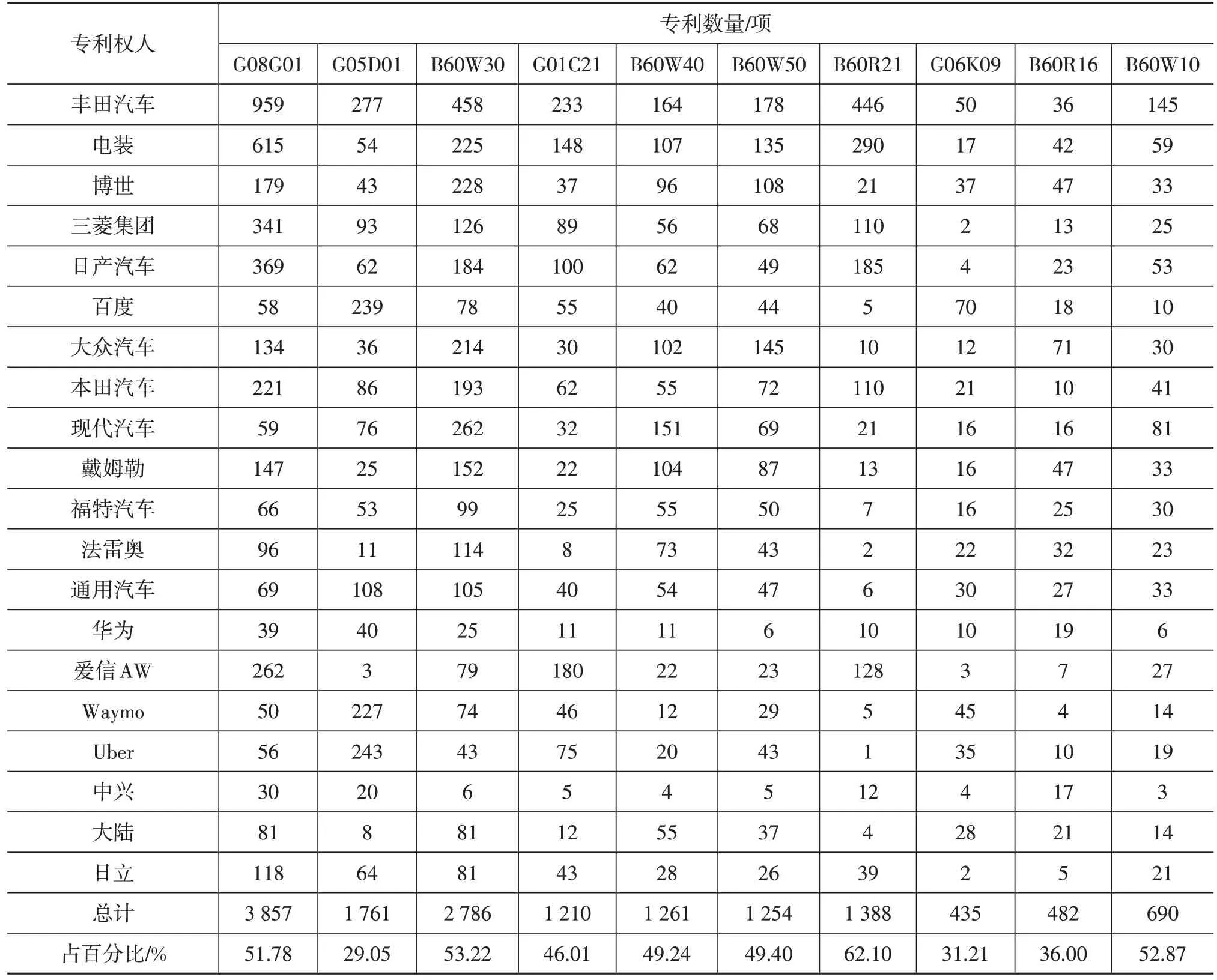

ICV 产业链涉及汽车、电子、通信、互联网、交通等多个领域,如图2所示,按照产业链上下游关系,具体涵盖感知、决策、执行、通信等上游关键系统,智能驾驶舱、自动驾驶解决方案、ICV 整车等中游系统集成,以及出行服务、物流服务、数据增值等下游应用服务。

图2 ICV产业链

4 智能网联汽车技术专利竞争态势

4.1 专利技术研发趋势

4.1.1 专利申请公开趋势

全球ICV 专利申请公开趋势如图3 所示:ICV 技术相关专利公开起始于20世纪70年代,在起初20多年中专利公开量较少,大多进行探索性研究;从20世纪90年代中期开始呈现上升趋势,分别于1997 年和2010 年达到小高峰,至2019年达到顶峰,其间,1998~2010年增长相对缓慢,2012~2014 年增长快速,2015 年以后高速增长,近10年专利申请占比达83%。

图3 全球ICV专利申请公开趋势

全球ICV 技术生命周期如图4 所示,综合图3 和图4,大致可将ICV技术发展分为5个阶段:

图4 全球ICV专利技术生命周期

a.萌芽期:1994年以前,处于探索性研究阶段,专利数量和专利权人数量均很少。代表性事件有1984年美国国防高级研究计划局(Defense Advanced Research Projects Agency,DARPA)发起的自主地面车辆(Autonomous Land Vehicle,ALV)计划,以及1986 年卡耐基·梅隆大学(Carnegie Mellon University,CMU)研制的NavLab系列智能车辆。

b.缓慢发展期:1994~2000年,专利数量和专利权人数量上升,但增幅不大。此阶段,欧美发达国家开始研究智能交通系统(Intelligent Traffic System,ITS),而汽车的智能化和网联化是ITS 的重要研究领域。在各国ITS项目支持下,ICV领域开始大规模技术研究。同时,以丰田公司为首的企业开始无人驾驶系统的研发,使1997年专利公开量达到小高峰。

c.第一阶段快速发展期:2001~2010年,专利数量和专利权人数量快速增长,由于前期技术积累和计算机、通信等技术发展,以及DARPA无人驾驶挑战赛的推动,ICV技术步入快速发展期。

d.第二阶段快速发展期:2011~2014 年,2011 年较2010 年专利数量小幅下滑,随后专利数量和专利权人数量较快增长。经过技术积累和调整,技术方向趋于成熟。其中,2011年6月美国内华达州通过了首部自动驾驶汽车上路行驶的法律,自动驾驶风潮席卷全球,传统车企、互联网科技公司、零部件供应商等不断加入技术研发,专利数量快速增长。

e.高速发展期:2015 年开始,专利数量和专利权人数量爆发式增长,年均增长率达37%。随着新一轮科技革命加速推进,人工智能、大数据、云计算、物联网等新技术发展日新月异,在政策与资本加持下,ICV 技术成为产业创新热点和发展制高点,专利数量在2019 年达到顶峰(尽管2019年数据部分缺失)。

4.1.2 专利技术领域

全球ICV 专利主要IPC 分布如表1 所示,全球ICV专利排名前10位的IPC大组专利数量占比达57%,分布在G部(物理)和B部(作业;运输),各IPC大组专利数占比分别为G08G01(21.7%)、G05D01(17.7%)、B60W30(15.3%)、G01C21(7.7%)、B60W40(7.5%)、B60W50(7.4%)、B60R21(6.5%)、G06K09(4.1%)、B60R16(3.9%)、B60W10(3.8%)。涉及的技术主要分布在车辆控制、智能驾驶辅助、定位导航、状况识别等领域,具体包括:防撞系统(G08G01);车道控制(G05D01);巡航控制、车距控制、主动避碰、车道保持(B60W30);路网导航(G01C21)、周围状况识别(B60W40);人机交互(B60W50);乘客及行人保护(B60R21)、图形图像字符识别(G06K09);电路或流体管路(B60R16);制动转向及动力控制(B60W10)。

表1 全球ICV专利主要IPC分布

全球ICV 专利主要IPC 大组近年公开趋势如图5 所示,排名前10 位的IPC 大组中,除B60R21 外,几乎都呈现快速增长趋势,尤其是G05D01、G08G01、B60W30、B60W50、B60W40、G01C21、G06K09,为 近年研究的热点,其中G08G01、B60W30 一直是ICV 技术的研究热点。G05D01 近年增长尤为突出,从2016 年 的363 项连续暴增至2019 年 的1 754 项,远超第2 位G08G01,即车道控制技术是近年最突出的研究热点。

图5 全球ICV技术专利主要IPC近年公开趋势

总体来看,除B60R21 外,全球ICV 技术专利各IPC大组专利公开量正处高速增长阶段,国内研发和投资机构应抓住时机,注重技术创新,占据主动地位。

4.2 专利技术竞争区域

全球ICV 优先权专利数量排名前5 位的国家(地区)分别是中国、日本、美国、德国、韩国,其优先权专利数量之和全球占比达92%,显示出ICV技术竞争具有高度的地域集中性。

4.2.1 优先权专利数量与趋势

主要国家(地区)ICV优先权专利数量与趋势如图6所示,中国优先权专利全球占有率39.1%,在数量上处于领先地位,但在2006年以前一直排在最后,2011年以前专利申请量均较低,此后迅速增长,2012 年以93.6%的增长率赶超日本跃居第一。2015 年以来,专利申请年均增长率达123.5%,远超过其他国家(地区),属技术积累薄弱但发展迅猛。

图6 主要国家(地区)优先权专利数量与趋势

日本和美国优先权专利全球占有率分别为22.5%和14.8%,位列第2 位和第3 位。日本在2012 年以前一直排名第1 位,2012 年被中国超越,2013 年被美国赶超,此后一直排在第3 位。可见,日本在很长时间内一直保持着数量领先,技术积累深厚,但近年来增长动力较中、美明显不足。美国在2013 年以前未表现出明显的竞争优势,但随后增幅较大,数量上一直排名第2 位。

德国和韩国优先权专利全球占有率分别为10.1%和5.9%,位列第4 位和第5 位,德国在2013 年以前一直与美国不相上下,仅次于日本,随后一直排名第4 位。韩国近年来专利申请量相对较少,和德国一样,增长动力略显不足。

可见,2011~2013 年是主要国家(地区)ICV 技术竞争的重要时期,经过几年的发展,打破了保持数十年的竞争次序,21 世纪第2 个10 年成为ICV 技术的发展关键期。

4.2.2 专利技术领域

主要国家(地区)ICV专利主要IPC技术领域分布如图7所示,各国家(地区)在ICV专利主要技术领域均有布局,尤其是巡航控制、车距控制、主动避碰、车道保持(B60W30),防撞系统(G08G01),车道控制(G05D01),周围状况识别(B60W40),人机交互(B60W50)等领域专利数量居多,竞争尤为激烈。

图7 主要国家(地区)ICV专利主要技术领域分布

中国在电路或流体管路(B60R16)技术领域排名第1位,具有较强优势,在G05D01、G08G01、图形图像字符识别(G06K09)和乘客及行人保护(B60R21)等技术领域排名第2位,也具有一定的技术优势。

日本在排名前10位的IPC大组中,在7个技术领域排名第1 位,具有突出的技术优势,包括G08G01、B60W30、路 网 导 航(G01C21)、B60W40、B60W50、B60R21、制动转向及动力控制(B60W10),尤其是G08G01、B60R21、B60W30、G01C21、B60W10领域,专利数量远超其他竞争对手。在G06K09、B60R16领域竞争力较弱。美国在G05D01、G06K09 领域优势明显,分别以2 344 项和508 项优先权专利排名第1 位,其次在G01C21、B60W30、B60W10 等领域具有相对技术优势,在B60R21、B60R16 技术领域竞争力较弱。德国在B60W30、B60W40、B60W50、B60R16等领域具有一定的竞争实力,在B60R21、G05D01、G01C21 等领域实力较弱。韩国在B60W40技术领域有一定的技术实力,在其他领域相对较弱。

4.3 专利技术竞争主体

4.3.1 全球排名前20位研发机构专利申请数量及趋势

主要国家(地区)专利权人申请数量如图8所示,全球ICV 专利排名前20 位专利权人均为企业,可见企业是ICV 技术研发的主体。日本、美国、德国在ICV 技术上的研发实力雄厚,尤其是丰田、三菱、日产、本田、大众、戴姆勒、福特、通用等传统车企。排名前20 位专利权人中,传统车企占了9席,互联网车企占了3席,分别是百度、Waymo 和Uber,其他为一级供应商。中国入围的3家企业是百度、华为和中兴,分别排第6位、第14位和第18位。

图8 主要国家(地区)专利权人申请数量

主要国家(地区)专利权人的优先权年专利申请量如表2 所示,互联网车企发展迅猛,Waymo、百度和Uber 3 家企业2009~2019 年专利申请量分别排在第2位、第4 位和第6 位。Waymo 从2010 年开始有专利申请,2012~2013 年间研发投入较多,随着测试里程不断增加和领军人才加盟,其2012~2014 年的专利申请量跃居第1位,但由于2014年改组和技术人员离职,及近年来竞争对手增多导致其技术研发趋缓,2015 年以后渐有回落。

表2 主要国家(地区)专利权人优先权年申请量 项

百度起步相对较晚,从2016 年开始有大量ICV 专利申请,且2016 年申请量就达108 项,2016~2019 年申请量暴增,跃居第1 位,显示了其对ICV 技术的前期积累和重大战略投入,迅速抓住市场机遇和技术空白,具有较强的竞争潜力。

传统车企和一级供应商专利布局时间较早,且几乎每年都有专利申请,丰田公司以1 714项专利申请排名第1 位,远超其他竞争对手,技术实力雄厚。丰田、福特、通用、本田等近年专利申请增长趋势较为明显,随着竞争愈发激烈,其他传统车企和供应商的专利申请量呈现出增长乏力的态势。

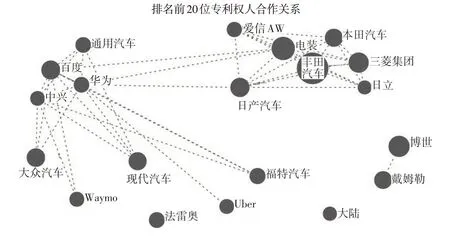

4.3.2 全球排名前20位研发机构技术领域分布

ICV主要专利权人的技术领域分布如表3所示,前20家研发机构除G05D01、G06K09、B60R16 领域专利申请占有率相对较低外,在其他7大技术领域专利占有率均达50%左右,B60R21技术领域达62.1%。跟踪这20家机构的ICV技术研发,基本可掌握全球ICV技术发展动态。

表3 ICV主要专利权人技术领域分布

中国企业除比较关注车道控制(G05D01)外,百度还在巡航控制、车距控制、主动避碰、车道保持(B60W30)、图形图像字符识别(G06K09)、路网导航(G01C21)等领域专利布局较多,且具有较强的技术优势。

在防撞系统(G08G01)领域,丰田、电装、日产、三菱、爱信、本田等日本企业具有明显技术优势。在车道控制(G05D01)领域,除百度外,丰田、Uber、Waymo均具有较强的实力,Waymo 尤其注重车道控制技术。在巡航控制、车距控制、主动避碰、车道保持(B60W30)领域,丰田、现代、博世、电装和大众技术领先优势明显。在路网导航(G01C21)领域,丰田、爱信、电装、日产等企业技术布局较多。周围状况识别(B60W40)领域,丰田、现代、电装、戴姆勒、大众等企业实力突出。在人机交互(B60W50)领域,丰田、大众、电装、博世等具有技术优势。在乘客及行人保护(B60R21)领域,丰田、电装、日产等企业布局较多。在图形图像字符识别(G06K09)领域,百度布局最多,其次是丰田、Waymo、Uber 等。在电路或流体管路(B60R16)领域,大众、博世、戴姆勒、电装等企业技术实力突出。在制动转向及动力控制(B60W10)领域,丰田和现代具有竞争优势。总体上看,除传统车企和互联网车企等整车厂注重整车控制与集成外,互联网车企还注重路网导航和感知识别等技术,零部件厂商则更关注精密零部件和电子控制的硬件或软件的细分领域。

4.3.3 全球排名前20位研发机构合作关系

ICV 技术排名前20 位研发机构的合作关系如图9所示,日本企业间的合作关系最为紧密,7 家日本企业间几乎均有合作,此外,电装与百度和华为有合作,日产与华为也有合作。

图9 ICV技术排名前20位研发机构合作关系

中国企业百度、华为和中兴间不仅有合作,而且百度与华为间的合作关系非常紧密,且中国企业与美国的福特、通用、Waymo、Uber,日本的电装、日产,德国的大众,韩国的现代等企业间有合作,总体上看中国企业的跨国合作非常广泛。美国企业间合作较少,但4家美国企业与中国企业间均有合作。德国的博世与戴姆勒间有合作,大众与中国3 家企业有合作。其他企业如大陆、法雷奥等研发相对独立。

4.4 专利价值

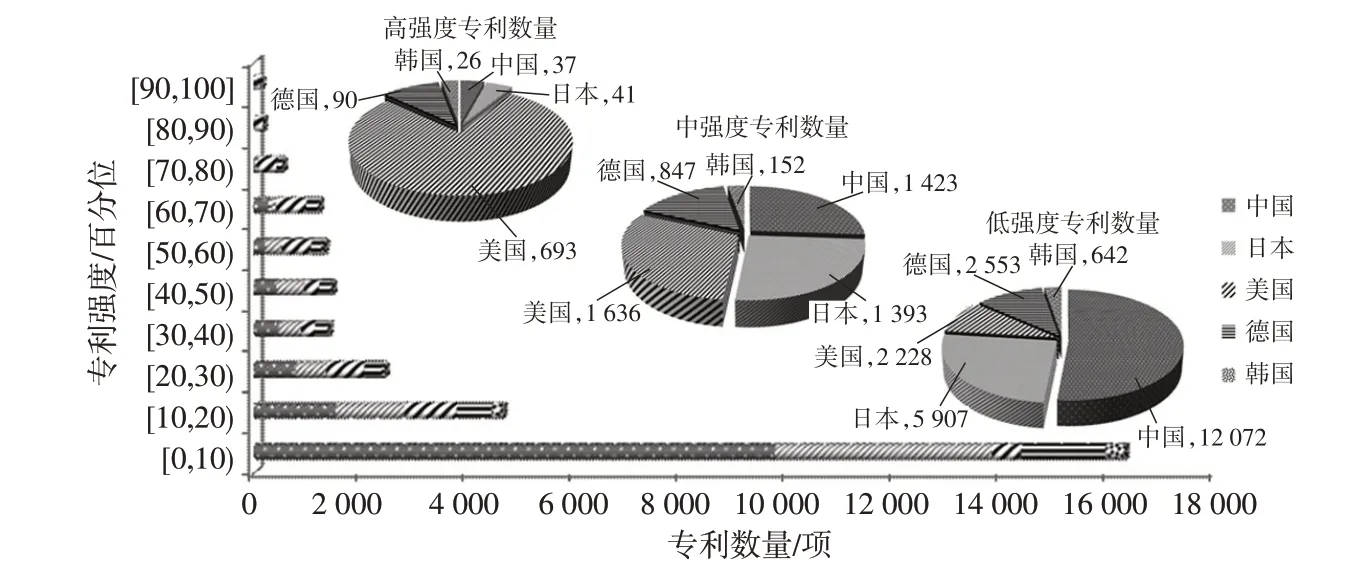

专利强度是Innography 公司开发的用于判断专利价值的综合指标,包括权利要求数量、引用与被引情况、同族专利数量、涉及诉讼情况、行业差异、专利申请时长、专利年龄、法律状态等因素,专利强度越高意味着专利价值越高。一般来说,专利强度70~100为高强度专利,30~<70 为中强度专利,30 以下为低强度专利。主要国家(地区)ICV 专利强度分布如图10所示。

图10 主要国家(地区)ICV专利强度分布

本文将在DI 中检索的34 509 条记录的专利公开号导入Innography 分析平台,得到32 120 条专利记录,2 个分析平台的专利重合率达到93%,满足分析要求。

从主要国家(地区)不同专利强度的ICV 专利在本国(地区)总专利占比来看,低强度专利占比方面,国际平均占比为78.8%,而占比最高的是中国,达89.2%,低于国际平均占比的有美国、德国和韩国,占比最少的是美国,为48.9%。中强度专利占比方面,国际平均水平为18.3%,由高到低依次为美国(35.9%)、德国(24.3%)、日本(19%)、韩国(18.5%)和中国(10.5%),低于国际平均水平的仅中国。

高强度专利占比方面,国际平均水平为3%,由高到低依次为美国(15.2%)、韩国(3.2%)、德国(2.6%)、日本(0.6%)和中国(0.3%),美国和韩国高于国际平均水平。

总体来看,美国在中、高强度专利上占主导地位,尤其是高强度专利的国际占比达73%,具有绝对优势。德国在中强度专利上也占有优势地位。由此得出,美国专利价值最高、技术影响力最大,引领全球ICV技术发展,其次是德国、日本、韩国。中国专利价值最低,整体技术实力薄弱,虽专利申请量排名第1 位,但存在大量低价值专利,高质量的技术成果有待突破。

5 结束语

本文通过全球ICV 专利技术情报分析,识别全球ICV技术竞争态势,结论如下:

第一,随着新一轮科技革命加速演进,目前全球ICV技术正值高速发展期。2011年至今国际竞争激烈,各国家(地区)高度重视专利技术布局,尤其是中国快速发展,在《中国制造2025》行动纲领的推动下,大幅赶超竞争对手。目前优先权专利量排名前5 位的国家(地区)依次为中国、日本、美国、德国、韩国。

第二,全球ICV 专利技术研发重点分布在:防撞系统;车道控制;巡航控制、车距控制、主动避碰、车道保持;路网导航、周围状况识别;人机交互;乘客及行人保护、图形图像字符识别;电路或流体管路;制动转向及动力控制等领域。从数量上看,不同国家(地区)在不同技术领域的研发侧重点有所不同,但在巡航控制、车距控制、主动避碰、车道保持,防撞系统,车道控制,周围状况识别,人机交互等领域竞争尤为激烈。

第三,企业是全球ICV技术的研发主体。排名前20位的专利权人均为企业,分别来自6个国家(地区)。日本、美国和德国企业研发实力雄厚,尤其是丰田、福特、大众等为代表的传统车企。以百度、Waymo 和Uber 为代表的互联网车企是ICV的新兴研发力量,近年发展迅猛,但起步时间较晚,在专利数量上还无法与传统车企相抗衡。传统车企和一级供应商专利布局时间较早,技术实力雄厚,但随着竞争愈发激烈,部分传统车企和供应商出现专利申请增长乏力的态势。

第四,日本企业间研发合作关系最为紧密。中国3家企业间均有合作,且跨国合作较为广泛。美国企业间合作较少,部分企业与中国企业有合作。在当前科技竞争背景下,中国企业更应该广泛参与国际合作,突破技术封锁,增强产业链和供应链的自主可控能力。

第五,美国高价值专利国际占比最高,专利技术影响力最大,随后依次是德国、日本、韩国和中国。美国和德国尽管在专利数量上不占优势,但技术影响力举足轻重;日企一直注重专利布局,技术储备和实力不容小觑;中国技术积累薄弱,虽近年专利申请量增长迅速,但核心专利稀缺,质量优势尚未形成。

随着《中国制造2025》行动纲领的深入推进,更多机构竞相加入技术研发,我国ICV专利申请将继续呈现高速增长态势。面对日趋激烈的国际竞争和技术博弈,应加强顶层设计,聚焦研发方向、整合产业资源,注重技术布局,集中优势资源攻克核心技术,形成高价值成果,逐步在全球ICV技术竞争中形成后发优势。