企业金融化与盈余持续性

和丽芬 张丹 王巧义

【摘要】伴随着企业金融资产投资与获利的不断增加, 金融活动能否提升盈余持续性成为需要深入思考的问题。 以2012 ~ 2019年沪深A股非金融和房地产行业上市公司为样本, 构建不同金融化动机下的计量模型, 实证分析企业金融化与盈余持续性的内在关系。 研究表明: 出于“市场套利动机”配置金融资产, 企业金融化对盈余持续性具有抑制作用; 出于“资金储备动机”配置金融资产, 虽能增加企业内源现金流, 但并未对盈余持续性产生促进作用, 反而证实部分企业存在“以钱生钱”投资现象。 进一步研究发现: 创新能力下降是金融化行为对盈余持续性产生抑制作用的部分中介因子; 机构投资者可以发挥缓解二者负相关关系的调节作用; 相比国有企业, 金融化行为对盈余持续性的抑制作用在非国有企业中更明显。 该结论为合理定位金融化动机提供了经验证据, 对于引导企业“脱虚向实”有一定的参考价值。

【关键词】企业金融化;盈余持续性;创新能力;机构投资者

【中图分类号】F275.1 【文献标识码】A 【文章编号】1004-0994(2021)13-0028-8

一、引言

实体经济与虚拟经济的平衡发展是防范经济运行风险的关键, 然而近年来我国经济发展却呈现出金融化的特征: 实体经济占GDP的比重从2011年的71.39%连续下降至2019年的62.40%①, M1同比增速2018年以来始终低于M2且差距逐渐增大, 最大差距达8%②, 四大国有银行结构性存款也不断攀升。 微观层面, 由于实业投资利润率下降, 很多企业转而投资金融资产。 国泰安数据库的数据显示: 2012年配置金融資产的企业占比50.68%, 2018年该比例上升为82.39%, 且金融资产占总资产比重近8年上涨了近2.5倍。 以上数据说明, 在资本逐利驱动下, 大量产业资本流向高收益的金融领域, 企业金融资产投资与金融渠道获利占比不断提高[1] 。 从短期看, 大量金融资产投资能增强公司资金的流动性, 防范资金短缺风险, 但同时也会挤占企业的长效技术创新资源, 进而可能影响盈余可持续性, 危害公司实业的长远发展。 那么, 实体企业金融化与盈余持续性之间到底存在何种关系? 该关系的传导路径又是什么? 考虑到企业金融化行为与盈余状况不可避免地会受到外部治理的影响, 哪些因素会对二者的关系产生调节作用? 本文试图解答以上问题。

本文的贡献包括: 第一, 从资产结构与现金流量两个角度构建反映市场套利动机的存量指标与反映资金储备动机的流量指标, 分析不同动机下企业金融化对盈余持续性的影响, 证实了金融化行为对盈余持续性的抑制作用; 第二, 采用中介效应模型证实了“企业金融化——创新能力——盈余持续性”传导路径, 对大多关注“金融化影响技术创新”的现有文献进行补充; 第三, 从机构投资者治理视角, 证实了机构投资者的调节作用, 结合产权性质分析企业金融化与盈余持续性之间关系的差异, 有助于更好地理解内外部环境与企业行为之间的联系。

二、文献回顾与研究假设

企业金融化是指企业的金融资本运作越来越频繁, 且利润主要来源于金融渠道而非贸易和生产商品[2] 。 盈余持续性是指企业当期或前期盈余业绩持续到下一期的可能性[3] 。 现有文献对企业金融化与盈余持续性的研究多集中在金融化对企业实业投资、技术创新的影响, 并产生了“挤出”与“挤入”两类效应观点。 “挤出”效应认为, 实体企业金融化主要源于市场套利动机[4] 。 金融行业的高收益助推企业依靠金融渠道获利、降低技术研发投入[5] 。 在资产组合权衡取舍下, 企业会减少用于实体投资的资金尤其是减少对固定资产的投资[1] , 进而对实业投资率[1] 、经营性业务生产效率[6] 产生抑制作用。 另有部分学者认为, 金融化与实体投资、技术创新的关系表现为“挤入”效应, 认为金融化行为的动机是建立资金储备[7] 。 相较于外部融资环境的改善, 企业内部资金积累更能持续地推进其技术创新等长效投资[8] , 而金融产品一般具有较强的流动性, 当企业面临经营风险时, 可以将金融产品迅速变现以减轻对外部融资的依赖[9] , 从而降低财务困境成本[10] 、缓解实业投资压力并保持创新活动的长期性与稳定性[11] , 有利于维持公司主业的长期竞争力[9] 。

通过文献回顾可以发现, 市场套利动机与资金储备动机均为企业金融化行为提供了理论依据, 但不同动机下企业金融化作用于盈余持续性的方式存在差异。 从市场套利动机看, 资本逐利驱使企业金融化行为越来越频繁, 企业不断提高金融资产配置比例[4] , 越来越依赖金融渠道获利, 导致管理层追逐“以钱生钱”的投资模式, 降低对生产经营活动特别是技术创新的资金投入, 从而对盈余持续性造成不利影响。 尤其在委托代理冲突下, 相比周期长、见效慢的实业投资(特别是技术创新投资), 市场套利动机会驱使管理层将资金投向能够获得短期现金流的金融资产, 以获得管理权私利, 致使企业投资战略短期化, 经营决策转向金融领域而偏离业务, 损害企业盈余持续性。 从资金储备动机看, 企业金融化是管理层为缓解融资约束而做出的适度投资, 企业配置的金融资产能够凭借较强的变现能力发挥“准货币”功能, 避免因资金不足而导致企业投资中断, 并缓解外部经营不确定性对主业的冲击[9] 。 此外, 合理的金融资产配置有利于提高企业资金使用效率[12] , 产业资本参与金融市场也更有助于资本市场为技术创新投资者提供长期激励、分散风险和共享机会功能[11] , 提升全社会创新活动的长期性、稳定性与风险承受度。 基于以上分析, 本文提出如下假设:

H1: 从市场套利角度看, 金融化行为会挤占企业实业投资资源, 抑制盈余持续性。

H2: 从资金储备角度看, 金融化行为会创造企业内源现金流, 促进盈余持续性。

三、研究设计

(一)样本选取及数据来源

以沪深A股2012 ~ 2019年非金融及房地产行业上市公司为样本, 并对数据进行如下处理: 剔除ST、?ST公司; 剔除相关数据缺失公司; 剔除数据异常公司; 剔除在2012年上市的公司。 此外, 为减少极端值的影响, 对连续变量进行上下1%的缩尾处理, 最终获得1044家上市公司共7308个平衡面板样本观测值。 企业专利申请数目来源于CNRDS数据库, 其余数据来源于CSMAR数据库, 运用Stata 16.0及Excel 2010进行处理。

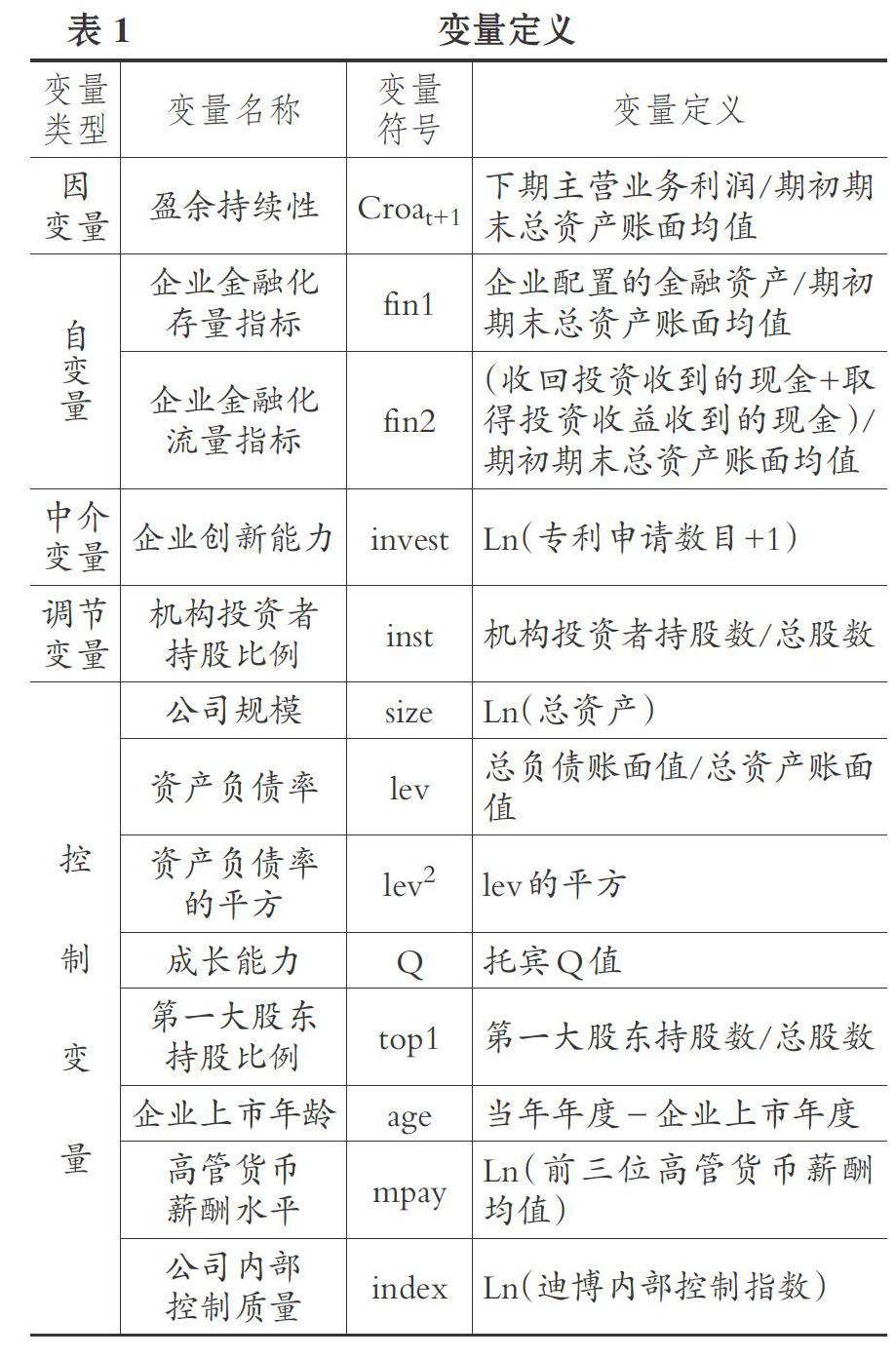

(二)变量选取

1. 因变量: 盈余持续性(Croa)。 借鉴肖华等[13] 的研究, 采用主营业务资产收益率(主营业务利润/期初期末总资产账面均值)衡量企业盈余持续性。

2. 自变量: 企业金融化(fin)。 包括存量指标(fin1)与流量指标(fin2)。 存量指标来自资产负债表, 以金融资产/总资产表示, 反映金融资产投资对企业实物投资的挤占程度, 用于检验金融化行为的市场套利动机。 本文借鉴杜勇等[9] 的统计口径, 定义fin1=企业配置的金融资产③/期初期末总资产账面均值。 流量指标来自现金流量表, 反映金融资产投资创造现金流的能力, 检验企业金融化行为的资金储备动机。 借鉴严武等[14] 的研究, 本文定义fin2=(收回投资收到的现金+取得投资收益收到的现金)/期初期末总资产账面均值。

3. 中介变量: 企业创新能力(invest), 采用专利申请数目度量。 当前对企业研发创新能力的衡量指标主要包括研发投资占主营业务收入比[5] 、无形资产净额增量占总资产比[15] 、专利申请数目[9] 等。 鉴于研发支出无法反映人力资本开发以及新技术引进、消化和吸收[8] , 无形资产包含无法体现创新能力的项目(土地使用权), 本文采用能综合反映企业对各种创新投入利用能力的专利申请数目衡量企业创新能力, 定义invest=Ln(专利申请数目+1)。

4. 调节变量: 机构投资者持股比例(inst)。 以机构投资者持股数占公司总股本的比例作为机构持股的计量指标。

5. 控制变量。 参考现有文献, 本文设定控制变量包括公司规模(size)、资产负债率(lev)、成长能力(Q)、第一大股东持股比例(top1)、企业上市年龄(age)、高管货币薪酬水平(mpay)以及公司内部控制质量(index), 并控制时间效应。 此外, 考虑到资产负债率与盈余持续性的关系[16] , 将资产负债率的平方(lev2)也纳入控制变量范围。 具体变量定义如表1所示。

(三)模型构建

当前学术界多采用一阶线性自回归模型估计企业的盈余持续性, 基本模型为: Earnt+1=α0+α1Earnt+εt。 该模型的逻辑是: 盈余持续性越高, 以企业当期盈余预测未来时期盈余的准确性越高。 α1为当期盈余对未来时期盈余的敏感程度, 即盈余持续性。 若α1为正且越大, 表明盈余持续性越好。

借鉴程敏英等[17] 、彭爱武等[18] 的计量模型, 将企业金融化存量指标(fin1)、t期盈余持续性与企业金融化存量指标的交乘项(Croat×fin1)及相关控制变量纳入上述基本模型构建方程(1), 将fin2、Croat×fin2及相关控制变量纳入上述基本模型构建方程(2), 分别验证H1与H2。 具体方程如下所示:

交乘项的系数α3(或β3)代表企业金融化对盈余持续性产生的影响。 若α3显著为负, 则说明在市场套利动机下, 金融化行为通过对实业投资的挤占削弱了本期盈余与下期盈余的关系, 对盈余持续性具有抑制作用, H1得以验证; 若β3显著为正, 则说明在资金储备动机下, 金融化行为能够通过增加企业内源现金流的方式“反哺”经营业务, 对盈余持续性具有促进作用, H2得以验证。 为消除不可观测因素的影响, 本文采用排除公司个体差异的固定效应模型进行回归。

四、实证分析

(一)描述性统计

表2列示了主要变量的描述性统计结果。

由表2可以发现: Croat+1和Croat的均值分别为18.8%与15.8%, 说明样本公司主营业务资产收益率的平均水平较高, 但从标准差来看, 企业间差异较大; 企业金融化存量指标(fin1)的均值为2.7%, 表明金融资产在总资产中的平均占比为2.7%, 最大值为88.2%, 说明不同样本公司的金融化水平悬殊, 部分企业金融资产配置比例过大, 存在过度金融化现象; 企业金融化流量指标(fin2)均值为9.2%, 说明样本公司通过金融渠道获取的现金流较高, 标准差为0.296, 说明各公司的金融渠道获利能力差距较大; 机构投资者持股比例(inst)的均值为7.3%, 最大值为55.2%, 说明我国机构投资者平均持股比例较高。 观察其他变量, invest、size、mpay、Q与age的标准差较高, 表明企业创新能力、公司规模与成长能力、上市年龄以及高管货币薪酬水平在不同公司间差异较大。 lev均值为43.3%, 表明样本公司资产负债率较为合理。 其他变量的中位数与均值基本一致, 说明其基本服从正态分布。

(二)多元回归结果

表3第(1)、(2)列是对方程(1)、方程(2)采用固定效应模型进行回归的结果。 结果显示: 方程(1)与方程(2)中Croat的系数均在1%的水平上显著为正, 表明企业盈余持续性较强; 方程(1)中Croat×fin1的回歸系数在1%的水平上显著为负, 表明市场套利动机下的金融化行为削弱了本期盈余与下期盈余的关系, 抑制了盈余持续性, H1得以验证; 方程(2)中Croat×fin2的回归系数虽为正, 但未通过显著性检验, 表明资金储备动机下的金融化行为尽管能为企业创造一定的现金流, 但不能起到促进盈余持续性的作用, H2未通过检验。

其他控制变量对盈余持续性的影响与现有研究结论基本一致。 需要说明的是, 结合资产负债率(lev)与资产负债率平方(lev2)的回归系数可知, 资产负债率与企业盈余持续性呈“倒u型”关系, 盈余持续性会随着负债水平的提高先上升后下降。 top1与mpay的回归系数也表明, 盈余持续性与第一大股东持股比例、高管货币薪酬水平负相关, 为企业提升盈余持续性水平提供了一定的参考价值。

(三)回归结果分析

由方程(1)与方程(2)的回归结果可知, 市场套利动机下的金融化行为挤占了实业投资资源, 对盈余持续性具有抑制作用; 资金储备动机下的金融化行为尽管在一定程度上缓解了融资约束, 增加了企业现金流, 但并没有起到促进盈余持续性的作用。 其原因可能是在资本逐利性驱使下, 金融渠道获利进一步强化了企业金融化行为倾向, 诱使管理层投资偏好与企业经营模式改变, 导致企业陷入“金融投资——获取现金流——金融投资”的恶性循环。 这验证了我国部分企业追逐“以钱生钱”投资模式的客观存在, 逆向证明了H1的理论推演。

(四)稳健性检验

1. 替换相关变量。 方程(1)、(2)的解释变量采用滞后项形式, 已在一定程度上缓解了内生性问题, 但为进一步保证回归结果的可靠性, 本文参考肖华等[13] 、李常青等[19] 的研究, 将方程(1)中盈余持续性指标由主营业务资产收益率(Croa)更换为扣除非经常性损益后的总资产收益率(Roa), 计算公式为: Roa=(净利润-非经常性损益)/期初期末总资产均值。 参考刘贯春[15] 等的研究, 将方程(2)中现金流量表下的金融化流量指标(fin2)更换为利润表下的金融化流量指标(fpr2), 计算公式为: fpr2=(投资收益+公允价值变动损益+其他综合收益-营业利润)/营业利润绝对值。

表3第(3)列、第(4)列分别是对方程(1)采用Roa、方程(2)采用fpr2进行稳健性检验的回归结果, 可以发现交乘项Roat×fin1的回归系数仍显著为负, Croat×fpr2的回归系数为负但不显著, 与主模型(2)回归结果存在差异但未改变原结论, 依旧无法证实企业金融化行为对盈余持续性的促进作用。 稳健性检验结果表明, 本文结论具有较强的可靠性。

2. 更换回归模型。 前文涉及的检验主要采用面板数据的固定效应模型进行回归, 为检验回归结果在不同回归模型下是否依然成立, 本文采用Tobit模型对方程(1)、(2)进行二次回归, 并控制时间与行业效应, 回归结果见表3第(5)、(6)列。 主要变量的回归结果与原结果基本一致, 表明本文的研究结论具备较强的稳健性。

五、进一步分析

(一)创新能力的中介效应

根据前文的分析, 企业金融化行为在市场套利动机下会挤占技术创新等实业投资, 这不仅会弱化企业创新动机, 也会影响企业对创新项目的持续性投资, 进而对盈余持续性造成不利影响。 因此, 为检验创新能力是否在金融化影响盈余持续性的过程中发挥中介作用, 根据中介效应的检验模型[17] , 构建方程(3)、(4), 并对方程(1)、(3)、(4)采用Baron等[20] 的中介效应检验程序来考察是否存在 “企业金融化——创新能力——盈余持续性”这一传导路径。 鉴于本文采用专利申请数目对企业创新能力进行度量, 而专利申请数目具有非负整数特征, 故采取计数模型(Poisson模型)对方程(3)进行回归[21] , 并控制时间与行业效应。 采用固定效应模型对方程(1)、(4)进行回归。 检验方程如下:

借鉴温忠麟等[22] 的方法, 按照以下程序进行检验: 首先, 检验企业金融化对盈余持续性的影响, 观察方程(1)中回归系数α3; 然后, 检验企业金融化对创新能力的影响, 观察方程(3)中的回归系数ω1; 最后, 同时检验企业金融化、创新能力对盈余持续性的影响, 观察方程(4)中回归系数γ2、γ4。 具体需要满足以下条件: 其一, α3显著, 否则中介效应不存在。 其二, 在ω1、γ4都显著的基础上, 若γ2显著, 则存在部分中介效应; 若γ2不显著, 则存在完全中介效应。 其三, 若ω1、γ4至少有一个不显著, 则需要通过 Sobel 检验判断中介效应(ω1×γ4)的显著性。

表4列示了“企业金融化——创新能力——盈余持续性”传导路径的检验结果, 方程(1)列是不纳入中介因子(invest)的检验结果, 交乘项Croat×fin1显著为负; 在方程(3)的检验结果中, fin1的回归系数显著为负, 说明企业金融化行为降低了创新产出; 在方程(4)的检验结果中, 交乘项Croat×invest的回归系数显著为正, 表明企业创新能力越强, 盈余持续性越强。 由此可知, 企业金融化行为降低了企业创新能力, 进而抑制了盈余持续性。 另外, 方程(4)中交乘项Croat×fin1的回归系数在1%的水平上依然显著, 依照中介效应的检验程序可知, 创新能力是企业金融化影响盈余持续性的部分中介因子, 证实了金融化行为通过对创新资源的“挤占”, 对盈余持续性造成不利影响。 控制变量的回归结果与前文基本一致。 将主营业务资产收益率(Croa)替换为扣除非经常性损益的净资产收益率(Roa)(下同), 对方程(4)进行替换指标的稳健性检验, 得到与主模型一致的结论, 结果如表4所示, 表明本文结论具有较强的可靠性。

(二)机构投资者的调节作用

有效的外部监督能够削弱经理人攫取管理权私利动机, 减少大股东利益侵占行为, 加大企业研发支出[23] 。 作为独立于大股东与内部人的外部投资者, 机构投资者有能力发挥外部治理机制的重要作用。 首先, 相比个人投资者, 机构投资者进入目标企业时伴有巨额投资, 在参与公司治理时能够凭借其强大的资金实力享有更大的话语权, 一旦控股股东或管理层做出不利于企业长远发展的投资决策, 机构投资者就能凭借其较高的持股比例进行决策干预, 这不仅能减少大股东谋取控制权私利的行为, 还能起到对管理层的监督约束作用, 遏制管理层短视行为, 促进管理层与股东的利益趋同。 其次, 机构投资者比一般投资者专业水平更高, 可以凭借其信息搜集与处理、建立联系等优势帮助企业进行资源整合, 降低技术创新等长期价值导向投资活动的风险水平, 并为创新活动提供更为丰富的行业信息, 使得管理层投资偏好向具有长期潜在收益的技术创新过渡, 进而增加企业未来产出。 总体上, 机构投资者有能力通过监督治理机制与知识溢出机制减少管理层短视投资行为, 促使企业增加研发支出等长期价值导向的投资行为[24] , 以提升长期盈余水平。 同时, 机构投资者也有动机干预企业投资决策, 阻止企业做出为满足短期收益目标而不顾长遠发展的投资行为。 因为机构投资者的持股比例较高, 当企业业绩变差时无法随意抛售股票, 其在短期内退出企业的难度较大, 会更加关注大股东或管理层的机会主义行为, 并监督企业制定长效的生产经营决策以保证收益的持续性。 因此, 机构投资者既有能力又有动机发挥有效的外部监管作用与内部资源调控作用, 减少管理层短视投资行为并提高企业盈余持续性, 起到弱化企业金融化与盈余持续性负向关系的调节作用。

为验证以上分析, 建立方程(5)检验机构投资者持股对企业创新的推动作用; 建立方程(6)检验机构投资者持股对盈余持续性的促进作用; 参考相关研究计量模型[17] , 建立方程(7)检验机构投资者持股对企业金融化与盈余持续性之间关系的调节作用。 并采用计数(Poisson)模型对方程(5)进行估计, 采用固定效应模型对方程(6)、(7)进行估计。

回归结果见表5。 方程(5)的回归结果中, inst的回归系数在1%的水平上显著为正, 表明机构投资者持股提高了企业的创新能力; 方程(6)的回歸结果中, 交乘项Croat×inst的系数代表了机构投资者持股对盈余持续性的影响, 发现其系数在1%的水平上显著为正, 表明机构投资者能够通过其特有优势提升企业盈余持续性; 方程(7)的回归结果中, 机构投资者调节机制的检验需重点关注交乘项inst×Croat×fin1的系数, 发现该系数为正并通过显著性检验, 表明机构投资者持股可以缓解企业金融化与盈余持续性的负相关关系。 前文的分析均得到验证。

在方程(7)的稳健性检验中, 交乘项inst×Roat×fin1的系数为正, 并且在5%的水平上显著, 与原结论保持一致, 说明研究结论具备较强的可靠性。

(三)基于产权异质性的分析

国有企业作为接受政府直接管辖的主体, 其存在的目的更可能是扩大就业、增强社会稳定性并支持贯彻政府政策, 利润最大化并不是其首要追求, 在“企业盈利性”与“国家公共性”的权衡下更倾向于后者, 因而其投资决策更加稳健; 非国有企业的生存与发展是市场竞争的结果, 投资决策以优先满足收益最大化为原则, 在金融领域投资回报速度与金额的双重吸引下, 非国有企业更偏好对金融资产的投资以谋取高额回报。 因而本文认为, 企业金融化与盈余持续性的关系会因产权异质性而存在差异, 二者的负相关关系在非国有企业中显著, 在国有企业中不显著。

为此, 本文将1044家样本公司按产权性质分为国有与非国有两组, 对方程(1)采用面板固定效应模型进行分样本回归, 结果见表5。 可以发现, 在国有企业组, 交乘项Croat×fin1的系数虽然为负但并未通过显著性检验; 在非国有企业组, 交乘项Croat×fin1的系数在1%的水平上显著为负。 这一结果表明在非国有企业中, 金融化行为对盈余持续性的抑制作用更为明显, 前文的分析得到验证。

六、研究结论与启示

(一)研究结论

针对实体企业“脱实向虚”的现状, 本文基于非金融及房地产行业上市公司数据分析不同动机下的企业金融化行为与盈余持续性的关系, 并进一步考察企业金融化对盈余持续性的传导路径与调节机制。 研究发现, 市场套利动机下的企业金融化行为因挤占实业投资对盈余持续性产生抑制作用; 资金储备动机下的金融化行为虽为企业创造了内源现金流, 但并未对盈余持续性产生有利影响, 反而证实了我国部分企业追逐“以钱生钱”的投资现象。 进一步研究得出, 创新能力下降是金融化行为影响盈余持续性的部分中介因子, 机构投资者持股能够减弱企业金融化对盈余持续性的抑制作用。 另外, 通过分样本回归发现企业金融化行为对盈余持续性的抑制作用在非国有企业中更明显。

(二)启示

尽管本文研究表明企业金融化会对盈余持续性造成不利影响, 但综观世界各国的金融发展经验, 经济金融化是必经阶段, 不能将企业金融化行为全盘否定。 为此, 本文提出: (1)深化金融业改革, 规范金融业发展。 政府应进一步放宽金融行业准入政策、推动利率市场化改革, 以降低金融行业的超额收益率。 同时, 要完善金融监管体系, 创新监管方法, 提高金融监管透明度与法治化水平。 (2)加快产业转型升级, 引导企业回归本源。 政府应不断推进供给侧结构性改革, 制定相应政策打造更好的实业投资环境, 加大对创新型企业的扶持力度, 缩小实体领域与金融领域的投资回报差距, 引导企业专注实业。 (3)明确金融投资定位, 重视创新发展。 企业应当将金融投资定位于为经营活动与研发创新提供更为充沛的内源资金, 借助金融活动“反哺”主业, 同时应重视创新活动, 积极引进创新型人才, 提高创新效率。 (4)优化股权结构, 完善内外部治理机制。 企业应适当引入机构股东, 充分发挥机构投资者的治理效能; 制定合理有效的薪酬制度与监管措施, 避免管理层短视投机行为。

【 注 释 】

① 如何核算实体经济占GDP比重目前尚有争议。本文以MPS(物质生产体系)算出的GDP与当年SNA(国民经济核算体系)算出的GDP之比作为实体经济占比,依据国家统计局官网《2020年中国统计年鉴》数据计算得出。

② 依据中国人民银行官网M1、M2货币供应量数据计算得出(http://www.pbc.gov.cn/diaochatongjisi/116219/index.html)。

③ 本文定义企业配置的金融资产为交易性金融资产、衍生金融资产、发放贷款及垫款净额、可供出售金融资产净额、持有至到期投资净额与投资性房地产净额之和。

【 主 要 参 考 文 献 】

[1] 张成思,张步昙.中国实业投资率下降之谜:经济金融化视角[ J].经济研究,2016(12):32 ~ 46.

[2] Greta R. Krippner. The Financialization of the American Economy[ J].Socio-Economic Review,2015(3):173 ~ 208.

[3] Sloan G.. Do Stock Prices Fully Reflect Information in Accruals and Cash Flows About Future Earnings?[ J].Accounting Review,1996(3):289 ~ 315.

[4] 栾天虹,袁亚冬.企业金融化、融资约束与资本性投资[ J].南方金融,2019(4):28 ~ 36.

[5] 王红建,曹瑜强,杨庆,杨筝.实体企业金融化促进还是抑制了企业创新——基于中国制造业上市公司的经验研究[ J].南开管理评论,2017(1):155 ~ 166.

[6] 刘笃池,贺玉平,王曦.企业金融化对实体企业生产效率的影响研究[ J].上海经济研究,2016(8):74 ~ 83.

[7] Tornell A.. Real vs. Financial Investment Can Tobin Taxes Eliminate the Irreversibility Distortion[ J].Journal of Development Economics,1990(2):419 ~ 444.

[8] 鞠曉生,卢荻,虞义华.融资约束、营运资本管理与企业创新可持续性[ J].经济研究,2013(1):4 ~ 16.

[9] 杜勇,张欢,陈建英.金融化对实体企业未来主业发展的影响:促进还是抑制[ J].中国工业经济,2017(12):113 ~ 131.

[10] René M. Stulz. Rethinking Risk Management[ J].Journal of Applied Corporate Finance,1996(9):8 ~ 25.

[11] Tadesse S.. Financial Architecture Economic Performance:International Evidence[ J].Journal of Financial Intermediation,2002(11):429 ~ 454.

[12] Sean C.. The Relationship Between Firm Investment and Financial Status[ J].The Journal of Finance,1999(2):673 ~ 692.

[13] 肖华,张国清.内部控制质量、盈余持续性与公司价值[ J].会计研究,2013(5):73 ~ 80+96.

[14] 严武,李明玉.企业金融化一定会挤出实业投资吗——基于中国A股非金融上市公司的实证分析[ J].当代财经,2020(7):63 ~ 74.

[15] 刘贯春.金融资产配置与企业研发创新:“挤出”还是“挤入”[ J].统计研究,2017 (7):49 ~ 61.

[16] 韩晓明.财务风险与会计盈余质量[ J].财会研究,2011(18):57 ~ 60+62.

[17] 程敏英,郑诗佳,刘骏.供应商/客户集中度与企业盈余持续性:保险抑或风险[ J].审计与经济研究,2019(4):75 ~ 86.

[18] 彭爱武,张新民.企业资源配置战略与盈余持续性[ J].北京工商大学学报(社会科学版),2020(3):74 ~ 85.

[19] 李常青,张兆伟.扣除非经常性损益后会计盈余指标的有用性[ J].厦门大学学报(哲学社会科学版),2003(2):114 ~ 121.

[20] Reuben M. Baron, David A. Kenny. The Moderator -mediator Variable Distinction in Social Psychological Research:Conceptual, Strategic, and Statistical Considerations[ J].Journal of Personality & Social Psychology,1986(6):1173 ~ 1182.

[21] 冯根福,刘虹,冯照桢,温军.股票流动性会促进我国企业技术创新吗?[ J].金融研究,2017(3):192 ~ 206.

[22] 温忠麟,张雷,侯杰泰,刘红云.中介效应检验程序及其应用[ J].心理学报,2004(5):614 ~ 620.

[23] 罗正英,李益娟,常昀.民营企业的股权结构对R&D投资行为的传导效应研究[ J].中国软科学,2014(3):167 ~ 176.

[24] Sunil Wahal, John J. McConnell. Do Institutional Investors Exacerbate Managerial Myopia[ J].Journal of Corporate Finance,2000(6):307 ~ 329.