银行公司治理对金融系统稳定性的影响研究*

——基于我国14家上市银行的回归分析

何红渠,汪 洋

(中南大学 商学院,湖南 长沙 410083)

一 引 言

2008年金融危机使得银行机构重新审视其内部公司治理,关于公司治理失效可能导致银行过度风险承担和金融不稳定的探讨也越来越多。银行特别是那些系统重要性银行在遭遇风险时往往得到金融安全网的支持。具体而言,银行可以通过存款保险以及潜在的隐性担保,以流动性和资本支持的形式,依靠明确的国家担保来防止其失败。如果在多数银行出现风险的情况下更有可能触发国家担保,银行就会采取激进措施并承担相关风险,从而导致整个金融系统的不稳定。

从20世纪90年代后半期开始的放松管制和整合重组,以及2001年加入世界贸易组织(WTO)后的改革和对外开放,中国金融业在过去30年中经历了快速发展。尽管经济和金融市场发展迅速,但中国银行业仍然是中国经济最重要的融资渠道。Allen等人研究发现,中国银行业在譬如法律环境和制度建设,特别是在投资者保护制度、公司治理框架和会计标准等方面存在问题[1]。良好公司治理框架的益处是众所周知的,包括更好的绩效、更广的融资渠道、更低的资金成本,以及对利益相关者更有利的待遇[2]。低效的公司治理可能会通过影响银行资产质量和引起风险波动导致金融系统不稳定。赵昌文等利用2005年和2006年度国有控股商业银行、股份制商业银行与地方城市商业银行三类商业银行的年报数据,研究了中国商业银行公司治理与绩效之间的关系,结果表明传统的公司内部治理机制依然适用于中国的商业银行,但内部治理机制真正有效地发挥作用还需要外部治理环境的不断改善[3]。肖丽等探讨了公司治理通过股权结构、董事会、激励机制和监管等渠道影响银行稳定运行的机理,运用熵权法确定了公司治理在银行稳定评价指标体系中的权重[4]。许多银行在国际金融危机后遇到了失败和困境,并再次引发了关于银行公司治理框架及其对绩效和风险承担活动影响的争论[5-7]。

本研究实证检验了2008—2017年间银行公司治理对金融系统稳定性的影响。通过检验一系列银行公司治理变量和风险变量,全面分析银行公司治理如何影响银行的独立风险及系统性风险,从而影响整个金融系统的稳定性。本研究采用了反映银行独立风险(不良贷款率、杠杆率和违约距离)的3个变量,以及3个可以反映银行对金融系统性风险贡献的变量,其中系统性风险变量包括Acharya等人提出的边际预期缺口(MES)和系统风险(SRISK)变量[8],以及Adrian和Brunnermeier提出的条件在险价值(CoVaR)[9]。本研究以董事会治理机制(包括董事会规模、组成及运行机制)、薪酬激励,以及所有权特征来描述银行公司治理的情况。

本研究的贡献有三个方面:首先,从银行独立风险及单个银行对系统性风险的贡献两个维度,构建了对金融系统稳定性的衡量体系。其次,通过构建关于董事会治理机制(包括规模、构成和功能)、所有权特征和薪酬激励的综合数据集,从而进行了更为全面的研究,此前大多数相关研究的重点均在于分析所有权结构等公司治理制度对银行业绩的影响。最后,提供了一个回归分析,即银行公司治理特征对金融系统稳定性的影响效应,即董事会治理机制、所有权集中度及薪酬激励对银行风险承担行为及对系统性金融风险的影响。

二 文献综述及研究假设

(一)文献综述

文献综述主要集中于董事会特征、薪酬激励及所有权集中度与金融风险之间的关系研究。潘敏从银行业的行业特征出发,分析了银行资本结构的特殊性、资产交易的非透明性和严格管制等三个典型特征对商业银行公司治理机制的影响,研究发现:外部治理的作用非常有限[10]。在内部治理中,董事会发挥着重要的作用。Fortin等人在金融危机时期使用大型美国银行控股公司的样本,表明较强的公司治理可能会导致银行更多的风险承担[11]。这一结论与Pathan的研究结果一致,后者通过分析在危机前时期(1997-2004)由212家大型美国银行控股公司组成的样本,发现不受首席执行官控制的小型董事会与更多银行风险相关联(该系列风险衡量指标由银行总风险、特殊风险、系统风险、资产回报风险及Z值组合而成),而大量独立董事对于银行控制风险敞口有积极作用[12]。Beltratti和Stulz集中对31个国家的银行研究,并证明低杠杆率的大型银行在危机期间的股票回报较少,而且在2007年7月至2008年12月期间,董事会表现强劲的银行表现较差[13]。Chen等人发现基于期权的高管薪酬与美国商业银行样本的市场风险度量之间存在正相关关系[14]。De Young等发现首席执行官的冒险激励措施导致贷款、非息活动等方面出现较高风险的商业决策[15]。Calomiris和Carlson研究了19世纪90年代美国银行的银行所有权和风险承担,并发现更高的管理层所有权与较低的银行违约风险相关[16]。张学陶等选取2000-2008年的数据,运用面板模型分析我国上市银行公司治理对风险承担的影响,结果显示:基于我国上市银行公司治理的特点,股权结构是影响我国上市银行风险承担的最重要的因素[17]。Ellul和Yerramilli的研究表明,在金融危机爆发前,具有强大且独立的风险管理功能的美国银行控股公司在危机期间的运营和股票表现方面更好。银行公司治理和风险承担的跨国研究相对较少[18]。Laeven和Levine研究了银行所有权与银行风险承担之间的关系:较大的所有者、较强的现金流权与较高的银行风险相关,这与银行股东相比,管理者和债权人更倾向于承担更大风险的假设是一致的[19]。上述研究还考虑了银行监管与所有权之间的相互作用,发现只有当银行拥有大量股权持有人时,存款保险才会与风险增加相关联。

综上所述,前期文献关于银行公司治理对金融风险的影响进行了系统研究,但多集中于银行风险承担角度,即对单个机构发生风险的影响进行研究,未对金融系统风险的影响进行深入研究。基于此分析,本文构建关于董事会治理机制、所有权特征和薪酬激励的公司治理综合分析框架,以此分析银行公司治理对金融系统稳定性的影响及相应作用机制。

(二)研究假设

关于董事会规模,一般研究认为是董事会人数越多,监督管理的效率越低。这是因为代理成本增加,导致协调和沟通困难以及决策时间越来越长,进而导致银行系统性风险增加[20]。然而, Aebi等的研究表明,因为大型金融机构所从事商业模式的复杂性,可能需要更大规模的董事会来增加可用的专业知识和资源,以此提升风险识别与防范能力[21]。基于此,第一个假设如下:

假设1:董事会规模与金融系统稳定性之间的关系是倒U形的。

除了规模之外,董事会多元化通常与提升的公司业绩和降低风险承担相关联。吴成颂等以沪市上市银行为研究对象,分析了高管团队的学历、年龄和任期等背景特征对银行风险承担的作用机理。研究结果表明,不同的高管团队背景特征对银行风险承担具有不同作用路径[22]。但现有的经验证据是复杂的,本研究检验了一般假设,即更多样化和更独立的董事会更善于监督银行经营。第二个假设如下:

假设2:董事会的多样化和独立性与金融系统稳定性呈正相关关系。

如果董事会组成的多样性预计会提高银行风险防范能力,那么假设具有更多多样性的潜在综合效应(即女性、外籍、执行和独立董事的比例更大)也是合理的。因此,针对假设2,分别提出了三个单独的假设2.1-2.3。

首先是性别多样性。坎特认为,只有当董事会中的女性比例达到某种“临界值”,使她们“形成联盟,相互支持,影响群体文化”时,才会产生绩效优势[23]。其他研究发现,女性董事比例和会计绩效之间存在正相关关系[24-25]。然而,也有研究表明,更多的女性董事会导致过度监控[26]或由于缺乏经验而对公司价值产生负面影响。鉴于上述情况,本研究倾向于假设如下:

假设2.1:董事会中更高的女性董事占比会对金融系统稳定性产生积极影响。

外籍董事的存在对董事会也有潜在的好处。Masulis、Wang和Xie认为,通过有效运用外籍董事对国外市场及管理方法的丰富经验和知识,可以提高董事会的治理能力[27]。但是,由于现场访问和参加会议所产生的大量监督成本,外籍董事的存在也可能削弱监督的有效性。相比之下,在中国,银行董事会的外籍董事可以通过引进新技术和管理技巧,为提高绩效做出贡献。笔者提出假设如下:

假设2.2:董事会中更高的外籍董事占比会对金融系统稳定性产生积极影响。

De Andres和Vallelado观察到,有效的董事会也应该有更多的执行董事[28]。这是因为执行董事的存在促进了董事间的信息传递,并且具有相关领域的特定知识,可以有效补充非执行董事的银行治理能力。同时,本研究还将董事会独立性视为可能影响中国上市银行效率和风险活动的关键特征之一。董事会独立性会对公司业绩产生积极影响[29],尽管实证研究似乎并不总能证实这一预测[20]。本文对此提出如下假设:

假设2.3:董事会中更高的执行董事及独立董事占比会对金融系统稳定性产生积极影响。

董事会的另一个重要特征是首席执行官和董事会主席的双重任命,即二元性问题。中国上市银行董事会的二元性就是银行董事长与行长的双重任命。关于其对银行经营和风险的潜在影响,一部分学者反对CEO二元性,因为它削弱了董事会的监督能力,并增加了内部治理成本和风险。Wang、Lu和Lin的研究表明,CEO二元性降低了银行绩效[30];格罗斯等人[31]和Pathan[12]发现,它增加了银行风险的证据。另一部分学者认为,企业高层的联合领导结构可以降低信息成本并提高稳定性,从而提高企业绩效和组织效率。本文提出假设如下:

假设3:董事会二元性问题的存在会对金融系统稳定性产生负面影响。

Conger、Finegold和Lawler的研究表明,董事会会议数量与公司内部治理和监督之间存在正相关关系,从而达到间接降低代理成本和风险承担来提高绩效的目的[32]。Grove等研究发现,与非银行业公司相比,由于银行业务的复杂性,银行需要更频繁的董事会会议来进行经营决策[31]。但也有研究提出相反结论,例如De Andres和Vallelado的研究并未发现董事会会议与银行业绩之间存在显著关系[33]。本文假设董事会会议数量与金融系统稳定性之间存在正相关关系。

假设4:董事会会议的频率越高,金融系统稳定性越高。

研究表明,不运用股权激励措施来实现高管们专注短期目标,是减少银行薪酬激励导致风险的有效方法。蒋海等研究表明,目前上市银行普遍建立起了与银行经营业绩相关联的薪酬激励制度,但监管当局尚未建立起与风险控制相联系的正向和负向激励约束机制,这样的薪酬契约安排可能导致高管将过多精力放在经营业绩上,而忽视对银行风险控制的努力。如果股权奖励在短时间内兑现,则银行高管的回报缺乏对经济风险长时间的敏感,这将导致高管采取激进的经营策略,以牺牲长期稳定性为代价来最大化当前的股权收益[34]。Fahlenbrach和Stulz指出,缺乏证据表明银行CEO薪酬导致了短期行为[35]。基于此,本文提出如下假设:

假设5:高管薪酬激励有助于降低银行风险,提高金融系统稳定性。

一般而言,集中公司所有权是统一经理人和股东利益的最直接方式。非金融公司的集中持股很常见,但对于银行而言并非如此,其原因在于“大多数国家都限制银行所有权的集中度以及外部机构在没有监管部门批准的情况下购买大部分银行股票的能力”[36]。曹廷求等采用2003-2010年中国105家商业银行的数据,考察了银行治理如何影响货币政策传导的风险承担渠道,研究表明第一大股东持股比例和CEO权力与银行风险负相关,而第一大股东性质和董事会规模与银行风险成显著正相关关系,董事会的独立性与以不良贷款率衡量的银行风险显著负相关,各银行治理变量影响到了银行风险对于货币政策的敏感度[37]。诚然,集中所有权也不一定意味着良好的公司治理。大型投资者可能会鼓励银行投资于风险资产,因为他们受益于投资收益而债务持有者承担失败的代价。基于此,本文提出最后一个假设:

假设6:分散所有权集中度有助于降低银行风险,提高金融系统稳定性。

三 变量和模型

(一)样本选择与数据来源

选取在沪深A股市场上市的16家商业银行,剔除上市较晚的中国农业银行和光大银行,本文共选取14家上市银行作为研究对象。由于国际金融危机在2008年末2009年初才对我国金融市场产生较大影响,故选取时间跨度为2008-2017年。这段时间包括金融危机对我国经济的影响,同时时间跨度足够长。实证分析需要有关银行公司治理结构相关情况、银行财务信息、股票市场情况及宏观经济信息。具体而言,银行公司治理数据除去董事会二元性数据是从银行年报中手工收集整理的,其余银行公司治理数据、财务数据、银行股票价格和市值数据及宏观经济数据主要来自WIND数据库。

自变量为银行公司治理的相关变量。

本研究的主要自变量为包含董事会治理、公司所有权特征及薪酬激励在内的银行公司治理变量。董事会治理主要包括以下四个方面:

(1)董事会人数(Bsize);

(2)董事会组成情况:执行董事占比(Edirector)、独立董事占比(Idirector)、女性董事占比(Female)及外籍董事的占比(Foreigner);

(3)董事会组织运行情况:每年董事会的召开次数(Bmeeting)及董事会两职合一情况(Duality)。

(4)公司所有权及薪酬激励则分别考虑公司的所有权集中度(Owner-concen)及高管的薪酬待遇(Compen)。

因变量为金融系统稳定性衡量指标。

针对金融系统稳定性衡量,选取构建两大类银行风险衡量指标:一类是银行独立风险,即衡量单个银行发生的风险;一类是系统性风险指标,即衡量单个银行对金融系统性风险的贡献度。

对银行独立风险的第一个衡量标准是默顿(1974)的违约距离测量(DD)[38]。该变量衡量银行资产价值与债务面值之间的差异,并以银行资产价值的标准差来衡量。该指标计算公式为式(1)。

(1)

其中:

VA为银行资产价值;

X是在时间T到期的债务面值;

r是无风险利率设定为10年期国债到期收益率;

d是以VA表示的股息率,具体为上一年度的普通股息和优先股股息除以资产市场价值的总和;

T为时间期限1年;

m为平均资产收益率,设定为6%;

SA是与股票波动性相关的资产价值的波动性。

较高的DD值意味着违约距离更远,因此风险更低。

对独立风险的其他两个衡量指标分别是不良贷款率(Npls)及杠杆率(Leverage),相关数据来自WIND数据库。

使用三个变量来衡量银行的系统性风险。第一个指标是边际预期缺口(MES)。继Acharya等人(2012年)之后[39],将MES计算为当市场整体处于其回报分布尾部时的平均银行股本回报率。

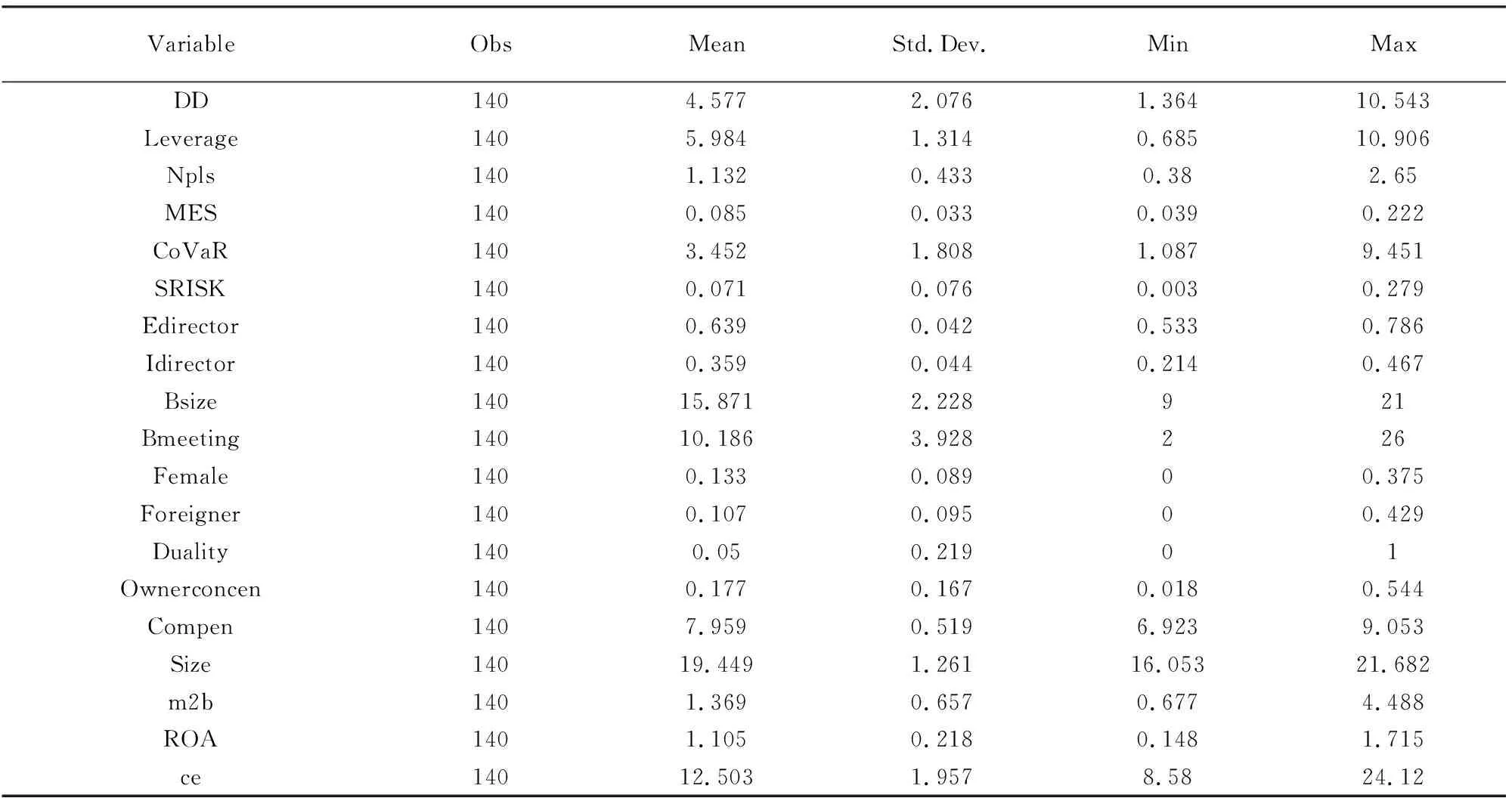

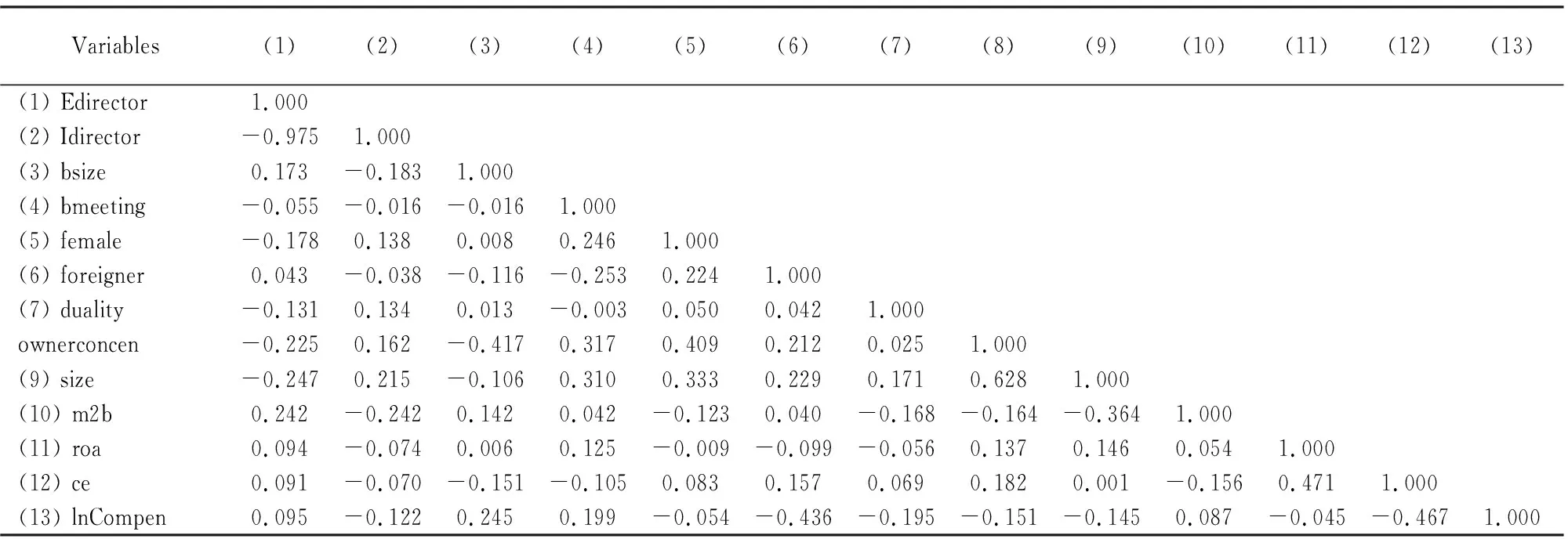

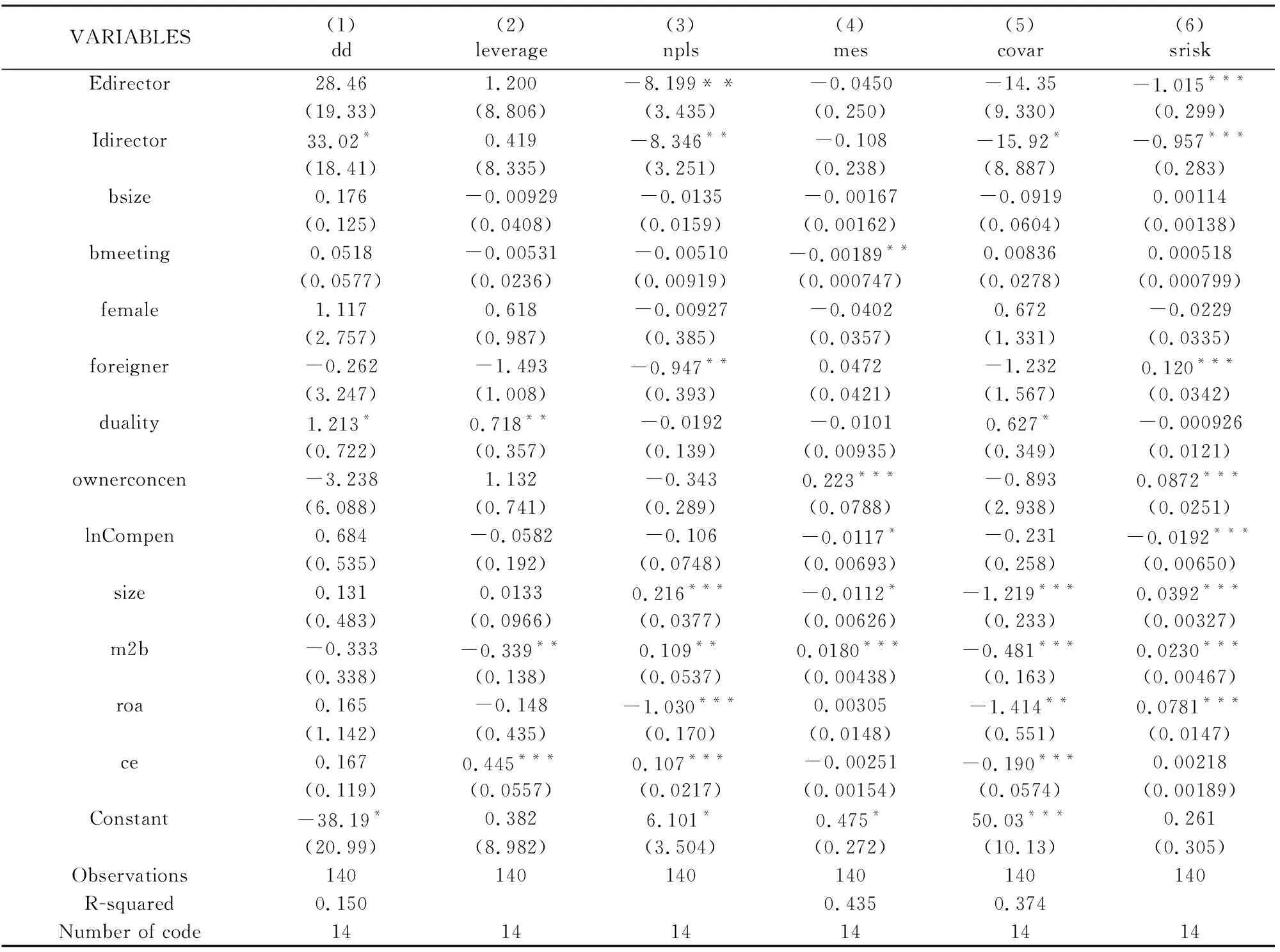

MESi,t=E(Ri,t|Rm,t (2) 其中,Ri,t是第t天的公司股权收益率,Rm,t是总市场指数收益率,C是过去12个月市场指数收益率的第5个百分点值。 第二个系统性风险衡量指标SRISK代表了当某一年市场回报率处于最低5%时,银行的预期资本缺口。与MES相比,SRISK整合了银行规模和杠杆率的信息。SRISK根据审慎资本比率衡量资本缺口,计算为SRISK = E[k(Debt+ Equity)-Equity |Crisis]。在这个表达式中,债务是银行负债的账面价值,权益是银行权益的市场价值,而k是审慎资本比率设定为8%。SRISK与第t年每家公司的预期缺口有关,具体见式(3)。 SRISKi,t=k·Debti,t+(1-K)· (1-LRMESi,t)·Equityi,t (3) 其中,LRMES是作为LRMESi,t计算的长期边际预期短期下降,t= 1 -exp(18×MESi,t)。SRISK变量值越大表示该银行系统风险贡献度越大。 第三个系统性风险衡量指标,选取Adrian和Brunnermeier计算的条件在险价值CoVaR[9]。该指标的衡量标准是银行处于危机状态下的金融系统风险价值,减去银行处于正常状态的金融系统风险值。在Adrian和Brunnermeier之后,使用分位数回归和一组宏状态变量计算每个银行的CoVaR值。计算中运用以下两个分位数回归。 Ri,t=αi+γiMt-1+εi,t Rm,t=αsystem|i+βSsystem|iRi,t+γsystem|iMt-1+εi,t (4) 其中,Ri,t是第t周银行i的股权收益,采用每周最后一个交易日的股票收盘价相对于上一周最后一个交易日收盘价的涨跌幅,Rm,t是沪深300股票指数的周回报。 Mt-1是滞后状态变量: (1)3月期国债到期收益率的变化。采用3月期国债到期收益率每周最后一个交易日较上一周最后一个交易日的变化作为代理变量。 (2)长短期利差的变化。长短期利差用10年期国债到期收益率和3月期国债到期收益率的差来表示。 (3)用沪深300指数每周最后一个交易日较上一周最后一个交易日的涨跌幅作为代理变量。 (4)波动率。将沪深300指数日度涨跌幅的22天滚动标准差作为代理变量。状态变量时间跨度从2008年1月1日至2017年12月30日,共计534个观测数据。CoVaR变量计算为当银行的收益率处于第5%分位数(或当机构处于困境时)时系统风险值的变化减去收益率处于50%分位数时的系统风险值,见式(5)。 (5) 三种系统性风险指标之间存在相似之处和差异。MES衡量市场陷入困境时公司股权收益会发生什么变化,而CoVaR通过衡量公司陷入困境时金融系统风险价值的变化来补充MES。SRISK包含有关公司规模和杠杆率的信息。 使用了4个与银行经营治理相关的控制变量。首先,ROA是银行的盈利性指标,盈利能力较强的银行,具有较好的抗风险能力。其次,资本充足率(ce)是银行经营的监管指标,拥有较高资本充足率的银行经营更稳健,从而可以降低风险。再次,市场对账面比率(m2b)是总权益的市场价值除以总权益的账面价值,市场对账面比率较高的银行拥有更好的偿付能力。最后,银行规模(Size)是总资产的对数。较大的银行如果被认为“大而不倒”,可能会采取风险较高的经营策略,但由于更好的多元化,它们的风险也会降低。 综上所述,计量分析回归模型如式(6)所示。 FinSta=β0+β1Edirectorit+β2Idirectorit+β3Bsizeit+β4Bmeetingit+β5Femaleit+β6Foreignerit+β7Dualityit+β8Owner-concenit+β9Compenit+β10ceit+β11m2bit+β12Sizeit+β13ROAit+φit (6) 其中,FinSta为金融系统稳定性衡量指标,主要包括衡量银行独立风险的3个指标:违约距离(DD)、不良贷款率(Npls)、杠杆率(Leverage)和衡量银行系统性风险的3个指标:边际预期缺口(MES)、系统风险(SRISK)、条件在险价值(CoVaR)。edit表示银行t在i时刻执行董事在董事会中的占比,其余变量以此类推。 表1 变量的统计性描述 用14家上市银行2008-2017年的面板数据对上述模型进行GLS回归,样本数据的统计性描述见表1。由于本研究的主要目标是分析银行公司治理对金融系统稳定性的影响,故分别采用固定效应模型和随机效应模型对上述影响进行检验,并通过Hausman检验对确定各组变量的模型选择。各变量间相关关系检验见表2,变量间相关关系显著性结果见表3。 回归结果中可以得到以下3个方面的结论: (1)从董事会的治理层面看,除董事会规模及女性董事占比外,执行董事、独立董事及外籍董事占比、每年董事会的召开次数,以及董事会二元性均与银行独立风险或系统性风险存在显著相关关系,其中独立董事与执行董事占比与银行独立风险和系统性风险均存在显著负向关系,说明这两个指标对金融系统稳定性的影响较大。值得注意的是,外籍董事在董事会中的占比对降低银行不良贷款率具有积极影响,但却加大了银行系统性风险贡献度,这一矛盾的结论可能是因为国外先进的管理技术与人才在我国目前的公司治理体系下,还未得到较好的适应。董事会会议次数与银行杠杆率具有显著正相关关系,证实了Adams和Mehran(2003)和Grove等(2011)的观点。遗憾的是,研究结论并没有得出女性董事的占比及董事会规模对银行风险产生任何直接影响。一方面,这可能与女性董事比例较低,未达到形成影响的“临界值”有关;另一方面,由于董事会规模的U型影响效应,在达到“临界值”前后的正负效应抵消,从而未得出对金融稳定直接的影响。 (2)从银行所有权集中度对金融系统稳定性的影响分析来看,银行所有权的集中对银行系统性风险的贡献度具有显著正向影响,这可能是与样本选取的中国上市银行主要为国有银行,所有权集中度较高导致的。 (3)从薪酬激励的角度看,高管薪酬仅与系统风险(SRISK)指标存在显著的负向关系,说明薪酬激励对提升高管治理积极性,从而对降低银行系统性风险具有积极意义。 表2 变量的相关关系检验 表3 各变量间相关关系显著性结果 过去20年来,中国银行业经历了重大改革。尽管银行规模高速增长,但高度集中的所有权结构以及对中小股东的权益保护,仍有待进一步完善。 本研究分析了2008年至2017年包括董事会治理机制、所有权集中度及薪酬激励在内的公司治理对涵盖银行独立风险及系统性风险的金融系统稳定性的影响。研究表明,在银行董事会治理机制中,独立董事及执行董事的人数对银行独立风险及系统性风险均有明显的改善,从而有助于增强金融系统稳定性。同时,关于外籍董事占比在银行不良率改善及增强系统性风险中看似“矛盾”的结论,值得结合外籍董事在中国上市银行治理中的实际作用进一步研究。但本研究没有得出如假设中的关于董事会规模及女性董事占比对银行风险的相关关系。同时,本研究的结论还表明了银行所有权集中对金融风险的负面影响,以及薪酬激励对金融风险的降低作用。 综上所述,为进一步维护金融系统的稳定,降低风险发生概率,我国上市银行要进一步完善公司治理机制,特别是在董事会治理中适度增加并保持独立董事及执行董事人数,进一步分散所有权集中度,适度加大薪酬激励。

四 回归结果分析

五 结 论