新冠疫情背景下对农户小额信贷信用风险评估研究

——基于AHP和模糊综合评价法模型

何 越 杨忠雯 刘心语 王 越

(四川农业大学,四川 成都 611830)

一、研究背景及现状

1.农户小额信贷的机遇

目前,国家通过各种渠道为农村经济发展提供更好的金融产品便利。首先是在相关政策上,国家对凡是符合条件的县域农村商业银行和农村合作银行都给予帮助,通过降低其存款准备金率,降低了银行运行压力。并且持续发放由央行发放的用于支持农村小微企业的再贷款。除了该渠道之外,国家还针对涉农贷款进行资产证券化试点政策,进一步盘活了一批资金。其次,国家还对小额贷款公司提供系列便利政策。如财政部和税务总局等部门就曾对涉及农村小额信贷的公司进行过税收减免的政策扶持。

如此,极大地降低了农户小额信贷的难度,主要体现在以下四个方面。一是农户贷款逐步增加。到2020年4月底,农户贷款余额为10.93万亿元,占涉农贷款总额的30%左右,比5年前增长90.83%。二是农户贷款覆盖面不断扩大。目前,全国有1.53亿户农民申请和评级,约占全国农民和企业总数的56%;有4629万户家庭使用信贷,约占研究农民总数的17%。三是农民融资成本大多较低。商业银行农民经营贷款平均利率为7%~8%,低于国际水平。四是农民融资效率不断提高。通过实行白名单信用体系、村镇银行、网上一分钟贷款审计、“310”等模式,可以尽快达到农民资金数额。

2.农户小额信贷的挑战

面对农户小额信贷的机遇,挑战也不容小觑。农村中小金融机构的总体风险状况并未能得到全面把握和精准判断,急需从单一的信用风险监管过渡到全面持续的风险监管上,进一步提高农村中小金融机构的健康度。

而2019年新冠疫情的暴发,使得农户小额信贷信用风险相关的问题更加凸显。农户小额信贷使用对象的收入来源单一,收入不稳定,受外界影响大,在疫情环境下农户(特别是贫困地区)无法维护正常的农业生产经营秩序,农户收入减少,小额信贷需求逐步增加。许多贫困农民的生产资金难以收回,购买农业资金更加紧张,甚至面临无力偿还到期贷款、资金链断裂的风险。同时,中国农村金融市场受疫情影响,金融机构放贷压力加大。到2018年年底,金融机构就有多达7521亿元的贷款余额,相比2017年增长6.8%,人均贷款余额3156元,相比2017年增加167元,增长5.6%。然而,存款利率达到2000年以来的最高增长率26.4%,人均存款增长24.9%。

基于这些机遇和挑战,加之新冠疫情暴发的推动,农户小额信贷风险的评估分析制度可助力对新冠疫情这一典型突发公共冲击下农户小额信贷风险管理提出针对性对策建议。

二、农户小额信贷信用风险指标体系构建与分析

1.层次分析法(AHP)

AHP法是一种针对多目标以及多标准的决策研究方法,它使复杂问题的因素进入相关的有序发展阶段,是一种结合定量数据分析和定性分析技术的高效、有用方法。其运用步骤如下:

(1)建立层次关系

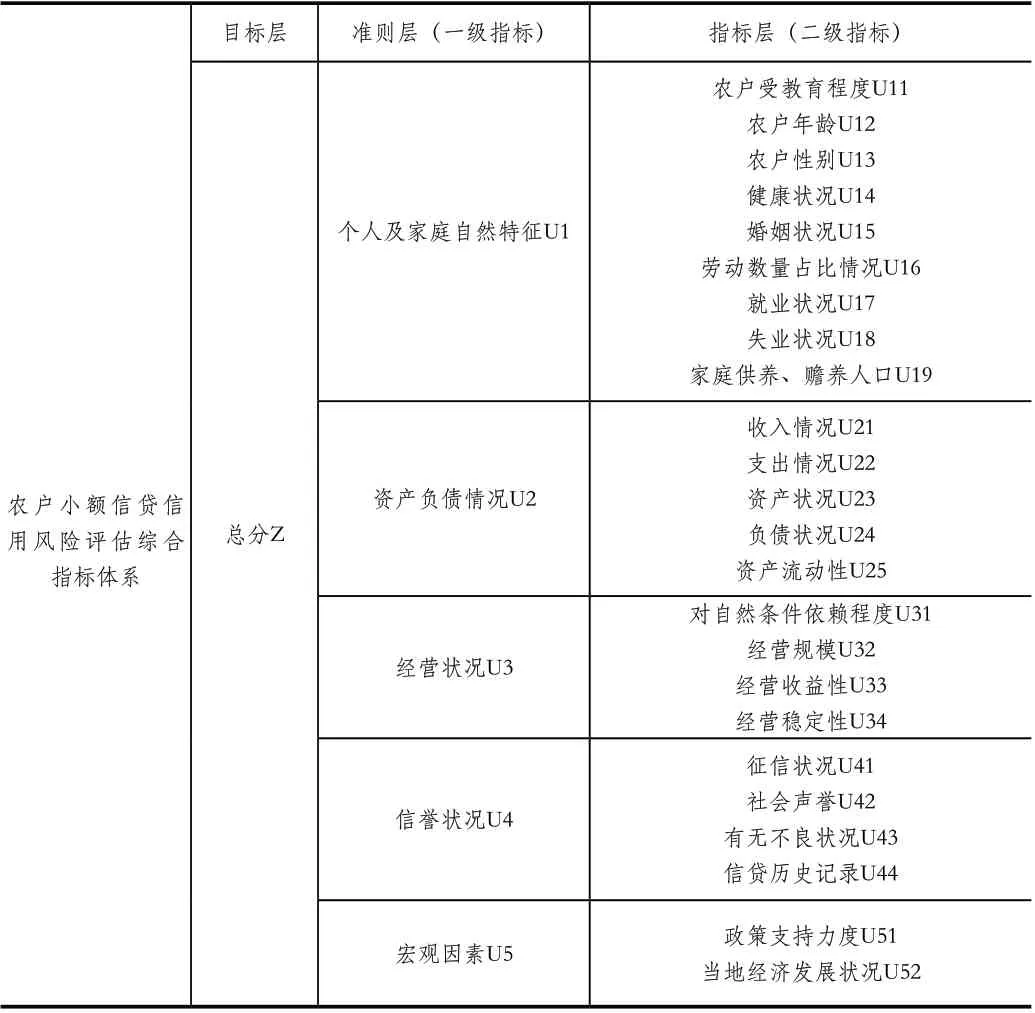

依据农户小额信贷的特点,结合分析层次过程(AHP),将农户小额信贷的信用风险因素划分为三个层次。综合指数体系的具体结构如表1所示。

表1 农户小额信贷信用风险评估综合指标体系

(2)基于层次分析法(AHP)确定权重

①构建判断矩阵。用采用德尔菲法建立判断矩阵,由相关专家对比层次结构模型中列出的准则层、指标层中各个指标之间的相对重要程度,然后做出判定,可得如下分值分布:

1(1/1):同样重要 2(1/2):稍稍微(不)重要

3(1/3):稍微(不)重要 4(1/4):稍比较(不)重要

5(1/5):比较(不)重要 6(1/6):稍非常(不)重要

7(1/7):非常(不)重要 8(1/8):稍绝对(不)重要9(1/9):绝对不重要

②计算重要性排序。即计算出最大特征根λmax所对应的特征向量w。方程如下:

Pw=λmax·w

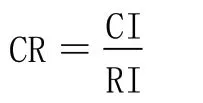

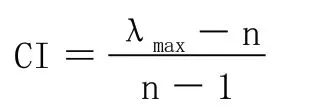

③一致性检验。检验使用公式:

式中, CR——判断矩阵的随机一致性比率; CI-判断矩阵的一致性指标。

1阶~9阶的判断矩阵的RI值如表2所示。

表2

当判断矩阵P的CR<0.1时或λmax=n, CI=0时, 可以认为P具有满足的一致性, 若不是,就需调整P中的元素以使其具有满足的一致性。

2.模糊综合评价法

显然,模糊综合评价法就是在模糊环境下,对多个因素的影响进行考虑,从而为了某种目的对一事物作出综合决策的方法。其将定性评价转化为定量评价,得出的结果明了,具有较强的系统性,能较好解决疫情带来的信贷风险管理难以进行量化分析问题。

(1)建立评判指标项目

因素集(U)是以影响评判对象的各种因素(ui)

U={u1,u2,...,un}

(2)建立评判指标权重

权重集Wi可表示为:

W=(ω1,ω2,...,ωn)

(3)建立评判结论(备择集):

计算方程如下:

V={v1,v2,...,vn}

(4)单因素模糊评判

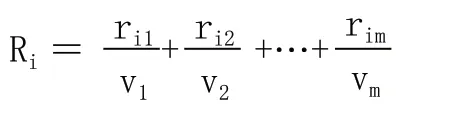

将得到的数据通过隶属度函数处理,得到各指标隶属度向量。使用公式如下:

式中Ri表示单因素评判集, 可简单表示为:

Ri=(ri1,ri2,…,rim)

(5)进行模糊综合评判

已知权重集W和单因素评判矩阵R后,即可通过模糊变换来进行综合评判:

B=W·R

(6)评判指标考核

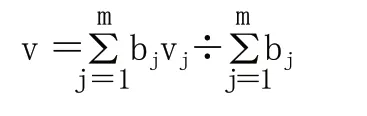

取以bj为权数, 对各个备择元素vj 进行加权平均, 即:

则v 即为模糊综合评判的结果。

3.指标体系具体运用与分析

根据以上指标体系构建与分析,建立农户小额信贷的风险指标体系。

(1)针对农户小额信贷风险指标体系准则层的赋值情况农户小额信贷信用风险评估综合体系:

λmax=5.404;CR=0.0902;CI=0.101

表3

(2)针对二级指标体系目标层的赋值情况

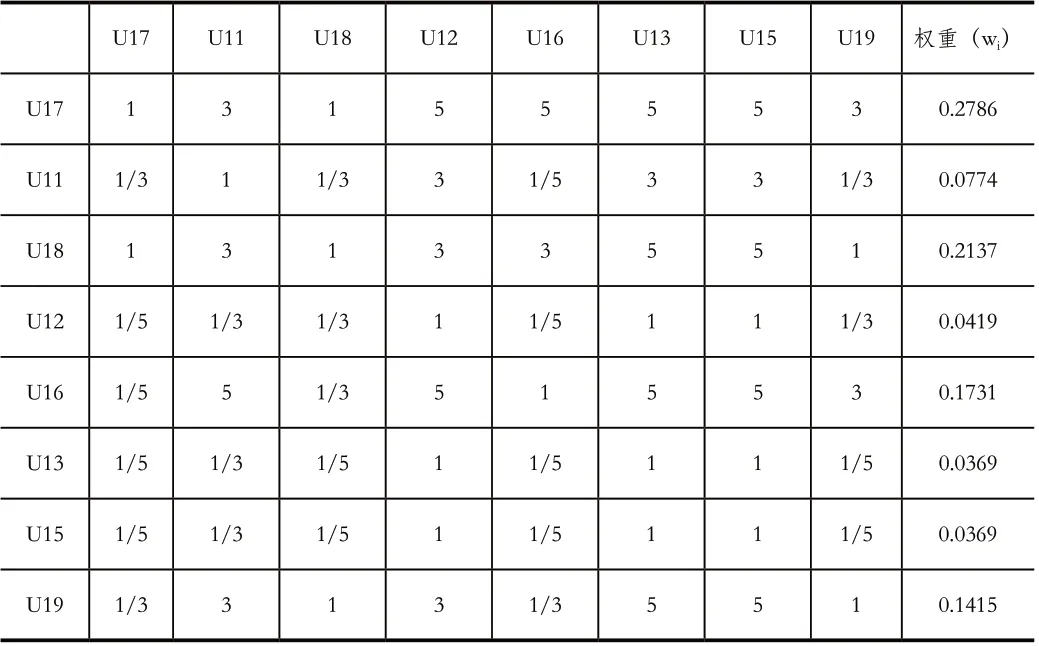

农户小额信贷信用风险评估综合体系-->个人及家庭自然特征:

λmax=8.752;CR=0.0762;CI=0.1074

表4

同理,可求出余下各级二级指标目标层的赋值情况,得出如下结果:

农户小额信贷信用风险评估综合体系:

λmax=5.404;CR=0.0902;CI=0.101;

个人及家庭自然特征:λmax=8.752;CR=0.0762;CI=0.1074;

资产负债情况:λmax=5.1483;CR=0.0331;CI=0.0371;

经营状况:λmax=4.1975;CR=0.074;CI=0.0658;

信誉状况:λmax=4.1533;CR=0.0574;CI=0.0511

宏观因素:λmax=2;CR=0;CI=0

由上可得,均通过一致性检验。

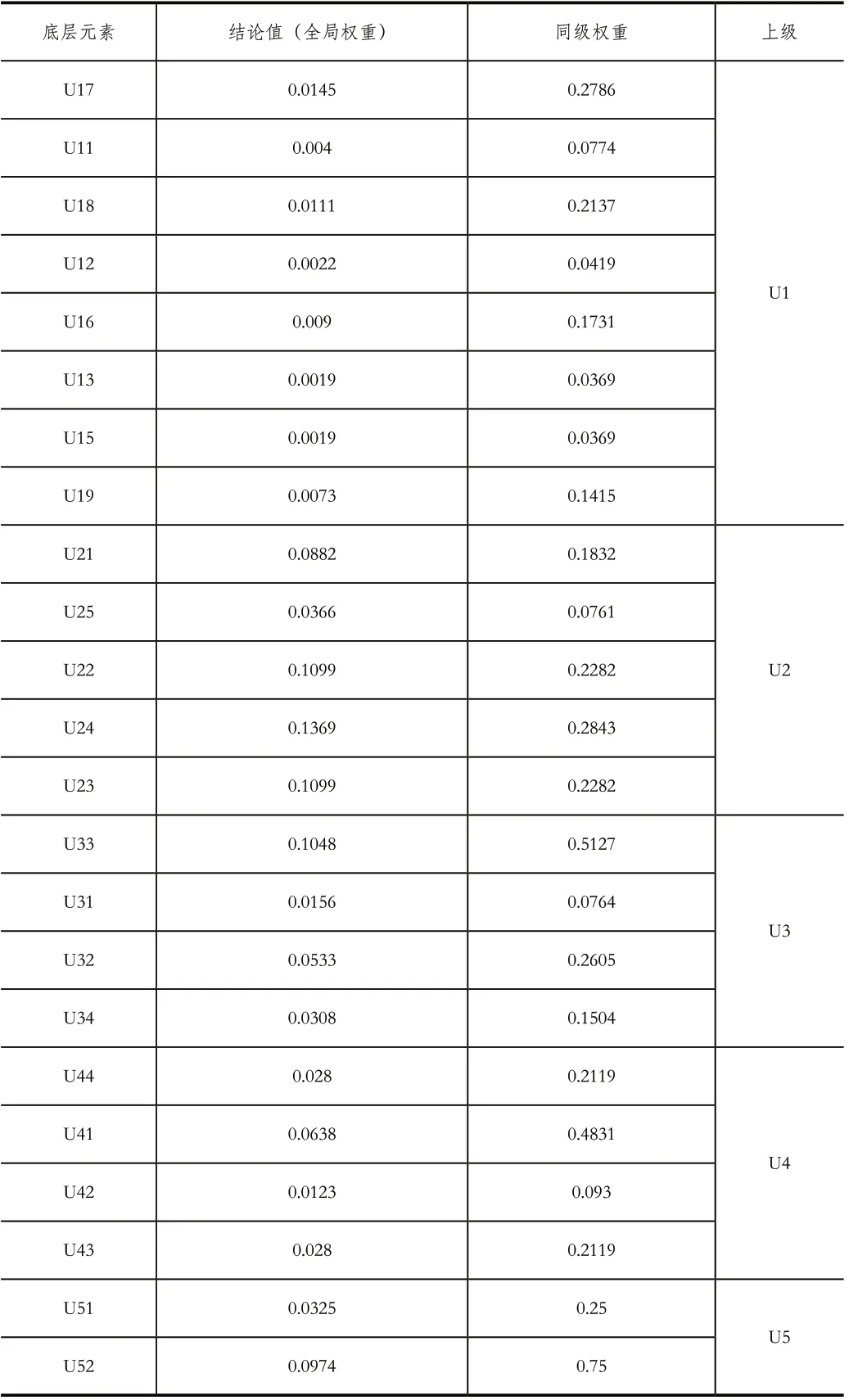

(3)权重确定(总排序)

表5

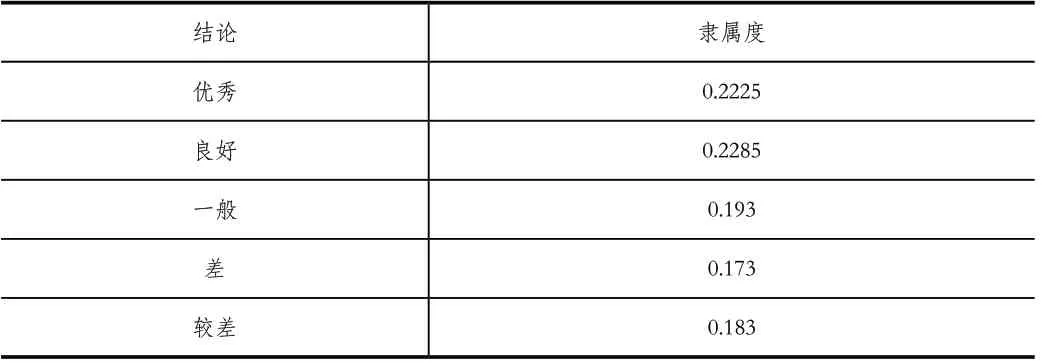

(4)建立备译集

此过程是以对评价对象作出的各种可能的总的评价结论为元素组成的集合,评价结论表示单个指标因素对整体目标的隶属度。

表6

(5)模糊综合评价结论

模糊综合评判结论B:

B=W·R=(0.2225 0.2285 0.193 0.173 0.183)

模糊综合得分v:

v=B×VCT=0.2225×1.8+0.2285×1.6+0.193×1+0.173×0.6+0.183×0.4=1.1361

(6)计算农户的信用评分

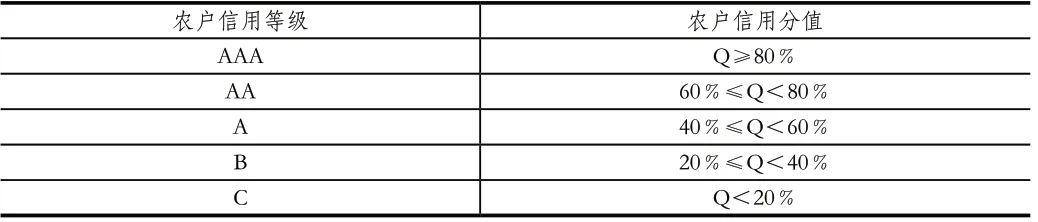

计算农户信用良好信用分分值Q与农户信用等级的对应关系,如表7所示。

表7

本次分析在150名农户调查资料样本中抽取了1名农户进行实证分析,该农户配值情况如下:U11 3分,U12 5分,U13 3分,U14 5分,U15 4分,U16 4分,U17 3分,U18 5分,U19 4分,U21 4分,U22 3分,U23 3分,U24 3分,U25 4分,U31 2分,U32 3分,U33 4分,U34 4分,U41 3分,U42 3分,U43 3分,U44 4分,U51 5分。

所以,此农户信用评分为:84×1.136/2=47.712分;信用等级为A,具有一定程度上的信用风险,此结果符合实际情况。

三、总结与反思

1.农户小额信贷作为一种创新型农村金融产品,在促进农村就业等方面作出了突出贡献,本文从新冠疫情加剧农户小额信贷风险视角切入,紧密联系时事,聚焦支农惠农。从更好地提升金融惠农支农的精准度出发,基于农户小额信贷风险评估的特殊性质,初步通过AHP方法构建农户小额信贷信用风险评估体系,考虑到层次分析法涉及主观因素可能比较大,我们进一步利用模糊综合评价法,将定性转化为定量评价,对信用风险进行综合评估,分析该突发事件给农村经济带来的风险,从而为农户小额信贷涉及到的多方主体分析得出最优风险补偿机制提供基础,本文不仅能够立足解决冠疫情短期的不利影响,而且对不同突发公共危机下农户小额信贷风险研究同样存在参考价值,具有长期意义。

2.在本文中,因为受到客观条件的限制和主观因素的影响,得出的农户小额信贷风险评估模型中采用的指标、权重等仅列为参考,还需结合各实例运作特征使用评估方法。且应当随时对于农户小额信贷的相关调查数据进行动态的监测,并对该模型中的各项指标权重进行按期核实调整,随时更新信用风险评估模型,以致促进农户小额信贷的健康快速发展。