控股股东股权质押与资本结构动态调整

侯丽 姜力文 侯德帅 周雪峰

摘 要:本文采用沪深A股2003~2018年上市公司的样本数据,考察了控股股东股权质押对资本结构动态调整的影响。研究发现:控股股东股权质押比例越高,实际资本结构趋向目标水平调整得越慢;内部股权制衡机制不能抑制这种负向影响,但公司聘用行业专长的审计师可以减弱控股股东股权质押对资本结构动态调整产生的阻碍作用。进一步研究表明,相对于国有控股股东,非国有控股股东股权质押后防御控制权转移风险的动机更强,致使实际资本结构以较慢的速度趋向目标水平调整;控股股东股权质押对资本结构动态调整产生的抑制作用主要依赖于发行股票和现金分红的权益调整方式。

关键词:股权质押;动态资本结构;股权制衡;审计师行业专长;调整速度与方式

中图分类号:F275文献标识码:A文章编号:1003-5192(2021)03-0047-08doi:10.11847/fj.40.3.47

The Controlling Shareholders Share Pledging and

Dynamic Adjustment of Capital Structure

HOU Li1, JIANG Li-wen2, HOU De-shuai3, ZHOU Xue-feng1

(1.School of Business, Zhengzhou University of Aeronautics, Zhengzhou 450046, China; 2.School of Economics and Management, Shandong University of Science and Technology, Qingdao 266590, China; 3.School of Accounting, Capital University of Economics and Business, Beijing 100070, China)

Abstract:Based on the panel data of firms listed in Shanghai and Shenzhen stock exchange from 2003 to 2018, this paper empirically tests the impact of controlling shareholders share pledging on the dynamic adjustment of capital structure. The research finds that the higher the proportion of controlling shareholders share pledging is, the more slowly the adjustment of the actual capital structure moves toward the target level; check-and-balance of ownership structure cannot suppress this negative impact, but auditor with industry expertise can weaken the negative impact of controlling shareholders share pledging on the dynamic adjustment of capital structure. Further research shows that the negative effect of controlling shareholders share pledging on the dynamic adjustment of capital structure in non-state-owned enterprises is significant instead of that in state-owned enterprises. The negative impact of the controlling shareholders share pledging on the dynamic adjustment of the capital structure is mainly caused by the stock issuance and cash dividends.Key words:share pledging; dynamic capital structure; check-and-balance of ownership structure; auditors industry expertise; adjustment speed and adjustment method

1 引言

控股股東股权质押是指控股股东将其持有上市公司股权质押给银行、券商以及信托等金融机构获取贷款的一种融资方式。根据Wind数据统计分析,截至到2019年12月31日,沪深A股3809家上市公司中有83%的样本存在股东股权质押,其中控股股东股权质押占比达到66%;控股股东股权质押比例均值为59%,近400家上市公司控股股东股权质押比例高达90%以上,更有甚者将其自身100%的股权进行质押。与其他质押物不同,控股股东质押股票的股价处于随机游走状态,所以股权质押贷款属高风险贷款业务。为保障贷款的安全性,金融机构一般与控股股东设定预警线和平仓线。当上市公司股价跌至质押预警线时,控股股东必须追加担保或提前赎回;当股价触及质押平仓线时,银行等金融机构将有权强制平仓。股价下跌使控股股东面临控制权转移风险,其为维护控制权有强烈的利己动机对上市公司进行市值管理以提振股价。

我国股权结构高度集中并有“一股独大”的特征,控股股东在上市公司中的地位举足轻重,其有能力在股权质押期间通过影响公司的投资、收购、出售资产等生产运营行为,进行更多盈余管理,甚至操纵信息披露等,从而降低股价下跌的风险[1,2]。控股股东股权质押行为与上市公司相关决策密切相关,资本结构调整决策有助于提升公司价值,那么控股股东股权质押行为是否会影响公司资本结构动态调整?回答这个问题亟待从理论上进行探讨,以实现资本结构优化。

关于控股股东如何影响资本结构动态调整的现有研究,仅有个别学者[3,4]使用控股股东控制权和现金流权分离度指标,从上市公司角度间接推断其利益侵占动机。但真正能反映控股股东动机的是其自身财务、经营状况,如控股股东将股权质押给银行等金融机构,反映出他们资金紧张且融资能力有限等财务状况,故能更为直接地衡量控股股东可能的利己动机[5]。本文的研究贡献:一是从股权质押这一新视角,探讨控股股东行为对公司资本结构动态调整的影响,突破现有文献以间接方式探讨股东利己动机如何影响资本结构决策的研究框架,丰富资本结构动态调整的影响因素。二是关于控股股东经济后果的研究更多集中于盈余管理[1]、信息操纵[2]、股票回购

[6]以及税收规避[7]等方面,缺乏对资本结构动态调整方面的研究,本文从资本结构动态调整维度拓展控股股东股权质押对公司融资决策经济后果的研究。三是为寻找控股股东股权质押通过何种方式影响资本结构动态调整,构建控股股东股权质押与资本结构调整方式之间关系的模型,深化资本结构动态调整研究内容。

2 理论基础与研究假设

控股股东股权质押存在控制权转移风险,出于维系自身控制权的考虑,其通过影响上市公司的信息披露策略和盈余管理水平进行市值管理等活动以提升和稳定股价,从而影响资本结构动态调整。上市公司股价处于随机游走状态,当股票价格下跌导致质押品价值下降至信贷条款的“警戒线”以下,控股股东必须追加担保或提前赎回;当股票价格下跌导致质押品价值下降至信贷条款的“平仓线”以下,质权人将有权强制平仓,此时控股股东面临控制权转移的威胁。控股股东为维护控制权将影响上市公司信息披露,如释放利好信息,推迟披露甚至隐瞒负面消息,并进行盈余管理等活动,导致公司的信息质量下降,信息透明度降低[2]。信息不透明将使外部投资者无法真实地观测公司情况,继而对股价产生误判,故公司能够短期内避免股价下跌[8]。然而,公司与外部投资者之间信息不对称,将会增大再融资成本[9],导致资本结构调整成本上升,不利于资本结构优化调整。李四海和李娜娜[10]从盈余信息透明度的角度探讨其对资本结构动态调整的影响。他们认为较差的盈余信息质量将增加调整成本,导致资本结构更大程度上偏离目标水平,减慢调整速度。因此,控股股东股权质押期间进行的信息操纵和盈余管理等市值管理行为将增加公司信息不透明程度,提升资本结构调整成本,从而降低资本结构调整速度。

控股股东股权质押产生的消极信号加大了上市公司融资难度,会减慢资本结构趋向目标水平调整。根据现行信息披露要求,当控股股东股权质押时,上市公司需要及时向外界公告其股权质押相关状况,这将向市场传递出控股股东资金紧张等负面信息。股权质押信息的发布很可能导致外部投资者对控股股东以及上市公司资金流的担忧。如果股权质押爆仓,导致控制权转移,依托控股股东担保或支持下的贷款,可能存在偿付风险。在这些因素的共同影响下,外部权益及债务资金提供者都会变得更加谨慎,以致上市公司想通过外部融资以调整资本结构,却面临“融资难”的困境。

此外,资本结构趋向目标水平调整具有长期性的特征。资本结构调整活动从投入到产出是一个漫长的过程。虽然资本结构调整能够帮助公司优化资本配置效率以及建立长期的竞争优势,但是与控制权的丧失相比,控股股东更加倾向于短期绩效的提升。在控股股東股权质押背景下,其调整上市公司资本结构的意愿将显著减弱。

由上述分析可知,控股股东在股权质押期间为降低控制权转移风险从事的利己行为以及发布公告产生的负面效应,将增大资本结构调整成本,从而降低实际资本结构趋向目标水平调整的速度,故提出研究假设:

假设1 控股股东股权质押将会降低资本结构调整速度。

合理的公司治理机制可以防止控股股东利己行为对其他股东利益的损害[11],故有效的治理机制有助于抑制控股股东股权质押对资本结构调整速度产生的负向影响。公司治理机制包括大股东持股、股权制衡、经理激励以及董事会等内部激励和约束机制,还包括产品市场竞争、法律保护、审计监督以及分析师跟踪等外部约束机制。现有研究表明:内部股权制衡力量可以抑制大股东股权质押后对上市公司进行资金占用的行为[5];公司聘用行业专长较高的审计师将会减弱控股股东股权质押对会计信息可比性的负向影响,有助于增强公司的信息透明度[12]。因此,本文从公司治理的角度,进一步分析股权制衡和审计监督约束机制在控股股东股权质押与资本结构调整速度之间关系的调节作用。

股权制衡是指公司股权由多个大股东共同持有,通过相互制约和监督,使任一大股东无法对公司形成完全控制。对控股股东起到监督和约束作用的其他大股东称为制衡股东,其和控股股东之间相互牵制和监督,从而降低控股股东控制权私有收益[13]。当公司存在多个大股东时,能有效牵制控股股东、提高利益侵占成本,缓解公司与外部潜在资本供给者的信息不对称,从而降低权益融资成本[14]。控股股东股权质押增加了公司与潜在资本供给者之间的信息不对称程度,导致公司实际资本结构趋向目标水平调整的速度减慢。多个大股东共存的股权制衡机制能够与控股股东形成相互牵制的局面,有利于缓解代理冲突并降低信息不透明程度,所以能够削弱控股股东股权质押对资本结构调整速度产生的负向影响。根据上述分析,提出研究假设:

假设2 股权制衡机制会削弱控股股东股权质押对资本结构动态调整的负向影响。

审计师拥有专业技能、专门知识以及专有经验,可以发现财务报告中的错误和舞弊,具有一定外部治理作用。他们通过审查与督促企业的经济活动来确保其履行经济责任,同时揭露企业违法违纪、损失浪费和判断管理缺陷等。在资本市场上,审计师为降低审计失败的风险,有动机提供高水平的审计服务,从而缓解企业与外部投资者、债权人之间的信息不对称。

行业专长是审计师核心竞争力的重要体现,拥有行业专长的审计师更有能力发挥其外部监督作用。当审计师具有行业专长时,审计质量更高[15],更有可能发现企业信息操纵、盈余管理以及关联交易等行为,从而给出恰当的审计报告和意见。业务精湛的审计师在识别企业错报后将会积极采取措施,抑制内部人机会主义行为,有助于增强公司的信息透明度。外部投资者和债权人将公司聘请行业专长审计师作为一种积极信号,代表公司较高的信息披露质量[16]。因此,上市公司聘请行业专长的审计师可以使外部资金供给者无需再花费巨大的考察成本,缓解公司和投资者、债权人之间的信息不对称,从而降低资本结构调整成本,因而能够弱化控股股东股权质押对资本结构动态调整的负向影响。根据上述分析,提出研究假设:

假设3 公司聘请行业专长的审计师可以削弱控股股东股权质押对资本结构动态调整的负向影响。

控股股东股权质押对资本结构动态调整的影响很有可能会因公司的产权性质而产生差异。一方面,国有公司在银行信贷上具有天然的“政治优势”,政府对国有上市公司存在父爱效应,而非国有公司受“信贷歧视”影响[17],较难获得银行贷款。在股权质押期间,若上市公司股价触及预警线,国有控股股东更容易获取银行贷款追加担保或提前赎回质押的股权,以降低控制权转移风险。另一方面,我国为防止国有资产流失对国有股质押相关问题做了具体规定。政府对国有股权有着严密监管,即使国有控股股东质押的股权触及平仓线,也不会被强制平仓,质权人通常和控股股东私下协商解决。相对于国有公司控股股东股权质押,非国有公司控股股东股权质押的境遇却不同,一旦股价跌至平仓线以下,质权人将有权强制平仓,他们将面临控制权转移的风险。因此,相对于国有控股股东,非国有控股股东股权质押后规避控制权转移风险动机将更强。为降低这种风险,其在上市公司中从事各种利己活动,如盈余管理[1]和信息操纵[2]等,导致公司信息透明度下降,从而减慢实际资本结构趋向目标水平调整的速度。根据上述分析,提出研究假设:

假设4 相对于国有上市公司,非国有公司控股股东股权质押对资本结构动态调整的负向影响更加严重。

资本结构调整速度测度实际资本结构趋向目标水平调整的快慢,反映出资本结构调整效果,但调整速度快慢依赖于具体调整方式。我国上市公司资本结构调整方式主要包括:发行股票、增加借款、现金分红和偿还债务等四种选择[18]。当资本结构低于目标值时,公司通过增加负债和现金分红向上调整;当资本结构高于目标值时,公司通过发行股票和偿还债务向下调整。其中发行股票和增加负债依赖于外部资金提供者。在股权质押期间,控股股东为防御控制权转移风险对公司进行盈余管理[1]、信息操纵[2]和税收规避[7]等行为,增大了公司违约的可能性并且降低了信息透明度,导致公司债务融资成本和权益融资成本上升[19,20]。此外,控股股东股权质押信息发布产生的负面影响使得公司融资更加困难。因此,控股股东股权质押导致公司降低了增加借款和发行股票方式調整资本结构的概率。

根据《担保法》的规定“质权人有权收取质物所生孳息”,控股股东把股权质押给银行等金融机构,其将无法获得质押股权产生的现金股利。若将现金保留在上市公司,控股股东可获得几乎绝对支配权,还可以应对上市公司经营风险和自身财务风险。控股股东已经采用股权质押融资完成了股权的部分变现,且我国上市公司整体的股息率较低,他们对现金股利的需求也在下降[21]。因此,控股股东股权质押行为将会降低公司通过现金股利方式调整资本结构的概率。控股股东股权质押公告的发布会引发债权人对高负债公司的关注。为保证资金的顺利收回,债权人将督促公司尽快偿还负债,加速了控股股东股权质押公司通过偿还贷款方式调整资本结构的概率。根据上述分析,提出研究假设:

假设5 控股股东股权质押导致公司降低了增加负债、发行股票以及现金分红方式调整资本结构的概率,而提高偿还债务方式调整资本结构的概率。

3 研究设计

3.1 样本选择与数据来源

本文采用中国2003~2018年沪深A股上市公司的非平衡面板数据为研究样本,通过以下顺序筛选:剔除金融类、ST和*ST公司;剔除资产负债率大于1的样本;估计资本结构调整速度需要连续两年的上市公司数据,故剔除只有一年数据的样本;剔除变量数据缺失的样本;股权质押数据中,剔除冻结样本。经与控股股东名称匹配后共获得11960个观察值。数据均来源于国泰安(CSMAR)数据库,为减少异常值影响,对连续变量进行1%和99%的缩尾处理。

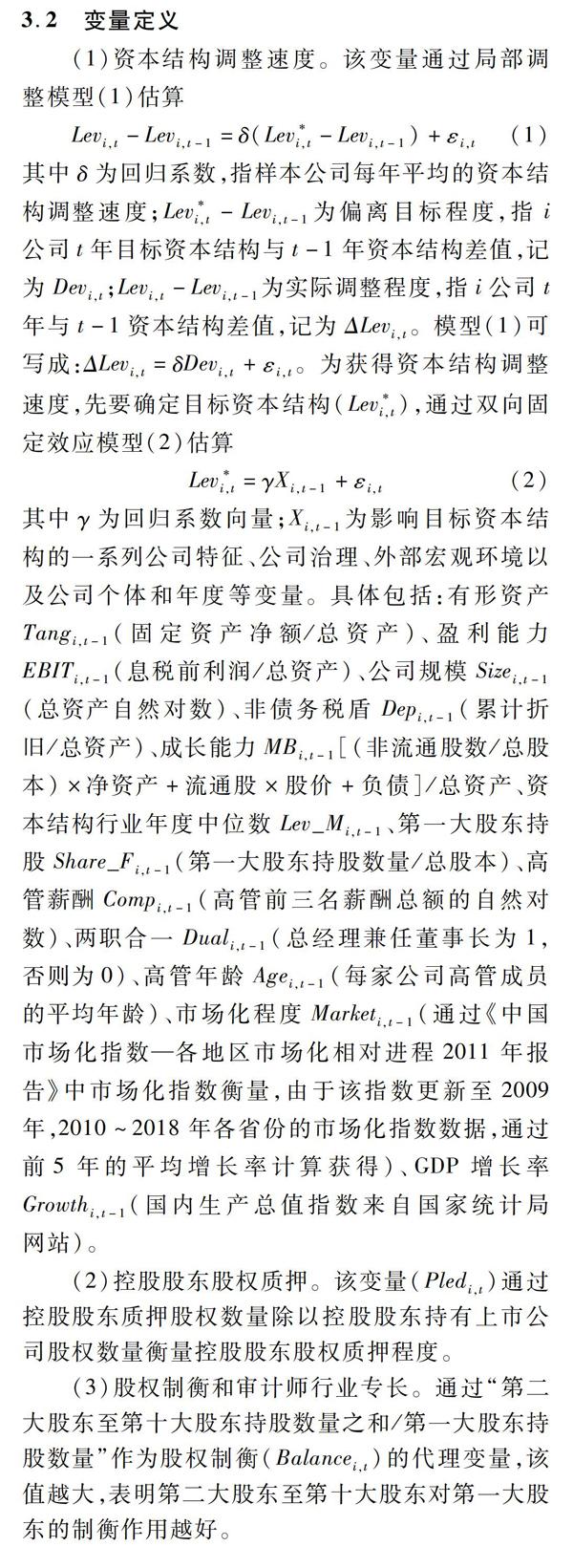

3.2 变量定义

(1)资本结构调整速度。该变量通过局部调整模型(1)估算

Levi,t-Levi,t-1=δ(Lev*i,t-Levi,t-1)+εi,t(1)

其中δ为回归系数,指样本公司每年平均的资本结构调整速度;Lev*i,t-Levi,t-1为偏离目标程度,指i公司t年目标资本结构与t-1年资本结构差值,记为Devi,t;Levi,t-Levi,t-1为实际调整程度,指i公司t年与t-1资本结构差值,记为ΔLevi,t。模型(1)可写成:ΔLevi,t=δDevi,t+εi,t。为获得资本结构调整速度,先要确定目标资本结构(Lev*i,t),通过双向固定效应模型(2)估算

Lev*i,t=γXi,t-1+εi,t(2)

其中γ为回归系数向量;Xi,t-1为影响目标资本结构的一系列公司特征、公司治理、外部宏观环境以及公司个体和年度等变量。具体包括:有形资产Tangi,t-1(固定资产净额/总资产)、盈利能力EBITi,t-1(息税前利润/总资产)、公司规模Sizei,t-1(总资产自然对数)、非债务税盾Depi,t-1(累计折旧/总资产)、成长能力MBi,t-1[(非流通股数/总股本)×净资产+流通股×股价+负债]/总资产、资本结构行业年度中位数Lev_Mi,t-1、第一大股东持股Share_Fi,t-1(第一大股东持股数量/总股本)、高管薪酬Compi,t-1(高管前三名薪酬总额的自然对数)、两职合一Duali,t-1(总经理兼任董事长为1,否则为0)、高管年龄Agei,t-1(每家公司高管成员的平均年龄)、市场化程度Marketi,t-1(通过《中国市场化指数—各地区市场化相对进程2011年报告》中市场化指数衡量,由于该指数更新至2009年,2010~2018年各省份的市场化指数数据,通过前5年的平均增长率计算获得)、GDP增长率Growthi,t-1(国内生产总值指数来自国家统计局网站)。

(2)控股股东股权质押。该变量(Pledi,t)通过控股股东质押股权数量除以控股股东持有上市公司股权数量衡量控股股东股权质押程度。

(3)股权制衡和审计师行业专长。通过“第二大股东至第十大股东持股数量之和/第一大股东持股数量”作为股权制衡(Balancei,t)的代理变量,该值越大,表明第二大股东至第十大股东对第一大股东的制衡作用越好。

借鉴已有研究[22],本文采用市场份额法来衡量审计师行业专长(Spe_Di,t),以10%为临界点设置是否具有审计师行业专长。公式为Speik=∑JJ=1Riki/∑II=1∑JJ=1Riki。其中分子为i会计事务所K行业的客户营业收入额(R),分母为K行业全部公司的营业收入额。若Speik大于10%,定义i会计事务所为K行业的专家,此时Spe_Di,t为虚拟变量,赋值为1,否则为0。

3.3 模型构建

(1)为检验控股股东股权质押对资本结构动态调整的影响,本文参考已有研究[23,24],加入控股股东股权质押和偏离目标程度的交互项(Pledi,t×Devi.t),拓展局部调整模型(1),构建模型(3)

ΔLevi,t=(ψ0+ψ1Pledi,t)×Devi,t+ψ2Pledi,t+εi,t(3)

其中若控股股东股权质押和偏离目标程度交互项的回归系数ψ1<0,说明控股股东股权质押减慢了资本结构调整速度。

(2)为检验控股股东股权质押对资本结构调整方式的影响,构建模型(4)

P(Adj_Ni,t=1)=Φ(α0+α1|Devi,t|+α2|Devi,t|×

Pledi,t+α3Pledi,t+φControli,t+εi,t)(4)

其中Adj_Ni,t为资本结构调整方式虚拟变量。增加借款方式通过“取到借款收到的现金”占期初的总资产比例度量,若该比例大于5%,记为1,否则为0。现金分红方式通过“分配股利、利润或偿付利息支付的现金”占期初的总资产比例度量,若该比例大于5%,记为1,否则为0。偿还债务方式采用“偿还债务支付的现金”占期初的总资产比例衡量,若该比例大于5%,记为1,否则为0。发行股票方式采用“吸收权益性投资收到的现金”占期初的总资产比例衡量,若该比例大于5%,记为1,否则为0。|Devi,t|=|Lev*i,t-Levi,t-1|为资本结构偏离目标程度的绝对值。Controli,t为影响资本结构调整行为的一系列公司特征、公司治理以及外部环境等控制变量。假定Φ服从Logitstic分布,本文采用Logit模型进行回归。|Devi,t|×Pledi,t是偏离目标程度绝对值与股权质押比例的交互项,若交互项回归系数α2显著为负,说明控股股东股权质押降低了公司通过方式N调整资本结构的概率。

4 实证结果分析

4.1 描述性统计分析

本文主要变量的描述性统计情况如下。偏离目标程度(Dev)的均值、最小值和最大值分别为0.009、-0.235和0.275,说明我国上市公司资本结构普遍偏离目标值,部分公司偏离的程度较大。实际调整程度(ΔLev)的均值、最小值和最大值分别为0.014、-0.251和0.273,说明上市公司对资本结构进行了调整。样本区间内,控股股东股权质押比例(Pled)均值和最大值分别为0.602和1.000,说明控股股东将其一半以上的股权进行质押融资,更有甚者将其100%的股权进行质押。一旦质押股票的股价跌至平仓线下,那么,控股股东将面临控制权转移的风险。股权制衡(Balance)的均值为1.860,说明大部分第二大股东至第十大股东持股比例之和大于第一大股东持股比例,很可能能够起到牵制和制衡第一大股东的作用。审计师行业专长(Spe_D)均值为0.061,说明存在控股股东股权质押的上市公司中仅有6.1%的样本聘用了行业专长审计师。目标资本结构(Lev*)的均值和标准差分别为0.452和0.176,实际资本结构(Lev)的均值和标准差分别为0.456和0.202,两者相差不是太大。说明本文采用公司特征、公司治理以及外部宏观环境等变量拟合的目标资本结构能够覆盖资本结构实际值,相对合理。其他变量经过Winsor处理后均在合理范围内。

4.2 回归结果分析

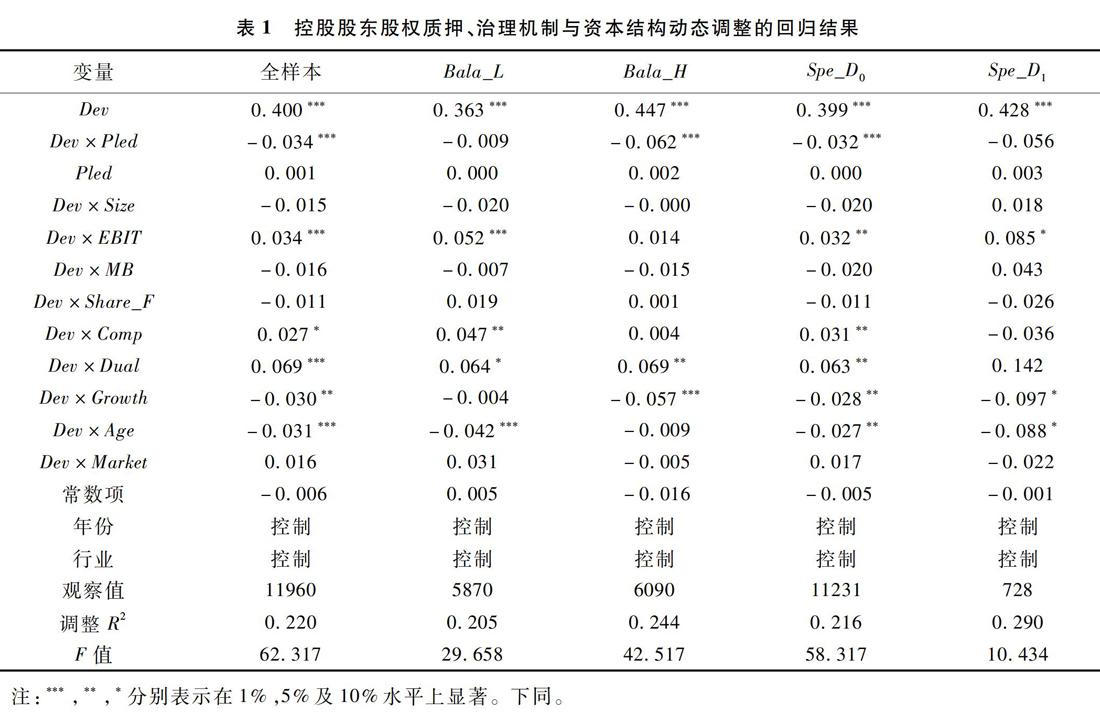

(1)控股股东股权质押、治理机制与资本结构调整速度的回归结果。本文依据模型(3)检验控股股东股权质押对资本结构动态调整的影响。为检验股权制衡机制的调节效应,按照年度和行业中位数,将股权制衡大于等于中位数的样本,记为股权制衡较高组(Bala_H),反之,记为股权制衡较低组(Bala_L),而后利用模型(3)分组检验控股股东股权质押和资本结构调整速度之间的关系。为检验审计师行业专长的调节效应,本文通过虚拟变量Spe_Di,t进行分组,分别检验公司聘请行业专长的审计师(Spe_D1)时和公司未聘请行业专长的审计师(Spe_D0)时,控股股东股权质押如何影响资本结构调整速度。

已有文献发现公司特征[25]、公司治理[26]、外部市场环境[27]以及高管特征[28]等因素将会影响资本结构调整的快慢。因此,在模型(3)的基础上控制公司规模、盈利能力、成长性、高管薪酬、两职合一、第一大股东持股、GDP增長率、市场化进程以及高管年龄因素对资本结构调整速度的影响。此外,模型中考虑时间因素以控制国家政策变化和经济结构调整对公司资本结构动态调整产生的影响。每个行业的资本结构状况存在差异,还应控制行业因素对资本结构调整产生的影响。在模型(3)中控制上述因素对资本结构调整产生影响后,控股股东股权质押、治理机制与资本结构动态调整三者之间关系的回归结果如表1。

表1全样本中,控股股东股权质押(Pled)与偏离目标程度(Dev)交互项的回归系数为-0.034,在1%的水平上显著。说明控股股东股权质押比例越高,其面临的控制权转移风险越大,对上市公司进行信息操纵、盈余管理以及税收规避等市值管理活动的概率也会增大,从而加重公司信息不透明程度,导致资本结构调整成本上升,降低调整速度。从经济意义上讲,控股股东股权质押比例每增加1%,公司资本结构调整速度将下降8.5%(0.034/0.400)。上述回归结果验证了研究假设H1。

在股权制衡较低组(Bala_L),控股股东股权质押(Pled)与偏离目标程度(Dev)交互项的回归系数为-0.009,但股权制衡较高组(Bala_H),控股股东股权质押(Pled)与偏离目标程度(Dev)交互项的回归系数为-0.062,在1%的水平上显著。说明公司内部股权制衡机制并不能抑制控股股东股权质押对资本结构动态调整造成的负向影响,研究假设H2没有得到验证。在我国现有的制度背景下,试图利用被西方国家推崇的“股权制衡”机制去解决控股股东股权质押公司面临的问题是行不通的。可能的原因是,制衡股东同样将持有的上市公司股权进行了质押,若股价下跌至平仓线,他们也很可能面临失去其股权的风险。因此,制衡股东不会对控股股东防御控制权转移风险的行为进行监督,还很有可能支持其行为,从而加重控股股东股权质押对资本结构动态调整产生的负向影响。还有一种可能的原因是,制衡股东间存在“搭便车”的行为,在影响控股股东行为方面的作用较弱,因而不能抑制控股股东股权质押对资本结构动态调整的负向影响。

在公司聘请行业专长的审计师组(Spe_D1),控股股东股权质押(Pled)与偏离目标程度(Dev)交互项的回归系数为-0.056,但在公司未聘请行业专长的审计师组(Spe_D0),控股股东股权质押(Pled)與偏离目标程度(Dev)交互项的回归系数为-0.032,在1%的水平上显著。说明公司聘请行业专长的审计师能够提供较高的审计质量,具有一定外部治理作用,有助于缓解公司与投资者以及债权人之间的信息不对称,抑制控股股东股权质押对资本结构动态调整产生的负向影响,研究假设H3得到验证。

(2)控股股东股权质押、产权性质与资本结构调整速度的回归结果。为检验不同产权性质对控股股东股权质押与资本结构动态调整之间关系的影响,将全样本分为国有和非国有两个子样本组,并控制公司治理、公司特征以及外部宏观环境等因素对公司资本结构调整速度的影响,回归结果如表2所示。

表2第1列和第2列中,非国有控股股东股权质押比例与偏离目标程度交互项(Dev×Pled)的回归系数-0.096,在1%的水平上显著,而国有控股股东股权质押比例与偏离目标程度交互项的回归系数为0.004。第3列和第4列控制公司特征、公司治理、外部宏观环境以及行业和年度因素对资本结构调整的影响后,控股股东股权质押对资本结构动态调整产生的负向影响依然仅存在于非国有上市公司,研究假设H4得到验证。因为非国有控股股东质押的股票股价一旦下跌至平仓线以下,其控制权极大可能发生转移,所以他们更加倾向于信息操纵和盈余管理,导致公司信息透明度下降,增大了资本结构调整成本,最终减慢实际资本结构趋向目标水平调整的速度。然而,国有控股股东股权质押面临控制权转移的威胁极小,不会积极地进行防御控制权转移风险活动,所以资本结构动态调整不受影响。

(3)控股股东股权质押与资本结构调整方式的回归结果。依据模型(4),控股股东股权质押与资本结构调整方式的回归结果,如表3所示。

表3显示,偏离目标程度绝对值(|Dev|)与现金分红、发行股票调整方式的回归系数分别为3.767和2.937,系数显著为正。偏离目标程度绝对值(|Dev|)与增加借款、偿还债务调整方式的回归系数分别为-0.358和0.214,系数均不显著。说明样本期间内,上市公司往往通过现金分红、发行股票方式调整资本结构。偏离目标程度绝对值与控股股东股权质押的交互项(|DEV|×Pled)与现金分红、发行股票调整方式的回归系数在5%水平上显著为负(-6.390、-4.427)。说明控股股东股权质押将会降低上市公司通过现金分红和发行股票方式调整资本结构的概率,部分验证了研究假设H5。

4.3 稳健性检验

为保证结果的可靠性,本文采用以下几个方面进行稳健性检验。

(1)考虑控股股东股权质押比例变化对资本结构调整速度的影响。控股股东股权质押与资本结构调整速度之间的关系很可能存在相互影响,甚至可能同时决定,故采用滞后一期股权质押比例变化值替换股权质押比例的方法重新检验本文研究内容。

(2)修正模型。局部调整模型实际上包含主动调整(公司利用资本市场渠道,通过发行新股、发行债券、增加或偿还银行贷款、现金分红和股票回购等方式,主动地对资本结构进行调整)和机械调整(即使公司在某些年度没有进行主动调整资本结构的财务行为,但由于实现了年度盈余和亏损,年末资本结构相对年初资本结构依然发生了变化)。本文借鉴已有研究[23]剥离了资本结构调整中的机械调整,对局部调整模型(1)进行修正,而后重新检验本文的回归结果。

(3)替换目标资本结构的衡量方法。现有研究[29]对目标资本结构模型(2)回归系数的估计,采用同时估计目标资本结构和调整速度的模型,模型中包含了调整成本因素,更贴近资本结构理论和实际。于是,将模型(2)代入模型(1),得到模型(5):

Levi,t=δγXi,t-(1-δ)Levi,t+εi,t。已有学者对比估计模型(5)的估计方法[30],如OLS方法、固定效应模型、系统广义矩估计和纠偏最小二乘虚拟变量法等,发现纠偏最小二乘虚拟变量方法对模型(5)的估计相对精确。因此,本文采用此方法,将得到的回归系数γ代入模型(2)估算目标资本结构,接着将目标资本结构代入局部调整模型(1)获得基准的资本结构调整速度模型,最后在该模型上进行拓展,重新检验本文研究内容。上述三个方面的实证检验与本文回归结果保持一致,说明该结论具有稳健性。

5 研究结论与启示

本文从股权质押这一新的视角,考察控股股东行为对资本结构动态调整的影响。研究发现,控股股东股权质押比例越高,资本结构调整速度越慢。控股股东存在控制权转移风险。为防御该风险,其将对上市公司进行信息操纵、盈余管理以及通过其他的市值管理方式来稳定和提升股价,导致公司信息透明度下降,从而增大资本结构调整成本,降低调整速度。内部的股权制衡机制并不能削弱控股股东股权质押对资本结构调整产生的负向影响,但公司聘请行业专长的审计师则有利于抑制控股股东股权质押负向影响资本结构动态调整。进一步研究表明,与国有企业相比,非国有企业控股股东股权质押后面临的控制权转移风险更大,导致实际资本结构更慢地趋向目标水平调整。控股股东股权质押对资本结构调整速度的抑制作用主要依赖于发行股票和现金分红权益调整方式。

本文不仅从理论上丰富公司治理和资本结构动态调整的相关研究,同时也具有重要的政策启示。控股股东股权质押会影响资本结构动态调整,从而帮助破解公司资本结构调整较慢且调整不对称的现象。资本市场上的中小投资者进行股票投资决策时,应考虑控股股东股权质押影响资本结构调整后对公司价值的冲击,这样才能较为全面了解控股股东行为和公司资本结构调整活动,从而明确其投资价值。

监管部门和金融机构应重视股权质押产生的风险。证监会等监管部门应加强上市公司信息披露管理,要求控股股东披露质押资金用途,便于投资者和社会公众获取信息以做出正确的投资决策。此外,本文提倡发挥中介机构的力量参与公司治理。公司聘请行业专长的审计师,可以使债权人无需再花费巨大的考察成本,降低了企业和债权人之间的信息不对称,有助于缓解资本结构调整压力。

参 考 文 献:

[1]谢德仁,廖珂.控股股东股权质押与上市公司真实盈余管理[J].会计研究,2018,(8):22-28.

[2]李常青,幸伟.控股股东股权质押与上市公司信息披露[J].统计研究,2017,34(12):75-86.

[3]Lepetit L, Saghi-Zedek N, Tarazi A. Excess control rights, bank capital structure adjustments, and lending[J]. Journal of Financial Economics, 2015, 115 (3): 574-591.

[4]鄒萍,厉国威.法制环境、两权分离与资本结构动态调整[J].财经论丛,2016,(9):63-71.

[5]郑国坚,林东杰,林斌.大股东股权质押、占款与公司价值[J].管理科学学报,2014,17(9):72-87.

[6]Chan K, Chen H K, Hu S Y, et al.. Share pledges and margin call pressure[J]. Journal of Corporate Finance, 2018, 52: 96-117.

[7]王雄元,欧阳才越,史震阳.股权质押、控制权转移风险与税收规避[J].经济研究,2018,(1):138-152.

[8]肖土盛,宋顺林,李路.信息披露质量与股价崩盘风险:分析师预测的中介作用[J].财经研究,2017,43(2):112-123.

[9]Myers S C. Capital structure puzzle[J]. Journal of Finance, 1984, 39(3): 575-592.

[10]李四海,李娜娜.盈余信息透明度与资本结构动态调整[J].数理统计与管理,2018,(5):927-939.

[11]冯根福.双重委托代理理论:上市公司治理的另一种分析框架——兼论进一步完善中国上市公司治理的新思路[J].经济研究,2004,(12):16-25.

[12]王宇峰,刘颖.控股股东股权质押、审计师行业专长与财务报告可比性[J].南京审计大学学报,2019,(6):39-49.

[13]Pagano M, Rell A A. The choice of stock ownership structure: agency costs, monitoring, and the decision to go public[J]. Quarterly Journal of Economics, 1998, 113(1): 187-225.

[14]Attig N, Guedhami O, Mishra D. Multiple large shareholders, control contests, and implied cost of equity[J]. Journal of Corporate Finance, 2008, 14(5): 721-737.

[15]Dunn K A, Mayhew B W. Audit firm industry specialization and client disclosure quality[J]. Review of Accounting Studies, 2004, 9(1): 35-58.

[16]刘文军,米莉,傅倞轩.审计师行业专长与审计质量——来自财务舞弊公司的经验证据[J].审计研究,2010,(1):47-54.

[17]祝继高,陆正飞.融资需求、产权性质与股权融资歧视——基于公司上市问题的研究[J].南开管理评论,2012,15(4):141-150.

[18]巫岑,黎文飞,唐清泉.产业政策与公司资本结构调整速度[J].金融研究,2019,(4):92-110.

[19]欧阳才越,谢妍,熊家财.控股股东股权质押与新发行公司债券定价[J].山西财经大学学报,2018,40(1):26-38.

[20]王化成,王欣,高升好.控股股东股权质押会增加企业权益资本成本吗——基于中国上市公司的经验证据[J].经济理论与经济管理,2019,(11):14-31.

[21]廖珂,崔宸瑜,谢德仁.控股股东股权质押与上市公司股利政策选择[J].金融研究,2018,(4):172-189.

[22]Balsam S, Krishnan J, Yang J S. Auditor industry specialization and earnings quality[J]. Auditing A Journal of Practice & Theory, 2003, 22(2): 71-97.

[23]Faulkender M, Flannery M J, Hankins K W, et al.. Cash flows and leverage adjustments[J]. Journal of Financial Economics, 2012, 103(3): 632-646.

[24]Jiang F, Jiang Z, Huang J, et al.. Bank competition and leverage adjustments[J]. Financial Management, 2017, 46(4): 995-1022.

[25]Fischer E O, Zechner H J. Dynamic capital structure choice: theory and tests[J]. The Journal of Finance, 1989, 44(1): 19-40.

[26]Morellec E, Nikolov B, Schürhoff N. Corporate governance and capital structure dynamics[J]. Journal of Finance, 2012, 67(3): 803-848.

[27]Cook D O, Tang T. Macroeconomic conditions and capital structure adjustment speed[J]. Journal of Corporate Finance, 2010, 16(1): 73-87.

[28]周業安,程栩,郭杰.高管背景特征与资本结构动态调整国际比较与中国经验[J].经济理论与经济管理,2012,32(11):11-22.

[29]Byoun S. How and when do firms adjust their capital structures toward targets[J]. Journal of Finance, 2008, 63(6): 3069-3096.

[30]Flannery M J, Hankins K W. Estimating dynamic panel models in corporate finance[J]. Journal of Corporate Finance, 2013, 19(1): 1-19.