所得税率及其变化对企业资本结构的影响

龚新颍,黄晓波

(湖北大学 商学院,湖北 武汉 430062)

引言

2016年,财政部国家税务总局联合印发《关于落实降低企业杠杆率税收支持政策的通知》,期望通过合理的税收政策来实现“去杠杆”的目标。由此看出,所得税会影响企业资本结构,但在学术界,二者的关系尚没有统一的结论。

目前,国内外有不少关于税收与负债关系的研究:一种观点认为,在存在企业所得税的条件下,由于利息费用可以税前扣除(即债务税盾),企业的价值会随着债务融资比例的提高而增加(欧理平,2017)[1];另一种观点认为,负债确会带来节税收益,但也会引起财务风险的增加,从而产生破产成本,而随着破产成本的上升,税盾效应也会被逐渐抵消。中国上市公司债务税盾拐点极高(王志强,2006)[2],而且非债务税盾是普遍存在的,其对债务抵税收益有着替代作用(李霞,2008)[3],因此,所得税与负债水平之间并没有直接的关系。也有观点认为,随着债务的增加,债务税盾的作用增加,但企业的风险水平也会进一步提升,这就大大增加了企业的财务危机和出现破产的可能性,此时企业总价值就等于没有负债时的企业价值加上利息抵税收益的现值减去财务困境成本。所以,公司会积极调整权衡债务税盾与财务困境成本的关系,试图寻求最优资本结构,以实现公司价值最大化。基于此,本文通过实证分析研究我国上市公司负债和税收之间的关系,对相关文献做出补充。

我国上市公司根据实际控制人的类型分为国有企业和非国有企业。产权性质不同的企业,由于在经营理念、获取融资的途径、难易程度和税收缴纳等诸多方面存在差异,税收与资本结构的关系也可能存在差异。从这个视角研究的文献相对较少。因此,本文将从企业性质分析企业所得税与资本结构的关系。

基于上述分析,本文利用中国上市公司1997-2019年的年度数据,采用实证方法分析企业实际税率及其变动与资本结构的关系。本文的主要创新点在于:①同时采用静态和动态模型研究税率与资本结构的关系;②按企业性质分类研究税率与资本结构的关系。

一、理论分析与研究假设

(一)所得税率及其变化对资本结构的影响

最初的MM理论(Modigliani和Miller,1958)[4]认为:在非常理想的环境下,即不考虑所得税、破产成本、财务困境成本和代理成本等条件下,公司的资本结构与公司的市场价值无关。但在实际生活中,税收是存在的。Modigliani和Miller(1963)[5]在原有模型中引入所得税,修正了其原始模型。修正后的模型认为:杠杆企业的价值等于无杠杆企业的价值加上债务利息抵税的现值。即:存在所得税的情况下,企业的债务利息费用可以税前扣除,使得杠杆企业的价值要高于非杠杆企业,因此债务水平影响着企业的融资政策。我国税法规定利息可以税前扣除,那么有负债企业的价值等于具有相同风险等级的无负债企业的价值加上债务利息抵税收益的现值。因此,对于税负较重的企业,就会倾向于高负债的资本结构,且税负越重,其杠杆水平可能也越高。Florian Heider和Alexander Ljungqvist(2015)[6]关于税收是资本结构的一级决定因素的研究结论,为我们的假设提供了理论支撑。因此,我们作出如下假设:

假设1:所得税率及其变化对企业资本结构具有显著影响。即:企业实际税率越高,债务水平也越高;债务水平随实际税率的提高(降低)而提高(降低)。

(二)不同性质企业负债和税收水平之间的关系

与非国有企业相比,国有企业还承担着稳定就业、调整产业结构、推动经济稳定发展的任务。这些社会责任会导致国有企业在决策时更少地考虑债务税盾(王跃堂和王国俊,2012)[7]。此外,相比于非国有企业避税动机强、注重盈利性以及追求企业价值最大化的特点,国有企业相对来讲面临的利润负担和业绩要求较低,并且由于政府为实际控制人,其更容易获得融资,所以我们认为国有控股企业为减少税负而调整资本结构的动机不强,相比非国有企业,国有企业对税率的变化敏感性较弱。因此,我们作出如下假设:

假设2:国有企业与非国有企业的负债和税收水平之间的关系存在显著差异,非国有企业对税率变化更敏感。

二、实证研究设计

(一)变量的选取和定义

1.被解释变量

被解释变量是企业的资本结构,本文选取资产负债率和资产负债率变化来衡量企业资本结构。

2.解释变量

对于税收,本文借鉴李霞(2008)[3]和吴联生 ( 2009)[8]的做法,选择实际税率、实际税率的变化作为企业税率的代理变量。

3.控制变量

借鉴Graham(1996)[9],李增福和顾研(2012)[10]、罗琦和胡亦秋(2016)[11]等的做法,选择非债务税盾、破产成本、自由现金流水平和盈利能力等控制变量。此外,选择公司规模、行业、年份等常用控制变量。

变量的类型、代码、定义和取值方法,见表 1。

表1 变量代码表

(二)模型设定

(三)样本选择与数据来源

选取国泰安数据库2007-2019年A股上市公司作为样本,按以下要求进行样本筛选:①“ST&非ST”选择“非 ST”;②选择“证监会 2012 年版行业分类”中除金融业外的所有行业。

(四)数据处理

将初选所有样本数据导入 EXCEL,并进行以下处理:①将有缺失值的样本从初选样本中删除;②从除金融业外的全部行业中选择 8 个上市公司数量较多的行业;③删除实际税率为非正的样本。财务杠杆具有节税的功能前提是企业的应税所得额应大于0 ,因为当企业的成本费用高于收入时 ,高额债的企业不但不能享受节税收益 , 反而会使企业陷入更深的困境(宋献中,2001)[12];④将国有企业编码为1,非国有企业编码为0;⑤对所有数据在STATA 14.0 中进行 5%的缩尾处理,以消除极端值对统计分析结果的影响。

三、实证结果与分析

(一)统计分析

1.分年度统计分析

结果见表2,根据表2作图1和图2。

从表2以及图1我们可以看出:资产负债率(DR)大多在0.4与0.5之间;长期资本负债率(LCDR)介于0.1和0.2之间,每年变化不大;实际税率(ETR)大多介于0.1和0.2之间,有个别年份达到0.2,总体也算平稳。

图1 DR、LCDR和ETR年度变化趋势

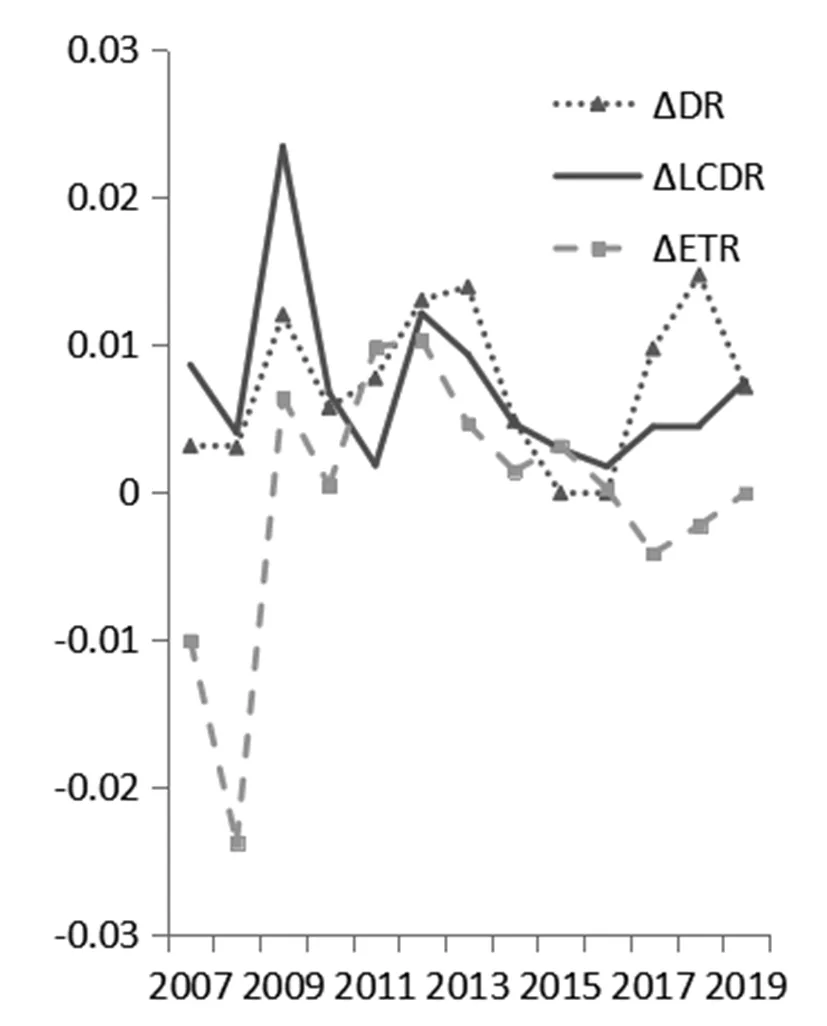

从表2我们可以看出:企业的资产负债率的变动(ΔDR)、长期资本负债率的变动(ΔLCDR)以及实际税率的变动(ΔETR)基本上均小于0.01,较为稳定。从图2可看出:资产负债率(DR)、长期资本负债率(LCDR)以及实际税率(ETR)在2009年以及2012年都大幅上升,其他年份变化不大。

图2 ΔDR、ΔLCDR和ΔETR年度变化趋势

表2 分年度统计分析

2.分企业性质统计分析

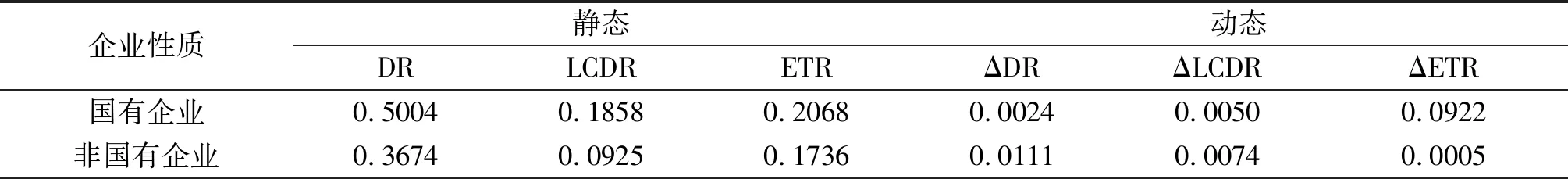

由表3我们可以看出:国有企业的平均资产负债率(DR)、平均长期资本负债率(LCDR)、平均实际税率(ETR)均大于非国有企业;非国有企业平均资产负债率的变动(ΔDR)、平均长期资本负债率的变动(ΔLCDR)大于非国有企业。

表3 分企业性质统计分析

(二)描述性统计分析

全部样本的描述性统计分析见表4。

由表4我们可以看出:资产负债率(DR)的均值为0.4168,标准差为0.1981,最小值为0.0981,最大值为0.7939,说明不同企业的资产负债率相差较大;长期资本负债率(LCDR)均值为0.1272,标准差为0.1468,均值小于标准差,说明样本中各公司长期资本负债率(LCDR)差别较大;实际税率(ETR)均值为0.1859,标准差为0.0939;资产负债率的变动(ΔDR)、长期资本负债率的变动(ΔLCDR)和实际税率的变动(ΔETR)的均值为分别为0.0076、0.0064,和0.0004,均小于0.01,说明各公司资本结构和实际税率都比较稳定,没有大幅波动。

表4 全部样本描述性统计分析表

(三)相关性分析

静态模型见表5,动态模型见表6。

由表5可知,实际税率(ETR)与资产负债率(DR)的相关系数为0.279,在5%水平上显著相关; 实际税率(ETR)与长期资本负债率(LCDR)的相关系数为0.237,且在5%水平上显著相关;由表6可知,实际税率的变动(ΔETR)与资产负债率的变动(ΔDR)的相关系数为0.025,且在5%水平上显著相关;实际税率的变动(ΔETR)与长期资本负债率的变动(ΔLCDR)的相关系数为0.021,且在5%水平上显著相关。由上述分析,假设1很有可能实现。

表5 静态模型相关性分析

表6 动态模型相关性分析

(四)回归分析

1.全部样本回归分析

表7列示了静态、动态模型的全部样本回归结果。静态模型R2为0.4581,说明拟合优度比较好;实际税率(ETR)的回归系数为0.1303,显著性水平为0.000,说明实际税率(ETR)对资产负债率(DR)有显著的正向影响;动态模型R2为0.0874,说明拟合优度不是很好,实际税率的变动(ΔETC)的回归系数为0.0095,显著性水平为0.049,说明公司资产负债率的变动(ΔDR)与实际税率的变动 (ΔETR)呈显著正相关。这与假设1一致。

表7 全部样本回归分析

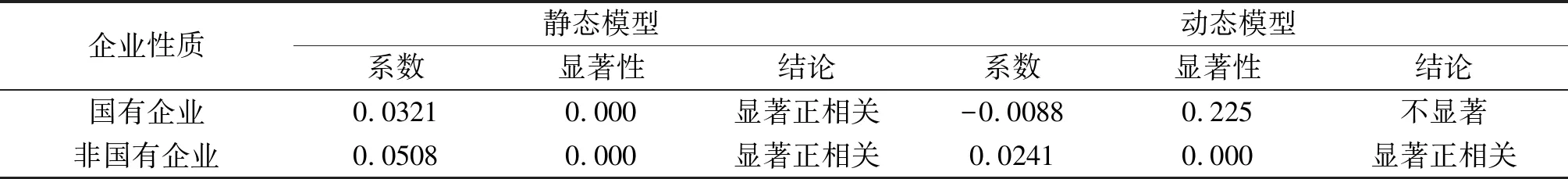

2.分企业性质回归

由表8可以看出:国有企业实际税率(ETR)的回归系数为0.0742、非国有企业实际税率(ETR)的回归系数为0.1447。非国有企业的回归系数大于国有企业,说明非国有企业对税率更加敏感;动态模型中国有企业与非国有企业负债和税收水平之间的关系存在显著差异,非国有企业对税率变化更敏感。这与假设2一致。

表8 分企业性质回归结果

四、稳健性检验

用替换被解释变量的方法对负债与税收的关系进行稳健性检验。用长期资本负债率(LCDR)代替资产负债率(DR)进行检验。稳健性检验的结果见表9和表10。

表9 全部样本稳健性检验结果

表10 分企业性质稳健性检验结果

在改变资本结构的衡量标准后,与原模型相比基本没有变化,说明我们的结论是比较稳健的。

五、研究结论

以2007-2019年我国上市公司为研究对象,选择8个行业的上市公司实证检验负债对税收的敏感性。研究结果表明:企业实际税率越高,债务水平也越高;债务水平随实际税率的提高(降低)而提高(降低);通过按企业性质分类样本回归分析发现,国有企业与非国有企业之间存在显著差异。非国有企业对税率变化更敏感。

总之,税收是上市公司在选取融资政策时考虑的一个因素,不同性质的企业对税收的敏感性不同。